Рейтинг: 4.0/5.0 (1936 проголосовавших)

Рейтинг: 4.0/5.0 (1936 проголосовавших)Категория: Бланки/Образцы

Предприятия, организации, использующие в своей деятельности упрощенную методику расчета налоговых платежей (УСН), а также частные (индивидуальные) предприниматели, использующие УСН, общую, патентную систему или уплату единого сельскохозяйственного налога, обязаны отражать сведения о движении доходной и затратной части финансов в книгу учета доходов и расходов (КУДИР). Исключение составляют предприниматели, практикующие использование метода расчета единого налога на вмененный доход.

Назначение документаКнига отражает движение затратной и доходной части субъекта хозяйствования на протяжении всего отчетного (налогового) года. В документе формируются сведения о результатах финансовой и хозяйственной деятельности за каждый квартальный период и истекшие 12 месяцев.

Книга в обязательном порядке подлежит регистрации в надзорном органе, для чего необходимо подать заявление на регистрацию книги в 2-х экземплярах. Специалисты налоговых органов могут требовать предоставления КУДИР для проведения различного вида проверок (плановых камеральных, выездных).

Правила заполнения КУДИРОсновные требования, предъявляемые к заполнению реестра по учету доходов и затрат, заключаются в:

Книги учета затрат и поступлений имеются в продаже, и в зависимости от вида деятельности, существуют формы документов для:

Для индивидуальных предпринимателей, использующих ЕНВД, КУДР установленного образца не используется.

Форма ведения книгиНормативными актами допускается ведение реестра по учету доходной и затратной части финансовых потоков на бумажном носителе. При этом необходимо провести регистрацию КУДИР в налоговом органе до начала внесения в нее записей. Электронный вид документа предпочтительнее, поскольку используется при ведении программного бухгалтерского учета. В конце налогового периода электронная книга распечатывается, листы прошнуровываются, пронумеровываются, скрепляются печатью и заверяются подписью руководителя.

Полностью оформленный документ должен быть сдан в налоговую службу на процедуру регистрации, не позднее дня сдачи декларации по УСН (в срок до 31 марта — для организаций, до 30 апреля – для предпринимателей). Книга формы 135н опечатыванию не подлежит.

Специалист налоговой службы в обязательном порядке регистрирует, заверяет книгу учета движения средств при личном присутствии предпринимателя (представителя, уполномоченного лица организации). Следует учитывать, что даже при отсутствии движения по затратным и доходным статьям, КУДИР необходимо предоставлять в налоговый орган, проведя всю процедуру оформления и заверения. Такой порядок установлен письмом ФНС РФ от 02.02.2011 г. № КЕ-4-3/1459.

Ответственность за несоблюдение требований к ведению КУДИРЕжедневное ведение записей в книге не является обязательным условием. Однако следует помнить, что к концу каждого налогового периода ее необходимо перенести на бумажный носитель. При распечатывании книга должна в себя включать:

Субъекты хозяйствования – юридические лица, которые не ведут КУДИР, могут понести наказание в виде уплаты довольно крупного штрафа в размере от 10 тысяч рублей. Минимальная ставка штрафа для индивидуальных предпринимателей составляет 200 рублей. Стоит учитывать, что отсутствие КУДИР или невнесение записей должным образом гарантированно повлечет внимательные проверки со стороны налогового органа.

Применять креативный подход к ведению документа также не стоит, поскольку любая запись по каждой операции должна быть подтверждена соответствующим документом. В ином случае неподтвержденные сведения будут удалены из книги, доначислен налог, а также предъявлен штраф за неуплаченный своевременно взнос в бюджет, в размере от 20-ти до 40-ка процентов от суммы.

Следует хранить книги учета доходов и расходов за последние три налоговых года, поскольку при проверке инспектор вправе потребовать их предъявления.

СЗВ-М на единственного учредителя сдавать не нужно

СЗВ-М на единственного учредителя сдавать не нужно

Если компания не ведет хозяйственную деятельность, не имеет наемных работников, а с единственным учредителем, исполняющим обязанности руководителя, не заключен трудовой договор или ГПД, такая организация не обязана сдавать СЗВ-М.

Реестр субъектов малого и среднего бизнеса уже появился

Реестр субъектов малого и среднего бизнеса уже появился

На сайте Налоговой службы появился раздел Единый реестр субъектов малого и среднего предпринимательства. Теперь «малышам» не нужно специально подтверждать свой статус для получения преференций.

6-НДФЛ: опубликована очередная подборка ответов на насущные вопросы

6-НДФЛ: опубликована очередная подборка ответов на насущные вопросы

Налоговая служба ответила на ряд вопросов, связанных с заполнением формы 6-НДФЛ. На некоторые из них налоговики уже отвечали ранее, но есть и несколько свежих разъяснений.

6-НДФЛ: как отразить выплату премий

6-НДФЛ: как отразить выплату премий

Работодатель, выплачивающий своим работникам помимо зарплаты еще и премии, должен удержать и уплатить в бюджет НДФЛ с премиальных сумм. Как правильно заполнить 6-НДФЛ по этим операциям, разъяснила Налоговая служба.

Больничный в 6-НДФЛ: новые разъяснения

Больничный в 6-НДФЛ: новые разъяснения

Если пособие по временной нетрудоспособности начислено в одном отчетном периоде, а выплачено в другом, отражать такой переходящий больничный нужно в периоде выплаты.

Бухгалтер-кассир в отпуске: как передать его функции другому сотруднику

Бухгалтер-кассир в отпуске: как передать его функции другому сотруднику

В случае, когда в компании временно отсутствует бухгалтер-кассир, его обязанности может исполнять другой работник бухгалтерии в порядке совмещения. Минтруд напомнил, как правильно это оформить.

Страховые взносы - 2017: новые формы отчетности уже разработаны

Страховые взносы - 2017: новые формы отчетности уже разработаны

С 01.01.2017 года взносами на обязательное пенсионное, социальное и медицинское страхование будет заниматься ФНС. В руках соцстраха останутся только взносы «на травматизм». В связи с этим налоговики и ФСС уже разработали новые формы расчетов.

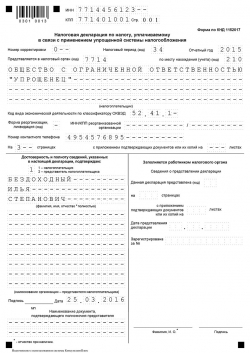

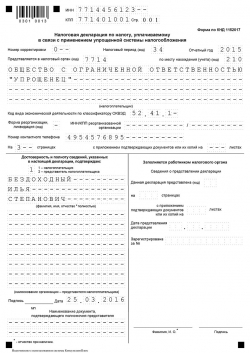

Нулевая декларация по УСНАктуально на: 22 октября 2015 г.

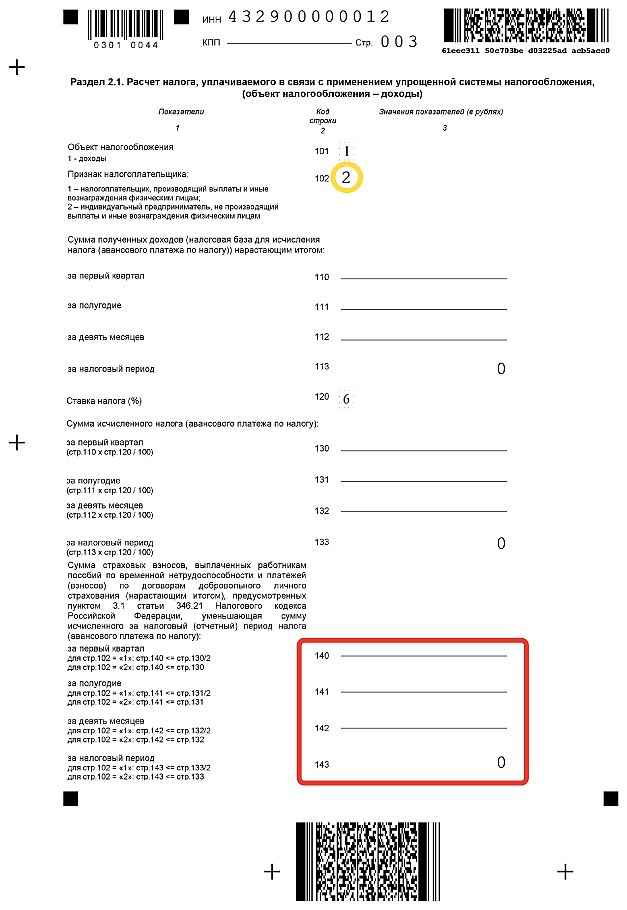

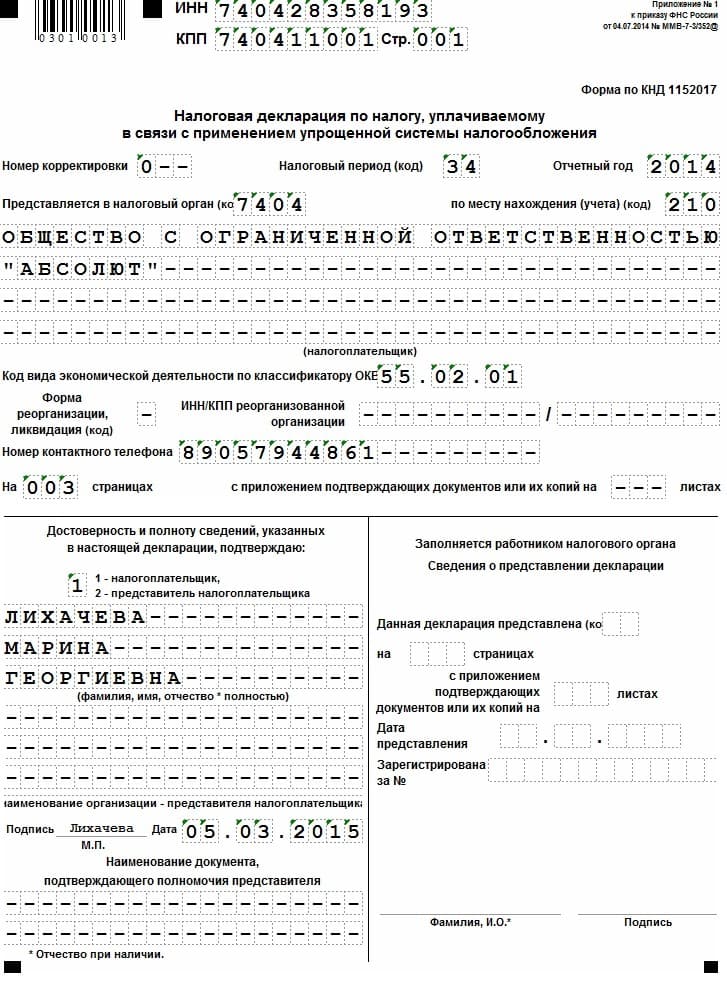

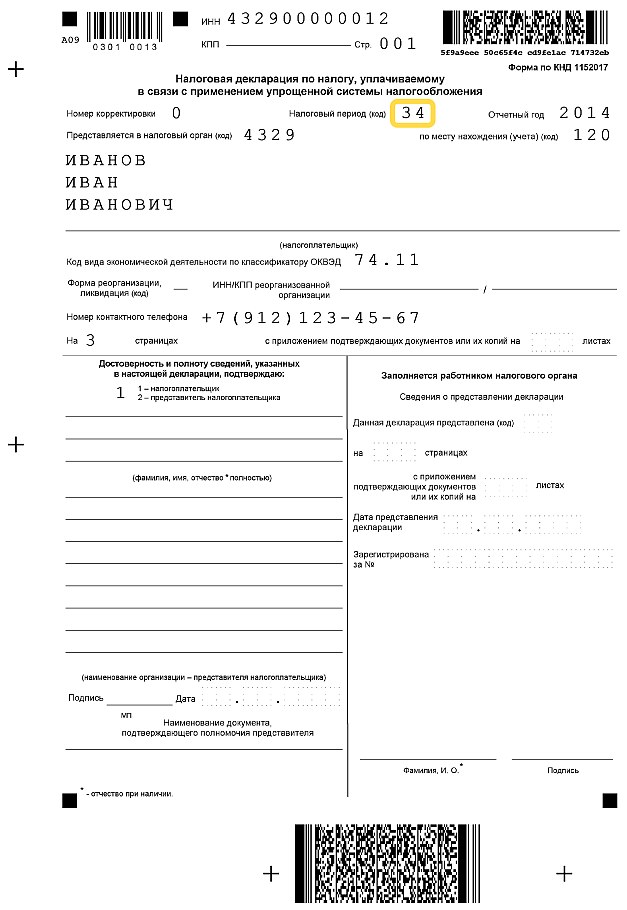

Даже если у организации или ИП не было доходов (при объекте налогообложения «доходы») или доходов и расходов (при объекте «доходы за минусом расходов»), учитываемых при исчислении налога, по итогам года в ИФНС нужно сдать нулевую декларацию по УСН (утв. Приказом ФНС от 04.07.2014 № ММВ-7-3/352@ ).

Скачать бланк декларации можно здесь .

Состав нулевой декларации по УСН

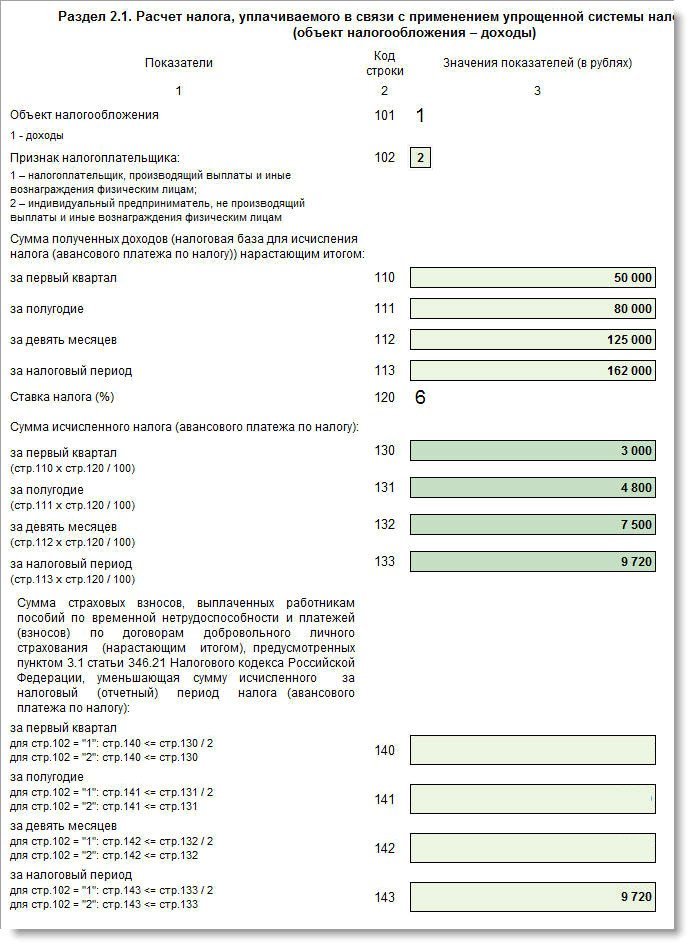

Заполнение декларацииЗаполните титульный лист, указав в нем все необходимые данные. При сдаче бумажной декларации в остальных разделах Декларации укажите ИНН, КПП и номера страницы. А во всех иных ячейках строк поставьте прочерки (п. 2.4 Раздела II Порядка заполнения декларации ).

Подпишите страницы Декларации, включая титульный лист, и поставьте дату заполнения (на тех страницах, где предусмотрено место для подписи и даты).

Если ИП на «доходной» УСН в течение отчетного года уплачивал страховые взносы, то нулевую декларацию сдать не получится. Сумму взносов нужно будет отразить в строках 140-143 Раздела 2.1 Декларации.

Как подать декларациюПредставить декларацию по УСН можно:

— лично в ИФНС (ее может подать руководитель организации или предприниматель лично, либо любой сотрудник при наличии у него доверенности);

— по почте заказным письмом (с уведомлением и описью вложения);

— по телекоммуникационным каналам связи (ТКС). Данный способ представления – право упрощенца. Ведь в обязательном порядке сдавать отчетность в ИФНС в электронном виде должны только те плательщики, средняя численность работников которых превышает 100 человек за предшествующий год (п. 3 ст. 80 НК РФ ).

Сроки представления нулевой декларации по УСНКнигу учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения (УСН или УСНО ) ведут организации и индивидуальные предприниматели, применяющие упрощенную систему налогообложения, в которой в хронологической последовательности на основе первичных документов позиционным способом отражают все хозяйственные операции за отчетный (налоговый) период.

Перейтикновой редакции книги доходов и расходов действующей с 2009 года по 2011.

Порядок заполнения книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения. УСНО (в ред. Приказа Минфина РФ от 27.11.2006 N 152н, с изм. внесенными решением Верховного Суда РФ от 26.05.2006 N ГКПИ06-499)

Общие требования1.1. Организации и индивидуальные предприниматели, применяющие упрощенную систему налогообложения (далее - налогоплательщики), ведут Книгу учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения (далее - Книга учета доходов и расходов), в которой в хронологической последовательности на основе первичных документов позиционным способом отражают все хозяйственные операции за отчетный (налоговый) период.

1.2. Налогоплательщики должны обеспечивать полноту, непрерывность и достоверность учета показателей своей деятельности, необходимых для исчисления налоговой базы и суммы налога.

1.3. Ведение Книги учета доходов и расходов, а также документирование фактов предпринимательской деятельности осуществляется на русском языке. Первичные учетные документы, составленные на иностранном языке или языках народов Российской Федерации, должны иметь построчный перевод на русский язык.

1.4. Книга учета доходов и расходов может вестись как на бумажных носителях, так и в электронном виде. При ведении Книги учета доходов и расходов в электронном виде налогоплательщики обязаны по окончании отчетного (налогового) периода вывести ее на бумажные носители. На каждый очередной налоговый период открывается новая Книга учета доходов и расходов.

1.5. Книга учета доходов и расходов должна быть прошнурована и пронумерована. На последней странице пронумерованной и прошнурованной налогоплательщиком Книги учета доходов и расходов указывается количество содержащихся в ней страниц, которое подтверждается подписью руководителя организации (индивидуального предпринимателя) и скрепляется печатью организации (индивидуального предпринимателя - при ее наличии), а также заверяется подписью должностного лица налогового органа и скрепляется печатью налогового органа до начала ее ведения. На последней странице пронумерованной и прошнурованной налогоплательщиком Книги учета доходов и расходов, которая велась в электронном виде, и выведена по окончании налогового периода на бумажные носители, указывается количество содержащихся в ней страниц, которое подтверждается подписью руководителя организации (индивидуального предпринимателя) и скрепляется печатью организации (индивидуального предпринимателя - при ее наличии), а также заверяется подписью должностного лица налогового органа и скрепляется печатью налогового органа.

1.6. Исправление ошибок в Книге учета доходов и расходов должно быть обоснованно и подтверждено подписью руководителя организации (индивидуального предпринимателя) с указанием даты исправления и печатью организации (индивидуального предпринимателя - при ее наличии).

Книга учета доходов и расходовсогласно ст. 346.24 НК РФ предназначена для налогового учета доходов и расходов налогоплательщик. В этой же статье определено, что при УСН книга доходов и расходов также нужна — для определения налоговой базы по единому налогу, рассчитываемому при применении упрощенки. В статье речь пойдет о том, как заполнять книгу и какая информация должна в ней содержаться.

Книга учета доходов и расходов 2013 года: новая формаС 2013 года книга учета доходов и расходов претерпела существенные изменения. Появилось два ее вида: для «упрощенцев» и налогоплательщиков на патентной системе налогообложения.

То, что на упрощенке книгу тоже вести нужно, кроме ст. 346.24 НК РФ подтверждается также подп. 2.4 и 2.5 Порядка заполнения книги учета доходов и расходов организаций и ИП (далее — Порядок). Он утвержден приказом Минфина России от 22 октября 2012 года № 135н.

Подробно ознакомиться с правилами ведения бухучета при УСН можно в материале «Порядок ведения бухгалтерского учета при УСН (2014–2015)»

Книга учета доходов и расходов при УСН: принципы отражения доходаСогласно ст. 346.24 НК РФкнига доходов и расходов предназначена только для учета операций в рамках упрощенного режима. Из этого следует вывод, что отражать операции, связанные с получением денежных средств или имущества, которые в соответствии со ст. 346.15 НК РФ не являются доходом для целей налогообложения по УСН, в книге учета доходов и расходов не требуется.

ПримерОрганизация «Сизиф» применяет УСН с объектом «доходы минус расходы». В 1-м квартале 2015 года у организации были доходы в виде выручки от реализации товаров, а также расходы в виде оплаты аренды занимаемого помещения и покупки товаров. Кроме того, в банке был получен кредит на пополнение оборотных средств.

Доход, образовавшийся в результате поступления выручки, так же как и расходы, следует отразить в книге учета доходов и расходов в даты, соответствующие операциям.

Сумму же займа вносить в книгу не надо, поскольку согласно подп. 10 п. 1 ст. 251, подп. 1 п. 1.1 ст. 346.15 НК РФ кредитные средства объект налогообложения не формируют.

Книга учета доходов и расходов для ИП и организаций: особенности отражения операций при переходе с общего режима налогообложенияОсобенности внесения в книгу учета доходов и расходов операций организациями и индивидуальными предпринимателями, которые переходят на УСН с общего режима налогообложения, оговорены нормами подп. 1 п. 1 ст. 346.25 НК РФ.

Если договоры, заключенные еще до перехода, выполняются и при применении УСН, в книге доходов и расходов следует отразить доходы, полученные до смены статуса.

Если же доходы были включены в налоговую базу по налогу на прибыль, то отражать их не надо, даже если они получены после перехода на УСН.

Не требуется отражать в книге учета доходов и расходов расходы, которые согласно ст. 346.16 не уменьшают размер налоговой базы по единому налогу.

Книга доходов и расходов: бланк при совмещении двух режимовНекоторые налогоплательщики совмещают два режима: УСН и ЕНВД. В таком случае книга учета доходов и расходов по УСН не должна содержать ни доходов, соответствующих ЕНВД, ни расходов по нему.

Это подтверждает письмо Минфина России от 29 октября 2004 года № 03-06-05-04/40. Авторы письма основываются на положениях п. 8 ст. 346.18 НК РФ. Поскольку изменения в этот пункт не вносились, выводы, изложенные в письме, актуальны по сей день.

Кроме учета доходных и расходных операций в книге рассчитывается налоговая база и определяется размер убытков прошлых периодов, которые ее уменьшают (ст. 346.24 НК РФ, пп. 2.6–2.11 Порядка).

А вот налог к уплате в книге учета доходов и расходов не рассчитывается — для этого предназначена налоговая декларация.

Книга доходов при УСН 6%Если налогоплательщик, предпочтя работу на УСН, выбрал объект «доходы», в перечне операций следует указывать:

Согласно абз. 7 п. 2.5 Порядка другие расходы налогоплательщики с объектом «доходы» могут вносить в книгу учета доходов и расходов по собственной инициативе. При их отсутствии разрешается не заполнять справку к разд. I, разд. II, разд. III, а также графу 5 разд. I (абз. 2 п. 2.5, пп. 2.6, 3.1, 4.1 Порядка).

Где скачать бесплатно книгу доходов и расходовЧистый бланк книги доходов и расходов 2014– 2015 годов можно в удобном формате бесплатно скачать на любом бухгалтерском сайте или воспользоваться доступной справочно-правовой системой.

Бланк книги должен содержать все необходимые реквизиты, которые заполняются бухгалтером или самим налогоплательщиком после скачивания файла.

Предприниматели и организации, имеющие упрощенную систему налогообложения, обязаны вести книгу учета доходов и расходов. Ее форма утверждена Министерством Финансов России. Скачать ее можно воспользовавшись ссылкой, расположенной под данной публикации.

Сама же статья посвящена заполнению данного документа и вопросам, на которые нужно обратить внимание.

Заполнение книг учета при упрощенке (усн)

Книга доходов и расходов при усн может вестись предпринимателями и компаниями, работающими на таких условиях, как в бумажном виде, так и в электронном. Если был избран бумажный вариант, то данный журнал должен быть оформлен следующим образом. Во-первых, необходимо заполнить титульный лист. Во-вторых, все страницы должны быть прошиты и пронумерованы. С тыльной стороны шнуровка скрепляется квадратным листом бумаги, на котором ставиться подпись ответственного лица и печать (требование для юридических лиц). На титульном лице обязательно должна быть запись о том, с какой даты ведется данная книга.

Ведение электронной книги все равно не избавляет от необходимости иметь бумажные распечатки. Данный документ распечатывается после того, как будет окончен отчетный период. Распечатанные страницы также подлежат нумерации и прошивке. Последний лист должен содержать запись о количестве страниц. Переходить с одной формы документа на другую допускается в любое время. Единственное условие, переход должен производиться со дня начала очередного отчетного периода.

Электронная форма несколько удобнее. Если были внесены неверные данные, их можно будет исправить методом удаления и внесения новых. При бумажном оформлении документа неправильный показатель нужно будет зачеркнуть, внести новый, написать дату исправления и поставить подпись.

Дополнительные сведения о ведении документа

Первое, что необходимо отметить, это то, что данная книга должна проходить заверение у налоговых служб. Книга доходов и расходов при усн ведется в единственном экземпляре. Новая книга открывается на каждый налоговый период.

Необходимо заметить, что в случае ее отсутствия (неведения) полагается наложение штрафа от десяти до тридцати тысяч рублей. Более того, если нарушения повлекли за собой снижение налоговой нагрузки, размер штрафа будет соответствовать пятой части от неуплаченной налоговой суммы. Но в любом случае он не будет меньше сорока тысяч рублей.

В отношении хранения документа также есть требования. Предприниматели, работающие по упрощенной схеме, должны хранить эту книгу как минимум четыре года.

Если после прочтения данной публикации остались вопросы, вы можете задать их нашему консультанту.

Ниже расположен типовой бланк и образец книги учета доходов и расходов при усн, вариант которого можно скачать бесплатно.

Все фирмы и предприниматели на УСН применяют форму Книги учета доходов и расходов, утвержденную приказом Минфина России от 22.10.2012 № 135н. «Упрощенцам» с объектом доходы эту форму заполнять нужно не целиком, а только разделы I и IV. Вот о том, как вносить записи Книгу учета на УСН с объектом доходы в 2015 году мы расскажем далее.

Из этой статьи вы узнаете:

Напомним, что Книгу учета нужно заполнять, чтобы рассчитать сумму налога по УСН (авансовых платежей). А вот чтобы перечислить деньги в бюджет нужно знать КБК для УСН доходы на 2015 год. Коды на 2015 год утверждены приказом Минфина России от 01.07.2013 г. № 65н.

КБК 2015 УСН доходыКБК для перечисления налога при УСН с объектом доходы

182 1 05 01011 01 1000 110

КБК для перечисления пени по налогу

182 1 05 01011 01 2000 110

КБК для перечисления штрафа по налогу

182 1 05 01011 01 3000 110

Ставка УСН доходы 2015Прежде, чем перейти к заполнению Книги учета выясним, какая же будет налоговая ставка в 2015 году. Размеры ставок при УСН доходы и доходы минус расходы установлены статьей 346.20 НК РФ. И в новом году они не поменяются. Так ставка для УСН доходы на 2015 год равна 6%. А ставка для УСН доходы минус расходы 15%. Но по решению региональных властей ставка при УСН доходы минус расходы может быть уменьшена до 5%.

Как заполнить раздел I Книги учета для УСН доходы 2015Вам в обязательном порядке нужно заполнять только раздел I Книги учета доходов и расходов при УСН 2015. И то только в части, касающейся доходов. То есть графу 5 раздела I можно не заполнять. Но из данного правила есть два исключения. Первое — отразите в книге расходы на мероприятия, направленные на снижение безработицы и оплаченные за счет бюджетных средств. Второе – впишите расходы, которые вы оплатили за счет субсидий, полученных на поддержку малого и среднего бизнеса в соответствии с Законом от 24.07.2007 № 209-ФЗ. Если и у вас есть что-то из перечисленного, запишите эти расходы в графу 5.

Например, сумму полученной субсидии отразите в графе 4 раздела I, а в графе 5 укажите суммы расходов, которые вы оплатили за счет этих средств. Такой порядок следует из пункта 2.5 Порядка, утвержденного приказом Минфина России от 22.10.2012 № 135н.

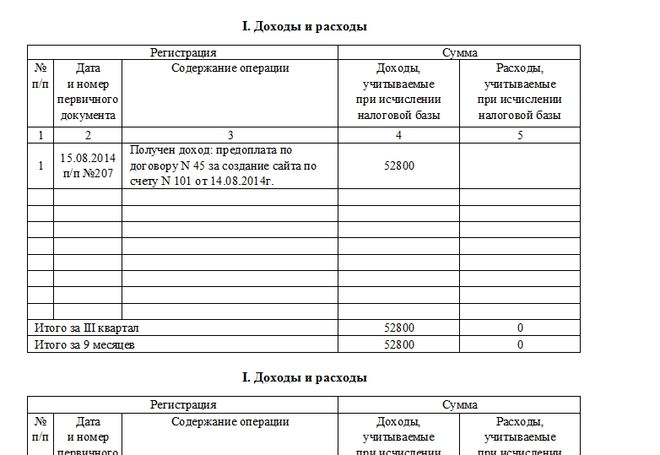

Фрагмент Книги учета доходов и расходов при УСН доходы 2015 Как заполнить раздел IV Книги учета для УСН доходы 2015

Как заполнить раздел IV Книги учета для УСН доходы 2015

Для «упрощенцев» с объектом доходы в Книге учета предусмотрен специальный раздел IV. В который нужно вносить суммы уменьшающие налог по УСН. Ведь, несмотря на то, что расходы вы не учитываете, можете получить налоговый вычет. Напомним, перечень сумм, формирующих вычет, перечислен в пункте 3.1 статьи 346.21 НК РФ. Как правило, это страховые взносы, перечисляемые во внебюджетные фонды. В том числе суммы фиксированного платежа ИП за себя. А также расходы по выплате больничного пособия за счет средств работодателя, то есть за первые три дня болезни. При этом есть ограничение по сумме вычета — ООО и ИП могут уменьшить налог по УСН доходы только на 50%. Исключение — предприниматели на УСН доходы, без наемных работников. Они могут уменьшать «упрощенный» налог вплоть до нуля, если размер взносов за себя больше или равен налогу к уплате.

Соответственно у всех «упрощенцев» с объектом доходы возникает вопрос — как вносить суммы уплаченных взносов в раздел IV Книги учета? Фиксировать в нем все выплаты или только те, которые в результате уменьшат единый налог? В Порядке заполнения Книги учета данный момент четко не прописан. Поэтому давайте рассмотрим, как можно поступить.

Вариант № 1. Заносите в раздел IV все суммы страховых взносов по мере их уплаты. И не важно, уменьшат они налог в итоге или нет. Но в данном случае из Книги учета вы не увидите, на какую сумму в итоге будет умешен налог по УСН. Ведь до конца отчетного (налогового) периода вы размер платежа по единому налогу не знаете. Поэтому, когда придет время считать налог к уплате, составьте отдельный расчет или бухгалтерскую справку. В этом документе рассчитаете сумму вычета.

Вариант № 2. Заносите в раздел IV только те суммы, которые уменьшают налог по УСН доходы.

Например, авансовый платеж компании по итогам полугодия (до его уменьшения на налоговый вычет) — 10 000 руб. Страховые взносы уплаченные в отчетном периоде — 9000 руб. Максимальная сумма возможного вычета — 5000 руб. (10 000 руб. 50%). Значит, показать в разделе IV за первые 6 месяцев года нужно только страховые взносы в сумме 5000 руб.

Если руководствоваться данным способом, заполнять раздел IV получится только по итогам отчетного (налогового) периода. Когда уже известна сумма налогового платежа. И соответственно можно определить, на сколько его реально уменьшить.

Редакция журнала «Упращенка»

Независимо от того. ведется ли финансово-хозяйственная деятельность или нет, проводятся операции по расчетному счету и кассе или нет, заключаются договора или нет, налогоплательщик обязан отчитаться в налоговые органы.

Если хозяйственная деятельность не велась, движений средств по расчетному счету и кассе не было, налогооблагаемая база по налогам отсутствует, составляется нулевая отчетность .

Нулевая декларация и отчетность по УСНЗаполняется страница 1 вашими данными. Кроме того, Вам необходимо только выбрать объект налогообложения (доходы или доходы-расходы), а также ставку налога, и заполнить код ОКАТО (для каждого региона он свой). А также занести значение КБК.

Остальные поля в декларации оставьте равными нулю. При УСН доходы-расходы в декларации вы можете показать расход и перенести его на следующий период.

Декларация по ЕНВД не может быть нулевой. Она рассчитывается всегда в соответствии с физическими показателями, даже если хозяйственная деятельность не ведется. И Налогоплательщик обязан в установленные сроки сдать её. Согласно Письма Минфина России от 15.04.2014 N 03-11-09/17087. до снятия с учета в качестве налогоплательщика сумма единого налога исчисляется по соответствующему виду предпринимательской деятельности исходя из имеющихся физических показателей и базовой доходности в месяц.

Вместо «нулевок» можно сдать за I квартал 2016 единую упрощенную декларациюСдать по итогам I квартала такую единую декларацию (Приложение № 1 к Приказу Минфина от 10.07.2007 № 62н) вправе те налогоплательщики, у которых за налоговый период не было движения денег на счетах в банках и в кассе, а также объектов налогообложения ни по одному из налогов (п. 2 ст. 80 НК ).

Крайний срок – 20 апреля 2016

Имейте в виду, что вы не обязаны заполнять именно единую декларацию. Если хотите, можете вместо нее сдать нулевые декларации по каждому из ваших налогов, которые требуют отчета по окончании I квартала.

Нулевая декларация по ЕСХНЗаполняется титульная часть декларации. В остальных страницах ставят прочерки.

Даже при нулевом УСН, у ИП (или организации) должна быть нулевая книга доходов и расходов. Заверять ее, начиная с 2013 г. в налоговой не нужно.

«Нулевого» СЗВ-М нет. Есть выплаты сотрудникам или нет, не важно. Отчет без застрахованных лиц не примут. Заполнить нужно минимум один блок сведений о застрахованных лицах – на руководителя организации. Если у вас в штате есть персонал или есть исполнители по ГПД, покажите их сведения в отчете и сдайте его.

Нулевая отчетность РСВ-1, РСВ-2 в ПФРПримечание. Сдают Организации и КФХ.

Согласно п.п. 1 п.9 ст.15 212-ФЗ. плательщики страховых взносов ежеквартально представляют в орган контроля за уплатой страховых взносов по месту своего учета отчетность на бумаге не позднее 15-го числа второго календарного месяца, следующего за отчетным периодом, в ПФР и ФФОМС.

Нулевая Форма РСВ-1 ПФР включает в себя титульный лист, а также раздел 1, подраздел 2.1 раздела 2.

Нулевая отчетность 4-ФСС в ФССПримечание. Сдают Организации

Согласно п.п.2 п.9 ст.15 федерального закона 212-ФЗ, плательщики страховых взносов ежеквартально представляют в орган контроля за уплатой страховых взносов по месту своего учета отчетность на бумаге не позднее 20-го числа календарного месяца, следующего за отчетным периодом, в ФСС РФ.

Нулевая Форма 4-ФСС включает в себя титульный лист, а также раздел 1 табл.1, Табл.3, раздел 2 Табл.6, Табл.7, Табл.10

Нулевая отчетность по Налогу на Доходы Физических Лиц (НДФЛ) Нулевая отчетность 6-НДФЛНе предоставляется. Потому что, если в течение отчетного периода организация или предприниматель не выплачивали никаких доходов физлицам, сдавать форму 6-НДФЛ с нулевыми показателями не нужно. Ведь эти расчеты должны сдавать налоговые агенты (абз. 3 п. 2 ст. 230 НК РФ ). А если никаких выплат не было, обязанности налогового агента не возникают.

Примечание. Скачать форму 6-НДФЛ и пример заполнения.

Нулевая отчетность 2-НДФЛПредставление "нулевой" справки по форме 2-НДФЛ не предусмотрено. В случае запроса из налоговой, напишите письмо, в котором сформулируйте причину неначисления заработной платы. Могут также запросить справку из банка, что движений по счетам не было.

Примечание. Для работающей компании подобная ситуация невозможна.

Нулевая декларация 3-НДФЛ Нулевая декларация для ИП и Организаций на ОСНО Нулевая декларация НДСПримечание. Сдают Организаций и ИП на ОСНО

Нужно заполнить только стр.1 и стр.2 в декларации НДС. Код КПП только для организаций, для ИП - прочерки.

Налоговый период (код): 21 - I квартал, 22 - II квартал, 23 - III квартал, 24 - IV квартал (при ликвидации - 51-I, 54-II, 55-III, 56-IV кв.) Коды ОКАТО для каждого региона свои, впишите свой ОКАТО. КБК НДС у всех одинаковый.

Сроки сдачи нулевой декларации НДС I кв. - до 20.04, II кв. - до 20.07, III кв. - до 20.10, IV кв. - до 20.01

Штрафы за предоставление нулевой декларации, нулевого отчета по НДС не предусмотрены. За предоставление не в срок - 1000 руб.

Примечание. Сдают Организаций и ИП на ОСНО

Заполняется только Титульный лист, Раздел 1 (1.1, 1.2) и Лист 02. Налогоплательщики, не исчисляющие ежемесячные авансовые платежи налога на прибыль организаций, Подраздел 1.2 Раздела 1 (стр.3) не представляют.

По месту нахождения (учета) (код): 213 – по месту учета крупнейшего налогоплательщика; 214 – по месту нахождения российской организации; 221 – по месту нахождения обособленного подразделения российской организации, имеющего отдельный баланс; 245 – по месту постановки на учет в налоговом органе иностранной организации; 281 – по месту нахождения объекта недвижимого имущества (в отношении которого установлен отдельный порядок исчисления и уплаты налога).

Коды ОКАТО для каждого региона свои, впишите свой ОКАТО.

Форма реорганизации, ликвидация (код): для преобразования — «1», для слияния — «2», для разделения — «3», для присоединения — «4», для разделения с одновременным присоединением — «5» или прочерк.

Сроки сдачи нулевой декларации Налога на прибыль I кв. - до 28.04, II кв. - до 28.07, III кв. - до 28.10, IV кв. - до 28.03

Налоговый период (код) (нарастающим итогом): 21 - I квартал, 31 - Полугодие, 33 - 9 месяцев, 34 - Год. При ликвидации - 50.

Штрафы за предоставление нулевой декларации, нулевого отчета по Налогу на прибыль не предусмотрены. За предоставление не в срок - 1000 руб.

Примечание. Сдают Организации. ИП не сдают.

У коммерческих организаций пустым баланс быть не может в принципе. из-за уставного капитала. Посмотрите по уставу, какой у Вас размер Уставного капитала. Например - 10000 рублей, это минимально возможный УК по закону.

В пассиве баланса в строках 1310(Уставный капитал), 1300(Итого по разделу III) и 1700(Баланс) в образце мы поставили 10 (в балансе данные в тысячах рублей).

В активе баланса можете поставить на эту же сумму либо материалы, тогда ставим цифру 10 в строках 1210 (Запасы), 1200 (Итого по разделу II) и 1600 (Баланс). Либо в строке 1250 (Денежные средства), а также 10 поставить и по строкам 1200(Итого по разделу II) и 1600(Баланс).

Сроки сдачи "нулевого баланса" I кв. - до 30.04, II кв. - до 30.07, III кв. - до 30.10, IV кв.(годовой) - до 30.03

Штрафы за предоставление нулевого баланса (отчета) не предусмотрены, совсем пустым баланс у коммерческих организаций не может быть из-за уставного капитала. За предоставление не в срок - 200 руб.

Для ИП понятия нулевого баланса – не существует, поскольку составление бухгалтерского баланса, в том числе и нулевого баланса, представляет собой предусмотренную законом обязанность лишь для организаций. Соответственно ИП сдают, в условиях отсутствия предпринимательской деятельности, лишь нулевую отчетность по налогам и сборам. Бухгалтерская отчетность и естественно так называемые «нулевые балансы » предпринимателями не сдаются!

Нулевая справка о среднесписочной численностиПримечание. Сдают Организации

Сведения о среднесписочной численности работников представляются по форме "Сведения о среднесписочной численности за прошедший календарный год" (код формы по КНД 1180011), утвержденной Приказом ФНС России от 29.03.2007 № ММ-3-25/174. Если у вас нет работников. То проставьте в соответствующей строке НОЛЬ. И сдайте в налоговую инспекцию.

Примечание. Сдают Организации и ИП вместо сдачи деклараций по другим налогам .

то вместо всех деклараций по конкретным видам налогов эта организация или предприниматель представляет по данным налогам единую (упрощенную) налоговую декларацию.

Единая (упрощенная) налоговая декларация представляется в налоговый орган по месту нахождения организации или месту жительства физического лица не позднее 20-го числа месяца, следующего за истекшими кварталом, полугодием, 9 месяцами, календарным годом.

Может ли налоговая инспекция требовать от организации представить единую (упрощенную) налоговую декларацию вместо нулевых налоговых деклараций по каждому налогуНет, не может. Для применения единой (упрощенной) налоговой декларации существует ряд ограничений, которые установлены пунктом 2 статьи 80 Налогового кодекса РФ. На момент сдачи отчетности только сама организация знает, выполняются все эти ограничения или нет. Поэтому она и решает, сдавать ли декларацию по единой (упрощенной) форме или нет. Ведь если потом налоговая инспекция придет с проверкой и обнаружит, что организация не имела права отчитываться по единой (упрощенной) форме, ее оштрафуют за неподачу декларации по статье 119 Налогового кодекса РФ.

Таким образом, применение единой (упрощенной) налоговой декларации – это право, а не обязанность организации. То есть организации могут сдавать вместо нее «нулевые» декларации по каждому из налогов.

Не понимание этого момента легко приводит к штрафам за не сдачу отчетности, ведь даже сдав обычные нулевые декларации по налогам и понимая это как сдачу нулевой отчетности. Вам все равно будет начислен штраф за не сдачу единой (упрощенной) налоговой декларации!

Единая упрощенная декларация у ИП не заменит 3-НДФЛИндивидуальный предприниматель, находящийся на общей системе налогообложения и не имеющий доходов от предпринимательской деятельности, не может представлять вместо декларации 3-НДФЛ единую (упрощенную) декларацию.

Согласно определению Конституционного Суда РФ от 11.07.2006 N 265-О, к обязанностям индивидуального предпринимателя, вытекающим из его статуса, относится обязанность представлять налоговую декларацию по НДФЛ, которая не ставится в зависимость от результатов предпринимательской деятельности, то есть от факта получения дохода в соответствующем налоговом периоде.

Когда и кому НЕ НУЖНО сдавать нулевую отчетность? Не сдается ООО и ИП с 2012 года нулевая отчетность по:ДОПОЛНИТЕЛЬНЫЕ ССЫЛКИ по теме

13 янв. 2016 12:56

Добрый день. Объясните так ИП с ЕНВД сдать декларацию, если деятельность не велась? Нулевую не примут, то как быть и что писать в декларации.

ЕНВД - это ВМЕНЕННЫЙ ДОХОД. Смотрите в МЕНЮ (вверху) / НАЛОГИ / ЕНВД.

Почитайте, войдите в тему. Чтобы не попадать в такую ситуацию, когда деятельность не ведется, нужно было до 01-01-2016 подать заявление на УСН и жить целый год спокойно. А так придется 4 раза в год сдавать отчетность и платить налоги.

18 янв. 2016 15:23

Здравствуйте! Подскажите, какие декларации сдавать, если ИП на ЕНВД, деятельность не велась два года(2014,2015), нулевые декларации не примут и какой будет штраф?

[рся8+]

Смотрим:

МЕНЮ (вверху) / БУХУЧЕТ / ОТЧЕТНОСТЬ / Календарь Предпринимателя

МЕНЮ (вверху) / НАЛОГИ / ОБЩИЕ ВОПРОСЫ / Штраф не сдал декларацию

19 янв. 2016 23:30

Здравствуйте! Подскажите, могу ли я сдать нулевую декларацию по НДС за 4 кв 2015 и нулевую декларацию по прибыли, если фирма создана в ноябре, в декабре с расчетного счёта был приобретен прибор необходимый для работы, нам выставили счет-фактуру, доходов не было, так как деятельность ещё не ведётся, работников нету, директор является единственным учредителем и зарплату себе не начисляется, налогообложение ОСНО?

Сдается декларация по всем налогам каждый отчетный период. В Вашем случае - это нулевые декларации. Какие еще декларации и отчетность нужно сдавать см. ссылку на КАЛЕНДАРЬ БУХГАЛТЕРА

29 янв. 2016 14:37

Добрый день!

У Вас на сайте ошибка.

"Пустым баланс быть не может в принципе, из-за уставного капитала. Посмотрите по уставу, какой у Вас размер Уставного капитала. Например - 10000 рублей, это минимально возможный УК по закону. "

В Общественных организациях Уставного капитала может и не быть, так что вы вводите в заблуждение своих клиентов.

Хорошо. Напишем, что "В коммерческих организациях ". "Пустым баланс быть не может в принципе, из-за уставного капитала"

6 фев. 2016 19:02

"У коммерческих организаций пустым баланс быть не может в принципе, из-за уставного капитала." Если наша организация создана в ноябре 2015 г. по уставу внесение уставного капитала на счет в течение 4 месяцев (это не противоречит закону), по факту уставной капитал внесен в январе 2016 г. Как сделать ненулевой баланс? Ведь по факту денег на счету в 2015 году не было?

Смотрим МЕНЮ (вверху) / БУХУЧЕТ / ПЛАН СЧЕТОВ

Немножко изучим план счетов, как без этого бухучет вести? Видим счет 75. Изучаем. "При этом запись по дебету счета 75 «Расчеты с учредителями» и кредиту счета 80 «Уставный капитал» производится на всю величину уставного (складочного) капитала, объявленную в учредительных документах." Всё ли понятно? Это и будет ваш баланс. Причем эта проводка должна была быть сделана датой включения в ЕГРЮЛ, т.е. в ноябре 2015. А раз этой проводки нет, значит и возникли вопросы. Успехов!