Рейтинг: 4.9/5.0 (1850 проголосовавших)

Рейтинг: 4.9/5.0 (1850 проголосовавших)Категория: Бланки/Образцы

Сведения о среднесписочной численности работников— это одна из форм, которую большинство предпринимателей должны сдавать в налоговую. В статье мы расскажем, когда она сдается, и подскажем, где для сдачи среднесписочной численности в 2016 году скачать бланк данной формы.

Для чего инспекторам нужны сведения о среднесписочной численности?Представлять в ИФНС сведения о среднесписочной численности работников требует п. 3 ст. 80 НК РФ. И вот почему эта информация необходима налоговикам.

Прежде всего, от данного показателя напрямую зависит то, каким способом вы будете сдавать налоговую отчетность.

Если прошлогодняя численность превышает 100 человек, единственный допустимый способ сдачи деклараций — электронный, по ТКС через оператора ЭДО (электронного документооборота). За несоблюдение этого требования ст. 119.1 НК РФ предусмотрен штраф в размере 200 руб.

Налогоплательщики с численностью 100 человек и меньше могут выбирать между электронной и бумажной отчетностью.

Внимание! Для декларации по НДС установлены иные правила. О них вы можете узнать из статьи«Какие изменения в способе представления деклараций по НДС с 01.01.2014?».

Кроме того, численность влияет на право применения специальных налоговых режимов. Например, для упрощенки средняя численность не может превышать 100 человек, а для ПСН — 15 человек.

Кто обязан сдавать справку о среднесписочной численности работников?Обязанность подавать сведения о среднесписочной численности (форма КНД 1110018) распространяется как на организации, так и на индивидуальных предпринимателей. Причем для ИП есть определенное послабление — представлять расчет численности они должны только в том случае, если в истекшем году использовали наемный труд. Об этом прямо говорится в п. 3 ст. 80 НК РФ.

Компании же представляют сведения независимо от наличия или отсутствия у них сотрудников (см. письмо Минфина России от 04.02.2014 № 03-02-07/1/4390).

Заметим, что на эту обязанность никак не влияет применяемый налоговый режим. Сведения на равных подают и общережимники, и те, кто выбрал специальные системы (УСН, ЕНВД, ЕСХН, ПСН).

Сообщать о численности нужно ежегодно, в том числе и тогда, когда по сравнению с прошлым годом она не меняется.

В какие сроки нужно представить сведения по форме КНД 1110018?Сведения о среднесписочной численности работников подают за прошедший год. Крайний срок сдачи для действующих компаний и ИП — 20 января текущего года (п. 3 ст. 80 НК РФ). Например, сведения за 2015 год нужно было подать до 20.01.2016 включительно.

Если компания была создана в течение года, представить сведения она должна не позднее 20-го числа месяца, следующего за тем, в котором образовалась. Аналогичное требование — к реорганизованным юрлицам. Они сообщают в ИФНС о численности до 20-го числа месяца, следующего за месяцем реорганизации.

У вновь зарегистрированных ИП обязанность сдавать сведения в году регистрации отсутствует.

При выпадении любого из указанных сроков на выходные или праздники они в общем порядке переносятся на ближайший рабочий день (п. 7 ст. 6.1 НК РФ).

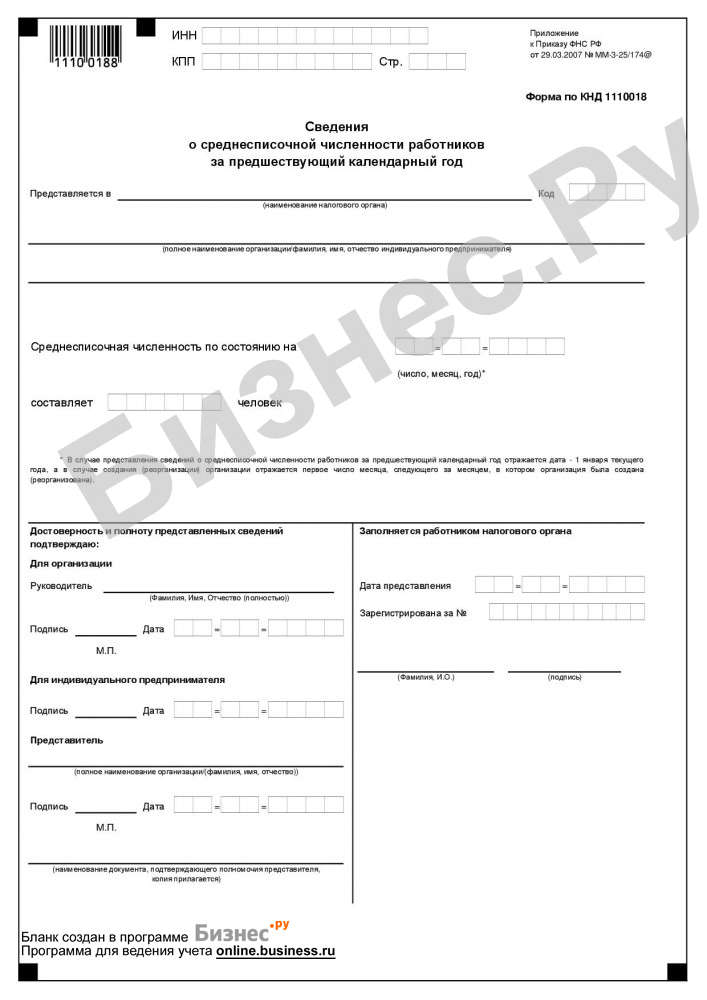

Среднесписочная численность: бланк 2015–2016 годовФорму сведений о среднесписочной численности работников утверждает налоговая служба.

Для подачи сведений о среднесписочной численности бланк в 2015 году использовался в соответствии с приказом от 29.03.2007 № ММ-3-25/174@. Среднесписочная численность на бланке в 2016 году подавалась за истекший 2015 год по той же форме. Рекомендации по заполнению формы приведены в письме ФНС РФ от 26.04.2007 № ЧД-6-25/353@.

Бланк единый для организаций и ИП. Скачать бланк для среднесписочной численности 2016 года можно на нашем сайте:

Скачать форму сведений о среднесписочной численности работников

Форма достаточно проста в заполнении. Она состоит всего лишь из 1 страницы, которая внешне чем-то похожа на титульный лист декларации.

В справке нужно привести сведения об организации или ИП (ИНН, КПП, наименование или Ф.И.О.), указать наименование и код инспекции. Затем нужно указать дату, на которую посчитана среднесписочная численность. Это будет:

Далее приводится собственно среднесписочная численность. Указывают ее в целых единицах.

Правила расчета численности установлены приказом Росстата от 28.10.2013 № 428.

В общем виде формула расчета выглядит так:

СрЧ год = (СрЧ 1 + СрЧ 2 +. + СрЧ 12) / 12,

СрЧ год — это среднесписочная численность за год;

СрЧ 1, 2 и т.д. — среднесписочная численность за соответствующие месяцы года (январь, февраль. декабрь).

Подробнее о расчете читайте в статье«Как рассчитать среднесписочную численность работников?».

Сведения заверяются подписью руководителя компании или предпринимателя, но могут быть подписаны и представителем налогоплательщика. В последнем случае необходимо указать на документ, подтверждающий полномочия представителя (например, это может быть доверенность), а его копию сдать вместе сосведениями.

Обратите внимание! Доверенность представителя ИП должна быть заверена нотариально (ст. 29 НК РФ, пп. 1, 5 ст. 185 ГК РФ).

Как и куда сдавать сведения?Заполненную бумажную форму можно сдать лично в ИФНС или отправить по почте с описью вложения.

Подать сведения возможно и в электронном виде. Соответствующий формат утвержден приказом ФНС РФ от 10.07.2007 № ММ-3-13/421@. Причем выбирать между бумажным и электронным вариантом могут все налогоплательщики, включая тех, у кого среднесписочная численность перевалила за сотню. Сведения не декларация, поэтому требование п. 3 ст. 80 НК РФ об обязательном электронном способе сдачи в данном случае не действует.

Сдается форма в инспекцию по месту регистрации компании или по месту жительства ИП. Организации с обособленными подразделениями сообщают о численности всех работников по месту постановки на учет головного офиса.

Накажут ли за непредставление сведений о численности работников?Безусловно, накажут. За каждый случай непредставления или просрочки сведений о среднесписочной численности работников налогоплательщика могут оштрафовать на 200 рублей в соотвествии с п. 1 ст. 126 НК РФ.

Помимо налоговой возможна и административная ответственность должностных лиц по ч. 1 ст. 15.6 КоАП РФ, то есть штраф от 300 до 500 рублей. На это указывает Минфин России в письме от 07.06.2011 № 03-02-07/1-179.

Однако имейте в виду, что блокировать за это счет инспекция не вправе. Сведения не являются декларацией, а значит, их непредставление или нарушение сроков не подпадает под основание для приостановления движения денег по счетам, предусмотренное подп. 1 п. 3 ст. 76 НК РФ.

Форма утверждена приказом ФНС от 29 марта 2007 г. N ММ-3-25/174@ и действительна для сдачи отчета за 2014 и 2015 год.

Среднесписочная численность работников по состоянию на установленную дату, код формы по КНД 1110018, определяется налогоплательщиком в соответствии с Порядком заполнения и представления формы федерального государственного статистического наблюдения N 1-Т «Сведения о численности и заработной плате работников по видам деятельности». утвержденным Постановлением Федеральной службы государственной статистики от 09.10.2006 N 56.

Сведения о среднесписочной численности работников за предшествующий календарный год могут быть представлены в электронном виде в соответствии с «Порядком представления налоговой декларации (расчета) и документов в электронном виде», определяемым Министерством финансов Российской Федерации.

Федеральная налоговая служба сообщает, что согласно пункту 3 статьи 80 Налогового кодекса Российской Федерации налогоплательщики (плательщики сборов) должны представлять в налоговый орган по месту нахождения организации (по месту жительства индивидуального предпринимателя) сведения о среднесписочной численности работников, за предшествующий календарный год не позднее 20 января текущего года, а в случае создания (реорганизации) организации — не позднее 20-го числа месяца, следующего за месяцем, в котором организация была создана (реорганизована).

Сведения о среднесписочной численности работников представляются по форме «Сведения о среднесписочной численности за прошедший календарный год» (код формы по КНД 1180011), утвержденной Приказом ФНС России от 29.03.2007 N ММ-3-25/174 (зарегистрирован в Минюсте 20.04.2007 регистрационный номер 9320).

Среднесписочная численность работников по состоянию на установленную дату определяется налогоплательщиком в соответствии с Порядком заполнения и представления формы федерального государственного статистического наблюдения N 1-Т «Сведения о численности и заработной плате работников по видам деятельности», утвержденным Постановлением Федеральной службы государственной статистики от 09.10.2006 N 56.

Сведения о среднесписочной численности работников за предшествующий календарный год могут быть представлены в электронном виде (после разработки форматов) в соответствии с «Порядком представления налоговой декларации (расчета) и документов в электронном виде», определяемым Министерством финансов Российской Федерации.

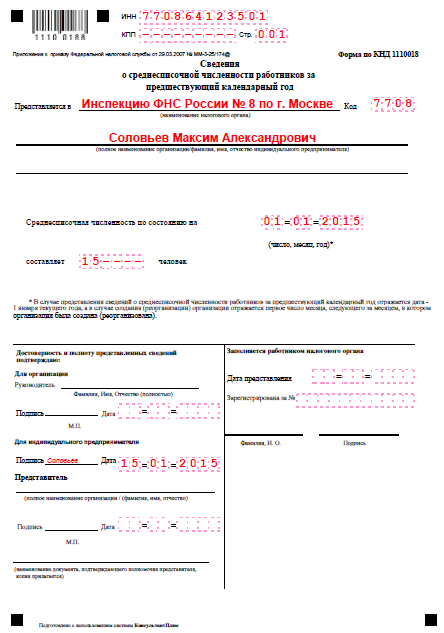

Рекомендации по порядку заполнения формыСведения заполняются налогоплательщиком, кроме раздела «Заполняется работником налогового органа».

При заполнении показателя по строке «Представляется в» — отражается полное наименование налогового органа, в который представляются Сведения, и код налогового органа.

При заполнении показателя по строке «Организация (индивидуальный предприниматель)» — Сведения заполняются в соответствии с учредительными документами, указывается полное наименование организации (фамилия, имя, отчество индивидуального предпринимателя).

При заполнении показателя по строке «ИНН/КПП» — отражается идентификационный номер налогоплательщика (ИНН) и код причины постановки на учет (КПП) по месту нахождения организации на основании:

Свидетельства о постановке на учет в налоговом органе юридического лица, образованного в соответствии с законодательством Российской Федерации, по месту нахождения на территории Российской Федерации по форме N 12-1-7, утвержденной Приказом МНС России от 27.11.1998 N ГБ-3-12/309 «Об утверждении порядка и условий присвоения, применения, а также изменения идентификационного номера налогоплательщика и форм документов, используемых при учете в налоговом органе юридических и физических лиц» (зарегистрирован в Минюсте России 22 декабря 1998 г. регистрационный номер 1664; «Бюллетень нормативных актов федеральных органов исполнительной власти», 4 января 1999 г. N 1; «Российская газета», 14 января 1999 г. N 5-6; 21 января 1999 г. N 11);

Свидетельства о постановке на учет юридического лица в налоговом органе по месту нахождения на территории Российской Федерации по форме N 09-1-2, утвержденной Приказом МНС России от 03.03.2004 N БГ-3-09/178 «Об утверждении порядка и условий присвоения, применения, а также изменения идентификационного номера налогоплательщика и форм документов, используемых при постановке на учет, снятии с учета юридических и физических лиц» (зарегистрирован в Минюсте России 24 марта 2004 г. регистрационный номер 5685; «Бюллетень нормативных актов федеральных органов исполнительной власти», 12 апреля 2004 г. N 15; «Российская газета», 30 марта 2004 г. N 64).

ИНН и КПП по месту нахождения отделения (филиала, представительства) иностранной организации, осуществляющего деятельность на территории Российской Федерации, указываются на основании Свидетельства о постановке на учет в налоговом органе по форме N 2401 ИМД и (или) информационного письма об учете в налоговом органе отделения иностранной организации по форме N 2201И, утвержденных Приказом МНС России от 07.04.2000 N АП-3-06/124 «Об утверждении положения об особенностях учета в налоговых органах иностранных организаций» (зарегистрирован в Минюсте России 2 июня 2000 г. регистрационный номер 2258; «Бюллетень нормативных актов федеральных органов исполнительной власти», 19 июня 2000 г. N 25).

Для индивидуального предпринимателя ИНН отражается на основании Свидетельства о постановке на учет в налоговом органе физического лица по месту жительства на территории Российской Федерации по форме N 12-2-4, утвержденной Приказом МНС России от 27.11.1998, N ГБ-3-12/309 или Свидетельства о постановке на учет в налоговом органе физического лица по месту жительства на территории Российской Федерации по форме N 09-2-2, утвержденной Приказом МНС России от 03.03.2004 N БГ-3-09/178.

При заполнении строки «Среднесписочная численность по состоянию на» отражается среднесписочная численность работников организации (индивидуального предпринимателя) по состоянию на 1 января текущего года, за предшествующий календарный год.

При заполнении Сведений ставится фамилия, имя, отчество руководителя организации полностью, а также ставится его подпись, которая заверяется печатью организации, и проставляется дата подписания.

При заполнении Сведений индивидуальным предпринимателем ставится подпись индивидуального предпринимателя и проставляется дата подписания.

При подтверждении достоверности и полноты показателей, указанных в Сведениях, представителем налогоплательщика отражается полное наименование организации либо фамилия, имя и отчество физического лица — представителя налогоплательщика в соответствии с документом, удостоверяющим личность.

При подтверждении достоверности и полноты показателей, указанных в Сведениях, организацией — представителем налогоплательщика, ставится подпись руководителя уполномоченной организации, которая заверяется печатью организации и проставляется дата подписания.

При подтверждении достоверности и полноты показателей, указанных в Сведениях, физическим лицом — представителем налогоплательщика ставится подпись физического лица и проставляется дата подписания.

Также указывается наименование документа, подтверждающего полномочия представителя. При этом к Сведениям прилагается копия указанного документа.

При заполнении показателей строки «Заполняется работником налогового органа» отражаются сведения: дата представления Сведений; номер, под которым зарегистрированы Сведения. (в ред. письма ФНС от 18.05.2007 N 25-3-06/338@)

Все показатели данного раздела заполняются работником налогового органа. Отражаются фамилия, имя, отчество работника налогового органа и ставится его подпись.

Первым отчетом, который представители бизнеса подают в 2016 году, являются данные о среднесписочной численности (ССЧ) работников. При этом учреждения готовят отчет в обязательном порядке, а индивидуальные предприниматели только при условии привлечения персонала.

Особенности расчета

Особенности расчета

Принципы расчета показателя определены приказом Росстата. Численность за год рассчитывается по следующей формуле:

(ССЧ (месяц1) + ССЧ (месяц2) + … + ССЧ (декабрь)) / 12;

Если компания осуществляла свою деятельность не полный год, формула остается без изменений. Знаменатель является константой, даже если компания осуществляет свою деятельность всего несколько месяцев.

ССЧ за определенный месяц рассчитывается как сумма ССЧ сотрудников, которые отработали полный и неполный день. При этом расчет показателя для каждой категории сотрудников имеет свои особенности.

Полный рабочий деньССЧ работников с полной занятостью определяется как сумма ССЧ на каждую дату, разделенная на общее количество дней. При этом не имеет значения, какой характер работы выполнял сотрудник: сезонная, постоянная, временная и т.д. Кроме того, участвуют в расчете работники, которые находятся на больничном или в командировке. Также учитываются работники, которые осуществляют деятельность на дому.

Список лиц, которые не принимают участие в расчете:

Неполный рабочий день

Неполный рабочий день

Для расчета ССЧ для сотрудников, которые осуществляли свою деятельность неполный день, потребуется определить количество человеко-дней. Показатель рассчитывается для каждого работника отдельно: общее количество отработанных часов / фиксированный норматив продолжительности рабочего дня.

Полученный результат умножается на число отработанных дней в течение месяца. После этого можно определить ССЧ для работников с неполным рабочим днем.

Пример расчетаВ компании ХХХ применяет 40-часовую рабочую неделю (8 часов в день). Дата регистрации организации – 17 ноября. В период с 17 ноября по 30 ноября 25 сотрудников работало полный день, с 1 по 31 декабря – 28.

В декабре в компании неполный рабочий день работал 1 сотрудник – 22 дня по 5 часов. Таким образом, среднесписочная численность для организации составит:

ССЧ (полный рабочий день):

ноябрь = (25 чел. х 14 дней) / 30 дней = 11,67;

декабрь = (28 чел. х 31 день) / 31 день = 28.

ССЧ (неполный день):

декабрь = 5 чел.-часов х 22 дня / 8 часов / 22 дня = 0,63.

ССЧ за год = (11,67 (ноябрь) + 28,63 (декабрь))/12 = 3,36

Помимо расчета показателя, немаловажное значение имеет порядок подачи отчетности. При этом представителям бизнеса стоит учитывать сроки и возможные санкции.

Нюансы отчетностиДанные о среднесписочной численности сотрудников подаются по итогам предыдущего года, что остается без изменений в 2016 году. Для этого потребуется заполнить соответствующую форму отчета, которая включает в себя следующие сведения:

Заполненный отчет за предыдущий год подается до 20 января. Исключение составляет вновь зарегистрированные организации, которые подают дополнительный отчет до 20-го числа следующего после создания месяца. При ликвидации компании сведения подаются не позднее даты снятия с учета.

Несвоевременная подача отчетности приведет к штрафным санкциям:

Бланк отчетности по среднесписочной численности в 2016 году остался без изменений, его можно скачать на нашем сайте.

Существенные деталиЕжегодная подача отчета ССЧ имеет ряд своих особенностей. Для корректного расчета ССЧ и заполнения отчетности стоит учитывать следующие важные нюансы:

Первым регулярным отчетом представителей бизнеса являются сведения ССЧ. Заполненный бланк подается до 20 января, в противном случае компанию или ИП ожидают штрафные санкции. При этом отчет подают все организации и предприниматели, которые имеют наемных работников.

Расчет показателя осуществляется по формуле и имеет ряд своих особенностей. Годовой показатель определяется как сумма ССЧ за месяц, разделенная на 12 месяцев. Некоторые категории сотрудников не участвуют в расчете, что не помешает учесть представителям бизнеса.

Для корректного заполнения и подачи отчетности потребуется учесть нюансы, предусмотренные в действующем законодательстве.

Заметили опечатку на сайте? Выделите ее и нажмите Ctrl + Enter

Одно из первых дел бухгалтера в новом году - оповещение своей инспекции о среднесписочной численности работников за предыдущий календарный год. Это нужно налоговикам, чтобы понять, как компания должна сдавать отчетность — на бумаге или по ТКС. И сделать это необходимо не позднее 20 января по определенной форме. в бумажном или электронном виде по вашему выбору. Заполняется бланк форма по правилам, установленным Росстатом. Информация о количестве работников нужна налоговикам, чтобы отследить плательщиков, которые будут сдавать налоговую отчетность электронным способом. Это организации и предприниматели со среднесписочной численностью работников более 100 человек за предшествующий год. Ниже рассказано о том, как правильно рассчитать показатель среднесписочной численности и что необходимо учесть при расчете. Где скачать бесплатно бланк среднесписочной численности .

Общие вопросы расчета среднесписочной численности работников организации или ИППримечание. Пункт 3 статьи 80 Налогового кодекса РФ

Понятие "среднесписочная численность" в отчетных и уведомительных документах организации фигурирует не раз. И не всегда подразумевает одно и то же. Поэтому сначала разберемся с терминами.

Понятно, что речь идет о работниках, то есть о тех, с кем организация заключила трудовые договоры. А термин "среднесписочная" означает, что считать ее нужно по тем, кто входит в списочную численность. В свою очередь, списочная численность включает в себя работников, нанятых по трудовым договорам на постоянную, временную или сезонную работу. В том числе сюда входят и собственники организации, если с ними оформлены трудовые отношения и они получают зарплату. И даже те, кто работал у вас всего 1 день, в расчете будут участвовать.

Важно, что присутствие работника на рабочем месте - необязательное условие для учета его в среднесписочной численности. Он может временно отсутствовать по каким-либо причинам. Например, работники, находящиеся в командировке, на больничном, в ежегодном отпуске, в отпуске без сохранения зарплаты по согласованию с руководством, повышающие квалификацию с сохранением зарплаты и т.д. попадают в среднесписочную численность с тем же успехом, что и присутствующие на рабочих местах. В то же время не участвуют в расчете среднесписочной численности женщины в отпусках по беременности и родам, а также по уходу за ребенком (хотя в списочную численность в этот период они входят).

Кроме того, не учитываются в среднесписочной численности :В соответствии с п.79 и 81.1 Приказа Росстата от 28.10.2013 № 428. которым утвержден порядок заполнения Формы № П-4 «Сведения о численности и заработной плате работников», женщины, находящиеся в отпусках по беременности и родам, включаются в списочную численность, но исключаются из среднесписочной численности работников.

При этом лица, принятые для замещения отсутствующих работников (ввиду болезни, отпуска по беременности и родам, отпуска по уходу за ребенком), включаются в списочную и среднесписочную численность.

Каких работников учитывать при расчете среднесписочной численностиПримечание. Указания, утвержденные приказом Росстата от 28 октября 2013 г. № 428

Откроется pdf-файл с таблицей сотрудников или других лиц, которые включаются или не входят в среднесписочную численность.

Как правильно сделать расчет среднесписочной численностиСреднесписочная численность работников рассчитывается за определенный период: показатель за месяц - исходя из списочной численности за каждый день этого месяца, за год - по месячным показателям. Число работников за выходные и праздничные дни равно численности за предшествующий рабочий день. Разные формулы установлены для полностью занятых и не полностью занятых работников. Рассмотрим процедуру расчета поэтапно.

ШАГ 1. Рассчитываем месячную среднесписочную численность работников, занятых полный рабочий день. Делаем это по формуле :

Среднесписочная численность полностью занятых работников (за месяц)

Сумма списочной численности полностью занятых работников за каждый календарный день месяца

Число календарных дней в месяце

ШАГ 2. Рассчитываем месячную среднесписочную численность не полностью занятых работников. Если в компании есть работающие неполное рабочее время по соглашению между работником и работодателем. то их учитывают пропорционально отработанному времени - можно сказать, приводят к общему знаменателю с остальными работниками (которые трудятся положенные 40, 36 или 24 часа в неделю).

Поэтому если у вас один не полностью занятый работник в месяце из 22 рабочих дней работал по 6 часов каждый рабочий день, а другой - по 4 часа и только 10 рабочих дней, то они приравниваются к одному полностью занятому работнику при нормальной продолжительности рабочего дня 8 часов:

Время за дни болезни, отпуска, неявок на работу по иным причинам таких работников при расчете включается условно в отработанные ими часы по предыдущему рабочему дню .

ШАГ 3. Рассчитываем годовую среднесписочную численность всех работников. Определив среднесписочную численность отдельно для полностью и не полностью занятых за каждый месяц, суммируем все полученные значения и делим на 12 месяцев. Если работающих неполное рабочее время у вас нет, то вы складываете среднесписочную численность только полностью занятых и делите на 12. Итоговое значение округляется до целого числа .

Работники с сокращенной продолжительностью рабочего времени, а также переведенные на неполное рабочее время по инициативе администрации учитываются в среднесписочной численности как целые единицы .

Пример Расчета среднесписочной численности работниковКомпания ООО «Газпром» зарегистрирована 15 октября 2014 года и с момента создания применяет упрощенную систему налогообложения. В организации установлена 40‑часовая пятидневная рабочая неделя (продолжительность рабочего дня составляет 8 часов). Списочная численность сотрудников, работающих по трудовому договору полный рабочий день, составила:

— с 15 октября до 20 ноября — 18 человек;

— с 20 ноября до 31 декабря — 23 человека.

В октябре и ноябре 2014 года в компании ООО «Газпром» отсутствовали сотрудники, работавшие неполный рабочий день. А 1 декабря был принят на условиях сокращенного рабочего дня помощник бухгалтера. В декабре он отработал по 4 часа 23 дня.

Рассчитаем по итогам 2014 года среднесписочную численность работников ООО «Газпром» следующим образом.

1. Месячная среднесписочная численность сотрудников, которым установлен полный рабочий день, равна:

— в октябре — 9,87 чел. (18 чел. × 17 дн. 31 дн.);

— в ноябре — 19,66 чел. (18 чел. × 20 дн. + 23 чел. × 10 дн.). 30 дн.;

— в декабре — 23 чел. (23 чел. × 31 дн. 31 дн.).

2. Месячная среднесписочная численность сотрудников, которым установлен неполный рабочий график, равна:

— в декабре — 0,5 чел. (4 чел.-ч. × 23 дн. 8 ч. 23 дн.).

3. Месячная среднесписочная численность всех сотрудников равна:

— в октябре – 9,87 чел.;

— в ноябре — 19,66 чел.;

— в декабре — 23,5 чел. (23 чел. + 0,5 чел.).

4. Среднесписочная численность сотрудников фирмы «Газпром» за 2014 год равна 4,42 чел. (9,87 чел. + 19,66 чел. + 23,5 чел.). 12.

Среднесписочную численность указывают в целых единицах. Дробное число округляют по общему правилу: цифры после запятой от 5 и более округляют до целого числа в большую сторону, а цифры 1—4 отбрасывают.

Итого за 2014 г. среднесписочная численность 4 человека.

Полученный результат и пойдет в уведомление о среднесписочной численностиЕсли организация работала в прошлом году неполный год, то при определении среднесписочной численности работников за год в знаменателе дроби все равно будет 12 месяцев .

Вновь созданная организация или ИП (с работниками) должна отчитаться о среднесписочной численности работников даже в случае отсутствия персонала. Потому что в случае создания (реорганизации) компании отчет о среднесписочной численности необходимо сдать в налоговую инспекцию не позднее 20-го числа месяца, следующего за месяцем, в котором организация создана (п. 3 ст. 80 НК РФ ). Налоговый кодекс не освобождает организации, у которых отсутствуют наемные работники, от обязанности представлять указанные сведения. К тому же, среднесписочная численность работников отнесена к показателям, влияющим на порядок исчисления налогов и применение различных режимов налогообложения. Таким образом, вновь созданная организация обязана представить сведения о среднесписочной численности в установленные сроки, независимо от того, есть у них штатные работники или нет.

Для Организаций "пустышек", т.е. без работников, где один директор, не получающий зарплату, нужно писать среднесписочную 1 (один). Раньше ставили ноль. А раз так, то нужно предоставить в сроки сдачи справки 2-НДФЛ письмо, что работников нет, зарплата не начислялась.

Примечание. Так нам объяснили в нашей ИФНС, это просто рекомендация по "горячим следам".

Скачать бесплатно форму бланк Сведений о среднесписочной численности работников за предшествующий календарный годСведения о среднесписочной численности работников представляются по форме "Сведения о среднесписочной численности за прошедший календарный год" (код формы по КНД 1180011), утвержденной Приказом ФНС России от 29.03.2007 № ММ-3-25/174.

Примечание.

1. Скачать бланк

2. Читать рекомендации о порядке заполнения формы. Письмо ФНС РФ от 26 апреля 2007 г. № ЧД-6-25/353@

Среднесписочную численность указывают в целых единицах. Дробное число округляют по общему правилу: цифры после запятой от 5 и более округляют до целого числа в большую сторону, а цифры 1—4 отбрасывают. Форму подписывает руководитель компании, индивидуальный предприниматель или представитель, ставится печать и дата. При этом ФИО руководителя или представителя указывают полностью.

Программа применяется для подготовки налогоплательщиком ВСЕХ форм документов налоговой и бухгалтерской отчетности, документов, используемых при учете налогоплательщиков, при представлении в налоговые органы. В том числе и для формирования справки о среднесписочной численности с выгрузкой отчета в файл на магнитный носитель.

Программа Контур-Зарплата — универсальное решение для автоматизации самых сложных механизмов расчетов и подготовки отчетности по неограниченному количеству сотрудников в режиме онлайн. Программа Контур-Зарплата позволяет формировать отчетность в ФНС, ПФР, ФСС и другие контролирующие органы: 4-ФСС, РСВ-1, СПВ-2, ДСВ-3, СЗВ-К, 2-НДФЛ, П-4, отраслевые статистические формы ЗП и другие. Пользуйтесь бесплатно полнофункциональной версией программы Контур-Зарплата в течение трех месяцев.

Непредставление в инспекцию бланка сведений о среднесписочной численности работников грозит штрафом :Для каждой приведенной категории физлиц нужно считать свою среднюю численность, а затем уже суммировать их в общий результат.

Сведения по среднесписочной численности работников, которые вы представляете в налоговую и которые вы указываете в страховой отчетности, будут одинаковыми только в том случае, если внешних совместителей и нанятых по ГПД у вас нет.

п. 3 ст. 80 НК РФ ; Письмо ФНС России от 09.07.2007 № ЧД-6-25/536@

форма утверждена Приказом ФНС России от 29.03.2007 № ММ-3-25/174@

формат представления сведений утвержден Приказом ФНС России от 10.07.2007 № ММ-3-13/421@

приложение к Письму ФНС России от 26.04.2007 № ЧД-6-25/353@

п. 3 ст. 80 НК РФ

ст. 20 ТК РФ

статьи 58, 59 ТК РФ ; п. 9 Указаний по заполнению формы. № 1-Т "Сведения о численности и заработной плате работников", утв. Приказом Росстата от 13.10.2008 № 258 (далее - Указания )

п. 9 Указаний

пп. 9.1 - 9.25 Указаний

п. 11.1 Указаний

пп. 10.1, 10.2 Указаний

п. 8 Указаний

ст. 93 ТК РФ ; п. 11.3 Указаний

п. 11.3 Указаний

статьи 74. 92 ТК РФ ; п. 11.3 Указаний

п. 11.4 Указаний

п. 11.6 Указаний

Письмо Минфина России от 05.05.2010 № 03-02-08/28

п. 1 ст. 126 НК РФ

ст. 2.4 КОАП РФ. ч. 1 ст. 15.6 КоАП РФ

ч. 10 ст. 15 Федерального закона от 24.07.2009 № 212-ФЗ "О страховых взносах. "

пп. 76 - 81 Указаний по заполнению форм. № П-4 "Сведения о численности, заработной плате и движении работников". утв. Приказом Росстата от 24.11.2011 № 435

п. 86 Указаний. утв. Приказом Росстата от 12.11.2008 № 278

В обязательном порядке сдается всеми организациями и ИП (с работниками) до 20 января следующего года.

Примечание. Если 20 января - воскресенье. Значит крайний срок - следующий рабочий день.

С 2014 года статья 80 НК РФ стала "конкретнее". Туда для ИП четко прописали:

Сведения о среднесписочной численности работников за предшествующий календарный год представляются организацией ( индивидуальным предпринимателем, привлекавшим в указанный период наемных работников ) в налоговый орган не позднее 20 января текущего года, а в случае создания (реорганизации) организации - не позднее 20-го числа месяца, следующего за месяцем, в котором организация была создана (реорганизована). Указанные сведения представляются по форме, утвержденной федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, в налоговый орган по месту нахождения организации (по месту жительства индивидуального предпринимателя).

ИП без работников - Сведения о среднесписочной численности НЕ СДАЮТ!

Отчетность в ФНС, ПФР, ФСС, Росстат, РАР, РПН. Сервис не требует установки и обновления — формы отчетности всегда актуальны, а встроенная проверка обеспечит сдачу отчета с первого раза. Отчетность во все контролирующие органы: ФНС, ПФР, Росстат, ФСС, РАР, РПН. Отправляйте отчеты в ФНС прямо из 1С!

В Контур.Бухгалтерии появился ЭДО. Теперь клиенты сервиса могут получать, подписывать и автоматически заводить в бухгалтерию накладные, акты и счета-фактуры через Диадок .

Автоматизированный расчет зарплаты и подготовка отчетности: cправляется с нестандартными схемами учета труда, Имеет готовые версии для ключевых отраслей.

ДОПОЛНИТЕЛЬНЫЕ ССЫЛКИ по теме

6 окт. 2014 15:14

Предприятие (кафе) зарегистрировано 08.08.2014, начало действия договора аренды 20.09.2014, но кафе открылось только в октябре. В данный момент директор выполняет все функции: директор, бухгалтер, бармен, официант, повар в одном лице. С какого периода необходимо начислять з/пл и включать в с/списочную численность директора?

С момента начала выполнения трудовых функций директора. Дело даже не в количестве сотрудников. Обязанность возникает подать декларацию независимо от кол-ва сотрудников, даже и без них

14 окт. 2014 19:35

В сентябре 2014 года зарегистрировали ИП. Заключен договор аренды помещения 22.09.2014. Деятельность планируем начать в декабре-январе. наемных работников на сегодняшний день у ИП нет. Надо ли до 20 октября сдавать Сведения о среднесписочной численности как вновь созданной организации?

Почитайте, пожалуйста, статью, там написано ИП без работников Сведения не сдают! На будущее посмотрите какую нужно сдавать для ИП отчетность и сроки.

11 янв. 2015 20:18

Организация зарегистрирована 27.07.14. Деятельность ведет с 07.10.14. Есть собственник, он же ГД оформлен по трудовому договору. Зарплата не платилась. Указываю одного работника в Сведениях ССЧ для ИФНС?

СМОТРИТЕ СТАТЬЮ, кто в ходит в среднесписочную численность.