Рейтинг: 4.8/5.0 (1843 проголосовавших)

Рейтинг: 4.8/5.0 (1843 проголосовавших)Категория: Бланки/Образцы

Главная » Кадровые документы » Структура и штатная численность организации

Структура и штатная численность организацииШтатная численность и фонд зарплаты сотрудников, а также структура предприятия определяются на стадии процесса бизнес-планирования при реорганизации, образовании юридического лица либо при освоении, или расширении иного вида деятельности. Решение данных вопросов является непосредственной прерогативой учредителей.

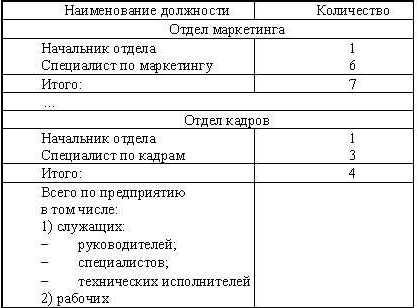

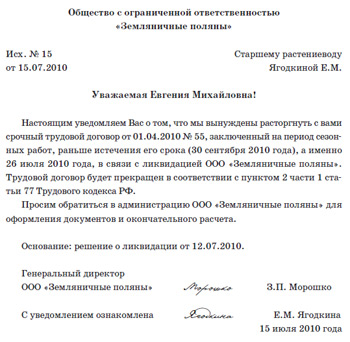

Образец оформления структуры и штатной численности организации

Штатная численность и структура предприятия, как правило, закрепляется в уставных документах. В условиях динамично развивающихся рыночных отношений оперативное реагирование на возникшие изменения на рынке является жизненноважным для каждого субъекта предпринимательской деятельности. Если штатная численность и структура закреплены в уставных документах предприятия, то процедура изменения возможна после соответствующих первоначальных изменений данных документов и проведения государственной регистрации этих изменений.

Кто составляетВысочайшей оперативности и гибкости требуют рыночные отношения, поэтому вопрос изменения и формирования структуры и численности сотрудников во многих коммерческих предприятиях входит в компетенцию руководителя организации.

Именно он должен в обязательном порядке определять структуру, регулировать весь численный состав работников, выстраивать специфические служебные отношения, исходя из текущего положения на рынке, финансового положения и направлений деятельности возглавляемой им организации. Перед учредителями руководитель отвечает за конечный результат и совершает необходимые организационные мероприятия без предварительного на то разрешения.

В подавляющем множестве малых и средних организаций документ, который нормативно закрепляет штатную численность и структуру, или отсутствует, или представлен в виде схемы, что определяет иерархию служебных отношений между разного рода структурными подразделениями .

Данная схема представлена в форме перевернутого двухмерного дерева и описывает функционально-линейный тип организационного построения предприятия. Внутреннюю структуру предприятия не стоит закреплять документально, если:

Если генеральный директор принял решение, что документ — «Штатная численность и структура» необходим предприятию, то в процессе его оформления стоит придерживаться некоторых правил.

Унифицированной формы составления этого документа нет. Содержательную часть он может иметь в виде таблицы, текста или схемы. Определением численности и разработкой структуры организации должен заниматься менеджер (директор) по персоналу, который обладает необходимым опытом и знаниями, а также владеет информацией о состоянии рынка и перспективе развития предприятия. Данный документ обязательно согласовывается с начальниками структурных подразделений (направлений).

На основании принятой штатной численности и структуры, кадровая служба готовит штатное расписание к утверждению.

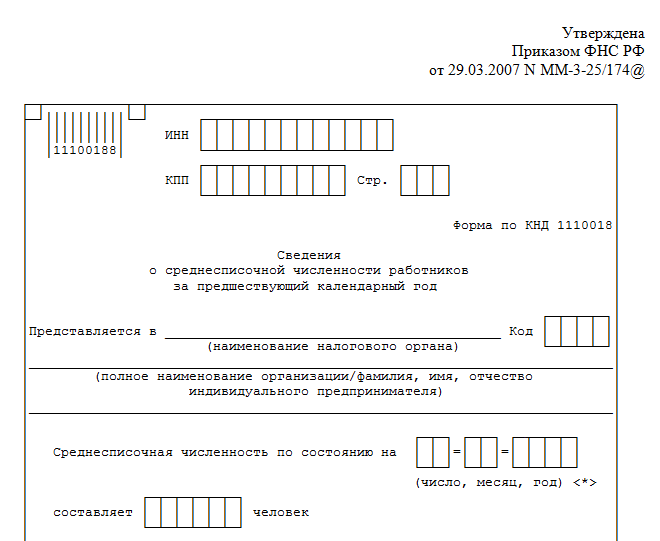

Сведения о среднесписочной численности работников – документ, заполнение которого является необходимым для каждого предприятия с целью предоставления его в дальнейшем в налоговый орган, а так же в органы государственной статистики.

Показатель среднесписочной численности работников необходим так же при расчете суммы ЕНВД, которая уплачивается в случае, если деятельность предприятия связана с оказанием услуг по ремонту, мойке автомобилей, ветеринарных, бытовых и других услуг.

Документ имеет унифицированную форму, установленную Приказом ФНС России от 29 марта 2007 г. Код формы КНД 1180011.

При заполнении данного документа необходимо отобразить следующую информацию:

Сведения о среднесписочной численности работников необходимо подавать даже в случае, если частный предприниматель работает без наемных работников. Таким образом, в строке, предназначенной для отображения численности работников, необходимо ставить «0».

От размера среднесписочной численности работников предприятия зависит будущий способ предоставления декларации в налоговый орган. В связи с этим, данный документ должен быть подан в налоговые органы не позднее 20 января отчетного года. Если число работников предприятия составляет менее 100 человек, то налоговую декларацию нужно представлять в письменной форме. Если же данный показатель превышает 100 работников, декларацию стоит предоставлять в электронном виде.

Форма документа, касающегося сведений о среднесписочной численности работников составляется в двух экземплярах – один сдается в налоговый орган, а другой возвращается организации (частному предпринимателю) с пометкой о подаче документа, а так же с датой ее проставления.

Форма утверждена приказом ФНС от 29 марта 2007 г. N ММ-3-25/174@ и действительна для сдачи отчета за 2014 и 2015 год.

Среднесписочная численность работников по состоянию на установленную дату, код формы по КНД 1110018, определяется налогоплательщиком в соответствии с Порядком заполнения и представления формы федерального государственного статистического наблюдения N 1-Т «Сведения о численности и заработной плате работников по видам деятельности». утвержденным Постановлением Федеральной службы государственной статистики от 09.10.2006 N 56.

Сведения о среднесписочной численности работников за предшествующий календарный год могут быть представлены в электронном виде в соответствии с «Порядком представления налоговой декларации (расчета) и документов в электронном виде», определяемым Министерством финансов Российской Федерации.

Федеральная налоговая служба сообщает, что согласно пункту 3 статьи 80 Налогового кодекса Российской Федерации налогоплательщики (плательщики сборов) должны представлять в налоговый орган по месту нахождения организации (по месту жительства индивидуального предпринимателя) сведения о среднесписочной численности работников, за предшествующий календарный год не позднее 20 января текущего года, а в случае создания (реорганизации) организации — не позднее 20-го числа месяца, следующего за месяцем, в котором организация была создана (реорганизована).

Сведения о среднесписочной численности работников представляются по форме «Сведения о среднесписочной численности за прошедший календарный год» (код формы по КНД 1180011), утвержденной Приказом ФНС России от 29.03.2007 N ММ-3-25/174 (зарегистрирован в Минюсте 20.04.2007 регистрационный номер 9320).

Среднесписочная численность работников по состоянию на установленную дату определяется налогоплательщиком в соответствии с Порядком заполнения и представления формы федерального государственного статистического наблюдения N 1-Т «Сведения о численности и заработной плате работников по видам деятельности», утвержденным Постановлением Федеральной службы государственной статистики от 09.10.2006 N 56.

Сведения о среднесписочной численности работников за предшествующий календарный год могут быть представлены в электронном виде (после разработки форматов) в соответствии с «Порядком представления налоговой декларации (расчета) и документов в электронном виде», определяемым Министерством финансов Российской Федерации.

Рекомендации по порядку заполнения формыСведения заполняются налогоплательщиком, кроме раздела «Заполняется работником налогового органа».

При заполнении показателя по строке «Представляется в» — отражается полное наименование налогового органа, в который представляются Сведения, и код налогового органа.

При заполнении показателя по строке «Организация (индивидуальный предприниматель)» — Сведения заполняются в соответствии с учредительными документами, указывается полное наименование организации (фамилия, имя, отчество индивидуального предпринимателя).

При заполнении показателя по строке «ИНН/КПП» — отражается идентификационный номер налогоплательщика (ИНН) и код причины постановки на учет (КПП) по месту нахождения организации на основании:

Свидетельства о постановке на учет в налоговом органе юридического лица, образованного в соответствии с законодательством Российской Федерации, по месту нахождения на территории Российской Федерации по форме N 12-1-7, утвержденной Приказом МНС России от 27.11.1998 N ГБ-3-12/309 «Об утверждении порядка и условий присвоения, применения, а также изменения идентификационного номера налогоплательщика и форм документов, используемых при учете в налоговом органе юридических и физических лиц» (зарегистрирован в Минюсте России 22 декабря 1998 г. регистрационный номер 1664; «Бюллетень нормативных актов федеральных органов исполнительной власти», 4 января 1999 г. N 1; «Российская газета», 14 января 1999 г. N 5-6; 21 января 1999 г. N 11);

Свидетельства о постановке на учет юридического лица в налоговом органе по месту нахождения на территории Российской Федерации по форме N 09-1-2, утвержденной Приказом МНС России от 03.03.2004 N БГ-3-09/178 «Об утверждении порядка и условий присвоения, применения, а также изменения идентификационного номера налогоплательщика и форм документов, используемых при постановке на учет, снятии с учета юридических и физических лиц» (зарегистрирован в Минюсте России 24 марта 2004 г. регистрационный номер 5685; «Бюллетень нормативных актов федеральных органов исполнительной власти», 12 апреля 2004 г. N 15; «Российская газета», 30 марта 2004 г. N 64).

ИНН и КПП по месту нахождения отделения (филиала, представительства) иностранной организации, осуществляющего деятельность на территории Российской Федерации, указываются на основании Свидетельства о постановке на учет в налоговом органе по форме N 2401 ИМД и (или) информационного письма об учете в налоговом органе отделения иностранной организации по форме N 2201И, утвержденных Приказом МНС России от 07.04.2000 N АП-3-06/124 «Об утверждении положения об особенностях учета в налоговых органах иностранных организаций» (зарегистрирован в Минюсте России 2 июня 2000 г. регистрационный номер 2258; «Бюллетень нормативных актов федеральных органов исполнительной власти», 19 июня 2000 г. N 25).

Для индивидуального предпринимателя ИНН отражается на основании Свидетельства о постановке на учет в налоговом органе физического лица по месту жительства на территории Российской Федерации по форме N 12-2-4, утвержденной Приказом МНС России от 27.11.1998, N ГБ-3-12/309 или Свидетельства о постановке на учет в налоговом органе физического лица по месту жительства на территории Российской Федерации по форме N 09-2-2, утвержденной Приказом МНС России от 03.03.2004 N БГ-3-09/178.

При заполнении строки «Среднесписочная численность по состоянию на» отражается среднесписочная численность работников организации (индивидуального предпринимателя) по состоянию на 1 января текущего года, за предшествующий календарный год.

При заполнении Сведений ставится фамилия, имя, отчество руководителя организации полностью, а также ставится его подпись, которая заверяется печатью организации, и проставляется дата подписания.

При заполнении Сведений индивидуальным предпринимателем ставится подпись индивидуального предпринимателя и проставляется дата подписания.

При подтверждении достоверности и полноты показателей, указанных в Сведениях, представителем налогоплательщика отражается полное наименование организации либо фамилия, имя и отчество физического лица — представителя налогоплательщика в соответствии с документом, удостоверяющим личность.

При подтверждении достоверности и полноты показателей, указанных в Сведениях, организацией — представителем налогоплательщика, ставится подпись руководителя уполномоченной организации, которая заверяется печатью организации и проставляется дата подписания.

При подтверждении достоверности и полноты показателей, указанных в Сведениях, физическим лицом — представителем налогоплательщика ставится подпись физического лица и проставляется дата подписания.

Также указывается наименование документа, подтверждающего полномочия представителя. При этом к Сведениям прилагается копия указанного документа.

При заполнении показателей строки «Заполняется работником налогового органа» отражаются сведения: дата представления Сведений; номер, под которым зарегистрированы Сведения. (в ред. письма ФНС от 18.05.2007 N 25-3-06/338@)

Все показатели данного раздела заполняются работником налогового органа. Отражаются фамилия, имя, отчество работника налогового органа и ставится его подпись.

Сведения о среднесписочной численности работников— это одна из форм, которую большинство предпринимателей должны сдавать в налоговую. В статье мы расскажем, когда она сдается, и подскажем, где для сдачи среднесписочной численности в 2016 году скачать бланк данной формы.

Для чего инспекторам нужны сведения о среднесписочной численности?Представлять в ИФНС сведения о среднесписочной численности работников требует п. 3 ст. 80 НК РФ. И вот почему эта информация необходима налоговикам.

Прежде всего, от данного показателя напрямую зависит то, каким способом вы будете сдавать налоговую отчетность.

Если прошлогодняя численность превышает 100 человек, единственный допустимый способ сдачи деклараций — электронный, по ТКС через оператора ЭДО (электронного документооборота). За несоблюдение этого требования ст. 119.1 НК РФ предусмотрен штраф в размере 200 руб.

Налогоплательщики с численностью 100 человек и меньше могут выбирать между электронной и бумажной отчетностью.

Внимание! Для декларации по НДС установлены иные правила. О них вы можете узнать из статьи«Какие изменения в способе представления деклараций по НДС с 01.01.2014?».

Кроме того, численность влияет на право применения специальных налоговых режимов. Например, для упрощенки средняя численность не может превышать 100 человек, а для ПСН — 15 человек.

Кто обязан сдавать справку о среднесписочной численности работников?Обязанность подавать сведения о среднесписочной численности (форма КНД 1110018) распространяется как на организации, так и на индивидуальных предпринимателей. Причем для ИП есть определенное послабление — представлять расчет численности они должны только в том случае, если в истекшем году использовали наемный труд. Об этом прямо говорится в п. 3 ст. 80 НК РФ.

Компании же представляют сведения независимо от наличия или отсутствия у них сотрудников (см. письмо Минфина России от 04.02.2014 № 03-02-07/1/4390).

Заметим, что на эту обязанность никак не влияет применяемый налоговый режим. Сведения на равных подают и общережимники, и те, кто выбрал специальные системы (УСН, ЕНВД, ЕСХН, ПСН).

Сообщать о численности нужно ежегодно, в том числе и тогда, когда по сравнению с прошлым годом она не меняется.

В какие сроки нужно представить сведения по форме КНД 1110018?Сведения о среднесписочной численности работников подают за прошедший год. Крайний срок сдачи для действующих компаний и ИП — 20 января текущего года (п. 3 ст. 80 НК РФ). Например, сведения за 2015 год нужно было подать до 20.01.2016 включительно.

Если компания была создана в течение года, представить сведения она должна не позднее 20-го числа месяца, следующего за тем, в котором образовалась. Аналогичное требование — к реорганизованным юрлицам. Они сообщают в ИФНС о численности до 20-го числа месяца, следующего за месяцем реорганизации.

У вновь зарегистрированных ИП обязанность сдавать сведения в году регистрации отсутствует.

При выпадении любого из указанных сроков на выходные или праздники они в общем порядке переносятся на ближайший рабочий день (п. 7 ст. 6.1 НК РФ).

Среднесписочная численность: бланк 2015–2016 годовФорму сведений о среднесписочной численности работников утверждает налоговая служба.

Для подачи сведений о среднесписочной численности бланк в 2015 году использовался в соответствии с приказом от 29.03.2007 № ММ-3-25/174@. Среднесписочная численность на бланке в 2016 году подавалась за истекший 2015 год по той же форме. Рекомендации по заполнению формы приведены в письме ФНС РФ от 26.04.2007 № ЧД-6-25/353@.

Бланк единый для организаций и ИП. Скачать бланк для среднесписочной численности 2016 года можно на нашем сайте:

Скачать форму сведений о среднесписочной численности работников

Форма достаточно проста в заполнении. Она состоит всего лишь из 1 страницы, которая внешне чем-то похожа на титульный лист декларации.

В справке нужно привести сведения об организации или ИП (ИНН, КПП, наименование или Ф.И.О.), указать наименование и код инспекции. Затем нужно указать дату, на которую посчитана среднесписочная численность. Это будет:

Далее приводится собственно среднесписочная численность. Указывают ее в целых единицах.

Правила расчета численности установлены приказом Росстата от 28.10.2013 № 428.

В общем виде формула расчета выглядит так:

СрЧ год = (СрЧ 1 + СрЧ 2 +. + СрЧ 12) / 12,

СрЧ год — это среднесписочная численность за год;

СрЧ 1, 2 и т.д. — среднесписочная численность за соответствующие месяцы года (январь, февраль. декабрь).

Подробнее о расчете читайте в статье«Как рассчитать среднесписочную численность работников?».

Сведения заверяются подписью руководителя компании или предпринимателя, но могут быть подписаны и представителем налогоплательщика. В последнем случае необходимо указать на документ, подтверждающий полномочия представителя (например, это может быть доверенность), а его копию сдать вместе сосведениями.

Обратите внимание! Доверенность представителя ИП должна быть заверена нотариально (ст. 29 НК РФ, пп. 1, 5 ст. 185 ГК РФ).

Как и куда сдавать сведения?Заполненную бумажную форму можно сдать лично в ИФНС или отправить по почте с описью вложения.

Подать сведения возможно и в электронном виде. Соответствующий формат утвержден приказом ФНС РФ от 10.07.2007 № ММ-3-13/421@. Причем выбирать между бумажным и электронным вариантом могут все налогоплательщики, включая тех, у кого среднесписочная численность перевалила за сотню. Сведения не декларация, поэтому требование п. 3 ст. 80 НК РФ об обязательном электронном способе сдачи в данном случае не действует.

Сдается форма в инспекцию по месту регистрации компании или по месту жительства ИП. Организации с обособленными подразделениями сообщают о численности всех работников по месту постановки на учет головного офиса.

Накажут ли за непредставление сведений о численности работников?Безусловно, накажут. За каждый случай непредставления или просрочки сведений о среднесписочной численности работников налогоплательщика могут оштрафовать на 200 рублей в соотвествии с п. 1 ст. 126 НК РФ.

Помимо налоговой возможна и административная ответственность должностных лиц по ч. 1 ст. 15.6 КоАП РФ, то есть штраф от 300 до 500 рублей. На это указывает Минфин России в письме от 07.06.2011 № 03-02-07/1-179.

Однако имейте в виду, что блокировать за это счет инспекция не вправе. Сведения не являются декларацией, а значит, их непредставление или нарушение сроков не подпадает под основание для приостановления движения денег по счетам, предусмотренное подп. 1 п. 3 ст. 76 НК РФ.

Письмо о местонахождении организации образец

Местонахождение организации.Юридический адрес – официальный адрес фирмы, сведения о котором находятся в ЕГРЮЛ. По этому адресу органы власти, клиенты и контрагенты организации должны иметь возможность ее найти. Термин «юридический адрес» часто используется в обиходе, например, указывается в гражданско-правовых договорах. Однако при регистрации организации используется другой термин, а именно «место нахождения юридического лица».

По закону местонахождение организации (юридический адрес) определяется местом ее регистрации.

В Российской Федерации регистрация юридического лица производится по месту нахождения его постоянно действующего исполнительного органа, либо в случае его отсутствия – по месту нахождения иного лица, имеющего право действовать от имени организации без доверенности. Таким образом, в заявлении на регистрацию юридического лица должен быть указан адрес офиса (здания или помещений), в которых будет расположен постоянно действующий исполнительный орган организации (директор, генеральный директор и т.д.).

Местонахождение организацииУказанные помещения или здание не обязательно должны принадлежать организации на праве собственности. Они могут быть арендованы или находится у нее в пользовании на ином праве. Документы, подтверждающие права организации на занимаемые помещения, при регистрации юридического лица по закону представлять не надо. Впрочем в некоторых налоговых инспекциях с такими требованиями можно столкнуться. Поэтому, для избежания необоснованного отказа в регистрации по этой причине лучше выяснить подходы своей инспекции по этому вопросу заранее. Также следует иметь ввиду, что в дальнейшем при открытии банковского счета организации банк может потребовать документы, подтверждающие сведения о ее местонахождении.

Фактический адрес – адрес, по которому органы управления и подразделения организации непосредственно находятся. Этот адрес не всегда совпадает с юридическим, что может повлечь для организации определенные сложности.

Во-первых, налоговые органы могут отказать в регистрации организации в случае если адрес, указанный в заявлении, не совпадает с ее фактическим местонахождением. На практике распространены ситуации так называемой продажи « юридических адресов », когда по одному адресу регистрируется сразу несколько юридических лиц. Естественно эти организации по таким адресам, как правило, не находятся. В случае установления таких фактов налоговые органы принимают решения об отказе в регистрации юридического лица, и арбитражные суды признают эти отказы законными.

Во-вторых, если местонахождение организации и ее фактический адрес не будут совпадать, это может привести к тому, что организация не будет получать письменную корреспонденцию от налоговых и иных органов, которые будут посылать ее на адрес, указанный при регистрации. В свою очередь, это может привести к значительным негативным последствиям для организации, связанным с невыполнением возложенных на нее налоговых и иных обязанностей.

В-третьих, в соответствии с Федеральным законом о противодействии легализации доходов банки могут отказать юридическому лицу в открытии банковского счета в случае отсутствия организации по месту ее нахождения. В этих целях сотрудники банка могут выехать по адресу юридического лица и удостовериться в ее местонахождении по указанному адресу.

Кроме того, согласно позиции Высшего Арбитражного Суда Российской Федерации (постановление от 27 апреля 2010 г. № 1307) банк вправе расторгнуть договор банковского счета в том случае, когда организация изменила свое местонахождения, но не сообщила об этом банку. И хотя кредитные организации не всегда заинтересованы в прекращении отношений со своими клиентами, налоговые органы, основываясь на письме ФНС от 23.12.2011 № АС-4-2/22130@, требуют от банков принимать такие меры. Впрочем такие действия являются неправомерными, и в письме от 11.05.2012 № АС-4-2/7732 ФНС России разъяснило, что указаний о принятии мер по расторжению договоров банковского счета до налоговых органов не доводило.

В-четвертых, когда местонахождение организации и фактический адрес не совпадают, она может быть привлечена к административной ответственности и оштрафована за предоставление недостоверных сведений при государственной регистрации юридического лица.

P.S. о последних изменениях в практике регистрации фирмы по юридическому адресу читайте в этой статье .

Нужен образец справки о местонахождении юр. лица!Kapitoshka Мудрец (11825) 7 лет назад

Впервые сталкиваюсь с такими формулировками.

Справку о местонахождении можно написать на фирменном бланке в произвольной форме. В качестве подтверждения предоставить выписку из ЕГРЮЛ из ИФНС, где Ваша организация стоит на учёте. В этой выписке содержаться все сведения о юр. лице, кстати, в том числе и об уставном капитале.

По поводу оплаченного уставника. При регистрации уставной капитал должен быть оплачен не менее, чем на половину, иными словами на 50%. Учредители его оплачивают либо деньгами, либо имуществом.

В случае, если деньгами - открывается временный накопительный счёт в банке, куда и вносятся деньги в оплату уставного капитала. Банк выдаёт об этом соответствующие документы. При регистрации в налоговой могут потребовать такой документ, в этом случае на руках должна остаться копия, подтверждающая внесение денег для оплаты УК.

В случае, если имуществом - составляются акты приёма-передачи имущества для оплаты уставного капитала. Например: учредитель Иванов вносит в уставной капитал принтер стоимостью 10 000 рублей, а директор Петров по этому акту принимает данное имущество. Впоследствии этот принтер "повиснет" на балансе общества.

Таким образом подтвердить оплату уставного капитала можно либо документом из банка, либо актом приёма-передачи имущества, подписанного учредителями и руководителем организации.

Ren Искусственный Интеллект (252554) 7 лет назад

Гарантийное письмоЗАО «Марс», именуемое в дальнейшем “Адресодатель”, в лице Генерального директора ОООООО ЩЩЩЩ ЛЛЛЛ, действующего на основании Устава, предоставляет нежилое помещение общей площадью 12 кв.м. в качестве адреса (места нахождения) постоянно действующего руководящего органа (Президиума) Региональной общественной организации спортивный клуб «КУЗНЕЧИК» по следующему адресу: 000000. РОССИЯ, г. Москва, ул. Прямая, дом 00, кв. 000.

После прохождения государственной регистрации с Региональной общественной организацией спортивный клуб «КУЗНЕЧИК» будет заключен договор аренды нежилого помещения, находящегося по вышеуказанному адресу.

Вышеуказанное нежилое помещение принадлежит ЗАО «Марс» на праве собственности согласно свидетельству о государственной регистрации права Серия 77 НН 000000 от 11 апреля 2007 года.

Адресодатель гарантирует, что помещение принадлежит ему на праве собственности, не находится под арестом или запрещением, в залоге, в доверительном управлении, в аренде, не передано в качестве вклада в простое товарищество (совместную деятельность) или в уставный капитал юридического лица, не обременено какими-либо иными правами третьих лиц.

1. Копия свидетельства о государственной регистрации права Серия 77 НН 000000 от 11 апреля 2007 года на 1 л. - 1 экз.

ОООООО ЩЩЩЩ ЛЛЛЛ _________________________________

Документы, подтверждающие местонахождения организацииКакие документы необходимо представлять для подтверждения местонахождения организации при регистрации, кроме гарантийного письма?

Статьей 13.1 Федерального закона «О некоммерческих организациях», статьей 21 Федерального закона «Об общественных объединениях» и статьей 11 Федерального закона «О свободе совести и о религиозных объединениях» определено, что для государственной регистрации в Минюст России или его территориальный орган должны быть, в том числе, представлены сведения об адресе (о месте нахождения) постоянно действующего руководящего органа некоммерческой организации (общественного объединения, религиозной организации), по которому осуществляется связь с ними.

Пунктом 5.1 статьи 13.1 Федерального закона «О некоммерческих организациях» установлен запрет требовать при государственной регистрации некоммерческой организации представления других документов, кроме указанных в пункте 5 статьи 13.1 названного закона.

Форма предоставления сведений об адресе некоммерческой организации указанными выше федеральными законами не установлена. При этом формы заявлений, утвержденных постановлением Правительства Российской Федерации от 15.04.2006 № 212, содержат необходимые разделы, в которых указываются сведения об адресе (о месте нахождения) постоянно действующего руководящего органа некоммерческой организации или общественного объединения, по которому осуществляется связь с ними.

Таким образом, сведения об адресе (месте нахождения) некоммерческой организации могут быть представлены в виде соответствующих листов форм заявлений. Для подтверждения сведений об адресе некоммерческой организации, указанных в заявлении, рекомендуется представлять гарантийное письмо или надлежащим образом заверенные копии правоустанавливающих документов.

Пункт 27 Административного регламента исполнения Министерством юстиции Российской Федерации государственной функции по принятию решения о государственной регистрации некоммерческих организаций, утвержденного приказом Министерства юстиции Российской Федерации от 31.03.2009 № 96, будет соответствующим образом скорректирован.

Образец справки о численности работников организацииЛюбая организация/ИП в процессе деятельности сталкивается с необходимостью расчета численности. Информация может быть предоставлена внешним и внутренним пользователям в установленной законом или произвольной форме.

Суть вопросаЧисленность работников бывает: списочная, средняя и среднесписочная. Для разных целей нужно определять разную численность. Общим показателем признается численность средняя – она наиболее полно охватывает все категории работников. Следом идет списочная численность, а из нее рассчитывается среднесписочная.

Причина составленияПоводов для составления справки может быть несколько. Главный - это требования налогового законодательства.

Работники ИФНС определяют, какие организации/предприниматели должны подавать отчеты в бумажном, а какие в электронном виде на основании среднесписочного показателя.

Если цифра не превышает за год 100 человек, отчитываться можно на бумажных декларациях. Поэтому все юридические лица и предприниматели должны отчитываться с 2008 года за предыдущий по календарю год о среднесписочной численности. Справка также составляется при создании, реорганизации, ликвидации, закрытии предприятия.

Средняя численность применяется для подтверждения права на УСН, расчете ЕНВД по определенным услугам, таким как – ремонт, мойка автомобилей, ветеринарные, бытовые услуги. Также для льготного подтверждения организациям, имеющим в составе работников-инвалидов.

Сведения о среднесписочной численности не относятся к декларациям, поэтому непредставление грозит организации и руководящим лицам штрафами:

Кроме того, справки о численности в произвольной форме могут понадобиться банкам, кредитным учреждениям, собственникам фирмы и другим пользователям.

Органы подачиСреднесписочная численность в форме справки сдается всеми налогоплательщиками независимо от регистрационной формы:

Справка сдается по месту регистрации предпринимателя или по месту регистрации головного офиса организации.

Заявление на приём генерального директора не обязательно. Смотрите, почему.

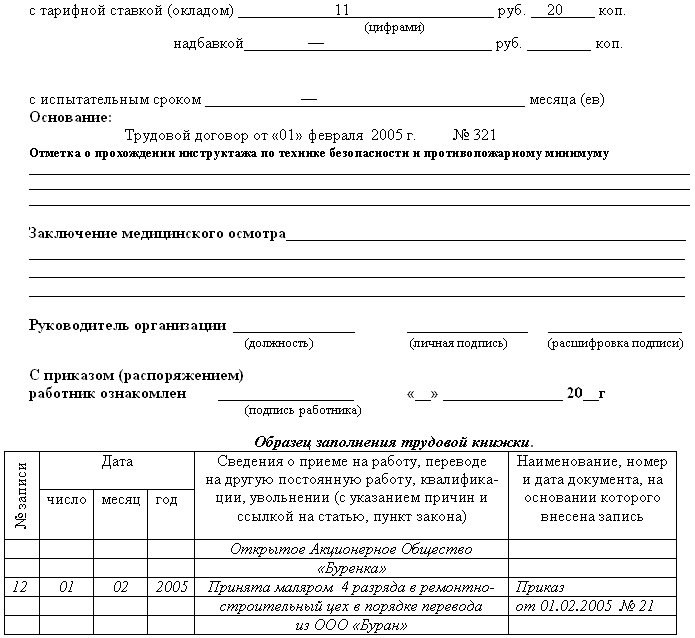

Как составляется справка о численности работников организации? (образец)Форма бланка о среднесписочной численности утверждена приказом ФНС России от 29.03.2007 № ММ-3-25/174@. Для правильного заполнения разработаны рекомендации, приводимые в приложении к письму ФНС России от 26.04.2007 № ЧД-6-25/353а. Код формы КНД 11100018.

При составлении справки необходимо указать следующие данные:

Заполняется форма в двух экземплярах: один – для налогового органа, второй остается у заполнителя с отметкой и датой приема.

Подведя итог, следует отметить, что:

Бланк справки о численности работников можно найти здесь:

Среднесписочная за периодРасчет производят на основе информации о списочной численности, учитываемой ежедневно, по среднеарифметической формуле с учетом необходимого периода – месяца, квартала или года. Сначала рассчитывается показатель за месяц, из него – квартальный и годовой.

При расчете следует руководствоваться Постановлением ФСГС № 56 от 09.10.2006 г. которое регламентирует правила отнесения категорий работников.

Для начала на основе табелей учета рабочего времени, кадровых документов необходимо рассчитать численность. В расчет берутся все сотрудники: находящиеся на работе, болеющие, отсутствующие.

В списочной численности не учитываются:

Справка о среднесписочной численности выглядит так:

Образец справки о средней численности работников

Входят в списочную численность:

Рассчитывая информацию за месяц необходимо просуммировать ежедневные показатели, принимая во внимание, что дни выходных и праздничных берутся по последнему перед ними рабочему дню. Затем цифру делят на количество дней месяца по календарю и округляют до целого.

Информация за квартал/год рассчитывается так: суммируется информация за все месяца и делится на 3/12. Конечный итог необходимо округлить до целого, промежуточный итог за месяц в этом случае округлять не надо.

Документы, которые могут понадобиться при подсчете данных:

24 Августа 2016

Плательщикам единого сельскохозяйственного налога могут дать право добровольной уплаты НДС. С такой законодательной инициативой выступил минсельхоз. По мнению авторов законопроекта, от этого выиграет не только бюджет, но и сами фермеры.

Эксперты рассмотрели вопрос о том, сгорают ли ежегодные оплачиваемые отпуска и чем грозит компании непредоставление работнику отпуска в течение больше, чем двух лет подряд.

Организация арендовала объект торговли. Поскольку на арендованных площадях отсутствовали складские и подсобные помещения, организация, установив временные перегородки, обустроила их самостоятельно (в договоре аренды указанное оговорено). При расчете ЕНВД она использовала физический показатель «площадь торгового зала» исходя из фактически используемой площади. Однако налоговики посчитали это неправомерным и доначислили налог. АС УО в Постановлении от 20.05.2016 по делу № А71-9313/2015 принял сторону фискалов. Подробнее об этом деле – в данной статье.

ВС РФ встал на сторону налоговой инспекции в споре по поводу отмены возмещения НДС в отсутствие доказательств реальности экспортных поставок (Определение ВС РФ от 20 июля 2016 г. №305-КГ 16-4155).

22 Августа 2016

Для расчета пособия по временной нетрудоспособности, причитающегося работнику, следует определить его трудовой стаж, расчетный период, суммы, включаемые в расчет больничного, а также посчитать средний дневной заработок. Кроме того, нужно знать некоторые нюансы законодательства. Условия, размеры и порядок выплаты пособий по временной нетрудоспособности установлены Законом № 255-ФЗ (Федеральный закон от 29.12.2006 № 255-ФЗ (далее - Закон № 255-ФЗ)). В статье мы рассмотрим, как правильно производятся оплата больничного и расчет больничного.

Семинары