Рейтинг: 5.0/5.0 (1911 проголосовавших)

Рейтинг: 5.0/5.0 (1911 проголосовавших)Категория: Бланки/Образцы

Подборка наиболее важных документов по запросу Премия покупателю (нормативно-правовые акты, формы, статьи, консультации экспертов и многое другое).

Нормативные акты. Премия покупателю"Налоговый кодекс Российской Федерации (часть вторая)" от 05.08.2000 N 117-ФЗ

(ред. от 05.04.2016, с изм. от 13.04.2016)

(с изм. и доп. вступ. в силу с 01.06.2016) 19.1) расходы в виде премии (скидки), выплаченной (предоставленной) продавцом покупателю вследствие выполнения определенных условий договора, в частности объема покупок;

Путеводитель по сделкам. Поставка. Покупатель 4.3. Условие договора поставки о выплате покупателю премии (бонуса) (информация для покупателя)

Путеводитель по сделкам. Поставка. Поставщик 4.3. Условие договора поставки о выплате покупателю премии (бонуса) (информация для поставщика)

Формы документов. Премия покупателюФорма: Дополнительное соглашение о выплате покупателю денежной премии (приложение к договору поставки товаров) (образец заполнения)

(Подготовлен для системы КонсультантПлюс, 2015)

Форма: Дополнительное соглашение к договору поставки о выплате покупателю денежной премии (образец заполнения)

("Юрист", 2012, N 5)

"Бухгалтерия и кадры", 2008, N 4

БОНУСЫ И ПРЕМИИ. НАЛОГОВЫЕ РИСКИ

Продавец может предоставить покупателю скидку (компенсировать часть его затрат), не пересматривая цену уже отгруженных товаров. Это могут быть как денежные премии (бонусы), так и уменьшение суммы задолженности покупателя. Подобные варианты скидок имеют определенные налоговые последствия для обеих сторон договора. Расскажем о них.

На практике чаще всего встречаются такие варианты:

- продавец выплачивает покупателю денежную премию (бонус);

- продавец уменьшает общую сумму задолженности покупателя за ранее отгруженные ему товары;

- продавец отгружает покупателю дополнительную партию товара бесплатно.

На практике скидки в такой форме часто предоставляют предприятиям розничной торговли (дилерам) крупные поставщики. Например, такая премия может быть выплачена за поставку товаров во вновь открывшийся магазин торговой сети, за включение товарных позиций поставщика в ассортимент магазина или за определенный объем закупок.

Что делать поставщику

Плюсом данного варианта является тот факт, что документы (накладная, счет-фактура) на ранее отгруженные товары не корректируются, то есть налоговая база по НДС и налогу на прибыль по прошлым отгрузкам не меняется (Письмо Минфина России от 20 декабря 2006 г. N 03-03-04/1/847). В бухгалтерском учете премию (бонус), которая не меняет цену товара, включают в состав прочих расходов организации (п. 11 ПБУ 10/99, утвержденного Приказом Минфина России от 6 мая 1999 г. N 33н). В налоговом учете бонус покупателям, которые выполнили определенные условия (например, объем закупок, ввод новой товарной позиции), учитывается в составе внереализационных расходов (пп. 19.1 п. 1 ст. 265 НК РФ).

Однако в данной ситуации особое внимание нужно обратить на документальное оформление скидки.

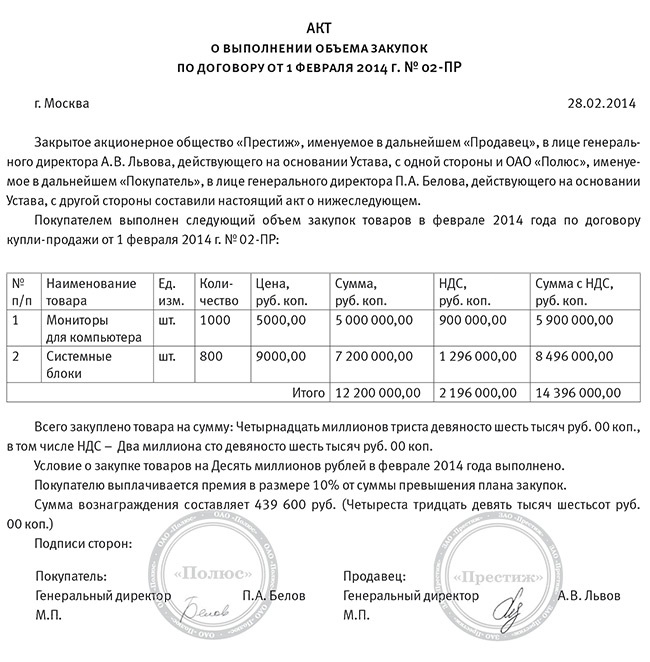

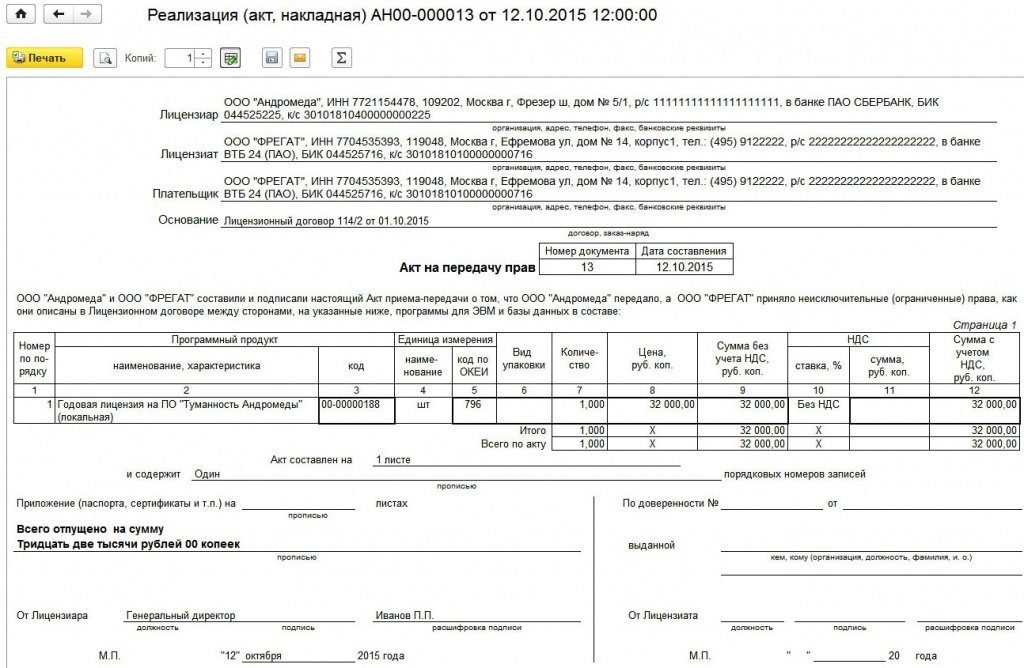

Во-первых, нельзя забывать о том, что все понесенные фирмой расходы должны быть экономически обоснованны и документально подтверждены. Поэтому условия предоставления скидок необходимо закрепить во внутренних документах фирмы (маркетинговой или учетной политике). Кроме того, условия, при выполнении которых покупатель имеет право на премию (бонус), должны быть установлены в договоре (или дополнительном соглашении к нему). И наконец, сам факт предоставления такой премии должен быть оформлен соответствующим актом, подтверждающим то, что покупатель выполнил условия договора, дающие право на скидку. Типового бланка такого акта нет, поэтому его можно составить в произвольной форме (при этом он должен содержать все обязательные реквизиты первичного документа, предусмотренные п. 2 ст. 9 Федерального закона от 21 ноября 1996 г. N 129-ФЗ "О бухгалтерском учете"). Во-вторых, в акте не должно быть формулировок, привязывающих размер премии к цене единицы товара. В противном случае налоговики могут запретить учесть эту сумму в составе внереализационных расходов и потребовать пересчитать исходя из новой цены выручку прошлых периодов (Письма Минфина России от 2 мая 2006 г. N 03-03-04/1/411, УФНС России по г. Москве от 14 ноября 2006 г. N 20-12/100238).

Итак, если продавец при расчете налога на прибыль использует метод начисления, то денежный бонус покупателю признается на дату оформления соответствующего акта. Если же продавец использует кассовый метод - на дату фактического перечисления денег покупателю.

Обращаем ваше внимание на следующий важный момент. Вообще денежные премии покупателям бывают двух видов: связанные и не связанные с продвижением товара. Так вот, бонусы, о которых мы упоминали (за вхождение в розничную сеть, за ввод новой позиции, за поставку товаров во вновь открывшиеся магазины торговой сети и т.п.), считаются не связанными с продвижением товаров (Письмо Минфина России от 26 июля 2007 г. N 03-07-15/112). По мнению финансистов, при выплате таких премий не возникает объекта по НДС. То есть покупатель, получив такую премию, не должен платить НДС в бюджет (об этом мы еще скажем далее). А продавец в свою очередь, выплатив бонус, не может принять налог к вычету.

Наша справка. Вознаграждения, не связанные с продвижением товара, - это, как правило, разнообразные бонусы, например:

- бонус за вход в розничную сеть - плата за право входа в розничную сеть при обязательном и постоянном соблюдении определенных критериев. В частности, качество товаров; эксклюзивно низкие для данной розничной сети цены на товары; востребованность товаров на рынке;

- разовый фиксированный бонус за ввод каждой новой позиции;

- бонус годового присутствия - ежегодный бонус для владельцев брендов, действующий со второго года сотрудничества. Поставщик оплачивает фиксированное на год количество позиций в ассортиментном перечне розничной сети;

- бонус за открытие нового магазина - разовый бонус, оплачивается при открытии каждого нового магазина. Бонус выплачивается поставкой товара в каждый новый магазин по нулевым ценам.

Другое дело - так называемые премии за продвижение, когда поставщик платит покупателю за мерчандайзинговые услуги. Это может быть приоритетная выкладка товаров в оговоренных местах торгового зала, выделение для них постоянного или дополнительного места, размещение полной ассортиментной линейки товара, поддержание в торговом зале необходимого запаса продукции. Финансисты (см. Письмо Минфина России от 26 июля 2007 г. N 03-07-15/112) считают, что плата за такие услуги подлежит обложению НДС у покупателя товаров (налоговой базой является сумма полученной скидки, премии, вознаграждения). А у продавца товаров, которому магазин оказывает мерчандайзинговые услуги, суммы этого налога должны приниматься к вычету.

Налоговые последствия для покупателя

В бухгалтерском учете покупатель отражает сумму полученной денежной премии в составе прочих доходов (п. 10.6 ПБУ 9/99). В налоговом учете сумма полученной премии включается в состав внереализационных доходов на основании п. 8 ст. 250 Налогового кодекса РФ (Письмо Минфина России от 14 ноября 2005 г. N 03-03-04/1/354). Премии, полученные покупателем товаров от продавца по результатам продаж за определенный период, налогом на добавленную стоимость не облагаются, поскольку не связаны с оплатой реализованных товаров (работ, услуг). Такая позиция высказана в Письмах Минфина России от 28 сентября 2006 г. N 03-04-11/182, от 20 декабря 2006 г. N 03-03-04/1/847.

То же можно сказать и о бонусах за вхождение в розничную сеть, за ввод новой позиции, за поставку товаров во вновь открывшиеся магазины торговой сети и т.п. (Письмо Минфина России от 26 июля 2007 г. N 03-07-15/112).

Пример. Договором между ООО "Сетьстроймаркет" и ООО "Технолинк" предусмотрено: если объем закупок за квартал превышает 1 000 000 руб. (без учета НДС), покупателю предоставляется премия (бонус) в размере 5 процентов с суммы превышения. В I квартале 2008 г. ООО "Технолинк" закупило у ООО "Сетьстроймаркет" товары на общую сумму 1 200 000 руб. (без НДС). Таким образом, сумма премии составила 10 000 руб. ((1 200 000 руб. - 1 000 000 руб.) x 5%). 10 апреля 2008 г. стороны подписали соответствующий акт, и в этот же день сумма премии была перечислена на расчетный счет ООО "Технолинк". В бухгалтерском учете фирм были сделаны такие проводки.

У ООО "Сетьстроймаркет":

Дебет 91 Кредит 62

- 10 000 руб. - отражена сумма предоставленной покупателю премии в составе прочих расходов;

Дебет 62 Кредит 51

- 10 000 руб. - перечислены деньги покупателю.

В апреле 2008 г. бухгалтерия ООО "Сетьстроймаркет" включила в налоговом учете в состав внереализационных расходов 10 000 руб.

У ООО "Технолинк":

Дебет 60 Кредит 91

- 10 000 руб. - отражена сумма предоставленной премии в составе прочих доходов (на дату получения акта);

Дебет 51 Кредит 60

- 10 000 руб. - получена сумма премии (на дату поступления денег).

В апреле 2008 г. бухгалтерия ООО "Технолинк" включила в налоговом учете в состав внереализационных доходов 10 000 руб.

Еще раз подчеркнем: если премию (бонус) покупатель получил от продавца за оказанные мерчандайзинговые услуги (по продвижению товаров поставщика), то она облагается НДС. Это означает, что покупатель должен выставить продавцу счет-фактуру на сумму скидки, премии или вознаграждения и заплатить в бюджет НДС. Продавец в свою очередь вправе принять "входной" НДС по таким операциям к вычету.

Уменьшать ли сумму долга?

Договор может предусматривать, что продавец вправе уменьшить задолженность покупателя, если тот выполнит определенные условия. Например, превысит объем закупок. Это можно рассматривать как еще один вариант предоставления скидки без изменения цены товара.

Налоговые последствия для продавца

Скажем сразу: такой вариант оформления скидки может повлечь для продавца фискальные риски. По мнению налоговиков, в этом случае имеет место безвозмездная передача части товаров. А стоимость безвозмездно переданных ценностей, как известно, не включают в состав налоговых расходов (п. 16 ст. 270 НК РФ). Правда, несмотря на это, московские инспекторы почему-то разрешают отражать сумму такой скидки в составе внереализационных налоговых затрат (см. Письмо УФНС России по г. Москве от 14 ноября 2006 г. N 20-12/100238).

К тому же уменьшение задолженности покупателя можно трактовать и как частичное прощение (списание) его долга. А финансисты в Письме от 12 июля 2006 г. N 03-03-04/1/579 приравнивают списанный долг к безвозмездной передаче товаров, работ, услуг (правда, в Письме речь идет о прощенном долге как таковом, без привязки к скидкам). Поэтому, по мнению чиновников, сумма прощенной "дебиторки" при налогообложении прибыли не учитывается.

Однако в случае со скидкой долг прощается не безвозмездно, а в обмен на определенные действия со стороны покупателя. И мы считаем, что в данной ситуации продавец имеет полное право учесть сумму частично списанной задолженности в составе внереализационных расходов на основании все того же пп. 19.1 п. 1 ст. 265 НК РФ. Тем не менее, если вы решите действовать подобным образом, вероятность спора с проверяющими достаточно велика. Если вы готовы отстаивать такой подход (в том числе в суде), позаботьтесь о том, чтобы подготовить дополнительные аргументы в свою защиту. Так, в договоре и акте о предоставлении скидки термин "прощение долга" использовать не нужно. Просто укажите, что при выполнении определенных условий задолженность покупателя уменьшается на сумму скидки. А к акту о предоставлении скидки целесообразно дополнительно приложить акт о списании задолженности покупателя и акт сверки взаиморасчетов.

Еще одна проблема, которая возникнет у продавца: что делать с НДС, который входит в сумму скидки? Налоговый кодекс эту ситуацию не регламентирует. Скорректировать (уменьшить) выручку и, соответственно, снизить начисленный НДС в данном случае не удастся. Ведь поступать так разрешается, лишь когда речь идет о скидке, изменяющей цену единицы товара <1>.

Включить этот НДС в расходы (вместе со списываемой прощенной "дебиторкой") тоже вряд ли получится. Несмотря на то что в своих старых разъяснениях Минфин разрешал списывать долги (безнадежную дебиторку) вместе с НДС (Письмо Минфина России от 7 октября 2004 г. N 03-03-01-04/1/68), налоговики с таким подходом, скорее всего, не согласятся.

Налоговые последствия для покупателя

В бухгалтерском и налоговом учете покупателя сумма такой скидки отражается так же, как и при получении денежной премии от продавца (то есть включается в состав доходов). Единственная проблема, которая может возникнуть, - вычет "входного" НДС по приобретенным товарам в части списанной кредиторской задолженности. Налоговики могут потребовать восстановить приходящуюся на сумму списанной задолженности часть "входного" НДС, поскольку покупатель не понес фактических затрат на оплату этой части товаров.

Резюмируя все сказанное, можно сделать вывод, что скидка в виде списания части задолженности покупателя за ранее отгруженные ему товары влечет весьма значительные налоговые риски как для продавца, так и для покупателя. Чтобы избежать этих рисков, лучше использовать вариант скидки в виде выплаты покупателю денежной премии, не связанной с перерасчетом цены товаров.

В договоре купли-продажи может быть предусмотрено, что покупатель при определенных условиях получает от продавца премию не деньгами, а в виде дополнительной отгрузки партии товаров без оплаты их стоимости. Цена же ранее отгруженных и оплаченных покупателем товаров не пересчитывается.

Налоговые последствия для продавца

Скажем сразу: из всех возможных вариантов для продавца это самый невыгодный с точки зрения налогообложения. Во-первых, очень трудно будет убедить налоговиков в том, что стоимость переданных покупателю бонусных товаров можно учесть при налогообложении прибыли (даже если тщательно оформить все документы и указать, что товары переданы не безвозмездно, а в качестве скидки).

Во-вторых, со стоимости переданных покупателю бонусных товаров продавец будет вынужден заплатить НДС (пп. 1 п. 1 ст. 146 НК РФ). Причем рассчитать сумму налога в данном случае придется по правилам ст. 40 Налогового кодекса РФ, то есть исходя из рыночной стоимости переданных товаров (п. 2 ст. 154 НК РФ).

Налоговые последствия для покупателя

Если бесплатно полученные товары проводятся в учете покупателя официально, для него этот вариант также невыгоден. Во-первых, для целей налогообложения стоимость бонусных товаров придется учесть в составе внереализационных доходов как безвозмездно полученное имущество (п. 8 ст. 250 НК РФ). Сумма дохода в данном случае исчисляется исходя из рыночной стоимости полученных товаров, определяемой по правилам ст. 40 Налогового кодекса РФ, но не ниже затрат на приобретение (изготовление) этих товаров у продавца. То есть с рыночной стоимости полученных бонусных товаров покупателю придется заплатить налог на прибыль.

Однако при дальнейшей реализации этих товаров списать их стоимость в уменьшение налогооблагаемой прибыли покупатель не сможет. Минфин России запрещает это делать, поскольку, по мнению чиновников, покупатель не понес фактических затрат на их покупку (Письмо Минфина России от 19 января 2006 г. N 03-03-04/1/44).

Примечание. При реализации полученных бонусных товаров их стоимость нельзя будет учесть в составе налоговых расходов. Зачесть "входной" НДС по таким товарам тоже не удастся.

Во-вторых, покупатель не сможет принять к вычету "входной" НДС по полученным бонусным товарам. Финансисты считают, что при передаче товара бесплатно НДС не предъявляется покупателю к уплате (Письмо Минфина России от 21 марта 2006 г. N 03-04-11/60).

Вывод: скидка в виде бонусных товаров влечет за собой наибольшие фискальные риски и невыгодна с точки зрения налогообложения.

Подписано в печать

01.04.2008

ВНИМАНИЕ! Сообщения на сайте не проходят предварительную модерацию.

Если вы являетесь автором какого-либо материала - пишите на ящик ruman988@yandex.ru для восстановления законности!

ДОПОЛНИТЕЛЬНОЕ СОГЛАШЕНИЕ N 1 К ДОГОВОРУ ПОСТАВКИ

В целях стимулирования покупателя к приобретению продукции у конкретного продавца настоящим соглашением стороны договора поставки N ____ от ____________ 2007 г. договорились о следующем:

при приобретении покупателем в течение одного календарного месяца продукции продавца на сумму, превышающую ___________________ рублей, продавец выплачивает покупателю денежную премию (бонус), которая составляет ____% от стоимости приобретенного за указанный период товара.

Денежная премия (бонус) выплачивается путем перечисления денежных средств на расчетный счет покупателя либо зачетом встречных однородных требований сторон, иными способами, предусмотренными действующим законодательством, в течение ______ дней с момента окончания отчетного месяца.

Скидка, предусмотренная настоящим соглашением, предоставляется на основании подписанного обеими сторонами акта на предоставление премии (бонуса).

Настоящее дополнительное соглашение составлено в двух экземплярах, по одному для каждой из сторон, и является неотъемлемой частью договора поставки N ____ от _____________ 2007 г. Дополнительно соглашение вступает в силу с момента его подписания обеими сторонами.

Источник: "Юрист", 2012, N 5

Похожие формыТребование (претензия) поставщика о выплате неосновательного обогащения по договору поставки в виде излишне поставленного покупателю товара, который последний отказался вернуть и реализовал

Исковое заявление покупателя в арбитражный суд о возврате поставщиком денежной суммы, уплаченной за некачественный товар, и возмещении убытков, причиненных покупателю отказом от исполнения договора поставки в связи с обнаружением существенного нарушения требований к качеству товара

Покупатель, получающий денежную премию, оказывается в более выгодной ситуации, так как ему не придется производить действий по корректировке выручки и, как следствие, - базы по НДС. Если же продавец предоставил ему ретроспективную скидку на уже выкупленный товар, то ситуация обстоит куда сложнее. Продавцу следует не только осуществить данные корректировки, причем в периоде реализации этих товаров, но и внести изменения по первичным документам сделки. Ведь тогда происходит изменение цены на уже проданный товар.

Такой порядок был взят на вооружение всеми налогоплательщиками и вопросов не вызывал. Новое слово сказал Президиум ВАС РФ в Постановлении от 07.02.2012 N 11637/11 (далее - Постановление N 11637/11). Оно касается налогообложения НДС по выплатам покупателям премий вследствие выполнения ими условий договора поставки.

Главным выводом было то, что выплачиваемые поставщиками премии уменьшают стоимость поставленных товаров и это влечет необходимость изменения налоговой базы по НДС у поставщиков и сумм налоговых вычетов у покупателей.

Как видим, подход в отношении исчисления сумм НДС при предоставлении премий покупателям меняется.

Как поступить налогоплательщику? Для ясности начнем с предыстории. Еще в 2009 г. вышло Постановление Президиума ВАС РФ от 22.12.2009 N 11175/09 (Постановление N 11175/09). В нем указывалось, что независимо от того, как стороны дистрибьюторского соглашения договорились о предоставлении скидки (путем уменьшения базисной цены товара, указанной в договоре, либо перечисления бонуса), дополнительного вознаграждения, премии за выполнение условий договора, а также несмотря на порядок предоставления скидок (бонусов), в любом случае требуется скорректировать налоговую базу за тот налоговый период, в котором отражена реализация товара. Причем данная трактовка касается всех ретроскидок.

Следует отметить, что Минфин России в Письмах от 29.04.2010 N 03-07-11/158, от 05.05.2010 N 03-07-14/31, от 07.05.2010 N 03-07-06/316 ссылается на Постановление N 11175/09, указывая, что данное Постановление принято по результатам рассмотрения заявления одного конкретного налогоплательщика. В отношении же других налогоплательщиков, выплачивающих премии (вознаграждения) покупателям товаров, а также предоставляющих покупателям скидки с цены реализованных товаров, исполнение вышеуказанного Постановления может производиться этими налогоплательщиками добровольно либо при принятии в отношении данных лиц решения арбитражного суда по конкретному делу.

Денежные премии и иные бонусы без изменения цены каждой единицы товара не уменьшают налоговую базу по НДС продавца и не являются объектом налогообложения у покупателя.

Вроде бы все вопросы разрешены, и налогоплательщик мог бы вздохнуть спокойно, применяя в договорных отношениях с покупателями премирование последних. При этом данные премии рассматривались как внереализационный доход покупателей, не облагаемый НДС (ст. ст. 146, 162 НК РФ). Но, как говорилось выше, вышло Постановление N 11637/11 по делу, в котором налоговые органы предъявили претензию к покупателю о недоначислении сумм НДС с полученных им премий за присутствие товара в магазине и стимулирующих премий за определенный объем закупок.

Суд отметил, что выплата поставщиками премии вследствие выполнения условий договоров поставки является мерой, направленной на стимулирование общества в приобретении и дальнейшей продаже как можно большего количества поставляемых товаров. В связи с тем, что премии непосредственно связаны с поставками товаров, следует признать, что они являются формой торговых скидок, применяемых к стоимости товаров, влияющих на налоговую базу по НДС.

Поставщики определяют налоговую базу по операциям реализации товаров как стоимость этих товаров, исчисляемую из цен, исходя из всех доходов, связанных с расчетами по оплате товаров (п. 2 ст. 153 и п. 1 ст. 154 НК РФ).

В результате выплаты поставщиками премий по итогам отгрузок товаров за период, определяемый в договорах поставки и ежегодных соглашениях, происходит уменьшение стоимости товаров, что влечет корректировку поставщиками налоговой базы по НДС по операциям реализации товаров. В связи с этим размер налоговых вычетов по НДС, ранее заявленных покупателем, также подлежит пропорциональному уменьшению в соответствующих налоговых периодах.

При этом суд отметил, что налоговая инспекция дала ошибочное определение этим премиям как платы за оказываемые услуги покупателями.

Такая трактовка премий, безусловно, является положительным фактом для налогоплательщика. Ведь согласно п. 4 ст. 166 НК РФ общая сумма НДС исчисляется по итогам каждого налогового периода с учетом всех изменений, увеличивающих или уменьшающих налоговую базу в этом налоговом периоде.

Чем же грозит налогоплательщику такая позиция Президиума ВАС РФ?

Возможные последствияПрежде всего изменения касаются подхода к исчислению НДС. Начиная с 01.11.2011 в случае уменьшения стоимости приобретенных товаров из-за получения премии покупатель должен восстановить ранее обоснованно принятые к вычету суммы НДС. Согласно пп. 4 п. 3 ст. 170 НК РФ размер восстановления составляет разницу между суммами налога, исчисленными исходя из стоимости товаров, до и после ее уменьшения.

Причем, как следует из упомянутой нормы, восстановление указанных сумм налога производится покупателем в налоговом периоде, на который приходится наиболее ранняя из следующих дат:

Таким образом, у покупателя возникает обязанность самостоятельно уменьшить вычеты НДС по приобретенным товарам в периоде получения им вознаграждения (премии). Правда, не понятно, как нужно производить такие корректировки: по каждому наименованию или общей суммой по каждой ставке НДС. Ведь, как правило, стороны в договоре определяют условия корректировки цен.

Сам факт их пересмотра может быть зафиксирован в двустороннем соглашении (уведомлении). Дело в том, что первичный документ об изменении стоимости товаров, подтверждающий согласие на это покупателя, должен быть подписан обеими сторонами сделки и соответствовать требованиям Федерального закона от 21.11.1996 N 129-ФЗ "О бухгалтерском учете" (Письмо ФНС России от 12.03.2012 N ЕД-4-3/4143@).

Как видим, в таком случае выполняется условие осуществления вычетов - наличие документов, поименованных в п. 10 ст. 172 НК РФ (договора, соглашения, иного первичного документа, подтверждающего согласие (факт уведомления) покупателя).

При этом покупатель, осуществляющий восстановление сумм НДС на основании вышеуказанного первичного документа, на дату его получения не отражает этот документ в журнале учета полученных и выставленных счетов-фактур в силу пп. "а" п. 15 Правил ведения журнала учета полученных и выставленных счетов-фактур, применяемых при расчетах по налогу на добавленную стоимость, утвержденных Постановлением Правительства РФ от 26.12.2011 N 1137 (далее - Постановление N 1137). Хотя данный документ должен храниться покупателем в установленном порядке, так же, как и журнал, - не менее четырех лет с даты последней записи в журнале.

Но в книге продаж этот документ покупателем регистрируется (п. 14 Правил ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость, утвержденных Постановлением N 1137). Аналогично покупателю следует поступать при восстановлении сумм НДС на основе полученных корректировочных счетов-фактур от продавца.

Все действия покупатель производит в периоде получения вознаграждения (премии).

Теперь рассмотрим ситуацию в отношении продавца. Он заявляет вычет сумм НДС в периоде изменения цены в сторону уменьшения. Это следует из положений п. 10 ст. 154 и п. 10 ст. 172 НК РФ (Письмо ФНС России от 12.03.2012 N ЕД-4-3/4143@).

Но перед этим ему следует составить корректировочные счета-фактуры по всем отгрузкам, по которым покупателем выполнен объем продаж. Ведь именно этот документ служит основанием для принятия сумм НДС к вычету.

В соответствии с абз. 3 п. 3 ст. 168 НК РФ он должен выставить корректировочный счет-фактуру не позднее пяти календарных дней со дня составления документа, свидетельствующего о том, что стоимость товара действительно претерпела изменение.

Кроме того, составленный в установленном порядке корректировочный счет-фактуру необходимо зарегистрировать как в журнале учета полученных и выставленных счетов-фактур, так и в книге покупок.

Причем данный документ подлежит единой регистрации в хронологическом порядке в ч. 1 "Выставленные счета-фактуры" журнала учета полученных и выставленных счетов-фактур по дате их выставления (п. 3 Правил ведения журнала учета полученных и выставленных счетов-фактур, применяемых при расчетах по налогу на добавленную стоимость, утвержденных Постановлением N 1137).

На основании п. 12 Правил ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утвержденных Постановлением N 1137, корректировочные счета-фактуры, выставленные в сторону уменьшения стоимости, регистрируются продавцами в книге покупок.

Как видим, представление вознаграждения (премии), с точки зрения Постановления N 11637/11, - крайне сложный и трудоемкий в плане документооборота вариант. Поэтому сторонам сделки будет проще предоставлять премирование покупателя путем скидок на будущие закупки, хотя это не очень выгодно последнему, так как его вознаграждение откладывается на неопределенные сроки.

В то же время хотелось бы отметить следующее. В Письме от 31.05.2012 N 03-07-11/163 Минфин России разъяснил, что вознаграждения (премии) за достижение определенного объема закупок товаров, полученные покупателем товаров, в налоговую базу по налогу на добавленную стоимость у покупателя не включаются.

Свою позицию финансовое ведомство основывает на том, что данные денежные средства не связаны с оплатой реализованных товаров (работ, услуг) и, следовательно, не подпадают под налогообложение по НДС.

Правда, в Письме есть ссылка на Постановление N 11637/11, где указывается, что в случае выплаты поставщиками покупателю премий на основании договоров поставки, уменьшающих стоимость поставленных товаров, необходимо изменить налоговую базу по НДС у поставщиков и суммы налоговых вычетов по НДС у покупателей.

Налогоплательщикам надо быть очень внимательными при оформлении договоров поставки, чтобы у проверяющих органов не было возможности трактовать вознаграждения (премии) за достижение определенного объема закупок товаров как скидку, изменяющую цену реализованного товара.

Интересно также Письмо Минфина России от 05.07.2012 N 03-07-11/180 в плане налогообложения НДС премий (бонусов), полученных покупателем продовольственных товаров за достижение объема закупок. В нем ясно определено, что такие премии (бонусы) налогообложению по НДС не подлежат.

Свою позицию финансисты обосновывают, ссылаясь на ч. 4 ст. 9 Федерального закона от 28.12.2009 N 381-ФЗ "Об основах государственного регулирования торговой деятельности в Российской Федерации". Они отмечают, что соглашением сторон договора поставки продовольственных товаров может предусматриваться включение в его цену вознаграждения, выплачиваемого в связи с приобретением покупателем у продавца, осуществляющего поставки продовольственных товаров, определенного количества товаров. Размер данного вознаграждения согласовывается сторонами договора, подлежит включению в его цену и не должен учитываться при определении цены продовольственных товаров.

Затем Минфин России приходит к выводу, что в случае перечисления поставщиком продовольственных товаров покупателю вознаграждения за достижение определенного объема закупок данных товаров оснований для корректировки налоговой базы по НДС у поставщика не имеется. Соответственно, налоговый вычет, ранее произведенный покупателем по продовольственным товарам, не корректируется.

Более того, в Письме от 17.05.2012 N 03-07-14/52 (далее - Письмо N 03-07-14/52) финансовое ведомство пошло еще дальше. Оно определило, что при получении покупателем товаров вознаграждения за достижение определенного объема закупок налог на добавленную стоимость не исчисляется.

К тому же отмечено, что данная позиция не противоречит положению упомянутого Постановления N 11637/11, где указано, что выплачиваемые поставщиками покупателям на основании договоров поставки премии не могут быть квалифицированы в качестве платы за услуги, оказываемые покупателями поставщикам.

Изменения затронули и порядок расчетов налога на прибыль. Ранее налогоплательщики пользовались нормами пп. 19.1 п. 1 ст. 265 НК РФ. Согласно ему к внереализационным отнесены расходы в виде премии (скидки), выплаченной (предоставленной) продавцом покупателю вследствие выполнения определенных условий договора, в частности, объема поставок.

Причем чиновники в своих разъяснениях, опираясь на условия выплат премий за достижение объема закупок, четко разграничивали, что применение данных норм НК РФ оправдано в том случае, если не происходит изменения цены товара. Тогда считается признание расхода, уменьшающего налогооблагаемую базу по налогу на прибыль (Письма Минфина России от 20.03.2012 N 03-03-06/1/132, от 03.10.2011 N 07-02-06/183). В противном случае расходы необоснованные и пп. 19.1 п. 1 ст. 265 НК РФ не применяется (Письмо Минфина России от 16.01.2012 N 03-03-06/1/13).

Принимая во внимание Постановление N 11637/11, где ясно сказано, что стимулирующие премии, связанные с выполнением условий договора поставки, изменяют цену отгруженных товаров, налогоплательщики столкнулись со сложной ситуацией.

Можно ли налогоплательщику-покупателю просто увеличить размер внереализационных доходов (ст. 250 НК РФ) при получении стимулирующей премии (скидки), перечень которых является открытым?

Если обратиться к разъяснениям Письма Минфина России от 20.03.2012 N 03-03-06/1/137, то получается, что нет. В Письме финансисты разъяснили, что при отражении в налоговой базе по налогу на прибыль скидки, предоставленной покупателю путем пересмотра цены товара, у него не возникает налогооблагаемого дохода, но возникает уменьшение величины понесенных ранее расходов в виде списания в производство материальных ценностей, товаров при их реализации. В результате имеет место занижение налоговой базы по налогу на прибыль и недоплат сумм налога в бюджет. Ведомство отметило, что покупателю следует произвести пересчет стоимости соответствующих материальных ценностей в налоговом учете, начиная с периода их оприходования до момента списания.

Как следствие - покупатель должен подать уточненную декларацию по налогу на прибыль за периоды признания в расходы товаров (материальных ценностей, используемых при производстве).

В то же время Минфин России в подобных ситуациях предлагает руководствоваться положениями п. 1 ст. 54 НК РФ. В Кодексе на сегодняшний день определено, что налогоплательщик вправе провести перерасчет налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, в тех случаях, когда допущенные ошибки (искажения) привели к излишней уплате налога, а также в тех случаях, когда невозможно определение периода совершения ошибок (искажений).

На практике зачастую нельзя установить, произошло ли списание себестоимости конкретной партии товаров в расходы. Тогда покупатель может воспользоваться положением указанного пункта НК РФ, но налоговые органы будут тщательно проверять данные операции.

Продавцу в этом случае, при излишней уплате налога на прибыль, ввиду уменьшения цены продаж, можно просто провести перерасчет в периоде соглашения об изменении цены (выплаты премии), не обращаясь к периодам ранее произведенных отгрузок товара.

Рассмотрим вышесказанное на примере.

Пример. Поставщик и покупатель заключили договор поставки, согласно которому в случае приобретения последним товара стоимостью свыше 9 000 000 руб. поставщик предоставит ему бонус в размере 10%.

В августе 2012 г. покупатель заказал партию товара на сумму 1 180 000 руб. в том числе НДС - 180 000 руб. и поставщик осуществил поставку в августе 2012 г. Покупатель исполнил условие договора, и в сентябре 2012 г. стороны подписали двустороннее соглашение о предоставлении поставщику бонуса в сумме 118 000 руб. в том числе НДС - 18 000 руб.

Рассмотрим данный бонус (премию) покупателю в качестве предоставленной скидки за достижение определенного объема закупок согласно требованиям Постановления N 11637/11. Для упрощения примера будем рассматривать ситуацию у продавца.

На дату отгрузки продавец определяет налоговую базу по НДС как договорную стоимость товара без НДС (п. 1 ст. 154, пп. 1 п. 1 ст. 167 НК РФ). Не позднее 5 календарных дней поставщик выписывает счет-фактуру на отгруженный товар с указанием суммы НДС в 180 000 руб. В связи с тем что покупатель выполнил условие договора, ему в сентябре предоставляется скидка (бонус) на приобретенный товар, равная 118 000 руб. в том числе НДС - 18 000 руб.

Так как стоимость товара уменьшилась путем уменьшения цены товара, продавец осуществляет вычет НДС, равный разнице между суммами, исчисленными исходя из стоимости товара до и после уменьшения. Данный вычет он осуществляет на основании выписанного корректировочного счета-фактуры в адрес покупателя в сентябре 2012 г.

Налоговый вычет в бухгалтерском учете продавца отразится сторнирующей записью по дебету счета 90.3 "НДС" и кредиту счета 68.2 "Расчеты по НДС".

При методе начисления доход продавца признается на дату реализации, то есть в августе 2012 г. в размере договорной стоимости без НДС (п. 1 ст. 248, п. 3 ст. 271 НК РФ) и составит 1 000 000 руб. (1 180 000 руб. - 180 000 руб.).

После выполнения покупателем условий договора и подписания сторонами соответствующего соглашения поставщик предоставляет покупателю скидку (бонус). Согласно Постановлению N 11637/11 происходит уменьшение договорной цены.

Поставщик не вправе признавать сумму скидки в составе внереализационных расходов на основании пп. 19.1 п. 1 ст. 265 НК РФ. Он корректирует выручку.

В бухгалтерском учете продавца будут сделаны следующие проводки.

В августе 2012 г.:

Дебет 62.1 Кредит 90.1 - 1 180 000 руб. - отражена выручка от реализации товара;

Дебет 90.3 Кредит 68.2 - 180 000 руб. - отражено начисление суммы НДС от реализации товара.

В сентябре 2012 г.:

Дебет 62.1 Кредит 90.1 - 118 000 руб. - сторно выручки на сумму предоставленного бонуса;

Дебет 90.3 Кредит 68.2 - 180 000 руб. - сторно, принята к вычету сумма НДС по предоставленному бонусу покупателю.

Предоставленный бонус за достижение поставщиком определенного объема закупок является не чем иным, как премией, которая не меняет цены товара и, соответственно, не является объектом обложения НДС у покупателя.

Согласно Письму N 03-07-14/52 и Постановлению N 11637/11 достижение определенного объема покупок в соответствии с условиями договора не является отдельной услугой.

Следовательно, продавец в целях исчисления налога на прибыль, предоставляя бонус (премию) покупателю, принимает данные расходы как внереализационные на основании пп. 19.1 п. 1 ст. 265 НК РФ.

Новости и аналитика Правовые консультации (практика) Бухучет и отчетность Поставщик и покупатель применяют общую систему налогообложения. Заключенный между ними договор поставки питьевой воды предусматривает, что за достижение определенного объема закупки воды поставщик выплачивает покупателю премию. Данная премия не влияет на стоимость ранее отпущенного товара. Премия засчитывается в счет задолженности по отгруженному товару. С этим же поставщиком покупателем заключен договор на оказание услуг по продвижению товара. Должен ли поставщик выставлять корректировочный счет-фактуру при выплате премии? Какие бухгалтерские проводки по этим хозяйственным операциям необходимо сделать и на основании каких документов?

Поставщик и покупатель применяют общую систему налогообложения. Заключенный между ними договор поставки питьевой воды предусматривает, что за достижение определенного объема закупки воды поставщик выплачивает покупателю премию. Данная премия не влияет на стоимость ранее отпущенного товара. Премия засчитывается в счет задолженности по отгруженному товару.

Согласно ст. 506 ГК РФ по договору поставки поставщик-продавец, осуществляющий предпринимательскую деятельность, обязуется передать в обусловленный срок или сроки производимые или закупаемые им товары покупателю для использования в предпринимательской деятельности или в иных целях, не связанных с личным, семейным, домашним и иным подобным использованием.

Покупатель оплачивает поставляемые товары с соблюдением порядка и формы расчетов, предусмотренных договором поставки (п. 1 ст. 485. п. 1 ст. 516 ГК РФ).

В силу п. 4 ст. 421 ГК РФ условия договора определяются по усмотрению сторон, кроме случаев, когда содержание соответствующего условия предписано законом или иными правовыми актами. В соответствии с п. 1 ст. 422 ГК РФ договор должен соответствовать обязательным для сторон правилам, установленным законом и иными правовыми актами, действующими в момент его заключения. В частности, участники торговой деятельности обязаны руководствоваться нормами Федерального закона от 28.12.2009 N 381-ФЗ "Об основах государственного регулирования торговой деятельности в Российской Федерации" (далее - Закон N 381-ФЗ).

Таким образом, продавец и покупатель вправе предусмотреть в договоре поставки любые не противоречащие закону и иным правовым актам, действующим в момент его заключения, условия, в том числе при выполнении которых покупателю предоставляется премии (скидки, бонусы). Договор также может предусматривать порядок предоставления премий: путем перечисления на расчетный счет, зачета в качестве аванса или уменьшения задолженности.

Операции по реализации товаров на территории РФ признаются объектом обложения НДС (пп. 1 п. 1 ст. 146 НК РФ). Налоговая база при реализации налогоплательщиком товаров в общем случае определяется как стоимость этих товаров, исчисленная исходя из цен, определяемых в соответствии со ст. 105.3 НК РФ, с учетом акцизов (для подакцизных товаров) и без включения в них НДС (п. 1 ст. 154 НК РФ).

Как уже говорилось ранее, в договоре поставки могут быть предусмотрены различные способы предоставления премий (скидок, бонусов), например:

- путем перечисления денежных средств на расчетный счет;

- зачета в качестве аванса или уменьшения задолженности.

Возникновение объекта обложения НДС либо его отсутствие зависит от способа предоставления поставщиком премии (скидки, бонуса).

Операция по выплате покупателю премии денежными средствами, не является операцией по реализации товаров (работ, услуг), соответственно, в данном случае объекта обложения НДС не возникает (письмо Минфина России от 22.04.2013 N 03-07-11/13674).

Если сумма премии по договоренности продавца и покупателя засчитывается в качестве авансового платежа под предстоящую поставку товаров, у поставщика возникает объект налогообложения, в виде оплаты (частичной оплаты) под предстоящую поставку, полученной в безденежной форме (абзац второй п. 1 ст. 154. пп. 2 п. 1 ст. 167 НК РФ). Сумма НДС определяется поставщиком расчетным методом с применением налоговой ставки 18/118 (10/110) (п. 4 ст. 164 НК РФ). В этом случае в течение пяти дней он выставляет счет-фактуру (п. 3 ст. 168 НК РФ).

В рассматриваемой ситуации премия засчитывается в счет имеющейся суммы задолженности покупателя за уже отгруженный товар по договору поставки. В этом случае объекта налогообложения НДС не возникает. Соответственно поставщик не должен выставлять покупателю счет-фактуру.

Обращаем внимание, что с 01.07.2013 вступил в силу п. 2.1, дополнительно включенный в ст. 154 НК РФ Федеральным законом от 05.04.2013 N 39-ФЗ. Согласно новой норме выплата (предоставление) продавцом товаров (работ, услуг) их покупателю премии (поощрительной выплаты) за выполнение покупателем определенных условий договора поставки товаров (выполнения работ, оказания услуг), включая приобретение определенного объема товаров (работ, услуг), не уменьшает для целей исчисления налоговой базы продавцом товаров (работ, услуг) (и применяемых налоговых вычетов их покупателем) стоимость отгруженных товаров (выполненных работ, оказанных услуг), за исключением случаев, когда уменьшение стоимости отгруженных товаров (выполненных работ, оказанных услуг) на сумму выплачиваемой (предоставляемой) премии (поощрительной выплаты) предусмотрено договором (смотрите также письмо Минфина России от 25.07.2013 N 03-07-11/29474).

В рассматриваемой ситуации договором предусмотрено, что премия выплачивается за выполнение покупателем определенных условий договора, при этом премия не влияет на цену отгруженных товаров. Следовательно, у поставщика отсутствуют основания для корректировки налоговой базы по НДС по уже отгруженной продукции и выставления корректировочного счета-фактуры покупателю при выплате премии (письмо Минфина России от 18.09.2013 N 03-07-09/38617). Соответственно, Ваша организация-покупатель не будет уменьшать суммы налоговых вычетов по НДС по приобретенным товарам.

Новая норма, установленная п. 2.1 ст. 154 НК РФ, применяется к правоотношениям сторон договора, возникшим после 30.06.2013, то есть при выплате (предоставлении) премий (бонусов) с 01.07.2013.

Заметим, что до начала действия п. 2.1 ст. 154 НК РФ разъяснения контролирующих органов по данному вопросу были следующими.

Если скидки на поставленный товар влекут изменение (уменьшение) цены поставленных товаров, продавцу необходимо уменьшить налоговую базу по НДС на сумму предоставленной скидки и, соответственно, внести изменения в выставленные ранее счета-фактуры, что служит основанием для корректировки книг покупок и продаж всеми сторонами договора. То есть поставщик должен скорректировать налоговую базу, а покупатель - налоговые вычеты по НДС.

В случае же, когда выплата вознаграждения (премии, бонуса) не связана с оплатой оказанных покупателем услуг и не ведет к изменению цены товара, продавец определяет налоговую базу по реализованным товарам без учета вознаграждений. Указанные суммы также не признаются выплатами, связанными с расчетами за поставляемые товары (письма Минфина России от 31.05.2012 N 03-07-11/163, от 13.12.2010 N 03-07-07/78. от 13.11.2010 N 03-07-11/436. от 02.06.2010 N 03-07-11/231. от 29.04.2010 N 03-07-11/158. от 26.07.2007 N 03-07-15/112. ФНС России от 01.04.2010 N 3-0-06/63. УФНС России по г. Москве от 06.04.2010 N 16-15/035737).

Одновременно Президиумом ВАС РФ в постановлениях от 22.12.2009 N 11175/09, от 07.02.2012 N 11637/11 был изложен иной подход к порядку налогообложения премий и скидок, заключающийся в том, что выплачиваемые поставщиком покупателю на основании договоров поставки премии (предоставляемые за выполнение условий сделки) наряду со скидками (определяющими размер возможного уменьшения базисной цены товара) уменьшают стоимость поставленных непродовольственных товаров, что влечет необходимость изменения налоговой базы по НДС у поставщиков и сумм налоговых вычетов по НДС у покупателей.

В связи с этим Минфин России в письме от 03.09.2012 N 03-07-15/120 отметил, что квалификация премии (вознаграждения) в качестве формы торговой скидки должна производиться с учетом постановления Президиума ВАС РФ от 07.02.2012 N 11637/11 в каждом конкретном случае с учетом условий соответствующих договоров в зависимости от конкретной хозяйственной ситуации.

Правда позднее, в решении ВАС РФ от 11.01.2013 N 13825/12, было указано, что если премии не затрагивают цену товара за единицу, то составление корректировочного счета-фактуры продавцом не требуется.

Бухгалтерский учет премии

Доходы организации, в зависимости от их характера, условия получения и направлений деятельности организации, подразделяются на доходы от обычных видов деятельности и прочие доходы. Об этом говорится в п. 4 ПБУ 9/99 "Доходы организации" (далее - ПБУ 9/99 ). В данном пункте также указывается, что доходы, отличные от доходов от обычных видов деятельности, считаются прочими поступлениями.

В свою очередь, доходами от обычных видов деятельности являются выручка от продажи продукции и товаров, поступления, связанные с выполнением работ, оказанием услуг (п. 5 ПБУ 9/99 ).

В рассматриваемом случае премия, выплачиваемая поставщиком, выручкой от продажи товаров не является. Поэтому такая премия, на основании п.п. 4 и 8 ПБУ 9/99. относится к прочим доходам покупателя.

По нашему мнению расчеты по премии целесообразно отражать в учете с использованием счета 76 "Расчеты с разными дебиторами и кредиторами".

В этом случае в учете необходимо сделать следующие записи:

Дебет 41, Кредит 60

- принят к учету приобретенный товар;

Дебет 19, Кредит 60

Дебет 68, субсчет "НДС" Кредит 19

- НДС принят к вычету;

Дебет 76, субсчет "Расчеты с поставщиком по премии" Кредит 91, субсчет "Прочие доходы"

- сумма премии включена в состав прочих доходов;

Дебет 60 Кредит 76, субсчет "Расчеты с поставщиком по премии"

- на сумму премии уменьшена задолженность перед поставщиком.

Документальное оформление премии

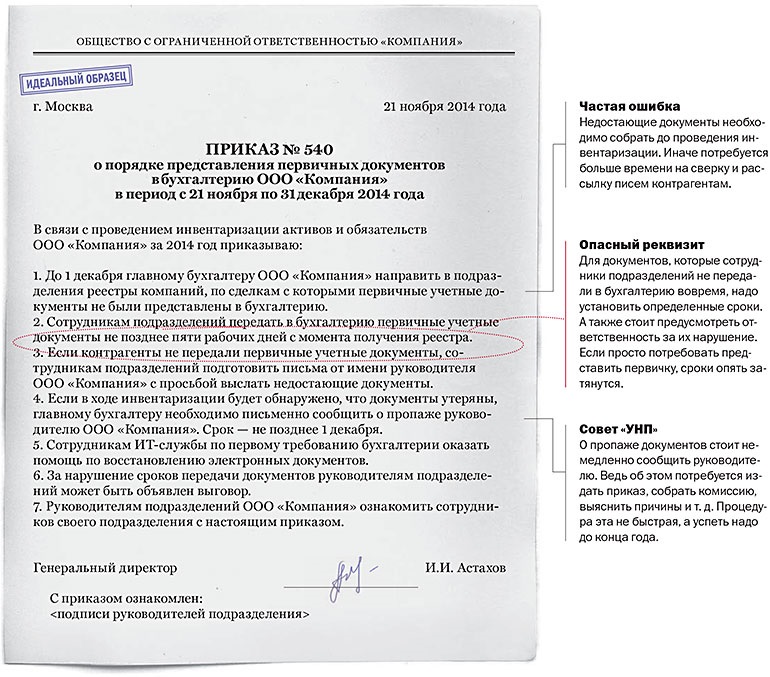

В договоре поставки должны быть указаны условия, при соблюдении которых предоставляется премия, а также порядок ее расчета.

Факт предоставления премии должен быть оформлен соответствующим актом, протоколом или иным документом, подтверждающим то, что покупатель выполнил условия договора, дающие право на получение данной премии.

При этом необходимо учитывать, что акт (протокол или иной документ) должен содержать все обязательные реквизиты первичного документа, предусмотренные ч. 2 ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ "О бухгалтерском учете" (далее - Закон N 402-ФЗ). Помимо акта, документом, подтверждающим право покупателя на получение премии, является уведомление продавца о предоставлении премии покупателю (кредит-нота).

Если условиями договора не предусмотрено, что продавец извещает покупателя о предоставлении премии, например, если покупатель самостоятельно отслеживает объем товарооборота, то составления акта, подписанного покупателем и продавцом, достаточно, чтобы отразить операции в бухгалтерском и налоговом учете.

Отметим, что полученная покупателем премия в налоговом учете отражается в составе внереализационных доходов на момент подписания акта (протокола или другого документа) (письмо Минфина России от 19.12.2012 N 03-03-06/1/668).

Зачет взаимных требований является одним из способов прекращения обязательства.

При проведении зачета следует составить соответствующий документ. Это может быть заявление о зачете или соглашение (акт) о проведении зачета. В любом случае форма должна содержать обязательные реквизиты, установленные ч. 2 ст. 9 Закона N 402-ФЗ.

Из данного документа должно быть ясно, какие обязательства сторон погашаются зачетом, каковы основания и даты их возникновения. При этом следует сослаться на подтверждающие документы: договор поставки, накладные, счета-фактуры. Необходимо указать также, на какую сумму проводится зачет взаимных требований.

Акт о проведении взаимозачета должен быть подписан обеими сторонами.

Услуги по продвижению товара

Пунктами 11-12 ст. 9 Закона N 381-ФЗ установлено, что услуги по рекламированию продовольственных товаров, маркетингу и подобные услуги, направленные на продвижение продовольственных товаров, могут оказываться хозяйствующим субъектом, осуществляющим торговую деятельность, на основании договоров возмездного оказания соответствующих услуг.

В рассматриваемой ситуации организация оказывает услуги по продвижению питьевой воды на основании договора возмездного оказания услуг.

Доходы от оказания услуг (выручка) учитываются в бухгалтерском учете в составе доходов от обычных видов деятельности в сумме, определенной договором. Данный доход признается на дату подписания заказчиком акта сдачи приемки оказанных услуг (п.п. 5, 6, 12 ПБУ 9/99 "Доходы организации").

В бухгалтерском учете реализация услуг по продвижению товара поставщика отражается записями:

Дебет 62 (76) Кредит 90, субсчет "Выручка"

- отражена выручка от реализации услуг по продвижению товара;

Дебет 90, субсчет "НДС" Кредит 68 субсчет "НДС"

- начислен НДС к уплате в бюджет.

Отметим, что операции по оказанию услуг по продвижению товара привлекают пристальное внимание налоговых органов с точки зрения их экономической обоснованности при принятии расходов для целей налогообложения. Данные проблемы могут возникнуть у поставщика питьевой воды, так как эти затраты в налоговом учете предстоит учитывать именно поставщику.

По нашему мнению, помимо акта сдачи-приемки оказанных услуг, Вашей организации необходимо оформить отчет об осуществленных в рамках оказываемых услуг мероприятиях по продвижению товаров (количестве заключенных договоров на продажу воды, о размещении рекламы и другое). Поскольку реализация услуг является объектом обложения НДС, то организация должна выставить своему контрагенту соответствующий счет-фактуру.

Эксперт службы Правового консалтинга ГАРАНТ

Ответ прошел контроль качества

27 декабря 2013 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.