Рейтинг: 4.5/5.0 (1891 проголосовавших)

Рейтинг: 4.5/5.0 (1891 проголосовавших)Категория: Бланки/Образцы

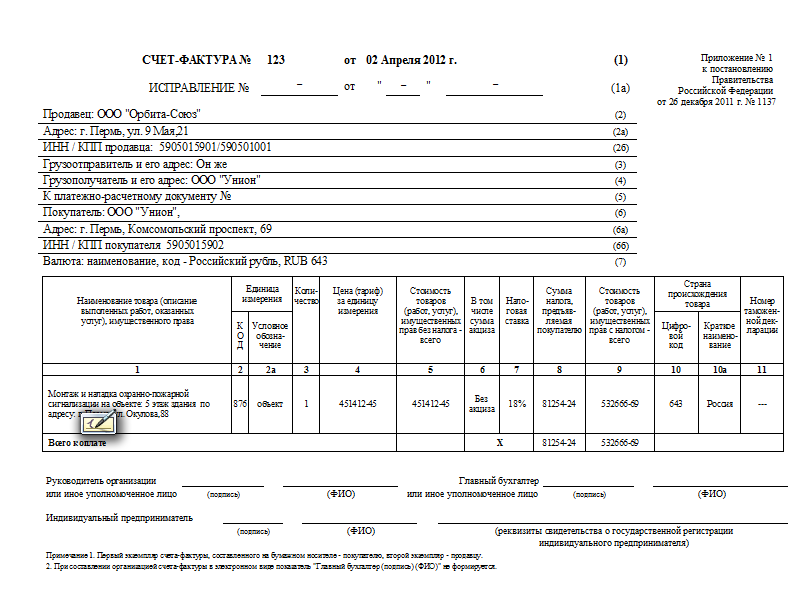

В новом образце счета-фактуры появилась дополнительная графа 1а, в которой нужно указывать дату внесения исправлений. Если исправлений не было — ставится прочерк. Помимо этого, добавлена строка 7 «Валюта: код _ наименование_».

В таблице бланка нового счета-фактуры 2015 столбец номер 2 «Единица измерения» разбит на две части. В первой части указывается код единицы измерения, а во второй — условное обозначение (национальное). Столбец номер 10 «страна происхождения» также разбит на два раздела — «Цифровой код» и «Краткое наименование».

Новый счет-фактуру должен подписывать руководитель организации, главный бухгалтер или индивидуальный предприниматель. Новая деталь — при составлении организацией счета-фактуры в электронном виде показатель «Главный бухгалтер (подпись) (Ф.И.О.)» не формируется.

Правила заполнения счета-фактуры на отгрузку товараВ строке (1) укажите дату составления счета-фактуры и его порядковый номер (пп. "а" п. 1 Правил заполнения счета-фактуры (далее - Правила )).

В строках (2), (2а), (2б), (6), (6а), (6б) укажите наименование, адрес, продавца и покупателя, их ИНН и КПП. При продаже товаров через обособленное подразделение (ОП) указывается его КПП (пп. "в" - "д", "и" - "л" п. 1 Правил, Письмо Минфина от 03.04.2012 N 03-07-09/32).

В строках (3), (4) укажите наименование и почтовый адрес грузоотправителя и грузополучателя товаров (пп. "е", "ж" п. 1 Правил). Если товар отгружает сам продавец, в строке 3 можно написать "Он же". Если товар отгружает ОП, указывается его почтовый адрес (Письмо Минфина от 03.04.2012 N 03-07-09/32). Если счет-фактура составлен по работам (услугам), в этих строках поставьте прочерк.

В строке (5) укажите номер и дату платежного документа, если под поставку был получен аванс. Если аванс был неденежным, поставьте прочерк (пп. "з" п. 1 Правил).

В строке (7) укажите наименование валюты платежа и ее цифровой код по ОКВ (пп. "м" п. 1 Правил). Если цена определена в иностранной валюте (у. е.), но оплачивается в рублях, напишите "российский рубль" и код "643".

В графе 1 укажите наименование товаров (описание работ, услуг), как оно указано в договоре (пп. "а" п. 2 Правил).

В графах 2, 2а, 3, 4 укажите код и условное национальное обозначение единицы измерения товаров (работ, услуг) по ОКЕИ, количество (объем) товаров (работ, услуг) и цену за единицу измерения без НДС (пп. "б" - "г" п. 2 Правил). В этих графах ставятся прочерки:

- если в договоре предусмотрена единица измерения, которой нет в ОКЕИ;

- если договором не определена единица измерения, например, при реализации работ (услуг);

- если единицу измерения указать невозможно, например, при реализации работ (услуг).

В графах 7, 8 укажите налоговую ставку (0%, 10%, 18%, 10/110, 18/118, "без НДС") и предъявляемую покупателю сумму НДС (пп. "ж", "з" п. 2 Правил).

В графах 5, 9 укажите общую стоимость товаров (работ, услуг), поставляемых по счету-фактуре без НДС и с учетом НДС (пп. "д", "и" п. 2 Правил).

Графы 10, 10а, 11 заполняются только при продаже импортных товаров. Укажите в них цифровой код, краткое наименование страны происхождения товаров по ОКСМ и номер таможенной декларации (пп. "к", "л" п. 2 Правил). Если вы перепродаете импортные товары, перепишите в эти графы сведения из счета-фактуры поставщика. Поставьте в графах 10 - 11 прочерки:

- если отгружаются товары российского производства;

- если в счете-фактуре поставщика, у которого вы купили импортный товар, нет необходимой информации.

Счет-фактура подписывается руководителем организации и главным бухгалтером (или иными лицами, уполномоченными доверенностью или приказом руководителя) (п. 6 ст. 169 НК РФ).

Если после прочтения правил заполнения у вас остались вопросы, мы ответим вам здесь или по почте .

С января 2012 г. введена новая форма счета-фактуры (действует и до сегодняшнего времени — 2015 год), используемая при расчете НДС, а также новые правила ее заполнения. Настоящая счет-фактура – строго установленный документ, выписываемый продавцом покупателям после отпуска товара, оказания услуг или выполнения работ. Она служит основанием возмещения или принятия к вычету НДС. В соответствии с НК РФ налогоплательщик должен составлять счета-фактуры. На их основе ведутся журналы учета счетов-фактур (выставленных или полученных), книги продаж и покупок. в тех случаях, когда операции подлежат налогообложению.

Что нового и образец бланкаСчет-фактура 2012 года по форме лишь немного отличается от старого образца. Она содержит некоторые существенные дополнения. В новую форму добавили строку «Исправление». Ее заполняют при обнаружении ошибок в первоначальной версии документа и составлении исправленного экземпляра.

Кроме того, четко определенно указание названия в строке «Продавец»: достаточно указать на основании учредительных документов краткое или полное наименование (на усмотрение составителя). Строка «Валюта» заполняется даже в случаях безденежных расчетов. В документе указывают каждую сумму, не округляя ее: используют центы, копейки, евроценты и т.д.

Дополнили графы табличной части. Графу «Единицы измерения» разделили на две (Код, Условное обозначение). Данные вносятся на основании Общероссийского классификатора. Если показатели отсутствуют, то следуют проставить прочерки. Графу «Страна происхождения» также разделили на две (Код, Краткое наименование). Заполняются лишь для импортной продукции на основании Общероссийского классификатора.

Первичным документом является счет на оплату, правила оформления и образец которого можно скачать здесь .

Простой и удобный расчет НДС с помощью нашего НДС калькулятора онлайн .

Строки заполняются следующим образом:

Графы заполняются следующим образом:

Графы 4-9 (кроме 7). Стоимостные показатели указывают в долларах США и центах, рублях и копейках либо в иной валюте.

Строки 3,4, а также графы 2-6, 10, 11 счета-фактуры, выставляемом при получении частичной или полной оплаты за поставку товара, оказание услуг, выполнение работ или передачу имущественных прав не заполняют, то есть ставят прочерки.

В форму счет-фактуры, начиная с 2012 года. были внесены некоторые изменения. Форма, по сравнению со старым образцом счет-фактуры, дополнена:

Правила заполнения счета-фактуры дополнены не только согласно изменениям в образце счет-фактуры:

Здесь две формы бланка счет-фактуры: расположенной вертикально (портретно) и горизонтально (альбомно). Оба образца одинаковы, но в вертикально расположенной умещается больше строк, а в горизонтальной форме больше места для записи более длинных наименований товаров, работ, услуг.

бланк счет-фактуры (вертикальный)

1. В строках указываются:

а) в строке 1 - порядковый номер и дата составления счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость (далее - счет-фактура).

При составлении комитентом (принципалом) счета-фактуры, выставляемого комиссионеру (агенту), реализующему товары (работы, услуги), имущественные права от своего имени, а также при составлении в указанном случае комиссионером (агентом) счета-фактуры, выставляемого покупателю, указывается дата выписки счета-фактуры комиссионером (агентом). При составлении счета-фактуры комиссионером (агентом), приобретающим товары (работы, услуги), имущественные права от своего имени, указывается дата счета-фактуры, выставляемого продавцом комиссионеру (агенту). Порядковые номера таких счетов-фактур указываются каждым налогоплательщиком в соответствии с их индивидуальной хронологией составления счетов-фактур.

В случае если организация реализует товары (работы, услуги), имущественные права через обособленные подразделения, при составлении такими обособленными подразделениями счетов-фактур порядковый номер счета-фактуры через разделительную черту дополняется цифровым индексом обособленного подразделения, установленным организацией в приказе об учетной политике для целей налогообложения.

В случае если реализацию товаров (работ, услуг), имущественных прав осуществляет участник товарищества или доверительный управляющий, исполняющий обязанности налогоплательщика налога на добавленную стоимость, при составлении этим участником товарищества или доверительным управляющим счетов-фактур порядковый номер счета-фактуры через разделительную черту дополняется утвержденным участником товарищества или доверительным управляющим цифровым индексом, обозначающим совершение операции в соответствии с конкретным договором простого товарищества или доверительного управления имуществом;

б) в строке 1а - порядковый номер внесенного в счет-фактуру исправления и дата внесения этого исправления. При составлении счета-фактуры до внесения в него исправлений в этой строке ставится прочерк;

в) в строке 2 - полное или сокращенное наименование продавца - юридического лица в соответствии с учредительными документами, фамилия, имя, отчество индивидуального предпринимателя.

При составлении счетов-фактур налоговыми агентами, предусмотренными пунктами 2 и 3 статьи 161 Налогового кодекса Российской Федерации, указывается полное или сокращенное наименование продавца (согласно договору с налоговым агентом), за которого налоговый агент исполняет обязанность по уплате налога.

При составлении счета-фактуры комиссионером (агентом), приобретающим товары (работы, услуги), имущественные права от своего имени, указываются полное или сокращенное наименование продавца - юридического лица в соответствии с учредительными документами, фамилия, имя, отчество индивидуального предпринимателя;

г) в строке 2а - место нахождения продавца - юридического лица в соответствии с учредительными документами, место жительства индивидуального предпринимателя.

При составлении счетов-фактур налоговыми агентами, предусмотренными пунктами 2 и 3 статьи 161 Налогового кодекса Российской Федерации, указывается место нахождения продавца (согласно договору с налоговым агентом), за которого налоговый агент исполняет обязанность по уплате налога.

При составлении счета-фактуры комиссионером (агентом), приобретающим товары (работы, услуги), имущественные права от своего имени, указываются место нахождения продавца в соответствии с учредительными документами, место жительства индивидуального предпринимателя;

д) в строке 2б - идентификационный номер налогоплательщика и код причины постановки на учет налогоплательщика-продавца.

При составлении счета-фактуры налоговым агентом, предусмотренным пунктом 2 статьи 161 Налогового кодекса Российской Федерации, в этой строке ставится прочерк.

При составлении счета-фактуры налоговым агентом, предусмотренным пунктом 3 статьи 161 Налогового кодекса Российской Федерации, указываются идентификационный номер налогоплательщика и код причины постановки на учет продавца (согласно договору с налоговым агентом), за которого налоговый агент исполняет обязанность по уплате налога.

При составлении счета-фактуры комиссионером (агентом), приобретающим товары (работы, услуги), имущественные права от своего имени, указываются идентификационный номер налогоплательщика и код причины постановки на учет налогоплательщика-продавца;

е) в строке 3 - полное или сокращенное наименование грузоотправителя в соответствии с учредительными документами. Если продавец и грузоотправитель являются одним и тем же лицом, вносится запись "он же". Если продавец и грузоотправитель не являются одним и тем же лицом, указывается почтовый адрес грузоотправителя. При составлении счета-фактуры на выполненные работы (оказанные услуги), имущественные права продавцом, в том числе налоговыми агентами, предусмотренными пунктами 2 и 3 статьи 161 Налогового кодекса Российской Федерации, в этой строке ставится прочерк;

ж) в строке 4 - полное или сокращенное наименование грузополучателя в соответствии с учредительными документами и его почтовый адрес. При составлении счета-фактуры на выполненные работы (оказанные услуги), имущественные права продавцом, в том числе налоговыми агентами, предусмотренными пунктами 2 и 3 статьи 161 Налогового кодекса Российской Федерации, в этой строке ставится прочерк;

з) в строке 5 - реквизиты (номер и дата составления) платежно-расчетного документа или кассового чека (при расчете с помощью платежно-расчетных документов или кассовых чеков, к которым прилагается счет-фактура), в случае получения авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

При составлении счета-фактуры при получении оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав с применением безденежной формы расчетов в этой строке ставится прочерк.

При составлении счета-фактуры налоговым агентом, предусмотренным пунктом 4 статьи 174 Налогового кодекса Российской Федерации, указываются номер и дата платежно-расчетного документа, свидетельствующего о перечислении суммы налога в бюджет.

При составлении счета-фактуры налоговым агентом, предусмотренным пунктом 3 статьи 161 Налогового кодекса Российской Федерации, указываются номер и дата платежно-расчетного документа, свидетельствующего об оплате приобретаемых услуг и (или) имущества.

При составлении счета-фактуры налоговым агентом, предусмотренным пунктом 2 статьи 161 Налогового кодекса Российской Федерации, приобретающим товары на территории Российской Федерации, указываются номер и дата платежно-расчетного документа, свидетельствующего об оплате приобретаемых товаров.

При составлении счета-фактуры комиссионером (агентом), приобретающим товары (работы, услуги), имущественные права от своего имени, указываются реквизиты (номер и дата составления) платежно-расчетных документов о перечислении денежных средств таким комиссионером (агентом) продавцу и комитентом (принципалом) комиссионеру (агенту);

и) в строке 6 - полное или сокращенное наименование покупателя в соответствии с учредительными документами. При составлении комитентом (принципалом) счета-фактуры, выставляемого комиссионеру (агенту), реализующему товары (работы, услуги), имущественные права от своего имени, указывается полное или сокращенное наименование покупателя в соответствии с учредительными документами;

к) в строке 6а - место нахождения покупателя в соответствии с учредительными документами. При составлении комитентом (принципалом) счета-фактуры, выставляемого комиссионеру (агенту), реализующему товары (работы, услуги), имущественные права от своего имени, указывается место нахождения покупателя в соответствии с учредительными документами;

л) в строке 6б - идентификационный номер налогоплательщика и код причины постановки на учет налогоплательщика-покупателя. При составлении комитентом (принципалом) счета-фактуры, выставляемого комиссионеру (агенту), реализующему товары (работы, услуги), имущественные права от своего имени, указываются идентификационный номер налогоплательщика и код причины постановки на учет налогоплательщика-покупателя;

м) в строке 7 - наименование валюты, которая является единой для всех перечисленных в счете-фактуре товаров (работ, услуг), имущественных прав и ее цифровой код в соответствии с Общероссийским классификатором валют, в том числе при безденежных формах расчетов. При реализации товаров (работ, услуг), имущественных прав по договорам, обязательство об оплате которых предусмотрено в российских рублях в сумме, эквивалентной определенной сумме в иностранной валюте или в условных денежных единицах, указываются наименование и код валюты Российской Федерации.

2. В графах указываются следующие сведения:

а) в графе 1 - наименование поставляемых (отгруженных) товаров (описание выполненных работ, оказанных услуг), переданных имущественных прав, а в случае получения оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав - наименование поставляемых товаров (описание работ, услуг), имущественных прав;

б) в графах 2 и 2а - единица измерения (код и соответствующее ему условное обозначение (национальное) в соответствии с разделами 1 и 2 Общероссийского классификатора единиц измерения) (при возможности ее указания). При отсутствии показателей ставится прочерк;

в) в графе 3 - количество (объем) поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав исходя из принятых единиц измерения (при возможности их указания). При отсутствии показателя ставится прочерк;

г) в графе 4 - цена (тариф) товара (выполненной работы, оказанной услуги), переданного имущественного права за единицу измерения (при возможности ее указания) по договору (контракту) без учета налога на добавленную стоимость, а в случае применения государственных регулируемых цен (тарифов), включающих в себя налог на добавленную стоимость, с учетом суммы налога. При отсутствии показателя ставится прочерк;

д) в графе 5 - стоимость всего количества (объема) поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога на добавленную стоимость. В случаях, предусмотренных пунктами 3, 4 и 5.1 статьи 154 и пунктами 1 - 4 статьи 155 Налогового кодекса Российской Федерации, указывается налоговая база, определенная в порядке, установленном пунктами 3, 4 и 5.1 статьи 154 и пунктами 1 - 4 статьи 155 Налогового кодекса Российской Федерации;

е) в графе 6 - сумма акциза по подакцизным товарам. При отсутствии показателя вносится запись "без акциза";

ж) в графе 7 - налоговая ставка. По операциям, указанным в пункте 5 статьи 168 Налогового кодекса Российской Федерации, вносится запись "без НДС";

з) в графе 8 - сумма налога на добавленную стоимость, предъявляемая покупателю товаров (выполненных работ, оказанных услуг), переданных имущественных прав при их реализации, исчисленная исходя из применяемых налоговых ставок, а в случае получения суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав - сумма налога, исчисленная исходя из налоговой ставки, определяемой в соответствии с пунктом 4 статьи 164 Налогового кодекса Российской Федерации. В случаях, предусмотренных пунктами 3, 4 и 5.1 статьи 154 и пунктами 2 - 4 статьи 155 Налогового кодекса Российской Федерации, указывается сумма налога, исчисленная исходя из налоговой ставки, определяемой в соответствии с пунктом 4 статьи 164 Налогового кодекса Российской Федерации применительно к налоговой базе, указанной в графе 5 счета-фактуры. По операциям, перечисленным в пункте 5 статьи 168 Налогового кодекса Российской Федерации, вносится запись "без НДС";

и) в графе 9 - стоимость всего количества поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав с учетом суммы налога на добавленную стоимость, а в случае получения суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав - полученная сумма оплаты, частичной оплаты;

к) в графах 10 и 10а - страна происхождения товара (цифровой код и соответствующее ему краткое наименование) в соответствии с Общероссийским классификатором стран мира. Данные графы заполняются в отношении товаров, страной происхождения которых не является Российская Федерация;

л) в графе 11 - номер таможенной декларации. Данная графа заполняется в отношении товаров, страной происхождения которых не является Российская Федерация.

3. Стоимостные показатели счета-фактуры (в графах 4 - 6, 8 и 9) указываются в рублях и копейках (долларах США и центах, евро и евроцентах либо в другой валюте).

4. В счете-фактуре, выставляемом при получении оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, в строках 3 и 4 и графах 2 - 6, 10 - 11 ставятся прочерки.

5. Строка "Всего к оплате" заполняется для составления книги покупок, книги продаж, а в случаях, предусмотренных приложениями N 4 и 5 к постановлению Правительства Российской Федерации от 26 декабря 2011 г. N 1137, - для составления дополнительных листов к книгам покупок и книгам продаж.

6. Первый экземпляр счета-фактуры, составленного на бумажном носителе, выставляется покупателю, второй экземпляр остается у продавца.

7. При внесении в счет-фактуру исправлений после составления к нему одного или нескольких корректировочных счетов-фактур в графах 3 - 6, 8 и 9 исправленного счета-фактуры указываются показатели без учета изменений, указанных в графах 3 - 6, 8 и 9 по строке Б (после изменения) и в графах 5, 6, 8, 9 по строкам В (увеличение), Г (уменьшение) одного или нескольких корректировочных счетов-фактур, составленных к этому счету-фактуре.

В счета-фактуры, составленные с даты вступления в силу постановления Правительства Российской Федерации от 26 декабря 2011 г. N 1137 на бумажном носителе или в электронном виде, исправления вносятся продавцом (в том числе при наличии уведомлений, составленных покупателями об уточнении счета-фактуры в электронном виде) путем составления новых экземпляров счетов-фактур в соответствии с настоящим документом.

В новом экземпляре счета-фактуры не допускается изменение показателей, указанных в строке 1 счета-фактуры, составленного до внесения в него исправлений, и заполняется строка 1а, где указывается порядковый номер исправления и дата исправления. Остальные показатели нового экземпляра счета-фактуры, в том числе новые (первоначально не заполненные) или уточненные (измененные), указываются в соответствии с настоящим документом.

В случае обнаружения в счетах-фактурах ошибок, не препятствующих налоговым органам идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товаров (работ, услуг), имущественных прав, их стоимость, а также налоговую ставку и сумму налога, предъявленную покупателю, новые экземпляры счетов-фактур не составляются.

Счет-фактура с внесенными в него исправлениями подписывается руководителем и главным бухгалтером организации либо иными уполномоченными в установленном порядке лицами или индивидуальным предпринимателем с указанием реквизитов свидетельства о государственной регистрации этого индивидуального предпринимателя.

8. При составлении организацией счета-фактуры в электронном виде показатель "Главный бухгалтер или иное уполномоченное лицо" не формируется.

Счет-фактура (англ. invoice) - документ строго регламентированной формы, потому как это один из видов налоговых документов, а также один из документов первичного бухгалтерского учета. Если смотреть на содержание, счет-фактура - это счет, определяющий договорные обязательства между должником и кредитором, содержащий информацию о сумме денежных средств, ну и, конечно, информацию бухгалтерского учета. Все плательщики НДС (налога на добавленную стоимость) обязаны выписывать счет-фактуры, потому что этот документ выполняет свое хоть и единственное, но важное назначение: является основанием для принятия предъявленных сумм налога на добавленную стоимость к вычету.

Документ должен быть составлен в двух экземплярах, один отдается покупателю, другой продавцу, причем выписать необходимо не позднее пяти дней со дня отгрузки товара (выполнения работ или оказания услуг).

Не обязаны составлять счет-фактуры:

Все остальные юридические лица обязаны составлять счет-фактуры:

Ряд отраслей имеют свои особенности учета и расчета при оказании услуг или отгрузке товара, например, долгосрочные поставки в адрес одного и того же покупателя. К таким отраслям относят:

В этом случае допускается выставление счет-фактур одновременно с платежно-расчетными документами, но не реже одного раза в месяц и не позднее 5-го числа следующего месяца. Такие условия должны быть согласованы в договоре поставки, заключенного между продавцом и покупателем.

Счет-фактуры введены Указом Президента РФ от 8.05.1996 г. № 685 «Об основных направлениях налоговой реформы в Российской Федерации и мерах по укреплению налоговой и платежной дисциплины». Статья 169 НК РФ определяет порядок оформления счет-фактуры, требования по их учету и содержанию.

Нумерацию счет-фактур необходимо вести в хронологическом порядке в течение года.

Расчеты на территории РФ ведутся только в рублях, однако Налоговый кодекс разрешает указывать суммы в счет-фактурах в иностранной валюте. При этом в договоре важно указать, по какому курсу и на какую дату производится пересчет валютных обязательств в рубли. Если это не оговорено, то пересчет происходит по курсу Центрального банка РФ на дату исполнения договора.

В пункте 5 статьи 169 НК РФ перечислены обязательные реквизиты, которые должны быть указаны в счет-фактуре. К ним относятся:

Следует отметить, что статья 169 НК РФ не определяет, какой адрес, юридический или фактический, необходимо указывать, а значит, это не может являтся причиной отказа в принятии счет-фактуры. Кроме того, такие реквизиты счет-фактуры, как «единица измерения» и «цена (тариф) за единицу измерения» заполняются только при возможности их указания.

Сведения о стране происхождения товара и номере грузовой таможенной декларации указываются только в отношении товаров, страной происхождения которых не является Российская Федерация.

Правильно заполненный документ счет-фактуры должен быть подписан руководителем и главным бухгалтером или другим уполномоченным на то лицом.

Индивидуальный предприниматель, выписывая счет-фактуру, должен кроме своей подписи поставить еще под ней реквизиты своего свидетельства о государственной регистрации.

Не запрещается вносить изменения в неправильно оформленный счет-фактуру или заменить его на оформленный в установленном порядке.

На основании полученных счетов-фактур налогоплательщик НДС формирует «Книгу покупок», а на основании выданных счетов-фактур - «Книгу продаж». Вычислить НДС легко в калькуляторе .

Строка 1 «Номер СФ»

При составлении счетов-фактур обособленными подразделениями (участником товарищества или доверительным управляющим) к порядковому номеру через "/" добавляется код обособленного подразделения, указанный в учредительных документах (код операции, в соответствии с договором товарищества или доверительного управления имущества).

Строка 1 «дата СФ»

Дата составления счета-фактуры должна быть не ранее даты составления первичного документа.

Строка 1а «Номер и дата исправления»

Строка заполняется только в случае составления исправленного счета-фактуры: в строке указывается порядковый номер и дата исправления.

Строка 2 «Продавец»

Полное или сокращенное наименование продавца, согласно учредительным документам.

Строка 2а «Адрес»

Адрес местонахождения продавца.

Строка 3 «Грузоотправитель»

Если Продавец и Грузоотправитель являются одним и тем же лицом, вносится запись "он же". Если счет-фактура составляется налоговым агентом или на выполнение работы (оказание услуги), в этой строке ставится прочерк.

Строка 4 «Грузополучатель»

Полное или сокращенное наименование, адрес, в соответствии с учредительными документами. Если счет-фактура составляется налоговым агентом или на выполнение работы (оказание услуги), в этой строке ставится прочерк.

Строка 5 «К платежно-расчетному документу»

Если счет-фактура составляется при получении оплаты, частичной оплаты в счет предстоящих поставок с применением безденежной формы расчетов в этой строке ставится прочерк.

Строка 7 «Валюта»

Цифровой код по ОК валют (Постановление Госстандарта России от 25.12.2000 N 405-ст). Если оплата по договору предусмотрена в рублях в сумме, эквивалентной определенной сумме в иностранной валюте или у.е. то в качестве наименования валюты указывается рубль и его код. Важно! В у.е. счет-фактуру составлять нельзя.

Графа 2 «Единица измерения»

При отсутствии показателя ставится прочерк. При получении оплаты или частичной оплаты в счет предстоящих поставок ставится прочерк.

Графа 2 и 2а заполняется в соответствии с ОК 015-94 (МК 002-97). "Общероссийский классификатор единиц измерения" (утв. Постановлением Госстандарта РФ от 26.12.1994 N 366).

Графа 3 «Количество (объем)»

При отсутствии показателя ставится прочерк. При получении оплаты или частичной оплаты в счет предстоящих поставок ставится прочерк.

Графа 4 «Цена (тарифа) за единицу измерения»

При отсутствии показателя ставится прочерк. При получении оплаты или частичной оплаты в счет предстоящих поставок ставится прочерк.

Графа 6 «В том числе сумма акциза»

При отсутствии показателя вносится запись «без акциза». При получении оплаты или частичной оплаты в счет предстоящих поставок ставится прочерк.

Графа 7 «Налоговая ставка»

По операциям, указанным в пункте 5 статьи 168 Налогового кодекса Российской Федерации, вносится запись "без НДС".

Графа 8 «Сумма налога, предъявляемая покупателю»

По операциям, перечисленным в пункте 5 статьи 168 Налогового кодекса РФ, вносится запись "без НДС".

Графа 10 «Страна происхождения»

Заполняется если страна происхождения не Россия. При получении оплаты или частичной оплаты в счет предстоящих поставок ставится прочерк.

Графа 10 «Цифровой код»

Графа 10 и 10а заполняется в соответствии с ОК стран мира (МК (ИСО 3166) 004-97) 025 – 2001.

Графа 11 «Номер таможенной декларации»

Заполняется если страна происхождения не Россия. При получении оплаты или частичной оплаты в счет предстоящих поставок ставится прочерк.

Новые правила заполнения счета-фактуры (его бумажной формы) регламентируются Постановлением Правительства от 26.12.2011 №1137. которое вступило в силу в январе 2012 года. Это постановление утверждает порядок заполнения счетов-фактур, форму документа, форму корректировочных и исправленных счетов-фактур, форму журнала учета и книг покупок и продаж. Выше мы попытались предоставить исчерпывающий пример заполнения счета-фактуры а также дать полную инструкцию по заполнения счета-фактуры по новым правилам.

Правильное заполнение счета-фактуры — это гарантия возможности своевременно и в полном размере получить налоговый вычет. В связи с тем, что теперь использование старых форм документов, применяемых при расчетах по налогу на добавленную стоимость, будет незаконным, рекомендуем вам тщательно ознакомиться с новыми формами этих документов и с подробным образцом заполнения счета-фактуры.