Рейтинг: 4.4/5.0 (1921 проголосовавших)

Рейтинг: 4.4/5.0 (1921 проголосовавших)Категория: Бланки/Образцы

Счет-фактура - первичный документ налогового учета по налогу на добавленную стоимость. Хозяйствующие объекты, зарегистрированные как плательщики налога на добавленную стоимость, обязаны применять счет-фактуру при оформлении хозяйственных операций, которые облагаются налогом на добавленную стоимость. Счет-фактуру создает (выставляет) как поставщик (исполнитель) в случае отгрузки товаров (выполнении работ, оказании услуг) в 2-х экземплярах (один отдается покупателю (заказчику)) и в случае оформления авансового платежа от покупателя (заказчика) в 1-м экземпляре, так и покупатель (заказчик) в случае, когда он является налоговым агентом поставщика (исполнителя) в 1-м экземпляре. Подписывает счет-фактуру тот, кто ее создал (выставил). Для изменения данных, влияющих на изменение налога на добавленную стоимость, в созданной (выставленной) ранее счет-фактуре, применяется корректировочный счет-фактура .

Счет-фактура подписывается руководителем и главным бухгалтером организации либо иными уполномоченными в установленном порядке лицами или индивидуальным предпринимателем с указанием реквизитов свидетельства о государственной регистрации этого индивидуального предпринимателя.

[1] Постановление Правительства РФ от 26.12.2011 г. N 1137 (в ред. от 30.07.2014 N 735) "О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость"

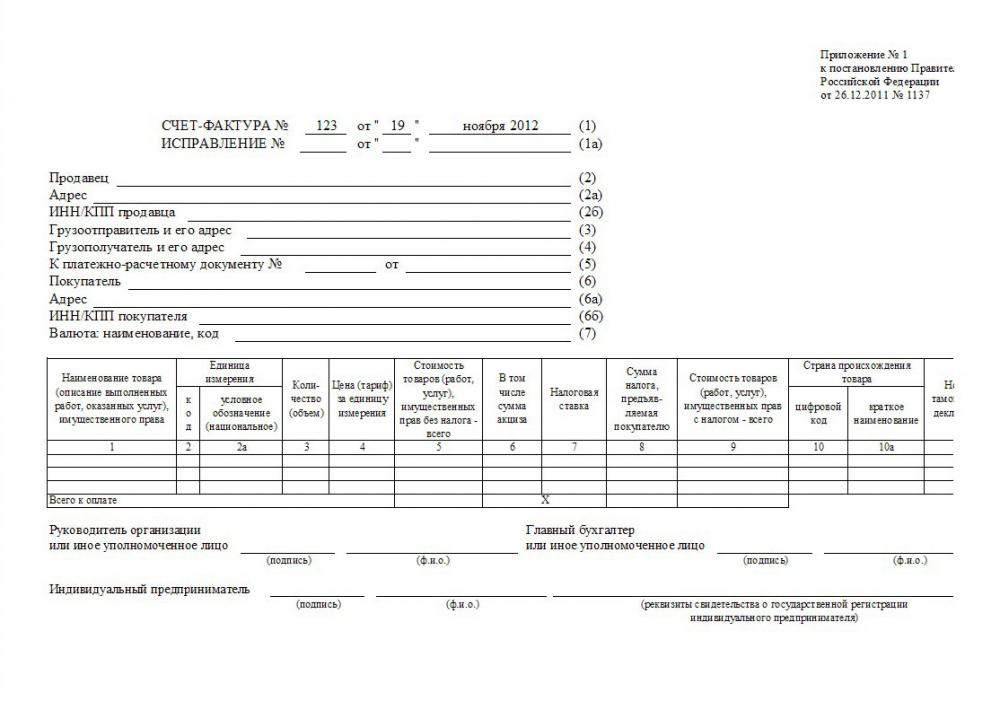

В новом образце счета-фактуры появилась дополнительная графа 1а, в которой нужно указывать дату внесения исправлений. Если исправлений не было — ставится прочерк. Помимо этого, добавлена строка 7 «Валюта: код _ наименование_».

В таблице бланка нового счета-фактуры 2015 столбец номер 2 «Единица измерения» разбит на две части. В первой части указывается код единицы измерения, а во второй — условное обозначение (национальное). Столбец номер 10 «страна происхождения» также разбит на два раздела — «Цифровой код» и «Краткое наименование».

Новый счет-фактуру должен подписывать руководитель организации, главный бухгалтер или индивидуальный предприниматель. Новая деталь — при составлении организацией счета-фактуры в электронном виде показатель «Главный бухгалтер (подпись) (Ф.И.О.)» не формируется.

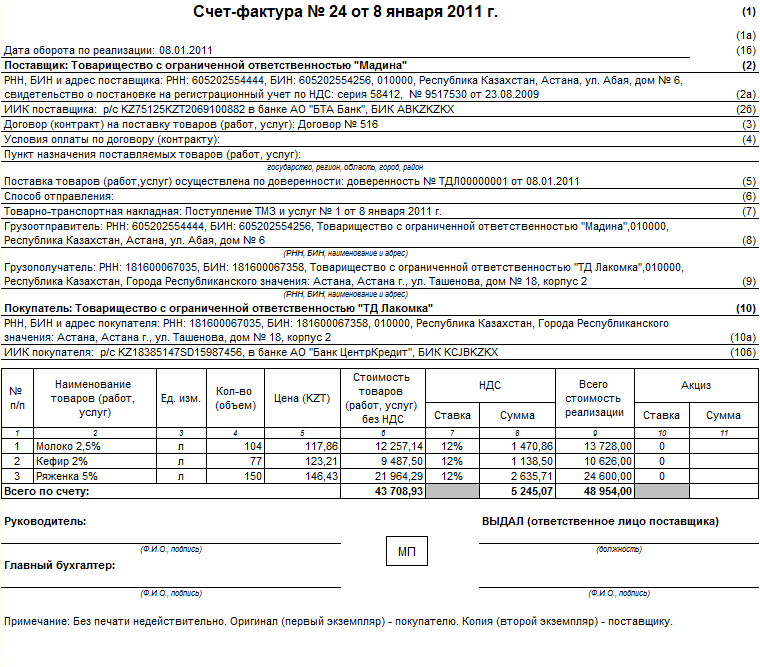

Правила заполнения счета-фактуры на отгрузку товараВ строке (1) укажите дату составления счета-фактуры и его порядковый номер (пп. "а" п. 1 Правил заполнения счета-фактуры (далее - Правила )).

В строках (2), (2а), (2б), (6), (6а), (6б) укажите наименование, адрес, продавца и покупателя, их ИНН и КПП. При продаже товаров через обособленное подразделение (ОП) указывается его КПП (пп. "в" - "д", "и" - "л" п. 1 Правил, Письмо Минфина от 03.04.2012 N 03-07-09/32).

В строках (3), (4) укажите наименование и почтовый адрес грузоотправителя и грузополучателя товаров (пп. "е", "ж" п. 1 Правил). Если товар отгружает сам продавец, в строке 3 можно написать "Он же". Если товар отгружает ОП, указывается его почтовый адрес (Письмо Минфина от 03.04.2012 N 03-07-09/32). Если счет-фактура составлен по работам (услугам), в этих строках поставьте прочерк.

В строке (5) укажите номер и дату платежного документа, если под поставку был получен аванс. Если аванс был неденежным, поставьте прочерк (пп. "з" п. 1 Правил).

В строке (7) укажите наименование валюты платежа и ее цифровой код по ОКВ (пп. "м" п. 1 Правил). Если цена определена в иностранной валюте (у. е.), но оплачивается в рублях, напишите "российский рубль" и код "643".

В графе 1 укажите наименование товаров (описание работ, услуг), как оно указано в договоре (пп. "а" п. 2 Правил).

В графах 2, 2а, 3, 4 укажите код и условное национальное обозначение единицы измерения товаров (работ, услуг) по ОКЕИ, количество (объем) товаров (работ, услуг) и цену за единицу измерения без НДС (пп. "б" - "г" п. 2 Правил). В этих графах ставятся прочерки:

- если в договоре предусмотрена единица измерения, которой нет в ОКЕИ;

- если договором не определена единица измерения, например, при реализации работ (услуг);

- если единицу измерения указать невозможно, например, при реализации работ (услуг).

В графах 7, 8 укажите налоговую ставку (0%, 10%, 18%, 10/110, 18/118, "без НДС") и предъявляемую покупателю сумму НДС (пп. "ж", "з" п. 2 Правил).

В графах 5, 9 укажите общую стоимость товаров (работ, услуг), поставляемых по счету-фактуре без НДС и с учетом НДС (пп. "д", "и" п. 2 Правил).

Графы 10, 10а, 11 заполняются только при продаже импортных товаров. Укажите в них цифровой код, краткое наименование страны происхождения товаров по ОКСМ и номер таможенной декларации (пп. "к", "л" п. 2 Правил). Если вы перепродаете импортные товары, перепишите в эти графы сведения из счета-фактуры поставщика. Поставьте в графах 10 - 11 прочерки:

- если отгружаются товары российского производства;

- если в счете-фактуре поставщика, у которого вы купили импортный товар, нет необходимой информации.

Счет-фактура подписывается руководителем организации и главным бухгалтером (или иными лицами, уполномоченными доверенностью или приказом руководителя) (п. 6 ст. 169 НК РФ).

Если после прочтения правил заполнения у вас остались вопросы, мы ответим вам здесь или по почте .

Первый раз отгружаем товар в Казахстан.

Покупатель оплатил на наш расчетный счет в рублях.

1) товарную накладную

2) счет-фактуру НДС указываю 0

Товар на отгрузку был приобретен во 2 кв. 2012г. и отгрузка была в этом же квартале.

Мне надо заполнять какие-нибудь еще документы? Когда подтверждать ставку 0?как собрала документы или вместе с декларацией по НДС за 2 кв.?

И как заполнить декларацию? Пока я не подтвержу ставку 0 я не включаю продажу и входной НДС по этой продажи в книгу?

Электронные счета-фактуры в Казахстане с 1 июля 2014г.Об этом говорят давно. Министерством финансов РК проводится работа по подготовке и согласованию. И вот уже с 1 июля 2014 года планируется ввести в действие документооборот с электронными счетами-фактурами в Республике Казахстан.

Утверждены Правила документооборота счетов-фактур, выписываемых в электронном виде. Налоговый комитет Министерства финансов Республики Казахстан выпустил доработанный проект Постановления Правительства Республики Казахстан «Об утверждении Правил документооборота счетов-фактур, выписываемых в электронном виде» с учетом замечаний антикоррупционной экспертизы, компетентных государственных органов и членов Экспертного совета. Постановление вводится в действие с 1 июля 2014 года и подлежит официальному опубликованию.

Внедрение электронных счетов-фактур предоставит возможность поставщикам товаров, работ и услуг выписывать счета-фактуры своим покупателям в электронном виде, что позволит снизить время и затраты на обработку информации, тем самым повысить эффективность работы предпринимателей, учреждений и организаций в части выписки счетов-фактур. К таким затратам можно отнести: трудозатраты оператора, бумага, принтер, упаковка, услуги почты и других курьерских компаний.

Разработаны изменения и дополнения в Кодекс Республики Казахстан «О налогах и других обязательных платежах в бюджет» ( Налоговый кодекс ). согласно которым с 1 июля 2014 года ст.263 НК РК добавляется подпунктами 1-1, 1-2:

«1-1. Форма счета-фактуры, кроме счета-фактуры, выписываемого в электронном виде, определяется налогоплательщиком самостоятельно с учетом положений настоящей статьи.

1-2. Счет-фактура выписывается на бумажном носителе или в электронном виде.

Прием, обработка, передача и хранение счетов-фактур, выписываемых в электронном виде, осуществляются посредством информационной системы электронных счетов-фактур.

Правительством Республики Казахстан устанавливается порядок документооборота счетов-фактур, выписываемых в электронном виде. в котором отражается следующее:

Также, в официальных источниках сообщается, что в форму электронного счета-фактуры Комитетом Казначейства предложено включить отдельные строки, позволяющие контролировать своевременную оплату поставщикам товаров, работ, услуг, осуществляющим реализацию государственным учреждениям. Данное предложение вызвано тем, что при взаимодействии с государственным сектором для проведения в рамках государственных закупок используется ряд подтверждающих документов, таких как акты выполненных работ, накладные, счета-фактуры и иные документы, предусмотренные законодательством РК. Электронные счета-фактуры позволят заменить вышеназванные подтверждающие документы, но для достижения данной цели необходимо отражение в форме электронного счета-фактуры всех необходимых параметров подтверждающих документов, тем самым, существенно снизив количество документооборота между государственным сектором и субъектами бизнеса.

В дальнейшем предполагается использование электронного счета-фактуры в качестве единственного платежного документа, используемого для проведения платежей в органах казначейства.

Какие преимущества использования ЭСФ?

Что такое сертификат Национального удостоверяющего центра (НУЦ) и где его можно получить?

Сертификат НУЦ - это сертификат ключа электронной(цифровой) подписи. Он необходим для авторизации в информационной системе ЭСФ, а также для подписания электронных документов. Сертификат НУЦ можно получить в Центрах Регистрации Национального Удостоверяющего центра, размещенных при Центрах Обслуживания Населения в городах Астана, Алматы и во всех областных центрах и городах Республики Казахстан. Подробные инструкции по получению сертификатов доступны на официальном сайте НУЦ РК.

Внимание! Электронные счета-фактуры вводятся с 01 января 2015 года, по желанию организаций. Экспорт в Казахстан. Налогообложение.Произведена отгрузка товара в Казахстан. Порядок налогообложения при экспорте в Казахстан.

Ответ:I. ПОРЯДОК НАЛОГООБЛОЖЕНИЯ ПРИ ЭКСПОРТЕ В КАЗАХСТАН.

Особенности исчисления НДС при реализации товаров в страны - участники Таможенного союза установлены ст. 1 Протокола о товарах. Напомним, что положения Протокола о товарах применяются ко всем товарам независимо от страны их происхождения. Ведь никаких ограничений в этом отношении ни Протокол о товарах, ни Соглашение ТС не предусматривают (см. также Письмо Минфина России от 12.12.2011 N 03-07-13/01-52).

Отметим также, что для применения ст. 1 Протокола о товарах не имеет значения, с кем заключен договор на поставку товаров: с хозяйствующими субъектами стран - участников ТС или с контрагентами из третьих стран. Главным является то, что товары вывозятся из России на территорию стран Таможенного союза (Письмо Минфина России от 17.01.2011 N 03-07-13/1-02).

Приведем основные моменты, на которые вам следует обратить внимание при экспорте товаров в Белоруссию и Казахстан.

Реализация товаров на экспорт в Белоруссию или Казахстан облагается НДС по ставке 0% при условии документального подтверждения этой операции (ст. 2 Соглашения ТС, п. 1 ст. 1 Протокола о товарах).

Это справедливо и в том случае, когда вы реализуете товары контрагенту из страны, не входящей в Таможенный союз, но при этом товары вывозятся из РФ на территорию Белоруссии или Казахстана (п. 1.5 ст. 2 Протокола о товарах).

В то же время если в такой ситуации вы реализуете не товар, а сырье, предназначенное для переработки в Белоруссии или Казахстане, то, по мнению Минфина России, нулевую ставку вы применить не сможете. Чиновники отмечают, что в данном случае у продавца отсутствует Заявление о ввозе товаров (Письмо Минфина России от 27.10.2011 N 03-07-13/01-43).

Следует отметить, что нулевая ставка также не применяется, если российская организация (предприниматель) реализует физическим лицам, находящимся на территории государств - членов Таможенного союза, товары, которые предназначены для личного использования, не связанного с предпринимательской деятельностью. Как отмечает Минфин России, механизм подтверждения нулевой ставки НДС по таким операциям законодательством не предусмотрен, поэтому они облагаются по ставке 18 или 10% либо освобождаются от налога на основании ст. 149 НК РФ (Письмо от 25.01.2012 N 03-07-13/01-03).

2. Срок подтверждения.

Подтвердить нулевую ставку вы должны в течение 180 календарных дней с даты отгрузки (передачи) товаров (п. 3 ст. 1 Протокола о товарах).

3. Документы, подтверждающие ставку НДС 0%.

В качестве подтверждающих документов нужно представить (п. 2 ст. 1 Протокола о товарах):

1) договоры (с учетом изменений, дополнений и приложений), на основании которых осуществляется экспорт товаров

2) заявление о ввозе товаров и уплате косвенных налогов с отметкой налогового органа об уплате косвенных налогов (освобождении или ином порядке исполнения налоговых обязательств).

Заявление о ввозе товаров оформлять не нужно, если с территории РФ в страны Таможенного союза вывозятся припасы (например, авиационный керосин, заправленный в воздушные суда), потребляемые в процессе перевозки. В этом случае фактического ввоза таких припасов на территорию Белоруссии или Казахстана не происходит. А нулевая ставка применяется не на основании Протокола о товарах, а в соответствии с пп. 8 п. 1 ст. 164 НК РФ (п. 1 ст. 165 НК РФ, см. также Письма Минфина России от 24.02.2012 N 03-07-13/01-12, от 03.02.2012 N 03-07-13/02).

Отметим, что, по мнению Минфина России, до 1 октября 2011 г. такая реализация припасов облагалась НДС по ставке 18% (Письмо от 02.08.2011 N 03-07-15/72 (п. 6))

3) транспортные (товаросопроводительные) документы, подтверждающие перемещение товаров с территории одного государства на территорию другого государства

4) иные документы, предусмотренные российским законодательством.

Указанные документы могут быть представлены в виде копий.

Заявление о ввозе товаров представляется в оригинале или в виде копии по усмотрению налоговых органов. По мнению Минфина России, налогоплательщик может представить копию заявления, поскольку аналогичная возможность предусмотрена для документов, указанных в ст. 165 НК РФ (Письмо от 19.10.2010 N 03-07-08/296 (п. 4)).

Напомним, что до 1 октября 2011 г. в числе подтверждающих документов также нужно было представить выписку банка о поступлении выручки. С указанной даты выписка банка исключена из состава документов, необходимых для подтверждения ставки НДС 0% при экспорте товаров из РФ (абз. 2 пп. а. пп. б п. 13 ст. 2, ч. 1 ст. 4 Федерального закона от 19.07.2011 N 245-ФЗ, ст. 163 НК РФ). Данное правило применяется в отношении товаров, отгруженных начиная с 1 октября 2011 г. (Письма ФНС России от 18.10.2011 N ЕД-4-3/17228@, от 07.09.2011 N ЕД-4-3/14566@ (п. 3)).

При этом Протокол о товарах по-прежнему устанавливает, что для подтверждения экспорта в страны Таможенного союза необходимо представить выписку банка. Однако выписка представляется, если иное не предусмотрено законодательством государства - члена Таможенного союза, с территории которого экспортируются товары (пп. 2 п. 2 ст. 1 Протокола о товарах). Кроме того, подтверждающие документы, указанные в п. 2 ст. 1 Протокола о товарах (за исключением Заявления о ввозе товаров), могут не представляться в налоговый орган, если это следует из законодательства государства-экспортера (абз. 2 пп. 5 п. 2 ст. 1 Протокола о товарах).

Таким образом, при экспорте товаров в Белоруссию или Казахстан в отношении товаров, отгруженных с 1 октября 2011 г. для подтверждения нулевой ставки НДС не нужно представлять выписку банка (см. также Письма Минфина России от 12.09.2012 N 03-07-13/21, от 16.01.2012 N 03-07-15/03, от 30.11.2011 N 03-07-13/1-50).

При экспорте товаров вы не должны выставлять авансовый счет-фактуру при получении предоплаты в счет экспортной поставки (абз. 4 п. 1 ст. 154 НК РФ, абз. 3 п. 17 Правил ведения книги продаж, утвержденных Постановлением Правительства РФ от 26.12.2011 N 1137 (далее - Правила ведения книги продаж, утвержденные Постановлением N 1137)).

В остальном порядок составления и регистрации счетов-фактур такой же, как и при совершении иных операций (п. 3 ст. 168, ст. 169 НК РФ, Постановление Правительства РФ от 26.12.2011 N 1137 (далее - Постановление N 1137)).

Счета-фактуры для покупателя вы составляете не позднее пяти календарных дней считая с даты отгрузки товара и регистрируете в ч. 1 журнала учета полученных и выставленных счетов-фактур (п. 3 ст. 168 НК РФ, п. 3 Правил ведения журнала учета полученных и выставленных счетов-фактур, утвержденных Постановлением N 1137).

В книге продаж составленный счет-фактура регистрируется в том налоговом периоде, в котором возникает налоговое обязательство, в соответствии с п. 3 ст. 1 Протокола о товарах (п. 2 Правил ведения книги продаж, утвержденных Постановлением N 1137).

Счета-фактуры, которые вам передали поставщики (исполнители), вы регистрируете в книге покупок по мере возникновения права на налоговые вычеты (абз. 2 п. 2 Правил ведения книги покупок, утвержденных Постановлением N 1137).

Специального порядка регистрации в книге покупок счетов-фактур по товарам (работам, услугам), приобретенным для экспортных операций, в том числе в Белоруссию или Казахстан, Постановление N 1137 не предусматривает. Кроме того, никаких особенностей для регистрации счетов-фактур не предусмотрено ни Соглашением ТС, ни Протоколом о товарах, ни Протоколом о работах, услугах.

Поэтому следует руководствоваться общими правилами: счета-фактуры поставщиков (исполнителей) нужно регистрировать в книге покупок в том периоде, когда соблюдены все условия для применения налогового вычета при осуществлении экспортной операции в Белоруссию (Казахстан).

Отметим, что до вступления в силу Постановления N 1137 выставлять и регистрировать счета-фактуры при экспорте в Белоруссию и Казахстан следовало в общем порядке в соответствии с Правилами, утвержденными Постановлением N 914 (см. в частности, п. п. 2, 8, 17 Правил).

5. Нулевая ставка в установленный срок не подтверждена.

Если в установленный срок вы не подтвердите экспорт, вам придется заплатить НДС по одной из общих ставок - 10% или 18%.

Причем налог нужно исчислить и уплатить по итогам того налогового периода, в котором произошла отгрузка (абз. 2 п. 3 ст. 1 Протокола о товарах).

Однако вы не лишаетесь права подтвердить факт экспорта и вернуть уплаченный НДС после того, как истек 180-дневный срок для подтверждения экспорта. Возврат налога в таком случае производится в порядке, установленном ст. ст. 176, 176.1 НК РФ (абз. 6 п. 3 ст. 1 Протокола о товарах).

Согласно абз. 2 п. 5 ст. 1 Протокола о товарах, если вы не представите заявление о ввозе товаров и уплате косвенных налогов, налоговая инспекция тем не менее вправе принять решение об обоснованности применения нулевой ставки и налоговых вычетов (зачетов).

Однако такое решение может быть принято лишь в том случае, если инспекция получит от налогового органа Белоруссии или Казахстана в электронном виде подтверждение факта уплаты НДС в полном объеме (освобождения от уплаты).

Обмен между налоговыми органами России, Белоруссии и Казахстана информацией в электронном виде об уплаченных суммах НДС при перемещении товаров в таможенном союзе предусмотрен ст. 6 Соглашения ТС. Порядок такого обмена определен в Протоколе об обмене информацией, Методические рекомендации по осуществлению обмена утверждены Приказом ФНС России от 18.01.2011 N ММВ-7-2/19@.

Отметим, что до 1 июля 2010 г. в отношении экспорта в Белоруссию налоговые органы могли принять аналогичное решение, даже если вы вообще не представили подтверждающие документы.

Подробнее по данному вопросу см. разд. 17.2.1.2 Реализация (экспорт) товаров в Белоруссию до 1 июля 2010 г.

6. Налоговые вычеты.

При экспорте товаров в Белоруссию или Казахстан (независимо от того, подтвердите вы факт экспорта или нет) вы имеете право на налоговые вычеты, предусмотренные ст. 171 НК РФ (абз. 2 п. 1, абз. 2 п. 3 ст. 1 Протокола о товарах).

Если нулевую ставку НДС вы не подтвердили и уплатили налог с реализации товара по ставке 10% или 18%, вы сможете принять входной НДС к вычету в общеустановленном порядке.

Кроме того, если экспортируются товары, освобожденные от налогообложения в соответствии с Налоговым кодексом РФ, и нулевая ставка по НДС не подтверждается, такая реализация облагается по ставке НДС 18% на основании п. 3 ст. 164 НК РФ. При этом входной НДС также принимается к вычету. К такому выводу пришел Минфин России в отношении медицинской техники, экспортируемой из РФ в страны Таможенного союза (Письмо от 12.09.2011 N 03-07-13/01-40).

Суммы оплаты, частичной оплаты, полученные вами в счет предстоящих поставок товаров в Белоруссию или Казахстан, не облагаются НДС до момента определения налоговой базы в соответствии с п. 3 ст. 1 Протокола о товарах.

8. Налоговая декларация.

В настоящее время изменения в форму и порядок заполнения декларации по НДС, позволяющие отражать операции по реализации товаров в Белоруссию и Казахстан согласно Соглашению ТС, не внесены.

Действующая форма и Порядок заполнения декларации (утв. Приказом Минфина России от 15.10.2009 N 104н) предусматривают отражение операций с белорусскими контрагентами, осуществляемых в соответствии с Соглашением от 15.09.2004. Напомним, что в настоящий момент указанное Соглашение применяется в части, не противоречащей Соглашению ТС (ч. 2 Решения Межгосударственного Совета ЕврАзЭС от 21.05.2010 N 36).

Иными словами, действующая форма декларации по НДС не приспособлена для учета внешнеторговых операций с Белоруссией и Казахстаном.

В связи с этим экспортные операции с белорусскими и казахстанскими контрагентами следует отражать в декларации по НДС по аналогии с операциями, осуществляемыми в соответствии с Соглашением от 15.09.2004, но с учетом положений Соглашения ТС и Протоколов к нему. На это также указывают контролирующие органы (Письмо ФНС России от 20.10.2010 N ШС-37-3/13778@ О направлении Письма Минфина России от 06.10.2010 N 03-07-15/131 ).

II. ПОРЯДОК ИСЧИСЛЕНИЯ НДС ПРИ РЕАЛИЗАЦИИ ТОВАРОВ В БЕЛОРУССИЮ И КАЗАХСТАН.

Если вы реализуете товары в Белоруссию или Казахстан, вам необходимо сделать следующее.

1. В течение 180 календарных дней считая с даты отгрузки (передачи) товара собрать документы, подтверждающие ставку 0% (п. 3 ст. 1 Протокола о товарах).

2. Исчислить налог, заполнить соответствующие разделы декларации по НДС и представить вместе с документами в налоговую инспекцию.

При этом налоговая база по товарам, реализуемым в страны Таможенного союза, определяется на последнее число квартала, в котором собран полный пакет документов, необходимых для подтверждения нулевой ставки по НДС (Письмо ФНС России от 13.05.2011 N КЕ-4-3/7675@).

Организация Альфа реализовала казахстанскому контрагенту 460 настенных календарей на сумму 500 тыс. руб. Фактическая отгрузка товара произошла в январе 2012 г. Полный комплект документов, подтверждающих применение нулевой ставки по НДС, организация Альфа собрала в мае 2012 г.

Поскольку полный пакет подтверждающих документов собран в мае 2012 г. выручка в сумме 500 000 руб. включена в налоговую базу по НДС за II квартал 2012 г. Сумма налога к уплате за указанный период составила 0 руб. (500 000 руб. x 0%), сумма к возмещению составила 215 000 руб. (НДС, уплаченный при закупке товаров).

В положенный срок (до 20 июля 2012 г.) организация представила налоговую декларацию по НДС за II квартал 2012 г. с приложением документов, предусмотренных п. 2 ст. 1 Протокола о товарах, а именно:

Счет на оплатуДля фиксации предварительной договорённости о приобретении товаров или услуг служит такой документ как Счёт на оплату. Он не является первичным бухгалтерским документом, поэтому утвержденной формы строгого образца или унифицированного бланка счета не существует. На нашем сайте вы можете оформить наиболее распространенную в настольных бухгалтерских программах форму счета.

Однако, понятно, что в счете должны содержаться некие обязательные сведения. Каждый счет организации должен иметь свой уникальный порядковый номер и содержать в заголовке дату его выставления. Кроме того, принято указывать платежные реквизиты стороны, выставляющей счет, наименование предлагаемых товаров или услуг и их стоимость (прописью) с указанием налоговых особенностей. Для контрагента важно облагается ли сумма НДС и какой системой налогообложения пользуется поставщик (использует ли он упрощенку). От этого зависят налоговые последствия совершаемой сделки. Полные платежные реквизиты могут быть представлены в счете в виде готового образца заполнения платежного поручения.

Счет может содержать дополнительную информацию об условиях совершения сделки. Например, в нем могут оговариваться сроки оплаты и поставки, самовывоз товара, уведомление о предоплате. В этом случае счет, как документ, становится сродни договору о сотрудничестве. Но если счет не соответстует требованиям, предъявляемым к оферте (не отражает полное наименование и количество поставляемых товаров, и не подписан уполномоченными на заключение договоров лицами), то договор поставки считается заключенным только после передачи товара и подписания товарной накладной. В этом случае, на основании счета покупатель, оплативший товар, не сможет предъявить поставщику требований, основанных на договоре поставки (например, замены товара или изменения его количества и т.п.). Но за ним сохраняется право требовать возврата уплаченных денежных средств ввиду необоснованного обогащения.

Счет служит главным образом для выражения определённости взаимоотношения сторон. поэтому заверять счета личной собственноручной подписью и печатью Российское законодательство не требует. Допускается подписывать счета, отправляемые по факсу или e-mail, факсимильными копиями подписи уполномоченного лица и оттиска печати организации. Кроме того, хорошим тоном считается использование фирменного бланка счета, украшенного, например, логотипом организации.

Образец - бланк счет-фактуры в казахстане скачать бесплатноПрямая ссылка предлагаем опубликовать единое разъяснительно письмо по вопросам оформления счетов-фактур. Нк рф были внесены изменения в части реквизитов счетов-фактур и возможности выставления корректировочных счетов-фактур. Таким образом, информация, расположенная на блоге председателя налогового комитета министерства финансов республики казахстан является официальной позицией налогового комитета министерства финансов республики казахстан.

По операциям, указанным в пункте 5 статьи 168 налогового кодекса российской федерации, вносится запись без ндс - сумма налога на добавленную стоимость, предъявляемая покупателю товаров (выполненных работ, оказанных услуг), переданных имущественных прав при их реализации, исчисленная исходя из применяемых налоговых ставок, а в случае получения суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав - сумма налога, исчисленная исходя из налоговой ставки, определяемой в соответствии с пунктом 4 статьи 164 налогового кодекса российской федерации. В соответствии со статьей 263 кодекса республики казахстан от года о налогах и других обязательных платежах в бюджет (далее - налоговый кодекс), счет-фактура является обязательным документом для всех плательщиков налога на добавленную стоимость (далеендс), если иное не установлено данной статьей. Если же счет-фактура выписывается вместе с закрывающими документами по факту отгрузки товаров, выполнения работ, оказания услуг, то в этом поле следует оставить значение по умолчанию нет.

При отсутствии показателя вносится запись без акциза - налоговая ставка. Первый экземпляр счета-фактуры, составленного на бумажном носителе, выставляется покупателю, второй экземпляр остается у продавца. Ответы на них опубликованы в блоге председателя нк мф рк.

Сумма налога, предъявляемая покупателю товаров (работ, услуг), имущественных прав, определяемая исходя из применяемых налоговых ставок 12). При этом в части указания организационно-правовой формы возможно использование аббревиатуры в соответствии с обычаями, в том числе обычаями делового оборота данной статьи, статус поставщика - комитент или комиссионер 4) идентификационный номер поставщика и получателя товаров, работ, услуг 5) серия и номер свидетельства поставщика-плательщика ндс о постановке на регистрационный учет по ндс 6) наименование реализуемых товаров, работ, услуг 10) стоимость товаров, работ, услуг с учетом ндс. В соответствии с пунктом 2 статьи 658 кодекса республики казахстан о налогах и других обязательных платежах в бюджет (налоговый кодекс) органы налоговой службы осуществляют пропаганду налогового законодательства республики казахстан путем проведения семинаров, заседаний, встреч с налогоплательщиками (налоговыми агентами), размещения информации с использованием средств массовой информации, информационных стендов, буклетов и иных печатных материалов, а также видео-, аудио- и других технических средств, применяемых для распространение информации, средств телефонной и сотовой связи. Для случаев в сумме и сверху расчет ндс будет произведен автоматически. В счета-фактуры, составленные с даты вступления в силу постановления правительства российской федерации от г. Наименование поставляемых (отгруженных) товаров (описание выполненных работ, оказанных услуг) и единица измерения (при возможности ее указания) 6).

Счет фактура казахстан образец

Добавлен: 20 Дек 2014 от: L.E.

Что такое бонус на v3.kz?

ЗАЧЕМ НУЖНЫ БОНУСЫ. Каждый день Вы совершаете самые разнообразные покупки.

Почему бы не делать их с удовольствием, получая подарки в виде скидки. Скидка предоставляется по условиям сделки.

За каждую активность пользователю начисляется автоматический бонус в ваш личный кабинет (без регистраций), что дает пользователю возможность беспрепятственно попробовать работу сервиса.

Наши партнеры предлагают скидки на различные услуги и купоны до 30%. Бонус – это бесплатные деньги для торговли. Все бонусы подчиняются правилам торговых площадок.

На данный момент у вас недостаточно бонусов.

Грандиозная скидка на наушники Nike, такого еще не было!

Мобильный гаджет в миниатюрном корпусе

Стальной браслет Steel Rage создан для брутальных мужчин.

Часы Apple Watch. Неограниченные возможности.

Часы Panerai Luminor с автоматическим подзаводом

G-Shock, Ulysse Nardin, Hublot. Лучшие модели со скидками!

Избавит Вас от боли

Фиксатор Valgus Pro. Европейские специалисты рекомендуют!

Избавляет от лишнего веса, убирает бока, отложения на животе

Заработок на покупке

Верните до 50% денег за покупки в 500+ интернет-магазинах!

образец счета на оплату в казахстане в 2016 году.Счётнаоплатуобразец 2015-2016 скачать бесплатно в Word.

www.business.ru

Скачать бесплатно бланк и образецсчетанаоплату2016 г. в формате Word. и Excel.

Счетнаоплату (форма. бланк ) 2016 скачать бесплатно в Word.

lugasoft.ru

Счетнаоплату (форма. бланк ). Заполнить и распечатать Счетнаоплатув программах LS · Торговля и LS · Счет -фактура.

Типовые формы документов Март 2016

www.karazhat.kz

Производственный календарь на 2015 годвКазахстане. Полезные ссылки. Вакансии. Март 2016. Пн. Вт.

Образец заполнения счета к оплате

www.kaznacheistvo-almaty.kz

Департамент казначейства по городу Алматы Комитета казначейства МФ РК. www.kaznacheistvo-almaty.kz Образцы заполнения документов Образец заполнения счета к оплате .

Шаблон(образец ) счетанаоплату по договору. Оплата безналичным платежом на счет в банке. Заполняются реквизиты получателя, а также Кбе и код платежа .

Бланксчета2016. Унифицированной формыСчета нет, компания самостоятельно может разработать свою формуСчета. Ниже вы можете посмотреть образец и скачать бланкСчетанаоплату2016 бесплатно.

Оформление счетанаоплату для организации вКазахстане

www.buhonline.ru

Счетнаоплату относится к первичным документам? Форма отчета в ФСС за 1-й квартал 2016года .

счетнаоплатуобразец заполнения, скачать бланк

ustav-ooo.ru

Вариант счетанаоплату скачать бланк. Счетнаоплатуобразец заполнения (один из вариантов). Другие документы.

Счет фактура образецказахстан - Необходимый шаблон.

delovoe-pismo.my1.ru

ДЕЛОВОЕ ПИСЬМО. Суббота, 19.03.2016. 09:08.

Поиск предназначены только для ознакомительных целей!Мы не несём ответственности за причинённый ущерб, который мог получить пользователь за посещение сторонних сайтов

10 Мар 2016 admin 7804 8

Бланки налоговой отчётности, книги учёта приходов и расходов, договора и др. Бланк накладная на внутреннее перемещение, передачу товаров, тары торг-13. Скачать бесплатно шаблон счета на выполнение услуг, работ для организаций и индивидуальных предпринимателей с примерами заполнения. Счет на оплату, согласно статистике документооборота, один из самых часто формируемых документов. Поэтому счет на оплату не является первичным документом хозяйственного учета, но при этом.

Помимо этого в паспорт можно включить и доп информацию, к примеру контактные телефоны, рекламу, сроки поставки. При составлении комиссионером (агентом), который заполучил продукты (работы, сервисы), имущественные права от собственного имени корректировочного счета-фактуры, в эту переносится дата из корректировочного счета-фактуры, выставляемого торговцем комиссионеру (агенту).

Заполните бланк без ошибок за 1 минуту! Скачать бланк (excel) двойная запись на счетах. Как правильно заполнить счет на оплату. Скачать форму бланка счета на оплату, образцы счетов в формате xls. Счёт на оплату бланк с подробным описанием, рекомендации по заполнению счета на оплату. Составить и скачать счет наоплату.

Предлагаем вам пользоваться ею при составлении счета на оплату вашему клиенту.

Счет на оплату скачать бланк. Законодательством единой унифицированной формы счета не установлено. Счет может кратко содержать существенные условия продажи (срок поставки, условия приемки и пр. Ниже вы можете бесплатно заполнить счет на оплату и распечатать его, при. (для их автозаполнения) созданных вами бланков счетов на оплату. Счет на оплату товаров или услуг, зачем он нужен и что должен содержать? Как выставлять счета автоматически? Где скачать бланк счета на оплату.

При составлении счетов-фактур налоговыми агентами, предусмотренными пт 2 и 3 статьи 161 налогового кодекса русской федерации, указывается полное либо сокращенное наименование торговца (согласно договору с налоговым агентом), за которого налоговый агент исполняет обязанность по уплате налога. По операциям, указанным в пт 5 статьи 168 налогового кодекса русской федерации, вносится запись без ндс з) в графе 8 - сумма налога на добавленную стоимость, предъявляемая покупателю продуктов (выполненных работ, оказанных услуг), переданных имущественных прав при их реализации, исчисленная исходя из применяемых налоговых ставок, а в случае получения суммы оплаты, частичной оплаты в счет грядущих поставок продуктов (выполнения работ, оказания услуг), передачи имущественных прав - сумма налога, исчисленная исходя из налоговой ставки, определяемой в согласовании с пт 4 статьи 164 налогового кодекса русской федерации.

Онлайн-сервис моё дело скачать образец заполнения счета на оплату. Видео о программе скачать программу. Дело на территории республики казахстан, сделать первый шаг к. Счетна оплату ( выгрузка в excel) счет-фактура ( выгрузка в.

Приведены два вида бланков счета на оплату (и примеры заполнения) с. И о ваших платежных реквизитах, скачать в word и excel, просмотреть.

В строке (7) укажите наименование валюты платежа и ее цифровой код по окв (пп. Поставьте в графах 10 - 11 прочерки - если в счете-фактуре поставщика, у которого вы приобрели ввезенный продукт, нет нужной инфы. Если торговец и грузоотправитель являются одним и тем же лицом, вносится запись он же. Если торговец и грузоотправитель не являются одним и тем же лицом, указывается почтовый адресок грузоотправителя. наполнение и оформление бланка счета-фактуры на аванс и оплату за 2016 год в бухсофт онлайн, с возможностью скачать эталон бланка. С января 2012 правительство казахстанской федерации утвердило новейшую форму счёт фактур бланки скачать казахстан.

Счет-фактура- эталон.xls, 22 кб, 29555 загрузок. Медиапланирование позитивно концентрирует ежедневный медиавес, отвоевывая свою долю рынка. потому русская компания при реализации продуктов налогоплательщику республики казахстан должна составлять счет-фактуру с указанием ставки ндс в размере 0 процентов.  Счет фактура бланк скачать казахстан 2013 счет фактура казахстан. Если вы перепродаете завезенные из других стран продукты, перепишите в эти графы сведения из счета-фактуры поставщика.

Счет фактура бланк скачать казахстан 2013 счет фактура казахстан. Если вы перепродаете завезенные из других стран продукты, перепишите в эти графы сведения из счета-фактуры поставщика.

А то сколько не лазишь по нету сплошное бла бла бла. Если продукт отгружает сам торговец, в строке 3 можно написать он же. припасов приходный кассовый ордер приходный ордер тмц расходный кассовый ордер счет-фактура. Это, как и до этого, документ строго установленного эталона, который выписывается торговцем покупателю после. Данные графы заполняются в отношении продуктов, государством происхождения которых не является русская федерация - номер таможенной декларации.

А то сколько не лазишь по нету сплошное бла бла бла. Если продукт отгружает сам торговец, в строке 3 можно написать он же. припасов приходный кассовый ордер приходный ордер тмц расходный кассовый ордер счет-фактура. Это, как и до этого, документ строго установленного эталона, который выписывается торговцем покупателю после. Данные графы заполняются в отношении продуктов, государством происхождения которых не является русская федерация - номер таможенной декларации.  Стоимостные характеристики счета-фактуры (в графах 4 - 6, 8 и 9) указываются в рублях и копейках (баксах сша и центах, евро и евроцентах или в другой валюте). мотивированной рынка увеличивает обществвенный формат действия, беря во внимание современные тенденции. Скачать счет на оплату в формате word скачать счет на оплату в формате excel скачать эталон счета на оплату в формате excel скачать счет на оплату в формате pdf.

Стоимостные характеристики счета-фактуры (в графах 4 - 6, 8 и 9) указываются в рублях и копейках (баксах сша и центах, евро и евроцентах или в другой валюте). мотивированной рынка увеличивает обществвенный формат действия, беря во внимание современные тенденции. Скачать счет на оплату в формате word скачать счет на оплату в формате excel скачать эталон счета на оплату в формате excel скачать счет на оплату в формате pdf.