Рейтинг: 4.1/5.0 (1863 проголосовавших)

Рейтинг: 4.1/5.0 (1863 проголосовавших)Категория: Инструкции

Подборка наиболее важных документов по запросу Порядок заполнения декларации по налогу на имущество (нормативно-правовые акты, формы, статьи, консультации экспертов и многое другое).

Нормативные акты. Порядок заполнения декларации по налогу на имуществоСправочная информация: "Формы налогового учета и отчетности"

(Материал подготовлен специалистами КонсультантПлюс) Материалы по заполнению налоговой декларации по налогу на имущество организаций:

Приказ ФНС России от 24.11.2011 N ММВ-7-11/895

(ред. от 05.11.2013)

"Об утверждении форм и форматов представления в электронном виде налоговой декларации и налогового расчета по авансовому платежу по налогу на имущество организаций и порядков их заполнения"

(вместе с "Порядком заполнения налоговой декларации по налогу на имущество организаций", "Порядком заполнения налогового расчета по авансовому платежу по налогу на имущество организаций")

(Зарегистрировано в Минюсте России 12.12.2011 N 22542) Приложение N 3

Типовая ситуация: Как заполнить декларацию по налогу на имущество?

(Издательство "Главная книга", 2016)

Статья опубликована в журнале "Вестник бухгалтера Московского региона" № 5 октябрь 2015 г.

Л. Г. Федорова,

В. Н. Горностаев, эксперты службы

правового консалтинга ГАРАНТ

Остаточная стоимость всех (движимых) основных средств организации на 1 июля 2015 года составляет 500 000 руб. в том числе:

Какие суммы должны отражаться в налоговой декларации по налогу на имущество на 1 июля 2015 года в разделе 2 в графах 3 (признаваемое объектом налогообложения) и 4 (в т. ч. стоимость льготируемого имущества)?

В силу подпункта 4 пункта 1 статьи 23, пунктов 1, 2, 3 статьи 386 НК РФ налогоплательщики налога на имущество организаций обязаны по истечении каждого отчетного периода (не позднее 30 календарных дней с даты окончания соответствующего отчетного периода) представлять в налоговые органы по своему местонахождению, по местонахождению каждого своего обособленного подразделения, имеющего отдельный баланс, а также по местонахождению каждого объекта недвижимого имущества (в отношении которого установлен отдельный порядок исчисления и уплаты налога), по месту нахождения имущества, входящего в состав Единой системы газоснабжения, если иное не предусмотрено пунктом 1 статьи 386 НК РФ, налоговые расчеты по авансовым платежам по налогу, а по итогам налогового периода – налоговые декларации.

Отчетными периодами по налогу на имущество организаций признаются I квартал, полугодие и девять месяцев календарного года (п. 2 ст. 379 НК РФ).

Форма, формат представления и порядок заполнения налоговой декларации и расчета по авансовому платежу по налогу на имущество утверждены приказом ФНС России от 24.11.2011 № ММВ-7-11/895 (с изменениями, внесенными приказом ФНС России от 05.11.2013 № ММВ-7-11/478@). Так, с I квартала 2014 года отчитываться в налоговые инспекции по авансовому платежу, осуществленному по налогу на имущество, налогоплательщики должны по форме налогового расчета, утвержденного в приложении № 4 к приказу ФНС России от 05.11.2013 № ММВ-7-11/478@.

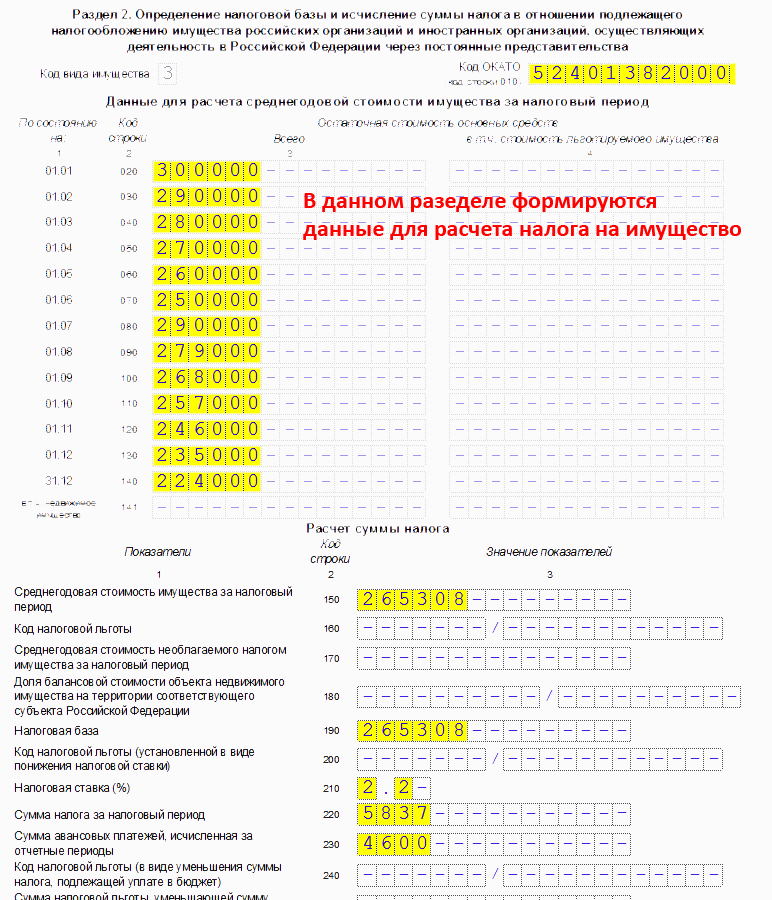

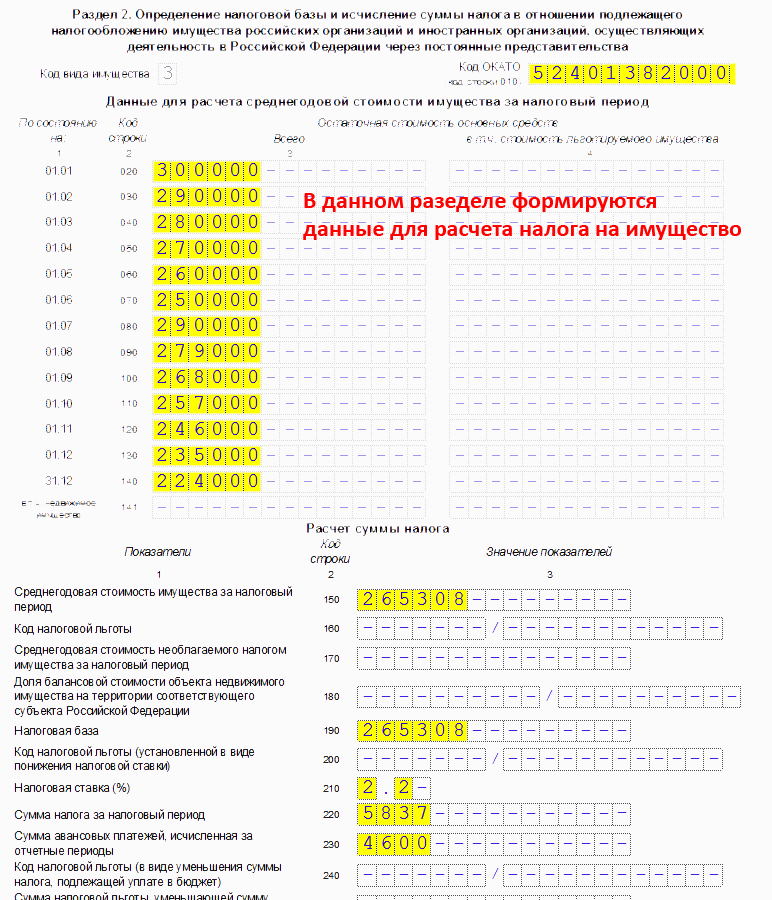

Правила заполнения раздела 2 Декларации "Определение налоговой базы и исчисление суммы налога в отношении подлежащего налогообложению имущества российских организаций и иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства" изложены в разделе V Порядка заполнения Декларации (приложение № 3 к приказу № ММВ-7-11/895). Соответственно, правила заполнения раздела 2 расчета "Исчисление суммы авансового платежа по налогу в отношении подлежащего налогообложению имущества российских организаций и иностранных организаций, осуществляющих деятельность в РФ через постоянные представительства" изложены в разделе V Порядка заполнения расчета (приложение № 6 к приказу № ММВ-7-11/895).

Согласно подпункту 3 пункта 5.3 Порядка, при представлении расчета за полугодие заполняются строки с кодами 020-080 раздела 2. В указанных строках по графам 3 и 4 отражаются сведения об остаточной стоимости основных средств за отчетный период по состоянию на соответствующую дату:

Из формы раздела 2 расчета следует, что в графе 3 по строкам с кодами 020-080 отражается остаточная стоимость основных средств, признаваемых объектом налогообложения по налогу на имущество в соответствии со статьей 374 НК РФ. Поэтому при заполнении графы 3 по строкам с кодами 020-080 раздела 2 расчета за полугодие 2015 года не должна учитываться остаточная стоимость основных средств, включенных в первую или во вторую амортизационную группу в соответствии с Классификацией основных средств, включаемых в амортизационные группы (утв. постановлением Правительства РФ от 01.01.2002 № 1), поскольку данные объекты с 1 января 2015 года объектами налогообложения налогом на имущество не признаются (подп. 8 п. 4 ст. 374 НК РФ, п. 55 ст. 1, ч. 5 ст. 9 Федерального закона от 24.11.2014 № 366-ФЗ (далее – Закон № 366-ФЗ)). Таким образом, в графе 3 следует отражать остаточную стоимость недвижимого и движимого имущества 3–10 амортизационных групп. Налоговые льготы по налогу на имущество установлены, в частности, статьей 381 НК РФ. Остаточная стоимость основных средств, подпадающих под действие норм данной статьи, должна отражаться в графе 4 по строкам с кодами 020-080 раздела 2 расчета за полугодие 2015 года. Отметим, что поименованные в статье 381 НК РФ объекты основных средств являются объектами налогообложения налогом на имущество, соответственно их остаточная стоимость должна учитываться и при формировании показателей, отражаемых в графе 3 по строкам с кодами 020-080 раздела 2 расчета за полугодие 2015 года.

На основании пункта 25 статьи 381 НК РФ с 1 января 2015 года освобождаются от налогообложения организации в отношении движимого имущества, принятого с 1 января 2013 года на учет в качестве основных средств, за исключением объектов движимого имущества, принятых на учет в результате реорганизации или ликвидации юридических лиц; передачи, включая приобретение, имущества между лицами, признаваемыми в соответствии с положениями пункта 2 статьи 105.1 НК РФ взаимозависимыми (п. 57 ст. 1, ч. 5 ст. 9 Закона № 366-ФЗ).

Следовательно, объекты основных средств (движимого имущества), относящиеся к третьей–десятой амортизационным группам, принятые на учет с 1 января 2013 года, в силу пункта 25 статьи 381 НК РФ не подлежат обложению налогом на имущество организаций, за исключением принятых на учет в результате реорганизации или ликвидации юридических лиц, либо передачи, включая приобретение, имущества между лицами, признаваемыми в соответствии с положениями пункта 2 статьи 105.1 НК РФ взаимозависимыми (дополнительно смотрите письмо Федеральной налоговой службы от 01.06.2015 № БС-4-11/9319@ "О налоге на имущество организаций").

На основании имеющихся данных считаем, что организация в рассматриваемой ситуации при заполнении раздела 2 расчета за полугодие 2015 года должна отразить:

СЗВ-М на единственного учредителя сдавать не нужно

СЗВ-М на единственного учредителя сдавать не нужно

Если компания не ведет хозяйственную деятельность, не имеет наемных работников, а с единственным учредителем, исполняющим обязанности руководителя, не заключен трудовой договор или ГПД, такая организация не обязана сдавать СЗВ-М.

Реестр субъектов малого и среднего бизнеса уже появился

Реестр субъектов малого и среднего бизнеса уже появился

На сайте Налоговой службы появился раздел Единый реестр субъектов малого и среднего предпринимательства. Теперь «малышам» не нужно специально подтверждать свой статус для получения преференций.

6-НДФЛ: опубликована очередная подборка ответов на насущные вопросы

6-НДФЛ: опубликована очередная подборка ответов на насущные вопросы

Налоговая служба ответила на ряд вопросов, связанных с заполнением формы 6-НДФЛ. На некоторые из них налоговики уже отвечали ранее, но есть и несколько свежих разъяснений.

6-НДФЛ: как отразить выплату премий

6-НДФЛ: как отразить выплату премий

Работодатель, выплачивающий своим работникам помимо зарплаты еще и премии, должен удержать и уплатить в бюджет НДФЛ с премиальных сумм. Как правильно заполнить 6-НДФЛ по этим операциям, разъяснила Налоговая служба.

Больничный в 6-НДФЛ: новые разъяснения

Больничный в 6-НДФЛ: новые разъяснения

Если пособие по временной нетрудоспособности начислено в одном отчетном периоде, а выплачено в другом, отражать такой переходящий больничный нужно в периоде выплаты.

Бухгалтер-кассир в отпуске: как передать его функции другому сотруднику

Бухгалтер-кассир в отпуске: как передать его функции другому сотруднику

В случае, когда в компании временно отсутствует бухгалтер-кассир, его обязанности может исполнять другой работник бухгалтерии в порядке совмещения. Минтруд напомнил, как правильно это оформить.

Страховые взносы - 2017: новые формы отчетности уже разработаны

Страховые взносы - 2017: новые формы отчетности уже разработаны

С 01.01.2017 года взносами на обязательное пенсионное, социальное и медицинское страхование будет заниматься ФНС. В руках соцстраха останутся только взносы «на травматизм». В связи с этим налоговики и ФСС уже разработали новые формы расчетов.

Декларация по налогу на имущество организаций за 2016 г.

Декларация по налогу на имущество организаций за 2016 г.

Код вашей налоговой инспекции  Для организации – это первые четыре цифры КПП самой организации (или ее обособленного подразделения, если вас интересует уплата налогов и представление отчетности по месту нахождения ОП). Для предпринимателя – это код инспекции, в которой он стоит на учете в качестве предпринимателя :

Для организации – это первые четыре цифры КПП самой организации (или ее обособленного подразделения, если вас интересует уплата налогов и представление отчетности по месту нахождения ОП). Для предпринимателя – это код инспекции, в которой он стоит на учете в качестве предпринимателя :

Такой ИФНС не существует, введите правильный код

в России Индекс

потребительских цен

Используется

для индексации зарплаты

0 Минимальный

размер оплаты труда

Используется для

регулирования зарплаты

Какие виды резервов вы формируете в налоговом учете?

Вы можете выбрать до 6 вариантов ответа

По сомнительным долгам

На оплату отпусков

На выплату ежегодных вознаграждений за выслугу лет

На ремонт основных средств

По гарантийному ремонту и гарантийному обслуживанию

По предстоящим расходам на НИОКР

Мы не создаем резервы в налоговом учете

БЛИЖАЙШИЕ БУХГАЛТЕРСКИЕ МЕРОПРИЯТИЯ

вер. 5.0.0 | © Главная книга 2012—2016 г. | По всем техническим вопросам пишите на support@glavkniga.ru

3 бесплатные Консультации по налогообложению и учёту + Новости, Рекомендации, Комментарии в еженедельной рассылке в Вашем личном Кабинете на Gmail.com - все это

Елена Кашаева. Главный редактор сайта Эксперт-Бухгалтер.РФ

В аудите работает с 2003 года. Долгое время работала в компании ООО «Бейкер Тилли Аудит», с 2007 года – ведущий аудитор ЗАО «АРНИ», с 2008 года - ведущий аудитор Филиала ЗАО «МКПЦН» в Северо-Западном округе.

Отчетность: Формы, сроки бухгалтерской и налоговой отчетности ОтчётностьСПС "Консультант Плюс", 1 Января 2015

Имущество. Инструкция по заполнению налоговой декларации по налогу на имущество организацийПриложение №3 к Приказу ФНС РФ от 24.11.2011 N ММВ-7-11/895 "Об утверждении форм и форматов представления в электронном виде налоговой декларации и налогового расчета по авансовому платежу по налогу на имущество организаций и порядков их заполнения" (вместе с "Порядком заполнения налоговой декларации по налогу на имущество организаций", "Порядком заполнения налогового расчета по авансовому платежу по налогу на имущество организаций") в редакции Приказа ФНС России от 05.11.2013 N ММВ-7-11/478@

(Зарегистрировано в Минюсте РФ 12.12.2011 N 22542)

Другие документы по запросу: Отчётность Разделы налогообложения

ФНС РФ УСН. Порядок заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения

СПС "Консультант Плюс", 1 Апреля 2016

СПС "Консультант Плюс", 8 Февраля 2016

СПС "Консультант Плюс", 8 Февраля 2015

СПС "Консультант Плюс", 10 Января 2015

СПС "Консультант Плюс", 1 Января 2015

СПС "Консультант Плюс", 4 Августа 2015

СПС "Консультант Плюс", 1 Июня 2011

СПС "Консультант Плюс", 1 Апреля 2015

СПС "Консультант Плюс", 1 Января 2015

СПС "Консультант Плюс", 1 Января 2011

СПС "Консультант Плюс", 1 Марта 2016

СПС "Консультант Плюс", 1 Марта 2016

СПС "Консультант Плюс", 5 Ноября 2013

СПС "Консультант Плюс", 1 Января 2013

СПС "Консультант Плюс", 5 Ноября 2013

СПС "Консультант Плюс", 1 Июня 2011

Нововведения в части исчисления налога на имущество по движимым основным средствам, внесенные Федеральным законом от 24.11.2014 г. №366-ФЗ, рассматривались в отдельной статье. Теперь рассмотрим вопросы, касающиеся порядка заполнения авансового расчета по налогу на имущество за 1 квартал 2015 г.

Перед тем как перейти к порядку заполнения авансового расчета, отметим перечень ситуаций, когда у налогоплательщика возникает обязанность представлять авансовый расчет по налогу на имущество.

По итогам отчетных периодов налогоплательщик обязан представлять налоговые расчеты по налогу на имущество, а по итогам календарного года - налоговую декларацию (п. 1 ст. 386 НК РФ).

Начиная с отчетных периодов 2010 г. обязанность представлять авансовые расчеты (налоговую декларацию) по налогу на имущество должны организации в отношении облагаемого налогом имущества. То есть если на балансе отсутствует имущество, подлежащее налогообложению, то авансовый расчет (налоговую декларацию) представлять в ИФНС не нужно (Письма Минфина РФ от 17.04.2012 г. №03-02-08/41, от 12.10.2011 г. №03-05-05-01/81). И обратная ситуация. Если на балансе налогоплательщика числится имущество, которое является объектом налогообложения согласно ст.374 НК РФ, но имеет нулевую остаточную стоимость, то до момента его выбытия организация обязана подавать налоговый расчет (налоговую декларацию) по налогу на имущество (Письмо ФНС РФ от 08.02.2010 г. №3-3-05/128).

Напомним, что согласно ранее действовавшей редакции пп. 8 п. 4 ст. 374 НК РФ, не признавались объектами налогообложения движимое имущество, принятое на учет с 1 января 2013 г. в качестве основных средств. И если у организации на балансе учитывались движимые основные средства, принятые на учет с 1 января 2013 г. то обязанности уплачивать авансовые платежи (налог) и представлять авансовый расчет (декларацию) по налогу на имущество у нее не было.

Однако после 1 января 2015 г. ситуация меняется. Теперь такое имущество переходит в разряд льготируемого (кроме движимого имущества, полученного от ликвидированной, реорганизованной компании, а также от взаимозависимых лиц), а поэтому у налогоплательщика возникает обязанность представлять в ИФНС расчет по авансовым платежам (налоговую декларацию) по налогу на имущество. На обязанность представлять отчетность по налогу на имущество (даже при отсутствии подлежащего уплате налога в бюджет вследствие применения налоговых льгот) указано в п. 6 Информационного письма Президиума ВАС РФ от 17.11.2011 г. №148.

В то же время, если на балансе числится только имущество, освобожденное от налогообложения (например, земельные участки - пп.1 п.4 ст.374 НК РФ, имущество, относящееся к I-II амортизационным группам - пп.8 п.4 ст.374 НК РФ), то подавать авансовый расчет (налоговую декларацию) в 2015 г. не нужно.

Напомним, что отчетными периодами в отношении налога на имущество являются первый квартал, полугодие и девять месяцев календарного года, а налоговым периодом - календарный год.

Законодательные органы субъектов РФ вправе не устанавливать отчетные периоды (ст.379 НК РФ).

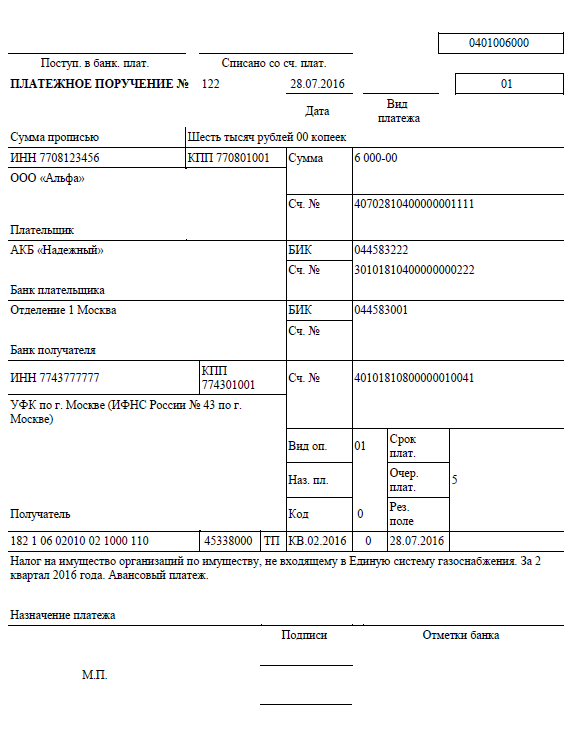

Налоговый расчет по авансовому платежу по налогу на имущество в 2015 г. должен быть сдан в ИФНС в следующие сроки:

Авансовый расчет (налоговая декларация) может быть представлен в ИФНС следующими способами (абз.1 п.4 ст.80 НК РФ):

1) на бумажном носителе (в т.ч. с приложением съемного носителя (например, CD/DVD-диски, flash-накопители), с использованием двумерного штрих-кода (например, с использованием бесплатной программы ФНС «Налогоплательщик»)); «Бумажный» авансовый расчет (налоговую декларацию) налогоплательщик может представить лично в ИФНС либо отправить по почте заказным письмом с описью вложения. В первом случае представить бумажный вариант в инспекцию может законный (директор, действующий на основании Устава) либо уполномоченный (работник, действующий на основании доверенности) представитель налогоплательщика. В этом случае датой представления налоговой отчетности будет являться фактическая дата ее сдачи, проставленная налоговым органом на экземпляре отчетности налогоплательщика. Во втором случае дата отправки почтового отправления будет зафиксирована в почтовой квитанции.

2) электронно по телекоммуникационным каналам (ТКС) связи с ЭСЦ (такая обязанность возникает для налогоплательщиков со среднесписочной численностью работников свыше 100 человек за предшествующий календарный год, вновь созданных организаций, в которых работает более 100 человек, для крупнейших налогоплательщиков (п. 3 ст. 80 НК РФ)); Электронный формат представления авансового расчета (налоговой декларации) по налогу на имущество утвержден Приказом ФНС РФ от 24.11.2011 г. №ММВ-7-11/895. В этом случае днем представления авансового расчета (налоговой декларации) является дата отправки авансового расчета (налоговой декларации), указанная в подтверждении специализированного оператора связи (абз. 3 п. 4 ст. 80 НК РФ).

3) иным способом. Коды способа представления авансового расчета (декларации) приведены в Приложении №4 к Порядку заполнения налоговой декларации по налогу на имущество организаций, утв. Приказом ФНС РФ от 24.11.2011 г. №ММВ-7-11/895. Например, если организация отправляет декларацию на бумажном носителе (по почте), то проставляется код 01, по ТКС с ЭЦП - код 04. Код проставляется на титульном листе работником налоговой инспекции в момент приема авансового расчета (декларации).

Для того, чтобы правильно заполнить расчет авансовых платежей по налогу на имущество за I квартал 2015 г. необходимо соответствующим образом сгруппировать данные об остаточной стоимости имущества. Поскольку у налогоплательщика на балансе могут числиться как облагаемые, так и необлагаемые налогом на имущество объекты, необходимо обеспечить раздельный учет по видам имущества.

Порядок организации раздельного учета налогоплательщик устанавливает самостоятельно с учетом специфики своей деятельности, используемого программного обеспечения. Организация может предусмотреть следующие субсчета к счету 01 «Основные средства»:

Соответствующие счета могут быть предусмотрены к счету 02 «Амортизация основных средств»:

Однако если на балансе у организации нет льготируемых объектов и имущества, не подлежащего налогообложению, то нет смысла открывать дополнительные субсчета к счетам 01 «Основные средства» и 02 «Амортизация основных средств».

Пример заполнения авансового расчета по налогу на имущество за 1 квартал 2015 г.

Пример заполнения авансового расчета по налогу на имущество за 1 квартал 2015 г.

Форма и порядок заполнения налогового расчета по авансовым платежам по налогу на имущество утверждены Приказом ФНС РФ от 24.11.2011 г. №ММВ-7-11/895 «Об утверждении форм и форматов представления в электронном виде налоговой декларации и налогового расчета по авансовому платежу по налогу на имущество организаций и порядков их заполнения».

Авансовый расчет состоит из титульного листа и трех разделов:

ПРИМЕР: У организации числятся на балансе следующие объекты основных средств, объединенные в следующие группы:

Отметим, что в п.25 ст.381 НК РФ речь идет о движимом имуществе, принятом на учет после 1 января 2013 г. без указания диапазона амортизационных групп. Но, исходя из того, что имущество I-II амортизационной группы не является объектом налогообложения (независимо от даты принятия на учет такого имущества), законодатель отнес имущество III-Х амортизационной группы к льготируемому.

Форма налогового расчета по авансовым платежам (налоговой декларации) по налогу на имущество на сегодняшний день не изменилась. В Письме ФНС РФ от 12.12.2014 г. №БС-4-11/25774 отмечено, что до внесения официальных изменений в приказ ФНС РФ от 24.11.2011 г. №ММВ-7-11/895 при заполнении налоговых деклараций по налогу на имущество организаций, начиная с налогового и отчетных периодов 2015 года налогоплательщиками, заявляющими право на льготу по п. 25 ст. 381 НК РФ, по строке с кодом 160 раздела 2 налоговой декларации по налогу на имущество организаций (налогового расчета по авансовому платежу), заполняемого в отношении указанного имущества, должен быть указан присвоенный данной налоговой льготе код 2010257.

Согласно п. 5.2 Порядка заполнения налогового расчета, утв. приказом ФНС РФ от 24.11.2011 г. №ММВ-7-11/895 (далее по тексту - Порядок), раздел 2 налогового расчета по авансовым платежам должен заполняться отдельно в части льготируемого имущества по конкретной налоговой льготе (за исключением налоговых льгот в виде уменьшения всей суммы налога, подлежащей уплате в бюджет, и налоговой льготы, установленной в виде понижения налоговой ставки). Как разъяснили налоговые органы, раздел 2 заполняется отдельно в части каждой налоговой льготы, если налогоплательщик применяет от двух льгот и более (Письмо ФНС РФ от 05.08.2008 г. №3-3-06/234@).

По строке 120 приводится средняя стоимость имущества за отчетный период:

(21 000 000 руб. + 17 000 000 руб. + 13 000 000 руб. + 9 000 000 руб.)/4 = 15 000 000 руб.; По строке 130 проставляется код налоговой льготы - 2010257;

По строке 140 приводится средняя стоимость необлагаемого налогом имущества за отчетный период:

(6 000 000 руб. + 5 000 000 руб. + 4 000 000 руб. + 3 000 000 руб.)/4 = 4 500 000 руб.;

В авансовом расчете не приводится отдельно стоимость облагаемого имущества. Такая стоимость сразу рассчитывается в строке 180 (сумма авансового платежа за отчетный период):

(15 000 000 руб. - 4 500 000 руб.) х 2,2% х 1/4 = 57 750 руб.

По строке 210 приводится остаточная стоимость всех основных средств по состоянию на 01.04, 01.07 или на 01.10 налогового периода, за исключением остаточной стоимости имущества на соответствующие даты, не подлежащего налогообложению по пп. 1 - 7 п. 4 ст. 374 НК РФ (пп. 12 п.5 Порядка).

По строке 210 не учитывается остаточная стоимость имущества, перечисленного в пп. 1-7 п. 4 ст. 374 НК РФ (например, земельные участки). А движимое имущество I-II амортизационной группы, принятое с 1 января 2013 года на учет в качестве основных средств, не облагается на основании пп. 8 п. 4 ст. 374 НК РФ. Поэтому при заполнении авансового расчета приводится остаточная стоимость такого имущества.

Остаточная стоимость основных средств по состоянию на 01.04.2015 г. составила - 9 500 000 руб. (6 000 000 руб. + 500 000 руб. + 3 000 000 руб.).

По нашему мнению, такой подход (выделение из перечня необлагаемых объектов только движимого имущества по пп.8 п.4 ст.374 НК РФ) противоречит общему порядку декларирования объектов налогообложения. Так, согласно п.1 ст.80 НК РФ декларированию подлежат объекты налогообложения, налоговая база, налоговые льготы, исчисленная сумма налога и (или) другие данные, служащие основанием для исчисления и уплаты налога. Как видим, речь не идет о включении сведений об объектах, не облагаемых налогом на имущество.

Но, поскольку налоговые органы руководствуются вышеприведенным Порядком, то следует отражать требуемые данные по строке 210.

Фрагмент заполнения налогового расчета по авансовым платежам за I квартал 2015 г. приведен ниже.

В завершение статьи напомним о налоговых санкциях за неподачу налогового расчета по авансовому платежу.

Нередко на практике за непредставление налогового расчета по авансовым платежам налоговые органы взыскивали с налогоплательщика санкции, предусмотренные п.1 ст.119 НК РФ. Речь идет о штрафе в размере 5 % от неуплаченной суммы налога за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 % указанной суммы и не менее 1 000 рублей.

И только в 2014 г. налоговые органы приняли во внимание позицию, изложенную в п.17 Постановления Пленума ВАС РФ от 30.07.2013 г. №57 «О некоторых вопросах, возникающих при применении арбитражными судами части первой НК РФ».

Так, в Письме ФНС РФ от 22.08.2014 г. №СА-4-7/16692 налоговая служба отметила, что из взаимосвязанного толкования п. 3 ст. 58 НК РФ и п. 1 ст. 80 НК РФ следует разграничивать два самостоятельных документа - налоговую декларацию, представляемую по итогам налогового периода, и расчет авансового платежа, представляемый по итогам отчетного периода. А налоговой ответственностью, установленной ст. 119 НК РФ за несвоевременное представление налоговой декларации не охватываются деяния, выразившиеся в непредставлении либо в несвоевременном представлении по итогам отчетного периода расчета авансовых платежей, вне зависимости от того, как поименован этот документ в той или иной главе части второй НК РФ.

Таким образом, налоговая ответственность, предусмотренная п. 1 ст. 119 НК РФ, должна применяться только в случае несвоевременного представления налоговой декларации (т.е. по итогам налогового периода).

А непредставление налогового расчета по авансовому платежу по налогу на имущество должно караться штрафом, установленным в п.1 ст.126 НК РФ, т.е. 200 рублей.

Налоговый расчет по авансовым платежам за I квартал 2015 г.

Налоговый расчет по авансовым платежам за I квартал 2015 г.

В статье вы найдете ответ на вопрос, как заполнить декларацию по налогу на имущество. Также вы можете посмотреть образец заполнения декларации и скачать сам бланк декларации по налогу на имущество.

Декларация сдается по окончании налогового периода до 30 марта. Если в субъекте РФ предусмотрены отчетные периоды, то налоговую декларацию вместе с расчетом авансовых платежей необходимо сдавать по окончании каждого отчетного периода (до 30 апреля, до 30 июля, до 30 октября).

При заполнении любой декларации нужно помнить следующие правила:

Бланк документа состоит из титульного листа и трех разделов.

Раздел 3 заполняют иностранные организации, не имеющие постоянного представительства в РФ, также они оформляют титульный лист и раздел 1.

Все остальные организации, в том числе и иностранные, заполняют только титульный лист и первые два раздела.

Приведем пример оформления декларации по налогу на имущество для организации ООО «Кондитер», сдающей отчетность за 2012 год, то есть за налоговый период. Причем ООО «Кондитер» в течении 2012 года платил квартальные авансовые платежи.

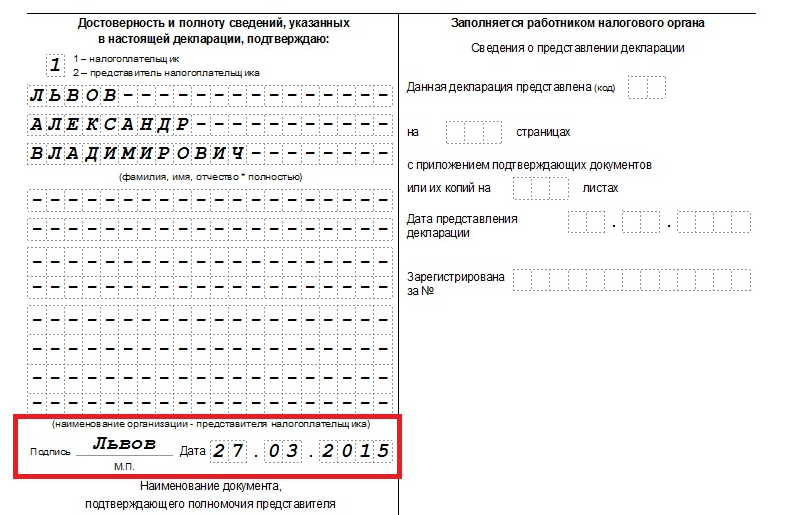

Заполняем титульный лист декларации по налогу на имущество

Титульный лист декларации стандартный, содержит общую информацию о налогоплательщике и отчетном периоде.

Также указываем в блоке «достоверность подтверждаю» ФИО налогоплательщика. Если декларация по налогу на имущества подается представителем, то заполняем наименование организации-представителя и документ, подтверждающий право подписи.

Заполнение декларация по налогу на имущество организаций. Раздел 2

Следующим шагом при оформлении декларации будет заполнение второго раздела. В этом разделе идет непосредственно расчет налога на имущество .

Вверху листа указываем код вида имущества (берется из Приложения №5 к Порядку заполнения) и код ОКАТО.

В строках 020 — 140 в графе «всего» указывается суммарная остаточная стоимость имущества на первое число каждого месяца и на последнее число года. Как определить эту остаточную стоимость можно посмотреть здесь. Графа «в том числе стоимость льготируемого имущества» заполняется в том случае, если у налогоплательщика имеется имущество, попадающее под льготу, то есть не облагается налогом.

В строке 141 указываются данные по недвижимому имуществу на конец года.

В строке 150 пишем среднегодовую стоимость имущества, которую определяем как сумму строк 020-140 в графе «всего», деленную на 13.

Строка 160 «код льготы» состоит из двух частей, первая часть (до разделителя) заполняется на основании Приложения №6 к Порядку заполнения, если таковое имущество имеется у организации. Вторая часть — только для кода льготы 2012000, то есть для льгот, предусмотренных субъектами РФ.

В строке 170 пишем среднегодовую стоимость имущества, попадающего под льготу. Рассчитывается она как сумма строк 020-140 графа «в том числе…», деленная на 13.

Строка 180 заполняется только для кода имущества — 2.

В строке 190 пишем налоговую базу, равную разности строк 150 и 170. Если вверху указан код имущества — 2, то эту разность нужно умножить еще на строку 180.

Строка 200 заполняется в том случае, если к имуществу применяются пониженные ставки, установленные субъектами РФ, соответствующий код льготы по Приложению №6 — 2012400, через дробь пишется номер статьи закона, на основании которого применяется пониженная ставка.

Строка 210 — пишем налоговую ставку.

Строка 220 — непосредственно сама сумма налога, рассчитывается как произведение строк 190 и 210, деленное на 100.

Строка 230 заполняется только организациями, которые платят квартальные авансовые платежи.

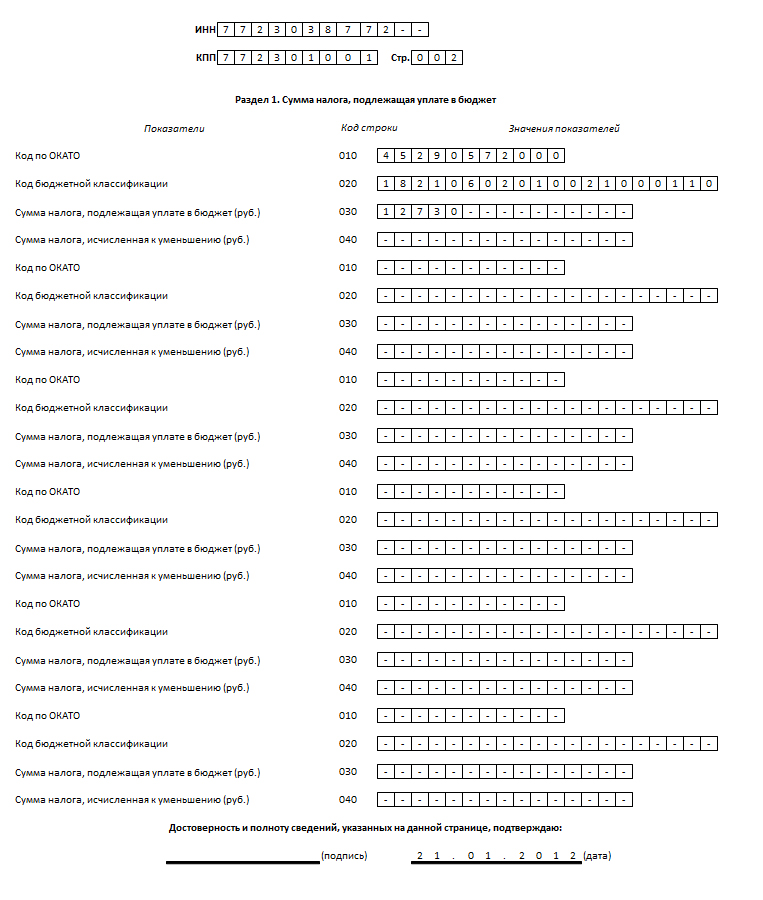

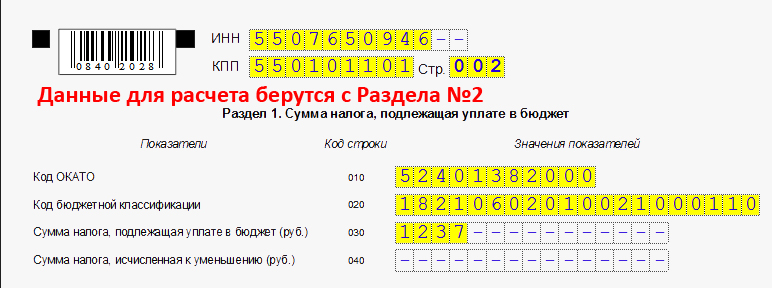

Заполнение Раздел 1 декларации по налогу на имущество

На основании данных Раздела 2 (или 3 для иностранных организаций, не имеющих постоянного представительства на территории РФ) оформляем Раздел 1.

В строке 010 указываем код ОКАТО, в строке 020 — код бюджетной классификации.

Если разница между строками 220 и 230 раздела 2 (то есть разница между суммой налога и уплаченных квартальных платежей) больше 0, то следует эту разницу доплатить в бюджет, эту разницу указываем в строке 030.

Если же разница строк 220 и 230 дала отрицательный результат, то заполняем строку 040.

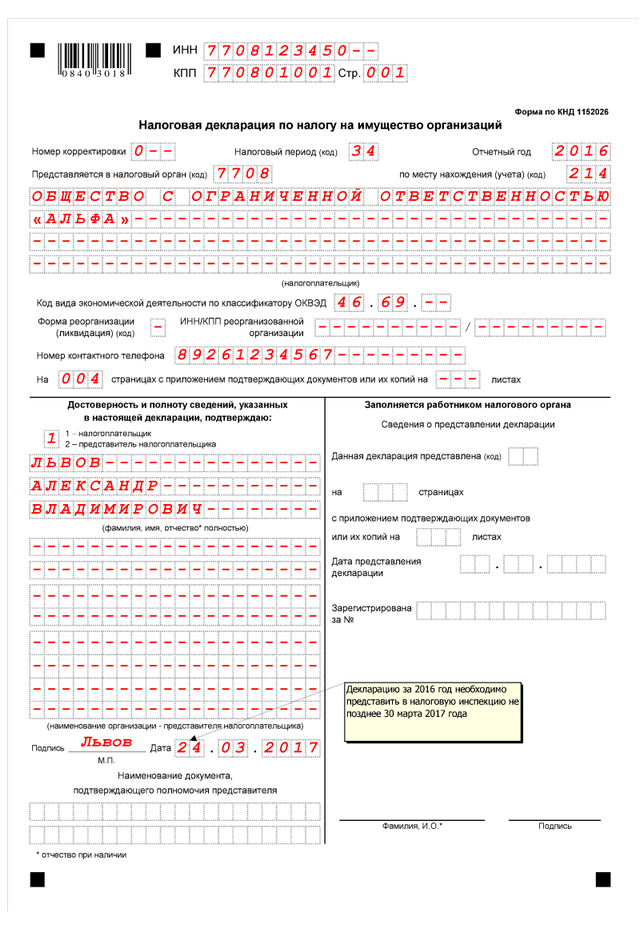

Титульный лист

На титульном листе укажите:

-- номер корректировки (для первичной декларации «0--», для уточненной «1--», «2--» и т. д.);

-- отчетный год, за который представляется декларация;

-- код налоговой инспекции;

-- код места представления отчетности (в соответствии с приложением 3 к Порядку заполнения декларации);

-- полное наименование учреждения;

-- код вида экономической деятельности согласно ОКВЭД;

-- код формы реорганизации (в соответствии с приложением 2 к Порядку заполнения декларации) и ИНН/КПП реорганизуемого учреждения, если имела место реорганизация;

-- номер контактного телефона учреждения;

-- количество страниц, на которых составлена декларация;

-- количество приложенных к декларации листов подтверждающих документов (их копий), включая документы (их копии), удостоверяющие полномочия представителя учреждения, который сдает декларацию. Например, доверенность.

На титульном листе проставьте дату заполнения отчета. Обязательно также, чтобы тот, кто заверяет декларацию и полноту сведений в ней, зафиксировал свою подпись и печать учреждения. Если это руководитель учреждения, укажите его фамилию, имя и отчество. При этом в разделе титульного листа «Достоверность и полноту сведений, указанных в настоящей Декларации, подтверждаю» проставьте «1».

В разделе титульного листа «Достоверность и полноту сведений, указанных в настоящей Декларации, подтверждаю» проставьте «2», если заверяет отчет представитель учреждения:

-- сотрудник или сторонний гражданин. Тогда укажите его фамилию, имя и отчество, а также документ, который подтверждает полномочия, к примеру, доверенность. Подписывает декларацию в этом случае представитель;

-- сторонняя организация. В этом случае укажите наименование такой организации-представителя, а также фамилию, имя и отчество сотрудника, который уполномочен заверять отчет от ее лица. Он же заверяет декларацию личной подписью. Печать ставят организации-представителя. Кроме того, отметьте документы, подтверждающие полномочия организации-представителя. Это может быть договор.

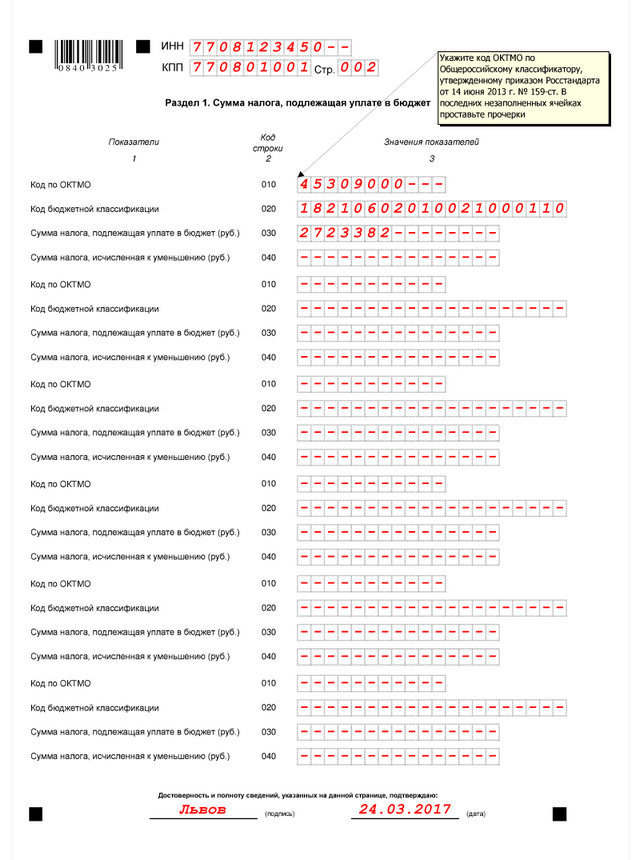

Раздел 1

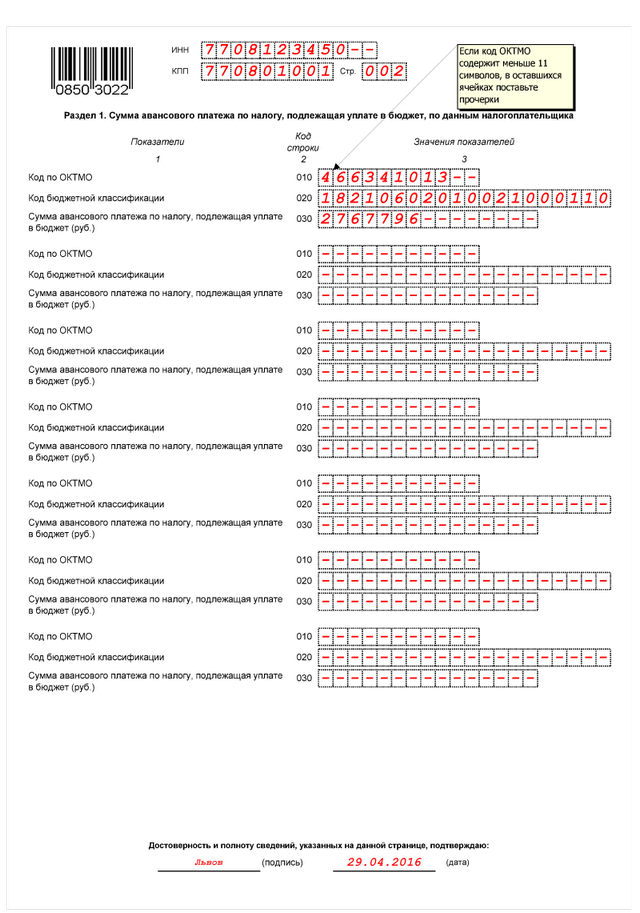

В разделе 1 укажите:

-- по строке 010 – код ОКТМО. Если значение кода ОКТМО меньше отведенного для него количества ячеек, в пустых ячейках проставьте прочерки;

-- по строке 020 – КБК по налогу на имущество;

-- по строке 030 – сумму налога, подлежащую уплате в бюджет. Если полученное значение отрицательное, по строке 030 поставьте прочерк;

-- по строке 040 – сумму налога к уменьшению по итогам налогового периода. Этот показатель представляет собой разницу между налогом за год и начисленными авансовыми платежами. Если полученное значение отрицательное, укажите его без знака минус. А когда оно положительное, то проставьте ноль.

Каждый раздел должен подписать руководитель учреждения или другой уполномоченный. Не забудьте проставить и дату, когда составили декларацию:

Смирнов Смирнов (подпись) 27.03.2016 (дата)

Такой порядок предусмотрен пунктом 2.4 и разделом IV Порядка заполнения декларации, утвержденного приказом ФНС России от 24.11.2011 № ММВ-7-11/895 (далее – Порядок заполнения декларации).

Раздел 2

В разделе 2 по строкам 020–140 в графах 3–4 укажите остаточную стоимость основных средств за отчетный период, в том числе льготируемого имущества. Включайте в декларацию сведения только об облагаемых налогом на имущество объектах. Данные обо всем остальном имуществе и других активах в декларации не отражайте.

Остаточную стоимость недвижимости на конец года укажите отдельно, в строке 141.

По строке 150 укажите среднегодовую стоимость имущества за налоговый период, определенную при делении суммы строк 020–140 графы 3 на 13.

Если ваше учреждение пользуется льготой, то по строке 160 укажите код льготы, приведенный в приложении 6 к Порядку заполнения декларации.

По строке 270 отразите остаточную стоимость всех основных средств, которые числятся на балансе учреждения по состоянию на 31 декабря отчетного года. Исключение составляют основные средства, которые не признаются объектами налогообложения в соответствии подпунктами 1–7 пункта 4 статьи 374 НК РФ. Их остаточную стоимость по строке 270 не отражайте.

Раздел 3

Обратите внимание, раздел 3 заполняют и представляют:

-- российские и иностранные учреждения по недвижимости, налог по которой считают исходя из кадастровой стоимости;

-- иностранные организации, у которых нет в России постоянных представительств, – по собственной недвижимости;

-- иностранные организации, у которых есть в России постоянные представительства. Только если у них есть недвижимость на территории РФ, которая не задействована в деятельности представительств.

В любом из перечисленных случаев нужно сформировать раздел 3. По каждому объекту заполняйте отдельный лист раздела 3. Например, если в одном и том же здании у вашего учреждения есть несколько помещений, налоговой базой для которых является кадастровая стоимость, заполняйте отдельный лист раздела 3 по каждому из этих помещений (письмо ФНС России от 16.10. 2014 № БС-4-11/21488).

Сначала проставьте ОКТМО, по которому будете платить налог. Укажите его в строке 010. Если ОКТМО меньше отведенного для него количества ячеек, в пустых ячейках проставьте прочерки:

-- по строке 014 – по зданиям, строениям или сооружениям;

-- по строке 015 – по помещениям – если раздел 3 заполняете именно по ним, и они поставлены на кадастровый учет как отдельные объекты.

После того как внесете код территории, по которой будете платить налог, и кадастровый номер недвижимости, заполните стоимостные показатели и другие сведения для расчета налога. Так, по строке 020 укажите кадастровую стоимость недвижимости по состоянию на 1 января отчетного года. Строку 025 заполняйте, только если часть кадастровой стоимости объекта налогом не облагается.

Особый случай, когда раздел 3 вы заполняете по помещению, кадастровая стоимость которого не определена, притом что для всего здания это сделано. Тут строку 020 заполняйте исходя из доли, которую составляет площадь помещения в общей площади здания (письмо ФНС России от 16.10.2014 № БС-4-11/21488). Аналогично поступайте, заполняя строку 025. Для удобства используйте формулу:

Кадастровая стоимость помещения на 1 января налогового периода

(строка 020 раздела 3 декларации)

24 Августа 2016

Плательщикам единого сельскохозяйственного налога могут дать право добровольной уплаты НДС. С такой законодательной инициативой выступил минсельхоз. По мнению авторов законопроекта, от этого выиграет не только бюджет, но и сами фермеры.

Эксперты рассмотрели вопрос о том, сгорают ли ежегодные оплачиваемые отпуска и чем грозит компании непредоставление работнику отпуска в течение больше, чем двух лет подряд.

Организация арендовала объект торговли. Поскольку на арендованных площадях отсутствовали складские и подсобные помещения, организация, установив временные перегородки, обустроила их самостоятельно (в договоре аренды указанное оговорено). При расчете ЕНВД она использовала физический показатель «площадь торгового зала» исходя из фактически используемой площади. Однако налоговики посчитали это неправомерным и доначислили налог. АС УО в Постановлении от 20.05.2016 по делу № А71-9313/2015 принял сторону фискалов. Подробнее об этом деле – в данной статье.

ВС РФ встал на сторону налоговой инспекции в споре по поводу отмены возмещения НДС в отсутствие доказательств реальности экспортных поставок (Определение ВС РФ от 20 июля 2016 г. №305-КГ 16-4155).

22 Августа 2016

Для расчета пособия по временной нетрудоспособности, причитающегося работнику, следует определить его трудовой стаж, расчетный период, суммы, включаемые в расчет больничного, а также посчитать средний дневной заработок. Кроме того, нужно знать некоторые нюансы законодательства. Условия, размеры и порядок выплаты пособий по временной нетрудоспособности установлены Законом № 255-ФЗ (Федеральный закон от 29.12.2006 № 255-ФЗ (далее - Закон № 255-ФЗ)). В статье мы рассмотрим, как правильно производятся оплата больничного и расчет больничного.

Семинары