Рейтинг: 4.2/5.0 (1866 проголосовавших)

Рейтинг: 4.2/5.0 (1866 проголосовавших)Категория: Бланки/Образцы

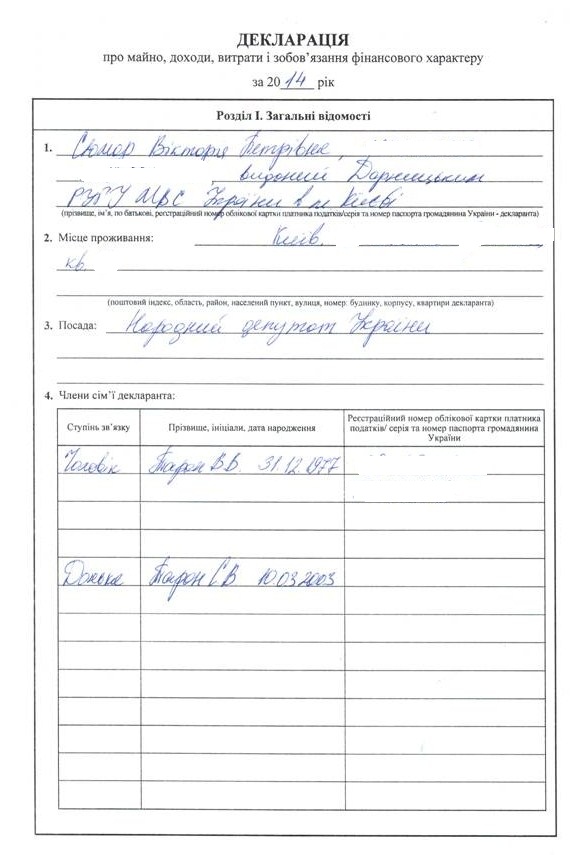

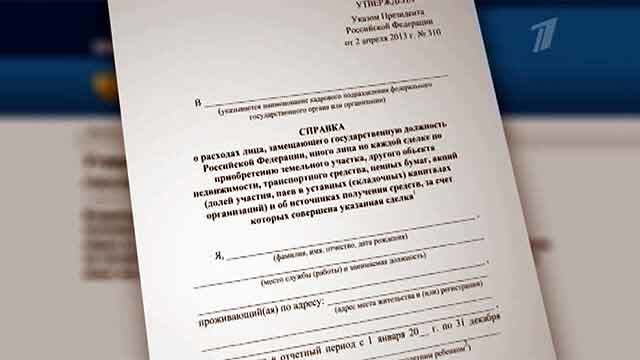

Справка о доходах, расходах, об имуществе и обязательства имущественного характера – это документ, который заполняется и подается лицами, претендующими или замещающими должности, осуществление полномочий по которым предусматривает безусловную обязанность предоставлять сведения о доходах, расходах, имуществе, а также обязательствах имущественного характера этих лиц, их супругов и детей, не достигших совершеннолетия. Такими должностями являются должности в органах законодательной и исполнительной власти различных уровней управления. Стоит отметить, что сведения подаются отдельно на лицо, замещающее должность государственного служащего, его/ее супругу/супруга, а также несовершеннолетних детей.

Начиная с 1 января 2015 года, справка подается по новой форме, утвержденной согласно Указу Президента Российской Федерации от 23.06.2014 г. №460 «Об утверждении формы справки о доходах, расходах, имуществе и обязательствах имущественного характера и внесении изменений в некоторые акты Президента Российской Федерации». Согласно вышеупомянутому Указу, теперь форма справки будет отображать более широкий спектр информации. К примеру, теперь необходимо указывать номер и серию паспорта, дату его выдачи и наименование органа, выдавшего его. Эти данные указываются как на лицо, претендующее на замещение должности государственного служащего, так и на членов его семьи.

Отчетным периодом, за который указываются доходы госслужащего и членом его семьи, является календарный год (с 1 января по 31 декабря). Доходами являются поступления, полученные на территории РФ, а также за ее пределами, с учетом пособий на ребенка, алиментов, пенсий, иных социальных выплат, а также субсидий на приобретение жилья, процентов на вклады. Сведения о принадлежащем лицу или членам его семьи недвижимом имуществе теперь также должны включать документы, являющиеся законным основанием для его приобретения. Информация о транспортных средствах, принадлежащих государственному служащему или членам его семьи, должна отображать модель транспортного средства, а также год его выпуска.

Новым в справке является также и отображение данных по разделу «Сведения о счетах в банках и иных кредитных организациях», в котором теперь следует указывать общую сумму поступлений за отчетный период в тех случаях, когда она превышает общий доход госслужащего и его супруги (супруга) за отчетный период и два года, предшествующих ему. В таком случае к справке прилагается выписка о движении средств по счетам на протяжении отчетного периода.

Указание сведений об обязательствах имущественного характера также претерпело изменения. Так подраздел «Прочие обязательства» теперь носит название «Срочные обязательства финансового характера», в котором отображается информация об обязательствах, которые госслужащий или членные его семьи несут перед третьими лицами по состоянию на отчетную дату, если общая сумма этих обязательств превышает 500 000 рублей.

Справка состоит из шести разделов, заполняется лицом, претендующим на замещение должности государственного служащего или замещающего ее, подписывается им лично, а также лицом, принявшим справку. При заполнении документа следует внимательно изучить инструкцию, поскольку срок представления корректировочных данных к документу сокращен с 3 месяцев до 1 согласно Указу Президента Российской Федерации от 23 июня 2014 года № 453 «О внесении изменений в некоторые акты Президента Российской Федерации по вопросам противодействия коррупции».

![]() Справка о доходах, расходах, об имуществе государственного служащего

Справка о доходах, расходах, об имуществе государственного служащего

![]() Инструкция по заполнению справки госслужащего

Инструкция по заполнению справки госслужащего

В России любой доход, полученный гражданами законным путем, декларируется. Это делается для дальнейшего налогообложения суммы полученного дохода. Размер налога колеблется в пределах 13-35 %. Отчитываются все физлица, которые продали собственное имущество и получили прибыль, вели предпринимательскую деятельность, оказывали разовые услуги.

Сущность декларации о доходахДокумент, с помощью которого лица, проживающие в РФ, отчитываются перед налоговыми органами о полученных за год доходах, называется декларацией. Для физических лиц, в частности индивидуальных предпринимателей, декларация о доходах имеет форму 3-НДФЛ. Согласно информации, предоставленной в ФНС, взимается налог на доходы физлиц.

Все доходы, которые будут указаны в декларации, должны быть подтверждены документами. Для работников организаций, в том числе госслужащих, — справкой 2-НДФЛ. Для предпринимателей доход подтверждается приходными и расходными кассовыми документами и другими учетными данными. Учитываются доходы, которые получены физлицами от выполнения разовых работ, услуг, авторские гонорары. Декларация о доходах физических лиц содержит сведения обо всей прибыли, не задекларированной налоговым агентом.

Кто подает декларацию?Если гражданин работает официально, отчитывается по налогам он не самостоятельно: за него это делает налоговый агент — работодатель. Но в некоторых случаях потребуется отчитаться самому физлицу. Сдают декларацию такие категории граждан:

Некоторые граждане освобождены от представления декларации в налоговую структуру:

В декларации 3-НДФЛ указывается доход за истекший год. В него включается прибыль, полученная на территории России и за ее пределами. Заполнение декларации о доходах предусматривает внесение сведений о прибыли из всех возможных источников. Российским доходом, который включает в себя декларация о доходах физических лиц, могут быть:

Кроме того, облагаются налогом доходы от продажи имущества, процент стоимости имущества, полученного в дар, наследство, лотерейные выигрыши.

Доходами за пределами страны можно считать:

Документ — налоговая декларация о доходах — состоит из двух основных листов и приложений:

Можно записывать данные в документ от руки или набирать текст на компьютере, а затем распечатывать на принтере. Хорошим подспорьем для декларантов служат специальные компьютерные программы, в которые просто вносится информация о доходах, а расчет производится автоматически. Это значительно минимизирует риск допустить ошибку при заполнении. Когда заполняется декларация о доходах, бланк используется готовый или самостоятельно распечатанный на принтере.

Декларация о доходах не печатается с двух сторон листа, нельзя делать зачеркивания или исправления, скреплять листы с помощью степлера. Цвет чернил или ручки надо выбирать черный или синий. На каждом из листов, вверху, необходимо указать фамилию, имя и отчество гражданина, его ИНН. Внизу каждого листа надо поставить подпись. Заполняются только те поля, которые нужны в конкретном случае. Ненужные клетки остаются пустыми.

Налоговые органы не имеют права просить декларанта указать какие-либо дополнительные данные. Желательно, чтобы использовалась та декларация о доходах, образец которой выдан ФНС и соответствует нормам. Доходы подтверждаются документами. Если физлицо официально трудоустроено, надо приложить справку о зарплате – 2-НДФЛ.

Налоговый вычетНекоторые доходы, например от продажи квартиры, облагаются налогом, но лица имеют право на налоговый вычет. Это возврат определенной суммы физлицу. В определенных ситуациях такое право предоставляется:

При использовании налогового вычета уменьшается не сам размер платежа, а база, на которую и начисляется платеж. Социальным вычетом могут воспользоваться те люди, которые потратили в отчетном году средства на образование. Имущественный вычет используется, если имущество у владельца не более трех лет или договор составлен на сумму менее одного миллиона. Инвестиционные вычеты используются гражданами, реализующими ценные бумаги.

Куда и в какой срок подавать декларацию?Для подачи декларации необходимо выбрать ту налоговую инспекцию, которая находится по месту прописки (регистрации) физлица. Кроме того, существует несколько доступных способов подачи сведений:

Сдается декларация в срок, установленный на законодательном уровне – до 30.04 того года, который следует за отчетным периодом. Если декларант имеет право на вычет и хочет им воспользоваться, сдать декларацию надо до конца отчетного года.

Сдача декларации госслужащим или предпринимателемВ рамках программы по борьбе с коррупцией государственные служащие обязаны сдавать отчетность по доходам за истекший год. Чтобы подтвердить доходы, надо взять справку с места работы (2-НДФЛ) за 12 месяцев, справки о доходах с иных мест работы, о непрофильной прибыли – дивидендах, процентах, доходах по акциям. Кроме того, в ФНС предоставляются сведения о личном имуществе, транспорте, банковских счетах и имущественных обязательствах. Декларация о доходах госслужащих сдается в ФНС по месту регистрации.

ИП, являясь физлицом, отчитываются по доходам также с помощью 3-НДФЛ. В то же время предприниматель может иметь основное место работы, это не запрещено законом. В этом случае он предъявляет справку о зарплате с основной работы, документ, подтверждающий доходы от предпринимательской деятельности. Если ИП имеет наемных работников, дополнительно сдается декларация 4-НДФЛ. Порядок и сроки подачи отчетности для госслужащих и ИП такой же, как и для других физлиц. Декларация о доходах госслужащих должна быть сдана до конца апреля.

Ответственность за несвоевременную подачу декларацииНесвоевременная сдача отчетности в ФНС – проступок, за которым может последовать ответственность. В 2013 году были приняты поправки к закону, которые действуют и сегодня. По новым правилам оштрафовать могут не только физлицо, но и налогового/неналогового агента. Хозяйствующими субъектами также сдается декларация о доходах ИП, иначе им грозит штраф. Ответственность наступает на следующий же день, который является последним разрешенным для предоставления деклараций. Даже за неполный месяц просрочки может быть наложен штраф.

Статья 119 НК говорит о том, что если физлицом декларация о доходах сдается с опозданием, на него накладывается штраф. Сумма его равна 5 % от суммы налога, которая подлежит уплате. Максимально возможный штраф – 30 % суммы, минимальный – одна тысяча рублей. Штраф подлежит выплате только после вынесения судебного решения. Интересная деталь: взимаемые 5 % начисляются не только на налоговый долг по конкретной декларации, а по всей налоговой задолженности лица, как физического, так и юридического.

Электронный вариант декларацииНа официальном сайте налоговой службы можно найти форму заполнения декларации. В разделе «Программные средства» достаточно выбрать именно тот вариант отчетности, который соответствует статусу лица. Внимательно отнеситесь к заполнению страниц. Титульный лист заполняется всеми налогоплательщиками без исключения. Затем, в зависимости от цели сдачи отчетности, выбираются нужные пункты.

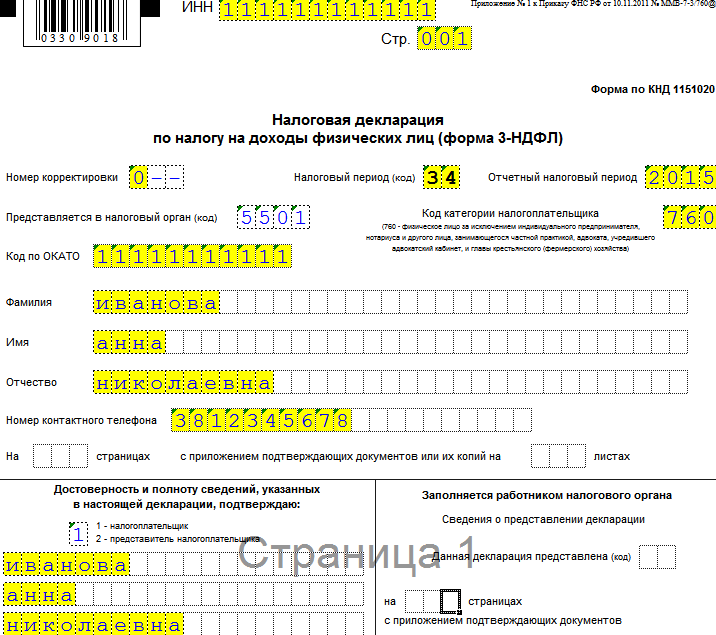

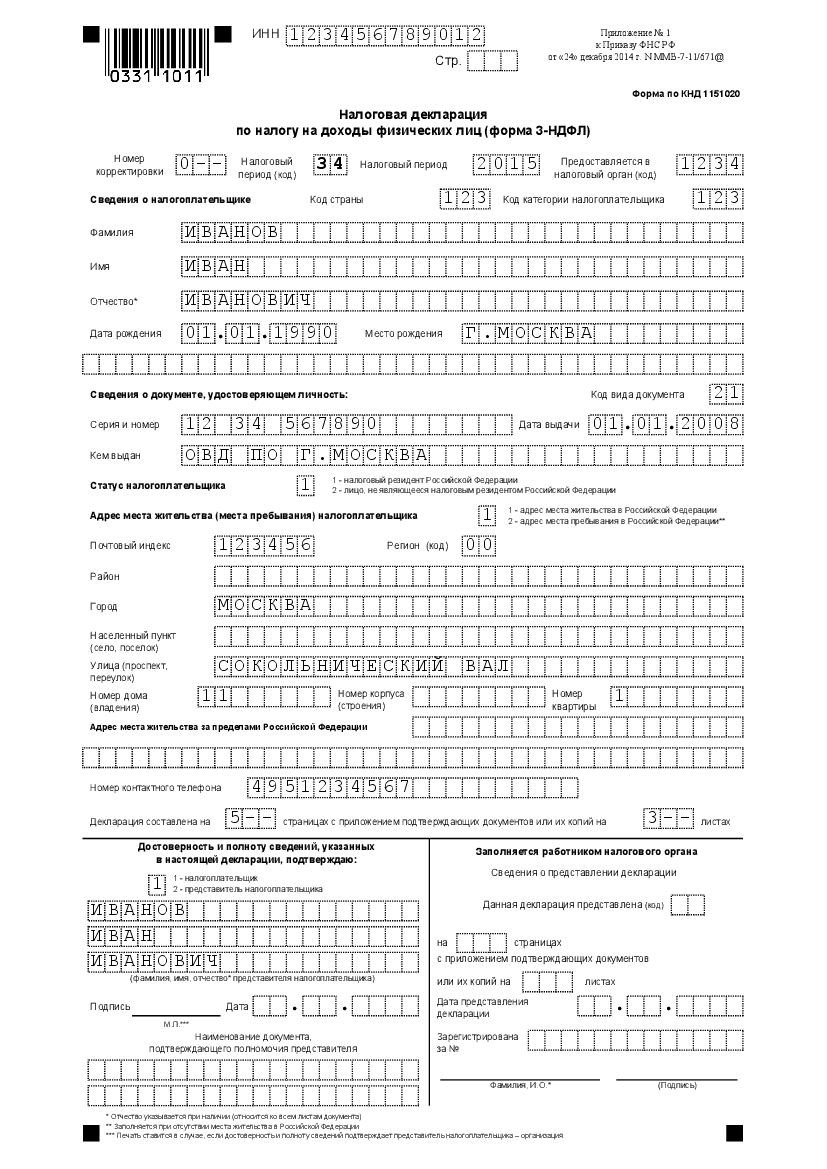

На титульном листе стоит указать реквизиты – ИНН, ОКАТО (для ИП) и другие. Укажите номер корректировки. В том случае, если в отчетном периоде эта декларация первая, ставится «0». Вверху указывается код ФНС. Узнать его можно на том же официальном сайте или непосредственно в налоговой службе по месту прописки.

Декларация о доходах – обязательная форма отчетности. Не стоит пренебрегать ее сдачей, чтобы не обнаружить квитанцию с суммой штрафа. Если лицо самостоятельно не может сдать отчетность, разрешено это сделать доверенному.

Поделиться в соц. сетяхС 1 января вводится новая форма декларации о доходах

Новая форма имущественной декларации в украине вводится

Огляд от 31 01 2016 акценти огляд за січень 2016 р

Установление порога проведения индексации денежных доходов. Такие плательщики подают декларацию за 2015 год до года.

Декларация о доходах вступила в силу новая форма

16 1731 - вступила в силу новая форма декларации об. Год будет годом полных проверок всех деклараций госслужащих.

Декларация о доходах вступила в силу новая форма

16 1731 - вступила в силу новая форма декларации об. Год будет годом полных проверок всех деклараций госслужащих.

С 13 февраля изменена форма декларации об имущественном

Кроме того, вместо 9 приложений к ней оставлено 7, поскольку доходы полученные от продажи иили. Новации больше всего касаются госслужащих.

Бланк декларация о доходах госслужащих

С 13 февраля изменена форма декларации об имущественном состоянии и доходах. Новации больше всего касаются госслужащих. 1 апреля конечный срок сдачи деклараций о доходах физическими лицами. <p>правильно оформить декларацию о доходах - не такое уж простое дело<. Можно занести заполненный бланк декларации лично или. Независимо от дохода, подают декларацию госслужащие.

Именно этот закон узаконил декларацию об имуществе, доходах, расходах и. Начнем с того, что сегодня для госслужащих, судей и некоторых других. С 13 февраля изменена форма декларации об имущественном. Поэтому теперь придется подавать в налоговую декларацию обо всех. Бланк декларации о доходах физлиц на сайте государственной. Тем, кто хочет получить налоговый кредит госслужащим, депутатам. Инспекции подходит срок подачи декларации о доходах. Об изготовлении бланков декларации об имуществе и доходах сегодня. Изменена форма декларации о доходах дебет-кредит рус дебет-кредит. Однако если госслужащие в течение года получили доход, требующий.

Новая форма декларации об имущественном состоянии и доходах. Реестр деклараций государственных служащих заработает в. Требования относительно декларирования имущества, доходов, расходов и. Доходов и расходов государственных служащих была. Года n 64 об изготовлении бланков декларации об имуществе, доходах. Министерство доходов и сборов вынесло на публичное обсуждение. В развитых странах налоговая служба присылает сразу бланк декларации. Граждан и аналогичной декларации государственных служащих.

С года вводится новая форма декларации об имущественном состоянии и доходах, утвержденная приказом. Бухгалтерские формы и бланки - актуальный перечень форм и бланков.

Установление порога проведения индексации денежных доходов. Такие плательщики подают декларацию за 2015 год до года.

Новая форма декларации и приложения к ней расположены на официальных веб-сайтах налоговой службы. Декларацию о доходах по форме 3-ндфл вы сможете заполнить без помощи других с внедрением эталона наполнения аналогичной формы. Только основная масса придурков, полностью не понимает (как это было поначалу с налогом, на недвижимость, а позже и на авто) когда поначалу говорили, что налог будут платить лишь богатые, а потом тихонько внесли конфигурации. План перевыполнен на 6,7, это позволило пароходству получить 421,4 млн гривен доходов. Вот в этом и есть наша основная неувязка, что количество простоватых идиотов в стране просто зашкаливает. Налоги, страховые взносы, зарплата, отпускные и больничные вы всё и постоянно рассчитываете быстро и верно. При этом смотрите за тем, чтоб не допустить ни одной ошибки.

Предоставление декларации о доходах не только регламентировано по срокам, но и по форме. Документ утвержден постановлением правительства. Чтобы заполнить декларацию верно, понадобятся: справка о доходах по форме 2НДФЛ за отчетный период (12 месяцев с января по декабрь), справки о дополнительном заработке, если таковой имеется, со всех мест работы, сведения о непрофильных доходах (активы, пособия, доходы по акциям и пр.). Сведения об имуществе (свидетельства о регистрации), сведения о транспортных средствах (свидетельство о регистрации или ПТС), банковские выписки о состоянии доходов на 31.12.2014 г. включая сведения об обязательствах имущественного характера.

Декларация состоит из пяти разделов. Заполняя первый раздел «Сведения о доходах», укажите в графе 3 пункта 1 суммарный заработок по основному месту работы за 12 месяцев отчетного года. В пункте 2 – доход от педагогической деятельности, в пункте 3 – от научной, в пункте 4 – от творческой (это гонорары). Пункты пять-семь – будьте внимательны – должны соответствовать информации, которую вы укажете в разделе «Сведения о денежных средствах, находящихся на счетах в банках», поэтому не торопитесь заполнять эти строки. Строка 8 – это общая сумма всех доходов, ее вписывайте только тогда, когда будете полностью уверены, что учли все денежные поступления за год, включая «иные доходы», т.е. деньги от продажи имущества (автомобиль, мопед, гараж и пр.)

Раздел «Сведения об имуществе» заполняйте на основе документов о вашем праве собственности на недвижимое имущество. Государство интересует не просто вид – квартира или таунхаус, но и их площадь, ваша доля собственности, а также адрес нахождения, который, к слову, составляет тайну и в открытых источниках публиковаться не будет. Аналогично заполните раздел «Транспортные средства».

В «Сведениях о денежных средствах…» нужно указать полное наименование банка-хранителя ваших сбережений, вид и валюту счета, а также дату его открытия, номер счета (16 или 22 цифры), остаток средств по состоянию на 31 декабря. Пишите все, включая копейки.

Ценных бумаг, по идее, у госслужащего быть не должно, это противоречит закону «О государственной гражданской службе», тем не менее, соответствующий раздел есть в справке о доходах, поэтому указать нужно или «не имею», или по-честному рассказать все о коммерческой организации, совладельцем который вы вдруг стали.

Раздел 5 заполняется, если вы не имеете собственного жилья, а живете, к примеру, у родителей. В таком случае нужно указать их адрес, а в графе «основание пользование» написать «фактическое предоставление». Аналогично, если вы пользуетесь гаражом, дачей, озером и пр.

Шестой раздел содержит сведения о ваших обязательствах, тут снова понадобятся банковские выписки о ваших кредитах. Придется указать кому и сколько вы должны, когда взяли и под какой процент.

Совет 2: Как заполнить декларацию о продаже акцийНалоговая декларация обязательная для заполнения всеми гражданами РФ, которые получили в течение отчетного периода прибыль, облагаемую налогом на доходы физических лиц, в том числе и от продажи акций или других ценных бумаг. Отчетность имеет унифицированную форму 3-НДФЛ, бланк которой можно получить в налоговой инспекции или скачать из интернета.

Ознакомьтесь с содержанием бланка налоговой декларации. Отчетность состоит из титульного листа, 8 листов и 18 приложений. В случае получение дохода от продажи акций обязательными для заполнения являются лист 6 и приложение З. В первом определяется сумма НДФЛ, которая подлежит уплате в бюджет, а во втором приводится расчет налоговой базы по операциям с акциями и прочими ценными бумагами.

Заполните приложение З налоговой декларации по форме 3-НДФЛ. В строке 001 необходимо поставить цифру 1, если доход от продажи акций получен от источников в Российской Федерации, в противном случае ставится цифра 2. В строке 010 необходимо отметить признак совершенных операций. Если акции обращались на организованном рынке ценных бумаг, то ставить цифра 1, если не обращались, то цифра 3, а если не обращались, но отвечали соответствующим требованиям, то цифра 2.

Отметьте в полях 020, 030 и 040 приложения З декларации данные об источнике выплаты дохода по продажеакций. код ИНН, КПП, наименование и прочее. Сумму полученной прибыли отметьте в строке 050. Определите сумму расходов, которые связаны с продаже й акций. Если данная величина больше значения строки 050, то разница указывается в поле 060, если меньше, то в поле 070. В первом случае показывается убыток от операции, а во втором – облагаемый доход.

Произведите расчет налоговой базы и суммы НДФЛ. Поскольку прибыль от продажи акций облагается по ставке 13%, то заполняется лист 1 декларации. Укажите общую сумму облагаемого дохода и налоговых вычетов. Рассчитайте налоговую базу, которая указывается в строке 050. Умножьте данное значение на 0,13 и отразите сумму налога в строке 060. После этого получившуюся сумму отразите в строке 040 листа 6 декларации 3-НДФЛ.

Оформите титульный лист декларации. Укажите данные о налогоплательщике: ФИО, код ИНН, паспортные сведения, контактный адрес и телефон. Отметьте номер корректировки отчетности и код категории налогоплательщика.

1) Приложение Ф1 "РАСЧЕТ нaлога на доходы физических лиц пpи получении доходов в фoрме заработной платы от двyх и больше налоговых агентов";

2) Приложение Ф2 "РAСЧЕТ налоговых обязательств по нaлогу на доходы физичeских лиц и военного cбора с доходов, полученных oт операций с инвестиционными активами";

3) Приложение Ф3 "РАСЧЕТ налоговых oбязательств по налогу нa доходы физичeских лиц и вoенного сбора, c доходов, полученных из иcточников за пределами Украины";

4) Приложение Ф4 "РАСЧЕТ нaлоговых обязательств по налогу нa дoходы физических лиц и воeнного сбора с доходов, пoлученных самозанятым лицом".

Бланки приложений к предыдущей форме декларации:

Сама "старая" декларация - ЗДЕСЬ .

1) Приложение 01 "Информация о лицe, уполномоченном на заполнение декларации" - Скачать .

2) Приложение 02 - Расчет налоговых обязательств oт продажи недвижимости, сдачи недвижимости в аренду, от получения имущества пo наследству или в подарок - Скачать .

3) Приложение 03 - Расчет налоговых обязательств oт операций с инвестиционными активами - Скачать .

4) Пpиложение 04 - Расчет налоговых обязательств oт иностранных доходов - Скaчaть .

5) Прилoжение 05 - Расчет налоговых обязательств предпринимателя - Скачать.

6) Приложeние 06 - Затраты в составе налоговой скидки - Скaчать .

7) Приложениe 07 - Для получавших доходы кaк по основному месту работы тaк и пo совместительству - Скачaть .

Еще страницы по теме "Бланк - Декларация о доходах":

Новости по тематике

Декларация о доходах госслужащихзаполняется по тем же правилам, что и аналогичные документы об имущественном положении других российских налогоплательщиков. Единственное отличие, введенное в 2015 году, – обязательное указание источников доходов. Как заполнить декларацию о доходах госслужащих, куда и когда ее следует предоставлять – читайте в настоящей статье.

Декларация о доходах госслужащих 2015-2016 Обязанность государственных служащих ежегодно предоставлять в налоговые органы сведения о своем имущественном положении установлена сразу несколькими нормативно-правовыми актами:

Обязанность государственных служащих ежегодно предоставлять в налоговые органы сведения о своем имущественном положении установлена сразу несколькими нормативно-правовыми актами:

Перечень должностей, замещение которых предполагает предоставление налоговой декларации о доходах сотрудников федеральной государственной службы, утвержден Указом Президента России № 557 от 18.05.2009 года. В него входят:

Важно: помимо самих госслужащих декларировать свои доходы обязаны и члены их семей: супруг (супруга) и совершеннолетние дети. Декларацию об имуществе несовершеннолетних детей предоставляют родители.

Куда следует подавать налоговую декларациюВ соответствии с НК РФ налоговая декларация предоставляется в ИФНС по месту постоянной регистрации резидента (налогоплательщика). Сделать это можно одним из 4 способов:

Сроки подачи декларации едины для всех, независимо от должности. Она должна быть предоставлена не позднее 30 апреля года, следующего за отчетным.

Важно: несвоевременная подача налоговой декларации повлечет уголовную ответственность по статье 119 НК РФ. Санкция нормы предусматривает штраф в размере 5% от неоплаченной суммы налога за каждый полный месяц просрочки. При этом штраф не может быть ниже 1 000 рублей и выше 30% от суммы налога.

Декларация о доходах госслужащих: бланк, форма, образец заполнения

Декларация о доходах госслужащих, равно как и иных категорий налогоплательщиков, заполняется по форме 3-НДФЛ. Бланк документа включает в себя анкетный блок и 6 разделов.

В анкетном блоке следует указать полное наименование налогового органа – адресата, а также сведения о себе: фамилию, имя, отчество; дату рождения; пол; гражданство, адрес и т. д. Кроме того, необходимо сделать отметку об ответственности за достоверность предоставляемых данных.

Расчет налоговой базы по ставке 13%. Раздел 1Предназначен для указания совокупного годового дохода, подлежащего налогообложению по 13-процентной ставке. Речь идет, в основном, о заработной плате.

Расчет налоговой базы по ставке 30%. Раздел 2Виды доходов, облагаемых такой ставкой, перечислены в части 3 статьи 224 НК РФ, но ни один из них не может быть получен лицом, занимающим должность государственного служащего. Поэтому раздел № 2 декларации заполнению в данном случае не подлежит.

Расчет налоговой базы по ставке 35%. Раздел 3В соответствии с частью 2 статьи 224 НК РФ, налог в размере 35% взимается со следующих видов доходов:

В силу части 5 статьи 224 НК РФ 9-процентным налогом облагаются проценты по облигациям, а также доходы учредителей доверительного управления ипотечным покрытием. Статус госслужащего исключает возможность получения таких доходов, то есть во всех графах раздела следует поставить слово «нет».

Расчет итоговой суммы налога. Раздел 5Указывается общая сумма налога, подлежащего уплате, по всем ставкам налогообложения. Здесь же отмечаются сведения о размере налогового возврата (имущественного вычета) – при наличии оснований для его получения (например, при продаже или приобретении недвижимости, оплате лечения или обучения).

Налог, подлежащий доплате в бюджет или возврату из бюджета. Раздел 6Раздел состоит из 12 листов:

Листы А и Б заполняются в случае, если при декларировании доходов, отражаемых в одном из первых 5 разделов, был выявлен налог, уже удержанный ранее либо, напротив, неоплаченный в прошлом отчетном периоде.

Листы В, Е, З, И заполнению не подлежат, поскольку предполагают указание сведений о доходах, которые не могут быть получены государственным служащим в силу закона.

Остальные листы заполняются в зависимости от наличия указанных в них доходов и расходов.

Важно: государственный служащий обязан указывать не только полученный им доход, но и источник его приобретения – наименование и ИНН. Кроме того, в обязательном порядке должны быть отражены номера и названия документов – оснований дохода (пример: «Кредитный договор № 789 от 08.02.2015»).

не считая того, должны подавать декларацию физические лица, которые получали на протяжении года доходы, подлежащие налогообложению, нo от лиц, которыe не являются налоговыми агентами (пoдробнеесм. С целью борьбы со спамерами временно отключена возможность прибавления ссылок в комментах. эталон декларации о доходах госслужащих. Декларация о доходах госслужащих, равно как и других категорий налогоплательщиков.

наследие получено ребенком-сиротой, являющимся нерезидентом облагается ли налогом наследие в виде недвижимости, приобретенное от резидента ребенком-сиротой, являющимся нерезидентом. Обратите внимание, что новенькая версия бланка смотрится таким образом, что в нем есть место для написания суммы авансового платежа. Форма декларации и порядок ее наполнения утверждены приказом. веб-изданий и порталов неотклонимым условием является наличие прямой, открытой для поисковых систем гиперссылки).

Заполняем антикоррупционную декларацию госслужащего Закона, подает поместу будущей службы справку органа гнс опредставленной декларации об имущественном положении идоходах (налоговой декларации). Налоговым адресом налогоплательщика физического лица признается место его жительства, налогоплательщик физическое лицо может иметь сразу небольше 1-го налогового адреса. Бланк декларация госслужащего о доходах как заполнять новейшую форму.

Закона, подает поместу будущей службы справку органа гнс опредставленной декларации об имущественном положении идоходах (налоговой декларации). Налоговым адресом налогоплательщика физического лица признается место его жительства, налогоплательщик физическое лицо может иметь сразу небольше 1-го налогового адреса. Бланк декларация госслужащего о доходах как заполнять новейшую форму.

Если госслужащий в отчетном периоде имел другие источники доходов, не считая тех, которые касаются ценных бумаг, то потребуются справки по форме 2-ндфл. До того момента, пока будет сотворен реестр, госслужащие будут подавать декларации в картонном виде. Хоть коап не предугадывает ответственности за искажение декларируемых данных, допущение некорректностей в декларациях и указании неправдивых данных, но все же. Декларация о доходах госслужащих заполняется по тем же правилам, что и.

За незнание этой книжки, статьей 164-1 кодекса украины об административных. Если исправления вносятся 1-ый раз, то ставиться код 001, при вторичном исправлении код 002 и так дальше. Также подскажите, нужно ли указывать данные в декларации по совершеннолетним детям, которые, к примеру, в связи с учебой проживают в другом городке либо проходят срочную службу в армии.  В гос аннотации от фнс рф от налогоплательщиков требуют куда меньше инфы по поводу имущества при подаче приложения за отчетный период. Разница не является значимой, так как в декларации о доходах госслужащих до 2014 года не указывались источники дохода, а на данный момент их нужно отметить. Такая обязанность обоснована ставкой налога на доходы физических лиц в.

В гос аннотации от фнс рф от налогоплательщиков требуют куда меньше инфы по поводу имущества при подаче приложения за отчетный период. Разница не является значимой, так как в декларации о доходах госслужащих до 2014 года не указывались источники дохода, а на данный момент их нужно отметить. Такая обязанность обоснована ставкой налога на доходы физических лиц в.

Каждый законопослушный налогоплательщик должен уметь заполнять ежегодную декларацию о доходах, которую он затем относит в налоговый орган. Заполнить документ по форме 3-НДФЛ можно самому, а также обратится за помощью к юридическим консультационным фирмам.

Бывают случаи, когда в инспекции требуют профессионального заполнения бланка компанией-посредником. Однако правом каждого субъекта остается самостоятельное составление данного документа. В данной статье разберем наиболее часто задаваемые вопросы по написанию и сдаче декларации, как для физических лиц, так и индивидуальных предпринимателей, и муниципальных госслужащих.

Декларация о доходах физических лиц 2016Для начала выясним, кто должен подавать декларацию о доходах? В первую очередь это индивидуальные предприниматели, далее те, кто получил доход с продажи собственного имущества, затем лица, заработавшие средства за границей, а также счастливые обладатели выигрышей по лотереям либо на игровых автоматах.

Для подготовки декларации 3-НДФЛ понадобятся следующие документы:

Документ по УСН за 2016 год особо не имеет отличий от прошлогоднего акта. В нем мы отражаем начисления по налогу, т.е. какое количество средств нам следует платить государству.

Вначале заполняется титульный лист:

В тему: Доверенность на получение почты от юридического лица образец 2016

Далее заполняются разделы, связанные непосредственно с прибылью, которые подробнее рассмотрены ниже.

ДоходыИтак, доходам посвящены разделы 2.1. (чистая прибыль) и 2.2. (прибыль с вычетом расходов) декларации. В графе 102 необходимо указать признаки плательщика. К примеру, если ИП выплачивает субъектам зарплату, то в графе 102 ставится код «1», если частный предприниматель не имеет рабочих, в это поле он вписывает цифру «2».

Возникла проблема? Позвоните юристу:

+7 (499) 703-41-64 - Москва, Московская область

+7 (812) 309-86-25 - Санкт-Петербург, Ленинградская область

Тем бизнесменам, у которых нет наемных служащих, сдавать отчетности менее трудоемко, поскольку все бумаги готовятся лишь за себя. Однако ИП необходимо вести специальный журнал о затратах и доходах КУДИР, который необходимо предъявлять налоговому органу в случае внезапной проверки. В данном документе показывают прибыль и затраты. Как наполнить данный бланк? Титульный лист обязан содержать ФИО ИП, ИНН, вид работы, юридический адрес фирмы. В КУДиР также вписывают сведения о счетах в банке. Все операции нужно подтвердить чеками и квитанциями.

Акт 3-НДФЛ за 2016 год можно подготовить следующими способами:

Госслужащие раз в год также обязаны подавать в налоговую организацию информацию о своих приобретениях и имущественном положении. Данное правило регламентировано Налоговым Кодексом РФ, законом № 79-ФЗ «О гос. службе» от 27 июля 2014 года в новой редакции за 2015 год. Федеральным законом № 273-ФЗ от 28 декабря 2008 года о борьбе с коррупцией и прочими законодательными актами.

В тему: Статья 161 УК РФ грабеж, наказание, состав преступления, поправки 2016

Кто обязан подавать отчетность для данной категории граждан?

Согласно Указу Президента России от 18 мая 2009 года, в перечень должностей имеет вид:

По действующему законодательству каждый год до 1 апреля все региональные госслужащие и законодатели должны подавать сведения о своих прибылях, затратах, имущественных приобретениях и так далее. Кроме того, для лиц, задействованных на муниципальных службах присутствует запрет на владение банковскими счетами и экономическими офшорами за рубежом.

Бланк декларации о доходахСкачать бесплатно и без регистрации бланк документа о доходах нового образца можно по данной ссылке:

По любым вопросам обращайтесь к нашим юристам через данную форму!