Рейтинг: 4.9/5.0 (1880 проголосовавших)

Рейтинг: 4.9/5.0 (1880 проголосовавших)Категория: Бланки/Образцы

Нулевая декларация для физического лица образец

Декларация 3 НДФЛ: образец для скачиванияНа нашем сайте вы сможете бесплатно скачать образец заполнения декларации 3 НДФЛ 2015 - 2016 года за обучение для физических лиц, для ип нулевая, при дарении при продаже ,имущественный налоговый вычет, получить бесплатную юридическую консультацию у специалиста, а также пообщаться с другими пользователями в комментариях!

Законодательное требование декларирования доходов жителями РФ закреплено в НК (Часть 2-я, глава 3-я, статья 229-я). Для тех случаев, когда гражданин РФ работает на одном конкретном предприятии и получает доход только в виде зарплаты, отчет в форме 2-ндфл за него подает бухгалтерия этого предприятия. Если человек получает доход от каких-либо других видов деятельности, в том числе, предпринимательский доход, то им подается 3 ндфл форма в самостоятельном порядке. Так же самостоятельно гражданин начисляет и оплачивает ндфл.

Декларация по форме 3-ндфл должна быть подана для отчета перед налоговой службой раз в год. Бланк декларации 3 ндфл должен быть корректно заполнен и подан в любом из двух видов: либо в бумажном виде, либо в электронном. Отчет можно сделать как самостоятельно, так и через личного представителя. Необходимо правильно заполнить бланк установленного образца и указать только достоверные данные, иначе придется переоформлять декларацию, и даже платить штраф. Для этого лучше скачать образец заполнения декларации, чтобы избежать ошибок.

До 30 апреля 2016 года отчитаться о доходах перед Федеральной Налоговой Службой придётся следующим категориям граждан:

Все вышеперечисленные категории граждан должны подать отчёт в налоговую службу. Подавать документ можно вручную либо через специализированную программу. Правильное применение необходимых профессиональных и стандартных вычетов лежит на бухгалтера, который рассчитывает заработную плату. А вот имущественные и социальные вычеты граждане осуществляют и рассчитывают самостоятельно, и форму 3-ндфл заполняют и подают в налоговую самостоятельно.

В 2016 году подавать декларацию по форме 3-ндфл снова придётся по новым правилам. Лучше всего заранее просмотреть образец заполнения 3 ндфл, чтобы избежать ошибок при оформлении отчета.

Нулевой баланс, деклараци, нулевая отчетность ИП, ООО в налоговую, ПФ РФ Нужно ли сдавать НУЛЕВУЮ отчетность, декларация или нулевой баланс для ИП, ООО в ПФР или налоговую, находящихся на УСН, ЕНВД, ОСНОНезависимо от того. ведется ли финансово-хозяйственная деятельность или нет, проводятся операции по расчетному счету и кассе или нет, заключаются договора или нет, налогоплательщик обязан отчитаться в налоговые органы.

Если хозяйственная деятельность не велась, движений средств по расчетному счету и кассе не было, налогооблагаемая база по налогам отсутствует, составляется нулевая отчетность .

Нулевая декларация и отчетность по УСНЗаполняется страница 1 вашими данными. Кроме того, Вам необходимо только выбрать объект налогообложения (доходы или доходы-расходы), а также ставку налога, и заполнить код ОКАТО (для каждого региона он свой). А также занести значение КБК.

Остальные поля в декларации оставьте равными нулю. При УСН доходы-расходы в декларации вы можете показать расход и перенести его на следующий период.

Нулевая декларация и отчетность по ЕНВДДекларация по ЕНВД не может быть нулевой. Она рассчитывается всегда в соответствии с физическими показателями, даже если хозяйственная деятельность не ведется. И Налогоплательщик обязан в установленные сроки сдать её. Согласно Письма Минфина России от 15.04.2014 N 03-11-09/17087. до снятия с учета в качестве налогоплательщика сумма единого налога исчисляется по соответствующему виду предпринимательской деятельности исходя из имеющихся физических показателей и базовой доходности в месяц.

Вместо «нулевок» можно сдать за I квартал 2015 единую упрощенную декларациюСдать по итогам I квартала такую единую декларацию (Приложение № 1 к Приказу Минфина от 10.07.2007 № 62н) вправе те налогоплательщики, у которых за налоговый период не было движения денег на счетах в банках и в кассе, а также объектов налогообложения ни по одному из налогов (п. 2 ст. 80 НК ).

Имейте в виду, что вы не обязаны заполнять именно единую декларацию. Если хотите, можете вместо нее сдать нулевые декларации по каждому из ваших налогов, которые требуют отчета по окончании I квартала.

Нулевая декларация по ЕСХНЗаполняется титульная часть декларации. В остальных страницах ставят прочерки.

Нулевая Книга Доходов и Расходов - КУДиР Как заполняется нулевая декларация 3-НДФЛ для ИПОдним из обязательных документов для индивидуальных предпринимателей, что находятся на ОСНО, является декларация формы 3-НДФЛ.

При этом отчетный документ подается даже в том случае, если предпринимательская деятельность не осуществлялась. Поэтому необходимо рассмотреть образец нулевой 3-НДФЛ для ИП, и разобраться какие разделы заполнять.

Общие сведения ^Статус индивидуального предпринимателя физические лица получают после прохождения государственной регистрации (ст.22.1 Закона ).

При регистрации ИП также выбирают подходящую систему налогообложения, например, УСН или ОСН. По итогам осуществления предпринимательской деятельностью все налогоплательщики обязательно сдают налоговую декларацию.

Если деятельность не велась, тогда сдается нулевая отчетность. Стоит также отметить, что физические лица могут работать одновременно по трудовому соглашению .

В этом случае они должны отчитываться перед фискальным органом о тех доходах, что были получены не по основному месту работы.

Потому как на основной работе функцию налогового агента выполняет работодатель, который и удерживает подоходный налог. Как следствие обязанность по сдаче отчетной документации за наемного работника возложена на нанимателя.

Если же гражданин параллельно является индивидуальным предпринимателем, тогда подача налоговой декларации будет зависеть от того, где именно находится основное место работы.

Если ИП работает на предприятии по совместительству, тогда он должен подавать отчетную документацию за себя, параллельно отображая доходы, полученные от работы по совместительству.

В любом случае подача декларации 3-НДФЛ является прямой обязанностью налогоплательщика независимо от его гражданско-правового статуса.

По закону отчетная документация является неотъемлемой частью российской системы налогообложения (ст.80 НК РФ ). Форма налоговой декларации утверждается приказом профильного Министерства .

Расчет суммы налоговых обязательств осуществляется на основании доходов полученных:

Чтобы облегчить налоговое бремя законодатель предусмотрел возможность частичной компенсации уплаченного налога.

Согласно с разъяснениями профильного министерства индивидуальные предприниматели также как и физические лица могут воспользоваться налоговыми вычетами (письмо Минфина от 06.06.2013 № 03-04-05/21156 ).

Пакет документов для применения налоговых преференций будет зависеть от конкретного вида удержания.

Что это такое?Нулевая 3-НДФЛ для ИП — это такой же бланк отчетного документа, но, с отображением соответствующих показателей. Нулевая отчетность подается тогда, когда предпринимательская деятельность временно не ведется.

Возможна ли подача 3-НДФЛ через интернет, читайте здесь .

Это может быть связано с сезонностью бизнеса или из-за того, что физическое лицо имеет основное место работы, а коммерческой деятельностью занимается в свободное время. Подача нулевой декларации также свидетельствует о том, что ИП продолжает свое существование.

Кто сдает отчетностьНалоговую декларацию 3-НДФЛ должны сдавать:

У индивидуальных предпринимателей обязанность по сдаче отчетной документации возникает в результате перехода на ОСН.

Если ИП находится на УСН, тогда обязанность по сдаче декларации 3-НДФЛ у него не возникает (письмо Минфина от 07.05.2010 N 03-04-05/3-255 ).

Исключением может быть доход, полученный налогоплательщиком в статусе физического лица (см. подзаголовок «Общие сведения»).

Установленные срокиПодача отчетной документации осуществляется по месту регистрации налогоплательщика не позже 30 апреля каждого года.

Исчисление сроков для сдачи декларации 3-НДФЛ необходимо производить от прошедшего отчетного периода (ст.229 НК РФ ).

При наличии дополнительных налогооблагаемых доходов их уплата происходит в течение 30 дней с момента получения налогового извещения.

Если налогоплательщик нарушит установленные сроки, то на него может быть наложен штраф (ст.119 НК РФ ). Лица, которые не обязаны подавать декларацию, могут обращаться в налоговую службу в любое время.

Однако не стоит забывать, что перерасчет налоговой суммы при получении налогового вычета производится не более чем за 3 года (ст.78 НК РФ ).

За правильностью заполнения декларации 3-НДФЛ и своевременностью ее подачи следит территориальный орган ФНС. При выявлении ошибок налоговый инспектор может попросить переделать отчетный документ.

Отказ в принятии налоговой декларации может произойти в случае нарушения заявителем п.28 Административного регламента. Проверка отчетной документации происходит в течение трех месяцев (ст.88 НК РФ ).

Если фискальный орган не выявит нарушений, то по итогам камеральной проверки будет принято соответствующее решение (ст.78 НК РФ).

Как заполнить налоговую нулевую декларацию 3-НДФЛ ^Заполняя бланк отчетного документа налогоплательщику необходимо отобразить:

При этом полученная прибыль должна быть документально обоснована. Как правило, доходы подтверждаются следующими документами:

Допускается заполнение налоговой декларации 3-НДФЛ вручную или на компьютере. Однако при самостоятельном заполнении бланка не должно быть никаких исправлений или зачеркиваний.

Заполнение полей производится заглавными печатными буквами. В пустых колонках необходимо ставить прочерки. Актуальный образец заполненной декларации можно найти в территориальном отделении налоговой службы.

Если отчетный документ оформляется в электронном формате, то последующая распечатка должна быть только односторонней. Денежные суммы должны указываться исключительно в российских рублях.

Данные о налогоплательщике указываются на каждой странице декларации. Обязательными для заполнения являются титульный лист и раздел №1.

В то же время, если ИП не осуществлял предпринимательскую деятельность, то большинство колонок не заполняется. Также не нужно производить какие-либо расчеты.

Сдавать отчетную документацию можно в территориальном отделении фискального органа или через портал Госуслуги .

Чтобы постоянно пользоваться услугами государственных информационных порталов заинтересованным лицам необходимо пройти авторизацию.

После того, как будет создан личный кабинет. налогоплательщик сможет отчитываться через интернет.

Для этого нужно:

Уведомлять налоговую службу о подаче декларации можно путем почтового отправления. Если возникнет необходимость сделать отметку фискального органа на втором экземпляре отчетного документа, тогда нужно будет посетить территориальное отделение.

Для применений налоговых вычетов к заявлению нужно прикладывать документы, дающие право на получение налоговых льгот.

Структура документаБланк декларации включает:

Какие листы необходимо сдаватьКоличество заполняемых страниц зависит от следующих факторов:

Если предпринимательская деятельность не велась, и не было дополнительных доходов от совместительства, тогда обязательными для заполнения является титульный лист, а также КБК и код по ОКТМО в разделе №1 (см. подзаголовок «Как заполнить…»).

Нулевая декларация. Нулевая отчетность ИП и ОООНулевой декларацией называется так называемая нулевая отчетность. Данный вид отчетности может быть нужен любой организации. Не смотря на то, что нулевая декларация представляет собой общепринятый вид налоговой отчетности, тем не менее, её составление это обычно процесс отдельный и особый. Употребляется данный вид декларации только в отдельныx особых случаях. Давайте разберемся, в каких именно.

Случаи применения нулевой декларации:

Как можно объяснить возможность такого финансового штиля? Для начала стоит подумать о том, что декларация по налогам, это документ, обязательный к подаче в налоговую инспекцию в самом начале деятельности любого юридического лица.

Бывает период, когда это юридическое лицо оформило регистрацию. но еще не приступило к осуществлению своей деятельности в коммерческом направлении. В таком случае предоставляется нулевая декларация.

Далее, стоит принять во внимание, что некоторые компании занимаются своей деятельностью на сезонной основе. В этом случае, когда наступает период затишья в деятельности, получается, что работа компании на время прекращается.

Это тот самый период, который оформляется при помощи нулевой декларации. После прекращения этого затишья, организация вновь начинает заниматься своими обычными делами, что позволяет далее предоставлять в налоговые органы декларации на обычной финансовой основе.

Кроме того, существует вариант, когда нулевая декларация подается в налоговую инспекцию от юридического лица, деятельность которого в настоящее время формально существует, а фактически приостановлена.

В этом случае данный вид декларации говорит о том, что юридическое лицо не эффективно в экономическом смысле. Однако, если данная ситуация продолжается более одного квартала без изменений, за этим вполне логично может последовать полная ликвидация юридического лица.

Зачем необходимо сдавать нулевую декларацию, если она по сути ничего не значит в налоговом плане? Обычно это осуществляется в качестве общепринятой практики деятельности юридических или физических лиц.

Смысл нулевой декларации в том, что она может повлиять на принятие решение о возможных льготах юридическому лицу, её подавшему. Также в этом случае может последовать освобождение от различных налогов на имущество.

Если компания все же получила некоторую прибыль за отчетный период, то есть вела финансовую деятельность, но в налоговый орган предоставила декларацию нулевую, тогда она может быть оштрафована по установлении факта мошенничества.

Для подачи деклараций о доходах существуют свои правила. В том случае, если юридическое лицо или физическое, вело за отчетный период финансовую деятельность с получением прибылей, то есть было экономически эффективным, в этом случае в налоговую инспекцию предоставляются обычные налоговые декларации.

В противном случае, когда физическое или юридическое лицо осуществляло свою деятельность за отчетный период без каких либо изменений в финансовом отношений, то есть фактически не производило никаких действий финансового характера, тогда в налоговую инспекцию предоставляется нулевая декларация. Предоставление нулевой декларации является обязательным для всех организаций и физических лиц.

Как заработать на Форекс без опыта? Налоговая реформа - 2015: обзор основных измененийВ последних числах декабря 2014 года Верховная Рада Украины приняла пакет законов о налоговой реформе в Украине. Депутаты проголосовали за кардинальные изменения, которые касаются практически всех налогов в Украине. Реформа системы налогообложения в Украине коснется не только предприятий, но и граждан. Рассмотрим основные изменения в налоговых законах, которые вступают в силу в 2015 году.

Изменения в системе налогообложения Украины

Кардинальные изменения в налогообложении юридических лиц и граждан призваны упростить и удешевить систему администрирования налогов, а также дополнительно привлечь в бюджет государства 40 млрд. грн. в год.

С этой целью с 2015 года в Украине уменьшается количество налогов: с 22 до 9. Некоторые налоги не упразднены полностью, а лишь трансформированы по принципу два в одном: например, фиксированный сельскохозяйственный налог стал 4-й группой единого налога. Налогов стало меньше, но сложность их администрирования, на наш взгляд, не повлияла на упрощение ведения бизнеса в Украине.

Налоговый компромисс для бизнеса

25 декабря 2014 года принят Закон Украины «О внесении изменений в Налоговый кодекс Украины относительно особенностей уточнения налоговых обязательств по налогу на прибыль предприятий и налогу на добавленную стоимость в случае применения налогового компромисса», которым предусмотрена процедура налогового компромисса. Налогоплательщики добровольно декларируют заниженные налоговые обязательства по НДС и налогу на прибыль в любом налоговом периоде до 01.04.2014 г. и доплачивают в бюджет 5% от суммы незаконно минимизированных налоговых обязательств. В этом случае налогоплательщик освобождается от возможной ответственности за указанные нарушения.

Сроки процедуры - первое полугодие 2015 года. В дальнейшем не исключены внеплановые документальные проверки предприятий, которые отказались принимать участие в процедуре. Подробнее о налоговом компромиссе в Украине

Налог на прибыль

Раздел III Налогового кодекса Украины изложен в новой редакции. Для плательщиков налога на прибыль финансовый результат будет рассчитываться по стандартам бухгалтерского учета. Но для предприятий с годовым доходом более 20 млн. грн. финансовый результат предприятия будет корректироваться на разницы, которые увеличивают или уменьшают объект налогообложения. Среди налоговых разниц следует отметить корректировку финансового результата для налогообложения в сторону увеличения на 30% стоимости товаров, работ, услуг, приобретенных у плательщиков единого налога (кроме плательщиков ЕН с НДС).

До 2015 года корректировка прибыли для налогообложения происходила путем корректировки доходной и/или расходной части, например, исключения из состава расходов тех статей, которые не связаны с хозяйственной деятельностью предприятия. Теперь доходы и расходы будут совпадать с данными бухгалтерского учета, а субъекты с годовым доходом в пределах 20 млн. грн. вправе не корректировать финансовый результат на налоговые разницы, предусмотренные Налоговым кодексом. По данным статистики ГФС, количество таких субъектов в Украине - 95%.

Изменены сроки предоставления налоговой декларации по налогу на прибыль за 2015 год, отчетность следует подать до 1 июня 2016 года. Также плательщики налога на прибыль (кроме новосозданных и тех, чей доход не превышает 20 млн.грн. в год) уплачивают авансовые взносы по налогу на прибыль ежемесячно исходя из суммы фактически полученного дохода на месяц, без предоставления налоговой декларации.

Для юридических лиц плательщиков налога на прибыль, которые пребывали на налоговых каникулах, рассчитывая налог на прибыль по ставке 0%, норма осталась работающей до 01.01.2016 г.

Налог на добавленную стоимость

Администрирование налога на добавленную стоимость переходит в новую эру – электронную. В тексте налогового закона (законопроект № 1578) сохранились нормы об электронном администрировании НДС и функционировании НДС-счетов. Система электронного администрирования НДС (СЭА) представляет собой аналитический учет НДС в разрезе налогоплательщиков, при котором информация обо всех операциях по НДС будет видна он-лайн в виде электронного лицевого счета налогоплательщика.

Полноценный старт СЭА запланирован с 01.04.2015 г. но для налогоплательщиков предусмотрен переходный период с 01.02.2015 г. до 30.06.2015 г. В переходном периоде к налогоплательщикам не будут применяться штрафы за нарушения сроков регистрации налоговых накладных в Едином реестре (ЕРНН), а также регистрация налоговых будет проходить без ограничений.

Право на налоговый кредит субъектов хозяйствования больше не привязывается к связи с хозяйственной деятельностью налогоплательщика: в состав налогового кредита будут относиться все приобретения товаров и услуг с НДС. Но для корректировки будет применяться механизм начисления налоговых обязательств на стоимость товаров и услуг, которые не применяются в хозяйственной деятельности (например, ранее они не давали права на налоговый кредит по НДС).

Сам факт введения СЭА и НДС-счетов вызывает очень негативное отношение у бизнеса, в частности из-за вымывания оборотных средств предприятий и усложнения учета и отчетности. Читайте больше об НДС в 2015 году.

Упрощенная система налогообложения. Единый налог

Упрощенную систему налогообложения также «упростили». От прежних шести групп единщиков останется только три, большинство субъектов попадает в 3-ю группу, 4-я группа ЕН представляет собой фиксированный сельхозналог.

Увеличены пределы доходов для предпринимателей: 1-я группа ЕН – до 300 000 грн. вместо 150 000 грн. 2-я группа ЕН – до 1 500 000 грн. вместо 1 000 000 грн. 3-я группа ЕН – до 20 000 000 грн. вместо 3 000 000 грн. для физлиц и 5 000 000 грн. для юрлиц. Также для плательщиков единого налога 3-й группы снижены ставки единого налога: до 2% с НДС или 4% без НДС. Доходом плательщиков единого налога, которые работают по договорам комиссии, будет считаться только их вознаграждение.

Таким образом, можно сделать вывод, что упрощенная система для многих субъектов станет более привлекательной, чем общая.

Налог на доходы физических лиц

Базовые ставки НДФЛ предусмотрены на уровне 15% и 20% (вместо 15% и 17%). Ставка НДФЛ 20% будет применяться к месячным доходам, превышающим десятикратный размер минимальной заработной платы (свыше 12180 грн.). Кроме того, ставка налога в размере 20% будет применяться к доходам в виде роялти, процентов по вкладам, прибыли из институтов совместного инвестирования (ИСИ) и дивидендам (кроме дивидендов, выплаченных плательщиками налога на прибыль, по этим выплатам ставка налога составляет 5%).

Граждане, получающие доход от двух и более налоговых агентов, обязаны подавать годовую налоговую декларацию физического лица с целью годового перерасчета НДФЛ. К доходу до 120 минимальных зарплат будет применяться ставка 15%, свыше – 20%.

Двойная ставка от базового размера 15% (то есть 30%) будет применяться к доходам физических лиц, определенным непрямыми методами (по суммам расходов, которые не подтверждены налогооблагаемыми у источника выплаты доходами, ст. 39-2 НКУ). Сведения в налоговую службу о приобретениях граждан по закону должны подавать налоговые агенты: предприятия и прочие субъекты хозяйствования.

Законопроект № 1573, за который депутаты проголосовали 29.12.2014г. предусматривает поэтапное снижение ЕСВ. В 2015 году - 65 % от базовой ставки, 2016 год – 52 % от базовой ставки, с 2017 год – 40 % от базовой ставки. К начисленной заработной плате, размер которой превышает двукратный размер минимальной заработной платы, применяется базовая ставка ЕСВ (около 37%).

При этом усиливается контроль за соблюдением законодательства о труде и ответственность работодателя за нарушения в сфере оплаты труда (штрафные санкции в значительных размерах).

Амнистия капиталов физических лиц

В проекте изменений предлагалось гражданам Украины подать так называемую «нулевую декларацию» в которой разово задекларировать активы (имущество), которые у него есть в наличии по состоянию на 01.01.2015 г. денежные средства, корпоративные права и акции, в том числе иностранных компаний. Имущество и средства, указанные в такой декларации, налогообложению не подлежали бы.

В окончательном тексте опубликованного закона эта норма отсутствует. Тем не менее, до 1 марта 2015 года Кабмин должен разработать новый законопроект относительно нулевой декларации и метода контроля доходов граждан.

С целью предотвращения теневого оборота наличных средств законодатели вводят с 01.07.2015 г. обязательное применение регистраторов расчетных операций для физических лиц на упрощенной системе налогообложения (ФЛП ЕН) 2-й группы, с 01.01.2016г. – единщиков 3-й группы. Нововведение не распространяется на субъектов, осуществляющих торговлю на рынках и выездную торговлю.

В пакете реформ также приняты изменения в налогообложении налогом на недвижимость. Также граждан коснется введение транспортного налога на автомобили, которые были в использовании до 5 лет, с объемом двигателя 3 000 куб.см. для бензиновых двигателей, 2 500 куб.см. для дизельных двигателей. Ставка налога составит 25 000 грн. за каждый автомобиль в год.

По слова премьер-министра Украины, нынешнее реформирование налоговой системы Украины является лишь основой, в которую будут вноситься изменения в течение всего 2015 года.

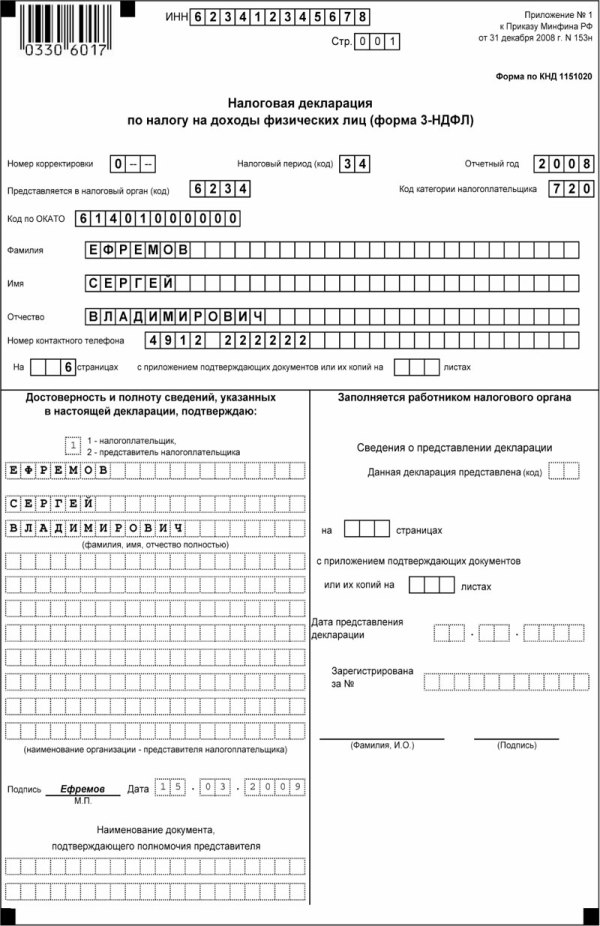

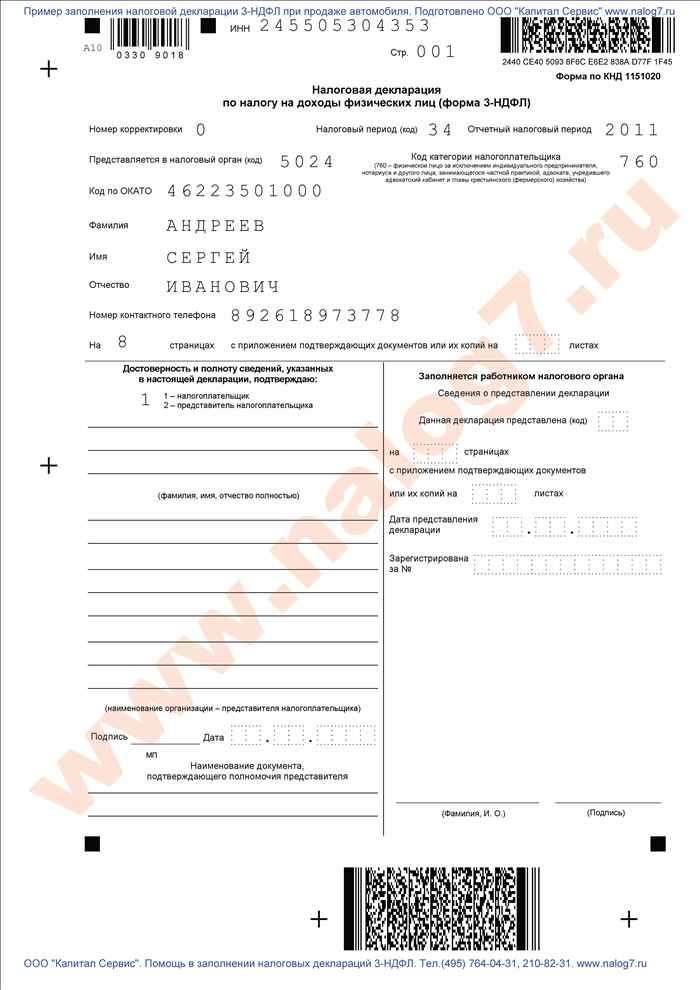

При заполнении титульного листа налоговой декларации, состоящего из 2-х страниц, отражают общие сведения о налогоплательщике.

На первой странице титульного листа (см. рисунок 1) налоговой декларации в поле «Номер корректировки» проставляется цифра 0, поскольку налоговая декларация Н. М. Ивановой по доходам за 2012 год представляется впервые.

В пункте "ИНН" указывается идентификационный номер налогоплательщика - физического лица, который указан в документе, подтверждающем постановку данного физического лица на налоговый учет в налоговом органе Российской Федерации. При отсутствии у налогоплательщика ИНН данный реквизит не заполняется. В нашем примере записываем ИНН Ивановой Н. М. Поле «ИНН» также заполняется на всех последующих листах декларации.

В пункте «Налоговый период (код)» уже проставлено число 34 – это код налогового периода (2012 года), далее указывается отчетный налоговый период – 2012 год.

В поле "Представляется в налоговый орган (код)" проставляется четырехзначный номер налогового органа, в котором налогоплательщик состоит на налоговом учете. В нашем примере 2536, где 25 - код региона (Приморский край), 36 - номер налогового органа.

Поле «Код категории налогоплательщика» заполняется на основании Справочника, приведенного в Приложении № 1 к Порядку заполнения формы налоговой декларации по налогу на доходы физических лиц (далее – Порядок).

Существуют следующие коды категории налогоплательщиков:

- индивидуальные предприниматели - код 720,

- нотариусы и другие лица, занимающиеся частной практикой – код 730,

- адвокаты, учредившие адвокатские кабинеты – код 740,

- индивидуальные предприниматели, являющиеся главами крестьянских (фермерских) хозяйств - код 770,

- остальные физические лица, в том числе иностранные граждане, не относящиеся к уже перечисленным категориям физических лиц - код 760.

Таким образом, Н. М. Иванова указывает в декларации код налогоплательщика - 760.

В пункте "Код по ОКАТО" указывается код административно-территориального образования, на территории которого проживает налогоплательщик. Значение кода ОКАТО содержится в "Общероссийском классификаторе объектов административно-территориального деления" ОК 019-95 (ОКАТО). Информацию о коде ОКАТО можно также получить в налоговом органе по месту постановки на налоговый учет. В нашем примере Н. М. Иванова проживает по ул. Юмашева г. Владивосток, код ОКАТО которого.

В пунктах «Фамилия», «имя», «отчество» указывается фамилия, имя и отчество физического лица - налогоплательщика, без сокращений, в соответствии с документом, удостоверяющим личность. Для иностранных физических лиц допускается при написании использование букв латинского алфавита. Отчество может отсутствовать, если оно не указано в документе, удостоверяющим личность налогоплательщика.

Далее указывается номер контактного телефона налогоплательщика.

Кроме персональных сведений о налогоплательщике на титульном листе указывается общее количество заполненных страниц декларации и количество подтверждающих документов (их копий), прилагаемых к ней. При этом налогоплательщик или его представитель вправе составить реестр таких документов и приложить его к декларации.

В нижней части каждой заполненной страницы декларации налогоплательщик или его представитель ставит свою подпись и дату подписания.

Если декларацию подписывает законный или уполномоченный представитель налогоплательщика, к ней следует приложить копию документа, подтверждающего полномочия этого лица.

На второй странице титульного листа налоговой декларации в пункте «Дата рождения» указывается дата рождения (число, месяц, год) путем последовательной записи данных арабскими цифрами, например: 01.01.1977, где 01 - число, 01 - месяц, 1977 - год рождения.

Поле «Место рождения» заполняется в соответствии с документом, удостоверяющим личность. В нашем примере – г. Владивосток.

В пункте "Наличие гражданства" проставляется цифра 1 физическим лицом, являющимся гражданином какой-либо страны, цифра 2 – лицом без гражданства.

В поле «Код страны» проставляется код страны, гражданином которой является физическое лицо. Код страны выбирается из Общероссийского классификатора стран мира (ОКСМ). Например, код 643 - код России, код 804 - код Украины. При отсутствии у физического лица гражданства указывается код 999.

Поля под заголовком «Сведения о документе, удостоверяющем личность», заполняются на основании соответствующего документа. При этом «Код вида документа» выбирается из справочника "Коды документов", являющемся Приложением № 2 к Порядку.

В пункте "Статус налогоплательщика" указывается статус физического лица - налогоплательщика. При этом цифра 1 проставляется налоговыми резидентами Российской Федерации (т. е. физическими лицами, фактически находящимися на территории Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев). Физические лица, не являющиеся налоговыми нерезидентами Российской Федерации, в поле «Статус налогоплательщика» проставляют цифру 2.

В полях под заголовком "Место жительства налогоплательщика" указывается полный адрес постоянного места жительства налогоплательщика на основании документа, удостоверяющего его личность, либо иного документа, подтверждающего адрес места жительства.

Элементами адреса являются: "Почтовый индекс", "Код региона", "Район", "Город", "Населенный пункт", "Улица", "Дом", "Корпус", "Квартира".

"Код региона" - это код субъекта Российской Федерации, на территории которого физическое лицо имеет место жительства. Код региона выбирается из справочника "Коды регионов" (приложение № 3 к Порядку).

24 Августа 2016

Плательщикам единого сельскохозяйственного налога могут дать право добровольной уплаты НДС. С такой законодательной инициативой выступил минсельхоз. По мнению авторов законопроекта, от этого выиграет не только бюджет, но и сами фермеры.

Эксперты рассмотрели вопрос о том, сгорают ли ежегодные оплачиваемые отпуска и чем грозит компании непредоставление работнику отпуска в течение больше, чем двух лет подряд.

Организация арендовала объект торговли. Поскольку на арендованных площадях отсутствовали складские и подсобные помещения, организация, установив временные перегородки, обустроила их самостоятельно (в договоре аренды указанное оговорено). При расчете ЕНВД она использовала физический показатель «площадь торгового зала» исходя из фактически используемой площади. Однако налоговики посчитали это неправомерным и доначислили налог. АС УО в Постановлении от 20.05.2016 по делу № А71-9313/2015 принял сторону фискалов. Подробнее об этом деле – в данной статье.

ВС РФ встал на сторону налоговой инспекции в споре по поводу отмены возмещения НДС в отсутствие доказательств реальности экспортных поставок (Определение ВС РФ от 20 июля 2016 г. №305-КГ 16-4155).

22 Августа 2016

Для расчета пособия по временной нетрудоспособности, причитающегося работнику, следует определить его трудовой стаж, расчетный период, суммы, включаемые в расчет больничного, а также посчитать средний дневной заработок. Кроме того, нужно знать некоторые нюансы законодательства. Условия, размеры и порядок выплаты пособий по временной нетрудоспособности установлены Законом № 255-ФЗ (Федеральный закон от 29.12.2006 № 255-ФЗ (далее - Закон № 255-ФЗ)). В статье мы рассмотрим, как правильно производятся оплата больничного и расчет больничного.

СеминарыИтак, кто должен отчитываться за свои доходы по декларации 3-НДФЛ:

ИП на общей системе налогообложения;

лица, занимающиеся частной практикой, например, адвокаты;

физические лица, отчитываясь за свои доходы, заполнение декларации 3-НДФЛ при продаже квартиры смотрите здесь, а при продаже машины тут.

Бланк декларации оформляется по итогам года и сдается в налоговую инспекцию до 30 апреля года, следующего за отчетным.

При заполнении бланка 3-НДФЛ нужно придерживаться общих правил:

стоимостные показатели указывать в рублях и копейках, а суммы налога в полных рублях;

если декларация заполняется вручную, то все буквы и цифры должны быть достаточно крупными и четкими;

во всех оставшихся после заполнения пустых клетках ставятся прочерки;

декларация подается лично, по почте или в электронном виде;

бланк декларации должен быть актуален на отчетную дату, периодически происходят его изменения, поэтому нужно следить за обновлениями;

руководствоваться при заполнении Порядком заполнения налоговой декларации форма 3-НДФЛ — официальным документом, специально созданным в помощь физическим лицам. Скачать порядок заполнения 3-НДФЛ можно в конце статьи.

Рассмотрим, как заполняется данная декларация на примере индивидуального предпринимателя, работающего на ОСН.

Бланк декларации состоит из множества листов, но заполнять нужно не все, а только те, которые соответствуют доходам, о которых отчитывается физическое лицо.

Для ИП на ОСН обязательными являются заполнения страниц 1-2, раздела 1,6 и листа В.

Заполняем страницу 1 декларации бланка 3-НДФЛ:

Заполнение 3-НДФЛ начинается с титульного листа. Декларация имеет стандартный титульный лист. Подробно его заполнение можно посмотреть здесь.

В строке «код категории налогоплательщика» указываем:

730 — для нотариуса;

740 — для адвоката;

770 — глава крестьянского хозяйства;

760 — все остальные физические лица.

Заполняем страницу 2 декларации 3-НДФЛ:

На этой странице бланка нужно указать данные, касающиеся физического лица, на доходы которого заполняется 3-НДФЛ.

Как правило, вопросов о заполнении этого листа обычно не возникает.

Заполняем лист В декларации 3-НДФЛ:

Прежде, чем заполнить 1 и 6 разделы бланка, обратимся к листу В. Здесь указывается информация о доходах, на основании которых рассчитывается НДФЛ, то есть указывается налоговая база, с которой следует исчислять налог. Этот лист обязаны заполнять индивидуальные предприниматели и лица, занимающиеся частной практикой.

«Вид деятельности» — для ИП ставим «1».

п. 2.1 Сумма дохода (030) — пишем сумму доходов от предпринимательской деятельности.

п. 2.2 Расходы (040) — в этом пункте указываются расходы, учитываемые при расчете налога.

п. 2.2.1-2.2.4 — более подробно раскрываются расходы.

п. 2.3 Расходы (100) — этот пункт заполняется для расходов, документально не подтвержденных.

Обратите внимание, в бланке заполняется либо п.2.2, либо 2.3.

Ниже в строку 110 «общая сумма дохода» переносятся данные о доходах из стр. 030. В стр. 120 «сумма профессионального вычета» переносится либо данные из стр. 040, либо из стр. 100.

Если ИП начислял и уплачивал авансовые платежи, то заполняются стр. 130 и 140.

Заполняем Раздел 1 декларации 3-НДФЛ:

Данная страница бланка содержит информацию о налоговой базе и исчисленном налоге по ставке 13%. О налоговых ставках НДФЛ подробно можно почитать здесь.

010 (сумма дохода): в нашем случае данные берутся из заполненного листа В бланка декларации п. 3.1.

020 (доход, не подлежащий налогообложению): для ИП не заполняется.

030 (общая сумма дохода): повторяет строку 010.

040 (расходы и налоговые вычеты): данные берем из п. 3.2 листа В.

050 (налоговая база): доходы и расходы (вычеты), то есть стр. 030 минус стр. 040. Если расходы превышают доходы и результат будет отрицательный, то в стр. ставим «0».

060 (сумма налога к уплате): налоговая база (стр. 050), умноженная на ставку 13%.

080 (авансовые платежи): данные берем из п. 3.4 листа В.

100 (сумма налога, подлежащего возврату из бюджета): сумма строк 070, 075, 080, 090 минус стр. 060, если результат отрицательный либо равен нулю, ставим прочерк.

110 (сумма налога, подлежащего уплате в бюджет): стр. 060 минус сумма строк 070, 075, 080, 090. Если результат меньше либо равен 0 ставим прочерк.

Заполняем Раздел 6 декларации 3-НДФЛ:

На этом листе бланка декларации отражаются итоговые суммы налога, подлежащего либо уплате в бюджет, либо возмещению из бюджета. Этот раздел оформляется в последнюю очередь на основании всех остальных разделов и листов.

«Код бюджетной классификации»: для НДФЛ с деятельности ИП и лиц, занимающихся частной практикой, КБК — 18210102020011000110.

«Код ОКАТО» — территориальный код, то есть код места проживания и уплаты налога, этот же код ОКАТО мы указывали на титульном листе.

«Налог, подлежащий уплате»: берем из раздела 1 строка 110.

«Налог, подлежащий возмещению»: берем из раздела 1 строка 100.

24 Августа 2016

Плательщикам единого сельскохозяйственного налога могут дать право добровольной уплаты НДС. С такой законодательной инициативой выступил минсельхоз. По мнению авторов законопроекта, от этого выиграет не только бюджет, но и сами фермеры.

Эксперты рассмотрели вопрос о том, сгорают ли ежегодные оплачиваемые отпуска и чем грозит компании непредоставление работнику отпуска в течение больше, чем двух лет подряд.

Организация арендовала объект торговли. Поскольку на арендованных площадях отсутствовали складские и подсобные помещения, организация, установив временные перегородки, обустроила их самостоятельно (в договоре аренды указанное оговорено). При расчете ЕНВД она использовала физический показатель «площадь торгового зала» исходя из фактически используемой площади. Однако налоговики посчитали это неправомерным и доначислили налог. АС УО в Постановлении от 20.05.2016 по делу № А71-9313/2015 принял сторону фискалов. Подробнее об этом деле – в данной статье.

ВС РФ встал на сторону налоговой инспекции в споре по поводу отмены возмещения НДС в отсутствие доказательств реальности экспортных поставок (Определение ВС РФ от 20 июля 2016 г. №305-КГ 16-4155).

22 Августа 2016

Для расчета пособия по временной нетрудоспособности, причитающегося работнику, следует определить его трудовой стаж, расчетный период, суммы, включаемые в расчет больничного, а также посчитать средний дневной заработок. Кроме того, нужно знать некоторые нюансы законодательства. Условия, размеры и порядок выплаты пособий по временной нетрудоспособности установлены Законом № 255-ФЗ (Федеральный закон от 29.12.2006 № 255-ФЗ (далее - Закон № 255-ФЗ)). В статье мы рассмотрим, как правильно производятся оплата больничного и расчет больничного.

Семинары