Рейтинг: 4.3/5.0 (1878 проголосовавших)

Рейтинг: 4.3/5.0 (1878 проголосовавших)Категория: Бланки/Образцы

ПОЛЬЗУЙТЕСЬ ПОИСКОМ НА ФОРУМЕ! Уважаемые форумчане, перед созданием тем, пользуйтесь, пожалуйста, поиском. На большинство вопросов ответы уже даны. Пожалуйста, будьте взаимовежливы. Наш с Вами форум - для приятного профессионального общения, сотрудничества и взаимопомощи. Давайте жить дружно! (с).

Пожалуйста, не оставляйте в форуме активных ссылок на другие ресурсы - это понижает рейтинг нашего сайта в поисковых системах яндекс и др.

Должностная инструкция продавца-кассираДолжностные обязанности продавца-кассира в одних магазинах включают лишь работу на кассе, в других — также совмещаются с функциями продавца-консультанта. Специфику конкретного предприятия и должен отражать образец должностной инструкции (обязанностей) продавца-кассира. Данный образец должностной инструкции продавца-кассира скорее подойдет«совместителю», но на его основании, можно легко разработать собственный служебный документ.

Образец должностной инструкции (обязанностей) продавца-кассира

Фамилия И.О. ________________

«________»_____________ ____ г.

1. Общие положения

1.1. Продавца-кассира относят к категории специалистов.

1.2. Продавца-кассира назначают на должность и освобождают от нее по приказу директора магазина/генерального директора компании.

1.3. Продавец-кассир непосредственно подчиняется заведующему секцией/директору магазина.

1.4. Во время отсутствия продавца-кассира его обязанности и права переходят к другому должностному лицу, о чем объявляют в приказе организации.

1.5. Назначается на должность продавца-кассира лицо, которое отвечает следующим требованиям: образование - наличие медицинской книжки, среднее профессиональное или высшее, знание ПК, контрольно-кассовой машины, включая умение пользоваться программами учета товаров, стаж работы по профилю не меньше года.

1.6. Продавец-кассир руководствуется в собственной деятельности:

— данной должностной инструкцией

- законодательными актами Российской Федерации, в т.ч. Законом о защите прав потребителей;

- Правилами внутреннего трудового распорядка, Уставом компании, прочими нормативными актами компании;

- распоряжениями и приказами начальства.

2. Должностные обязанности продавца-кассира

Продавец-кассир выполняет такие должностные обязанности:

2.1. Обслуживает на кассе клиентов и ведет кассовую документацию.

2.2. Снабжает сохранность денежных средств.

2.3. После закрытия для клиентов магазина сверяет в кассе наличные, при ошибке устраняет ее;заполняет кассово-операционную книгу.

2.4. Регулирует запасы для ККМ кассовой ленты, для инкассации расходных и приходных ордеров, пломб, шпагата и сопроводительных ведомостей.

2.5. Следит за наличием в торговом зале достаточного числа товара и, если необходимо, пополняет его.

2.6. Помогает при выборе товара покупателям, дает покупателям консультации по ассортименту товаров, которые предлагаются в магазине к продаже, по потребительским особенностям и свойствам товаров.

2.7. Принимает участие в рекламных акциях магазина при стимулировании продаж некоторых видов товара: обращает на заданный товар внимание покупателей при помощи помещения его на самых просматриваемых местах, при помощи дополнительных консультаций покупателей в отношении свойств и преимуществ данного товара и другими способами.

2.8. Отслеживает наличие на товар ценников, их верное размещение и правильное указание в ценнике всей информации (название товара, вес, цена и так далее). Наклеивает ценники, переданные ему директором или товароведом: после расстановки и приемки товара;после обновления цен;при обнаружении несоответствия требованиям правил торговли ценника;по указанию директора или товароведа в других случаях.

2.9. Принимает участие в инвентаризации.

2.10. Разрешает с покупателями спорные вопросы при отсутствии представителей администрации.

2.11. Принимает участие в занятиях (обучении), которые для продавцов проводятся по увеличению уровня знаний по особенностям и свойствам продукции, работе на кассе, мерчендайзингу товаров и других навыков и знаний, которые в работе необходимы.

2.12. Принимает участие в собраниях коллектива, которые проводятся в магазине.

2.13. Информирует обо всех внештатных ситуациях в работе директора магазина.

2.14 Выполнять другие распоряжения администрации, не описанные в данной должностной инструкции, которые вызваны производственной необходимостью.

3. Права продавца-кассира

Продавец-кассир имеет право:

3.1. Вносить предложения по улучшению работы, которая связана с обязанностями, которые предусмотрены данной должностной инструкцией.

3.2. Докладывать вышестоящему начальству о всех которые выявлены недостатках в границах компетенции.

3.3. Требовать от начальства обеспечить организационные и технические условия оформления установленных документов, которые необходимы для исполнения должностных обязанностей.

3.4. Принимать решения в границах компетенции.

4. Ответственность продавца-кассира

Продавец-кассир несет материальную ответственность за сохранность вверенных ему для продажи и работы имущества и других материальных ценностей и финансовых средств.

Кроме того, продавец-кассир ответственен:

4.1. За неисполнение или некачественное исполнение должностных обязанностей, которые предусмотрены этой должностной инструкцией, — в границах, которые установлены трудовым ныне действующим законодательством РФ.

4.2. За несоблюдение действующих приказов, инструкций и распоряжений по сохранению конфиденциальной информации и коммерческой тайны.

4.3. За нарушение внутренних правил трудовой дисциплины, трудового распорядка, правил противопожарной безопасности и техники безопасности.

Учет кассовых операцийС 1 июля г. действуют новые инструкции, регулирующие порядок ведения кассовых операций и расчетов наличными денежными средствами в белорусских рублях на территории Республики Беларусь:

- Инструкция о порядке ведения кассовых операций и порядке расчетов наличными денежными средствами в белорусских рублях на территории Республики Беларусь, утвержденная Постановлением Правления Национального банка Республики Беларусь от 29.03. N 107 (далее - Инструкция N 107);

- Инструкция об организации наличного денежного обращения в Республике Беларусь, утвержденная Постановлением Правления Национального банка Республики Беларусь от 30.03. N 112.

Оба документа подготовлены во исполнение подп. 4.9 п. 4 Директивы Президента Республики Беларусь от 31.12. N 4 О развитии предпринимательской инициативы и стимулировании деловой активности в Республике Беларусь .

В отличие от ранее действовавшего порядка, с принятием Инструкции N 107 законодательно снята четкая регламентация порядка проведения кассовых операций и расчетов наличными деньгами в белорусских рублях на территории Республики Беларусь, но очерчены рамки, соблюдение которых необходимо. Причем для того, чтобы уложиться в такие рамки, нужно потрудиться, а именно выяснить, до какой степени простирается свобода и как ее рационально использовать в конкретной организации.

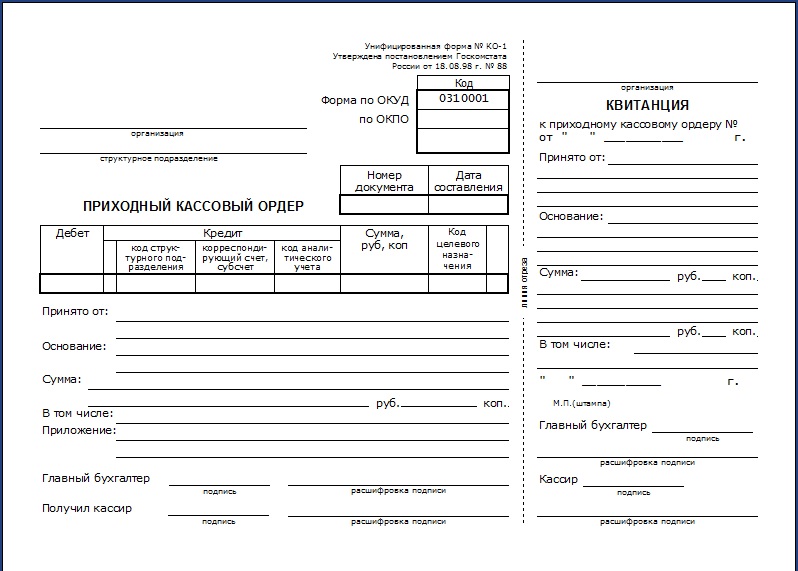

Приходно-кассовый ордерОрдера формы КО-1 и КО-1в могут заполняться как вручную, так и с помощью технических средств. В последнем случае организации необходимо приобрести ПКО для выписки на ПЭВМ. При данном способе выписки должны соблюдаться все реквизиты документа, установленные типовыми формами КО-1 и КО-1в. П. 3 Инструкции по заполнению типовых форм первичных учетных документов по оформлению кассовых операций, утвержденной Постановлением N 38 далее - Инструкция N 38 .

Бланк ПКО состоит из двух частей: приходного кассового ордера и квитанции к нему. Ответственное лицо заполняет реквизиты всего документа. При этом следует помнить, что вносить исправления в кассовые документы не допускается Ч. 8 ст. 9 Закона Республики Беларусь от 18.10.1994 N 3321-XII О бухгалтерском учете и отчетности далее - Закон N 3321-XII .

При заполнении реквизитов бланков ПКО П. 4 Инструкции N 38 :

- в графе Наименование организации указывается наименование организации в соответствии с ее учредительными документами свидетельством о регистрации. Разрешается проставлять штамп организации в верхней части документа, что исключает в данном случае необходимость заполнения данной строки;

- в строку Принято от вносятся фамилия, собственное имя и отчество если имеется физического лица, от которого принимаются наличные деньги, а также наименование организации в ситуации, если лицо действует по доверенности от ее имени. При оформлении ПКО на сумму полученных с расчетного текущего счета в банке средств полагаем, что можно указать от банка через Ф.И.О. лица, получившего деньги в банке ;

- в строке Основание указывается основание вид, источник поступления наличных денег. Например, при получении в банке наличных денег в национальной валюте делается запись чек N от. при получении иностранной валюты в банке - заявление на снятие наличной иностранной валюты N от. При сдаче выручки от реализации товаров работ, услуг в кассу организации обычно указывается Выручка за дату ;

- в строке Приложение перечисляются прилагаемые документы с указанием их номера и даты;

- код цифровое обозначение иностранной валюты указывается в ПКО формы КО-1в в соответствии с приложениями 1 и 2 к Постановлению Правления Национального банка Республики Беларусь от 20.08.2001 N 208 О порядке установления официального курса белорусского рубля по отношению к иностранным валютам .

Скачать .xls 51 Kb

Новости08 Май «Санкт-Петербургский общественный Совет по контрольно-кассовой технике» (НП "СПб ОС по ККТ")

ИНФОРМАЦИОННЫЙ БЮЛЛЕТЕНЬ № 36.

Эксперимент по использованию контрольно-кассовых машин с функцией передачи данных в режиме on-lin происходит не только в России, но и в Казахстане. На днях в Национальной палате предпринимателей «Атамекен» в режиме видеоконференции обсудили норму Налогового Кодекса РК об обязательном применении контрольно-кассовых машин с функцией передачи данных для субъектов бизнеса, осуществляющих оптовую и розничную реализацию бензина, дизельного топлива, алкогольной продукции. Поправка, как известно, вступает в силу с 1 июля года. По материалам этого обсуждения и создан данный бюллетень. ЧИТАТЬ ДАЛЕЕ

29 Апрель ПЕРЕЧЕНЬ ПОРУЧЕНИЙ ПО ИТОГАМ ЗАСЕДАНИЯ ГОСУДАРСТВЕННОГО СОВЕТА

Владимир Путин подписал перечень поручений по итогам заседания Государственного совета по вопросам развития малого и среднего бизнеса, состоявшегося 7 апреля года.

4. Правительству Российской Федерации совместно с автономной некоммерческой организацией «Агентство стратегических инициатив по продвижению новых проектов» при участии ведущих предпринимательских объединений:

б) подготовить и представить предложения:

по использованию при предоставлении услуг в качестве контрольно-кассовой техники мобильных устройств и передаче потребителю фискального чека в электронном виде, а также по отмене обязательного применения контрольно-кассовой техники при расчётах платёжными картами в интернет-ресурсах;

Срок – 1 августа г.

Ответственные: Медведев Д.А. Никитин А.С.

Товарный чекТоварный чек - официальный документ в форме чека, который выдает продавец товара покупателю, в нем указывается наименование и количество проданного товара, цена и уплаченная сумма. Товарный чек используется покупателем как документ, который подтверждает факт приобретения товара у продавца в целях защиты прав потребителей и как оправдательный документ при учете расходов. Чек так же служит оправдательным документом, использующимся совместно с кассовым чеком ККМ, в целях подтверждения обоснованности расходов и содержащий в общем случае сведения о продавце, наименование товара, дату продажи, артикул, сорт и цену товара, а также подпись лица, непосредственно осуществляющего продажу и печать торговой организации.

Важно отметить, что согласно статье 493 ГК РФ, если иное не предусмотрено законом или договором, договор розничной купли-продажи считается заключенным с момента выдачи продавцом покупателю кассового или товарного чека или иного документа, подтверждающего оплату товара.

Товарный чек является одним из первичных документов, на основании которого покупатель может подтвердить факт оплаты товара, приобретенного по договору розничной купли-продажи. В тоже время, форма документа - товарный чек не содержится в альбомах унифицированных форм первичной учетной документации. Поэтому налогоплательщики вправе самостоятельно утверждать форму товарного чека, соблюдая при этом положения Федерального закона от 21.11.1996 N 129-ФЗ "О бухгалтерском учете".

Федеральный закон N 162-ФЗ от 17.07.2009 г. внес изменения в закон № 54-ФЗ "О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и расчетов с использованием платежных карт" о том, что организации и индивидуальные предприниматели, являющиеся налогоплательщиками ЕНВД для отдельных видов деятельности могут осуществлять наличные денежные расчеты и расчеты с использованием платежных карт без применения ККТ при условии выдачи по требованию покупателя товарного чека, квитанции или другого документа, подтверждающего прием денег за соответствующий товар, работу или услугу.

Таким образом документ выдается в момент оплаты и должен содержать следующие поля:

Статьей 14.5 КОАП РФ за невыдачу товарного чека, квитанции или иного документа подтверждающего факт продажи предусмотрена следующая ответственность продавца:

Для подобных нарушений применяется наложение штрафов:

С 21.07.2009 года аналогичная ответственность предусмотрена для организаций и предпринимателей, которые по требованию покупателя не выдали ему товарный чек, квитанцию или иной документ, подтверждающий получение наличных денег за товар, работу или услугу. Контроль за выдачей товарных чеков по требованию покупателей осуществляют налоговые органы.

Кассовая дисциплина в 2016 годупредусматривает строгое соблюдение правил ведения кассовых операций, установленных для фирм и ИП, имеющих дело с наличными расчетами. Рассмотрим, каковы эти правила и какая ответственность возникает за их нарушение.

Контрольно-кассовая дисциплина в 2016 годуКонтрольно-кассовая (или кассовая) дисциплина — это соблюдение юрлицами и ИП законодательно установленных в РФ правил осуществления наличных денежных расчетов. Расчеты наличными деньгами включают в себя все виды приходно-расходных операций, осуществляемых фирмой или ИП с наличными денежными средствами.

Наиболее широким в целях наличных расчетов является понятие кассы (операционной кассы), через которую фирма или ИП производит расчеты наличными деньгами. Чаще всего это такие операции, как выплата зарплаты, получение-сдача денег в банк, расчеты с подотчетными лицами, выдача-возврат займов. В кассу также может поступать наличная выручка.

Получение наличной выручки обязывает к применению контрольно-кассовой техники (п. 1 ст. 2 закона РФ от 22.05.2003 № 54-ФЗ). Хотя в ряде случаев допускается ее неприменение:

О возможности неприменения ККТ при УСН в 2014 –2015 годах читайте в статье«Нужен ли кассовый аппарат при УСН в 2014–2015 годах?» .

Количество используемых кассовых аппаратов или иных пунктов получения денег способами, допускающими неприменение ККТ, не ограничено. Но в конце рабочего дня поступившая выручка должна быть оприходована в кассу фирмы или ИП.

Таким образом, соблюдение кассовой дисциплины в 2016 году предполагает выполнение правил ведения приходно-расходных операций, проводимых по кассе юрлица или ИП, и правил работы с ККТ или документами, которые оформляются при неприменении ККТ.

Кассовая дисциплина обязательна для всех.

В чем состоит соблюдение кассовой дисциплиныСоблюдение кассовой дисциплины сводится к исполнению правил, установленных следующими документами:

О недавних новшествах закона читайте в статье«Последние изменения в 54-ФЗ "О применении контрольно-кассовой техники"».

В отношении операционной кассы основные правила таковы:

Подробнее о кассовых операциях см. в материале«Понятие и виды кассовых операций (правовое регулирование)».

Кому допускается выдача денег под отчет, читайте в материале«Подрядчику-физлицу можно выдать деньги под отчет»

Подробнее о валютных операциях читайте в статье«Валютные операции: понятие, виды, классификации»

Что надо знать о работе с ККТК ККТ предъявляется ряд требований, без выполнения которых ее применение невозможно:

О том, как поставить кассовый аппарат на учет, мы рассказываем в статье«Порядок регистрации ККТ в налоговой (нюансы)».

Применение ККТ обязывает к ведению ряда документов (постановление Госкомстата от 25.12.1998 № 132). Наиболее часто используемые из них:

Ежедневно в конце рабочего дня формируется Z-отчет с показаниями выручки за день, которые заносятся в журнал КМ-4 или КМ-5. В соответствии с показаниями Z-отчета составляется справка-отчет КМ-6, по которой выручка в конце дня сдается в операционную кассу.

Форму бланков БСО, применяемых при оказании услуг населению, фирма или ИП вправе разработать самостоятельно, если такой бланк не утвержден на законодательном уровне. Обязательные реквизиты БСО приведены в Постановлении Правительства РФ от 06.05.2008 № 359. Корешки бланков БСО, подтверждающих сумму полученной за день выручки, сдаются вместе с деньгами в операционную кассу в конце рабочего дня.

В операционной кассе оформляются 2 вида действий:

Формы ПКО и РКО установлены постановлением Госкомстата РФ от 18.08.1998 № 88 и обязательны к применению в РФ при оформлении приходно-расходных операций. На каждую операцию оформляется свой отдельный документ.

Все ПКО и РКО, выписанные в течение дня, фиксируются в кассовой книге формы КО-4, в которой подводятся итоги работы за день (обороты по приходу и расходу) и выводится сумма остатка на конец дня.

ПКО, РКО и кассовая книга содержат отсылку к счетам бухучета, указание которых обязательно для фирм и необязательно для ИП, которые не должны вести бухучет (подп. 1 п. 2 закона от 06.12.2011 № 402-ФЗ).

Дополнительно могут также заполняться такие формы кассовых документов, как журнал регистрации приходных и расходных кассовых документов формы КО-3 и книга учета принятых и выданных другим кассирам денежных средств формы КО-5.

Порядок заполнения кассовых документов приведен в постановлении Госкомстата № 88 и указании Банка РФ № 3210-У.

С правилами заполнения кассовых ордеров вы можете ознакомиться в статьях:

Кто осуществляет контроль за соблюдением кассовой дисциплиныКонтролировать правильность действий по осуществлении кассовых операций должны все работники, связанные с их выполнением. Если в организации есть главный бухгалтер, то за контроль работы бухгалтерии и входящей в ее состав операционной кассы отвечает он. Общую ответственность за деятельность фирмы или ИП несет руководитель.

Проверку кассовой дисциплины в 2016 году. которая может закончиться для проверяемого лица административным штрафом или последующей выездной проверкой, осуществляют налоговые органы (п. 1 ст. 7 закона РФ от 21.03.1991 № 943-1).

Цели этой проверки заключаются в выявлении фактов:

О том, что проверит ИФНС по кассе, читайте также в материале«А ваша кассовая дисциплина в порядке?»

Как проводится проверка кассовой дисциплиныПроверка кассовой дисциплины в 2016 году проводится по решению руководителя ИФНС в порядке, установленном приказом МФ РФ от 17.10.2011 № 133н. В процессе проверки изучаются:

При этом проверяющим предоставляется неограниченный доступ к ККТ, в том числе к ее паролям и к наличным денежным средствам.

При проверке могут запрашиваться любые другие документы, имеющие отношение к предмету проверки, а также пояснения.

Ответственность за ведение кассовых операций с нарушениямиОтветственность за нарушение кассовой дисциплины является административной и до 15 июля 2016 года наступала в 2 случаях: при нарушении правил работы с наличными деньгами и при неприменении ККТ.

Такая ответственность была предусмотрена за нарушения, совершенные до 15 июля 2016 года.

Федеральным законом от 03.07.2016 № 290-ФЗ штрафы за нарушение кассовой дисциплины с 2016 года, а точнее, ответственность за неприменение ККТ с 15 июля 2016 года серьезно усилилась.

Например, с 15.07.2016 административная ответственность за неприменение ККТ влечет:

Если организация попадется вторично на неприменении ККТ, то в случае, когда сумма расчетов без применения ККТ составит (в том числе в совокупности) 1 млн руб. и более, это повлечет:

Ответственность за нарушения в ведении кассовой дисциплины в 2016 году в виде применения ККТ, которая не соответствует установленным требованиям; применения контрольно-кассовой техники, используемой с нарушением установленного законодательством РФ порядка и условий ее регистрации и применения до 1 февраля 2017 года, оставили без изменений (п. 15 ст. 7 федерального закона № 290-ФЗ).

Однако с 01.02.2017 за эти нарушения, а также за нарушение порядка, сроков и условий перерегистрации ККТ предусматривается ответственность в виде:

предупреждения или штрафа в размере от 1500 руб. до 3 000 руб. для должностных лиц;

предупреждения или штрафа в размере от 5 000 руб. до 10 000 руб. для юрлиц (ст. 14.5 КоАП РФ, п. 15 ст. 7 закона № 290-ФЗ).

Федеральный закон от 03.07.2016 № 290-ФЗ внес и другие основания для привлечения к ответственности за нарушения в применении ККТ. Например:

Срок привлечения к административной ответственности ограничен 2 месяцами со дня совершения правонарушения (п. 1 ст. 4.5 КоАП РФ), так что разовое нарушение кассовой дисциплиныв 2016 году может остаться безнаказанным. Однако оно послужит поводом для более пристального внимания к налогоплательщику и при выявлении еще каких-либо проблем в его работе может привести к досрочной выездной проверке. Однозначный интерес налоговиков вызовут неполнота и несвоевременность оприходования выручки, а также выявление несоответствий документальных и фактических остатков денег в кассе.

Факт выдачи крупных денежных сумм под отчет на неоправданно длительные сроки может привести к доначислению НДФЛ с этих сумм (постановление президиума ВАС РФ от 05.03.2013 № 14376/12).

Для того чтобы разобраться с понятием «Кассовая дисциплина» сначала необходимо понять различие между терминами «Кассовый аппарат» и «Касса»:

Кассовый аппарат (ККМ, ККТ) – это устройство необходимое для получения денежных средств от ваших клиентов. Таких устройств может быть сколько угодно и по каждому из них должны оформляться свои отчетные документы.

Касса предприятия (операционная касса) – это совокупность всех наличных операций (прием, хранение, выдача). В кассу поступает выручка, полученная, в том числе по кассовому аппарату. Из кассы осуществляются все наличные расходы, связанные с деятельностью предприятия и сдаются деньги инкассаторам для дальнейшей передачи в банк. Кассой может быть отдельное помещение, сейф в комнате или даже ящик в письменном столе.

Так вот все операции по кассе должны сопровождаться оформлением кассовых документов – что обычно и подразумевается под соблюдением кассовой дисциплины.

Кассовая дисциплина – это набор правил, которые необходимо соблюдать при осуществлении операций связанных с приемом, выдачей и хранением наличных денежных средств (кассовые операции).

Основными правилами кассовой дисциплины являются:

Необходимость ведения кассовой дисциплины не зависит от наличия ККМ или выбранной системы налогообложения .

Вы можете не иметь кассовый аппарат. а просто выписывать БСО (бланки строгой отчетности ), но при этом все равно должны соблюдать правила кассовый дисциплины. Правило здесь одно – если есть движения наличных денежных средств, то кассовую дисциплину нужно соблюдать.

Однако с июня 2014 года действуют упрощенный порядок ведения кассовой дисциплины. который в наибольшей степени коснулся индивидуальных предпринимателей.

Теперь ИП больше не обязаны вести кассу наравне с организациями и оформлять кассовые документы (ПКО, РКО, кассовая книга). Предпринимателям необходимо только формировать документы подтверждающие выплату заработной платы (расчетно-платежные и платежные ведомости).

Также согласно упрощенному порядку – ИП и малые предприятия (количество работников не более 100 человек и выручка не более 800 млн. рублей в год) больше не обязаны устанавливать лимит остатка наличных денег по кассе.

Все правила кассовой дисциплины перечислены в указаниях Банка России (Указание от 11 марта 2014 г. № 3210-У и Указание от 7 октября 2013 г. № 3073-У).

Кассовые документыОперации по кассе должен проводить уполномоченный на это сотрудник (кассир), при его отсутствии эти функции может выполнять руководитель (ИП). При наличии нескольких кассиров назначается старший кассир.

Кассовые документы должен формировать главный бухгалтер или другое назначенное должностное лицо (руководитель, ИП, кассир и т.д.) с которым заключен договор об оказании услуг по ведению бухгалтерского учета.

В 2016 году кассовые операции оформляются следующими документами:

Кассовые документы можно вести в бумажной форме или в электронном виде:

Напоминаем. что такие отчетные документы как: КУДИР. Книга учета БСО и документы, связанные с применением кассового аппарата (отчет и журнал кассира-операциониста) к кассовой дисциплине не относятся .

Лимит остатка по кассе в 2016 годуЛимит остатка по кассе – это максимально допустимая сумма наличных денег, которая может храниться в кассе предприятия на конец рабочего дня (иногда лимит ещё называют переходящий остаток).

Все наличные деньги сверх установленного лимита необходимо сдавать в банк. Исключение из этого правила допускается в дни выплаты зарплат, стипендий, а также в выходные и нерабочие праздничные дни (если в это время проводились кассовые операции).

Советуем отнестись к процедуре установления лимита по кассе очень внимательно. Если вы не установите лимит, он будет равным 0. и соответственно любая сумма наличных денег в кассе на конец рабочего дня будет считаться сверхлимитной.

Хранение денег в кассе сверх установленного лимита является одним из нарушений кассовой дисциплины, за которые могут привлечь к административной ответственности и выписать штраф .

Как рассчитывается лимит остатка наличных денег по кассеПорядок расчета лимита остатка по кассе представлен в приложении к Указанию Банка России от 11 марта 2014 г. № 3210-У.

Согласно нему в 2016 году лимит остатка по кассе можно рассчитать одним из двух способов:

Вариант 1. Расчет исходя из объема поступлений в кассу наличных денегВ этом случае применяется формула:

L – лимит остатка наличных денег в рублях;

V – объем поступлений наличных денег за проданные товары, выполненные работы, оказанные услуги за расчетный период в рублях (вновь созданные ИП и организации указывают ожидаемый объем поступлений).

P – расчетный период, за который учитывается объем поступлений наличных денег (при его определении можно взять любой период времени, например месяц в котором были наиболее пиковые объёмы поступлений наличности). Расчетный период должен быть не более 92 рабочих дней. при этом его минимальное значение может быть любым.

Nc – период времени между днем в который были получены наличные деньги и днём сдачи этих денег в банк. Данный период не должен превышать 7 рабочих дней, а в случае отсутствия банка в населенном пункте – 14 рабочих дней. Например. если деньги сдаются в банк один раз в 3 рабочих дня, то Nc = 3. При определении Nc могут учитываться местонахождение, организационная структура, специфика деятельности (сезонность, режим рабочего времени и т.д.).

Пример расчета. ООО «Компания» занимается розничной торговлей. Руководство организации решило установить лимит остатка по кассе на 2016 год, взяв за расчетный период – декабрь 2014 года. В декабре компания отработала 21 день и получила наличную выручку в размере 357 000 рублей. При этом кассир организации сдавал выручку в банк один раз в 2 дня. Лимит остатка по кассе в этом случае будет равен: 34 000 руб. (357 000 руб. / 21 дн. x 2 дн.).

Вариант 2. Расчет исходя из объема выдач наличных денег из кассыДанный способ как правило используют ИП и организации, которые не получают наличные в процессе деятельности, но периодически снимают деньги в банке (например для расчетов со своими поставщиками).

В этом случае применяется формула:

L – лимит остатка наличных денег в рублях;

R – объем выдач наличных денег за расчетный период в рублях (за исключением сумм, предназначенных для выплат заработной платы, стипендий и других перечислений работникам). Вновь созданные ИП и организации указывают ожидаемый объем выдач наличных денег;

P – расчетный период, за который учитывается объем выдач наличных денег (при его определении можно взять любой период времени, например месяц в котором были наиболее пиковые объёмы выдач наличности). Расчетный период должен быть не более 92 рабочих дней. при этом его минимальное значение может быть любым.

Nn – период времени между днями получения денег в банке (за исключением сумм, предназначенных для выплат заработной платы, стипендий и других выплат работникам). Данный период не должен превышать 7 рабочих дней, а в случае отсутствия банка в населенном пункте – 14 рабочих дней. Например, если деньги снимаются в банке один раз в 3 рабочих дня, то Nn = 3.

Пример расчета. ООО «Компания» занимается розничной торговлей. Наличную выручку общество не принимает, покупатели расплачиваются через банк. Однако периодически компания снимает наличные деньги в банке для расчетов с поставщиками. Руководство организации решило установить лимит остатка по кассе на 2016 год, взяв за расчетный период – декабрь 2015 года.

В декабре компания отработала 21 день и получила в банке наличных денег в размере 455 700 рублей. При этом кассир организации получал наличные в банке один раз в 4 дня. Заработная плата из кассы не выдавалась. Лимит остатка в этом случае будет равен: 86 800 руб. (455 700 руб. / 21 дн. x 4 дн.).

Приказ для установления лимита по кассеПосле того как вы рассчитаете лимит остатка наличных денег по кассе, необходимо издать внутренний приказ, утверждающий сумму лимита. В приказе можно указать срок действия лимита, например – 2016 год (образец приказа ).

Обязанность каждый год переустанавливать лимит законом не предусмотрена, поэтому если в приказе срок действия не указан, то установленные показатели можно применять как в 2016 году, так и далее до тех пор, пока вы не издадите новый приказ.

Упрощенный порядокНачиная с 1 июня 2014 года – ИП и малые предприятия (количество работников не более 100 человек и выручка не более 800 млн. рублей в год) больше не обязаны устанавливать лимит остатка наличных денег по кассе.

Для того чтобы отменить лимит по кассе, необходимо издать специальный приказ. Он должен быть основан на Указании Банка России от 11 марта 2014 г. № 3210-У и обязательно содержать формулировку: «Хранить наличные денежные средства в кассе без установления лимита остатка в кассе» (образец приказа ).

Выдача наличных денег подотчетным лицамПодотчетные деньги – это деньги, которые выдаются подотчетным лицам (работникам) на командировки, представительские расходы и хозяйственные нужны.

Выдать деньги под отчет можно только на основании заявления от сотрудника. В нем он должен указать: сумму денег, цель их получения и срок, на который они берутся. Заявление пишется в произвольной форме и обязательно должно быть подписано руководителем (ИП).

Если сотрудник потратил свои личные деньги то ему необходимо их компенсировать, в этом случае также пишется заявление, но с другой формулировкой (образцы заявлений).

Примечание. желательно чтобы в заявлении была строчка: «У сотрудника отсутствует задолженность по ранее выданным авансам» (так как по закону нельзя выдавать деньги под отчет сотрудникам которые не отчитались по предыдущим авансам).

В течение 3-х рабочих дней после окончании срока, на который были выданы денежные средства (или со дня выхода на работу) работник должен представить бухгалтеру (руководителю) авансовый отчет с приложением документов подтверждающих совершенные расходы (чеки ККМ, товарные чеки и т.д.).

Иначе, денежные средства выданные сотруднику нельзя будет зачесть в расходы и соответственно уменьшить налог. Более того, если не будет подтверждающих документов, то с выданной суммы придётся удержать НДФЛ и заплатить страховые взносы .

Более подробно про авансовый отчет.

Ограничение наличных расчетовЕщё одним важным правилом кассовой дисциплины является соблюдение ограничения наличных расчетов между субъектами предпринимательской деятельности (ИП и организации) в рамках одного договора суммой не более 100 тыс. рублей .

При расчетах с физическими лицами данное ограничение не действует. Также не нужно соблюдать этот лимит при выдаче работникам из кассы зарплаты, социальных выплат и подотчётных сумм (за исключением случаев, когда подотчетное лицо совершает сделку от имени организации на основании доверенности).

Обратите внимание. из наличной выручки нельзя погашать займы, выплачивать дивиденды и оплачивать аренду недвижимости.

Деньги из кассы на личные нуждыВсе что зарабатывает организация, является её собственностью. Поэтому даже если в ООО всего один учредитель, то он все равно не имеет права распоряжаться деньгами организации по своему усмотрению. Соответственно брать из кассы наличные деньги на свои личные нужды учредителям нельзя.

Индивидуальные предприниматели в отличие от ООО имеют право в любой момент времени брать наличные деньги из кассы или снимать с расчетного счета. Суммы, которые ИП может тратить на свои личные нужды, не ограничены (самое главное не допускать задолженностей по уплате налогов и страховых взносов).

Примечание. если ИП не издал приказ отменяющий ведение кассовых документов, то при получении наличных денег из кассы ему необходимо оформлять РКО с формулировкой: «Выдача денежных средств предпринимателю на собственные нужды» или «Передача предпринимателю доходов от текущей деятельности» .

Проверка кассовой дисциплины налоговыми органамиДо 2012 года контроль над соблюдением правил кассовой дисциплины возлагался на банки. Теперь эту функцию выполняют работники Федеральной Налоговой службы.

Осуществляя выездную проверку, они могут проверить:

За несоблюдение правил ведения кассовой дисциплины и нарушения порядка работы с денежной наличностью предусмотрен штраф по статье 15.1 КоАП РФ: