Рейтинг: 4.1/5.0 (1832 проголосовавших)

Рейтинг: 4.1/5.0 (1832 проголосовавших)Категория: Бланки/Образцы

Платежное поручение представляет собой форму перечисления безналичных денежных средств, находящихся на банковском счете, на основании распоряжения владельца счета. Распоряжение может осуществляться посредством письменного заявления или содержаться в договоре банковского счета. Перечисление осуществляется банком плательщика по предоставленным реквизитам.

Платежное поручение представляет собой форму перечисления безналичных денежных средств, находящихся на банковском счете, на основании распоряжения владельца счета. Распоряжение может осуществляться посредством письменного заявления или содержаться в договоре банковского счета. Перечисление осуществляется банком плательщика по предоставленным реквизитам.

Порядок расчетов посредством платежных поручений установлены в Гл.46 Параграф 2 ГК РФ Ст.863-866.

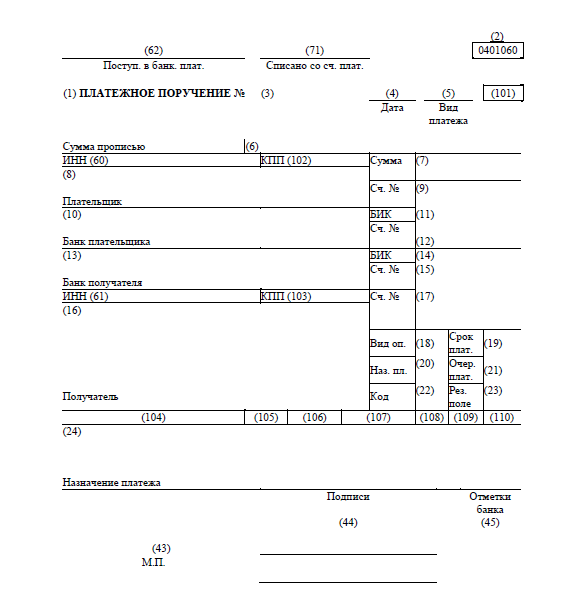

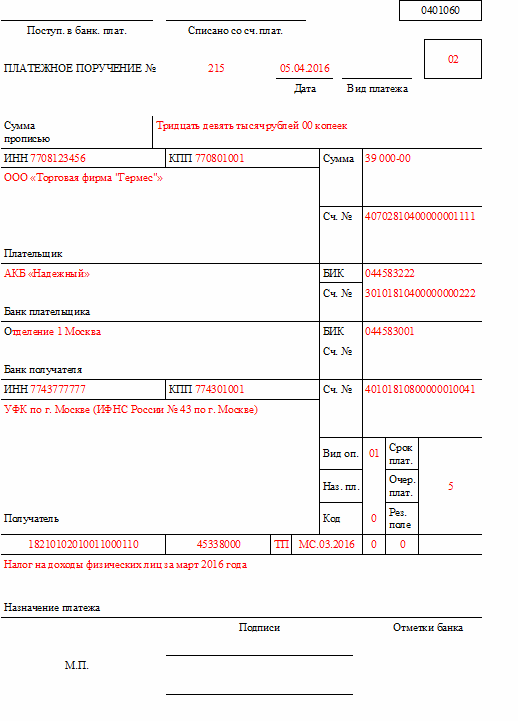

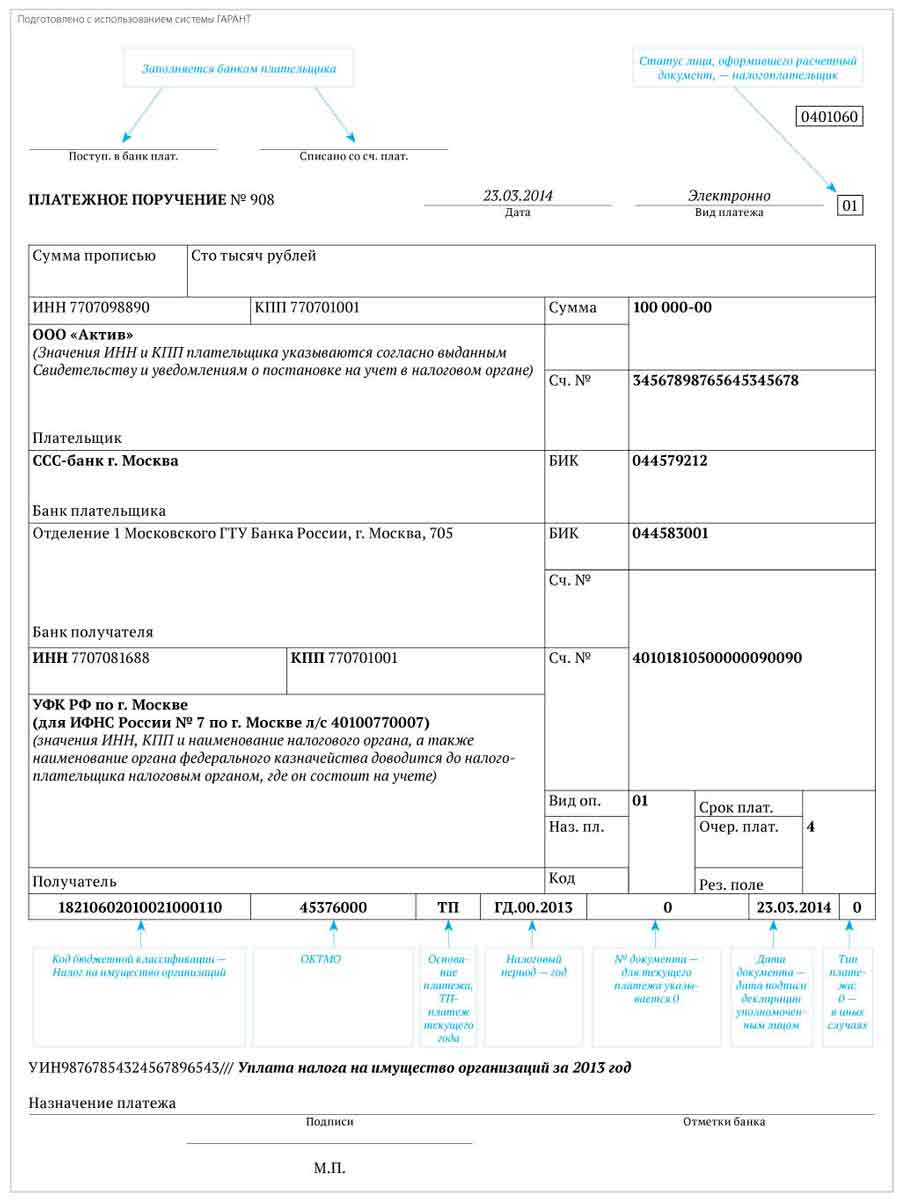

Положение ЦБ РФ №383-П от 19.06.2012 устанавливает для платежного поручения форму бланка 0401060, а также регламентирует правила заполнения и использования. Эта форма документа предусмотрена для использования только в пределах Российской Федерации.

Используется такой способ перечисления для оплаты товаров и услуг, уплаты налогов и взносов, погашение кредитов и т.д. то есть для большинства ежедневных финансовых операций юридических и физических лиц.

Используется такой способ перечисления для оплаты товаров и услуг, уплаты налогов и взносов, погашение кредитов и т.д. то есть для большинства ежедневных финансовых операций юридических и физических лиц.

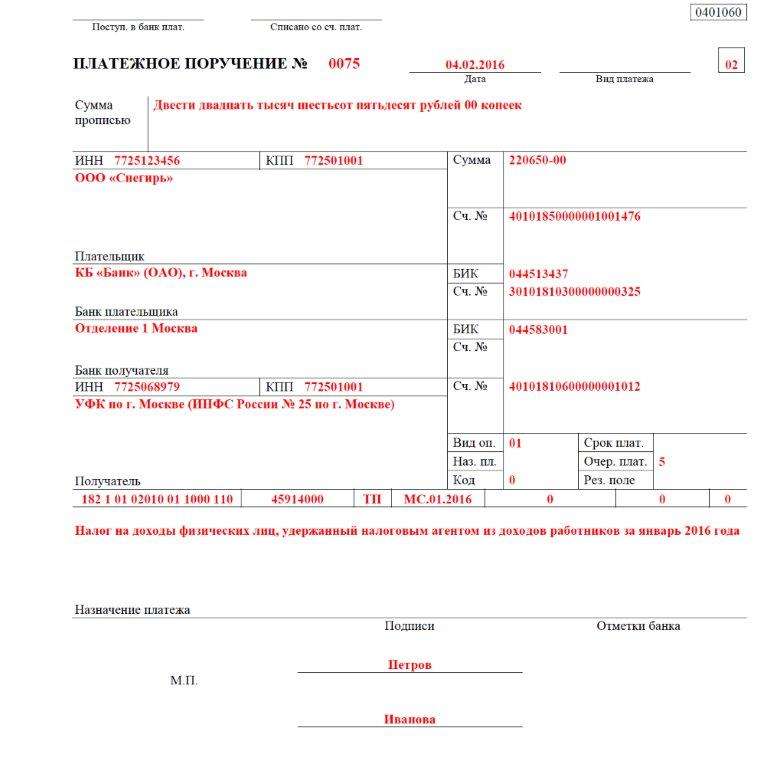

Скачать образец заполнения платежного поручения.

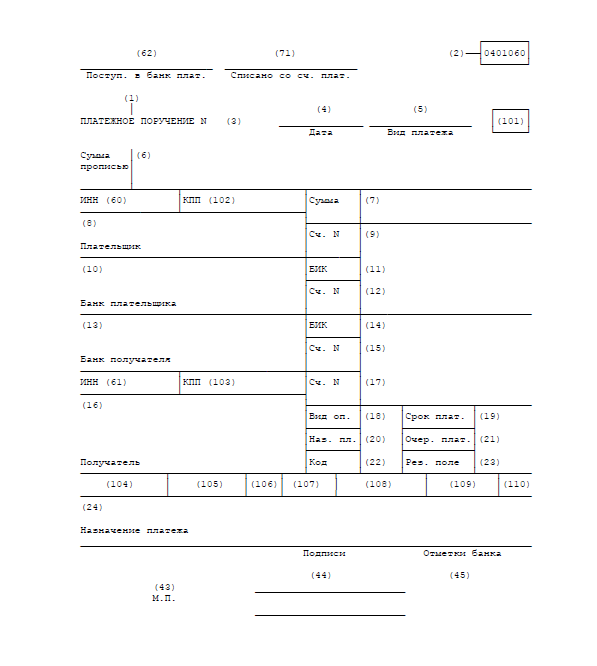

Форма бланка и порядок заполненияСодержание платежного поручения можно разделить на общие сведения, реквизиты плательщика, реквизиты получателя и отдельные поля, которые требуют заполнения при перечислении на счета Федерального Казначейства.

Реквизиты плательщика содержатся в верхней части таблицы и при использовании специализированных банковских программ не требуют заполнения, так как сведения о клиенте банка подтягиваются в документ автоматически. Однако следует обратить внимание, что для физических лиц и индивидуальных предпринимателей в наименовании плательщика (поле 8) для целей идентификации должен быть указан адрес регистрации, а для ИП еще и юридический статус.

Нижняя часть таблицы предназначена для заполнения реквизитами получателя платежа. предоставленными клиенту его контрагентом. Здесь отдельного внимания требует заполнение поля 16 «наименование получателя», поскольку оно должно быть указано в строгом соответствии с официальным названием получателя, никакие искажения и сокращения не допускаются.

Если в реквизитах получателя будет допущена ошибка (при заполнении поручения или по вине получателя), банк получателя не сможет зачислить такое поступление на его счет. В этом случае сумма будет находиться на счете невыясненных платежей, а в банк плательщика будет направлен запрос об уточнении реквизитов. Ответ на него необходимо направить в течение пяти рабочих дней, в противном случае платеж будет возвращен на корреспондентский счет банка плательщика.

Также под реквизитами получателя находится поле 21 – «очередность », на которое тоже стоит обратить отдельное внимание. Оно предназначено для тех случаев, когда остаток на счете не позволяет исполнить все поручения, поэтому они хранятся в картотеке к счету до поступления необходимой суммы. Списываться из картотеки такие документы должны в порядке очередности, предусмотренной законодательством. То есть, если например, в картотеке находятся распоряжения на перечисление оплаты за товар, платежные поручения в налоговую и начисленная зарплата. то сначала должна быть перечислена зарплата (вторая очередь), затем налоги (третья очередь), затем все остальное. Если в ходе проверки будет выявлено списание в нарушение очередности или неправильно проставленная очередь в документе, это будет считаться серьезным нарушением.

Также под реквизитами получателя находится поле 21 – «очередность », на которое тоже стоит обратить отдельное внимание. Оно предназначено для тех случаев, когда остаток на счете не позволяет исполнить все поручения, поэтому они хранятся в картотеке к счету до поступления необходимой суммы. Списываться из картотеки такие документы должны в порядке очередности, предусмотренной законодательством. То есть, если например, в картотеке находятся распоряжения на перечисление оплаты за товар, платежные поручения в налоговую и начисленная зарплата. то сначала должна быть перечислена зарплата (вторая очередь), затем налоги (третья очередь), затем все остальное. Если в ходе проверки будет выявлено списание в нарушение очередности или неправильно проставленная очередь в документе, это будет считаться серьезным нарушением.

При заполнении платежного поручения КПП плательщика и получателя не относятся к обязательным реквизитам, поэтому их можно не указывать. Исключение составляют перечисления налогов и взносов в УФК. В этом случае наличие КПП обязательно.

О том, как правильно составить платежное поручение в 1С 8.2, смотрите в следующем видео уроке:

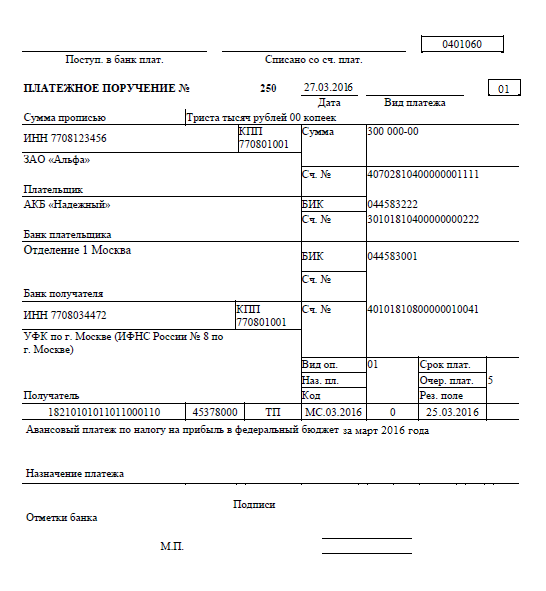

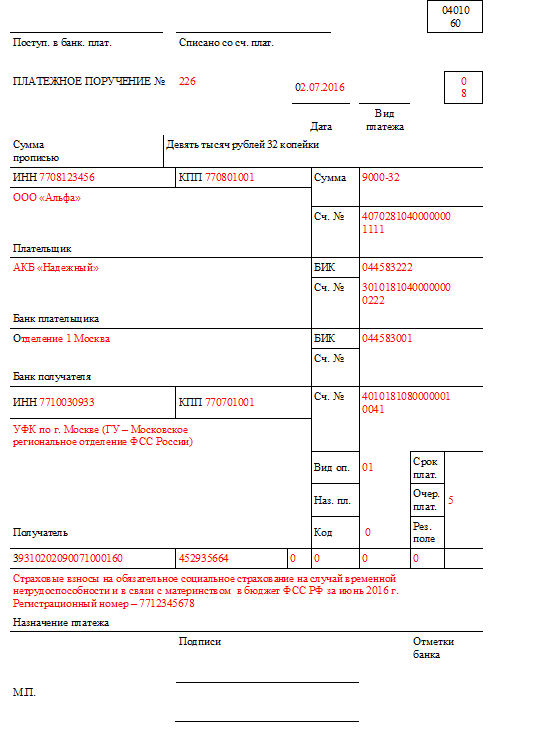

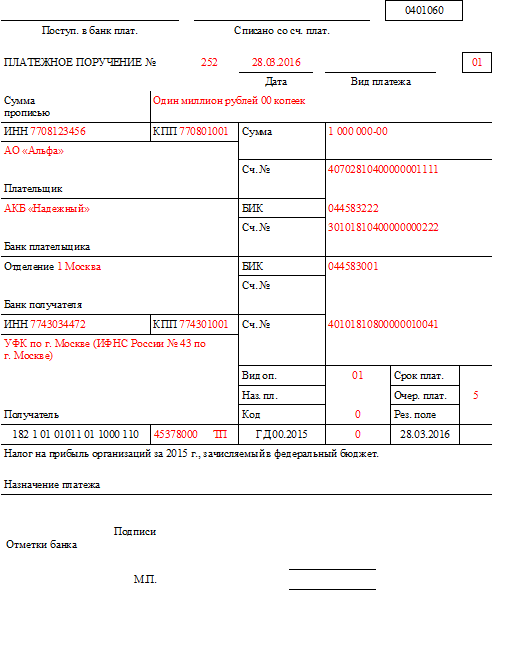

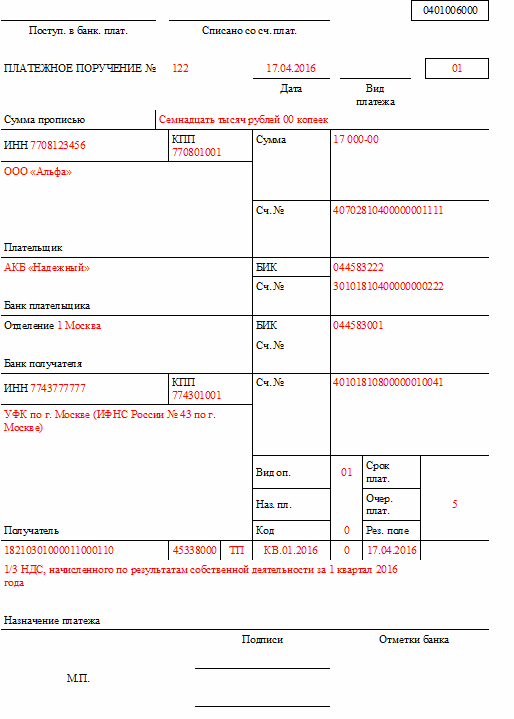

Нюансы осуществления платежей в государственные органыПеречисление налогов, сборов, пеней, штрафов, оплаты аренды муниципальной собственности и прочих платежей в государственные органы и бюджетные организации требует особого заполнения платежного поручения.

Особенность таких платежей состоит в том, что указанные организации и учреждения не имеют привычных счетов в банках. Все платежи в их адрес поступают на счет Управления Федерального Казначейства на единый счет (обычно он начинается с 40101…), после чего распределяются по лицевым счетам адресатов, открытым внутри УФК для каждой бюджетной организации. Поэтому наименование получателя в этом случае выглядит следующим образом «УФК по г.Москве (ИФНС по … району, л/с …)» или «УФК по г.Москве (ГУ ОПФ …, л/с …)», «УФК по г.Москве (КУГИиЗР администрации города Москвы, л/с …) и так далее.

В данном случае указать наименование получателя в точном соответствии с реквизитами особенно важно, так как если его сократить или допустить ошибку, то платеж не будет зачислен. При этом Казначейство обычно не возвращает такие платежи через пять дней, как банки, а зачисляет на счета до выяснения, не уведомляя об этом плательщика. Из-за этого часто бывают ситуации, когда, например, налоговый платеж был осуществлен, но из-за ошибки в реквизитах не был зачислен и учтен.

При этом для целей формирования платежного поручения нет разницы, перечисляется он, например, в налоговую инспекцию или в пенсионный фонд. Принцип заполнения будет один и тот же, даже расчетный счет получателя будет один – счет УФК 40101. Разница заключается только в конкретных значениях реквизитов в дополнительных полях и в наименовании получателя – той его части, которая указывается в скобках после наименования УФК конкретного региона.

Дополнительным требованием к платежным поручениям в государственные органы и бюджетные учреждения является необходимость заполнения дополнительных полей, находящихся внизу табличной части. Это поля 101-109, правила заполнения которых регламентированы Приказом Министерства Финансов РФ №107н от 12.11.2013. Конкретные значения для этих полей обычно предоставляются получателями средств. Основными из них являются КБК (104) и ОКТМО (105). Заполнение крайнего поля 110 в соответствии с последними изменениями не требуется. В случае, когда плательщик не имеет сведений о конкретном значении для какого-то поля, в нем можно проставить «0», хотя делать это и не желательно, поскольку затрудняет процедуру идентификации платежа получателем средств.

Правильно заполнить платежное поручение на уплату налогов поможет следующий видеоматериал:

Платежи в иностранной валюте Отдельно необходимо отметить, что описанный выше формат перечислений предназначен только для рублевых платежей, перечисления в иностранной валюте происходят на основе других принципов. В первую очередь отличие состоит в том, что они совершаются через систему SWIFT посредством заполнения заявления на перевод иностранной валюты.

Отдельно необходимо отметить, что описанный выше формат перечислений предназначен только для рублевых платежей, перечисления в иностранной валюте происходят на основе других принципов. В первую очередь отличие состоит в том, что они совершаются через систему SWIFT посредством заполнения заявления на перевод иностранной валюты.

Регламентирована эта процедура в «Рекомендации по использованию стандартов SWIFT для передачи финансовых сообщений с учетом требований российской платежной системы SWIFT-RUR. Данные рекомендации сформированы Комитетом Национальной Ассоциации SWIFT.

Для использования в расчетах иностранной валюты на территории РФ предусмотрены жесткие условия, все подобные платежи проходят через процедуру валютного контроля. Для этого плательщик обязан предоставить в банк паспорт сделки и обосновать необходимость операции. Получатель валютного платежа обязан предоставить в банк распоряжение на продажу валюты в соответствии с инструкцией ЦБ РФ №111-И от 30.03.2004.

Остались вопросы? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

Это быстро и бесплатно !

Еще несколько десятков лет назад коммерческие взаимоотношения между компаниями и фирмами осуществлялись на основе наличного расчета. Директорам и бухгалтерам приходилось возить «живые деньги», которыми они оплачивали закупки, выдавали зарплату сотрудникам, покрывали хозяйственные нужды.

Еще несколько десятков лет назад коммерческие взаимоотношения между компаниями и фирмами осуществлялись на основе наличного расчета. Директорам и бухгалтерам приходилось возить «живые деньги», которыми они оплачивали закупки, выдавали зарплату сотрудникам, покрывали хозяйственные нужды.

В эру высоких технологий и активного развития банковского сектора осуществлять оплату контрагентам стало проще и быстрее. Один клик, и платеж в течение нескольких часов поступит на счет клиента или покупателя (в зависимости от скорости обслуживания вашего банка). Что же такое и как выглядит платежное поручение? Зачем нужно заполнять так много граф?

Для чего оно необходимоИтак, если следовать банковскому термину, платежка – это документ, который обязывает ваш банк отправить указанному получателю ту сумму, на которую она оформлена. Деньги попадают на расчетный счет контрагента, открытого в этом же банке или в другой коммерческой структуре.

Какие операции могут быть оплачены таким методом:

Форма документа строго регламентирована Центральным банком Российской Федерации. Бланк 0401060 заполняется самостоятельно клиентом в программе 1С, в документе Word на компьютере или в специализированном приложении банка (клиент-банк).

Форма документа строго регламентирована Центральным банком Российской Федерации. Бланк 0401060 заполняется самостоятельно клиентом в программе 1С, в документе Word на компьютере или в специализированном приложении банка (клиент-банк).

Вы можете как принести ее в банк, так и отправить электронном виде. В обоих случаях документ равноправен. Все банки России стараются предложить своим клиентам специализированное приложение, в котором вы сможете прямо из офиса в удобное время формировать и отправлять платежи. Программа уже имеет форму документа, при необходимости содержит подсказки, если вдруг возникли сомнения при его заполнении. Плюсом такой услуги станет то, что заполнив один раз, вы сможете скопировать или создать шаблон платежа, и проблема оплаты одному и тому же контрагенту пропадет сама по себе.

Процесс заполнения полей формыЕсли вы используете специализированную программу, такую как 1С, или пользуетесь онлайн банк-клиентом, то сократить ошибки до минимума вам помогут подсказки систем. Если же платежку нужно напечатать и предоставить в банк, то приступайте к заполнению:

Установите текущую дату и номер документа (15.03.2015, 1). Помните, что банки не принимают порядковое значение, равное 1000, 10 000, 100 000. Номер документа может быть от 1 до 999 999.

Установите текущую дату и номер документа (15.03.2015, 1). Помните, что банки не принимают порядковое значение, равное 1000, 10 000, 100 000. Номер документа может быть от 1 до 999 999.Далее платежное поручение подписывается согласно образцу карточки подписи и распечатывается в четырех экземплярах .

Здесь вы можете бесплатно скачать бланк документа в формате Excel и Word. а также образцы заполнения

Вышеуказанные поля вы заполняете, если ваш платеж отправляется не в бюджет. Для оплаты налогов, пени и штрафов требуется заполнить дополнительные, так называемые налоговые поля. Их номера — со 101 по 110. Положение № 107-Н Центрального Банка Российской Федерации подробно описывает, как стоит их верно заполнять. Все зависит от типа документа, что вы оплачиваете.

Как сформировать данный документ в программе 1С — смотрите на следующем видео:

Варианты назначения платежа Такие поля, как реквизиты получателя и отправителя, не должны вызывать трудностей. Гораздо больше вопросов возникает с полем 24, а именно, назначением платежа.

Такие поля, как реквизиты получателя и отправителя, не должны вызывать трудностей. Гораздо больше вопросов возникает с полем 24, а именно, назначением платежа.

Многие банки отклоняют документ и не проводят операцию, если это поле заполнено некорректно. Стоит помнить, что размер назначения не бесконечен. Количество символов ограничено и не должно превышать 210.

Как выглядит и заполняется акт приема-передачи материальных ценностей — смотрите тут .

Последние изменения в законодательствеНеобходимо отслеживать и вовремя реагировать на изменения в федеральном законе о правильности заполнения платежного поручения. Одними из последних нововведений следует назвать следующие:

У банковского платежа есть свой период исполнения и срок «годности». Финансовое распоряжение не может находиться вечно в режиме ожидания поступления средств. Поэтому стоит помнить, что от даты создания платежа у вас есть 11 дней на его отправку и оплату. считая день составления.

У банковского платежа есть свой период исполнения и срок «годности». Финансовое распоряжение не может находиться вечно в режиме ожидания поступления средств. Поэтому стоит помнить, что от даты создания платежа у вас есть 11 дней на его отправку и оплату. считая день составления.

Предположим, вы решили подготовить платежи под денежный приход, который произойдет 17.11.2015. Напечатали документы и загрузили их в банк 16.11.2015. Но денежные средства 17.11.2015 не поступили на счет. Ваш платеж аннулируется 27.11.2015, если деньги так и не поступят. Это же правило действует и в обратную сторону. Сегодня 28.10.2015, а вы поставили дату платежки 18.10.2015. Если денег на счету нет, то не имеет значения, что загрузили его вы 28.10.2015. Срок считается от поля Дата платежа, а оно имеет значение 18.10.2015. Ваш документ удалят 29.10.2015.

Срок проведения банковского распоряжения банк устанавливает сам, но он не может превышать 2-х дней, если это пределы субъекта Российской Федерации, и 5 дней – если территория всей РФ.

При этом дни считаются в операционном контексте (не учитываются выходные и праздники). Чаще всего это происходит в день отправки или на следующий день.

Остались вопросы? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

Это быстро и бесплатно !

17 декабря 2015

Принята новая редакция правил, по которым нужно заполнять платежные поручения при уплате налогов и взносов. Поправки не носят революционного характера, а являются скорее уточнениями и дополнениями. Большая часть корректировок вступит в силу с 28 марта 2016 года, но мы предлагаем уже сейчас ознакомиться с наиболее значимыми, чтобы понять, какие из них придется использовать в работе.

Материалы по теме

Минфин: день фактического погашения недоимки в расчет пеней за несвоевременную уплату налога не включается

Минфин разъяснил, в какой очередности списываются средства на уплату налогов с заблокированного счета налогоплательщика

ФНС обновила основные требования к организации обслуживания налогоплательщиков

Вводная информацияПравила, которых нужно придерживаться при оформлении платежных поручений при переводе денег в бюджет* (далее Правила) утверждены приказом Минфина России от 12.11.13 № 107н. На основании этого документа мы разработали «Инструкцию по заполнению платежек при уплате налогов, пеней, штрафов, а также взносов во внебюджетные фонды ».

Сейчас принята новая редакция Правил. Изменения внесены приказом Минфина России от 23.09.15 № 148н. и большая их часть начнет действовать с 28 марта 2016 года. Проанализируем наиболее значимые поправки.

Значения ИНН и КППКомментируемый приказ уточняет, насколько длинным должно быть поле для реквизита «ИНН» в платежке. Если речь идет об ИНН плательщика, то допустимое количество знаков составляет 10 для юридического лица и 12 для физического лица. При заполнении поля, предназначенного для ИНН получателя, вариантов нет. Число знаков здесь должно равняться 10, поскольку получатель налогов, равно как и страховых взносов, априори не может быть физическим лицом.

Кроме того, в новой редакции Правил отдельно оговорено, что на месте первого и второго знаков в поле «ИНН» нельзя одновременно поставить нули. Это в равной степени относится и к плательщику, и к получателю. Объясняется такое ограничение просто. Согласно порядку присвоения ИНН (см. «Порядок и условия присвоения, применения, а также изменения идентификационного номера налогоплательщика», приведен в приложении приказу ФНС России от 29.06.12 № ММВ-7-6/435@ ), четыре первых цифры в идентификационном номере налогоплательщика — это код его налоговой инспекции. При этом две первые цифры обозначают регион. И поскольку региона с кодом «00» не существует, то ИНН ни в коем случае не должен начинаться с двух нулей.

Внесены уточнения и для иностранных организаций, у которых нет идентификационного номера налогоплательщика. Эти компании вместо ИНН вправе проставить так называемый код иностранной организации (КИО). Его присваивают при постановке на налоговый учет в российской инспекции и фиксируют в свидетельстве. Такой код состоит из 5 цифр, которые не могут одновременно равняться нулю. Добавим, что на практике заграничные компании уже сейчас указывают в платежках свой КИО, потому что на этом настаивают банкиры.

В отношении кода причины постановки на учет уточняется, что его длина равна 9 знакам. Так же, как и в случае с ИНН, два первых знака не могут одновременно равняться нулю. Это касается и КПП плательщика и КПП получателя.

Значения КБК и ОКТМОВнесены уточнения относительно кода бюджетной классификации (КБК) и территориального кода ОКТМО. Куда бы ни переводились средства — на уплату налогов, страховых взносов, пеней или штрафов — длина КБК должна составлять 20 знаков. При этом все знаки не могут одновременно принимать значение «0». Кроме того, как и прежде в одной платежке можно указывать только один код КБК.

Территориальный код ОКТМО для любого из перечисленных платежей должен состоять либо из 8, либо из 11 цифр, и все они одновременно не могут быть нулями. Новая редакция Правил в этой части повторяет прежнюю и гласит: при уплате налогов по декларации в платежке следует проставить ОКТМО из этой декларации.

Новые идентификаторы сведений о физическом лицеДля идентификатора сведений о физическом лице предназначено поле «108». В качестве идентификатора допустимо использовать реквизиты какого-либо документа, принадлежащего гражданину: страховой номер СНИЛС, серию и номер паспорта, серию и номер водительского удостоверения и проч. Перед самим идентификатором надо указать его тип. Перечень типов приведен в Правилах. Так, для паспорта гражданина РФ значением типа является «01», для номера СНИЛС — «14,» для водительского удостоверения — «22» и т д.

После вступления поправок в силу список типов пополнится. В нем появится значение «25», соответствующее охотничьему билету, и значение «26», соответствующее разрешению на хранение и ношение охотничьего оружия. Это значит, что данные документы можно будет использовать как идентификаторы сведений о физическом лице.

Правила для физических лиц без статуса ИПЧаще всего физические лица, не наделенные статусом предпринимателя, нотариуса, адвоката или главы фермерского хозяйства, не оформляют платежки при перечислении налогов. Они получают из ИФНС уже заполненные уведомления и платежные извещения и на основании этих документов переводят деньги.

Но иногда граждане изъявляют желание рассчитаться с бюджетом, не используя уведомление и извещение. Тогда им приходится самостоятельно заполнять платежное поручение. Если для этого используется электронный сервис, размещенный на сайте ФНС России, то все реквизиты проставляются автоматически. Но если гражданин приходит в банк, то указывать необходимые сведения он должен сам (подробнее об этом см. «ФНС сообщила, какой УИН надо будет указывать в поле «Код» при заполнении платежек на уплату налогов »). На этот случай в Правилах есть особые указания, формулировка которых с 28 марта 2016 года несколько изменится.

Сейчас физическим лицам разрешено не ставить в платежке ИНН. Но в этом случае в поле «108» необходимо указать 20-ти значный код, продублировав его из платежного извещения, присланного налоговиками (код проставлен в поле «Индекс документа» извещения). Если же ИНН отсутствует, и в поле «108» нет 20-ти значного кода, гражданин обязан указать в платежке в поле «8» свой адрес.

Как только комментируемые поправки вступят в силу, у физических лиц останется только для варианта действий: либо указать в платежке ИНН, либо проставить в поле «108» 20-ти значный код. Заменить эти сведения адресом станет невозможно.

Правила для предпринимателей и прочих «частников»Сейчас ИП, адвокаты, учредившие свои кабинеты, частные нотариусы и главы фермерских хозяйств по умолчанию должны указывать в платежке свой ИНН. Но в новой редакции Правил появится оговорка. Согласно ей, «частники» будут обязаны проставить идентификационный номер налогоплательщика, если в поле «Код» не указан УИН. Отсюда можно сделать следующий вывод: после вступления в силу поправок «частникам» разрешат не указывать ИНН при наличии в платежке универсального идентификатора начислений.

Добавим, что проставить УИН в платежке возможно только в ситуации, когда «частник» погашает недоимку в соответствии с требованием об уплате налогов. В этом случае уникальный идентификатор начислений указан в требовании, и налогоплательщику остается лишь продублировать его в платежном поручении. Но при перечислении текущих платежей на основании расчета или декларации, вместо значения УИН в поле «Код» нужно ставить ноль. Значит, ИНН в этом случае будет обязательным.

Есть и еще одно уточнение, касающееся адвокатов, нотариусов и глав фермерских хозяйств. В новой редакции Правил четко говорится, что при перечислении страховых взносов в фонды для этих плательщиков статусом составителя платежки будет значение «08». Сейчас данное значение предназначено только для организаций и предпринимателей, а адвокаты, нотариусы и главы хозяйств не упомянуты.

Заметим, что при заполнении платежек на уплату налогов и взносов наиболее комфортно чувствуют себя те, кто формирует платежки с помощью веб-сервисов. Все необходимые обновления и ограничения устанавливаются в них без участия пользователя. Так, при заполнении платежки в веб-сервисе нельзя вписать в какое-то поле «лишние» цифры. Если бухгалтер допускает какую-то ошибку (оставляет поле незаполненным или указывает недопустимое значение), сервис сообщает об ошибке и подсказывает, как следует заполнить данное поле.

Автор: Елена Маврицкая, ведущий эксперт «Бухгалтерии Онлайн»

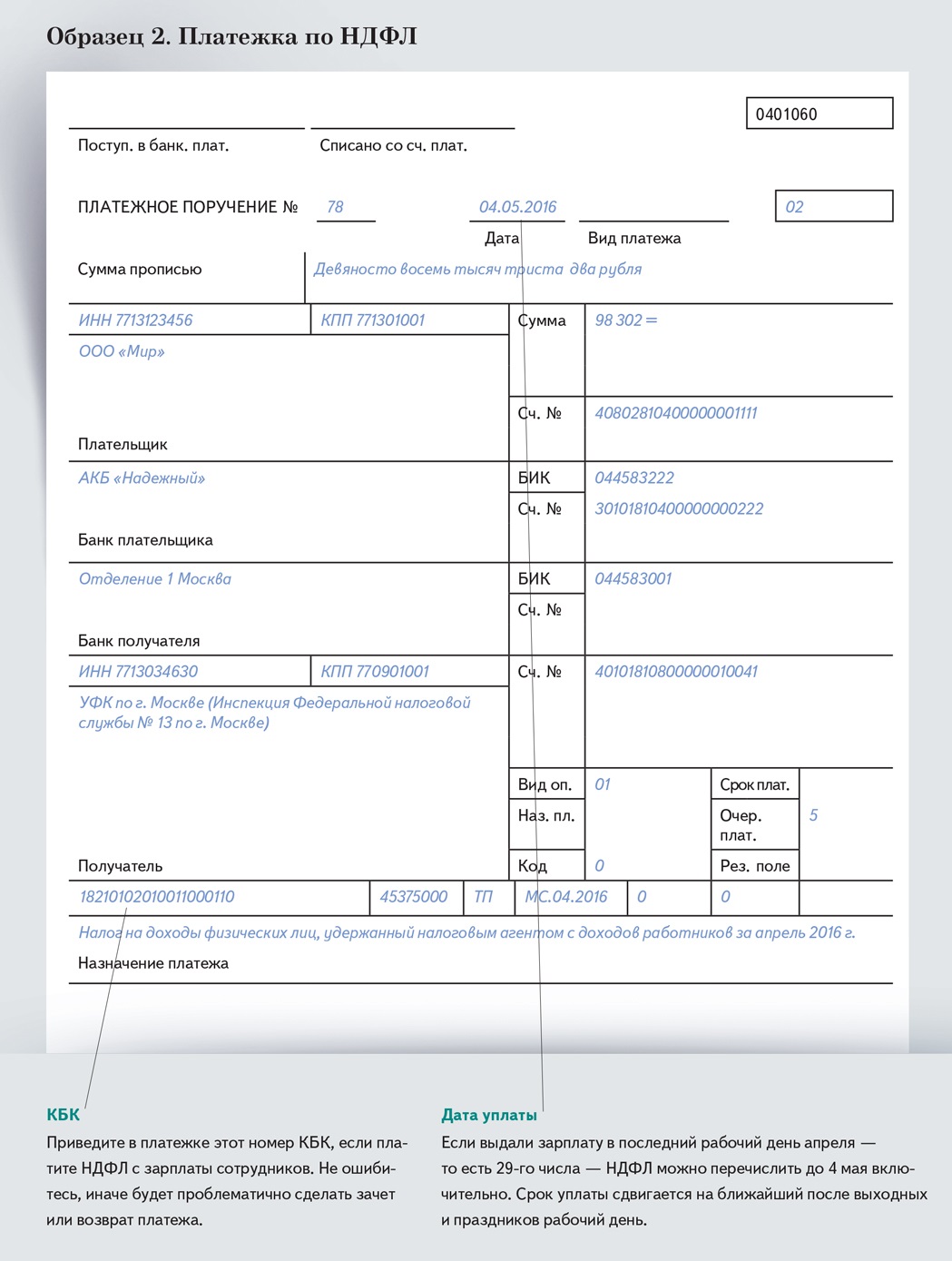

Платежное поручение в 2016 году (образец — в конце статьи) заполняют в соответствии с приложением 3 к положению, утвержденному Банком России от 19 июня 2012 г. № 383-П. Как же платежку оформить?

Положение № 383-П содержит перечень и описание реквизитов платежного поручения (приложение 1 к положению, утвержденному Банком России от 19 июня 2012 г. № 383-П). При уплате в бюджет налогов и страховых взносов используйте типовые бланки платежных поручений.

Платежное поручение в 2016 году: номер, дата и вид платежаВ поле 3 платежного поручения за 2016 год укажите номер платежного поручения в соответствии с нумерацией, принятой в организации. Номер не может превышать шесть символов (приложение 11 к положению, утвержденному Банком России от 19 июня 2012 г. № 383-П, п. 6 приказа Минфина России от 12 ноября 2013 г. № 107н).

В поле 4 укажите дату платежного поручения: на бумаге – в формате ДД.MM.ГГГГ, например 14.04.2015; в электронном виде – в формате, утвержденном банком.

В поле 5 укажите вид платежа: «срочно», «телеграфом», «почтой». Может быть указано и другое значение, если это предусмотрено банком. Если платежка проходит в электронном виде, вместо слов следует указывать специальный код, установленный банком, либо оставить поле пустым.

Еще больше статей по перечислению налогов доступно нашим подписчикам. Сейчас на подписку действует скидка !

Поле 101 платежного поручения: статус организацииВ поле 101 платежного поручения 2016 нужно указать статус организации или предпринимателя, которые перечисляют средства в бюджет. Статус плательщика обозначается двузначным кодом в соответствии с приложением 5 к приказу Минфина России от 12 ноября 2013 г. № 107н. Например, организации, перечисляющие налоги с собственной деятельности, указывают в поле 101 код 01 «Налогоплательщик (плательщик сборов) – юридическое лицо». Организации, перечисляющие налоги в качестве налоговых агентов, указывают код 02. Если же организация перечисляет страховые взносы, в поле 101 нужно указать код 08 «Организация (индивидуальный предприниматель), уплачивающие страховые взносы».

Поля 6 и 7 платежного поручения: сумма прописью и цифрамиПоле 6 «Сумма прописью» платежного поручения за 2016 год заполняйте только в платежных поручениях на бумаге. Сумму платежа в рублях укажите прописью с заглавной буквы. При этом слово «рубль» напишите в соответствующем падеже без сокращений. Об этом сказано в приложении 1 к Положению, утвержденному Банком России от 19 июня 2012 г. № 383-П. Налоги нужно перечислять в бюджет в полных рублях с округлением копеек по правилам арифметики. То есть сумму налога (взноса) менее 50 коп. отбрасывать, а сумму налога (взноса) 50 коп. и более округлять до полного рубля (п. 6 ст. 52 НК РФ).

В поле 7 платежки на бумаге сумму укажите цифрами. Поскольку платеж переводится в целых рублях, копейки не указывайте. После суммы платежа проставьте знак «=» (например, 3000=). При этом в реквизите «Сумма прописью» сумма платежа тоже должна быть указана без копеек. А вот страховые взносы округлять не нужно. Их перечисляйте в рублях и копейках

Поля 8-12, 60 и 102 платежного поручения: сведения о плательщикеСведения о плательщике заполняйте в соответствии с правилами, приведенными в приложении 1 к приказу Минфина России от 12 ноября 2013 г. № 107н. Сведения о плательщике указываются в полях 8 «Плательщик», 60 «ИНН» и 102 «КПП». Особенности заполнения этих полей в зависимости от категории плательщика представлены в таблице. Банковские реквизиты плательщика. В поле 9 «Счет №» укажите номер банковского счета плательщика. Поле 10 «Банк плательщика» заполните, если платежка подается на бумаге. Укажите в нем наименование и местонахождение банка плательщика. В поле 11 «БИК» укажите банковский идентификационный код (БИК), а в поле 12 «Счет №» – корреспондентский счет банка плательщика в Банке России.

Поля платежного поручения 16, 61, 103: сведения о получателеСведения о получателе средств заполняйте в соответствии с правилами, приведенными в приложении 1 к приказу Минфина России от 12 ноября 2013 г. № 107н. Необходимые реквизиты отражайте в полях 16 «Получатель», 61 «ИНН» и 103 «КПП». Получателями налогов и страховых взносов являются администраторы соответствующих доходов бюджета. То есть инспекции ФНС России и отделения Пенсионного фонда РФ и ФСС России. Лицевые счета, на которые поступают платежи, контролируемые этими ведомствами, открыты в территориальных управлениях Федерального казначейства. Поэтому в поле 16 «Получатель» укажите сокращенное наименование органа Федерального казначейства и в скобках – сокращенное наименование администратора доходов: название и номер налоговой инспекции или территориального отделения внебюджетного фонда. Например, «УФК по г. Москве (ИФНС России № 43 по г. Москве)». Название получателя не должно превышать 160 символов (приложение 11 к положению, утвержденному Банком России от 19 июня 2012 г. № 383-П).

Поля платежного поручения 13, 14, 15, 17: реквизиты получателяПоле 13 «Банк получателя» заполняйте, если платежка подается на бумаге. В этом поле нужно указать наименование и местонахождение банка получателя средств. В поле 17 «Счет №» укажите номер банковского счета получателя. В поле 14 «БИК» укажите банковский идентификационный код (БИК), а в поле 15 «Счет №» – корреспондентский счет банка получателя в Банке России. Все эти сведения можно получить либо на сайтах налоговой службы и внебюджетных фондов, либо непосредственно в территориальных инспекциях и отделениях фондов.

Поля платежного поручения 18, 19, 20, 21: данные о платежеВ поле 18 должен быть указан шифр платежного документа. Платежным поручениям присвоен шифр 01 (приложение 1 к положению, утвержденному Банком России от 19 июня 2012 г. № 383-П). Его и нужно вписать в это поле. Поля 19 «Срок платежа» и 20 «Назначение платежа» заполняются только в тех случаях, когда это прямо предусмотрено указаниями Банка России (приложение 1 к положению, утвержденному Банком России от 19 июня 2012 г. № 383-П). В платежках на перечисление налогов и страховых взносов эти поля заполнять не нужно.

В поле 21 «Очередность платежа» проставьте очередность платежа в соответствии с законодательством. При перечислении налогов и страховых взносов (а также пеней и штрафов по этим платежам). В поле 21 могут быть указаны значения «3» и «5». Эти значения определяют, в каком порядке банк будет проводить платежи, если денежных средств на счете организации недостаточно. Значение «3» указывается в платежных документах, выставленных налоговыми инспекциями и отделениями внебюджетных фондов при принудительном взыскании задолженности.

Значение «5» указывается в платежных документах, которые организации составляют самостоятельно. Таким образом, при прочих равных условиях поручения организаций на перечисление текущих налоговых платежей будут исполняться позже, чем требования контролирующих ведомств на погашение недоимок. Это следует из положений пункта 2 статьи 855 Гражданского кодекса РФ и подтверждается письмом Минфина России от 20 января 2014 г. № 02-03-11/1603.

Поле платежного поручения 22: идентификатор платежа (УИП)Поле 22 «Код» предназначено для указания уникального идентификатора платежа (УИП). Этот реквизит отражается в платежках только в том случае, если он установлен получателем средств и доведен до плательщика (п. 1.1 указания Банка России от 15 июля 2013 г. № 3025-У). При уплате текущих налогов, сборов, страховых взносов, рассчитанных плательщиками самостоятельно, УИП не устанавливается. Получатели средств идентифицируют поступающие платежи на основании ИНН, КПП, КБК, ОКТМО (ОКАТО) и других платежных реквизитов. Поэтому в поле «Код» при перечислении текущих налогов и взносов достаточно указать значение «0». Незаполненным поле 22 не оставляйте. Иначе банк может не принять документ к исполнению.

Другие поля платежного поручения: сведения о платежеК сведениям о платеже, которые обязательно должны быть указаны в платежном поручении 2016 на уплату налогов и страховых взносов, относятся:

Все эти реквизиты заполняйте в соответствии: с приложением 2 к приказу Минфина России от 12 ноября 2013 г. № 107н – если перечисляете налоги; с приложением 4 к приказу Минфина России от 12 ноября 2013 г. № 107н – если перечисляете страховые взносы. Если не заполнять реквизиты, относящиеся к сведениям о платеже, банки просто не пропустят такое платежное поручение в 2016 году (образец правильного оформления - ниже).

Платежное поручение в 2016 году (образец)

Профессиональная справочная система для бухгалтеров, в которой вы найдете ответ на любой, даже самый сложный вопрос.

Профессиональная справочная система для бухгалтеров, в которой вы найдете ответ на любой, даже самый сложный вопрос.

Попробуйте бесплатный доступ на 3 дня на 1gl.ru !

C начала 2014 года форма платежного поручения, оформляемого на перевод денежных средств в бюджет, претерпела некоторые изменения. В частности, новые правила касаются заполнения финансовых документов при перечислении налогов и взносов НДФЛ, УСН, ЕНВД, страховых платежей в Пенсионный фонд, социальное и медицинское страхование. Регулируются нововведения Правилом, утвержденным Министерством финансов 12 ноября 2013 года Приказом № 107.

Содержание и заполнение бланка

Поля платежного поручения 2014 года

Согласно новым требованиям, платежное поручение 2014 должно содержать:

Поля платежного поручения 106 – 109 следует заполнять согласно требованиям правил заполнения полей 104-110, 22 (код), 24 (назначение платежа) ПРИКАЗ 107н.

Поле 110 теперь будет содержать следующие сведения:

Образец заполнения платежного поручения с 2014 года

В графе «вид платежа» указывать «электронно» не нужно с 09 июля 2013 года. Сумма переводимых средств прописью указывается только на бумажных носителях. Что касается перечислений взносов страхования, то при их переводе поле 101 должно содержать статус 08.

При указании очередности платежа в графе 21 следует указывать код 5 вместо 3. Эта информация предназначается для банковских учреждений для корректного перечисления сумм.

Графа 22 должна содержать динамичный код уникального идентификатора начислений (УИН). В случае если инициатива перевода средств исходит от плательщика и деньги не направлены на погашение начисленной задолженности, в поле указывается 0. Такое требование установлено правилами ФСС (Письмо 21 февраля 2014 г. № 17-03-11/14–2337).

В соответствии с Положением ЦБ № 383-П, заполнять сведения в поле «код» необходимо в распоряжениях на перевод денежных сумм, по установленной форме. Поле 22 не должно быть пустым, и в случае самостоятельного расчета и перечисления налогов плательщику необходимо поставить в этой графе 0.

Индивидуальные предпринимателиДля индивидуальных предпринимателей с 2014 года в платежных документах следует указывать адрес регистрации (жительства), поставив в начало и конец строки символы «/текст/». Поле 8 должно содержать ФИО плательщика и обозначение ИП, адрес (регистрации, местонахождения).

Пример:

Сидоров Илья Петрович (ИП)//г. Новороссийск, ул. Ленина, 42//

Указывать значения КПП и ОКТМО нужно именно того подразделения, за работников которого оплачивается налог на доходы физлица. Определено Письмом ФНС от 12.03.2014 г. № БС-4-11/4431.

Указание кода УИН, согласно Письму Федерального казначейства № 42-7.4-05/5.3-836 от 20.12.2013 г. с 01 апреля текущего года является обязательным.

По требованиям, предъявляемым Пенсионным Фондом (Письмо №АД-03-26/19355 от 05.12.13), число знаков в полях 8, 16 не должно превышать 160 символов.

Любая организация или индивидуальный предприниматель становится налогоплательщиком с момента государственной регистрации с присвоением уникального номера ИНН. и именно с этого момента у них возникают обязанности по представлению налоговых деклараций (расчетов), бухгалтерской и статистической отчетности, вне зависимости от фактического осуществления предпринимательской деятельности.

Приказом Минфина России от 23.09.2015 № 148н внесены очередные изменения в Правила заполнения платежных поручений (конкретизированы требования к заполнению реквизитов распоряжений о переводе денежных средств в бюджетную систему РФ), часть которых вступили в силу 13.12.2015, другая - вступит в силу 28.03.2016:в платежках не надо указывать информацию в реквизите "110" (типа платежа "ПЕ" - уплата пени; "ПЦ" - уплата процентов);

с указанной даты не нужно заполнять реквизит "110 - тип платежа " при оформлении платежного поручения. Вместо этого в 14 - 17 разрядах КБК будут отражаться коды подвидов доходов, позволяющие идентифицировать тип платежа:

2100 - пени по соответствующему платежу;

2200 - проценты по соответствующему платежу;

уточнены "Правила указания информации, идентифицирующей платеж, в распоряжениях о переводе денежных средств в уплату таможенных и иных платежей:", в части, касающейся указания информации в реквизите "108", для случаев отражения в реквизите "101" распоряжения статуса иного, чем "03", "16", "19", "20".

Приказом Минфина России от 12 ноября 2013 г. № 107н внесены следующие изменения в правила заполнения платежных поручений, которые необходимо применять с 1 января 2014 года:В платежке вместо ОКАТО с 1 января указывайте ОКТМО. А 31 марта появится новый реквизит — код УИН.

поле 101 - (статус того, кто платит налог или страховой взнос) появились и новые значения (теперь их 26, а раньше их было 20). По-прежнему, перечисляя налоги, бухгалтеру компании надо указывать статус 01 или 02 (если компания является налоговым агентом ).

С 1 января значение "08" надо указывать, перечисляя любые страховые взносы (до 2014 года была неясность: в ФСС советовали в поле 101 указывать 08, а в ПФР — 01 или 14).

поле 105 - вместо кодов ОКАТО теперь надо ставить коды ОКТМО ;

поле 110 - стало меньше типов платежа (до 2014 года их было 10, а осталось всего два — "ПЕ" (пени по налогам), "ПЦ" (проценты по налогам). При уплате других сумм (например, налога или штрафа) указывайте 0. То же самое касается ситуации, когда компания перечисляет страховые взносы.

Из этой статьи Вы узнаете:

Проставляется значение кода ОКАТО муниципального образования в соответствии с Общероссийским классификатором объектов административно-территориального деления, на территории которого мобилизуются денежные средства от уплаты налога (сбора) в бюджетную систему РФ.

С 1 января 2014 года в реквизите "105" платежного поручения на уплату налогов нужно будет проставлять коды ОКТМО (Общероссийского классификатора территорий муниципальных образований) вместо кодов ОКАТО. При этом указывать надо код ОКТМО того городского или сельского поселения (внутригородской территории городов федерального значения, городского округа, муниципального района), на территории которого мобилизуются денежные средства от уплаты налога, сбора и иного платежа. Если налог уплачивается на основании налоговой декларации. в обозначенном поле должен быть указан код ОКТМО в соответствии с данной налоговой декларацией.

В этой связи налогоплательщикам и налоговым агентам начиная с 1 января 2014 года при заполнении налоговых деклараций (до утверждения их новых форм) рекомендуется код ОКТМО ставить в поле "код по ОКАТО" (письмо ФНС России от 17.10.2013 № ЕД-4-3/18585).

В целях однозначной идентификации бюджетных платежей финансовым органам субъектов Российской Федерации совместно с УФК и УФНС России поручено провести актуализацию таблицы соответствия кодов ОКАТО кодам ОКТМО (письмо Минфина России от 09.10.2013 № 21-03-05/42211). Организациям лучше заранее уточнить в своей инспекции, какие коды ставить в платежках после 1 января.

При оплате налоговых платежей:

Указывается показатель основания платежа. который имеет 2 знака и может принимать следующие значения:

"ТП" - платежи текущего года;

"ЗД" - добровольное погашение задолженности по истекшим налоговым периодам при отсутствии требования об уплате налогов (сборов) от налогового органа;

"БФ" - текущие платежи физических лиц - клиентов банка (владельцев счета), уплачиваемые со своего банковского счета;

"ТР" - погашение задолженности по требованию налогового органа об уплате налогов (сборов);

"РС" - погашение рассроченной задолженности;

"ОТ" - погашение отсроченной задолженности; "РТ" - погашение реструктурируемой задолженности;

"ВУ" - погашение отсроченной задолженности в связи с введением внешнего управления;

"ПР" - погашение задолженности, приостановленной к взысканию;

"АП" - погашение задолженности по акту проверки;

"АР" - погашение задолженности по исполнительному документу.

При осуществлении таможенных и иных платежей от внешнеэкономической деятельности поле "основание платежа" может принимать нижеследующие значения:

"ДЕ" - таможенная декларация;

"ПО" - таможенный приходный ордер;

"КВ" - постановление-квитанция (при уплате штрафа);

"КТ " - форма корректировки таможенной стоимости и таможенных платежей;

"ИД" - исполнительный документ;

"ИП" - инкассовое поручение;

"ТУ" - требование об уплате таможенных платежей;

"БД" - документы бухгалтерских служб таможенных органов;

"ИН" - документ инкассации;

"КП" - соглашение о взаимодействии при уплате крупными плательщиками суммарных платежей в централизованном порядке.

При осуществлении иных платежей в бюджетную систему (например, оплату услуг бюджетных учреждений, находящихся в ведении органов государственной власти, некоторых видов штрафов и госпошлин. не администрируемых налоговыми органами) в данном поле проставляется 0.

Согласно новым правилам реквизит "106" дополнен следующими значениями основания платежа:

ИН — погашение инвестиционного налогового кредита;

ТЛ — погашение учредителем (участником) организации-должника, собственником имущества должника — унитарного предприятия или третьим лицом задолженности в ходе процедур, применяемых в рамках дела о банкротстве;

РК — погашение должником задолженности, включенной в реестр требований кредиторов в ходе процедур, применяемых в рамках дела о банкротстве;

ЗТ — погашение при проведении указанных процедур текущей задолженности.

При оплате налоговых платежей:

Проставляется показатель налогового периода, указывающий периодичности уплаты налога (сбора) или конкретную дату уплаты налога (сбора).

Если платеж уплачивается ежемесячно. то показатель имеет вид:

"МС.ХХ.УУУУ" . где ХХ - номер месяца, за который производится платеж (от 01 до 12), УУУУ - год, за который производится уплата, (например: МС.03.2012).

Если платеж уплачивается ежеквартально. то показатель имеет вид:

"КВ.ХХ.УУУУ ", где ХХ – номер квартала, за который производится уплата (от 01 до 04), УУУУ - год, за который производится уплата, (например: КВ.01.2012).

Если платеж уплачивается один раз в полугодие. то показатель имеет вид:

"ПЛ.ХХ.УУУУ", где ХХ – принимает значение 01 или 02, в зависимости от того за 1 или за 2 полугодие производится платеж, УУУУ - год, за который производится уплата, (например: ПЛ.02.2012).

При уплате налога (сбора) один раз в год. показатель имеет вид:

"ГД.00.УУУУ", где УУУУ – год, за который уплачивается платеж, (например, ГД.00.2012). Если предусмотрена конкретная дата уплаты платежа, то проставляется эта дата в формате «ДД.ММ.ГГГГ» (например, уплата налога 6.11.2012 «06.11.2012»)

При осуществлении таможенных и иных платежей от внешнеэкономической деятельности в данном поле у ка зывается код таможенного органа .

Проставляется номер документа, на основании которого осуществляется платеж. В зависимости от того какое значение имеет поле 106 "Основание платежа". в поле 108 указываются номер следующих документов:

При осуществлении платежей в бюджет:

номер соглашения о взаимодействии при уплате крупными плательщиками суммарных платежей в централизованном порядке.

При осуществлении иных платежей в бюджетную систему (например, оплату услуг бюджетных учреждений, находящихся в ведении органов государственной власти, некоторых видов штрафов и госпошлин. не администрируемых налоговыми органами) в данном поле проставляется 0.

Указывается дата документа, на основании которого осуществляется платеж в формате "ДД.ММ.ГГГГ".

Для текущих платежей (значение поля 106 (основание платежа) равно "ТП") в показателе даты документа указывается дата декларации (расчета), представленной в налоговый орган, а именно дата подписи декларации налогоплательщиком.

Если добровольно погашается задолженность по истекшим налоговым периодам при отсутствии требования об уплате налогов (сборов) от налогового органа (значение показателя основания платежа равно "ЗД") в показателе даты документа проставляется ноль ("0").

В иных случаях, указывается дата документа номер которого проставлен в поле 108.

При осуществлении иных платежей в бюджетную систему (например, оплату услуг бюджетных учреждений, находящихся в ведении органов государственной власти, некоторых видов штрафов и госпошлин, не администрируемых налоговыми органами) в данном поле проставляется 0.

Правила оформления поля 110 платежки с 01.01.2015 изменились. в том числе сокращено количество обязательных для заполнения реквизитов. С указанной даты не нужно заполнять реквизит "110" - тип платежа" при оформлении платежного поручения. Вместо этого в 14 - 17 разрядах КБК будут отражаться коды подвидов доходов, позволяющие идентифицировать тип платежа:

2100 - пени по соответствующему платежу;

2200 - проценты по соответствующему платежу.

При оплате налоговых платежей:

Проставляется показатель типа платежа:

"НС" - уплата налога или сбора;

"ПЛ" - уплата платежа;

"ГП" - уплата пошлины;

"ВЗ" - уплата взноса;

"АВ" - уплата аванса или предоплата;

"ПЕ" - уплата пени;

"ПЦ" - уплата процентов;

"СА" - налоговые санкции, установленные Налоговым кодексом Российской Федерации;

"АШ" - административные штрафы;

"ИШ" - иные штрафы, установленные соответствующими законодательными или иными нормативными актами.

При осуществлении таможенных и иных платежей от внешнеэкономической деятельности:

Указывается тип платежа в значениях:

"ШТ " - уплата штрафа;

"ЗД" - уплата в счет погашения задолженности;

"ПЕ" - уплата пени;

"ТП" - текущий платеж, указывается в остальных случаях.

При осуществлении иных платежей в бюджетную систему (например, оплату услуг бюджетных учреждений, находящихся в ведении органов государственной власти, некоторых видов штрафов и госпошлин, не администрируемых налоговыми органами) в данном поле п роставляется 0.

С 1 января 2014 года показатель типа платежа сможет принимать следующие значения:

В иных случаях необходимо будет указывать ноль "0". Таким образом, при уплате налога (сбора), в том числе авансового платежа, взноса, налоговых санкций, административных и иных штрафов, а также иных платежей, администрируемых налоговыми органами, в реквизите "110" указывается значение "0". Предполагается, что такое упрощение позволит избежать ошибок, которые обычно возникали при заполнении данного реквизита.

Образец заполнения платежного порученияОбразец заполнения в соответствии с Правилами № 383-П:

Образец заполнения платежки взят с сайта УНП.

Образец заполнения платежного поручения на уплату налогов в 2014 году Коды ОКТМО

Новая версия Общероссийского классификатора территорий муниципальных образований (ОКТМО) ОК 033-2013 (с учетом изменений с 1/2013 по 12/2013):

Коды ОКТМО

Новая версия Общероссийского классификатора территорий муниципальных образований (ОКТМО) ОК 033-2013 (с учетом изменений с 1/2013 по 12/2013):

Том 1. Центральный федеральный округ (RAR-архив 1,5 Mb)

Том 2. Северо-Западный федеральный округ (RAR-архив 0,7 Mb)

Том 3. Южный федеральный округ (RAR-архив 0,3 Mb)

Том 4. Северо-Кавказский федеральный округ (RAR-архив 0,2 Mb)

Том 5. Приволжский федеральный округ (RAR-архив 1,1 Mb)

Том 6. Уральский федеральный округ (RAR-архив 0,2 Mb)

Том 7. Сибирский федеральный округ (RAR-архив 0,5 Mb)

Том 8. Дальневосточный федеральный округ (RAR-архив 0,2 Mb)

Информация Минфина России - Сводная таблица соответствия кодов ОКАТО кодам ОКТМО Российской Федерации на 31.12.2013 Где указывать УИН13.03.2014 ФНС России опубликовало Разъяснения "О порядке указания УИН при заполнении распоряжений о переводе денежных средств в счет уплаты налогов (сборов) в бюджетную систему Российской Федерации":

Приказом Минфина России от 12.11.2013 N 107н утверждены Правила указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации (далее - Правила), которые вступили в силу с 04.02.2014.

Соблюдение данных Правил предусматривает обязательность заполнения всех реквизитов распоряжения о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации (далее - распоряжение).

Форма и реквизитный состав распоряжения соответствуют платежному поручению, приведенному в приложении 2 к Положению Банка России от 19.06.2012 N 383-П "О правилах осуществления перевода денежных средств".

Для плательщиков налоговых платежей, администраторов доходов бюджетов, всех иных составителей распоряжений Правилами предусмотрено указание в распоряжении уникального идентификатора начисления (далее - УИН).

Вышеназванным приказом Минфина России предусмотрено указание УИН с 31.03.2014 - в реквизите распоряжения "Код ". До 31.03.2014 УИН указывается в реквизите "Назначение платежа ". При невозможности указать конкретное значение УИН в реквизите "Код" указывается ноль "0".

Аналогичные разъяснения о порядке указания УИН, в случае его наличия, содержатся в письме Центрального банка Российской Федерации от 26.11.2013 N 45-7-1/121.

Таким образом, есть ситуации, когда УИН отсутствует.

Какие это ситуации?

При перечислении сумм налогов (сборов), исчисленных юридическими лицами и индивидуальными предпринимателями самостоятельно на основании налоговых деклараций (расчетов), идентификатором начислений является код бюджетной классификации (КБК), который отражается в поле 104 платежного поручения. УИН при уплате налоговых платежей указанными налогоплательщиками не формируется.

В связи с указанными обстоятельствами и необходимостью соблюдения положений Правил о недопущении наличия в распоряжении незаполненных реквизитов юридическими лицами и индивидуальными предпринимателями в распоряжении указывается:

После информации об уникальном идентификаторе начисления, который принимает нулевое значение (УИН 0), ставится разделительный знак "///". После разделительного знака налогоплательщик может указать дополнительную информацию, необходимую для идентификации назначения платежа;

с 31.03.2014 в реквизите "Код " (поле 22) - "0".

Налогоплательщики - физические лица уплачивают имущественные налоги (земельный налог. налог на имущество физических лиц. транспортный налог ) на основании налогового уведомления, направленного налоговым органом, и приложенного к нему платежного документа (извещения) по форме N ПД (налог).

Данные документы заполняются налоговым органом автоматически с использованием программных средств, включая УИН. При этом в качестве УИН в платежном документе (извещении) по форме N ПД (налог) указывается индекс документа.

В том случае, если физическое лицо хочет перечислить в бюджетную систему налоговые платежи при отсутствии уведомления от налогового органа и приложенного к нему заполненного платежного поручения (извещения), то оно формирует платежный документ самостоятельно.

Какие возможности для этого имеются?

Платежный документ может быть сформирован с использованием электронного сервиса, размещенного на сайте ФНС России. В этом случае индекс документа присваивается автоматически.

Налоги могут быть оплачены в наличной денежной форме через кредитную организацию.

В случае заполнения платежного документа (извещения) по форме N ПД-4сб (налог) физическим лицом в отделении ОАО Сбербанка индекс документа и УИН не указываются. При этом в платежном документе (извещении) обязательно указание фамилии, имени, отчества физического лица, а также адреса места жительства или места пребывания (при отсутствии у физического лица места жительства).

Также налоги физическим лицом могут быть оплачены через любую другую кредитную организацию, которой может быть оформлено полноформатное платежное поручение. В этом случае в поле 22 "Код" указывается "0" или индекс документа, присвоенный налоговым органом, при его наличии у физического лица.

Статья написана и размещена 05 февраля 2013 года. Дополнена - 06.10.2013, 22.12.2013, 14.01.2014, 26.01.2014, 15.03.2014, 10.12.2014