Рейтинг: 4.2/5.0 (1876 проголосовавших)

Рейтинг: 4.2/5.0 (1876 проголосовавших)Категория: Бланки/Образцы

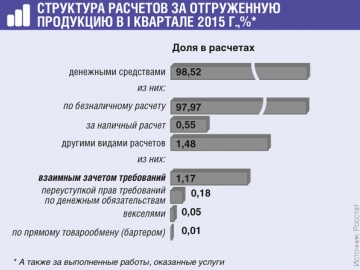

Взаимозачет при УСН «доходы»часто вызывает у бухгалтеров вопросы. Как отразить взаимозачет в документах, каков порядок его проведения, что делать, когда суммы взаимных обязательств несоразмерны? Процедура проведения взаимозачета не зависит от формы налогообложения и одинаково показывается в бухгалтерском учете. Различия заключаются в отражении ее в налоговом учете.

Порядок взаимозачетаОсновные условия проведения взаимозачета содержатся в Гражданском кодексе РФ. К ним относятся:

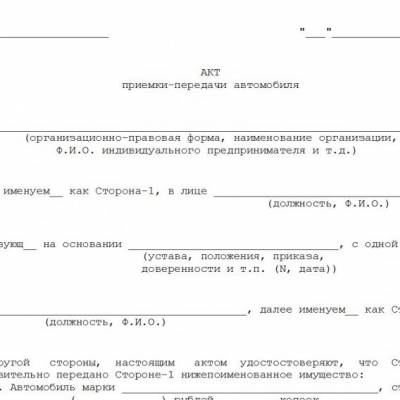

При соблюдении данных условий для проведения взаимозачета необходимо составить соответствующий акт и предоставить второй стороне его экземпляр. Согласно п. 4 информационного письма Президиума ВАС РФ от 29.12.2001 № 65 документ, извещающий о проведении зачета, обязательно должен быть получен. Акт взаимозачета должен быть подписан лицами, утвержденными доверенностью или приказом подписывать первичные документы. В случае подписания документа лицами, не имеющими данных полномочий, сделки о проведении взаимозачетов могут быть признаны ничтожными.

Датой проведения взаимозачета считается дата подписания акта либо дата, указанная в документе. Именно она в дальнейшем отражается в бухгалтерском учете. Ситуации, не прописанные в законодательстве или договоре, решаются в соответствии с обычаями делового оборота.

Отражение взаимозачета в бухгалтерском учетеВзаимозачет требований отражается на субсчетах, содержащих информацию о кредиторской и дебиторской задолженностях. Чаще всего это счета 60 «Расчеты с поставщиками и подрядчиками», 62 «Расчеты с покупателями и заказчиками», 76 «Расчеты с разными дебиторами и кредиторами».

Однако требования редко бывают равнозначны в денежном эквиваленте, поэтому зачастую взаимозачет проводится на частичное списание обязательств, а оставшаяся сумма задолженности погашается отдельными документами.

Проводка, отражающая взаимозачет, формируется в день подписания акта либо на дату, указанную в документе, и имеет вид: Дт 60 (76) – Кт 62 (76) — частичное (полное) погашение встречного обязательства зачетом взаимных требований.

Взаимозачет при УСН и налоговый учетДанная операция отражается в книге учета доходов и расходов как получение выручки. В качестве даты указывается момент погашения обязательств, независимо от формы погашения, а момент погашения — это либо дата, предусмотренная актом о взаимозачете (именно он будет основанием для проведения операции), либо дата подписания этого акта.

На какую дату должны учитывать в доходах сумму, полученную по взаимозачету, те, кто находится на УСН? Как разъяснил Минфин в письме № 03-11-06/2/185 от 28.12.2011, датой выбирается момент проведения зачета. «Упрощенец» обязан учесть полученный в результате взаимозачета доход в день подписания соглашения (акта о взаимозачете). В пользу этой позиции говорит и имеющаяся на сегодняшний день судебная практика.

Обязанность по принятию взаимозачета к учету возникает и в том случае, если акта нет. Тогда документом, подтверждающим данную хозяйственную операцию, станет акт сверки или любой другой подходящий документ первичного учета.

Если доходы по операции не были учтены, то крайне желательно подать уточненную декларацию УСН и провести доплату, иначе организацию ждут санкции по ст. 122 НК РФ.

О том, какие существуют налоговые санкции, можно прочитать в материале«Ответственность за налоговые правонарушения: основания и размер санкций».

Акт взаимозачета документально фиксирует лишь списание взаимных требований и не приводит к возникновению доходов или расходов. Однако, согласно ст. 346.17 НК РФ, доходом предприятий, находящихся на спецрежимах налогообложения, может быть признано не только поступление денежных средств, но и погашение дебиторской задолженности альтернативными способами, например, путем прекращения встречного обязательства. Таким образом, в книге учета доходов и расходов списание требований в любом виде будет отражаться доходами предприятия.

Согласно разъяснениям финансового ведомства организации, находящиеся на УСН, независимо от объекта налогообложения («доходы» или «доходы минус расходы»), применяющие кассовый метод исчисления, в качестве даты получения доходов указывают именно дату подписания документа (акта, соглашения) либо другую конкретную дату, прописанную в нём (письмо Минфина России № 03-11-06/2/185 от 28.12.2011).

Пример взаимозачета на УСНРассмотрим отражение взаимозачета в бухгалтерском и налоговом учете на примере.

ООО «Ясень» применяет упрощенную систему налогообложения «доходы». С 5 апреля оно сдало в аренду производственное помещение ООО «Липа» сроком на 11 месяцев. А 10 апреля был заключен договор о том, что ООО «Липа» будет оказывать транспортные услуги ООО «Ясень» на срок до 31 декабря 2015 года.

В июне предприятия решили провести зачет взаимных требований и выяснили, что, согласно договорам, кредиторская задолженность ООО «Ясень» составляет 42 000 руб. (по договору оказания транспортных услуг), а у ООО «Липа» – 58 000 руб. (по договору аренды). 15 июня был подписан акт взаимозачета на сумму 42 000 руб.

На протяжении 3 месяцев (апрель, май, июнь) бухгалтер ООО «Ясень» делал на каждую услугу по перевозке проводки:

Дт 44–Кт 76/2 — отражены транспортные расходы.

В результате у ООО «Ясень» на 15 июня на счете 76 накопилась кредиторская задолженность перед ООО «Липа».

А также ООО «Ясень» была признана выручка:

Дт 62/3–Кт 90/1 (выручка от сдачи производственного помещения в аренду) — 58 000 руб.

После подписания акта взаимозачета бухгалтер ООО «Ясень» сделал следующую проводку:

Дт 76/2–Кт 62/3 (взаимозачет требований согласно акту от 15.06.2015) — 42 000 руб.

Так как предприятие ООО «Ясень» находится на УСН «доходы», при заполнении книги учета доходов и расходов бухгалтер отразил в составе доходов выручку на сумму частичного списания взаимных требований.

После того как ООО «Липа» внесло на расчетный счет остаток суммы задолженности, бухгалтер ООО «Ясень» отразил ее в своем учете проводкой: Дт 51–Кт 62/3 — 16 000 руб. а также включил в состав доходов при расчете единого налога при УСН.

Взаимные обязательства друг перед другом в бизнесе — явление нередкое. Взаимозачет позволяет рассчитаться организациям, сэкономив при этом время и денежные средства на банковских комиссиях.

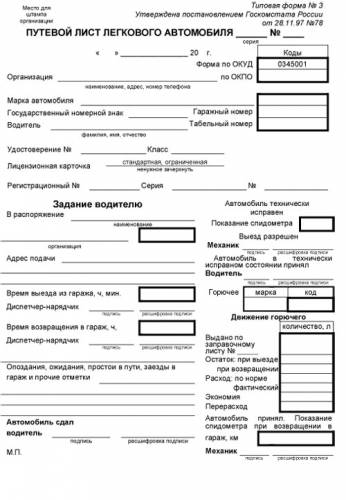

Образец акта о проведении взаимозачета.о проведении взаимозачета между ООО «Ясень» и ООО «Липа».

г. Ульяновск 15 июня 2015 г.

На дату составления настоящего акта между сторонами существуют взаимные обязательства:

Стороны договорились о взаимном зачете задолженности на сумму 42 000 руб. тем самым полностью погашая обязательства ООО «Ясень» перед ООО «Липа».

ООО «Ясень» ООО «Липа»

Одним из способов расчетов между организациями является зачет взаимных требований (ст. 410 ГК РФ ).

Во-первых, организации, которые намерены провести взаимозачет, должны иметь друг к другу встречные требования. Это означает, что между ними заключены как минимум два разных договора, в одном из которых организация является дебитором, а в другом – кредитором.

Во-вторых, встречные требования организаций должны быть однородными.

Условие о том, что взаимозачет возможен в отношении однородных встречных требований, содержится в статье 410 Гражданского кодекса РФ. Однако само понятие «однородное требование» гражданским законодательством не определено.

В пункте 7 приложения к информационному письму Президиума ВАС РФ от 29 декабря 2001 г. № 65 сказано, что законодательство не настаивает на том, чтобы предъявляемое к зачету требование вытекало из того же обязательства или из обязательств одного вида. Из этого следует, что однородными можно признать обязательства, которые связаны с исполнением разных договоров, но предполагающих одинаковый способ их погашения. Например, если договоры купли-продажи и подряда, заключенные между одними и теми же организациями, изначально предполагали денежную форму расчетов, то при соблюдении остальных условий эти организации вправе провести зачет взаимных требований. То есть обязательства покупателя по оплате поставленных ему товаров могут быть зачтены в счет исполнения обязательств заказчика по оплате выполненных для него работ. Если же обязательства организаций по одному договору (например, по договору мены) выражены в натуральных единицах, а по другому (например, по договору возмездного оказания услуг) – в денежной форме, то однородными эти обязательства не признаются. Следовательно, провести взаимозачет по таким договорам невозможно.

В-третьих, взаимозачет возможен, если срок исполнения встречного однородного требования:

– уже наступил;

– не был указан в договоре;

– был определен моментом востребования.

Если срок исполнения обязательства точно прописан в договоре, то до наступления этой даты хотя бы у одной из сторон сделки зачет взаимных требований невозможен.

Такой порядок следует из положений статьи 410 Гражданского кодекса РФ.

– в отношении которых истек срок исковой давности (даже если об этом заявляет хотя бы одна из сторон договора);

– связанным с возмещением вреда, причиненного жизни или здоровью;

– связанным с взысканием алиментов;

– связанным с пожизненным содержанием граждан.

Кроме того, проведение зачета невозможно, если это прямо указано в договоре, а также в других случаях, предусмотренных законом. Например, зачет нельзя провести:

– если у одной из сторон взаимозачета не наступил срок исполнения ее обязательств (ст. 410 ГК РФ );

– если в отношении одной из сторон взаимозачета возбуждено дело о банкротстве (п. 14 информационного письма ВАС РФ от 29 декабря 2001 г. № 65 );

– если с его помощью учредитель намерен погасить свою задолженность по оплате вклада в уставный капитал (ст. 90. 99 ГК РФ).

Такие ограничения предусмотрены в статье 411 Гражданского кодекса РФ.

Перед тем как провести зачет с контрагентом, составьте акт сверки взаимных требований с разбивкой по каждому заключенному с ним договору (если договоров было несколько). Это позволит определить точную сумму задолженности, которая может быть погашена зачетом.

Акт сверки является документальным подтверждением суммы взаимных задолженностей. Если в дальнейшем между сторонами возникнут споры, которые придется решать в суде, то отсутствие акта сверки может повлечь за собой признание взаимозачета недействительным. Аналогичные последствия могут наступить, если акт сверки взаимных требований оформлен с нарушением требований законодательства (например, если акт был подписан представителем организации, не уполномоченным подписывать первичные документы). Такой подход подтверждается арбитражной практикой (см. например, определение ВАС РФ от 12 ноября 2007 г. № 14790/07. постановление ФАС Волго-Вятского округа от 26 сентября 2007 г. № А11-13478/2006-К1-11/612 ).

Зачет взаимных требований, как и любая хозяйственная операция, должен быть оформлен документально (п. 1 ст. 9 Закона от 21 ноября 1996 г. № 129-ФЗ ).

Каких-либо особых требований к оформлению взаимозачета гражданское законодательство не предъявляет. В то же время в статье 410 Гражданского кодекса РФ указано, что для проведения взаимозачета достаточно заявления одной из сторон.

На практике это означает, что погасить встречные требования можно в одностороннем порядке, предварительно известив об этом контрагента в письменном виде. Типовой образец заявления о проведении взаимозачета законодательно не установлен, поэтому его можно составить в произвольной форме. Заявление должно содержать все обязательные реквизиты, предусмотренные для первичных документов. Такие требования приведены в пункте 2 статьи 9 Закона от 21 ноября 1996 г. № 129-ФЗ.

Сторона, направившая заявление о зачете встречных однородных требований, должна иметь подтверждение, что документ получен контрагентом и у него нет возражений на проведение взаимозачета.

Если инициатор зачета укажет в заявлении конкретную дату, с которой обязательства сторон считаются исполненными, зачет признается состоявшимся с этой даты. Если такая дата не указана, то зачет считается состоявшимся со дня получения заявления контрагентом.

Второй вариант оформления зачета встречных обязательств – составление акта взаимозачета. Акт взаимозачета также не является унифицированным бухгалтерским документом, поэтому он может быть составлен в любой форме с соблюдением требований, предъявляемых к первичным учетным документам бухучета (п. 1. 2 ст. 9 Закона от 21 ноября 1996 г. № 129-ФЗ, постановление ФАС Северо-Западного округа от 21 мая 2007 г. № А05-12882/2006-25 ).

Если в акте взаимозачета не указана дата, на которую проводится зачет, моментом взаимного погашения обязательств признается день подписания акта сторонами.

Независимо от того, как оформляется взаимозачет (по заявлению одной из сторон или на основании совместного акта), в составленных документах подробно опишите все обстоятельства проведения зачета. Отсутствие таких данных может привести к спорам с контрагентом и с налоговой инспекцией.

Подробно отразите в заявлении (акте) следующую информацию:

– какие обязательства сторон погашаются зачетом;

– основания возникновения данных обязательств (со ссылками на подтверждающие документы: договоры, накладные, акты выполненных работ (оказанных услуг), номера выставленных счетов-фактур);

– на какую сумму проводится зачет взаимных требований.

В заявлении (акте) следует отдельно выделить сумму НДС по каждому встречному обязательству. Это позволит организациям, проводившим взаимозачет, правильно отразить данную операцию в бухгалтерском и налоговом учете.

Отсутствие такой информации может привести к возникновению споров, в результате которых организация может понести договорные санкции. Есть примеры судебных решений, которые подтверждают такую позицию (см. например, определение ВАС РФ от 12 ноября 2007 г. № 14790/07. постановление ФАС Волго-Вятского округа от 26 сентября 2007 г. № А11-13478/2006-К1-11/612 ). Кроме того, неправильное оформление взаимозачета может повлечь за собой и налоговые санкции. Например, при кассовом методе расчета налога на прибыль налоговая инспекция может не признать расходы, задолженность по оплате которых погашена документально не подтвержденным зачетом (п. 3 ст. 273. п. 1 ст. 252 НК РФ).

Организация может провести как полный, так и частичный зачет взаимных требований. Полный зачет возможен в том случае, если встречные однородные требования полностью эквивалентны. В противном случае зачет может быть проведен на сумму наименьшей задолженности (частичный зачет). В этом случае обязательство, по которому предъявлено наибольшее требование, частично сохраняется, а обязательство, по которому предъявлено меньшее требование, прекращается в полном объеме.

После проведения взаимозачета обязательство «Альфы» перед «Мастером» сохраняется в сумме 15 000 руб. (в т. ч. НДС – 2288 руб.). Обязательство «Мастера» перед «Альфой» в сумме 35 000 руб. погашается в полном объеме.

После прекращения договора аренды арендатор вправе возместить стоимость неотделимых улучшений при одновременном выполнении следующих условий:

– договором не предусмотрено, что арендодатель не возмещает арендатору стоимость неотделимых улучшений;

– неотделимые улучшения производятся с согласия арендодателя и за счет собственных средств арендатора.

Такой порядок предусмотрен пунктом 2 статьи 623 Гражданского кодекса РФ.

При этом со стороны арендодателя возникает встречная обязанность по возмещению стоимости неотделимых улучшений. Требование о возмещении стоимости неотделимых улучшений и требование по оплате арендных платежей являются денежными, то есть однородными.

Пункт 2 статьи 623 Гражданского кодекса РФ не связывает право арендатора на возмещение его затрат с наличием отдельного соглашения или судебного акта о взыскании сумм, израсходованных на неотделимые улучшения (п. 8 информационного письма ВАС РФ от 29 декабря 2001 г. № 65 ). Таким образом, если иное не предусмотрено договором, после прекращения договора аренды арендатор вправе зачесть в счет арендных платежей стоимость неотделимых улучшений (ст. 410 ГК РФ ).

Никаких ограничений на этот счет законодательство не содержит. По статье 410 Гражданского кодекса РФ обязательство прекращается полностью или частично зачетом встречного однородного требования. Для зачета достаточно заявления одной стороны. Случаи недопустимости взаимозачета установлены статьей 411 Гражданского кодекса РФ. Ситуации взаимозачета задолженностей по денежному займу и по оплате товаров (работ, услуг) в этой статье нет.

При этом в пункте 7 информационного письма Президиума ВАС РФ от 29 декабря 2001 г. № 65 указано, что законодательство не настаивает, чтобы предъявляемое к зачету требование вытекало из того же обязательства или из обязательств одного вида. Требование кредитора по денежному займу однородно денежному требованию исполнителя об оплате товаров (выполненных работ, оказанных услуг). Поэтому провести взаимозачет таких задолженностей можно.

С момента отзыва у банка лицензии на проведение банковских операций обязательства перед ним не могут прекращаться взаимозачетом (п. 4 ч. 9 ст. 20 Закона от 2 декабря 1990 г. № 395-1 ). Аналогичной позиции придерживаются арбитражные суды (см. например, определение ВАС РФ от 12 января 2007 г. № 16248/06. постановление ФАС Северо-Западного округа от 3 ноября 2006 г. № А13-14095/2005-17 ). Не получится сделать это и после вступления в силу решения суда о признании банка банкротом (т. е. после начала процедуры конкурсного производства) (п. 1 ст. 50.16 и п. 10 ст. 50.40 Закона от 25 февраля 1999 г. № 40-ФЗ).

В связи с этим, несмотря на факт отзыва лицензии у банка и признания его банкротом, организация должна продолжать погашать свои долги перед ним (по кредиту) (подп. 1 ч. 11 ст. 20 Закона от 2 декабря 1990 г. № 395-1. подп. 6 п. 3 ст. 50.21 Закона от 25 февраля 1999 г. № 40-ФЗ ).

Требования о погашении задолженности банка перед организацией можно заявить в ходе конкурсного производства. Они будут выполняться в порядке очередности. Это следует из статьи 50.36 Закона от 25 февраля 1999 г. № 40-ФЗ.

Если банк не вернет организации деньги с ее банковского счета (например, из-за недостатка средств для погашения задолженности перед всеми кредиторами), после завершения процедуры признания банка банкротом организация сможет признать дебиторскую задолженность безнадежной. Такую задолженность организация вправе отнести на внереализационные расходы при расчете налога на прибыль или покрыть за счет резерва по сомнительным долгам (если он создан ). Однако сделать это можно будет только после официального уведомления об исключении банка из ЕГРЮЛ. Такой вывод следует из подпункта 2 пункта 2 статьи 265 и пункта 5 статьи 266 Налогового кодекса РФ. Подтверждается он Минфином России (письма от 4 сентября 2008 г. № 03-03-06/1/505. от 24 июля 2008 г. № 03-03-06/2/94. от 11 апреля 2008 г. № 03-03-06/1/276. от 21 апреля 2006 г. № 03-03-04/1/380. от 17 января 2006 г. № 03-03-04/1/26 ) и арбитражной практикой (см. например, постановления ФАС Волго-Вятского округа от 19 ноября 2007 г. № А29-549/2007. Восточно-Сибирского округа от 9 июня 2007 г. № А58-170/06-Ф02-2502/07 ).

Источник: БСС «Система Главбух»

Дата публикации: 11 августа, 2009 г.

Нет, не должен, так как не выполнял для арендодателя никакие работы, не продавал ему результаты ремонтных работ и не имеет никаких оснований для получения от арендатора каких-либо платежей и установленных законом обязательств по предоставлению арендатору акта выполненных работ между Арендатором и Арендодателем, счеты-фактуры, счета на оплату и копии договора между Арендатором и организацией-подрядчиком. При этом для проведения взаимозачета предоставленных Арендатором документов недостаточно, поскольку ещё нужно заявление о проведении взаимозачета в произвольной форме .

Обоснование данной позиции приведено ниже в материалах Системы Главбух .

1.Рекомендация:Как организовать документооборот в бухгалтерии

Каждый факт хозяйственной жизни должен быть подтвержден первичным документом*. Нельзя принимать к учету документы, которыми оформлены не имевшие места факты хозяйственной жизни (в т. ч. по мнимым и притворным сделкам). Об этом сказано в части 1 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ*.

Формы первичных документов определяет руководитель организации по представлению лица, на которое возложено ведение бухучета (ч. 4 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ )*.

Первичный документ должен содержать следующие обязательные реквизиты:*

Такой перечень установлен частью 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ*.

Первичный документ должен быть составлен при совершении факта хозяйственной жизни. а если это не представляется возможным – непосредственно после его окончания (ч. 3 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ )*.

Первичные документы составляются на бумажном носителе и (или) в виде электронного документа, подписанного электронной подписью (ч. 5 ст.9 Закона от 6 декабря 2011 г. № 402-ФЗ )*.

Унифицированные формы документов, содержащиеся в альбомах унифицированных форм, утвержденных постановлениями Госкомстата России, не являются обязательными к применению*.

Как утвердить формы

Формы первичных документов утвердите в учетной политике (п. 4 ПБУ 1/2008 )*.

действительный государственный советник РФ 3-го класса

2.Рекомендация:В каких случаях нужно выставить счет-фактуру покупателю

Когда выставлять счета-фактуры

В частности, счет-фактуру покупателю (заказчику) должна выставить:*

Если по соглашению между продавцом и покупателем происходит изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг, переданных имущественных прав), то продавец выставляет покупателю корректировочный счет-фактуру (абз. 3 п. 3 ст. 168 НК РФ )*.

Такой порядок предусмотрен пунктом 3 статьи 169 Налогового кодекса РФ*.

начальник отдела косвенных налогов департамента

налоговой и таможенно-тарифной политики Минфина России

3.Рекомендация:Как провести и оформить зачет взаимных требований

Зачет взаимных требований, как и любая хозяйственная операция, должен быть оформлен документально (п. 1 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ )*.

Каких-либо особых требований к оформлению взаимозачета гражданское законодательство не предъявляет. В то же время в статье 410 Гражданского кодекса РФ указано, что для проведения взаимозачета достаточно заявления одной из сторон*.

На практике это означает, что погасить встречные требования можно в одностороннем порядке, предварительно известив об этом контрагента в письменном виде. Типовой образец заявления о проведении взаимозачета законодательно не установлен, поэтому его можно составить в произвольной форме *.

Сторона, направившая заявление о зачете встречных однородных требований, должна иметь подтверждение, что документ получен контрагентом и у него нет возражений на проведение взаимозачета*.

Главбух советует: заявление о проведении взаимозачета контрагенту лучше отправить заказным письмом с уведомлением. Если при возникновении спора организация не сможет доказать, что контрагент получил это заявление, зачет встречного обязательства может быть признан недействительным (п. 4 информационного письма ВАС РФ от 29 декабря 2001 г. № 65. постановления ФАС Поволжского округа от 28 января 2008 г. № А55-6395/2007. Центрального округа от 31 августа 2006 г. № А23-3149/03Г-10-121. Западно-Сибирского округа от 2 мая 2006 г. № Ф04-1722/2006(21923-А81-10) ).

Если инициатор зачета укажет в заявлении конкретную дату, с которой обязательства сторон считаются исполненными, зачет признается состоявшимся с этой даты. Если такая дата не указана, то зачет считается состоявшимся со дня получения заявления контрагентом*.

Второй вариант оформления зачета встречных обязательств – составление акта взаимозачета. Акт взаимозачета также не является унифицированным бухгалтерским документом, поэтому он может быть составлен в любой форме с соблюдением требований, предъявляемых к первичным учетным документам бухучета (ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ. постановление ФАС Северо-Западного округа от 21 мая 2007 г. № А05-12882/2006-25 )*.

Если в акте взаимозачета не указана дата, на которую проводится зачет, моментом взаимного погашения обязательств признается день подписания акта сторонами*.

Главбух советует: независимо от того, как оформляется взаимозачет (по заявлению одной из сторон или на основании совместного акта), в составленных документах подробно опишите все обстоятельства проведения зачета. Отсутствие таких данных может привести к спорам с контрагентом и с налоговой инспекцией.

Подробно отразите в заявлении (акте) следующую информацию:

В заявлении (акте) следует отдельно выделить сумму НДС по каждому встречному обязательству. Это позволит организациям, проводившим взаимозачет, правильно отразить данную операцию в бухгалтерском и налоговом учете.

Отсутствие такой информации может привести к возникновению споров, в результате которых организация может понести договорные санкции. Есть примеры судебных решений, которые подтверждают такую позицию (см. например, определение ВАС РФ от 12 ноября 2007 г. № 14790/07 ,постановление ФАС Волго-Вятского округа от 26 сентября 2007 г. № А11-13478/2006-К1-11/612 ). Кроме того, неправильное оформление взаимозачета может повлечь за собой и налоговые санкции. Например, при кассовом методе расчета налога на прибыль налоговая инспекция может не признать расходы, задолженность по оплате которых погашена документально не подтвержденным зачетом (п. 3 ст. 273. п. 1 ст. 252 НК РФ).

Организация может провести как полный, так и частичный зачет взаимных требований. Полный зачет возможен в том случае, если встречные однородные требования полностью эквивалентны*.

Если встречные требования не эквивалентны, зачет может быть проведен на сумму наименьшей задолженности (частичный зачет). В этом случае обязательство, по которому предъявлено наибольшее требование, частично сохраняется, а обязательство, по которому предъявлено меньшее требование, прекращается в полном объеме*.

Пример проведения частичного взаимозачета *

ЗАО «Альфа» имеет задолженность перед ОАО «Производственная фирма "Мастер"» по оплате товаров, поставленных по договору купли-продажи. Сумма задолженности – 50 000 руб. (в т. ч. НДС – 7627 руб.). «Мастер» имеет перед «Альфой» встречную задолженность по оплате работ, выполненных по договору подряда. Сумма задолженности – 35 000 руб. (в т. ч. НДС – 5339 руб.). По заявлению «Альфы» стороны приняли решение провести взаимозачет.

После проведения взаимозачета обязательство «Альфы» перед «Мастером» сохраняется в сумме 15 000 руб. (в т. ч. НДС – 2288 руб.). Обязательство «Мастера» перед «Альфой» в сумме 35 000 руб. погашается в полном объеме.

государственный советник налоговой службы РФ III ранга

С уважением, Ольга Пушечкина,

Ваш персональный эксперт.

Персональные консультации по учету и налогам

Лучшие ответы специалистов по налогообложению, бухгалтерскому учету и праву. Ответы специалистов по налогообложению, бухгалтерскому учету и праву.

Предприятие арендует нежилое помещение под офис. По условиям договора арендатор осуществляет текущий ремонт помещения с последующим возмещением понесенных расходов арендодателем. Может ли арендодатель возместить стоимость произведенного текущего ремонта путем неудержания арендной платы (взаимозачетом)? Оба предприятия — на общей системе налогообложения. Как отражается такой взаимозачет в учете?

Для того чтобы иметь право осуществить взаимозачет, в договоре аренды должны предусматриваться периодичность и сроки сверки взаимной задолженности с составлением соответствующего акта. Такой акт в бухгалтерском учете и будет основанием для отражения операции взаимозачета. Поскольку специальная типовая форма акта сверки взаимных расчетов отсутствует, то на практике можно воспользоваться формой акта сверки расчетов, приведенной в приложении 1 к приказу Минэкономики, Минфина, Госкомстата от 10.11.98 г. №148/234/383.

До даты взаимозачета расходы на текущий ремонт арендованного помещения относятся у арендатора, согласно п. 18 П(С)БУ 16 «Расходы», к административным расходам текущего периода. А получение арендатором компенсации за такой ремонт от арендодателя даже путем взаимозачета должно показываться как поставка услуг с отражением дохода на счете 746 с соответствующим начислением ВД и НО по НДС 1.

В бухгалтерском учете арендодателя сумма компенсации расходов по произведенному арендатором текущему ремонту относится к расходам на сбыт и отражается на счете 93, поскольку помещение используется для реализации услуг по аренде.

В налоговом учете у арендатора расходы на проведение ремонта, которые ему полностью компенсирует арендодатель, найдут место в валовых на основании «общерасходного» пп. 5.2.1 Закона о прибыли и отражаются в строке 04.1 декларации по прибыли.

У арендодателя или по дате компенсации такого текущего ремонта арендатору, или по дате подписания акта о взаимных расчетах (по событию, произошедшему первым) также будут ВР, но на основании пп. 8.7.1 Закона о прибыли — в пределах 10% совокупной балансовой стоимости групп основных фондов на начало периода. Такие расходы отражаются в строке 04.10 декларации о прибыли. В случае превышения суммы понесенных расходов предельного лимита сумма превышения включается в балансовую стоимость здания.

Что касается НДС, то арендатор может отнести уплаченную в составе стоимости ремонта сумму НДС по пп. 7.4.1 Закона о НДС к налоговому кредиту, поскольку такие расходы связаны с хозяйственной деятельностью и используются в налогооблагаемых операциях. А уже при отражении операции по передаче таких ремонтных услуг арендодателю у арендатора возникнут налоговые обязательства по НДС (у арендодателя соответственно право на НК). Поскольку имеем дело с бартерной операцией, следует помнить об обычных ценах.

Пример Сумма месячной арендной платы — 6000,00 грн (в т. ч. НДС). Произведен текущий ремонт арендованного помещения. Ремонт осуществляла организация-подрядчик, оплачивало ремонт предприятие-арендатор. Сумма понесенных расходов на такой ремонт составила 4800,00 грн (в т. ч. НДС).

По договору об аренде арендодатель возмещает арендатору расходы на текущий ремонт помещения. Предприятия пришли к соглашению погасить стоимость ремонта за счет арендной платы, т.е. осуществить взаимозачет обязательств.

Отражение в учете операций по условиям примера представлено в таблице.

Отражение в учете взаимозачета между арендатором и арендодателем за ремонт арендованного имущества

Подскажите. пожалуйста. как нам правильно отразить операцию по взаимозачету. В школе есть арендатор, помещение ему было передано без охранно-пожарной сигнализации. Арендатор за свой счет ее установил и хочет возместить свои расходы путем взаимозачета арендной платы. Как правильно это оформить? Нужно ли составлять доп.соглашение или приказ?

ОтветВ соответствии с приведенным материалом бюджетное учреждение вправе проводить взаимозачет с арендатором. Однако что бы в данной ситуации произвести зачет взаимных требований с арендатором, учреждению необходимо в первую очередь заключить с ним договор на поставку и установку охранно-пожарной сигнализации, что бы возникли взаимные требования (у арендодателя по договору аренды, а у арендатора по договору поставки и установки). В этом случае в учете взаимозачет отразите следующими проводками: Дебет 2.401.20.226 (0.109.00.226) Кредит 2.302.26.730 – приняты обязательства по оплате монтажа (установки) охранно-пожарной сигнализации; Дебет 2.205.21.560 Кредит 2.401.10.120 – отражены доходы от сдачи имущества в аренду; Дебет 2.302.26.730 Кредит 2.205.21.660 – отражена сумма взаимозачета обязательств и дебиторской задолженности. Взаимозачет с арендатором оформите в соответствии с приведенным материалом.

Обоснование данной позиции приведено ниже в материалах Системы Главбух

1. Статья:Бюджетное учреждение может проводить взаимозачет

Вправе ли бюджетное учреждение оформлять взаимозачеты с контрагентами?

Отвечает

В.Р. Захарьин,

эксперт по бюджетному учету и налогообложению

Бюджетное учреждение является юридическим лицом и осуществляет свою деятельность в соответствии с нормами гражданского законодательства. Общие правила взаимозачета регулируются нормами статьи 410 ГК РФ. Случаи, в которых взаимозачет недопустим, описаны в статье 411 ГК РФ. Ни статья 411 ГК РФ, ни статья 9.2 Федерального закона от 12 января 1996 г. № 7-ФЗ «О некоммерческих организациях» не содержат запрета на проведение зачета взаимных требований бюджетными учреждениями. Следовательно, бюджетное учреждение имеет право проводить взаимозачет и оформлять его в бухгалтерском учете на общих основаниях.

Разумеется, это не касается случаев, прямо прописанных в статье 411 ГК РФ. Если взаимозачет подпадает под определение крупной сделки или сделки, в которой имеется заинтересованность, он должен быть согласован с учредителем.*

Журнал «Учет в бюджетных учреждениях» №12, декабрь 2013

2. Статья:Взаимозачет с арендатором возможен?

Бюджетное учреждение сдает в аренду часть помещений. В то же время с организацией-арендатором заключен договор поставки имущества. Возможно ли в данном случае провести взаимозачет?

Если ни в одном из заключенных договоров в качестве условий расчетов не установлен запрет на проведение взаимозачета, подобная операция правомерна.

Поясню почему. Как следует из вопроса, оба договора заключены и исполняются в рамках предпринимательской деятельности. Поэтому не стоит вопрос о направлении средств, полученных от приносящей доход деятельности, на финансирование деятельности основной (или наоборот).

Таким образом, в данном случае следует руководствоваться общими положениями гражданского законодательства.

В статье 410 ГК РФ отмечен такой момент. Обязательство прекращается полностью или частично зачетом встречного однородного требования, срок которого наступил либо срок которого не указан или определен моментом востребования.*

Причем для проведения зачета вполне достаточно заявления одной стороны.

Отвечал В.Р. ЗАХАРЬИН,

эксперт по бюджетному учету, к. э. н.

Журнал «Учет в бюджетных учреждениях» №12, декабрь 2010

3. Статья:Неденежные расчеты: учтите нюансы

Хотя на практике учреждения нередко допускают неденежные формы расчетов, действующими нормами бухгалтерские записи в такой ситуации четко не оговорены. Поэтому давайте разбираться.*

Бухгалтерский учетПри отражении результатов товарообменных операций в бухучете надо помнить о том, что фактически в учете отражают три группы хозопераций.*

Зачет взаимных требований по договору мены. При этом дебетуются счета расчетов по обязательствам и кредитуются счета учета расчетов по доходам – в случаях когда обмен признан равноценным.*

При неравноценном обмене после оформления операций по взаимозачету обязательств на счете учета расчетов по доходам (счете учета расчетов по обязательствам) возникает сальдо, которое погашается при перечислении или поступлении денежных средств (в зависимости от того, на каком счете сальдо образовалось).*

Пример*При ведении лечебной деятельности (в рамках муниципального задания) получены отходы в виде одноразовых систем, которые подлежат сдаче за плату организации-поставщику. По условиям поставки сумма стоимости переданных отходов подлежит зачету при проведении последующих расчетов. В учреждении оприходованы отходы на сумму 10 000 руб. После их сдачи (фактически – реализации) эта сумма была зачтена в счет следующей поставки аналогичного оборудования на сумму 25 000 руб. Первоначальная стоимость поступивших материальных запасов формируется непосредственно на счете 4 105 00 000. Проводки выглядят так:

Важно запомнитьИнструкции по бухучету не предусматривают отражение в учете операций по обмену товарами с контрагентами. Выходит, что правила отражения записей следует прописать в учетной политике.*

И.В. Колодин, эксперт по бюджетному учету, к. э. н.

Журнал «Учет в бюджетных учреждениях» №12, декабрь 2011

4. Статья:Как оформить взаимозачет

Зачет взаимных требований, как и любая хозяйственная операция, должен быть оформлен документально. Прежде всего, составьте с контрагентом акт сверки взаимных расчетов с разбивкой по каждому заключенному с ним договору. Это позволит определить точную сумму задолженности, которая может быть погашена зачетом. Форма акта сверки законодательно не утверждена, поэтому используется произвольная. Главное, чтобы в нем содержались реквизиты, указанные в пункте 2 статьи 9 Федерального закона от 06.12.2011 № 402-ФЗ. Акт сверки подписывают главные бухгалтеры (старшие бухгалтеры, бухгалтеры) сторон.

В акте сверки указываются реквизиты всех первичных документов о поставках товаров (оказании услуг, выполнении работ) с номерами, суммами и датами. Также включаются в акт сверки расчетов данные об оплатах, если они производились. Каждая сторона указывает свои данные, и если все в порядке, то сумма задолженности подтверждается. Если нет, то ищут ошибки и вносят коррективы.

Почему так важно правильно оформить акт сверки? Дело в том, что акт сверки является документальным подтверждением суммы взаимных задолженностей. Если в дальнейшем между сторонами возникнут споры, которые придется решать в суде, то отсутствие акта сверки может повлечь за собой признание взаимозачета недействительным. Аналогичные последствия могут наступить, если акт сверки взаимных требований оформлен с нарушением требований законодательства (например, если акт был подписан представителем организации, не уполномоченным подписывать первичные документы). Такой подход подтверждается арбитражной практикой* (см. например, определение ВАС РФ от 12.11.2007 № 14790/07 ,постановление ФАС Волго-Вятского округа от 26.09.2007 № А11-13478/2006-К1-11/612 ).

Каких-либо особых требований к оформлению взаимозачета гражданское законодательство не предъявляет. Для проведения взаимозачета достаточно заявления одной из сторон (ст. 410 ГК РФ ). На практике это означает, что погасить встречные требования можно в одностороннем порядке, предварительно известив об этом контрагента в письменном виде. Унифицированной формы заявления о проведении взаимозачета нет, поэтому его можно составить в произвольной форме. При этом заявление должно содержать все обязательное реквизиты, предусмотренные для первичных документов. Образец заявления о проведении взаимозачета мы привели ниже.

Сторона, направившая заявление о зачете встречных однородных требований, должна иметь подтверждение, что документ получен контрагентом и у него нет возражений на проведение взаимозачета. Поэтому заявление лучше отправлять заказным письмом с уведомлением. Если при возникновении спора организация не сможет доказать, что контрагент получил это заявление, зачет встречного обязательства может быть признан недействительным* (п. 4 информационного письма ВАС РФ от 29.12.2001 № 65. постановления ФАС Поволжского округа от 28.01.2008 № А55-6395/2007. Центрального округа от 31.08.2006 № А23-3149/03Г-10-121 и Западно-Сибирского округа от 02.05.2006 № Ф04-1722/2006(21923-А81-10) ).

Если в заявлении указана конкретная дата, с которой обязательства сторон считаются исполненными, зачет признается состоявшимся с этой даты. Если такая дата не указана, то зачет считается состоявшимся со дня получения заявления контрагентом.*

Образец заявления на проведение взаимозачета

Вместо заявления можно составить акт взаимозачета. Акт взаимозачета также не является унифицированным бухгалтерским документом, поэтому он может быть составлен в любой форме с соблюдением требований, предъявляемых к первичным учетным документам бухучета (п. 1. 2 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ). Если в акте взаимозачета не указана дата, на которую проводится зачет, моментом взаимного погашения обязательств признается день подписания акта сторонами. Образец акта взаимозачета мы привели ниже.*

Образец акта о проведении взаимозачета

ПРАВОВАЯ ЭЛЕКТРОННАЯ ЭНЦИКЛОПЕДИЯ «УПРОЩЕНКА»

* Так выделена часть материала, которая поможет Вам принять правильное решение

Екатерина Самодурова, эксперт БСС «Система Главбух».

Ответ утвержден Ольгой Холиной,

ведущим экспертом БСС «Система Главбух».