Рейтинг: 4.9/5.0 (1880 проголосовавших)

Рейтинг: 4.9/5.0 (1880 проголосовавших)Категория: Бланки/Образцы

Главная » Бухгалтерия » Заявление на возврат НДФЛ

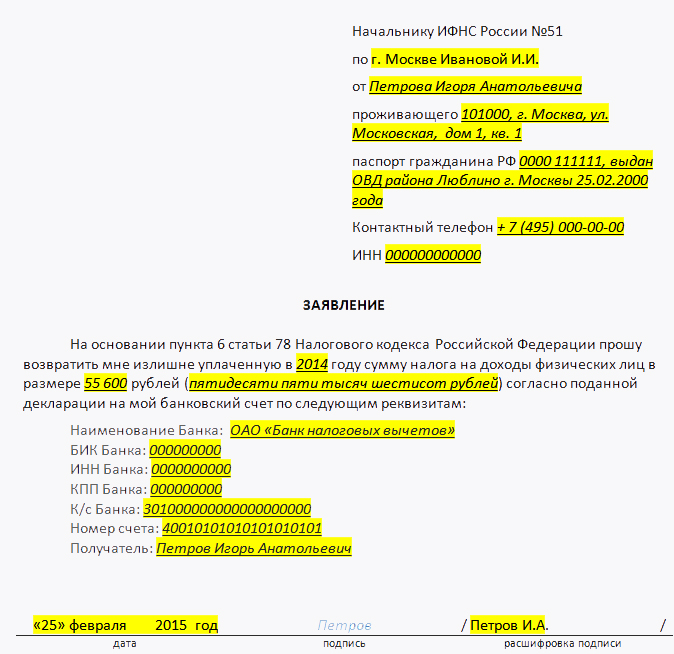

Заявление на возврат НДФЛЛюбое физическое лицо, уплачивающее налог на доходы, при отчуждении (реализации) или покупке недвижимого жилого имущества имеет право на получение компенсационной выплаты – налогового вычета. Подавать заявление на возврат НДФЛ в орган налоговой службы на возмещение следует на протяжении трехлетнего периода с момента внесения налогового платежа в бюджет, что определено пунктом 7 статьи 78 Налогового кодекса.

Содержание и образец бланкаНалогоплательщик имеет возможность обратиться с заявлением в территориальное подразделение НС по месту регистрации (проживания). Формы документа нет, составляется он письменно, в произвольном виде. Декларирование дохода проводится в соответствии с требованиями законодательства путем заполнения формы 3-НДФЛ.

Образец заполнения заявления

В обращении к налоговому органу на предоставление вычета необходимо указать:

В соответствии с законодательством, часть излишне выплаченных налоговых взносов по НДФЛ подлежит возврату по письменному обращению налогоплательщика. Срок рассмотрения и проведения выплаты – 30 дней с момента поступления заявления в орган налоговой службы. В случае наличия у физического лица задолженностей перед бюджетом, выплата будет произведена только после погашения долговых обязательств.

Кому полагается вычетПолучение имущественного вычета полагается:

Поделитесь с коллегами:

Образец заполнения заявления на имущественный налоговый вычет

Образец заявления на имущественный вычетДля получения имущественного вычета при покупке квартиры, дома (или его строительстве) необходимо в ФНС подать заявление, образец которого мы предлагаем скачать в этой статье.

Налоговый имущественный вычет можно получить как у своего работодателя, так и непосредственно в налоговой службе. Работодатель будет возвращать часть произведенных расходов на покупку (строительство) жилья постепенно, каждый месяц, проявляться это будет в том, что с зарплаты работника не будет удерживаться НДФЛ. ФНС выплатит всю сумму сразу на указанный физическим лицом расчетный счет.

Для получения вычета собираются все документы, подтверждающие расходы на покупку квартиры, дома или расходы на строительство. Кроме того, придется оформить заявление в свободной форме, содержащее просьбу подтвердить право на имущественный вычет.

На заметку! Предлагаем также скачать образец заявления на стандартный вычет на ребенка по этой ссылке. на получение паспорта - скачать .

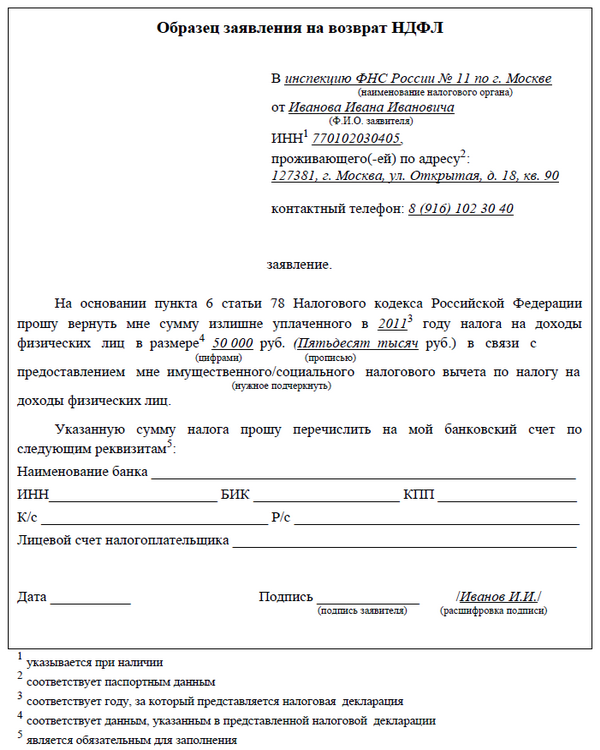

Образец заявления на получение имущественного вычетаЗаявление оформляется на листе формата А4.

В правом углу, вверху пишутся реквизиты лица, претендующего на получение налогового вычета: указывается ФИО заявителя, его ИНН, данные документа, удостоверяющего личность (паспорт). Кроме того, вверху пишется наименование отделения налоговой, в которое подается бланк заявления на вычет.

Как оформить текст, можно посмотреть, скачав образец, представленный ниже.

В текст нужно обязательно включить год, за который должен быть возвращен подоходный налог, сумму имущественного вычета, сумму процентов по ипотечному кредиту, которые также могут быть возвращены (в случае одобрения ФНС).

Также прописывается адрес приобретенной квартиры, дома, доли.

В приложении приводится перечень документов, которые прилагаются к заявлению – договор купли-продажи жилья, акт передачи квартиры, свидетельство о государственной регистрации прав на недвижимость, документы, подтверждающие расходы и прочие документы.

Внизу оформленного бланка ставится подпись заявителя и дата оформления.

Скачать бланк доверенности на получение имущественного вычета – ссылка.

Образец заявления на имущественный вычет, форма и бланки заявленияРаздел: Налоговое право | 2 комментариев

Заявление на имущественный вычет представляет собой отдельный документ, который составляется и подается в налоговые органы в том случае, если бы доходы были получены за счет совершения операций с собственной недвижимость. Другими словами, если налогоплательщик не получил доход, а перевел свое имущество в финансовый эквивалент.

В случае обеспечения имущественного вычета, налогоплательщиком выступает физическое лицо, которое получило доход, подлежащий обложению налогу по ставке 13%. Физическое лицо имеет право на имущественный вычет только в сумме фактически произведенных им расходов, на:

- новое строительство или приобретение на территории РФ жилого помещения – дома, квартиры или доли в них, земельных участков, которые могут подходить для индивидуального строительства и участков земли, на которых уже расположены приобретаемые дома

- погашение процентов по кредитам и займам, которые были получены от индивидуальных предпринимателей или юридических лиц, и были израсходованы на строительство жилого помещения либо на приобретение готового на территории РФ

- погашение процентов по кредитам, которые были получены от банков, расположенных на территории РФ, для рефинансирования кредитов на строительство нового жилого помещения либо на приобретение готового жилья на территории Российской Федерации.

В случае приобретения земельных участков для индивидуального строительства, имущественный налоговый вычет может быть предоставлен заявителю только после получения им свидетельства о праве собственности на дом. Приобретая долевую собственность, следует помнить, что размер имущественного вычета будет распределяться между владельцами согласно их долям собственности или с их письменного заявления.

Чтобы использовать имущественный налоговый вычет, нужно написать заявление на получение имущественного вычета, образец которого Вы можете найти на нашем сайте. Также необходимо подать в налоговые органы заявление о подтверждении права на получение имущественного вычета, это позволит в дальнейшем существенно сократить сроки принятия налоговыми органами необходимого решения. Это достаточно сложный к составлению документ, к которому прилагается ряд документов, в зависимости от вида приобретаемого жилого помещения.

В отличие от обращения о подтверждении права, образец заявления на имущественный вычет имеет простую структуру и составляется, как правило, на соответствующем бланке заявления. В нем указывается:

- наименования территориального налогового органа, в которое подается заявление

- полные фамилия, имя, отчество заявителя, адрес его места регистрации, идентификационный налоговый номер, полные реквизиты документа, удостоверяющего личность и контактные данные

- в содержании заявления нужно указать вид имущества, с которым производились операции, полный адрес его места расположения и стоимость

- в качестве дополнительных документов следует отметить различные справки, копии свидетельств и квитанции

- внизу заявления ставится дата и подпись налогоплательщика.

Следует помнить, что имущественный налоговый вычет предоставляется гражданину только один раз, повторное предоставление операции налогоплательщику не допускается.

Заявление о предоставлении имущественного налогового вычета (образец заполнения)Образцы по теме: Заявление. Налог. Финансы

В инспекцию ФНС России N 10 по г. Москве от Иванова Ивана Николаевича, ИНН 771001300875. Документ, удостоверяющий личность: паспорт 4500 N 675002, выдан 5 отделением милиции г. Москвы 25.05.2001, проживающего по адресу: г. Москва, ул. Новая, д. 8, кв. 5

ЗаявлениеПрошу предоставить мне имущественный налоговый вычет в соответствии со ст. 220 Налогового кодекса РФ в сумме 2 000 000 (два миллиона) руб. направленной на приобретение квартиры по адресу: г. Москва, ул. Новый Арбат, д. 128, кв. 6.

Документы, подтверждающие право на вычет (копия договора купли-продажи квартиры, Свидетельство о государственной регистрации права собственности, расписка о получении денежных средств), прилагаются.

Заявление на имущественный налоговый вычетДля того чтобы воспользоваться налоговым имущественным вычетом при строительства дома, покупке квартиры необходимо написать соответствующее заявление, образец которого мы предлагаем скачать в статье ниже.

Ни для кого не секрет, что при строительстве жилого дома, покупке комнаты, квартиры есть возможность вернуть часть потраченных средств, воспользовавшись полагающимся налоговым имущественным вычетом. Данный вычет можно получить в виде определенной суммы, которую ФНС перечислит на ваш счет. Кроме того, налоговый вычет можно получать у работодателя постепенно, при этом работодатель не будет удерживать с суммы зарплаты НДФЛ до тех пор, пока не будет выбрана вся сумма положенного имущественного вычета.

Для того чтобы получить имущественный налоговый вычет, нужно собрать все документы, подтверждающие факт расходов и подать заявку в ФНС по окончании года, в котором эти расходы были понесены. Специалисты ФНС рассмотрят заявку и вынесут свое решение о возможности воспользоваться имущественным вычетом.

Далее от человека требуется оформить заявление на получение имущественного вычета и предоставить его либо в налоговый орган либо по месту работы работодателю вместе с уведомлением, полученном в ФНС, которое дает вам право на имущественный налоговый вычет.

Как оформить заявление на вычет на квартиру, дом, комнату, жилое помещение?

На заметку! Предлагаем также скачать образец заявления на получение стандартного налогового вычета на детей - ссылка. на получение паспорта - скачать .

Образец заявления на имущественный вычетПустой бланк заявления на имущественный налоговый вычет можно скачать по ссылке ниже. Скачайте его и заполните пустые строки своими данными.

В правом верхнем углу нужно указать:

В тексте заявления указывается год, за который нужно получить вычет и его сумма. В случае, если куплена доля квартиры, дома и другого жилого помещения, то указывается размер этой доли. Также пишется адрес, по которому расположено жилое помещение (построенное или купленное).

В конце бланка заявления на получение имущественного вычета приводится перечень документов, приложенных к заявлению.

Внизу лицо, оформившее заявление, ставит свою подпись и дату.

Скачать бланк доверенности на получение имущественного вычета – ссылка.

Заявление на получение имущественного вычетаПравом на получение имущественного вычета, в соответствии со ст.220 Налогового кодекса РФ обладают налогоплательщики, строящие или купившие недвижимость. или некоторые виды движимого имущества. Налоговые вычеты распространяются на суммы, израсходованные на приобретение недвижимого или движимого имущества, и на суммы, израсходованные на погашение процентов по целевым кредитам.

Чтобы использовать имущественный налоговый вычет, необходимо написать заявление на получение имущественного вычета и представить его в налоговые органы вместе с заполненной декларацией по форме 3-НДФЛ. Это позволит получить обратно часть налога на доходы.

Заявление на получение имущественного вычета заполняется на бланке установленной формы. К заявлению прилагается комплект документов, подтверждающих факт и суммы расходования средств на приобретение имущества.

Образец бланка заявления можно скачать ниже.

Став счастливым обладателем квартиры, нет-нет да и задумываешься о немалых потраченных средствах. А ведь часть из них можно вернуть, получив имущественный налоговый вычет (подп. 3-4 п. 1 ст. 220 НК РФ ).

Став счастливым обладателем квартиры, нет-нет да и задумываешься о немалых потраченных средствах. А ведь часть из них можно вернуть, получив имущественный налоговый вычет (подп. 3-4 п. 1 ст. 220 НК РФ ).

В 2013 году были внесены изменения и с 1 января 2014 года начали применяться новые правила получения этого вычета (Федеральный закон от 23 июля 2013 г. № 212-ФЗ ). Причем новые нормы действуют только для имущества, приобретенного уже после вступления в силу поправок.

В последнее время Минфин России выпустил ряд писем, разъясняющих применение новых положений. Сравним старые и новые правила и разберемся, кто может претендовать на налоговый вычет и какие документы нужно предоставить в налоговую инспекцию для его получения и в какой срок.

С 1 января 2014 года начали действовать новые правила в отношении порядка получения имущественных вычетов. Они применяются при предоставлении вычета в отношении квартир (жилых домов, комнат и долей в них), купленных после вступления в силу поправок. Для имущества, приобретенного до 1 января 2014 года, применяются нормы, действовавшие на момент купли/продажи, даже в том случае, если собственник заявит налоговый вычет уже в 2014 году (письмо Минфина России от 26 мая 2014 г. № 03-04-05/24920 ).

Посмотрим, какие имущественные вычеты при покупке квартиры, комнаты, жилого дома, земельного участка или доли в них можно получить и в каком размере. Законодательством предусмотрено два вида вычетов:

1. В размере фактически произведенных расходов на приобретение недвижимости (подп. 3 п. 1 ст. 220 НК РФ ), но не более 2 млн руб. (подп. 1 п. 3 ст. 220 НК РФ );

2. В сумме фактически произведенных расходов на погашение процентов по ипотеке (подп. 4 п. 1 ст. 220 НК РФ ), но не более 3 млн руб. (п. 4 ст. 220 НК РФ ).

Иными словами, налогоплательщику вернется сумма в размере 13% (ставка по НДФЛ) от суммы расходов на покупку жилья или земельного участка (при этом сумма таких расходов не может превышать 2 млн или 3 млн руб. соответственно). Например, при стоимости квартиры в 7 млн руб. налогоплательщик может претендовать на возврат только 260 тыс. руб.

Под расходами на приобретение недвижимости понимаются следующие расходы:

Но есть одна особенность. Расходы на отделку, достройку и подключение к сетям можно принять для применения налогового вычета только в том случае, если в договоре купли/продажи квартиры или жилого дома было указано, что строительство приобретаемого дома не завершено, а квартира продается без отделки (подп. 5 п. 3 ст. 220 НК РФ ).

Нередко возникает вопрос о включении в налоговые вычеты расходов на перепланировку и реконструкцию квартиры, покупку сантехники и прочего дорогостоящего оборудования. По данному вопросу чиновники придерживаются консервативной позиции и не разрешают учитывать подобные расходы для применения налогового вычета (письмо Минфина России от 24 августа 2010 г. № 03-04-05/9-492. письмо ФНС России от 6 апреля 2011 г. № КЕ-4-3/5392@ "О налоге на доходы физических лиц ").

В каких случаях можно претендовать на вычет

По общему правилу получить вычет может только собственник имущества, чье имя указано в свидетельстве о праве собственности. Но есть одно исключение.

С 1 января 2014 года действует норма, позволяющая одному из родителей (усыновителей, приемных родителей, опекунов, попечителей) получать имущественный вычет, если квартира (жилой дом, комната или доля в них) была куплена и оформлена на несовершеннолетнего ребенка (п. 6 ст. 220 НК РФ ). При этом у ребенка сохраняется право на получение налогового вычета в будущем, при приобретении собственной квартиры.

До 2014 года такая норма законодательно установлена не была, однако, и суды, и финансовые органы относились к просьбе родителей о получении вычета лояльно (письмо Минфина России от 29 августа 2014 г. № 03-04-05/43425, Постановление КС РФ от 1 марта 2012 г. № 6-П ). Поэтому даже если квартира (дом, комната или доля в них) была приобретена до 2014 года, родитель все равно может подать заявление на налоговый вычет – с большой долей вероятности оно будет удовлетворено.

Если квартиру приобретает пенсионер, применяется особый порядок получения вычета. По общему правилу, если у собственника не было налогооблагаемых доходов в отчетном периоде (напомним, государственные пенсии налогом не облагаются), то право на применение вычета можно перенести на три предыдущих года, предшествующих году покупки квартиры (п. 10 ст. 220 НК РФ ). Раньше такое правило действовало только для неработающих пенсионеров. Теперь же и те пенсионеры, которые продолжают трудиться, могут воспользоваться переносом вычета. Правда есть одно "но". Если собственник подает декларацию не в году, следующем за годом приобретения имущества, а позже, например, через год после покупки, то и количество лет, на которые можно переносить остаток вычета, соответственно уменьшится на один год (письмо Минфина России от 18 июля 2012 г. № 03-04-05/7-882. письмо Минфина России от 29 июня 2012 г. № 03-04-05/7-805 ). Для наглядности рассмотрим несколько примеров.

А.М. Александров вышел на пенсию с 1 мая 2014 года и в этом же году приобрел квартиру. В 2015 году он подаст декларацию на получение налогового вычета за 2014 год. Поскольку в 2014 Александров получал облагаемый НДФЛ доход только четыре месяца, то воспользоваться налоговым вычетом в полном объеме только за 2014 год не получится. Остаток вычета пенсионер сможет распределить на 2013, 2012 и 2011 года включительно, подав декларации за эти периоды. Если же Александров А.М. будет подавать декларацию в 2016 году, то перенести остаток вычета он сможет уже только на 2013 и 2012 годы.

И.С. Самсонова вышла на пенсию в 2012 году, а квартиру купила в 2014 году. Для получения вычета пенсионерке можно использовать доходы, полученные за 2012, 2011 годы включительно, при условии, что декларацию на вычет она подаст в 2015 году.

А.П. Коваленко вышел на пенсию в 2005 году, а в 2014 году приобрел квартиру. Воспользоваться вычетом он не сможет, поскольку за 2014 год и за три предшествующих ему года налогооблагаемого дохода он не получал.

Существуют, однако, два случая, в которых налогоплательщик утрачивает право на получение имущественного вычета. Так, собственник не может претендовать на вычет, если квартира (дом, комната или доля в них) была приобретена за счет работодателя или иного лица, за счет средств материнского капитала или бюджетных средств (п. 5 ст. 220 НК РФ ). Если же имущество не полностью, а только частично было оплачено материнским капиталом или бюджетными средствами, то вычет можно получить со стоимости квартиры, оплаченной собственными средствами. Например, квартира, стоимостью 2 млн руб. была частично оплачена средствами материнского капитала в размере 400 тыс. руб. В этом случае к вычету можно заявить 1,6 млн руб.

Право на вычет также утрачивается, если купля/продажа была совершена между взаимозависимыми лицами (п. 5 ст. 220 НК РФ ).

К взаимозависимым лицам относятся супруги, родители (усыновители), полнородные и неполнородные братья и сестры, опекуны (попечители) и подопечные (подп. 11 п. 2 ст. 105.1 НК РФ ), а также лица, подчиняющиеся один другому по служебному положению (подп. 10 п. 2 ст. 105.1 НК РФ ).

Иногда квартиру приобретают в общую долевую стоимость. До 31 декабря 2013 года включительно налоговый вычет распределялся между собственниками согласно их доле в праве собственности (абз. 25 подп. 2 п. 1 ст. 220 НК РФ в редакции, действовавшей до 1 января 2014 г.). Таким образом, если два собственника в равных долях владеют квартирой, то максимальная сумма вычета, на которую они могли претендовать до начала текущего года, составляла 1 млн руб. на каждого (2 000 000 руб. / 2 доли). С начала этого года указанное правило не действует, и каждый из собственников имеет право получить вычет в максимальной сумме 2 млн руб. вне зависимости от размера своей доли.

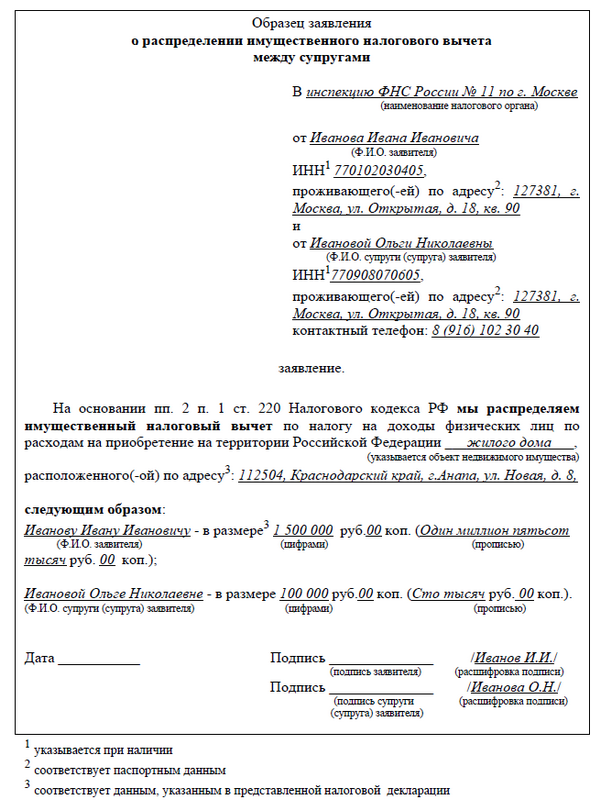

Бланк заявления о распределении имущественного налогового вычета между супругами

Немного другие правила действуют для имущества, приобретенного в общую совместную собственность – напомним, именно такой режим собственности применяется по общему правилу в отношении имущества, приобретенного супругами. Если квартира была куплена 31 декабря 2013 года включительно, то они, также как и при долевой собственности, должны были делить сумму вычета на двоих. При покупке имущества уже после 1 января 2014 года действует правило, по которому вычет предоставляется не на объект, а на человека, а значит, каждый из супругов может воспользоваться вычетом в полном объеме (2 млн руб.). Если стоимость квартиры не превышает 4 млн руб. и использовать вычет в полном объеме оба супруга не могут, они вправе распределять сумму вычета в любом соотношении по договоренности. То же касается случаев, когда супруги купили квартиру по цене выше 4 млн руб. но желают оставить часть вычета на будущее. Для это нужно при подаче документов на вычет написать и заявление о распределении вычета и указать, в каком размере желает получить вычет каждый из супругов (письмо Минфина России от 11 июня 2014 г. № 03-04-05/28204).

Супруги в октябре 2014 года купили квартиру стоимостью 3,7 млн руб. которая находится в их совместной собственности. Для получения вычета и мужем, и женой, стоимость квартиры они могут разделить пополам. Тогда на каждого придется по 1,85 млн руб. Поскольку максимальная сумма полагающегося вычета составляет 2 млн руб. то у каждого из супругов образуется переносимый на будущее остаток в размере 150 тыс. руб. – они смогут воспользоваться им, если в будущем купят еще одну квартиру (жилой дом, комнату, земельный участок).

Супруги могут распределить стоимость квартиры для получения вычета не пополам, а так, чтобы один из супругов полностью использовал свой вычет. Например, муж заявит вычет на 2 млн руб. а жена на оставшуюся сумму – 1,7 млн руб. В этом случае муж уже больше не сможет воспользоваться имущественным вычетом, а у жены образуется переходящий на будущее остаток в размере 300 тыс. руб.

Порядок получения вычета

Прежде всего собственник должен заполнить и подать в инспекцию по месту жительства налоговую декларацию по форме 3-НДФЛ (приказ ФНС России от 10 ноября 2011 г. № ММВ-7-3/760@ ), в которой он должен отразить сумму доходов, полученную за отчетный период, размер произведенных расходов на покупку имущества и сумму вычетов, заявляемых в отчетном периоде.

К декларации нужно приложить справку о суммах начисленных и удержанных налогов, которую можно получить у своего работодателя по форме 2-НДФЛ (приказ ФНС России от 17 ноября 2010 г. № ММВ-7-3/611@ ). Если налогоплательщик работал у нескольких работодателей в том периоде, за который он хочет получить вычет, то справку придется брать у всех.

Образец заполнения декларации по форме 3-НДФЛ при получении имущественного налогового вычета.

К декларации и справке также прикладываются копии документов, подтверждающих право на имущество (подп. 6 п. 3 ст. 220 НК РФ ). Например, при приобретении квартиры (комнаты, жилого дома или доли в них) такими документами будут договор о приобретении имущества, акт приемки-передачи или свидетельство о государственной регистрации права собственности.

При приобретении земельного участка для строительства или под готовое жилье потребуется свидетельство о государственной регистрации права собственности на земельный участок и свидетельство о государственной регистрации права собственности на жилой дом.

А в случае погашения процентов по целевым займам (кредитам) подтверждающим право документом будет целевой кредитный договор или договор займа, договор ипотеки, заключенные с кредитными или иными организациями, а также график погашения кредита (займа) и уплаты процентов.

Кроме того, в налоговую инспекцию нужно будет представить и документы, подтверждающие произведенные расходы на покупку имущества или стройматериалов, например, чеки, квитанции к приходным ордерам, банковские выписки о списании денежных средств со счета покупателя на счет продавца (подп. 7 п. 3 ст. 220 НК РФ ).

Если имущество приобретается в совместную собственность, то нужно приложить копию свидетельства о браке и заявление о распределении вычета, а если на ребенка – то копию свидетельства о его рождении.

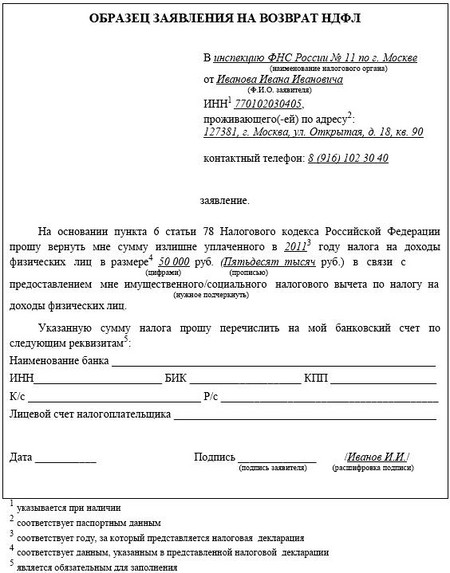

Бланк заявления о предоставлении налогового вычета

Среди документов, представляемых в инспекцию для получения вычета, заявление о возврате НДФЛ не значится (п. 6 ст. 220 НК РФ ). Обычно налогоплательщики пишут его в произвольной форме и подают вместе с остальными документами, либо заполняют при подаче документов бланк, который дает им налоговый инспектор. Но даже если налогоплательщик не подал заявление сразу, налоговые инспекции обычно идут навстречу и разрешают направить его позже, после камеральной проверки представленных документов.

Решение о предоставлении вычета или отказе в его предоставлении налоговый орган должен вынести в течение 30 дней со дня подачи заявления и документов (п. 8 ст. 220 НК РФ ). При положительном решении вся сумма подлежащего возврату НДФЛ единовременно перечисляется на счет налогоплательщика, указанный в заявлении.

Когда можно воспользоваться вычетом

До 31 декабря 2013 года включительно применялось следующее правило: если собственник получил вычет, но полностью не исчерпал весь лимит по нему, то воспользоваться остатком еще раз, при покупке другой квартиры, уже не получится. Теперь же действуют новые нормы, позволяющие использовать остаток по вычету при приобретении других квартир – до тех пор, пока не будет исчерпан весь лимит вычета (подп. 1 п. 3 ст. 220 НК РФ ).

Как и до 1 января 2014 года, воспользоваться вычетом можно в любом году, следующем за годом покупки, поскольку срок давности получения налогового вычета НК РФ не установлен.

Налоговый вычет можно получить только за уже завершившийся налоговый период. Например, если квартира была приобретена в 2013 году, то подать документы и получить вычет можно будет начиная с 2014 года. Но есть и исключение.

Образец заявления на предоставление уведомления о праве на налоговый вычет

Если собственник не хочет ждать окончания налогового года, чтобы воспользоваться полагающимися вычетами, он может получить их у своего работодателя уже в том году, в котором было куплено имущество. Для этого он должен обратиться в налоговую инспекцию по месту жительства с заявлением о предоставлении ему уведомления о получении права на налоговый вычет. Заявление пишется в произвольной форме. К нему также прикладываются все документы, подтверждающие право собственности на жилье и сумму понесенных расходов. По истечении 30 дней налоговый орган выдает уведомление, которое нужно будет передать своему работодателю. Именно на основании этого уведомления работодатель не будет удерживать НДФЛ с доходов сотрудника (п. 8 ст. 220 НК РФ ). Если же сотрудник работает у нескольких работодателей, то он может выбрать любого для предоставления налогового вычета. Вычет по налогу с доходов, полученных у остальных работодателей, можно будет получить в общем порядке уже по окончании налогового периода (абз. 3 п. 8 ст. 220 НК РФ ).

Если налогоплательщик, обратившийся к работодателю, не успевает использовать всю сумму вычета в том году, когда произошла покупка квартиры, то в следующем году можно подать заявление уже в общем порядке – в налоговую инспекцию.

В феврале 2014 года сотрудник приобрел квартиру стоимостью 4 млн руб. После покупки подал необходимые документы и заявление о предоставлении уведомления о праве на налоговый вычет в налоговую инспекцию для получения вычета у работодателя. В середине июня инспекция вынесла решение о предоставлении налоговых вычетов и выдала уведомление. Сотрудник передал его своему работодателю, и зарплата сотрудника с июля до декабря 2014 года включительно налогом не облагалась. За полгода зарплата составила 1 млн руб. Значит, на конец 2014 года у сотрудника останется неиспользованный остаток налогового вычета в размере 1 млн руб. Получить вычет по этому остатку можно в 2015 году, подав налоговую декларацию по форме 3-НДФЛ за 2014 год (в расчете будет участвовать первое полугодие – период с начала года до момента предоставления уведомления работодателю) или в 2016 году за 2015 год.

То есть, приобретая в собственность недвижимое имущество, в том числе и квартиру, дом или комнату, у вас имеется право на возврат части потраченных средств от государства. Сумма, которую вы можете вернуть, не может превышать 13% от двух миллионов рублей.

В соответствии с п. 7 ст. 78 НК РФ заявление на возврат налога на доходы подаётся в течение 3 лет после внесения налога в бюджет. За один год вы получаете сумму, которую оплатили государству по налогу на доходы. Допустим, каждый месяц в течение года с ваших доходов перечисляются 13% от заработной платы в сумме 10 000 рублей, вычет будет составлять 120 000 рублей.

Такое заявление подаётся в территориальное отделения федеральной налоговой службы.Заявление не имеет обязательного бланка и заполняется в свободной форме.

Законом не допускается повторное предоставление права на возврат НДФЛ, его можно получить за одну сделку купли-продажи имущества.

По каким причинам можно получить возвратПричины для оформления возврата НДФЛ указаны в ч. 2 ст. 220 НК РФ. Их суть можно свести к следующему:

Возврат НДФЛ по поводу приобретения участка земли с целью постройки дома, выплачивается при получении собственником документов о регистрации на построенный дом.

Порядок возвратаСуществуют два способа возврата налога: путем подачи пакета документов в налоговую службу и через работодателя.

В первом случае на следующий год после заключения сделки, в налоговую службу подаются документы, подтверждающие заключение сделки и платежные документы, декларация 3-НДФЛ, заявления, справка от работодателя по форме 2-НДФЛ.

Если квартира приобреталась в ипотеку, то к вышеуказанным документам нужно добавить копию кредитного договора и оригинал справки об удержанных процентах за 1 год.

В том случае, когда собственников несколько, подается еще одно заявление о распределении налогового вычета между совладельцами, в таком заявлении вы должны указать что один из супругов должен получить весь вычет, а второй супруг дает согласие на это.

Данный пакет документов вы подаете в региональный отдел ФНС, которая в течение 3 месяцев проводит камеральную проверку. после чего принимается решение о предоставлении возврата или об отказе в нем. Налогоплательщик уведомляется о данном решении, затем в течение еще 3 месяцев на указанный вами расчетный счет, будут перечислены денежные средства.

Отказ может быть обусловлен тем, что возврат НДФЛ не выплачивается в следующих случаях:

Возврат НДФЛ через работодателя можно оформить сразу после заключения сделки. Также не требуется заполнение налоговой декларации. Чтобы получить вычет, нужно с документами, подтверждающими заключение сделки, обратиться в территориальный отдел ФНС.

Там оформляют уведомление о подтверждении права на возврат НДФЛ, которое подается в бухгалтерию по месту работы и с вас в течение года не удерживают НДФЛ в размере 13%, если за 1 год, сумма, полагаемая к выплате, не возвращается, на следующий год нужно снова получить уведомление в ФНС и подать его в бухгалтерию для возврата НДФЛ.

ДокументыЧтобы возвратить НДФЛ необходимо:

В случае если, возврат НДФЛ производится через налоговую службу. срок возврата включает 3 месяца камеральной проверки, после которой ФНС передает документы для выплаты, которая производится в срок от 20 дней до 3 месяцев, имеются также случаи, когда выплаты производились и через 6 месяцев.

Если же возврат НДФЛ производится через работодателя, он производится сразу же после подачи работодателю уведомления от ФНС о подтверждении возможности возврата НДФЛ, после которого год с вашего дохода не снимаются 13%.

Скачать бланк заявления на возврат НДФЛ в формате MS Word.

Бланк заявления на возврат НДФЛ при покупке квартирыЗаконом не установлена форма заявления, приведем такой пример:

11.08.2015 в 16:02

Покупали с женой квартиру, делали возврат НДФЛ сразу за весь срок… волокиты почти никакой, просто один раз посетить налоговую инспекцию, и через некоторое время сходить в банк — получить деньги, а приятно — раз, и тебе нежданно-негаданно тысяч 20-30 привалило… схема мне по душе, иногда все же государство реально заботится о гражданах… Единственный минус — нигде толко нет никаких разъяснительных материалов для населения… мы, например, узнали об этом чисто случайно, из опыта одного из моих коллег…

12.08.2015 в 11:30

Друзья, а какая тут может быть вообще инструкция? Главное в этом вопросе — вообще иметь представление, что подобный механизм существует… А сама процедура простейшая, и заключается в написании заявления в налоговой инспекции и последующем получением выплаты. А вот информациия о существовании данного варианта в нашей стране крайне скудная, и узнают об этом, как правило, чисто случайно, либо от знакомых, уже имевших с этим дело…

16.08.2015 в 14:36

Я купила квартиру три года назад, и получила налоговый вычет, скоро собираюсь приобрести еще одну. Получу ли я снова налоговый вычет?

16.08.2015 в 14:43

Вы можете получать налоговый вычет до тех пор, пока его общая сумма не достигнет двух миллионов рублей. При этом вычет, полученный не в полном объеме при покупке одной квартиры, можно «дополучить» при покупке другой квартиры. Это правило не распространяется на сделки, зарегистрированные до 1 января 2014 года.

25.08.2015 в 18:13

Пункт 7 статьи 78 Налогового кодекса не распространяется на имущественный вычет при покупке недвижимости. Это совсем другой случай. В нём речь идёт о возврате излишне уплаченного налога, для возврата которого есть срок давности – три года. Налог с дохода гражданина в 13% не является излишне уплаченным. Просто государство его возвращает в виде «поддержки» и «поощрения» за самостоятельно решённый жилищный вопрос. Обратиться за получением имущественного вычета можно в любое время, потому как Налоговым кодексом давность для него не установлена.

25.08.2015 в 18:31

При покупке жилья, когда оно оформляется в качестве общего долевого, есть особенности. При условии, что, например, два лица владеют равными частями, каждый из этих лиц вправе претендовать на имущественный вычет в полном объёме (2 млн рублей) независимо от размера владеющей доли.

25.08.2015 в 18:48

Хочу себя дополнить. Так было не всегда. Например, до 2014 года вычет делился меж собственниками пропорционально их части в праве на собственность. Т.е. если общая сумма составляла 2-а млн рублей, то каждый из владельцев мог рассчитывать только на один млн рублей при равных долях. Сейчас же государство развернулось к нам лицом.

25.08.2015 в 18:56

Важным документом является подтверждение исполнения обязательств покупателя перед продавцом по передаче денег. Налоговая инспекция обязательно требует такой документ. Это может быть платёжка в банке и что-то подобное. Самым простым является расписка продавца в получении сумму. Налоговики сильно упираются при отсутствии таких документов.

25.08.2015 в 19:07

Здесь затронули собственность долевую. Кстати, при совместной общей собственности, например, собственность супругов, также раньше делили размер вычета на двоих. А вот сейчас, несколько иначе. Сейчас, если ты купил квартиру, то вычет определяется не на объект покупки, а на покупателя. Это значит, что супруги по отдельности могут получить вычет полностью каждый.

25.08.2015 в 19:22

Любопытно как решается вопрос получения вычета, когда жильё покупается и оформляется на несовершеннолетнее лицо. Кто-либо из его родителей вправе претендовать на вычет. Но у ребёнка такое же право всё равно сохраняется. Если он в перспективе, став взрослым покупает собственное жильё, то также может получить вычет.

25.08.2015 в 19:34

Между прочим, налоговый вычет не всегда рассчитывается, исходя из размера двух млн рублей. 2-а млн берутся только тогда, когда речь идёт о приобретении недвижимого имущества. Если же речь идёт о фактических затратах на выплату % по ипотечному кредитованию, то сумма для расчёта берётся в три млн рублей.

25.08.2015 в 19:42

Перечень обстоятельств, по которым возвращается ранее удержанный НДФЛ, несколько шире, нежели указан в статье. Например, не указано, что в качестве затрат на приобретение недвижимого объекта понимается не только сам факт его физической покупки, но и покупка стройматериалов и отделочных материалов.

25.08.2015 в 19:53

Добавлю данный комментарий. Основанием является не только покупка указанных материалов, а ещё и производство строительных работ, например, по достройке дома, а также по его отделке, или отделке квартиры. Это тоже относится к затратам на приобретение недвижимого имущества.