Рейтинг: 4.4/5.0 (1835 проголосовавших)

Рейтинг: 4.4/5.0 (1835 проголосовавших)Категория: Бланки/Образцы

Образец заявления на возврат налога при покупке квартиры.doc

Заявление на возврат НДФЛ при покупке квартирыможет понадобиться, если налогоплательщик не воспользовался возможностью возврата налога посредством уведомления о праве на вычет и хочет вернуть его через ИФНС сразу за год. Рассмотрим особенности составления такого заявления.

Условия возвращения НДФЛ при покупке квартирыВ случае покупки квартиры возможен возврат части вложенных средств за счет использования имущественных вычетов (ст. 220 НК РФ). Они существуют в 2 видах, которые можно применить совместно:

Использование вычетов будет возможно:

Вернуть налог можно следующими способами:

Повторная подача комплекта документов, дающих право на вычет, не потребуется ни с одним из заявлений, относящихся к остатку вычета в следующих годах.

Возвращение НДФЛ через ИФНС возможно только при условии представления декларации за налоговый период (п. 7 ст. 220 НК РФ), т. е. по итогам года. Поданную декларацию ИФНС проверит в течение 3 месяцев (п. 2 ст. 88 НК РФ) и еще через 1 месяц (п. 6 ст. 78 НК РФ) вернет налог на банковский счет, который налогоплательщик укажет в заявлении.

Документы, свидетельствующие о праве на возвратПраво на возвращение налога по купленной квартире подтвердят следующие документы:

Оформлять заявление на предоставление вычета по приобретенной квартире не нужно. По мнению ИФНС, достаточно подать декларацию, которая как раз и выполняет роль такого заявления. Однако для возврата налога заявление всё-таки потребуется (п. 6 ст. 78 НК РФ). Тем более что именно в нём будут указаны реквизиты счета, на который следует вернуть деньги.

С 12 апреля 2015 г. такое заявления подается по форме, утвержденной Приказом ФНС России от 03.03.2015 № ММВ-7-8/90@.

До этой даты заявление на возврат налога не имело особой формы и составлялось с соблюдением обычных для такого документа правил:

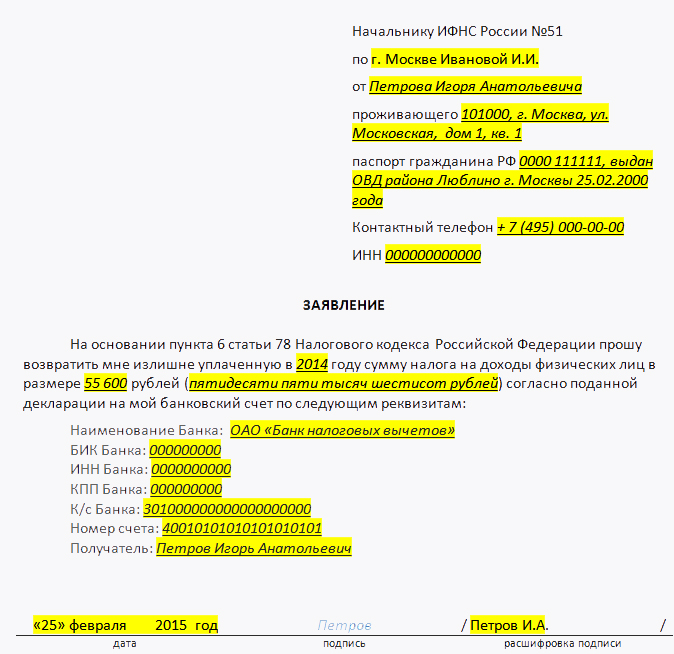

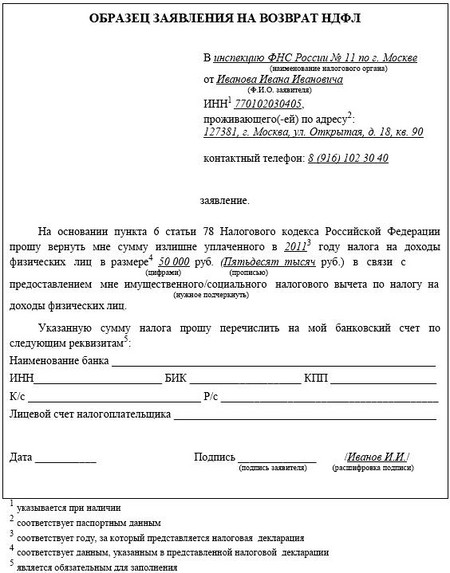

На нашем сайте можно найти и скачать образец прежнего заявления на возврат налога при покупке квартиры.

НДФЛ – подоходный налог, взимаемый с прибыли граждан. Он распространяется на все группы работающих физических лиц, и в соответствии с законодательством, равен тринадцати процентам.

НК РФ включает в себя ряд оснований, по которым можно получить часть от уплаченного налога. Для этого в инспекцию по месту регистрации нужно сдать заявление и декларацию по форме 3-НДФЛ.

Порядок полученияЧтобы получить возврат НДФЛ. необходимо собрать пакет документов вместе с заявлением в 2016 году, заполнить декларацию. сдать это в налоговые органы, дождаться решения.

Если оно положительное, то в течение некоторого времени средства будут переведены на указанный банковский счет. При вынесении отрицательного решения его можно обжаловать.

Отдельное внимание необходимо уделить гражданам пенсионного возврата. Фактически они также имеют право на получение налогового вычета при приобретении недвижимости, однако имеется небольшой нюанс.

Пенсионеры в РФ не уплачивают подоходный налог, следовательно, в течение трех лет после выхода на заслуженный отдых они уже не смогут получить возврат.

Его могут оформить только те пенсионеры, которые после выхода на пенсию в продолжение трех лет приобрели квартиру.

Правовая базаПолучение возврата НДФЛ детально регламентируется законодателем.

На основании её положений, получить возврат можно в следующих случаях:

Более того, НК РФ регламентирует порядок оформления вычета.

Если был приобретен надел земли ИЖС. то подавать заявление на возврат можно только после возведения дома и регистрации на него права собственности.

Какие документы необходимы?Чтобы получить обратно долю подоходного налога, необходимо собрать следующие документы :

Помимо основного перечня, могут потребоваться дополнительные документы.

Например, если имущество покупается родителями для детей, которые не достигли восемнадцати лет, то прилагается свидетельство рождения.

Все перечисленные документы могут быть поданы только вместе с заявлением и декларацией, заполненной по соответствующей форме.

Заявление на вычет 3-НДФЛ при покупке квартирыЗаявление о возврате доли подоходного налога является обязательным документом, необходимым для подачи пакета бумаг работодателю или в налоговые органы.

Именно поэтому к его составлению необходимо относится серьезно.

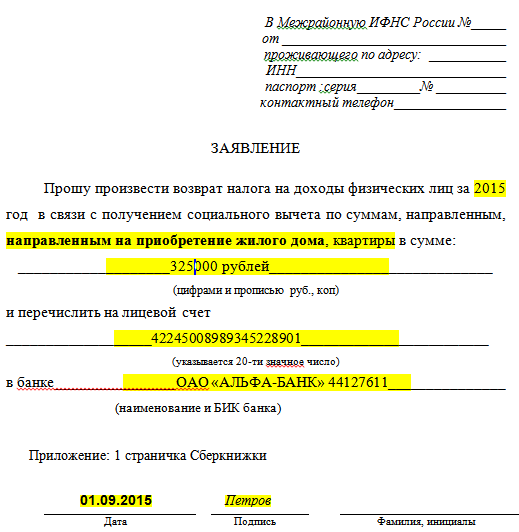

В ипотекуЕсли квартира была приобретена по ипотечной программе, то заявление составляют на возврат НДФЛ по основанию – «уплата процентов по ипотеке».

При этом к документации нужно приложить:

В остальном заявление ничем не будет отличаться от других.

Как написать правильно?Одна из причин, по которым руководство налоговых органов выносит отказ в выплате вычета, является неправильное составление заявления.

Граждане по своему неведению допускают массу ошибок, указывая ненужные сведения или пропуская наиболее важные.

Обусловлено это тем, что законодательство не устанавливает конкретного образца заявления – оно составляется в произвольной форме.

Что касается заявления, то при его составлении необходимо учитывать множество рекомендаций.

Приведем лишь некоторые из них:

Как выплачивается налоговый вычет при покупке квартиры в ипотеку? Смотрите тут .

СодержаниеЗаявление на вычет 3-НДФЛ при покупке квартиры содержит в себе следующие сведения:

Вся информация, указываемая в заявлении, должна соответствовать действительности, поскольку налоговые органы проводят камеральную проверку документов.

БланкБланк заявления состоит из «шапки» документа. В ней указывается гражданин, кому направляется бумага, – Начальнику Инспекции № (номер указывается самостоятельно, помните, что она подается по месту регистрации). Затем указывается от кого поступило заявление, адрес, номер ИНН.

Следующий шаг – составление текста документа:

Примерный бланк заявления на получение налогового вычета можно скачать тут .

Обязательно проставляется дата и подпись, иначе заявление не будет рассматриваться. Что касается даты, то указывается время подачи документа, а не его составления.

К сожалению, многие граждане допускают в этом ошибку, поэтому его приходится составлять повторно.

Как рассчитать налоговый вычет при покупке квартиры в ипотеку? Читайте здесь .

Где оформить налоговый вычет при покупке квартиры? Подробная информация в этой статье .

ОбразецОбразец заявления на вычет при покупке квартиры отличается от бланка тем, что его графы заполнены. Это позволяет гражданину правильно составить документ и не допустить ошибку при его написании.

Образец заполнения заявления на получение налогового вычета представлен здесь .

Итак, к составлению заявления на оформление возврата НДФЛ необходимо подходить ответственно. В случае неправильного составления налоговой службой будет вынесен отказ.

Конечно, его можно будет исправить, но это связано с тратами личного времени и увеличением срока выплаты. Чтобы не допустить ошибок, необходимо принимать во внимание перечисленные советы.

На видео о необходимых документах для возврата налогаЗаявление об удержании из заработной платы пенсионных взносов по договору негосударственного пенсионного обеспечения / страховых взносов по договору добровольного пенсионного страхования или добровольного страхования жизни / дополнительных страховых взносов на накопительную часть трудовой пенсии

Подготовлено экспертами компании "Гарант"

Получите полный доступ к системе ГАРАНТ бесплатно на 3 дня!

© ООО "НПП "ГАРАНТ-СЕРВИС", 2016. Система ГАРАНТ выпускается с 1990 года. Компания "Гарант" и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО "НПП "ГАРАНТ-СЕРВИС". Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО "НПП "ГАРАНТ-СЕРВИС", 107076, г. Москва, ул. Стромынка, д. 19, к. 2, internet@garant.ru .

8-800-200-88-88

(бесплатный междугородный звонок)

Отдел рекламы: +7 (495) 647-62-38 (доб. 3153), adv@garant.ru. Реклама на портале.Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Жировова Любовь Анатольевна. 09.12.2015#

Могу ли я получить налоговый вычет за покупку квартиры в 2015 году за 500 рублей, если получала налоговый вычет с 600 рублей на покупку дома в 2013 году. Общая сумма не превышает 2 мл. рублей. Помогите составить заявление в суд. В налоговом органе отказывают. но рекомендуют обратиться в суд.

Могу ли я получить налоговый вычет за покупку квартиры в 2015 году за 500 рублей, если получала налоговый вычет с 600 рублей на покупку дома в 2013 году. Общая сумма не превышает 2 мл. рублей. Помогите составить заявление в суд. В налоговом органе отказывают. но рекомендуют обратиться в суд.

В 2012 г приобрела квартиру за 1130тыс.р. получаю налоговый вычет, 13% составит 146996 р, но я имею право, на получение 216045 руб(по закону ст. №220 НК). Могу ли я разницу в 69049р получить со 2-ой квартиры, купленной мной в октябре 2014г, после завершения выплаты удержанного налога с первой квартиры в сумме 146996р

В 2012 г приобрела квартиру за 1130тыс.р. получаю налоговый вычет, 13% составит 146996 р, но я имею право, на получение 216045 руб(по закону ст. №220 НК). Могу ли я разницу в 69049р получить со 2-ой квартиры, купленной мной в октябре 2014г, после завершения выплаты удержанного налога с первой квартиры в сумме 146996р

НДФЛ 2016 — обязательный налоговый платеж с доходов физических лиц, который затрагивает абсолютно все категории работающих граждан. Согласно налоговому законодательству 2016, установлен перечень оснований, который дает право плательщикам на возмещение части подоходного налога. Для этого в ИФНС необходимо написать заявление по образцу, и заполнить декларацию установленной формы на получение налоговых вычетов.

Налоговым Кодексом РФ установлено несколько типов вычетов.

Примеры, когда возможно получить имущественное возмещение:

Вместо получения имущественного вычета налогоплательщик вправе уменьшить сумму своих облагаемых налогом доходов на сумму фактически произведенных им и документально подтвержденных расходов, связанных с приобретением этого имущества.

В случае покупки земельных участков для дальнейшего строительства, возврат части подоходного налога предоставляется непосредственно после оформления права собственности на объект.

Документы, которые дают право вернуть часть НДФЛ:

В течение месяца после подачи письменного заявления на возврат НДФЛ при покупке квартиры или другого жилья налогоплательщик может получить возмещение подоходного налога.

Данный тип вычетов имеют право получить следующие категории физических лиц:

Правильный размер денежных средств, которые подлежат к возмещению, определяется категорией граждан и варьируется от 500 до 3000 рублей за период. Возврат НДФЛ осуществляется налоговым агентом в размере, установленном ст. 218 НК. Если налогоплательщику обязаны вернуть по нескольким пунктам налоговый вычет, тогда выделяется максимальный из предназначающихся.

Возврат НДФЛ осуществляется в случае:

Возмещение подоходного налога за обучение, осуществление лечения и др. осуществляется в связи с предоставлением налогоплательщиком заявления в ИФНС, заполнения декларации по форме 3-НДФЛ, предоставления подтверждающих правильных документов об оплате данных расходов (за обучение, медицинское обслуживание, оплату страховки).

Сумма денег может составлять до 120000 рублей за налоговый период.

Исчисляются на основании доходов от предпринимательства, трудовой деятельности по договору, авторских вознаграждений.

Вычеты предоставляются плательщикам, в т.ч. иностранцам, которые имеют налоговый статус не менее 12 месяцев, после заполнения в ИФНС заявления по установленной форме и декларации.

При подтверждении доходов может понадобиться пояснительная записка к бухгалтерскому балансу 2016, образец которой возможно скачать  скачать

скачать

Образец заявления в налоговую на возврат подоходного налога при покупке квартиры, на вычет НДФЛ на ребенка, возврат НДФЛ за обучение 2016 —

Заявление может быть подано в местный ИФНС в течение 3 лет со дня уплаты налога. Заполнение документа основано на свободной форме, с образцом которой возможно предварительно ознакомиться. В заявлении следует указать, кроме персональных данных и оснований для получения возмещения, реквизиты счета для перечисления средств.

Также в ИФНС подается заполненная форма (бланк) налоговой декларации 3-НДФЛ 2016 года .

Если у налогоплательщика существуют какие-либо обязательства по налогам, возврат вычетов будет произведен только после их полного погашения.

Share this:Я приобрела квартиру по ипотеке за 1,9 млн. рублей в строящемся доме еще в 2012 году, немного позже я вышла замуж и родила ребенка. В данный момент я в декретном отпуске. Может ли мой муж получить налоговый вычет по квартире? Он получает намного большую зарплату по сравнению с моими детскими выплатами, поэтому мы гасим ипотеку преимущественно с денег, которые зарабатывает он, но при этом, собственник квартиры я.

Добрый день, Светлана. Исходя из Вашего текста, квартира была приобретена до оформления брака с Вашим мужем. Если это так, то Ваш муж не имеет права на имущественный налоговый вычет по данному объекту недвижимости.

Какая разница — когда она вышла замуж. Если квартира оформлена на нее одну! В любом случае муж не сможет получить за нее налоговый вычет.

Добрый день! Я проходила лечение от бесплодия методом ЭКО, в период с 2012 по 2013 год. После этого я хотела вернуть НДФЛ, для этого мне нужна была копия лицензии клиники и копия справки на лечение для подачи в ФНС. Но мне отказали в предоставлении этих документов, ссылаясь на недавнюю реорганизацию компании. Хотя сайт и название осталось прежним, а поменялись только телефон и адрес. Как мне поступить для возврата НДФЛ? Как получить необходимые документы?

Добрый день, Наталья. Еще раз обратитесь в клинику и попросите их предоставить копию лицензии и справки на лечение, от того юридического лица, на которое была осуществлена оплата. Даже при условии реорганизации, эти данные должны остаться на хранение в архиве.

В ноябре 2015 года я приобрела квартиру. В октябре того же года сменила работодателя. Могу ли я подать заявление на возврат вычета на нового работодателя за весь 2015 год? Или в данном случае вычет удобнее вернуть через налоговую инспекцию? И когда я могу обратиться с заявлением в инспекцию? до окончания 2015 года или в начале 2016?

Здравствуйте!

Подошло время для сдачи очередной декларации. Собственники двое родителей и двое несовершеннолетних детей, в равных долях. Дом приобретался в 2012 г. Глядя в предыдущие декларации видим, что у каждого родителя стоит доля 1/4 и сумма 1000000 рэ. Не получается в программе за 2015 г. сделать эти цифры. При 1/4 получаем 500000. Ставя 1/2-1000000. Но это не верно. Где ошибка? И еще. Не понятно, откуда берется цифра в п.п. 2.2 листа И.

Спасибо.

Купля-продажа квартиры – это сделка в процессе которой покупатель оплачивает стоимость жилой недвижимости продавцу, а продавец передает право собственности на эту недвижимость покупателю. Часть средств, которые покупатель потратил на покупку квартиры, можно вернуть через налоговую инспекцию.

Сумма, которую покупатель сможет вернуть при соблюдении определенных условий, не может превышать 13% от 2 млн. руб. именно таков размер имущественного вычета при покупке квартиры. Если стоимость квартиры менее 2 млн. руб. то покупатель сможет вернуть НДФЛ с полной стоимости недвижимости. Если же стоимость превышает 2 млн. руб. то вернуть получится только 13% от 2 млн. руб.

Возврат НДФЛ с покупки квартиры возможен в случае, если покупатель в том году, в котором он купил квартиру, платил подоходный налог со своих доходов. А также при наличии документов, подтверждающих оплату за квартиру.

Для того чтобы вернуть НДФЛ при покупке квартиры, нужно написать заявление на возврат подоходного налога, образец такого заявления предлагаем скачать внизу статьи в формате word.

Типовой формы заявления нет, составить его можно в свободной форме, можно воспользоваться бланком, предоставляемым самой ИФНС. Заявление вместе с прочими документами подается в отделение налоговой службы, расположенной по месту жительства налогоплательщика. За один год получится вернуть только сумму в пределах уплаченного за этот год НДФЛ. Остатки невозвращенной суммы переходят на следующий год. Подробнее о возврате подоходного налога при покупке квартиры и имущественном вычете можно прочитать в этой статье .

В данной статье остановимся подробнее на особенности написания заявления на возврат НДФЛ.

Возможно, вам также пригодятся образцы заявление на возврат подоходного налога в связи с расходами на обучение – скачать образец. лечение – скачать .

Заявление в налоговую инспекцию на возврат НДФЛ при покупке квартиры

Как написать заявление на возврат НДФЛ при покупке квартиры?В правом углу следует написать, что заявление подается в ИНФС №__ (по месту жительства заявителя). Далее пишется, от кого оно составляется (покупатель квартиры, он же заявитель) – ФИО полностью в родительном падеже, адрес проживания, телефон, серия и номер паспорта.

В основном содержимом бланка пишется просьба вернуть НДФЛ в связи с получением имущественного вычета по суммам, направленным на покупку жилой недвижимости (квартиры, жилого дома, комнаты, доли в квартире). Сумма подоходного налога, которая должна быть возвращена налогоплательщику, пишется прописью и цифрами.

Для того чтобы налоговая имела возможность перечислить деньги в случае, если будет принято положительное решение в предоставлении имущественного вычета, необходимо прописать номер счета и название банке, где он открыт в самом заявлении.

Заполненный бланк заявления подписывается покупателем квартиры и передается вместе с остальными документами в налоговый орган (3-НДФЛ. справка о доходах, паспорт, документы, подтверждающие расходы, свидетельство на квартиру).

Скачать заявление на возврат НДФЛ при покупке квартиры Видео-урок. «Основные налоговые вычеты по НДФЛ»В видео-уроке эксперт сайта «Бухгалтерия для чайников» Наталья Васильевна Гандева рассказывает на практических примерах про расчет другие налоговые вычетов, помимо имущественного, по налогу на доходы физических лиц (НДФЛ): социального и стандартного.

Оцените качество статьи. Нам важно ваше мнение:

Если Вам понадобился образец бланка заявления на получение налогового вычета, Вы можете скачать его образец, или же написать от руки, что тоже не запрещено.

Стоит учитывать, универсального бланка заявления на получение налогового вычета за обучение законом не предусмотрено, поэтому при обращении в отделение ФНС, вас могут попросить заполнить бланк именно той формы, которая установлена у них. В шапке бланка в обязательном порядке укажите имя начальника и наименование ФНС.

Скачать образец в формате Word Вы можете, пройдя по данной ссылке

Имущественный налоговый вычет предоставляется в случаях:

• приобретение или строительство квартиры, дома, комнаты или доли в них;

• покупка земельного участка под ИЖС;

• покупка земельного участка (или его доли) с расположенным на нем жилым домом;

В случае продажи недвижимого и движимого имущества налогоплательщик тоже имеет право на получение налогового вычета в соответствии с действующим законодательством, если он являлся собственником этого имущества более 3-х лет:

• в случае реализации квартиры, комнаты, жилого дома, дачи, земельного участка (или доли в них) сумма имущественного налогового вычета не превышает 1 млн руб;

• в случае реализации автомобиля (и другого движимого имущества) сумма налогового вычета не превышает 250 000 руб.

Получить имущественный налоговый вычет при покупке жилья налогоплательщик может в налоговой инспекции при подаче итоговой декларации или у работодателя при наличии уведомления ИФНС о подтверждении права налогоплательщика на налоговый вычет.

Если сумма дохода за год меньше, чем сумма налогового вычета, работник может получить вычет в ИФНС по месту жительства или у работодателя в следующем году.

24 Августа 2016

Плательщикам единого сельскохозяйственного налога могут дать право добровольной уплаты НДС. С такой законодательной инициативой выступил минсельхоз. По мнению авторов законопроекта, от этого выиграет не только бюджет, но и сами фермеры.

Эксперты рассмотрели вопрос о том, сгорают ли ежегодные оплачиваемые отпуска и чем грозит компании непредоставление работнику отпуска в течение больше, чем двух лет подряд.

Организация арендовала объект торговли. Поскольку на арендованных площадях отсутствовали складские и подсобные помещения, организация, установив временные перегородки, обустроила их самостоятельно (в договоре аренды указанное оговорено). При расчете ЕНВД она использовала физический показатель «площадь торгового зала» исходя из фактически используемой площади. Однако налоговики посчитали это неправомерным и доначислили налог. АС УО в Постановлении от 20.05.2016 по делу № А71-9313/2015 принял сторону фискалов. Подробнее об этом деле – в данной статье.

ВС РФ встал на сторону налоговой инспекции в споре по поводу отмены возмещения НДС в отсутствие доказательств реальности экспортных поставок (Определение ВС РФ от 20 июля 2016 г. №305-КГ 16-4155).

22 Августа 2016

Для расчета пособия по временной нетрудоспособности, причитающегося работнику, следует определить его трудовой стаж, расчетный период, суммы, включаемые в расчет больничного, а также посчитать средний дневной заработок. Кроме того, нужно знать некоторые нюансы законодательства. Условия, размеры и порядок выплаты пособий по временной нетрудоспособности установлены Законом № 255-ФЗ (Федеральный закон от 29.12.2006 № 255-ФЗ (далее - Закон № 255-ФЗ)). В статье мы рассмотрим, как правильно производятся оплата больничного и расчет больничного.

Семинары