Рейтинг: 4.3/5.0 (1881 проголосовавших)

Рейтинг: 4.3/5.0 (1881 проголосовавших)Категория: Бланки/Образцы

Сроки подачи заявления

Заявление о зачете либо возврате сумм НДС подается в инспекцию одновременно с декларацией или в период проведения проверки. Дело в том, что при вынесении решения о возмещении суммы НДС инспекция должна знать хочет ли организация вернуть сумму НДС на свой расчетный счет или зачесть ее в счет будущих периодов (п.7 ст.176 НК РФ). Поэтому так важно своевременно оповестить проверяющих о своих пожеланиях.

Кстати, возможен и такой вариант: часть суммы можно направить в счет уплаты будущих платежей по НДС, а оставшуюся «перебросить» на другие налоги либо вернуть на расчетный счет.

Если на дату вынесения решения у организации числится недоимка по НДС или иным федеральным налогам (пеням и штрафам), инспекция самостоятельно произведет зачет, и заявления от налогоплательщика на это не потребуется (п.4 ст.176 НК РФ).

Обязательные реквизиты документа

Заявление составляется в произвольной форме.

Если речь идет о зачете НДС в счет уплаты другого федерального налога, то в заявлении указывается КБК налога на добавленную стоимость, а также КБК того налога, в счет уплаты которого засчитывается НДС.

Кроме того, в заявлении следует указать засчитываемую сумму НДС, впрочем, судя по последним разъяснениям Минфина, это необязательно (письмо Минфина от 2 сентября 2011 г. № 03-02-07/1-315).

В заявлении на возврат указываются реквизиты расчетного счета, на который налоговый орган должен перечислить деньги.

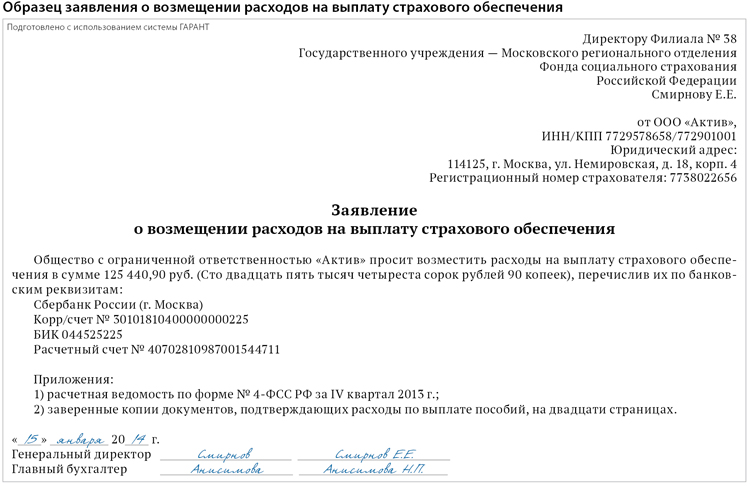

Образец (пример составления) заявления о возмещении НДС путем возврата и заявления о возмещении НДС путем зачета

Образец заявления о возмещении НДС путем возврата

В ИФНС России N 24 по г. Москве

от общества с ограниченной

ответственностью «Альфа»

Адрес места нахождения:

127562, г. Москва,

ул. Плещеева, д. 10а

ИНН/КПП 7724134420/772401001

ОГРН 1047713345678

Тел. (499) 636-54-32

Контактное лицо —

главный бухгалтер

Архипова Елена Ивановна

Заявление

о возмещении НДС путем возврата

19 апреля 20__ г.

По итогам I квартала 2013 г. сумма налоговых вычетов превысила общую сумму налога, исчисленную ООО «Альфа» за этот налоговый период, на 100 000 (Сто тысяч) руб. Это отражено в налоговой декларации по налогу на добавленную стоимость за I квартал 2013 г. которую ООО «Альфа» представило в ИФНС России N 24 по г. Москве 19 апреля 2013 г.

В соответствии с п. 1 ст. 176 НК РФ указанная разница подлежит возмещению налогоплательщику.

На основании изложенного в порядке п. п. 1 — 3, 6 ст. 176 НК РФ просим вернуть подлежащий возмещению налог на добавленную стоимость в сумме 100 000 руб. путем перечисления на расчетный счет ООО «Альфа» по следующим реквизитам:

БИК 044525225, ОАО «Сбербанк России», г. Москва;

кор/счет 30101810400000000225 в ОПЕРУ Московского ГТУ Банка России;

На момент подачи настоящего заявления задолженности перед бюджетом не имеется (по данным налогоплательщика).

Также просим учесть, что за несвоевременный возврат налога в соответствии с п. 10 ст. 176 НК РФ должны быть начислены проценты.

Генеральный директор ООО «Альфа» ———- Н.П. Трифонов

М.П.

Приложение 6 к главе 13

Образец заявления о возмещении НДС путем зачета

В ИФНС России N 25 по г. Москве

от общества с ограниченной

ответственностью «Бета»

Адрес места нахождения:

127562, г. Москва,

ул. Чистова, д. 9

ИНН/КПП 7725136540/772501001

ОГРН 1047725345678

Тел. (499) 636-77-28

Контактное лицо —

главный бухгалтер

Маркова Ирина Сергеевна

Заявление

о возмещении НДС путем зачета

19 апреля 20__ г.

По итогам I квартала 2013 г. сумма налоговых вычетов превысила общую сумму налога, исчисленную ООО «Бета» за указанный налоговый период, на 50 000 (Пятьдесят тысяч) руб. Это отражено в налоговой декларации по налогу на добавленную стоимость за I квартал 2013 г. которую ООО «Бета» представило в ИФНС России N 25 по г. Москве 19 апреля 2013 г.

В соответствии с п. 1 ст. 176 НК РФ указанная разница подлежит возмещению налогоплательщику.

На основании изложенного в порядке п. п. 1 — 3, 6 ст. 176 НК РФ просим подлежащий возмещению налог на добавленную стоимость в сумме 50 000 руб. направить в счет уплаты предстоящих платежей по НДС за II квартал 2013 г. уплачиваемых по КБК 182 1 03 01000 01 1000 110.

На момент подачи настоящего заявления задолженности перед бюджетом не имеется (по данным налогоплательщика).

Навигация по записям

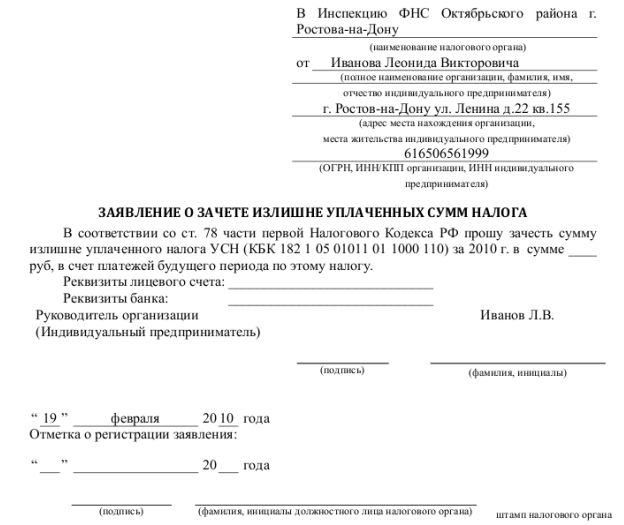

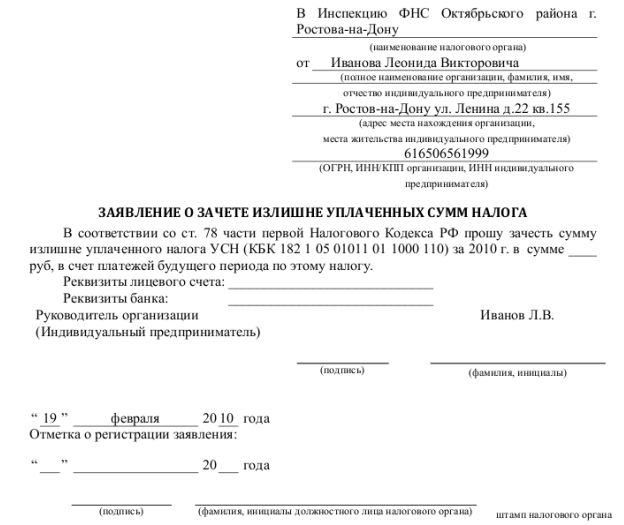

Согласно статьи 78 НК РФ суммы уплаченного излишне налога, пени, авансового платежа, штрафа и других сборов возможно зачесть в счет будущих платежей по такому или другим налогам, а также применять для погашения недоимки по прочим обязательным отчислениям, штрафам и пеням за налоговые правонарушения. Данные выплаты также можно просто возвратить налогоплательщику.

Налоговая служба обязуется за 10 дней от дня обнаружения налогоплательщика уведомить о всех фактах и сумме лишней уплаты сборов и налогов. В таких случаях проводят иногда совместную сверку расчетов по сборам, налогам, штрафам и пеням.

Чтобы сделать зачет излишне уплаченной суммы налога, как например с зачетом минимального налога при УСН. налогоплательщику необходимо подать в налоговый орган заявление на зачет налога. Такое заявление составляют в произвольной форме. Но здесь предлагается скачать бланк заявления о зачете налога, рекомендуемый федеральной налоговой службой ФНС РФ

Заявление налогового зачета примут, когда зачитываемая сумма направлена в тот же бюджет, куда сделана выплата. Время действия обращения о зачете — не больше трех лет от дня уплаты данной суммы.

Необходимо в заявлении указать:Кроме заявления на зачет налога, необходимо предоставить платежные документы, которые свидетельствуют об излишней уплате, акт сверки, уточненную декларацию.

По сути дела заявление на зачет налога - это официальное обращение налогоплательщика в налоговую службу Российской Федерации в отношении зачета налога. Заявление на зачет, в отличие от жалобы, не связано с нарушением его законных интересов и прав и не содержит просьбы устранить таковое нарушение, а направлено исключительно на реализацию интересов и прав заявителя или устранение каких-либо недостатков в работе предприятий, организаций, учреждений. 3аявление на зачет налога подается в письменной форме. Порядок их рассмотрения аналогичен тому, как рассматриваются жалобы.

Скачать бесплатно образец Заявления о зачете налога 2016.doc (Word) Какие банковские реквизиты нужно указать в заявлении на возврат излишне уплаченного НДФЛЗаявление на возврат излишне уплаченного налога на доходы физических лиц должно содержать ряд банковских реквизитов, необходимых для перевода денежных средств получателю. ФНС России в письме от 25.04.16 № БС-3-11/1859@ напомнила эти реквизиты.

Форма заявления о возврате суммы излишне уплаченного (взысканного) любого налога (сбора, пени, штрафа) утверждена приказом ФНС России от 03.03.15 № ММВ-7-8/90@. В ней предусмотрены поля для отражения сведений о банке получателя платежа. В частности, к ним относятся: наименование банка, БИК, ИНН/КПП и корреспондентский счет банка (кредитной организации). Эти же реквизиты есть и в форме платежного поручения. которое налоговики будут заполнять для перечисления излишне уплаченной суммы НДФЛ получателю.

Поэтому в ФНС отмечают, что все перечисленные выше реквизиты необходимо в обязательном порядке указать в заявлении на возврат излишне уплаченного налога на доходы физических лиц.

ДОПОЛНИТЕЛЬНЫЕ ССЫЛКИ по теме

Всего ситуаций, когда можно претендовать на возврат налога. три:

В зависимости от ситуации различается и порядок действий по возврату налога. Что предпринять в каждой из них, вам расскажут материалы данной рубрики.

Возврат излишне уплаченного налогаИтак, у вас переплата, и вы хотите ее вернуть. На что следует обратить внимание?

Прежде всего, на дату ее возникновения. На возврат налога Налоговым кодексом отведено 3 года. Исчисляются они с даты возникновения переплаты. И если по обязательным платежам, которые перечисляются только по итогам налоговых периодов, определить эту дату достаточно просто, то по налогам с авансовым механизмом расчетов может возникать вопрос: «Считать срок на возврат налога с даты внесения в бюджет аванса или годового платежа?».

Ответ на этот вопрос ищите в этой публикации. В ней рассмотрен налог на прибыль, но выводы применимы ко всем налогам, которыми мы авансируем бюджет.

Если 3-годичный срок пропущен, на возврат налога можно не рассчитывать.

Если временные рамки позволяют, вам нужно решить, как вы хотите использовать имеющийся излишек. Получить его назад можно не только в форме возврата налога. но и в форме зачета «лишнего» в счет недоимок или будущих платежей. И в том и в другом случае от вас потребуется заявление.

Посмотреть и скачать образец заявления на возврат налога можно в этой статье .

Заявление подано — осталось дождаться решения налоговиков. На решение о зачете у них есть 10 дней, на решение о возврате налога — 1 месяц после получения заявления. За нарушение сроков возврата с ФНС можно получить проценты.

Особенности возврата излишне взысканных суммИзлишне взысканные суммы являются следствием налоговых доначислений, которые впоследствии оказываются незаконными. Например, вас проверили, доначислили налог и пени, а возможно, и штраф. Вы всё это уплатили, а затем успешно обжаловали доначисления в суде. У вас есть все основания вернуть то, что взыскано не по закону.

Для возврата налогов в такой ситуации применяются правила ст. 79 НК РФ, которые отличаются от возврата переплаты следующим:

Форма заявления на возврат излишне взысканных сумм та же, что и для возврата переплаты. О ней читайте здесь .

Возврат налогового вычетаЕсли в результате применения вычета бюджет остался должен вам некую сумму, вы вправе ее вернуть. Такая ситуация может сложиться у плательщиков:

Возврат вычетов по НДС (его возмещение) происходит по особому сценарию, который прописан в ст. 176 НК РФ.

Ответы на некоторые спорные вопросы по возврату налога на добавленную стоимость можно найти в этом материале .

Аналогичная процедура для вычетов по акцизам предусмотрена ст. 193 НК РФ.

Возврат вычета по НДФЛ зависит от того, где вы его получаете:

Текст этой статьи и комментарии к ней ищите здесь .

Заявление на возврат налога — образецМы кратко рассмотрели все возможные ситуации с возвратом налога. Они разные, но у них есть один обязательный атрибут — заявление.

Документ важен потому, что только посредством его подачи налогоплательщик может потребовать назад суммы, которые переплатил в казну по собственной воле или помимо нее. Не будет заявления — не будет и возврата.

Подача такого заявления запускает возвратный механизм, а также сроки, в которые налоговики должны успеть завершить процедуру, чтобы не навредить бюджету. А значит, от вас требуется правильно его составить и вовремя подать. А помогут вам в этом материалы нашего сайта. Например:

Удачных вам возвратов!

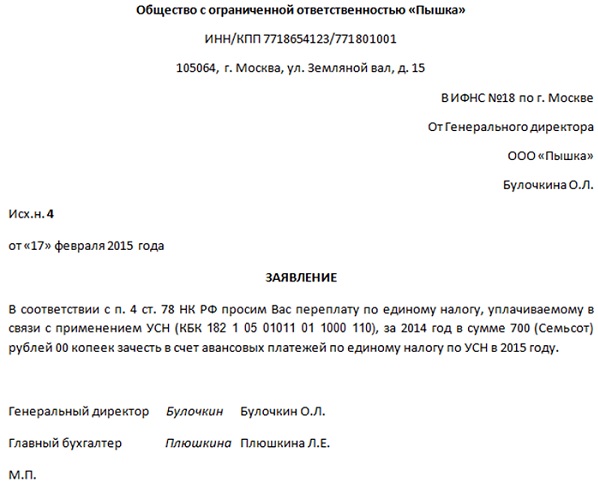

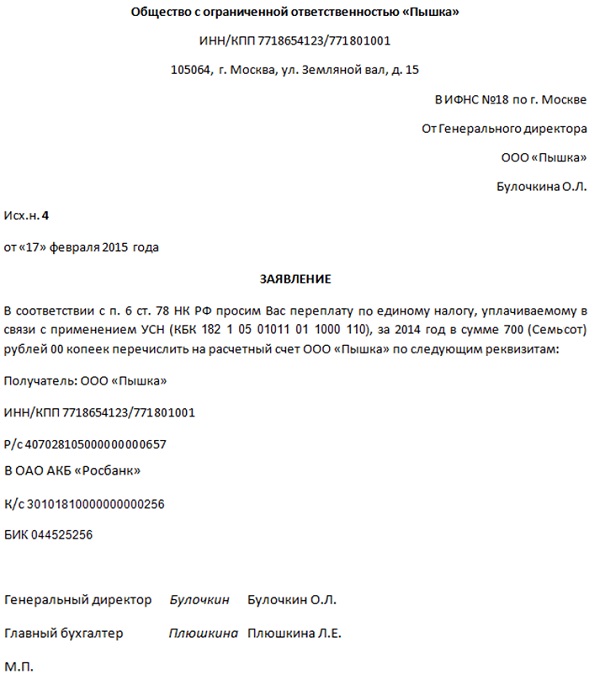

Примерный образец заявления в ифнс о зачете переплаты по единому налогу

Особенностью налогообложения по единому налогу при упрощенной системе налогообложения в России являются авансовые платежи, что обусловлено требованиями Статьи 346.21 «Порядок исчисления и уплаты налога» Налогового кодекса Российской Федерации.

Иногда возникают моменты, когда сумма авансовых платежей, превышает сумму единого налога, который необходимо уплатить по результатам года.

В соответствии со статьей 78 Налогового кодекса Российской Федерации «Сумма излишне уплаченного налога подлежит зачету в счет предстоящих платежей налогоплательщика по этому или иным налогам, погашения недоимки по иным налогам, задолженности по пеням и штрафам за налоговые правонарушения либо возврату налогоплательщику в порядке, предусмотренном настоящей статьей».

В соответствии с указанной статьей Налогового кодекса РФ зачет переплаты по единому налогу в счет предстоящих платежей производится налоговым органом на основании письменного заявления налогоплательщика.

При наличии у налогоплательщика недоимки по пеням, штрафам или другим налогам ИФНС самостоятельно производит зачет сумм переплаченного налога в счет недоимки.

Также посмотреть: юридические консультации

Далее приведен образец (примерный) заявления в ифнс о зачете переплаты по единому налогу

Руководителю ИФНС №___

По г. ______________

__________________________

От ООО __________________________

ИНН/КПП_________________________

ОГРН ____________________________

Адрес____________________________

ЗАЯВЛЕНИЕ

о зачете переплаты по единому налогу

при упрощенной системе налогообложения

На основании ст. 78 НК РФ ООО «__________» просит принять к зачету переплату по единому налогу при упрощенной системе налогообложения в сумме _______________________ рублей в счет будущих платежей по данному налогу по КБК 18210501020011000110.

Переплата по единому налогу сформировалась в связи с уплатой авансовых платежей в большей сумме, чем было рассчитано за 201_ год.

В частности, за 201_ год было уплачено в бюджет авансовых платежей по единому налогу на сумму _______________________ рублей, в том числе:

- За 1 квартал __________________ рублей (платежное поручение №__ от ___________г.);

- По итогам полугодия _________________ рублей (платежное поручение №__ от ___________ г.);

- По итогам 9 месяцев _________________ рублей (платежное поручение №__ от ___________ г.).

Сумма единого налога при упрощенной системе налогообложения за 201_ год составила ________________________ рублей.

Приложение:

1.Копия платежного поручения №__ от ___________ г.

2. Копия платежного поручения №__ от ___________ г.

3. Копия платежного поручения №__ от ___________ г.

4. Копия Декларации ООО «______________________» по единому налогу при упрощенной системе налогообложения за 201__ г.

Ген.директор ___________________ И. И. Петров

Главный бухгалтер ____________________ А.А.Иванова

Подборка наиболее важных документов по запросу Заявление на возмещение НДС (нормативно-правовые акты, формы, статьи, консультации экспертов и многое другое).

Нормативные акты. Заявление на возмещение НДС"Налоговый кодекс Российской Федерации (часть вторая)" от 05.08.2000 N 117-ФЗ

(ред. от 05.04.2016, с изм. от 13.04.2016)

(с изм. и доп. вступ. в силу с 01.06.2016) 6. При отсутствии у налогоплательщика недоимки по налогу, иным федеральным налогам, задолженности по соответствующим пеням и (или) штрафам, подлежащим уплате или взысканию в случаях, предусмотренных настоящим Кодексом, сумма налога, подлежащая возмещению по решению налогового органа, возвращается по заявлению налогоплательщика на указанный им банковский счет. При наличии письменного заявления.

Путеводитель по налогам. Энциклопедия спорных ситуаций по НДС 6.9. С какого дня начисляются проценты, если заявление о возврате НДС, подлежащего возмещению, подано после завершения камеральной проверки (п. 10 ст. 176 НК РФ)?

Формы документов. Заявление на возмещение НДСФорма: Заявление о возмещении налога на добавленную стоимость путем зачета в счет предстоящих платежей (образец заполнения)

(Подготовлен специалистами КонсультантПлюс, 2016)

Форма: Заявление о возмещении налога на добавленную стоимость путем возврата на расчетный счет организации (образец заполнения)

(Подготовлен специалистами КонсультантПлюс, 2016)

СЗВ-М на единственного учредителя сдавать не нужно

СЗВ-М на единственного учредителя сдавать не нужно

Если компания не ведет хозяйственную деятельность, не имеет наемных работников, а с единственным учредителем, исполняющим обязанности руководителя, не заключен трудовой договор или ГПД, такая организация не обязана сдавать СЗВ-М.

Реестр субъектов малого и среднего бизнеса уже появился

Реестр субъектов малого и среднего бизнеса уже появился

На сайте Налоговой службы появился раздел Единый реестр субъектов малого и среднего предпринимательства. Теперь «малышам» не нужно специально подтверждать свой статус для получения преференций.

6-НДФЛ: опубликована очередная подборка ответов на насущные вопросы

6-НДФЛ: опубликована очередная подборка ответов на насущные вопросы

Налоговая служба ответила на ряд вопросов, связанных с заполнением формы 6-НДФЛ. На некоторые из них налоговики уже отвечали ранее, но есть и несколько свежих разъяснений.

6-НДФЛ: как отразить выплату премий

6-НДФЛ: как отразить выплату премий

Работодатель, выплачивающий своим работникам помимо зарплаты еще и премии, должен удержать и уплатить в бюджет НДФЛ с премиальных сумм. Как правильно заполнить 6-НДФЛ по этим операциям, разъяснила Налоговая служба.

Больничный в 6-НДФЛ: новые разъяснения

Больничный в 6-НДФЛ: новые разъяснения

Если пособие по временной нетрудоспособности начислено в одном отчетном периоде, а выплачено в другом, отражать такой переходящий больничный нужно в периоде выплаты.

Бухгалтер-кассир в отпуске: как передать его функции другому сотруднику

Бухгалтер-кассир в отпуске: как передать его функции другому сотруднику

В случае, когда в компании временно отсутствует бухгалтер-кассир, его обязанности может исполнять другой работник бухгалтерии в порядке совмещения. Минтруд напомнил, как правильно это оформить.

Страховые взносы - 2017: новые формы отчетности уже разработаны

Страховые взносы - 2017: новые формы отчетности уже разработаны

С 01.01.2017 года взносами на обязательное пенсионное, социальное и медицинское страхование будет заниматься ФНС. В руках соцстраха останутся только взносы «на травматизм». В связи с этим налоговики и ФСС уже разработали новые формы расчетов.

КАК ЗАЧЕСТЬ ИЛИ ВЕРНУТЬ ПЕРЕПЛАТУ ПО НАЛОГУ?Для зачета (возврата) переплаты по налогу (пене, штрафу) надо подать соответствующее заявление в ИФНС по месту учета организации п. п. 2. 4 - 6 ст. 78 НК РФ .

1) лично. Это может сделать руководитель или представитель организации по доверенности ;

2) по почте ценным письмом с описью вложения;

3) в электронной форме по телекоммуникационным каналам связи - с усиленной квалифицированной электронной подписью.

Зачесть переплату в счет уже имеющейся у организации задолженности по налогам того же вида (пеням по налогам того же вида) или штрафам ИФНС может сама. Однако заявление о зачете лучше подать и в этом случае п. 5 ст. 78 НК РФ .

Если переплата возникла из-за ошибки в декларации, то одновременно с заявлением о зачете (возврате) переплаты надо подать в ИФНС уточненную декларацию с уменьшенной суммой налога п. 1 ст. 81 НК РФ .

После получения от вас заявления ИФНС может предложить вам провести совместную сверку расчетов по налогам (пеням, штрафам) п. 3 ст. 78 НК РФ. Это надо сделать, так как в этом случае ИФНС зачтет или вернет вам переплату только после подписания акта сверки п. п. 3 - 6 ст. 78 НК РФ .

Срок, в который ИФНС должна принять решение о зачете (возврате) переплаты п. п. 4. 5. 8 ст. 78 НК РФ, Письмо Минфина от 29.04.2016 N 03-02-07/1/26321

Срок, в который деньги должны поступить на счет организации, если подавалось заявление о возврате переплаты п. 6 ст. 78 НК РФ, Письмо Минфина от 15.10.2015 N 03-04-05/59032, п. 36 Постановления Пленума ВАС от 30.07.2013 N 57

Получив заявление организации, ИФНС не предложила провести сверку расчетов

10 рабочих дней со дня получения заявления организации

Месяц со дня получения ИФНС заявления организации

Получив заявление организации, ИФНС предложила провести сверку расчетов

10 рабочих дней со дня подписания акта сверки организацией и ИФНС

Наличие переплаты следовало из декларации (в том числе уточненной), поданной одновременно с заявлением о зачете (возврате) переплаты

10 рабочих дней п. 2 ст. 88 НК РФ, п. 11 Информационного письма Президиума ВАС от 22.12.2005 N 98. - если камеральная проверка декларации завершена в течение трех месяцев со дня ее представления - со дня завершения проверки; - если камеральная проверка декларации не завершена в течение трех месяцев со дня ее представления - со дня, когда истекли три месяца со дня представления декларации

Месяц со дня окончания камеральной проверки декларации, но не позднее чем через четыре месяца со дня ее представления п. 11 Информационного письма Президиума ВАС от 22.12.2005 N 98, Письмо Минфина от 03.07.2013 N 03-02-08/25502

Пример. Исчисление срока на возврат переплаты, наличие которой следовало из уточненной декларации

Уточненная декларация, в которой сумма налога к уплате исчислена в меньшем размере, чем в ранее представленной декларации, и заявление о возврате переплаты получены ИФНС 03.03.2015.

Три месяца, отведенные на проведение камеральной проверки этой декларации, истекут 03.06.2015. Если ИФНС не выявит каких-либо нарушений, то деньги должны поступить на расчетный счет организации не позднее 03.07.2015.

Если ИФНС нарушит срок возврата переплаты, она должна заплатить вам проценты п. 10 ст. 78 НК РФ. Рассчитать сумму процентов вам поможет калькулятор (/calculators ).

За нарушение срока принятия решения о зачете излишне уплаченных сумм проценты не начисляются п. 2 ст. 78 НК РФ .

Совет. Заявление о зачете переплаты в счет предстоящих платежей лучше подавать не позднее чем за 10 рабочих дней до последнего дня срока уплаты налога. В противном случае ИФНС может принять решение о зачете уже после того, как этот срок наступит. И если организация не уплатит в срок текущий платеж по налогу, то на его сумму ИФНС начислит пеню. Пеня будет начислена за период со дня, следующего за последним днем срока уплаты налога, и по день принятия ИФНС решения о зачете п. 20 Постановления Пленума ВАС от 30.07.2013 N 57, Письмо Минфина от 12.02.2010 N 03-02-07/1-62. Например, организация 17.04.2015 подала заявление о зачете переплаты по налогу на прибыль в счет предстоящих платежей по НДС. Так как сумма переплаты была больше, чем НДС, подлежащий уплате за I квартал 2015 г. организация перечислять в бюджет налог не стала. Решение о зачете переплаты ИФНС приняла 30.04.2015. За несвоевременную уплату НДС за I квартал организации начислены пени за период с 28.04.2015 по 30.04.2015.

Внимание! Сроки для зачета (возврата) НДС, подлежащего возмещению по декларации, исчисляются в особом порядке .

Образец заполнения заявления о зачете суммы излишне уплаченного налога (сбора, пени, штрафа) в счет предстоящих платежей

Образец заполнения заявления о зачете суммы излишне уплаченного налога (сбора, пени, штрафа) в счет предстоящих платежей

Образец заполнения заявления о зачете суммы излишне уплаченного налога (сбора, пени, штрафа) в счет погашения недоимки (задолженности по пеням, штрафам)

Образец заполнения заявления о зачете суммы излишне уплаченного налога (сбора, пени, штрафа) в счет погашения недоимки (задолженности по пеням, штрафам)

Образец заполнения заявления о возврате суммы излишне уплаченного налога (сбора, пени, штрафа)

Образец заполнения заявления о возврате суммы излишне уплаченного налога (сбора, пени, штрафа)

В какой срок можно зачесть или вернуть переплату по налогу? >>>

Как можно использовать переплату по налогу (пене, штрафу)? >>>

Как вернуть переплату по налогу на прибыль? >>>

Как возместить НДС из бюджета? >>>

Как получить акт сверки по налогам? >>>

Как зачесть или вернуть переплату по страховым взносам? >>>

В Практическом пособии по зачету и возврату налогов (пеней, штрафов) читайте подробнее о порядке:

- проведения совместной сверки расчетов по налогам (пеням, штрафам) >>>

- зачета переплаты по налогам (пеням, штрафам) >>>

- возврата излишне взысканных налогов (пеней, штрафов) >>>

Издательство «Главная книга», © 2016. Сборник типовых ситуаций. 2016-05-27 .

Новостная рассылка для бухгалтера

Ежедневно мы отбираем важные для работы бухгалтера новости, экономя ваше время.

Получайте бесплатную рассылку бухгалтерских новостей на электронную почту.

В случае если сумма налоговых вычетов («входного» НДС) превысила сумму НДС от реализации, разница подлежит возмещению из бюджета.

Обратите внимание. возместить НДС могут только плательщики данного налога. Организации и ИП, применяющие специальные налоговые режимы (УСН. ЕНВД. ЕСХН. ПСН ), в случае выставления счет-фактуры с выделенной суммой НДС, обязаны уплатить налог в бюджет, но права на возмещение не имеют.

Порядок возмещения НДСНДС может быть заявлен к возмещению в общем и заявительном порядке.

Общий порядок возмещения НДC

Данный порядок применяется всеми налогоплательщиками, кроме тех, что имеют право на возмещение НДС в ускоренном порядке. Возмещение налога данным способом происходит после окончания камеральной налоговой проверки, проводимой ИФНС в течение 3-х месяцев с даты получения декларации.

Алгоритм возмещения НДС в общем порядкеПроцесс возмещения НДС в общем порядке состоит из следующих этапов:

1. Подача в ИФНС декларации по НДС, где налог заявлен к возмещению из бюджета; 2. Камеральная налоговая проверка декларации (3 месяца с даты получения декларации); 3. Вынесение решения о возмещении (если ИФНС не нашла обстоятельств, препятствующих возмещению налога) — в течение 7 дней, с даты окончания камеральной проверки; 3.1 Вынесение акта камеральной налоговой проверки (если в ходе проверки выявлены нарушения) – в течение 10 дней с даты окончания проверки; 3.2 Обжалование акта камеральной проверки в порядке досудебного урегулирования споров; 3.3 Вынесение решения о привлечении (отказе в привлечении) к налоговой ответственности и решения о возмещении (отказе в возмещении полностью или частично) НДС; 3.4 Обжалование решения в вышестоящем налоговом органе в порядке досудебного аудита; 3.5 Вынесение решения вышестоящим налоговым органом. 4. Направление решения о возмещении налогоплательщику – в течение 5 дней с даты его вынесения; 5. Получение денежных средств на расчетный счет (отражение в карточки лицевого счета, при зачете в счет будущих платежей).

Заявительный порядок возмещения НДС

Суть данного способа состоит в возмещении НДС до начала камеральной налоговой проверки.

Воспользоваться правом на ускоренное возмещение НДС могут следующие категории налогоплательщиков:

Банковская гарантия – договор поручительства банка за налогоплательщика перед налоговым органом. По данному документу банк поручается перед ИФНС возместить в бюджет сумму НДС, которую получил налогоплательщик, если ИФНС по итогам проверки признает такое возмещение необоснованным.

Указанный документ должен отвечать ряду требований:

Процесс возмещения НДС в заявительном порядке состоит из следующих этапов:

В целях сокращения контрольных мероприятий и объема представляемых документов при подтверждении ставки 0% (при осуществлении внешнеэкономической деятельности) налогоплательщиками дополнительно вносятся сведения в программу «Возмещение НДС: Налогоплательщик» (ПИК НДС) при подаче налоговой декларации на возмещение НДС.

Обратите внимание. отказать в приеме налоговой декларации при непредставлении сведений в электронном виде (сформированных в программе ПИК НДС) ИФНС не может. Об этом прямо высказалась ФНС в своем письме от 6 марта 2015 г. N ЕД-4-15/3682.

Способы возмещения НДССумма НДС, подлежащая возмещению из бюджета и подтвержденная ИФНС, может быть:

Примечание. если у налогоплательщика есть задолженность по федеральным налогам, то ИФНС самостоятельно произведет зачет подтвержденной суммы НДС, а разницу вернет на расчетный счет или зачтет в счет будущих платежей (по выбору налогоплательщика).

Заявление на возврат (зачет) налогаЗаявление на возврат (зачет) НДС может быть направлено в ИФНС в письменной форме или в электронном виде по ТКС (телекоммуникационным каналам связи) с ЭЦП (электронно-цифровой подписью).

Обратите внимание. бланка определенной формы данное заявление не имеет и может быть составлено в произвольной форме.

Образец заполнения заявления о возмещении НДС путем возврата на расчетный счет (скачать образец ).

Образец заполнения заявления о возмещении НДС путем зачета в счет будущих платежей (скачать образец ).