Рейтинг: 4.6/5.0 (1928 проголосовавших)

Рейтинг: 4.6/5.0 (1928 проголосовавших)Категория: Бланки/Образцы

Право на получение налогового вычета на детей имеют каждый из родителей ребенка или приемные родители (опекуны), которые получают доходы, облагаемые НДФЛ 13 %.

Вычет производится на каждого ребенка в возрасте до 18 лет и на каждого учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет.

Стандартный Вычет на ребенка (детей) применяется до тех пор, пока ваш доход нарастающим итогом с начала года не превысит 280 000 руб. Но с 1 января 2016 года этот порог увеличился до 350 000 рублей. Учитываются только доходы, облагаемые НДФЛ 13 %.

Размер вычета на детей1) На первого и второго ребенка — 1400 руб.

2) На третьего и каждого последующего ребенка — 3000 руб.

3) На каждого ребенка-инвалида до 18 лет и на каждого учащегося очной формы обучения в возрасте

до 24 лет, если он является инвалидом I или II группы, – 12 000 руб. ( с 1 января 2016 года), а для опекунов, попечителей и приемных родителей это вычет составляет 6 000 руб.

Указанная сумма вычета — это сумма, на которую уменьшается облагаемый НДФЛ доход, хотите узнать, сколько сэкономите, применяя вычет, посчитайте 13 % от этих сумм.

Определяя размер вычета, необходимо выстроить очередность детей согласно датам их рождения. Старший по возрасту из детей — является первым по рождению ребёнком, независимо от того, сколько ему лет, и предоставляется ли на него вычет или нет.

Если супруги имеют по ребенку от ранних браков, тогда их общий ребенок будет считаться третьим. Вычет в указанных размерах вправе получить каждый родитель по отдельности, либо один из родителей, но в двойном размере, при условии, если один откажется от своего права на вычет в пользу другого.

Также удвоенный вычет на ребенка предоставляется единственному родителю (опекуну). Единственным можно признать родителя, если другой родитель ребёнка умер, безвестно отсутствует или о нём нет никаких сведений в свидетельстве о рождении ребёнка.

Но единственный родитель теряет право на удвоенный вычет, начиная с месяца, следующего за месяцем вступления его в брак. Нахождение родителей в разводе и неуплата алиментов не является основанием для получения удвоенного вычета.

ВНИМАНИЕ: если сумма налоговых вычетов получится больше доходов работника, тогда налоговая база по НДФЛ принимается равной нулю (п. 3 ст. 210 НК РФ). А разницу, возникшую в одном месяце между суммой вычетов и заработком, можно перенести на другой месяц(ы), но только в пределах одного текущего года (письмо Минфина от 22 октября 2009 г. № 03-04-06-01/269).

Получаем вычет через работодателяСобираем необходимый пакет документов:

ДОПОЛНИТЕЛЬНО, если сотрудник является единственным родителем (опекуном):

ДОПОЛНИТЕЛЬНО, если сотрудник является опекуном или попечителем:

Далее представляем собранные документы работодателю. Если вы работаете одновременно у нескольких работодателей, то вычет можете получить только у одного из них.

Получаем вычет через налоговуюЕсли в течение года вычеты на ребёнка не предоставлялись работодателем или были предоставлены в меньшем размере, то по окончании года их можно получить в налоговой всей суммой сразу в размере уплаченного за прошедший год НДФЛ.

Собираем необходимый пакет документов. Имейте в виду, что при представлении копий документов в налоговую, необходимо иметь при себе их оригиналы. Итак, понадобится следующее:

ЗАТЕМ ПРЕДОСТАВЛЯЕМ ЭТИ ДОКУМЕНТЫ в налоговую по месту жительства.

• Заявление с просьбой предоставить вычет (это не то же самое, что заявление о возврате НДФЛ), которое иногда требовали ранее, теперь подавать НЕ нужно.

• После получения документов налоговая проведет их проверку. Проверка должна быть произведена

в течение 3 месяцев.

• После окончания проверки налоговая инспекция в течение 10 рабочих дней должна направить вам письменное уведомление с ее результатами (предоставление или отказ в предоставлении вычета).

• В случае положительного решения в течение 1 месяца вам должны перечислить денежные средства.

Пример налогового вычета на одного ребёнкаИванова М.П. имеет ребёнка в возрасте 8 лет. Её ежемесячная зарплата — 25 000 руб.

Иванова М.П. в 2015 г. имеет право на вычет — 1 400 руб. (на первого ребёнка)

Тогда НДФЛ будет удерживаться не с 25 000 руб. а с 23 600 руб. (25 000 руб. — 1 400 руб.)

И она уплатит НДФЛ — 3 068 руб. (23 600 руб. * 13 %) вместо 3 250 руб. (25 000 руб.*13%)

Таким образом, Иванова М.П. сэкономит 182 руб. (3 250 руб. — 3 068 руб.)

Применять этот вычет она сможет на протяжении 11 месяцев до начала декабря, т.к. в конце ноября суммарный доход Ивановой М.П. с начала года почти достигнет лимита в 280 000 руб.

( з/п 25 000 руб. * 11 мес. = 275 000 руб.).

Тогда экономия за 11 месяцев применения вычета составит: 2 002 руб. (182 руб. * 11 мес.)

Понравилась статья? Поделитесь с друзьями!

В 2016 году изменились размеры налогового вычета на детей по НДФЛ. Налоговый вычет на ребенка образец. Как оформить заявление в бухгалтерию, чтобы уменьшить подоходный налог. Какой размер налогового вычета на детей. Заявление на налоговый вычет на детей. Вычет НДФЛ 2016.

Коды налогового вычета на ребенка

Вычет на детей действует до месяца, в котором доход налогоплательщиков. исчисленный нарастающим итогом с начала налогового периода превысил 280 OOO рублей.

Вычет на первого ребенка (код 114) в 2016 году составит 1400 рублей;

На второго ребенка (код 115) – 1 400 рублей;

Вычет на третьего ребенка (код 116) в 2016 году составит 3OOO рублей;

Вычет на ребенка-инвалида (код 117) – 3OOO руб.

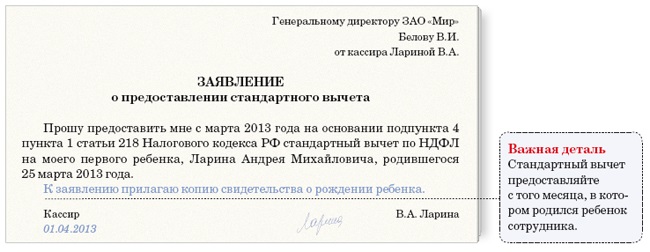

Как составить заявление на стандартный вычет по подоходному налогу? Ниже мы приводим форму заявления на льготу по НДФЛ, предоставляемую на детей.

В бухгалтерию организации (название предприятия)

от ______________________ (Ф.И.О. заявителя)

В соответствии с подпунктом 4 пункта 1 статьи 218 налогового кодекса Российской Федерации при определении моих доходов с 1 января 2016 года прошу предоставить мне стандартный налоговый вычет по НДФЛ на детей в количестве _____ человек(а), которые находятся на моем обеспечении, в размере _____ рублей.

Копии свидетельства о рождении детей (ребенка) и справка учебного заведения о том, что мои дети (ребенок) учатся на дневном отделении учебного заведения, прилагаются. Копия документа, подтверждающего право на двойной вычет по налогу на доходы физических лиц, прилагаю (если такое право есть).

_______ (дата составления заявления о вычете)

__________ (подпись работника предприятия)

Стандартный налоговый вычет выплачивается в двойном объеме на единственного родителя, попечителя или опекуна. Предоставление данного вычета прекращается с первого месяца после вступления в брак. Налоговый вычет предоставляется на основании заявления о отказе одного родителя от получения налогового вычета.

Налоговый вычет на ребенка предоставляется супруге или супругу на основании письменных заявлений, а также документов, которые подтверждают право на этот налоговый вычет.

К этим документам относят: свидетельство о рождении ребенка. документы, которые подтверждают факт совместного проживания с ребенком, паспорт, свидетельство о разводе.

Оформить налоговые вычеты на ребенка также проблематично, как и быстро похудеть после родов. Тут как и в похудении нужны четкие и обдуманные действия.

Документы на налоговый вычет на ребенка. Код налогового вычета НДФЛ на обучение ребенка. Социальный расчет налогового вычета на первого, второго, третьего (1, 2, 3) ребенка. Налоговый вычет на ребенка бланк. Имущественный налоговый вычет на троих приемных детей

Для уведомления работодателя о праве работника на получение льготы при исчислении подоходного налога в виде стандартного налогового вычета на ребенка следует написать заявление и приложить к нему документы, подтверждающие право на льготу.

Стандартный налоговый вычет предоставляется на каждого несовершеннолетнего ребенка, его размер зависит от количества детей. Подробнее читайте здесь. Общая сумма положенных стандартных вычетов по НДФЛ уменьшает налогооблагаемую базу при исчислении работодателем подоходного налога.

Заявление — это обязательный документ, который должен предоставить работник для того, чтобы воспользоваться вычетом. Работодатель не будет учитывать вычеты до тех пор, пока работник не сообщит ему об этом письменно и не приведет доказательства наличия детей и их несовершеннолетия или обучения на очной форме, если ребенку свыше 18 лет, но менее 24 лет.

Бухгалтеру необходимо документальное обоснование для применения к доходам работника стандартных льгот, установленных Налоговым кодексом РФ.

Заявление пишется в свободной форме. Лучше всего его написать непосредственно при устройстве на работу или сразу после рождения ребенка, чтобы не пришлось потом возвращать НДФЛ через налоговую.

Как написать заявление на стандартный налоговый вычет на ребенка в 2016 году?Образец заявления представлен для скачивания ниже.

В целом, это очень простой документ, в котором должна быть отражена следующая информация:

Право на стандартный вычет на детей обладает каждый родитель ребенка, даже в случае если их брак официально расторгнут. Новый муж или новая жена родителей ребенка имеют право на вычет в случае, если имеет их свидетельство о регистрации брака и документы, подтверждающие уплату алиментов на ребенка или совместное проживание с ребенком.

Если работник, помимо стандартного вычета на детей, имеет также право на другие стандартные налоговые вычеты по НДФЛ. отраженные в ст.218 НК РФ, то работодателя об этом также нужно уведомить посредством заявления.

Заявление на стандартный налоговый вычет на ребенка в 2016 году образец — скачать.

Поддержите нас, мы старались!

Как и прежде, в 2016 году стандартный налоговый вычет по НДФЛ согласно статьи 218 НК РФ на первого и второго ребенка налоговый вычет составляет 1400 руб. на третьего и каждого последующего — 3000 руб. на каждого ребенка ребенка-инвалида до 18 лет (учащегося инвалида I и II группы до 24 лет) — 3000 руб. Порог для применения детского вычета — 350 000 руб. То есть, начиная с месяца, в котором указанный доход превысил 350 000 рублей, налоговый вычет, предусмотренный настоящим подпунктом, не применяется.

Образец заявления на стандартный налоговый вычет на детей по НДФЛЕсли сотрудник просит предоставлять ему «детский» вычет по НДФЛ. Заявление на следующий год подают до конца предыдущего. Иначе получать вычет сотрудник будет самостоятельно в налоговой инспекции.

Если указали конкретный период предоставления вычетов, то в следующем году от сотрудника возьмите новое заявление. В заявлении укажите Ф. И. О. и возраст детей, а также основания для вычетов в заявленном размере. Стандартные вычеты для детей-инвалидов можно суммировать. Это подтвердил Президиум Верховного суда РФ. К заявлению приложите копии документов, подтверждающих право на вычеты в указанном размере.

Директору ООО «Альфа»

(ИНН 7713256980, КПП 771302301)

А.В. Львову

от кладовщика

П.А. Беспалова

При определении налоговой базы по налогу на доходы физических лиц в 2016 году прошу

предоставлять мне ежемесячные стандартные налоговые вычеты на моих детей:

1) Беспалова А.П. 2000 года рождения, в размере 1400 руб.;

2) Беспалову Н.П. 2003 года рождения, в размере 1400 руб.;

3) Беспалову М.П. 2008 года рождения, в размере:

– 3000 руб. как на третьего ребенка;

– 12 000 руб. как на ребенка-инвалида.

Основание – подпункт 4 пункта 1 статьи 218 Налогового кодекса РФ.

Документы, подтверждающие право на вычет:

– копии свидетельств о рождении детей;

– свидетельство об инвалидности Беспаловой М.П.

8 декабря 2015 г. П.А. Беспалов

В связи с отказом Петрова Петра Андреевича от стандартного налогового вычета по НДФЛ прошу предоставить двойной налоговый вычет на двух моих детей (Петрову Алину Петровну и Петрова Никиту Петровича) в размере 2800 руб. на каждого ребенка начиная с января 2014 года.

09.01.2014 Петрова П.Р. Петрова

Часто бывает такая ситуация, когда гражданин просто-напросто не знает о своем законном праве на стандартный налоговый вычет по НДФЛ на детей. А поскольку основанием для предоставления такого вычета по НДФЛ на детей является заявление гражданина и соответствующие документы. А вот без них бухгалтерия работодателя не имеет право предоставлять работнику налоговый вычет. Чтобы получить двойной стандартный налоговый вычет по НДФЛ на ребенка, необходимо предоставить справку с работы другого, родителя, что он это пособие не получает.

Поэтому, чтобы вернуть НДФЛ, который был излишне удержан из вашей заработной платы, необходимо по окончании года представить налоговую декларацию 3-НДФЛ. Заполнять декларацию надо на основании справки 2-НДФЛ. которую выдает работодатель.

ДОПОЛНИТЕЛЬНЫЕ ССЫЛКИ по теме

Для лиц, имеющих детей (родных и подопечных), по закону предусмотрены специальные вычеты – уменьшение налоговой базы, облагаемой НДФЛ, на определенную величину, определяемую количеством детей, наличием у них инвалидности. Вычет полагается на каждого ребенка.

Заявление о применении «детских» вычетов подается по месту работы. К нему прилагаются копии документов, которые подтверждают право на получение вычетов, – свидетельств о рождении детей, справок об инвалидности, справок с места учебы. Данные предоставляются работодателю один раз при трудоустройстве. Заново придется писать заявление, если меняются обстоятельства, например, рождается новый ребенок.

Заявление на налоговый вычет на ребенка бланк скачать

Налоговый вычет получают как отец, так и мать ребенка. Если родитель у ребенка или детей единственный (а это относится и к случаям, когда сведения об отце ребенка в документы вносятся со слов матери), то полагается «двойной» вычет. Однако получение «удвоенного» вычета прекращается, если родитель, который у ребенка единственный, женится или выходит замуж. Родитель, находящийся в разводе, единственным не является.

Если один родитель отказался от предоставления вычета, то другой может получить его в двойном размере. Для этого нужно подать соответствующее заявление. Неработающий (не получающий доход) родитель отказаться от «детского» вычета не может.

В 2016 году вычет на детей полагается на каждый месяц, однако по налоговой базе для данного вида вычетов существуют ограничения: он не применяется с месяца, в котором доход родителя свыше 350 тыс. руб. (с начала года).

Заявление на вычет НДФЛ на детей образец

Пример применения стандартного вычета НДФЛРаботница А.П. Иванова — мать троих детей: 1997, 1999 и 2009 г. р.

Она представила заявление с соответствующими документами. Одинокой матерью она не является, ее доход не превышает 280 000 руб.

Первым ребенком считается самый старший по возрасту, независимо от того, родные они или подопечные.

Таким образом, А.П. Иванова имеет право на «детский» вычет в следующем размере:

Общая сумма «детского» вычета составляет 5 800 руб.

В заявлении на получение «детского» вычета следует указать фамилии, имена и отчества детей, годы их рождения (при необходимости – наличие группы инвалидности и факт учебы) и размеры полагающихся вычетов.

Образец и бланк заявления на предоставление стандартного вычета НДФЛ 2016 на ребенка можно скачать здесь .

Также Вам будут интересны следующие статьи:

Заявление на вычет по НДФЛ на ребенка – это документ, который должен предоставить работник для того, чтобы при расчете подоходного налога доходы работника уменьшались на стандартный налоговый вычет на детей.

Что такое вычет на детей?

Российское законодательство предусматривает льготу для лиц, имеющих детей, в виде стандартного налогового вычета – определенной суммы, не облагаемой НДФЛ. Доходы работника, имеющего одного и более детей можно уменьшить на определенную величину вычета (величина зависит от количества детей). Тем самым налоговая база уменьшается, налог будет считаться от меньшей суммы.

Размер стандартного налогового вычета на ребенка зависит от общего количества детей в семье, а также от наличия инвалидности. В стандартном случае на 1-го и 2-го детей положен вычет по 1400 руб. на каждого, на 3-го и последующих – 3000 руб. На ребенка инвалида вычет также составляет 3000 руб.

Указанные размеры «детских» вычетов актуальны на 2015 год.

Вычеты применяются до тех пор, пока суммарный доход работника с начала года не достигнет 280 000 руб.

Куда подавать заявление

Заявление следует подавать по месту своей официальной работы. Работодатель на основании заявления будет уменьшать налоговую базу работника при расчете подоходного налога.

Вместе с заявлением нужно передать работодателю также документы:

Заявление подается при приеме на работу единожды. Если в семье рождается новый ребенок, следует еще раз написать заявление, перечислив в нем всех детей.

Заявление пишется работником в свободной форме, типового бланка для этих целей законодательством не предусмотрено.

Заявление на вычет на детей 2015 образец – скачать .

Документ достаточно прост в оформлении, тем не менее, приведем основные реквизиты, которые должны быть в тексте.

Как написать заявление на стандартный вычет по НДФЛ на ребенка? Документ можно напечатать на компьютере, после чего распечатать, подписать и вместе с обосновывающими документами передать работодателю.

Документ можно напечатать на компьютере, после чего распечатать, подписать и вместе с обосновывающими документами передать работодателю.

Также заявление можно написать вручную на чистом листе бумаги.

Заявление должно содержать обязательно:

Заявление на получения налогового вычета на ребенка нужно подавать как только родился ребенок, работодатель обязан с первого месяца жизни ребенка учитывать вычет на него при расчете подоходного налога сотрудника.

Если работник не подал вовремя заявление

Если работник устроился на новое место работы, но не сообщил своему работодателю о наличии детей, не написал заявление на предоставление стандартных «детских» льгот, то можно пересчитать сумму налога, но для этого нужно будет обратиться в налоговый орган.

ИФНС пересчитает и налог и вернет переплату по нему в текущем году за предыдущий год. Необходимо обращаться в налоговую по месту жительства, при этом в бухгалтерии работодателя никаких изменений при этом не вносится.

Заявление на двойной вычет:

При определенных условиях на ребенка может быть предоставлен вычет в двойном размере.

Это возможно в следующих случаях, когда ребенка воспитывает один из родителей, при этом:

Если же второй родитель у ребенка имеется, а родители просто находятся в разводе, двойной вычет не положен.

Если единственный родитель выходит замуж (женится) право на двойной вычет также теряется.

Еще один случай, при котором возможно получение стандартной льготы на ребенка в двойном размере – если один из родителей отказался получать по месту своей работы данную льготу, то второй может получить ее в двойном размере. При этом отказавшийся родитель должен иметь официальное место работы.

Заявление на двойной вычет на ребенка пишется так же, как обычное заявление, однако следует упомянуть в тексте, что желаете получать вычет по НДФЛ в двойном размере с обоснованием своего желания.

Заявление на вычет по НДФЛ на ребенка 2015 образец – скачать.

Обсуждение: есть 1 комментарийЕсли на обеспечении сотрудника-резидента есть дети, то он вправе получать стандартные налоговые вычеты. Правда, применить их можно только к доходам, которые облагаются НДФЛ по ставке 13 процентов. Причем полученные резидентами дивиденды (они тоже облагаются НДФЛ по ставке 13%) учитываются отдельно. В налоговую базу, которую можно уменьшить за счет стандартных налоговых вычетов, дивиденды не включаются.

Такой налоговый вычет на детей работник может получить только на основании заявления. Заявление на налоговый вычет на детей в 2016 году должно содержать ФИО работника, данные о ребенке. К заявлению прилагают копии документов, подтверждающих факт рождения ребенка и его возраст (копию свидетельство о рождении). К заявлению на налоговый вычет на детей в 2016 году могут прилагаться и другие бумаги (например, подтверждающие факт инвалидности ребенка или его обучения в учебном заведении.

Образец заявления на вычетВот образец заявления на налоговый вычет на детей, которое можно применять в 2016 году.

Образцы заявлений на вычет на детей в 2016 году, другие заявления на вычет:

3. Заявление родителя по месту своей работы об отказе в получении стандартного налогового вычета в пользу второго родителя >>>

4. Заявление родителя по месту работы второго родителя об отказе в получении стандартного налогового вычета в пользу данного родителя >>>

5. Заявление на получение стандартного налогового вычета у налогового агента. Гражданин получает вознаграждение по договору о передаче авторских прав >>>

6. Заявление об участии в обеспечении совершеннолетнего ребенка родителем, который живет отдельно >>>

8. Заявление родителя об участии в обеспечении ребенка супруга, не являющегося его родителем >>>

Получить вычет на детей могут родители, в том числе приемные, и их супруги, а также усыновители, попечители и опекуны.

Предоставление вычета на детей в 2016 годуСтандартный налоговый вычет на ребенка предоставляйте до месяца, в котором доходы, полученные сотрудником с начала года, превысят 280 000 руб. В 2016 году планируется увеличение этой суммы.

Определяя предельную величину доходов, учитывайте только доходы резидентов, облагаемые по ставке 13 процентов, кроме дивидендов. При этом доходы, частично освобожденные от НДФЛ (например, матпомощь свыше 4000 руб. в год), включайте в расчет предельной величины только в части, облагаемой налогом. Это следует из положений абзаца 17 подпункта 4 пункта 1 статьи 218 Налогового кодекса РФ и письма Минфина России от 21 марта 2013 г. № 03-04-06/8872.

Вычеты предоставляйте в следующих размерах:

Стандартные вычеты положены родителям на детей до 18 лет. Однако если ребенок занят на очной форме обучения, то предельный возраст отодвигается до 24 лет. При этом размер вычета в 3000 руб. сохраняется только для учащихся детей старше 18 лет I или II группы инвалидности. Для других групп детей-инвалидов размер вычета с 18 до 24 лет снижается до 1400 руб.

Любой стандартный налоговый вычет на ребенка может быть предоставлен в двойном размере единственному родителю, в том числе и приемному, а также усыновителю, опекуну или попечителю.

При этом если единственный родитель, в том числе приемный, вступает в брак, то он теряет право на удвоенный вычет с месяца, следующего за тем, в котором брак был зарегистрирован. Если потом этот брак будет расторгнут, предоставление удвоенного вычета такому родителю можно возобновить.

Двойной вычет предоставляйте одному из родителей, в том числе и приемному, если второй письменно отказался от вычета. Такой порядок предусмотрен в абзаце 13 подпункта 4 пункта 1 статьи 218 Налогового кодекса РФ.

Отказавшийся от налогового вычета родитель должен написать заявление об отказе в двух экземплярах в произвольной форме, приложив к заявлению подтверждающие документы. Образцы заявлений на отказ от вычета смотрите выше.

В письме от 3 ноября 2011 г. № ЕД-3-3/3636 ФНС России разъяснила, что налоговый агент, который будет предоставлять вычет в двойном размере одному из родителей, должен получить от такого сотрудника:

При расчете НДФЛ доходы рабочего могут подлежать стандартным налоговым вычетам. В этой статье наши специалисты разъясняют: кому положено предоставлять налоговые вычеты стандартного вида на детей, в каком порядке это следует делать.

Для кого предназначены в 2016 году стандартные вычеты по НДФЛ на детей?

Стандартный вид вычетов на детей по НДФЛ в текущем году предназначен для рабочих, которые обеспечивают своих малышей – НК, статья №218, пункт 1, подпункт 4:

Стандартный вид вычетов на детей и их размеры

Налоговые вычеты на детей стандартного вида предоставляются рабочим ежемесячно в размерах, установленных на законодательном уровне:

Если рабочий является родителем/усыновителем ребенка-инвалида, то величина данного вычета будет 12 тысяч рублей – НК, статья №218, пункт 1, подпункт 4, абзац 11. Рабочим-опекунам, как и попечителям, и приемным родителям, что содержат ребенка-инвалида, вычет составит 6 тысяч рублей.

В каком порядке предоставляются стандартные вычеты на детей?

Для предоставления стандартных вычетов на детей рабочим, которые содержат малышей, в 2016 году есть общие правила:

1. Пока детям не исполнится восемнадцать лет.

2. Для детей, которые являются учащимися очного обучения (то есть обучается в аспирантуре, ординатуре и т. д.), возрастной период выплат продлен до 24 лет – НК, статья №218, пункт 1, подпункт 4.

3. Это право утрачивается рабочим в следующих случаях:

4. Рабочий должен также являться налоговым резидентом нашего государства (значит проживать на его территории больше 183 дней в год).

5. Доходы этого рабочего должны облагаться НДФЛ по процентной ставке в размере 13%.

6. При наличии у рабочего нескольких мест трудовой деятельности стандартный вычет предоставляется только на одном из них.

Стандартный вычет может быть предоставлен рабочему на детей по НДФЛ только при подаче ним соответствующего заявления и пакета бумаг, подтверждающих права на этот вычет. В этом случае работодатель не имеет права отказывать в предоставлении этого вычета такому рабочему.

Примеры конкретных ситуаций

1. На троих детей.

У рабочего фирмы имеется на содержании трое детей: первый старше 24 лет, второй и третий еще не достигли совершеннолетия. Рассмотрим, в каком размере этому рабочему должен предоставляться вычет стандартного вида по НДФЛ в 2016 году. На первого ребенка рабочий уже утратил право на вычет в связи с его возрастом – НК, статья №218, пункт 1, подпункт 4, абзац 12. Но есть также еще два ребенка, по которым вычеты положены – НК, статья №218, пункт 4, абзацы 9-10. Согласно названному документу: размер положенных вычетов составит 1 тысячу 400 рублей и 3 тысячи рублей (на третьего ребенка сумма будет больше, так как очередность детей все же учитывается – письма №03-04-05/8-1124 (от 29.12.2011 года) и №03-04-06/8-361 (от 08.12.2011 года) Министерства финансов нашего государства). Для подтверждения статуса многодетной семьи рабочий предоставляет в налоговую инспекцию копии свидетельств о рождении всех детей без исключения и независимо от возраста, только в этом случае ему дадут стандартные вычеты по НДФЛ. Эти документы нужны для определения следующих фактов:

Конкретный пример: менеджер Петрова Г. Н. имеет троих детей и ведет свою трудовую деятельность на ООО «Рассвет». Заработная плата Галины Николаевны составляет 35 тысяч рублей. Ее старшему сыну уже 18 лет, он не учится, значит, стандартный вычет на него работница не получит. Второму ребенку 14 лет, а третьему – 12 лет. Поэтому размеры вычетов на них будут – 1 тысяча 400 рублей и 3 тысячи рублей соответственно очередности рождения. В 2016 году они предоставляются до ноября (включительно). А уже в декабре Петрова не сможет реализовать право на получение стандартных вычетов, потому что с этого месяца ее доход будет выше 350 тысяч рублей с начала года (согласно нарастающему итогу). Расчеты будут такими:

2. Утрата возможности в 2016 году получить стандартный вычет.

Может ли рабочий потерять свое право на получение стандартного вычета на ребенка, который является студентом или учащимся? Да. Если этому ребенку исполнится 24 года, то с этого месяца будет подобное право утрачено. Также это произойдет, когда он закончит свое обучение – с момента окончания обучения или со следующего года (вычет будет предоставляться до завершения текущего года, если это студент, аспирант или ординатор и т.д.) – НК, статья №218, пункт 1, подпункт 4, абзац 19 или разъяснения в письме №03-04-05/7-617 Минфина от 12.10.2010 года.

3. Предоставление в 2016 году двойного стандартного вычета на детей.

Стандартный вычет на детей может быть в 2016 году для следующих рабочих в двойном размере:

При официальной регистрации брака такой рабочий утрачивает возможность на реализацию права на удвоенный вычет. Это произойдет в последующем месяце после регистрации брака – НК, статья №218, пункт 1, подпункт 4, абзац 13.

Но если родители не заключали официальный брак, может ли им предоставляться на детей двойной стандартный вычет? Это зависит от данных свидетельства о рождении этих детей, а именно, кто из родителей прописан в названном документе. При дословной трактовке статьи №218 Налогового кодекса, стандартный вычет может получить каждый из родителей, которые прописаны в свидетельстве о рождении ребенка. То есть при отсутствии зарегистрированного официально брака каждый из родителей может получить вычет стандартного вида по НДФЛ – письмо №03-04-06/5-93 Минфина от 15.04.2011 года. При указании в свидетельстве ребенка только одного родителя, не имеющего регистрации брака, ему положен двойной размер стандартного вычета по НДФЛ, как родителю-одиночке – НК, статья №218, пункт 1, подпункт 4, абзац 13.

Также, в случае отказа одного из родителей от получения стандартного вычета на ребенка по месту своей работы, второму положен вычет стандартного вида в двойном размере, но отказ должен быть оформлен официально в письменной форме – НК, статья №218, пункт 1, подпункт 4, абзац 16.

4. Учет доходов совместителя в случае предоставления ему стандартного вычета на детей.

Фирма обычно занимается удержанием НДФЛ с тех выплат, которые получает рабочий по основному месту трудовой деятельности и по внутреннему совместительству – НК, статья №226, пункт 2. Чтобы совершить вычет, нужно учитывать доходы резидентов нашего государства по процентной ставке в 13% - НК, статья №218, пункт 1, подпункт 4, абзац 17. Для рабочего-совместителя следует учитывать доходы с основного рабочего места и с совмещаемого. Доходы, получаемые от совмещения трудовой деятельности, учитывает и выплачивает фирма-совместитель, выполняющая функции налогового агента, она же и рассчитывает НДФЛ – НК, статья №226, пункт 3, абзац 3. Поэтому с основного места работы рабочему предоставляются стандартные вычеты по НДФЛ без тех доходов, которые идут от внешнего совместительства. Но вычет можно получать на усмотрение самого рабочего – либо с основного места трудовой деятельности, либо с совмещаемой работы – НК, статья №218, пункт 3.

5. Стандартный вычет на детей в случае отсутствия доходов.

За каждый месяц, который входит в отчетный период, следует предоставлять рабочему стандартный вычет на тех детей, которых он содержит – НК, статья №218, пункт 1. То есть он может быть и за те месяцы, когда доходы отсутствовали. Вычеты за такие месяцы накапливаются, а будут производиться в случае получения дохода.

При вычете стандартного вида в неполном объеме, рабочий имеет право получить его остаток в конце отчетного периода. Но после предъявления декларации 3-НДФЛ в местной налоговой службе – письмо №03-04-06/53186 Минфина.

При отсутствии получаемых доходов самим рабочим на протяжении отчетного периода, которые должны облагаться 13% НДФЛ, вычеты на детей не положены. Рассмотрим на примере: работница не имеет права на стандартный вычет на детей, так как она является штатным сотрудником, но была в отпуске по уходу за малышом до трех лет. Дополнительные доходы у нее отсутствуют. Данная ситуация объясняется письмом №03-04-05/8-10 Минфина от 13.01.2012 года.

6. Предоставление даного вычета на самого работника.

Оказывается, что российское законодательство может предоставлять стандартные вычеты не только на ребенка, но и на самого рабочего, если он имеет один из статусов:

Величина рассматриваемого вычета в 2016 году будет от 500 рублей до 3 тысяч рублей.

Также право вычета стандартного вида в размере 500 рублей предоставляется рабочему, попадающему под следующие критерии: Герои СССР и РФ, инвалиды детства, инвалиды 1 и 2 группы, супруги/родители погибшего военнослужащего (при защите РФ и СССР), иные лица, попадающие в список, предоставленный в НК – статья №218, пункт 1, подпункт 2.

Но в случае, когда рабочий попадает сразу в несколько категорий, по которым предоставляется стандартный вычет, то он может получить максимальный размер одного из них, потому что они не могут суммироваться между собой и применяться одновременно.