Рейтинг: 4.5/5.0 (1921 проголосовавших)

Рейтинг: 4.5/5.0 (1921 проголосовавших)Категория: Бланки/Образцы

Ни для кого не секрет, что во многих банках требуют заключить договор страхования, иначе могут отказать в выдаче кредита. Услугу страхования не просто легонько навязывают заемщику, а буквально вынуждают подписать договор страхования, вне зависимости от личного желания на это гражданина. Ну, дело ясное, когда кредит очень нужен, а тебе говорят, что без страховки - увы. тут уж что угодно порой подписывать приходится. Но как быть после, когда эйфория от полученных средств осталась позади и настал момент выплат, причем довольно увеличенных за счет той самой суммы страховой премии?

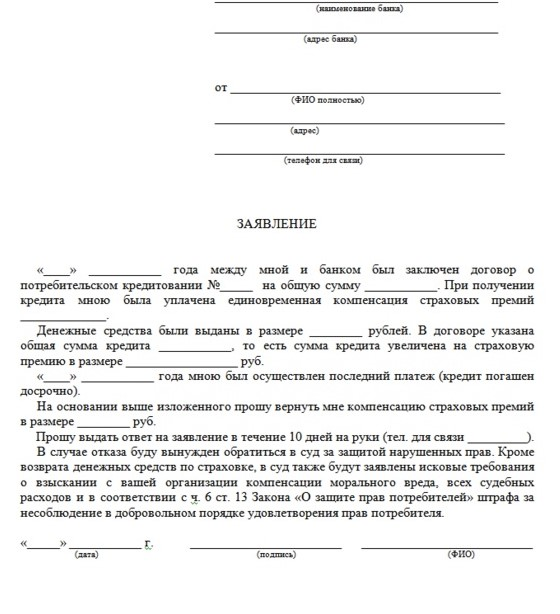

Напишите заявление о возврате старховой премии и отнесите в банк. Не забудьте получить свою копию. Подробнее о том, как правильно отдавать в банк заявление и о том, какие подводные камни могут ожидать при возврате страховой премии, читайте на нашем сайте. На этой странице лишь образец заявления о возврате страховой премии. который можно либо скопировать, либо скачать внизу страницы.

В: __________________________________________

(наименование банка)

__________________________________________

(адрес банка)

От: _______________________________________

(Ф.И.О.)

__________________________________________

(паспортные данные)

__________________________________________

(тел. E-mail)

Заявление

о возврате страховой премии по договору № ______от______________

"______" __________20 _____года, между мной и банком "Черный ростовщик", был заключен кредитный договор №_____.

"______" __________20 _____года с моего счета №__________________________________ списали страховую премию по договору страхования №_____. от "______" __________20 _____года, который был мне навязан. Согласно пункту 2 статьи 935 ГК РФ, обязанность страховать свою жизнь или здоровье не может быть возложена на гражданина по закону.

Прошу считать договор страхования между мной и банком ______________ недействительным и вернуть списанную в безакцептном порядке сумму на мой счет. В противном случае, оставляю за собой право обратиться в суд.

Бизнесмен совершил самоубийство из-за долгов по кредиту

Бизнесмен совершил самоубийство из-за долгов по кредиту

Сегодня в городе Талица, в дворе частного дома был найден мертвым руководитель одного их частных охр.

Нечем платить кредит. Что делать?

Нечем платить кредит. Что делать?

Никто не застрахован от искушения взять однажды кредит в банке или приобрести в кредит какую-то в.

Нечем платить кредит. Ваши действия.

Нечем платить кредит. Ваши действия.

Если в вашей жизни произошли перемены и вы неожиданно оказались в затруднительном финансовом поло.

Страхование кредитов – целенаправленная мера минимизации существующих рисков, дополнительная защита интересов кредитора от ненадежного должника, от не возврата долга по каким-либо причинам. Условия страхования фиксирует кредитный договор, либо специальные дополнения к таковому.

Рассмотрим случай досрочного погашения кредита. На лицо основание для полного или частичного возврата страховой премии, так как услугой страхования по факту не пользовались. Либо воспользовались частично - все зависит от времени, прошедшего от даты заключения договора до момента регистрации поданного на возврат заявления от заемщика.

Оформление заявления в Сбербанк

Сбербанк России при кредитовании является и страховщиком. поэтому в данном случае заявление пишут именно в банк. Проще всего это сделать на стандартном бланке, который легко скачать с сайта и распечатать. Потребуется внести конкретные цифры, а именно:

1. номер кредитного договора,

2. общую документально оформленную сумму договора,

3. единовременную компенсацию страховых премий,

4. полученную заемщиком сумму,

5. размер страховой премии (разница между пунктом 2 и пунктом 4),

6. сумму компенсации, на которую претендует заемщик,

7. дату, когда был осуществлен последний платеж по кредиту,

8. способ связи, контакты,

9. номер счета для перечисления средств.

Возврат страховки зависит от сроков регистрации заявления. Так:

Судя по отзывам, при своевременном обращении клиента Сбербанк возвращает страховую премию всю или частично. Возможен возврат страховки с учетом индивидуальных условий. Начинать, так или иначе, следует с оформления заявления. Скачивайте и заполняйте в спокойных условиях. Образец прилагается.

Получение кредита в банке – это, пожалуй, одна из самых распространённых процедур сегодня, которая характеризуется своими определёнными особенностями и критериями, которые являются обязательными для заёмщика. Это:

Страхование кредита – это абсолютно новый вид договора, который включает в себя совокупность всех видов и категорий страхования. Именно этот договор служит гарантом безопасности для банка и уменьшает возможность кредитного риска, так как в случае невыполнения обязательств по кредиту заёмщик обязан оплатить страховой компании сумму возмещения убытка.

Виды страхования кредитаСегодня в банковской отрасли можно выделить две большие группы страхования. Это: страхование непогашения кредита и страхование ответственности заёмщика за непогашение кредита. Стоит заметить, что каждому виду страхования свойственна своя специфика и критерии, о которых также следует знать и быть в курсе дела того, какой документ и вид страхования вы подписываете и выбираете.

Итак, давайте рассмотрим отличительные особенности и признаки каждого из видов страхования в отдельности.

Страхование риска непогашения кредитаСтрахование риска непогашения кредита – это уникальный документ, который является 100% гарантией возврата денежных средств заёмщиком при любых финансовых трудностях и сложностях. Это плюс для сотрудников банка, но и для заёмщика есть свои определённые преимущества, которые заключается в том, что заёмщик может получить любую нужную ему сумму денег даже в том случае, если он не может найти поручителей или, же отсутствует какой-нибудь залог. Как правило, две этих особенности играют важную роль при получении кредита.

Но не следует забывать и про обратную сторону для самого заёмщика, так как по данному виду страхования увеличивается процент по основному долгу, который нужно заплатить банку.

Если заёмщик самостоятельно, не в навязчивой и непринудительной форме выбирает такой вид страхования, то ему также следует собрать и предоставить в страховую компанию пакет необходимых документов. Стоит заметить, что это те же самые документы, которые предоставляются на получение кредита.

Помните, что получаемый кредит на таких условиях и на основе такого договора страхования по всем показателям считается самым дорогим, и поэтому предварительно, прежде чем сделать правильный выбор нужно всё хорошо обдумать, а лучше всего проконсультироваться с опытным специалистом.

Договор страхования по невозврату кредита вступает в свою полную и законную силу тогда, когда были нарушены и просрочены все сроки ежемесячного платежа. При этом банк должен предоставить в страховую компанию соответствующие документы, на основании которых и будет установлен и подтверждён данный факт. Но, и здесь есть своя маленькая особенность, о которой также не следует забывать. Страховая компания имеет полное право назначить свою собственную проверку, по результат которой будет установлено и выявлено, куда были потрачены заёмщиком деньги, взятые в кредит.

В том случае, если данная денежная сумма была израсходована по назначению, именно на те нужды, на которые и брался кредит и которые прописаны в договоре, то компания выплачивает ущерб банку. Но, если, же денежные средства пошли не по назначению, а абсолютно на другие нужды и банк не проследил за соблюдением данного пункта договора, то страхования компания имеет полное право отказать в выплате банку денежной компенсации, которая прописана в страховом договоре.

В каком случае можно воспользоваться страховкой риска непогашения кредита банку? – Это вопрос, ответ на который является очень важным, и знать все его особенности и ключевые моменты должен каждый заёмщик, так как это в первую очередь выгодно для него самого.

Страхование ответственности заёмщика за непогашение кредита – это такая форма страхования, основной задачей которой является уменьшение или же полное отсутствие кредитного риска.

Под кредитным риском специалисты понимают и предусматривают такую ситуацию, когда идёт полный или же частичный отказ от ежемесячной выплаты той суммы процента и денежных средств, которые были прописаны в договоре кредитования. Как правило, кредитному риску подвергаются в основном банки.

Кредитный риск можно рассмотреть с двух сторон – юридической и материальной стороны, где для каждой свойственны свои определённые особенности. Под юридической стороной специалисты понимают невыполнение обязательств, которые были прописаны и установлены в договоре, а под материальной точкой зрения вся трудность и проблема связана с невозвратом задолженности.

Основной заинтересованной стороной в страховании риска непогашения кредита является сам банк. В соответствии с данным договором, который по закону вступает в полную силу лишь через 20 дней после просрочки срока платежа, размер страхования может составить от 50 до 90% от суммы непогашенного кредита.

Перед тем как заключить данный вид страхования, страховая компания в полной степени и мере проверяет всю финансовую сторону и положение заёмщика, все предоставленные документы. Данная проверка необходима в первую очередь для того, чтобы оценить всю степень риска, после чего в индивидуальном порядке назначается и устанавливается размер страхового платежа, сумма кредита, процентная ставка и срок, на который предоставляется данный кредит.

Данный вид страхования вступает в силу тогда, когда банк представляет страховой компании документы, из которых следует, что заёмщик просрочил все установленные и прописанные сроки платежей, на основании чего и происходит возмещение страховой суммы.

Закон о возврате страховки по кредитуВ настоящее время все основные пункту о том, как и на каких условиях, производиться возврат страховки по кредиту прописан в Федеральном законе Российской Федерации от 21 декабря 2013 года № 353-Ф3. Данный закон состоит из статей, в каждой из которых прописаны все малейшие детали о потребительском кредите и его особенностях, поэтому если вас интересует вся подробная информация, и вы хотите владеть всеми сведеньями по вопросу потребительского кредита, то просто ознакомьтесь с данным законом. Где всё расписано и описано в подробной и доступной форме.

Порядок действия для возврата страховки по кредитуПри заключении договора страхования помните, что данный вид договора не является обязательным условием кредитования, поэтому никто не имеет такого права навязывать его вам, поэтому если вы не хотите заключать такого договора, то вы имеете полное право отказаться от его подписания.

В том случае, если договор уже подписан, но вы бы хотели прекратить дальнейшее сотрудничество со страховой компанией, то помните, что данный вид договора можно расторгнуть, лишь в двух случаях в виду двух главных причин. Это:

Если одна из двух причин вам подходит, то всё, что от вас требуется это просто написать заявление в страховую компанию, на основании которого сотрудники компании приостановят действие данного соглашения. Многие переживают, что приостановка такого вида страхования и соглашения может повлечь за собой серьёзные изменения, которые связаны с самим потребительским кредитом. Но это абсолютно не верно, так как это не оказывает никакого значения и влияния на основной договор кредитования.

Выплата страховки по кредитуВыплата страховки по кредиту – это, пожалуй, самый главный и важный вопрос, на котором следует остановиться подробнее.

В самом начале стоит отметить, что выплата страховки вступает в силу только тогда, когда будет полностью установлен и подтверждён факт страхового случая, ключевые моменты и особенности которого прописаны и установлены в договоре. Помните, что в каждом банке, страховой компании составляются свои собственные и индивидуальные договоры, для каждых из которых характерны свои особенности, о которых следует знать и внимательно ознакомиться, прежде чем подписать договор.

Способы получения страховки по кредитуДля того чтобы получить страховку по кредиту заёмщику необходимо собрать стандартный комплект документов. В такой пакет документов входят следующие справки и бумаги. Это:

Стоит отметить, что процедура возврата страховки по кредиту довольно проста, но все, же требует знания отдельных моментов. Как правило, все основные трудности могут возникнуть при самом возврате денег. Согласно заявлениям специалистов, данный шаг считается абсолютно невозможным, так как на время возврата страховки по кредиту сам кредит ещё не погашен полностью, поэтому оспорить все пункты договора будет достаточно трудно.

Договор – это документ, который имеет свою юридическую силу, и именно в нём прописаны все сроки и объём ежемесячных платежей, которые, несмотря ни на что, придётся платить и выплачивать заёмщику.

Но, существует вероятность получения возвратной суммы страховки лишь в том случае, если кредит погашен раньше назначенного срока. При этом всё зависит от страховой компании, в основном выплата составляет не более 30 % от общей стоимости всей страховки. А вот остальная часть направлена в основном на расходы и обслуживание работников страховой компании, разнообразные виды и категории начисления.

На основании всего этого можно сделать вывод, что банк на основании всех договоров страхования, прежде всего, заботиться о своих интересах больше, чем об ваших.

Как вернуть страховку?Если вы хотите вернуть страховку, при условии, что договор страхования ещё действует, то вам нужно просто отказаться от страховки. Как правило, это можно сделать через 30 дней после того как подписан договор страхования. Всё, что от вас требуется это написать соответствующее заявление в банк, на основании которого вам будет возмещена и возвращена затраченная сумма денежных средств. Но, сумма уже будет неполная, так как банк вычтет все те расходы, которые он потратил на вас.

Способы возврата денегВ настоящее время существует два основных способа как можно получить деньги. Это через сам банк или через страховую компанию. В данном случае всё в первую очередь зависит от того, где была оформлена и совершена сделка договора страхования. Если она заключалась непосредственно в банке, то вам необходимо написать соответствующее заявление в банк, если же в страховой компании, то заявление пишется на имя данного учреждения. В данном заявлении необходимо указать информацию и сведенья о том, что вы просите выплатить и предоставить вам возврат суммы выплаченной страховки. Такое заявление можно передать лично в руки или же по почте, но только заказным письмом, чтобы быть полностью уверенным в доставке адресату.

В том случае, если на ваше заявление вам было отмечено отказом, то следующим вашим действие должно стать обращение в Роспотребнадзор или же в суд, куда необходимо отправить исковое заявление на рассмотрение данного вопроса. Но помните, что все судебные комиссии и издержки будут проводиться за ваш счёт, поэтому чтобы сделать такой шаг нужно всё тщательно взвесить и обдумать, чтобы не получилось так, что вы не только затратили своё свободное время, но и большую сумму денег, а в результате не получили ничего.

В том случае если вы неуверены в своих знаниях и не обладает полной информацией по данному вопросу, то лучше всего проконсультироваться с опытным специалистом.

Образец заявления на возврат страховкиДля того чтобы добиться возврата страховки необходимо написать стандартное типовое заявление, которое имеет следующую форму.

В: _______________________________________ (наименование банка) __________________________________________ (адрес банка) От: _______________________________________ (Ф.И.О.) __________________________________________ (паспортные данные) __________________________________________ (тел. E-mail)

Заявление о возврате страховой премии по договору № ______от______________

«______» __________20 _____года, между мной и банком «Название банка», был заключен кредитный договор №_____. «______» __________20 _____года с моего счета №__________________________________ списали страховую премию по договору страхования №_____. от «______» __________20 _____года, который был мне навязан. Согласно пункту 2 статьи 935 ГК РФ, обязанность страховать свою жизнь или здоровье не может быть возложена на гражданина по закону. Прошу считать договор страхования между мной и банком ______________ недействительным и вернуть списанную в безакцептном порядке сумму на мой счет. В противном случае, оставляю за собой право обратиться в суд.

Получите бесплатную юридическую консультацию прямо сейчас

Страховка по кредиту в Сбербанке

Как вернуть страховку по кредиту?

Необходимо ли страховать жизнь при кредитовании?

Ниже представлены образцы исковых заявлений, претензий и жалоб по страховым случаям ОСАГО и КАСКО.

Данные документы носят информационный характер и были разработаны юристами под конретный страховой спор. При использовании образцов документов по аналогии необходимо провести полный анализ юридически значимых фактов.

Образец иска к ОСАО Россия по КАСКО. ОСАО Россия выдало направление на ремонт на СТОА. Сервис отказался делать ремонт по причине отсутвия оплаты со стороны ОСАО Россия. В суде также заявлены требования о взыскании штрафа оп закону о защите прав потребителей.

Образец искового заявления к ОАО "АльфаСтрахование" о взыскании разницы не выплаченного страхового возмещения по ОСАГО и Утраты товарной стоимости. ОАО "АльфаСтрахование" при произвело выплату по ОСАГО по оценке эксперта страховой компании. Потерпевший, несогласен с суммой выплаченного страхового возмещения, обратился в независимую экспертизу и произвел оценку ущерба. Иск к ОАО "Ресо-Гарантия" предъявлен о взыскании разницы выплаты по ОСАГО и УТС. Иск подан по месту жительства истца.

Образец искового заявления к ОАО СК "Альянс" о взыскании разницы не выплаченного страхового возмещения по ОСАГО. ОАО СК "Альянс" произвело выплату по ОСАГО по оценке эксперта страховой компании. Потерпевший, несогласен с суммой выплаченного страхового возмещения, обратился в независимую экспертизу и произвел оценку ущерба. Иск к ОАО СК "Альянс" предъявлен о взыскании разницы выплаты по ОСАГО.

Образец искового заявления к ООО "СК "Согласие" о взыскании страховой выплаты по КАСКО в связи с хищением ТС. Страховщик отказал выплате со ссылкой на хищение ТС с оставленными в нем документами, что согласно Правил страхования не признается страховым случаем. Иск предъявлен о взыскании страховой выплаты в размере страховой суммы (без учета амортизации), штрафа, компенсации морального вреда и судебных расходов.

Образец искового заявления к ЗАО "МАКС" о взыскании разницы не выплаченного страхового возмещения по ОСАГО. ЗАО "МАКС" произвело выплату по ОСАГО по оценке эксперта страховой компании. Потерпевший, несогласен с суммой выплаченного страхового возмещения, обратился в независимую экспертизу и произвел оценку ущерба. Иск к ЗАО "МАКС" предъявлен о взыскании разницы выплаты по ОСАГО. Также заявлены требования о взыскании компенсации морального вреда и штрафа по Закону "О защите прав потребителей".

Образец искового заявления к ОСАО "Ресо-Гарантия" о взыскании разницы не выплаченного страхового возмещения по ОСАГО. "Ресо-гарантия" при урегулировании убытка произвело выплату по ОСАГО по оценке эксперта страховой компании. Потерпевший, несогласен с суммой выплаченного страхового возмещения, обратился в независимую экспертизу и произвел оценку ущерба. Иск к ОСАО "Ресо-Гарантия" предъявлен о взыскании разницы выплаты по ОСАГО.

Образец иска к ЗАО "ГУТА-Страхование" о взыскании страхового возмещения, штрафа, неустойки в рамках Закона "О защите прав потребителей". ГУТА-Страхование отказала в выплате со ссылкой на отсутвие страховой премии по договору страхования. Страхователь обратился в суд с иском у Гута-Страхование о взыскании страховой выплаты по оценке независимого эксперта. В иске также заявлены требования о взыскании штрафа 50% по ЗоППП.

Образец искового заявления к ОАО "СГ "МСК" о взыскании страхового возмещения по КАСКО. МСК отказала в выплате по КАСКО по трасологии

Хотите подать иск в суд к Росгосстрах? Примите участие в акции - "Суд с Росгосстрах + экспертиза в подарок!" Акция! Образец искового заявления к ООО "Росгосстрах" о взыскании страхового возмещения по ОСАГО. Виновник ДТП застрахован в ООО "Росгосстрах" по полису ОСАГО. Потерпевший обратился с заявлением о выплате в ООО "Росгосстрах". Ответчик признал случай страховым, произвел оценку ремонта и произвел частично выплату по ОСАГО.

Образец иска к СГ "Компаньон " о взыскании страхового возмещения по КАСКО.

Образец жалобы в ФСФР РФ на нарушение со стороны СК страхового законодательства (нарушение срока выплаты по угону)

Образец жалобы в РСА на страховую на нарушение страхового законодательства (нарушение сроков рассмотрения заявления потерпевшего и составления страхового акта)

Образец претензии в страховую компанию о нарушении сроков страховой выплаты. Страховщик необоснованно затягивает сроки выплаты страхового возмещения.

115280 Москва, ул. Ленинская слобода, дом 9, офис 2 (подъезд 3)

Телефон: 8 800 200 22 38

г. Волгоград, ул. Чуйкова, д. 33

ОТ: Петрова Петра Петровича

г. Волгоград, пр. Ленина, д. ХХ, кв. ХХ

ХХ.ХХ.2012 года, принадлежавшее мне транспортное средство, Киа Рио гос. номер Х 000 ХХ 34 стало участником дорожно-транспортного происшествия с участием Сидорова Сидора Сидоровича, являющегося водителем транспортного средства SUVT11 гос. номер Х 000 ХХ 34.

Сидоров, управляя автомобилем SUVT11, нарушил п-8.12. ПДД (ст. 24.5 КОАП РФ), в результате чего произошло ДТП с участием моего автомобиля, что установлено Справкой о дорожно-транспортном происшествии, составленной по форме утвержденной Приложением к Приказу МВД России от 01.04.2011г. №154, и подтверждается Определением об отказе в возбуждении дела об административном правонарушении от ХХ.ХХ.2012г.

В результате ДТП мне был причинен ущерб в размере ХХХХ рублей.

В связи с тем, что ООО «СК «ОРАНТА», застраховывало гражданскую ответственность Сидорова Сидора Сидоровича по страховому полису серия ВВВ № ХХХХХХХХХХХХ, согласно оценке утраты товарной стоимости моего транспортного средства Киа Рио гос. номер Х 000 ХХ 34, возникшей в результате ДТП с участием Сидорова Сидора Сидоровича, являющегося водителем транспортного средства SUVT11 гос. номер Х 000 ХХ 34, страховое возмещение в размере ХХХХ рублей подлежит выплате в мою пользу.

Согласно отчету от ХХ.ХХ.2013г. №ХХХХХХ о величине дополнительной утраты товарной стоимости транспортного средства в результате аварийного повреждения и последующих ремонтных воздействий, дополнительная утрата товарной стоимости моего автомобиля составила ХХХХ рублей.

За изготовление отчета об оценке мной было оплачено ХХХХ рублей с учетом комиссии банка, что подтверждается чек-ордером от ХХ.ХХ.2013г..

Считаю, что невыплаченное страховое возмещение в сумме ХХХХ рублей, стоимость отчета в размере ХХХХ рублей подлежат выплате в мою пользу ООО «СК «ОРАНТА».

ХХХХ рублей +ХХХХ рублей = ХХХХ рублей.

На основании изложенного, прошу вас, выплатить мне

ХХХХ рублей – не выплаченное страховое возмещение

ХХХХ рублей – расходы на оплату отчета

Денежные средства прошу перечислить по следующим реквизитам:

В Первомайский районный суд г. Краснодара

Истец:

Ферштейнер Иоан Займович

г. Краснодар, ул. Банковская, 50, кв. 6

Ответчик:

Администрация муниципального образования г. Краснодар

г. Краснодар, ул. Красная, 122

Государственная пошлина:

освобождён на основании Закона РФ "О защите прав потребителей"

ИСКОВОЕ ЗАЯВЛЕНИЕ

о признании недействительным отдельных условий кредитного договора

01.01.2016 между мной, Ферштейнер Иоаном Займовичем, и банком АО АКБ "КотБазилио" (далее по тексту – "Банк") заключен договор потребительского кредита № 84125-16, по условиям которого мне предоставлен кредит в размере 1 500 000рублей, сроком на пять лет, с уплатой за пользование кредитом 12 % годовых.

Страховая премия по договору страхования жизни от несчастных случаев и болезней включена в сумму кредита, в этой связи размер платежей по кредитному договору увеличен на сумму страховой премии, составляющей 300 000 рублей.

При заключении кредитного договора работник Банка разъяснил мне необходимое условие получения кредита – в целях предоставления обеспечения по договору заключить с ООО "Сосьете Женераль Страхование Жизни" от имени банка договор страхования. Размер страховой премии, т.е. суммы, которую страхователь обязуется оплатить страховщику, составляет 150 000 рублей. Бенефициаром по договору страхования является банк до момента погашения кредита. Договором установлены следующие виды страховых случаев – получение инвалидности I и II группы, смерть страхователя. Сумма страховой премии включена в сумму основного долга по возврату кредита. Таким образом, была увеличена не только общая сумма долга по возврату кредита, но и размер процентов, и ежемесячный платеж по кредитному договору.

В момент заключения кредитного договора я находился в трудной финансовой ситуации – срочно требовались денежные средства на неотложные нужды. При таких обстоятельствах я был лишен возможности выбора и был вынужден заключить договор потребительского кредитования с условием заключения договора страхования. Также, банк своими действиями лишил меня права выбора страховой компании, сделав это по своему усмотрению.

В силу требований ст. 9 ФЗ № 15-ФЗ от 26.01.1996 "О введении в действие части второй Гражданского кодекса РФ", в случаях, когда одной из сторон в обязательстве является гражданин, использующий, приобретающий, заказывающий либо имеющий намерение приобрести или заказать товары (работы, услуги) для личных бытовых нужд, такой гражданин пользуется правами стороны в обязательстве в соответствии с Гражданским кодексом РФ, а также правами, предоставленными потребителю Законом РФ "О защите прав потребителей" и изданными в соответствии с ним иными правовыми актами.

Таким образом, отношения истца (физического лица, заемщика) и Банка в полном объеме регулируются положениями Закона РФ "О защите прав потребителей".

Положением ЦБ РФ от 31.08.1998 N 54-П "О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)" установлен порядок кредитования физических и юридических лиц кредитно-финансовыми учреждениями. При этом согласно размещение привлеченных банком денежных средств в виде кредитов осуществляется банковскими организациями от своего имени и за свой счет (п. 2 ст. 5 Закона "О банках и банковской деятельности").

Действующим законодательством не предусмотрены дополнительные расходы заемщика – физического лица при получении кредита. Запрещение обуславливать приобретение одних товаров, обязательным приобретением иных товаров регламентировано п. 2 ст. 16 Федеральным Законом "О защите прав потребителей".

На основании п. 2 ст. 935 Гражданского кодекса РФ (Об обязательном страховании), "обязанность страховать свою жизнь и здоровье не может быть возложена на гражданина по закону".

Указанными действиями Банк не только поставил в зависимость возможность заключение договора кредитования от необходимости заключения договора страхования, но и нарушил мое право потребителя на свободу в выборе услуги, а именно: в праве выбора страховой компании, суммы страховой премии и срока действия договора.

Таким образом, условие кредитного договора № 84125-16 от 01.01.2016 об обязательном страховании жизни от несчастных случаев и болезней грубо нарушает указанные выше нормы права и мои права потребителя.

На основании ст. 168 Гражданского кодекса РФ условие кредитного договора о страховании кредита является ничтожным, поскольку нарушает требования закона, и при этом посягает на публичные интересы и права и охраняемые законом интересы третьих лиц.

Постановлением Конституционного Суда РФ №4-П от 23.02.1999 установлено, что договоры присоединения (а такова юридическая природа и кредитного договора), имеют публичный характер, условия которых определяются Банком в стандартных формах. При этом заемщики лишены возможности влиять на его содержание, что является ограничением свободы договора. Гражданин, как экономически слабая сторона в таких правоотношениях, нуждается в особой защите своих прав, что влечет необходимость в соответствующем правовом ограничении свободы договора и для другой стороны.

При этом возможность отказаться от заключения договора, внешне свидетельствующая о признании свободы договора, не может считаться достаточной для ее реального обеспечения гражданам, тем более, когда не гарантировано должным образом право граждан на защиту от экономической деятельности банков, направленной на монополизацию и недобросовестную конкуренцию, не предусмотрены механизмы рыночного контроля за кредитными организациями, включая предоставление потребителям информации об экономическом положении банка, и гражданин вынужден соглашаться на фактически диктуемые ему условия.

Полагаю, что условие договора потребительского кредита № 84125-16 в части взимания платы за страховку является ничтожным, навязанная мне Банком услуга по страхованию жизни напрямую не связана с предоставлением кредита - получение кредита могло быть осуществлено без заключения договора страхования.

01.02.2016 в Банк направлена претензия об исключении из договора потребительского кредитования условия о страховании жизни от несчастных случаев и болезней. До настоящего времени претензия Банком не рассмотрена, ответ заявителю не предоставлен.

На основании изложенного, руководствуясь ст.ст. 12, 16 Закон РФ от 07.02.1992 N 2300-1 (ред. от 13.07.2015) "О защите прав потребителей"", ст.ст. 168, 935 ГК РФ, ст.ст. 131, 132 ГПК РФ,

Признать недействительными условия договора потребительского кредита № 84125-16 от 01.01.2016 в части страхования кредита недействительными.

Взыскать с АО АКБ "КотБазилио" в пользу Ферштейнер Иоана Займовича денежные средства, выплаченные в качестве страховой премии, в размере 100 000 рублей.

Взыскать с АО АКБ "КотБазилио" в пользу Ферштейнер Иоана Займовича штраф, предусмотренный Законом РФ "О защите прав потребителей".

Статья по этой теме:

Как составить исковое заявление о взыскании страхового возмещения со страховой компании. не желающей выплатить страховку по ОСАГО (или КАСКО)?

О том, кто является надлежащим ответчиком по делу о взыскании страховой выплаты, как рассчитывать взыскиваемую со страховщика сумму выплаты, неустойку, в какой части отвечает страховая компания, а в какой причинитель вреда и многие другие вопросы подробно, со ссылками на судебную практику освещены в обзоре практики Страховая выплата по ОСАГО. Размер, сроки, отказы в страховом возмещении. Судебная практика .

Некоторые примеры и образцы исковых заявлений к непосредственному причинителю вреда (виновнику ДТП) приведены в разделе Исковые заявления о возмещении материального ущерба, причиненного в результате ДТП

В настоящей теме приведем некоторые образцы исковых заявлений с требованиями о возмещении ущерба в результате ДТП не только к причинителю вреда - владельцу транспортного средства, но и к страховой компании (либо же только к страховой компании). Приведенные образцы позаимствованы с официальных сайтов судов общей юрисдикции.

Образцы исковых заявленийИсковое заявление о взыскании страхового возмещения по ОСАГО в связи с ДТП со страховой компании Образец. Страховая компания отказывается добровольно выплатить страховое возмещение. К страховщику, застраховавшему риск гражданской ответственности владельца транспортного средства - виновника в ДТП, предъявляются требования о взыскании страховой выплаты, а также убытков, в виде оплаты по договору аренды транспортного средства (истец не мог пользоваться поврежденным транспортным средством ввиду его неисправности, а потому, был вынужден арендовать автомобиль в коммерческой организации).

Исковое заявление о взыскании страхового возмещения по ОСАГО Образец. Поскольку у страховой компании, застраховавшей риск наступления ответственности виновника ДТП отозвана лицензия, ответчиками по делу являются Российский союз автостраховщиков (РСА) и водитель автомобиля, являющийся виновником ДТП (непосредственный причинитель вреда имуществу). РСА обязан возместить потерпевшему в ДТП ущерб в пределах лимита выплаты, установленного законом «Об ОСАГО», а водитель автомобиля (виновник ДТП) остальную суму, которая превышает указанный лимит ответственности страховщика и РСА.

Истцом заявляются требования о взыскании с РСА компенсационной выплаты, а также неустойки в размере 1/75 ставки рефинансирования ЦБ РФ за каждый день просрочки и о взыскании с водителя – виновника разницы между страховым возмещением, подлежащим выплате РСА и фактическим размером ущерба (т.е. размером, превышающем 120 000 рублей).

Исковое заявление о взыскании страховой выплаты, возмещении ущерба от ДТП Образец искового заявления о взыскании страховой выплаты со страховой компании и возмещении ущерба с владельца транспортного средства – участника ДТП.

Страховая компания виновника ДТП выплатила страховое возмещение по ОСАГО потерпевшему. Однако выплаченная страховой компанией сумма страхового возмещения не покрывала расходов потерпевшего на приведение автомобиля в прежнее состояние, (на ремонт).

При повторном обращении за выплатой потерпевшему было отказано.

Учитывая, что стоимость ремонта превысила лимит ответственности страховой компании по ОСАГО в 120 000 рублей, в качестве второго ответчика по делу привлечен водитель – владелец транспортного средства, виновный в причинении вреда в результате ДТП.

Таким образом, истец просит суд возместить ему причиненный вред в размере: со страховой компании виновника – 120 000 рублей (лимит выплаты); с владельца транспортного средства, непосредственно причинившего вред имуществу – оставшуюся сумму ущерба, не покрытую страховой выплатой.

Исковое заявление о взыскании суммы страховой выплаты и возмещении ущерба в результате ДТП. Образец (пример) искового заявления о взыскании страховой выплаты и возмещении ущерба в результате ДТП с владельца транспортного средства.

В результате ДТП причинен ущерб имуществу – автомобилю. Потерпевший решил реализовать право на прямое возмещение убытков и обратился в страховую компанию, застраховавшую его гражданскую ответственность по ОСАГО, а не в страховую компанию виновника ДТП. Страховщик произвел страховую выплату, которая не покрывала расходов на ремонт автомобиля. Потерпевший обратился к независимому оценщику для получения объективного отчета об оценке реального ущерба, причиненного в ДТП. Размер ущерба, рассчитанный оценщиком оказался почти в два раза больше чем насчитала страховая компания. Учитывая лимит ответственности страховщика в 120 000 рублей, потерпевший в иске заявил требования: о взыскании страховой выплаты со страховой компании в размере разницы между уже произведенной страховщиком выплатой и максимально предусмотренным лимитом ответственности страховщика в 120 000 рублей; о взыскании с владельца транспортного средства (виновника ДТП) денежных средств в возмещение причиненных убытков в размере разницы между общей суммой причиненного ущерба и лимитом ответственности страховой компании в 120 000 рублей.

Исковое заявление о взыскании страхового возмещения по КАСКО Образец. На условиях полного АвтоКАСКО истцом был застрахован автомобиль. После наступления страхового случая, страхователь (истец) обратился к ответчику за страховой выплатой, однако в выплате было отказано. Заявляются требования о взыскании суммы страховой выплаты в соответствии с заключенным договором страхования.

Исковое заявление о взыскании разницы между страховым возмещением и фактическим размером ущерба в ДТП Образец. Истцу причинен ущерб в результате виновных действий ответчика. Гражданская ответственность ответчика, причинившего вред имуществу, застрахована. Страховая компания, в которой застрахован риск ответственности ответчика, выплатила истцу страховое возмещение, размера которого, однако, не достаточно для приведения поврежденного имущества в прежнее состояние. В этой связи, истец обратился к страхователю, причинившему вред имуществу с требованием о возмещении разницы между выплаченным страховой компанией страховым возмещением и фактическим размером ущерба, на что ответчик ответил отказом.

Заявляются требования о взыскании с ответчика, причинившего вред имуществу истца, разницы между суммой затрат истца по ремонту, устранению дефектов, восстановлению имущества и суммой страхового возмещения, выплаченной страховщиком.

См. также из документов, составленных юристами Правового центра "Логос". исковое заявление о возмещении вреда здоровью и имуществу гражданина в результате ДТП, исковое заявление о возмещении вреда здоровью, взыскании компенсации морального вреда, причиненного в результате ДТП (потерпевший переходил дорогу), исковое заявление о возмещении вреда имуществу, причиненного в результате ДТП (непосредственный причинитель не оспаривает вину, однако страховая компания отказывается выплатить страховку по ОСАГО и другие в разделе Исковые заявления в суд

Copyright © Logos-pravo.ru При копировании гиперактивная ссылка "Logos-pravo.ru" обязательна.