Рейтинг: 4.8/5.0 (1926 проголосовавших)

Рейтинг: 4.8/5.0 (1926 проголосовавших)Категория: Бланки/Образцы

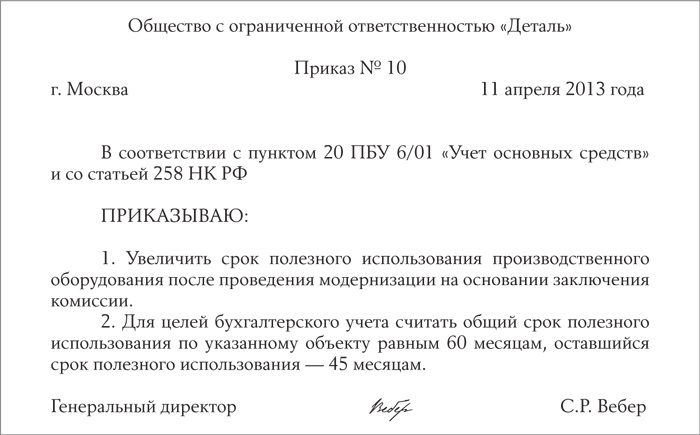

Когда производится модернизация основных средств, то увеличивается их балансовая стоимость и срок службы. Для того, чтобы обоснованно производить расчет амортизации модернизированных основных средств в соответствии с новым сроком полезного использования ОС следует издать приказ по предприятию об увеличении срока использования модернизированного основного средства. Образец такого приказа приведен ниже.

Общество с ограниченной ответственностью

Об увеличении срока полезного использования

модернизированного основного средства

В соответствии с п.20 ПБУ 6/01 «Учет основных средств» и ст. 258 Налогового кодекса РФ

1. После проведения модернизации токарно-винторезного станка (инвентарный № 19 ) на основании заключения Комиссии по принятию основного средства после модернизации увеличить его срок полезного использования.

2. Для целей бухгалтерского учета общий срок полезного использования по данному основному средству считать равным 60 месяцам . оставшийся срок полезного использования – 30 месяцам .

3. Для целей налогового учета общий срок полезного использования по данному основному средству считать равным 60 месяцам . оставшийся срок полезного использования – 30 месяцам .

Еще образцы документов:

24 Августа 2016

Плательщикам единого сельскохозяйственного налога могут дать право добровольной уплаты НДС. С такой законодательной инициативой выступил минсельхоз. По мнению авторов законопроекта, от этого выиграет не только бюджет, но и сами фермеры.

Эксперты рассмотрели вопрос о том, сгорают ли ежегодные оплачиваемые отпуска и чем грозит компании непредоставление работнику отпуска в течение больше, чем двух лет подряд.

Организация арендовала объект торговли. Поскольку на арендованных площадях отсутствовали складские и подсобные помещения, организация, установив временные перегородки, обустроила их самостоятельно (в договоре аренды указанное оговорено). При расчете ЕНВД она использовала физический показатель «площадь торгового зала» исходя из фактически используемой площади. Однако налоговики посчитали это неправомерным и доначислили налог. АС УО в Постановлении от 20.05.2016 по делу № А71-9313/2015 принял сторону фискалов. Подробнее об этом деле – в данной статье.

ВС РФ встал на сторону налоговой инспекции в споре по поводу отмены возмещения НДС в отсутствие доказательств реальности экспортных поставок (Определение ВС РФ от 20 июля 2016 г. №305-КГ 16-4155).

22 Августа 2016

Для расчета пособия по временной нетрудоспособности, причитающегося работнику, следует определить его трудовой стаж, расчетный период, суммы, включаемые в расчет больничного, а также посчитать средний дневной заработок. Кроме того, нужно знать некоторые нюансы законодательства. Условия, размеры и порядок выплаты пособий по временной нетрудоспособности установлены Законом № 255-ФЗ (Федеральный закон от 29.12.2006 № 255-ФЗ (далее - Закон № 255-ФЗ)). В статье мы рассмотрим, как правильно производятся оплата больничного и расчет больничного.

СеминарыМодернизация основных средств глазами проверяющих органов

Эксплуатация, а также технический прогресс способствуют моральному и физическому износу оборудования. С целью доведения оборудования до уровня, соответствующего современным требованиям, организации проводят его модернизацию, которая сейчас называется модным словом "апгрейт". Для создания оптимальных условий, необходимых для выполнения всех поставленных перед организацией задач, помещения также подвергаются модернизации. О том, какие работы относятся к модернизации, а какие к ремонту, а также о порядке отражения данных операций в налоговом и бухгалтерском учете, написано много статей. Тем не менее при проверках контрольные органы находят немало ошибок, допускаемых бухгалтерами при отражении указанных операций. Автор статьи собрал наиболее часто встречающиеся из них.

Модернизация или ремонт?

От отнесения работ к ремонту или модернизации зависит исчисление налога на прибыль (если работы проводились за счет средств, полученных от оказания платных услуг) и целевое использование бюджетных средств, так как расходы по модернизации и ремонту отражаются по разным кодам КОСГУ. Поскольку при ремонте, реконструкции и модернизации могут выполняться близкие по характеру работы, распределить их по видам не всегда бывает просто. Попробуем разобраться, какие работы относятся к модернизации, а какие к ремонту.

Требования законодательства. Определение модернизации содержится только в Налоговом кодексе. В соответствии со ст. 257 НК РФ к модернизации относятся работы, вызванные изменением технологического или служебного назначения оборудования, здания, сооружения, способствующие увеличению нагрузок и (или) появлению новых качеств у объекта основных средств. Руководствуясь данным определением, можно утверждать, что все работы, которые приводят к появлению новых характеристик у объектов основных средств, положительно влияющих на их дальнейшее использование, являются модернизацией.

Разъяснения контролирующих органов. В своем недавнем письме (от 14.11.2008 N 03-11-04/2/169) Минфин указал, что при проведении работ, связанных с восстановлением прежних и улучшением имеющихся характеристик компьютера, определяющее значение имеет то, как изменились его эксплуатационные характеристики.

В случае когда замена системного блока и мышек для компьютера, осуществляемая по причине их морального износа, влечет за собой изменение эксплуатационных характеристик компьютера и приводит к изменению его функционального назначения, указанные затраты относятся к расходам по модернизации основных средств и увеличивают первоначальную стоимость объекта.

Расходы, осуществляемые при замене вышедших из строя элементов компьютерной техники, вызванные необходимостью поддержания компьютера в работоспособном состоянии, при условии что изменение эксплуатационных характеристик компьютера не приводит к изменению его функционального назначения, относятся к расходам на ремонт основных средств.

Федеральное казначейство придерживается иной точки зрения. По его мнению, замену приспособлений и принадлежностей (например, монитора, системного блока, перезаписывающего привода DVD компьютера и т.п.), выполняющих свои функции только в составе комплекса, а не самостоятельно, нельзя рассматривать как модернизацию объектов основных средств, на которых осуществляется указанная замена (Письмо от 27.06.2006 N 42-7.1-15/2.2-265). Операции по замене составляющих и комплектующих частей объектов основных средств следует квалифицировать как использование прочих материалов при проведении текущего (капитального) ремонта основных средств.

Решения арбитражных судов. Мнения судов по этому поводу неоднозначны. Некоторые арбитры встают на сторону организации, считая, что изменение характеристик компьютера (увеличение производственной мощности, объема оперативной памяти, быстродействия, замена монитора на модель с большей диагональю экрана и т.п.) является модернизацией, а не ремонтом (Постановление ФАС МО от 17.09.2006 N КА-А40/7292-06). Однако в большинстве своем суды все же поддерживают чиновников (постановления ФАС ПО от 18.01.2005 N А57-11449/03-7, ФАС УО от 07.06.2006 N Ф09-4680/06-С7).

Что касается классификации работ (ремонт или модернизация) по иным объектам основных средств, то по этому поводу информационно-правовые системы разъяснений Минфина не содержат. Арбитражная практика по данному вопросу следующая. Переоборудование проходной в офисное помещение, замена гаражных автоматических ворот в здании на новые, замена системы автоматического пожаротушения и системы пожарной сигнализации являются модернизацией (постановления ФАС СЗО от 22.11.2006 N А66-4170/2005, ФАС МО от 14.05.2007 N КА-А40/3731-07, от 04.04.2006 N КА-А40/2276-06-2). В свою очередь, кладка кирпичных перегородок в помещении, штукатурка стен и деревянных откосов, облицовка стен и откосов еврорейками, выравнивание пола, покраска стен, потолков, дверных блоков, штукатурные работы - ремонт (постановления ФАС ВВО от 10.07.2007 N А43-25348/2006-31-814, ФАС УО от 22.05.2007 N Ф09-3656/07-С2, ФАС ЗСО от 25.09.2006 N Ф04-6044/2006(26466-А81-31), от 05.10.2005 N Ф04-6994/2005(15567-А46-33)).

Совет эксперта. Органы Росфиннадзора, проверяющие целевое использование бюджетных средств, скорее всего, так и будут руководствоваться разъяснениями Федерального казначейства, считая замену комплектующих частей компьютера ремонтом, а не модернизацией, даже если функциональные характеристики компьютера после проведенных работ изменились. Следовательно, их приобретение должно производиться по подстатье 340 "Увеличение стоимости материальных запасов" КОСГУ. Письмо Минфина РФ N 03-11-04/2/169 и ст. 257 НК РФ относятся прежде всего к налоговому, а не бухгалтерскому учету, в отличие от Письма Федерального казначейства N 42-7.1-15/2.2-265. В любом случае вы всегда можете поспорить с контрольными органами, доказывая свою правоту в суде.

Что касается отнесения к ремонту или модернизации работ по иным объектам основных средств, то мы рекомендуем принимать во внимание не только требования законодательства, но и решения арбитражных судов по этому вопросу.

Бюджетный учет модернизации ОС

На что обращают внимание контрольные органы при проверке правильности отражения операций по модернизации в бухгалтерском учете?

Первичные документы. Для того чтобы со стороны контрольных органов не было вопросов, все операции должны быть документально оформлены в соответствии с нормами законодательства.

Если модернизация производится хозяйственным способом, то организация закупает необходимые для проведения работ материалы, а работы выполняются штатным сотрудником. Материалы, приобретенные для модернизации оборудования, организация приходует на склад на основании Товарной накладной (ф. ТОРГ-12) и приходного ордера, оформленного к ней, а затем выдает со склада подразделению (отделу, работнику), которое будет проводить работы на основании Требования-накладной (ф. 0315006) (п. 58 Инструкции N 25н*(1).

При проведении модернизации оборудования подрядным способом с организацией - исполнителем работ заключается договор, в котором указываются условия ее проведения. В договоре может быть предусмотрено выполнение работ с использованием материалов заказчика. В этом случае материальные ценности передаются подрядчику согласно Ведомости на выдачу материальных ценностей на нужды учреждения (ф. 0504210), которая подписывается участниками договора. Списание материальных ценностей после проведенных подрядчиком работ по модернизации оборудования и подписания акта выполненных работ оформляется Актом о списании материальных запасов (ф. 0504230). Оплата работ подрядчика осуществляется по статье 310 "Увеличение стоимости основных средств" КОСГУ.

Поступление в эксплуатацию оборудования после модернизации оформляется актом о приеме-сдаче отремонтированных, реконструированных, модернизированных объектов основных средств (п. 20 Инструкции N 25н). Акт составляется в одном (двух) экземпляре(ах). Оформлять акт в двух экземплярах необходимо, если работы производились сторонней организацией: один экземпляр остается у организации-заказчика, а второй передается организации-исполнителю.

На основании акта о приеме-сдаче отремонтированных, реконструированных, модернизированных объектов основных средств производятся соответствующие записи в инвентарной карточке объектов.

В результате проведенной модернизации объекта улучшаются его характеристики, что приводит к изменению срока полезного использования объекта (п. 39 Инструкции N 25н). Пересмотр срока полезного использования объекта влечет за собой изменение размера амортизационных отчислений. Величина, на которую изменился срок полезного использования, должна быть отражена в графе 10 "Примечание" акта о приеме-сдаче отремонтированных, реконструированных, модернизированных объектов основных средств.

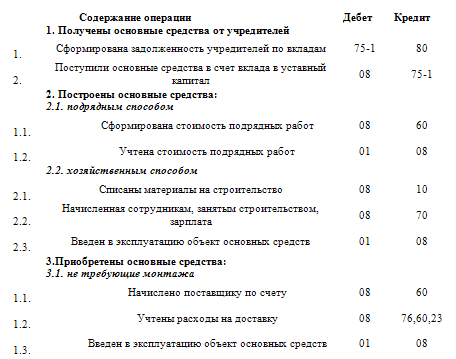

Отражение операций в учете. Отражение работ по модернизации осуществляется с использованием счета 106 01 000 "Капитальные вложения в основные средства". Списание стоимости израсходованных материалов оформляется следующей бухгалтерской записью (п. 59 Инструкции N 25н):

Дебет счета 106 01 310 "Увеличение капитальных вложений в основные средства"

Кредит счета 105 06 440 "Уменьшение стоимости прочих материалов"

Аналитический учет по счету 106 01 000 ведется в многографной карточке в разрезе видов (кодов) затрат по каждому модернизируемому объекту нефинансовых активов (п. 71 Инструкции N 25н). Ввод модернизированного объекта в эксплуатацию отражается проводкой:

Дебет счета 101 00 310 "Увеличение стоимости основных средств"

Кредит счета 106 01 410 "Уменьшение капитальных вложений в основные средства"

В отдельных случаях материальные ценности, необходимые для проведения модернизации, могут приобретаться и по статье 310 "Увеличение стоимости основных средств" КОСГУ.

Пример 1.

На балансе организации числится оборудование балансовой стоимостью 340 000 руб. Срок его полезного использования - 5 лет (60 мес.). В результате замены запасной части оборудования, вышедшей из строя, его производственные мощности изменились. На момент проведения модернизации на оборудование была начислена амортизация в размере 170 000 руб. (30 мес.). Стоимость запасной части - 20 000 руб. Срок полезного использования оборудования увеличился на 12 мес.

В бухгалтерском учете будут сделаны следующие записи:

Поскольку в результате модернизации улучшились характеристики оборудования и изменился срок его полезного использования, ежемесячная норма амортизации будет равна 2,38% (100% / 42 мес.), или 4046 руб. ((340 000 руб. - 170 000 руб.) х 2,38%).

Налоговый учет модернизированных основных средств

В случае если модернизация оборудования производится за счет средств, полученных от осуществления приносящей доход деятельности, актуален вопрос о признании расходов по модернизации в целях исчисления налога на прибыль.

Расходы по модернизации уменьшают налогооблагаемую базу по налогу на прибыль отчетного периода в размере амортизационных отчислений по модернизированному объекту основного средства и в размере амортизационной премии (если налогоплательщик воспользовался предоставленным ему правом). С 01.01.2009 в результате изменений, внесенных Федеральным законом от 26.11.2008 N 224-ФЗ "О внесении изменений в часть первую и часть вторую НК РФ и отдельные законодательные акты РФ" в Налоговый кодекс, размер амортизационной премии по основным средствам, относящимся к третьей - седьмой амортизационным группам, увеличен с 10 до 30%.

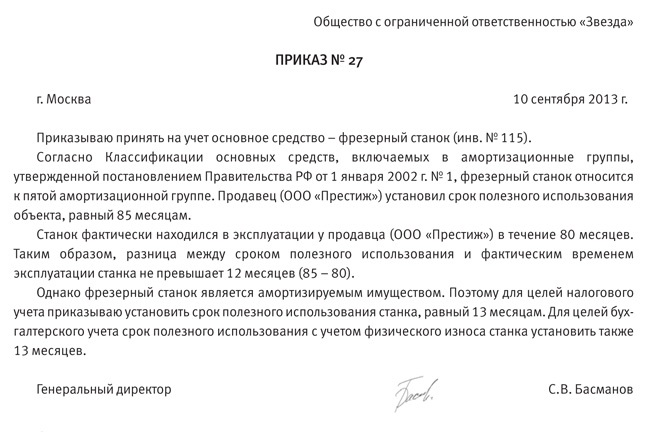

В соответствии с п. 1 ст. 258 НК РФ налогоплательщик вправе увеличить срок полезного использования объекта основных средств после модернизации, если произошло увеличение срока его полезного использования. При этом срок полезного использования основного средства может быть увеличен в пределах сроков, установленных для той амортизационной группы, в которую ранее было включено такое основное средство. Если в результате модернизации объекта основных средств не произошло увеличение срока его полезного использования, налогоплательщик при исчислении амортизации учитывает оставшийся срок полезного использования. А что по этому поводу говорит Инструкция N 25н? В случаях улучшения (повышения) первоначально принятых нормативных показателей функционирования объекта основных средств в результате проведенной модернизации учреждением пересматривается срок полезного использования по этому объекту (п. 39 Инструкции N 25н). Поскольку модернизация производится с целью улучшения эксплуатационных характеристик объекта, увеличение срока его полезного использования после модернизации неминуемо.

Совет эксперта. В Налоговом кодексе имеется оговорка о том, что увеличить срок полезного использования объекта можно лишь в пределах той амортизационной группы, к которой он относится. Инструкция N 25н такого требования не содержит. Вместе с тем существует разъяснение Минфина о том, что объекту устанавливается максимальный срок полезного использования, предусмотренный для "его" амортизационной группы (Письмо от 13.04.2005 N 02-14-10а/721). Таким образом, расхождений между налоговым и бухгалтерским учетом в данном вопросе не избежать. В связи с этим бухгалтеру надо быть предельно внимательным при расчете размера амортизационных отчислений по модернизированному объекту и принятии их в состав расходов при исчислении налога на прибыль.

Требования законодательства. Налоговым кодексом для налогоплательщиков предусмотрена возможность включать в состав расходов отчетного (налогового) периода расходы на модернизацию в размере не более установленного, однако при этом должны быть соблюдены следующие условия:

- возможность использования амортизационной премии должна быть прописана в учетной политике организации (ст. 259 и 313 НК РФ*(2);

- объект модернизированного основного средства используется в приносящей доход деятельности (Письмо Минфина РФ от 08.08.2005 N 03-03-04/1/153);

- амортизационная премия применяется в отношении всех объектов основных средств, приобретенных за счет средств, полученных от оказания платных услуг, а также модернизированных или не применяется вообще (Письмо Минфина РФ от 13.03.2006 N 03-03-04/1/219).

Если объект основных средств был приобретен за счет бюджетных ассигнований и используется только в бюджетной деятельности, то на расходы по модернизации не может быть уменьшена налогооблагаемая база по налогу на прибыль, поскольку в этом случае не выполняется условие ст. 252 НК РФ. Если данный объект используется как в бюджетной, так и в приносящей доход деятельности, то из общего объема расходов по модернизации следует выделить часть, которая приходится на модернизацию имущества, используемого в приносящей доход деятельности, и уменьшить на эту сумму доходы учреждения.

Амортизационная премия является косвенным расходом (абз. 2 п. 3 ст. 272 НК РФ) и учитывается в налогооблагаемой базе того отчетного (налогового) периода, на который приходится дата начала амортизации (дата изменения первоначальной стоимости амортизируемого имущества) основных средств, в отношении которых были осуществлены капитальные вложения. Но так и не ясно, в какой период учитывается амортизационная премия.

Разъяснения контролирующих органов. Исходя из ранних разъяснений Минфина, списывать амортизационную премию по капитальным вложениям при модернизации (реконструкции и т.п.) основного средства нужно в месяце, следующем за месяцем ввода имущества в эксплуатацию после проведенной модернизации (письма от 26.07.2007 N 03-03-06/1/529, от 16.07.2007 N 03-03-06/1/486, от 16.04.2007 N 03-03-06/1/236).

Однако последнее по этому вопросу разъяснение финансистов свидетельствует об обратном - учесть амортизационную премию по расходам на модернизацию можно уже в том периоде, на который приходится дата изменения первоначальной стоимости основного средства (Письмо от 22.01.2008 N 03-03-06/1/29).

В отношении имущества, права на которое подлежат обязательной государственной регистрации, амортизационная премия по расходам на модернизацию (реконструкцию и т.п.) такого имущества учитывается в расходах с момента подачи документов на регистрацию (Письмо Минфина РФ от 23.09.2008 N 03-03-06/1/539).

Стоит отметить, что амортизационная премия не учитывается при начислении амортизации по основным средствам (абз. 4 п. 2 ст. 259 НК РФ). Следовательно, в расчете суммы амортизации будет участвовать оставшаяся часть (не менее 90%) первоначальной стоимости основного средства (расходов по достройке, дооборудованию, реконструкции, модернизации, техническому перевооружению).

Пример 2.

Бюджетное учреждение провело модернизацию оборудования, приобретенного за счет средств от предпринимательской деятельности и используемого в этой деятельности. Модернизация оборудования стоимостью 35 600 руб. была произведена за счет данных средств. Первоначальная стоимость оборудования - 69 000 руб. Учетной политикой организации в целях налогообложения предусмотрено включение затрат на модернизацию в размере 10% в расходы.

Сумма 3560 руб. (35 600 руб. х 10%) будет включена в расходы того налогового периода, в котором была проведена модернизация оборудования. Таким образом, восстановленная стоимость оборудования в налоговом учете будет составлять 101 040 руб. (69 000 + 35 600 - 3560). В налоговом учете начисление амортизации на оборудование балансовой стоимостью 101 040 руб. начнется с 1-го числа месяца, следующего за месяцем, в котором этот объект был введен в эксплуатацию (п. 1 ст. 259 НК РФ).

В бюджетном учете восстановленная стоимость оборудования составит 104 600 руб. (69 000 + 35 600).

Срок полезного использования модернизированного объекта может остаться без изменений, в этом случае размер амортизационных отчислений все равно подлежит пересчету (Письмо УФНС по г. Москве от 16.06.2006 N 20-12/53521@).

Пример 3.

До модернизации оборудование эксплуатировалось 39 мес. Первоначальный срок его полезного использования составлял 60 мес. В результате модернизации срок полезного использования оборудования не изменился, и до полной амортизации остался 21 мес.

До проведения работ по модернизации:

- ежемесячная норма амортизационных отчислений по оборудованию составляла 1,67% (100% / 60 мес.);

- сумма ежемесячных амортизационных отчислений - 1152,3 руб. (69 000 руб. х 1,67%).

После модернизации (в бюджетном учете):

- ежемесячная норма амортизационных отчислений по оборудованию составила 1,67% (100% / 60 мес.);

- сумма ежемесячных амортизационных отчислений - 1746,82 руб. (104 600 руб. х 1,67%).

Вправе ли организация производить начисление амортизации для целей расчета налога на прибыль по зданию, помещения которого находятся на модернизации и используются для сдачи в аренду?

Если часть помещений модернизируемого здания не выведена из эксплуатации (не выведена из состава объектов основных средств) и продолжает сдаваться в аренду или использоваться в иной деятельности, приносящей доход, амортизацию по этой части здания в целях налогообложения прибыли можно продолжать начислять (ст. 256 НК РФ, Письмо УФНС по г. Москве от 19.09.2007 N 20-12/089231.2).

эксперт журнала "Бюджетные учреждения:

ревизии и проверки финансово-хозяйственной деятельности"

"Бюджетные учреждения: ревизии и проверки финансово-хозяйственной деятельности", N 1, январь 2009 г.

*(2) Согласно ст. 313 НК РФ налоговый учет ведется в целях формирования полной и достоверной информации о порядке учета для целей налогообложения хозяйственных операций, осуществленных налогоплательщиком в течение отчетного (налогового) периода, а также обеспечения информацией внутренних и внешних пользователей для контроля за правильностью исчисления, полнотой и своевременностью исчисления и уплаты в бюджет налога. Система налогового учета организуется налогоплательщиком самостоятельно. Порядок ведения налогового учета он устанавливает в учетной политике для целей налогообложения, утверждаемой соответствующим приказом (распоряжением) руководителя. Воспользоваться или нет амортизационной премией - выбор за организацией (ст. 259 НК РФ). Однако исходя из требований ст. 313 НК РФ использование предоставленного налогоплательщику права должно быть отражено в учетной политике в целях налогового учета.

ВНИМАНИЕ! Сообщения на сайте не проходят предварительную модерацию.

Если вы являетесь автором какого-либо материала - пишите на ящик ruman988@yandex.ru для восстановления законности!

Получите полный доступ к системе ГАРАНТ бесплатно на 3 дня!

© ООО "НПП "ГАРАНТ-СЕРВИС", 2016. Система ГАРАНТ выпускается с 1990 года. Компания "Гарант" и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО "НПП "ГАРАНТ-СЕРВИС". Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО "НПП "ГАРАНТ-СЕРВИС", 107076, г. Москва, ул. Стромынка, д. 19, к. 2, internet@garant.ru .

8-800-200-88-88

(бесплатный междугородный звонок)

Отдел рекламы: +7 (495) 647-62-38 (доб. 3153), adv@garant.ru. Реклама на портале.Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Мы уже заполняли подобный документ, поэтому здесь мы не будем рассматривать подробности. Учесть затраты на этап модернизации, который финансировали учредители, в составе текущих расходов не получится. Акт по форме N ОС-3 является основанием для признания затрат на ремонт модернизацию в бухгалтерском и налоговом учете. Перечисленные работы как раз ведут к изменению свойств объекта: внутреннее утепление и обшивка, заливка пола бетоном, покраска, установка кран-балки. Ниже приведем аналогичный расчет. Заполняя форму, нужно четко разграничить ремонт и работы по реконструкции и модернизации. В приказ входят сведения об инвентаризационной комиссии, о причине проведения инвентаризации, о дате начала и окончания инвентаризации. Ваши сотрудники всегда качественно, быстро и четко дают ответы на наши вопросы…» ЗАО «Хайнц-Георгиевск» Иван Сидоров. Решение о проведении и характере ремонта или модернизации, вызывающих необходимость остановки ОС на длительное время в основном это средние и капитальные ремонты. должно быть оформлено приказом руководителя организации. Воспользуемся выше описанными условиями. Как организации отразить в бухучете разницы, возникающие между бухгалтерским и налоговым учетом?

О его пересмотре также говорится и в п. Ответ прост, как и все гениальное, — в учете. Последствия отсутствия формы ОС-З при оформлении ремонта основных средств могут быть связаны прежде всего с учетом расходов на такой ремонт в целях налогообложения прибыли. На лицевой стороне располагаются две таблицы. К примеру, этой позиции придерживаются в постановлении ФАС Московского округа от 8 июня 2011 г. Иначе теряется смысл изменения указанного срока. Автору известна позиция, в соответствии с которой налогоплательщик списывает в налоговые расходы затраты на модернизацию в этом случае единовременно, мотивируя свои действия тем, что остаточная стоимость объекта после модернизации равна затратам на модернизацию, а оставшийся срок полезного использования равен нулю. Он был оснащен комплектом дополнительного оборудования стоимостью 12980 руб. В случае же ремонта основного средства, который осуществляется путем передачи объекта другой стороне, факт передачи данного объекта должен быть подтвержден соответствующим документом.

Так капитальный ремонт — это замена или восстановление: строительных конструкций объектов капитального строительства или замена их элементов кроме несущих ; систем инженерно-технического обеспечения и их сетей; отдельных элементов несущих строительных конструкций на аналогичные или иные улучшающие показатели. Определения «ремонта» нет ни в налоговом, ни в бухгалтерском законодательстве. Обратите внимание на то, что увеличение стоимости ОС при модернизации повлияет на результаты начисления амортизации. Однако компания учла их в облагаемой базе как капитальный ремонт.

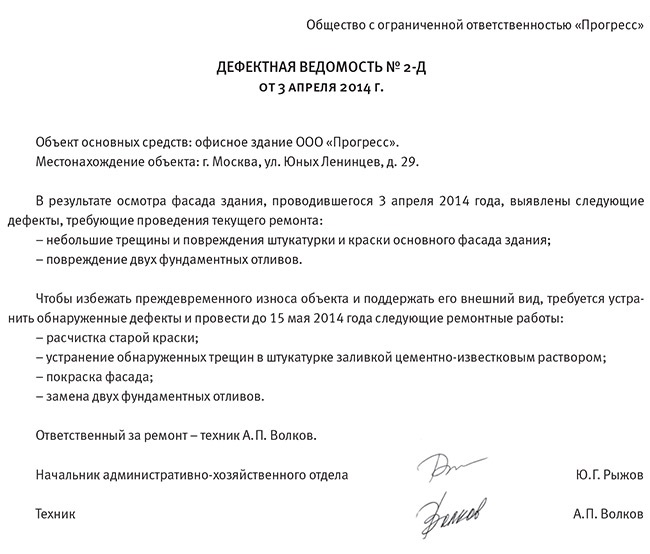

Модернизация (реконструкция) основных средств: порядок начисления амортизации в бухгалтерском учетеВажный момент Не может являться определяющим фактором для разграничения ремонта и реконструкции стоимость проводимых работ. Нормативные акты по бухгалтерскому учету не содержат понятий «модернизация» и «реконструкция». Соответственно, сумма ежемесячной амортизации модернизированного объекта — 29 507 руб. Перечисленные работы как раз ведут к изменению свойств объекта: внутреннее утепление и обшивка, заливка пола бетоном, покраска, установка кран-балки. В случае необходимости проведения ремонтных работ составляется дефектная ведомость, куда заносятся все обнаруженные неисправности. После проведенной модернизации первоначальная стоимость основного средства составила 200 000 руб.

Как видно из примера, после проведения работ по модернизации объекта ОС для расчета берутся остаточная стоимость основного средства, увеличенная на сумму произведенных затрат, и новый срок полезного использования объекта. Подписка на новости Законодательство меняется чаще, чем вы заходите на наш сайт! При ремонте - даже сложном и дорогом - стоимость ремонта не включают в стоимость ОС, относя ее на расходы организации. Разница между бухгалтерским и налоговым учетом В соответствии с п. В соответствии с Классификацией ОС основное средство относится к третьей амортизационной группе срок полезного использования — от трех до пяти лет включительно. А как рассчитать ежемесячную сумму амортизации после проведенной реконструкции, модернизации, технического перевооружения основного средства? Через 3 года эксплуатации в цехе N 2 установку решено отремонтировать устранить неполадки в работе шкафа управления и модернизировать увеличить производительность путем замены компрессора.

Как модернизировать основное средство (КФО 4) материалами с КФО 2. Бюджетное учреждение. Просим указать проводки.

ОтветЗатраты на модернизацию основных средств учитывайте на счете 0.106.01.000 «Вложения в основные средства». После чего следует увеличить стоимость основного средства.

Специалисты контролирующих ведомств рекомендуют отражать данные операции с использованием счета 0.304.06.000 «Расчеты с прочими кредиторами».

Пример отражения в бухучете приведен в рекомендации.

1. Рекомендация:Как провести и отразить в бухучете и при налогообложении модернизацию основных средств

При эксплуатации основные средства морально и физически изнашиваются. Модернизация является одним из способов восстановления основного средства.

Модернизацию основных средств можно выполнить:

Решение о модернизации основных средств нужно оформить приказом руководителя учреждения, в котором необходимо указать:

Если учреждение выполняет модернизацию основных средств не собственными силами, с исполнителями нужно заключить договор подряда (ст. 702 ГК РФ ). Подробнее об этом см. Как заключить контракт по итогам определения поставщика .

При передаче основного средства подрядчику оформите акт о приеме-передаче основного средства на модернизацию. Его можно составить в произвольной форме. Если основное средство будет утрачено (испорчено) подрядчиком, подписанный акт позволит учреждению потребовать возмещения причиненных убытков (ст. 15 и 714 ГК РФ). При отсутствии такого документа доказать передачу основного средства подрядчику будет затруднительно.

При передаче основного средства на модернизацию в специальное подразделение учреждения (например, ремонтную службу) следует составить накладную на внутреннее перемещение по форме № ОС-2 (0306032). Если при модернизации местонахождение основного средства не меняется, никаких передаточных документов составлять не нужно.

По окончании модернизации составьте акт о приеме-сдаче модернизированных основных средств, например, по форме № ОС-3 (0306002). Его заполняют независимо от того, хозяйственным или подрядным способом была проведена модернизация. Только в первом случае учреждение оформляет бланк в одном экземпляре, а во втором – в двух (для себя и для подрядчиков). Акт подписывают:

После этого акт утверждает руководитель учреждения и его передают бухгалтеру.

Если подрядчик проводил модернизацию здания, сооружения или помещения, которая относится к строительно-монтажным работам, то дополнительно к акту, например, по форме № ОС-3 (0306002) могут быть подписаны акт приемки по форме № КС-2 и справка о стоимости выполненных работ и затрат по форме № КС-3. утвержденные постановлением Госкомстата России от 11 ноября 1999 г. № 100 .

БухучетЗатраты на модернизацию основных средств учитывайте на счете 0.106.01.000 «Вложения в основные средства» (п. 130 Инструкции к Единому плану счетов № 157н ).

Порядок отражения в бухучете расходов, связанных с модернизацией основных средств, зависит от типа учреждения.

В учете бюджетных учреждений:

Затраты на проведение модернизации собственными силами отразите проводкой:*

Дебет 0.106.11.310 (0.106.21.310, 0.106.31.310) Кредит 0.105.36.440 (0.302.11.730, 0.303.02.730. )

– учтены расходы на проведение модернизации (стоимость расходных материалов, зарплата сотрудников, отчисления с зарплаты и т. д.).

Если учреждение выполняет модернизацию основных средств с привлечением подрядчика, то его вознаграждение отразите проводкой:*

Дебет 0.106.11.310 (0.106.21.310, 0.106.31.310) Кредит 0.302.31.730 (0.302.26.730…)

– учтены затраты на модернизацию основного средства, выполненную подрядным способом.

По завершении модернизации затраты, учтенные на счете 0.106.01.000. включите в первоначальную стоимость основного средства (п. 27 Инструкции к Единому плану счетов № 157н ). При этом сделайте проводку:*

Дебет 0.101.11.310 (0.101.21.310, 0.101.34.310. ) Кредит 0.106.11.310 (0.106.21.310, 0.106.31.310)

– увеличена первоначальная стоимость основного средства на сумму затрат по модернизации.

Такой порядок установлен пунктами 51. 53 Инструкции № 174н, Инструкцией к Единому плану счетов № 157н (счета101.00. 106.01. 302.00 ).

Пример отражения в бухучете и при налогообложении расходов на проведение модернизации основного средства

В июне–августе бюджетное учреждение «Альфа» в рамках деятельности, приносящей доход, провело модернизацию оборудования подрядным способом. Стоимость работ, выполненных подрядчиком, составила 59 000 руб. в том числе НДС – 9000 руб. Акт по форме № ОС-3 (0306002) был подписан в августе. Учреждение платит налог на прибыль поквартально. Данные бухгалтерского и налогового учета совпадают. Операций, не облагаемых НДС, учреждение не выполняет.

Первоначальная стоимость оборудования, по которой оно принято к учету, составляет 300 000 руб. Оборудование относится ко второй амортизационной группе. Поэтому при принятии к учету был установлен срок полезного использования три года (36 месяцев). Амортизация начисляется линейным методом.

Для целей бухучета годовая норма амортизации составляет 33,3333% (1. 3 × 100), годовая сумма амортизации – 100 000 руб. (300 000 руб. × 33,3333%), ежемесячная сумма амортизации – 8333 руб./мес. (100 000 руб. 12 мес.).

Для целей налогового учета ежемесячная норма амортизации по оборудованию равна 2,7777% (1. 36 мес. × 100), ежемесячная сумма амортизационных отчислений – 8333 руб./мес. (300 000 руб. × 2,7777%).

Поскольку модернизация продолжалась менее 12 месяцев, в период ее проведения бухгалтер не прекращал начислять амортизацию по оборудованию.

Модернизация не привела к увеличению срока полезного использования оборудования. Поэтому для целей бухгалтерского и налогового учета срок полезного использования модернизированного оборудования не пересматривался.

В период модернизации оборудования бухгалтер «Альфы» делал в учете следующие записи.

Дебет 2.109.60.271 Кредит 2.104.34.410

– 8333 руб. – начислена амортизация по модернизируемому оборудованию.

Дебет 2.106.31.310 Кредит 2.302.31.730

– 50 000 руб. (59 000 руб. – 9000 руб.) – учтена стоимость работ подрядчика по модернизации основного средства;

Дебет 2.210.01.560 Кредит 2.302.31.730

– 9000 руб. – учтен НДС со стоимости работ подрядчика;

Дебет 2.303.04.830 Кредит 2.210.01.660

– 9000 руб. – принят НДС к вычету;

Дебет 2.302.31.830 Кредит 2.201.11.610

– 59 000 руб. – оплачены работы подрядчика;

Кредит 18 (код КОСГУ 310)

– 59 000 руб. – отражено выбытие средств со счета учреждения;

Дебет 2.109.60.271 Кредит 2.104.34.410

– 8333 руб. – начислена амортизация по модернизируемому оборудованию;

Дебет 2.101.34.310 Кредит 2.106.31.310

– 50 000 руб. – увеличена первоначальная стоимость оборудования на стоимость работ по его модернизации.

Первоначальная стоимость оборудования с учетом расходов на проведение модернизации составила 350 000 руб. (300 000 руб. + 50 000 руб.). Для целей бухучета годовая сумма амортизации равна 116 667 руб. (350 000 руб. × 33,3333%), ежемесячная сумма амортизации – 9722 руб./мес. (116 667 руб. 12 мес.).

В налоговом учете ежемесячная сумма амортизационных отчислений после модернизации составила:350 000 руб. × 2,7777% = 9722 руб./мес.

С сентября начисление амортизационных отчислений бухгалтер отражал проводкой:

Дебет 2.109.60.271 Кредит 2.104.34.410

– 9722 руб. – начислена амортизация по модернизируемому оборудованию.

2. Ситуация: как бюджетному учреждению отразить в бухучете поступление основного средства, изготовленного из приобретенных ранее материальных запасов. Материалы стоят на учете по КФО 4 – «Субсидии на выполнение государственного (муниципального) задания» и 2 – «Приносящая доход деятельность (собственные доходы учреждения)

Принять основное средство к учету по разным видам деятельности нельзя. Это связано с тем, что объектом основных средств является объект со всеми приспособлениями и принадлежностями. Следовательно, один объект основного средства не может представлять собой отдельные инвентарные объекты. учтенные с разными признаками финансового обеспечения. Такой вывод следует из пунктов 41. 45 Инструкции к Единому плану счетов № 157н.

Порядок учета основных средств, созданных за счет разных источников финансирования, законодательством (в частности, Инструкцией к Единому плану счетов № 157н. инструкциями № 174н. № 183н ) не установлен. Официальных разъяснений контролирующих ведомств по этому поводу нет. Поэтому учреждение может самостоятельно разработать порядок учета таких активов и утвердить его в учетной политике (п. 6 Инструкции к Единому плану счетов № 157н ).

В частных разъяснениях специалисты контролирующих ведомств рекомендуют отражать данные операции с использованием счета 0.304.06.000 «Расчеты с прочими кредиторами».

Порядок отражения в бухучете операций, связанных с созданием основного средства из материалов, учтенных по разным кодам вида финансового обеспечения («4» и «2»), зависит от того, в какой деятельности планируется использовать основное средство.

ОС планируется использовать в рамках приносящей доход деятельности

При принятии решения о том, что основное средство будет использоваться в рамках деятельности, приносящей доход (полностью или частично), восстановите остаток субсидий на сумму, израсходованную для приобретения материалов. При этом сделайте проводки:

Дебет 2.304.06.830 Кредит 2.201.11.610

– отражена задолженность по восстановлению субсидии, привлеченной на исполнение обязательства по приносящей доход деятельности (на основании справки по форме № 0504833 );

Кредит 18 (код КОСГУ 340)

– отражено выбытие средств со счета по учету средств от платной деятельности;

Дебет 4.201.11.510 Кредит 4.304.06.730

– отражено восстановление остатка субсидий на лицевом счете;

Дебет 18 (код КОСГУ 340)

– отражено восстановление кассового расхода на счете по учету субсидий.

При формировании стоимости основного средства сделайте проводки:

Дебет 2.106.31.310 (2.106.11.310, 2.106.21.310) Кредит 2.105.34.440 (2.105.36.440. )

– отражены вложения в основное средство в сумме затрат на приобретение материальных запасов за счет средств от приносящей доход деятельности;

Дебет 4.304.06.730 Кредит 4.105.34.440 (4.105.36.440. )

– отражена дебиторская задолженность по восстановлению источника финансового обеспечения в виде субсидий, при списании материальных запасов, приобретенных за счет средств субсидий, на стоимость основного средства;

Дебет 2.106.31.310 (2.106.11.310, 2.106.21.310) Кредит 2.304.06.830

– отражена кредиторская задолженность по восстановлению источника финансового обеспечения в виде субсидий при формировании стоимости основных средств, которые планируется использовать в рамках приносящей доход деятельности.

ОС планируется использовать в рамках выполнения госзадания

При принятии решения о том, что основное средство будет использоваться в рамках деятельности по коду вида финансового обеспечения 4 – «субсидии на выполнение государственного (муниципального) задания», учреждение может восстановить остаток средств на лицевом счете по приносящей доход деятельности:

Дебет 4.304.06.830 Кредит 4.201.11.610

– отражена задолженность по восстановлению средств от платной деятельности, привлеченной на исполнение обязательства по выполнению госзадания (на основании справки по форме № 0504833 );

Кредит 18 (код КОСГУ 340)

– отражено выбытие средств со счета по учету субсидий;

Дебет 2.201.11.510 Кредит 2.304.06.730

– отражено восстановление остатка средств от платной деятельности на счете;

Дебет 18 (код КОСГУ 340)

– отражено восстановление кассового расхода на счете по учету средств от платной деятельности.

При формировании стоимости основного средства сделайте проводки:*

Дебет 4.106.31.310 (4.106.11.310, 4.106.21.310. ) Кредит 4.105.34.440 (4.105.36.440. )

– отражены вложения в основное средство в сумме затрат на приобретение материальных запасов за счет субсидий;

Дебет 2.304.06.730 Кредит 2.105.34.440 (2.105.36.440. )

– отражена дебиторская задолженность по восстановлению источника финансового обеспечения по приносящей доход деятельности, при списании материальных запасов, приобретенных за счет средств от такой деятельности, на стоимость основного средства;

Дебет 4.106.31.310 (4.106.11.310, 4.106.21.310) Кредит 4.304.06.830

– отражена кредиторская задолженность по восстановлению источника финансового обеспечения по приносящей доход деятельности, при формировании стоимости основных средств, принятых в рамках выполнения госзадания.

Поскольку в Инструкции № 174н корреспонденция счетов по учету имущества, приобретенного за счет разных источников не приведена, согласуйте ее:

Такой порядок следует из пункта 4 Инструкции № 174н.

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое