Рейтинг: 4.8/5.0 (1906 проголосовавших)

Рейтинг: 4.8/5.0 (1906 проголосовавших)Категория: Бланки/Образцы

Еще в 2013 году правила досудебного обжалования изменились. Поправки в первую часть Налогового кодекса РФ были закреплены в Федеральном законе от 2 июля 2013 г. № 153-ФЗ. Сразу отметим, что на подготовку такого документа у вас теперь есть целый месяц. Дело в том, что решение налоговиков по результатам проверки вступает в силу теперь именно через месяц после того, как компания получила этот документ. Такой срок прописан в пункте 9 статьи 101 Налогового кодекса РФ. До этих изменений решения ИФНС начинали действовать уже через 10 рабочих дней.

При этом днем получения решения надо считать дату, когда решение вручили вам лично в руки, либо шестой день после того, как налоговые инспекторы отправили вам документ по почте.

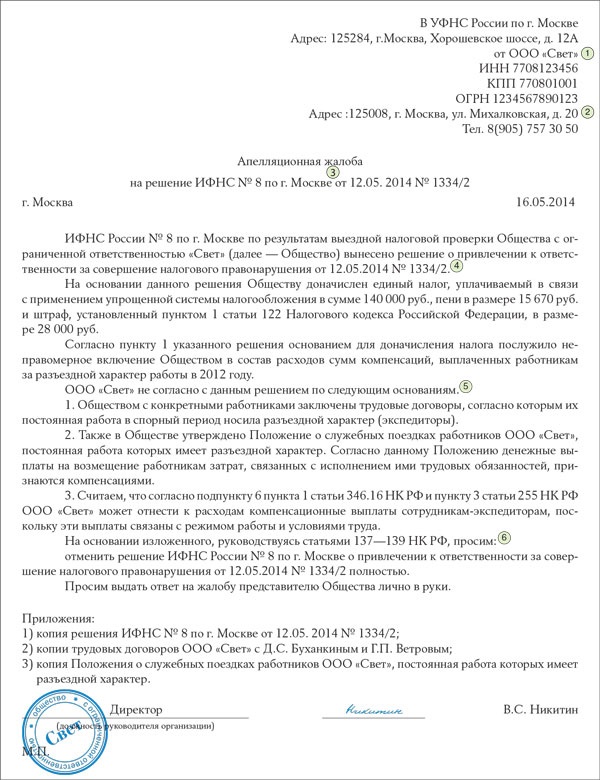

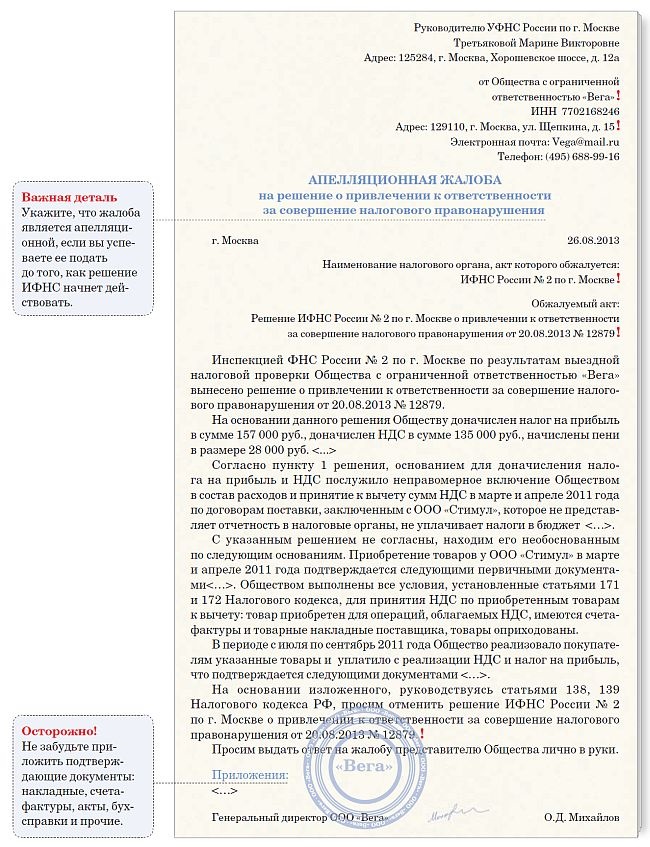

Составьте жалобу на решение ИФНСОчевидно, что для начала важно грамотно составить апелляционную жалобу. Раньше Налоговый кодекс РФ не уточнял, как это сделать и что именно должно быть в тексте данного документа. Теперь же этому посвящена новая статья 139.2. В ней четко сказано, как компании оформить апелляционную жалобу в УФНС и какие реквизиты являются обязательными. Например, это наименование компании или номер инспекции, с решением которой вы не согласны.

Вот обязательные реквизиты апелляционной жалобы

1.Название и адрес вашей компании. Указывайте тот адрес, который значится в ЕГРЮЛ. Ведь по умолчанию юридический и фактический адреса должны совпадать.

2.Реквизиты обжалуемого акта. То есть название, дату и номер решения по результатам проверки.

3.Наименование налоговой инспекции, с решением которой вы не согласны.

4.Основания, по которым вы считаете, что права вашей компании нарушены. Здесь приведите ссылки на законодательство, которые подтвердят, что вы действовали строго по всем правилам.

5.Требования компании. Укажите здесь, что просите отменить решение ИФНС.

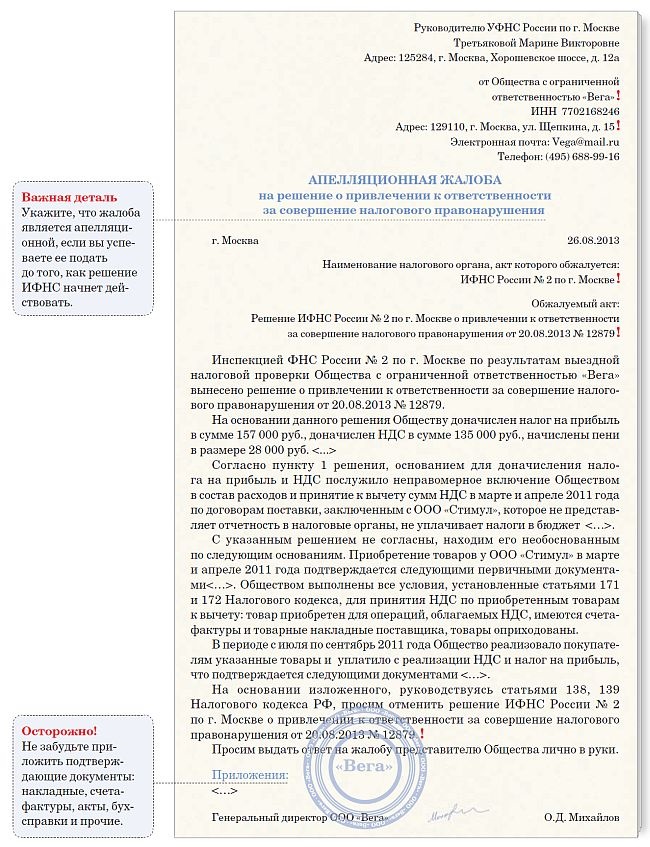

В образце этого документа, который мы разместили ниже, знаком «!» отмечены все обязательные реквизиты.

Помимо этого советуем привести в апелляционной жалобе телефоны вашей компании, адрес электронной почты. Кроме того, к апелляционной жалобе стоит приложить документы, подтверждающие вашу правоту. Это могут быть копии первичных документов, счетов-фактур, регистров, бухгалтерские справки и другие бумаги. Все их перечислите в жалобе.

Не забудьте и про доверенность, если документ налоговикам передает не генеральный директор, а другой уполномоченный сотрудник, в том числе и вы сами.

Подача документов в ИФНСАпелляционная жалоба должна быть подана в УФНС в течение месяца. Вернее, это самый оптимальный вариант. Тогда решение налоговиков не успеет вступить в силу. А у ревизоров не появится оснований списать с вашей компании недоимку, пени или штрафы. В этом случае жалоба считается апелляционной.

А что если по каким-то причинам вы не успеваете по срокам, то есть месяц уже истек, но жалобу вы так и не подали? В таком случае решение ИФНС начнет действовать.

И налоговики смогут предъявить вам требование уплатить в бюджет недоимки, пени и штрафы. Не дождавшись от вас платежей, инспекторы вправе начать списывать денежные средства с банковского счета вашей компании.

Но в любом случае у вас есть еще год, чтобы подать апелляционную жалобу в региональное управление ФНС. А вернее, примерно 11 месяцев, поскольку год отсчитывают с того дня, как налоговики вынесли решение по результатам проверки. Ведь ответ от УФНС вам понадобится, чтобы затем при необходимости вы смогли обратиться в суд.

И еще одна важная деталь. И апелляционную, и обычную жалобы теперь надо подавать не напрямую в УФНС, а в ту инспекцию, решение которой вы хотите оспорить. Раньше, если жалоба не являлась апелляционной, необходимо было обращаться непосредственно в региональное управление. То есть минуя свою налоговую инспекцию.

Теперь же любую жалобу в УФНС обязаны передавать непосредственно сотрудники вашей налоговой инспекции. На это им отводится всего три дня (п. 1 ст. 139 Налогового кодекса РФ).

Решение по жалобе или окончание сроковРассмотреть апелляционную жалобу специалисты УФНС обязаны в течение одного месяца после того, как ее получат от вашей инспекции. Если же вышестоящему ведомству понадобилось получить от ИФНС дополнительные пояснения, то срок могут продлить. Причем максимум еще на один месяц.

Хорошо, если сотрудники регионального управления полностью отменят решение вашей инспекции. Но они могут оставить его без изменений или же отменить лишь частично. Готовы отстаивать свою правоту до конца? Тогда можете обращаться в суд. Ведь процедуру обязательного досудебного обжалования вы выполнили.

Также смело можно идти в суд в ситуации, когда все сроки истекли, а решение УФНС по жалобе вы так и не получили. Об этом теперь прямо сказано в пункте 2 статьи 138 Налогового кодекса РФ. Напомним, что раньше кодекс не уточнял, что делать, если УФНС не приняло решение в срок. Поэтому на практике возникали сложности. Впрочем, в основном суды соглашались рассмотреть спор, если прошли все установленные законодательством сроки по жалобе, а налоговики ее так и не рассмотрели.

Определением Арбитражного суда ______________ от «___» ________ ____ г. в отношении должника ФГУП «Ромашка» введено наблюдение, временным управляющим должника утвержден Фамилия И.О.

В настоящее время определением Арбитражного суда ____________ от «___» ________ ____ г. по делу № _____________ производство по делу о банкротстве прекращено в связи отсутствием средств для проведения процедуры банкротства и несогласием лиц, участвующих в деле финансировать процедуру банкротства.

Данное определение о прекращении производства по делу о банкротстве вынесено на основании ходатайства временного управляющего, которое подано в силу реализации его обязанности и принципа разумности и добросовестности его действий.

В частности, согласно пункту 15 постановления Пленума Высшего Арбитражного Суда РФ от 17.12.2009 № 91 «О порядке погашения расходов по делу о банкротстве» (далее – Постановление) в случае обнаружении арбитражным управляющим факта недостаточности имеющегося у должника имущества для осуществления расходов по делу о банкротстве он не вправе осуществлять такие расходы в расчете на последующее возмещение их заявителем, а обязан обратиться в суд, рассматривающий дело о банкротстве, с заявлением о прекращении производства по делу на основании абзаца 8 пункта 1 статьи 57 Закона о банкротстве.

Факт отсутствия имущества установлен .

В СУДЕБНУЮ ПАЛАТУ ПО ГРАЖДАНСКИМ ДЕЛАМ АПЕЛЛЯЦИОННОГО СУДА Л-ОЙ ОБЛАСТИ

32000, город Л-к, улица П-ва, дом 6

Ответчик: ИВАНОВ ИВАН ИВАНОВИЧ,

прож. 33000, Л-ая область, город А-к, улица У-ая, дом 2, квартира 1; телефон: 5-65-11

Истец: ИВАНОВА ОЛЬГА ПЕТРОВНА,

прож. 33000, Л-ая область, город А-к, улица С-ва, дом 3, квартира 4; телефон: 5-65-22

по гражданскому делу №2-128/2008 по иску Ивановой О.П. к Иванову И.И. «о взыскании средств на содержание ребенка (алиментов)»

об отзыве апелляционной жалобы

Решением местного А-го районного суда Л-ой области от 20 апреля 2008 года по гражданскому делу №2-128/2008 иск Ивановой О.П. ко мне «о взыскании средств на содержание ребенка (алиментов)» удовлетворен в полном объеме, с меня в пользу Ивановой О.П. взысканы алименты на содержание дочери Ивановой Н.И. 01 января 2005 года рождения в размере 300 грн. ежемесячно, начиная с 01 апреля 2008 года до достижения ею совершеннолетия.

22 апреля 2008 года мною подана апелляционная жалоба на вышеуказанное решение местного А-го районного суда Л-ой области.

Рассмотрение дела в апелляционном суде назначено на 30 мая 2008 года.

В настоящее время изменилось мое материальное положение и я имею возможность выплачивать на содержание своего ребенка взысканную с меня местным А-им районным судом Л-ой области сумму в размере 300 грн ежемесячно и поэтому желаю отозвать поданную апелляционную жалобу.

На основании изложенного, руководствуясь частью 2 статьи 300 ГПК Украины,

Апелляционную жалобу на решение местного А-го районного суда Л-ой области от 20 апреля 2008 года по гражданскому делу №2-128/2008 по иску Ивановой Ольги Петровны ко мне «о взыскании средств (алиментов) на содержание ребенка».

Вредная писал(а): Попробуйте попросить при случае. Потом поделитесь результатом!

Про результат могу и так рассказать.

ПС. Какой вопрос, такой и ответ. )))

Знаю одного Поставщика, так он участвует во всех котировках и аукционах по своей группе товара. А там, где проигрывает, пишет жалобы в ФАС. Он, наверное, один занимает в месяц половину рабочего времени работников ФАС. Так еще на его жалобы надо решение и предписание грамотно написать (Не боги горшки обжигают). Если б я там работала, я б просящего перенести рассмотрение жалобы вежливо. пригласила бы. в сад!

Страх рождает совесть, а виноватая совесть - страх!

Ок, специально для ТС)))

2.15. Контролирующий орган рассматривает жалобу в течение пяти рабочих дней со дня поступления жалобы, а также осуществляет иные действия, связанные с рассмотрением жалобы, в сроки, предусмотренные Законом о размещении заказов.

2.16. Датой поступления жалобы является дата ее регистрации в контролирующем органе в порядке, установленном инструкцией по делопроизводству.

3.25. Контролирующий орган рассматривает жалобу по существу в течение пяти рабочих дней со дня поступления жалобы. При этом первым днем считается день, следующий за днем поступления жалобы в контролирующий орган.

3.29. В случае отсутствия на заседании Комиссии одной из сторон либо нескольких сторон заседание комиссии может быть перенесено на более позднюю дату. При переносе даты рассмотрения жалобы срок ее рассмотрения не продлевается и не может составлять более пяти рабочих дней со дня ее поступления. В случае если перенос срока рассмотрения жалобы невозможен, Комиссия обязана рассмотреть жалобу и принять решение, в том числе в случае отсутствия одной из сторон либо нескольких сторон.

Выдержки из регламента ФАС.

А то слишком много не по теме получилось.

Хотелось бы добавить к сказанному: жалобу можно отозвать до принятия решения по ней (читай - до дня заседания). Изменить ее нельзя и заново подать тоже. "Просить" в жалобе вы можете хоть публичной порки заказчика, но ФАС действует согласно своему регламенту, то есть принимает меры по-своему усмотрению (в рамках закона естесственно).

то Вы имеете право обжаловать такое решение.

В соответствии с пунктом 2 статьи 138 Налогового кодекса РФ (в редакции Закона № 153-ФЗ от 02.07.2013), акты налоговых органов ненормативного характера, действия или бездействие их должностных лиц (в том числе - решение налогового органа о привлечении (отказе в привлечении) к ответственности за совершение налогового правонарушения ), может быть обжаловано налогоплательщиком (его представителем ) в апелляционном порядке путем подачи жалобы в вышестоящий налоговый орган или вышестоящему должностному лицу.

В соответствии с пунктом 2 статьи 138 Налогового кодекса РФ (в редакции Закона № 153-ФЗ от 02.07.2013), акты налоговых органов ненормативного характера, действия или бездействие их должностных лиц (в том числе - решение налогового органа о привлечении (отказе в привлечении) к ответственности за совершение налогового правонарушения ), может быть обжаловано налогоплательщиком (его представителем ) в апелляционном порядке путем подачи жалобы в вышестоящий налоговый орган или вышестоящему должностному лицу.

До недавнего времени содержание жалобы регламентировалось лишь информационным письмом ФНС РФ от 09.02.2011. Статьей 139.2 НК (введенной Законом № 153-ФЗ от 02.07.2013) теперь законодательно установлено, что (зачеркнуты требования, которые ранее содежались в информационном письме ФНС РФ от 09.02.2011, но отсутствующие в статье 139.2 НК)

жалоба, которая подается в налоговый орган, должна содержать:Наименование налогового органа. в который подается жалоба (апелляционная жалоба), или должность, фамилия, имя и отчество должностного лица, которому направляется жалоба ;

Персональные данные заявителя: фамилия, имя и отчество (полностью), почтовый индекс и адрес места жительства. адрес электронной почты и номер телефона (при наличии) физического лица, подающего жалобу, или наименование и адрес организации, подающей жалобу;

Идентификационный номер налогоплательщика (ИНН). При этом ФНС РФ своим информационным письмом от 09.02.2011 разъясняла, что физические лица, не являющиеся индивидуальными предпринимателями. вправе не указывать ИНН. указывая при этом свои персональные данные, предусмотренные пунктом 1 статьи 84 Налогового кодекса РФ :

фамилию, имя и отчество,

дату и место рождения,

адрес места жительства,

данные о гражданстве ;

Наименование налогового органа, решение которого обжалуется, или фамилия, имя и отчество должностного лица, действия (бездействие) которого обжалуются;

Требования заявителя со ссылкой на законы и иные нормативные правовые акты;

Обстоятельства, на которых основаны доводы налогоплательщика, и подтверждающие эти обстоятельства доказательства ;

Суммы оспариваемых требований в разрезе (налога, вычета, в котором отказано, пени, штрафа) ;

Расчет оспариваемой денежной суммы ;

Перечень прилагаемых документов.

В жалобе должны быть указаны и иные сведения, если они необходимы для правильного и своевременного рассмотрения дела, могут содержаться ходатайства, в том числе ходатайство о применении обстоятельств, смягчающих или исключающих ответственность.

Жалоба подписывается заявителем или его представителем (законным или уполномоченным).

В дополнение к информационному письму ФНС РФ от 09.02.2011 ФНС РФ в своем информационном письме от 15.02.2011 информирует налогоплательщиков о документах, которые необходимо приложить к жалобе:

документы. подтверждающие обстоятельства, на которых основаны требования заявителя;

расчет оспариваемых сумм налогов, сбора, пени. штрафов, налогового вычета, на который претендует налогоплательщик и иные расчеты;

доверенность или иные документы, подтверждающие полномочия лица, подписавшего жалобу (в случае, если жалоба подписана не самим налогоплательщиком - заявителем).

Разъяснено также, что подписать жалобу может, помимо самого налогоплательщика, его законный или уполномоченный представитель.

Законными представителями налогоплательщика - физического лица признаются лица, выступающие в качестве его представителей в соответствии с гражданским законодательством РФ.

Уполномоченным представителем налогоплательщика признается физическое или юридическое лицо, уполномоченное налогоплательщиком представлять его интересы в отношениях с налоговыми органами.

Отмечено, что при несоблюдении требований к подтверждению полномочий представителя в рассмотрении жалобы может быть отказано.

Как подать жалобу в налоговую инспекциюПодать жалобу в налоговую инспекцию можно с помощью сервиса "Обратиться в ФНС России". а с помощью сервиса "Узнать о жалобе ", можно следить за ходом рассмотрения вашей жалобы.

С декабря 2015 года направить жалобу в налоговые органы можно и через личный кабинет налогоплательщика .

Статья 138 Налогового кодекса РФ - Порядок обжалованияСтатья 138 Налогового кодекса РФ изложена в новой редакции (Закон № 153-ФЗ от 02.07.2013):

Акты налоговых органов ненормативного характера, действия или бездействие их должностных лиц могут быть обжалованы в вышестоящий налоговый орган и (или) в суд в порядке, предусмотренном настоящим Кодексом и соответствующим процессуальным законодательством Российской Федерации.

Жалобой признается обращение лица в налоговый орган, предметом которого является обжалование вступивших в силу актов налогового органа ненормативного характера, действий или бездействия его должностных лиц, если, по мнению этого лица, обжалуемые акты, действия или бездействие должностных лиц налогового органа нарушают его права .

Апелляционной жалобой признается обращение лица в налоговый орган, предметом которого является обжалование не вступившего в силу решения налогового органа о привлечении к ответственности за совершение налогового правонарушения или решения об отказе в привлечении к ответственности за совершение налогового правонарушения, вынесенного в соответствии со статьей 101 настоящего Кодекса, если, по мнению этого лица, обжалуемое решение нарушает его права .

Акты налоговых органов ненормативного характера, действия или бездействие их должностных лиц (за исключением актов ненормативного характера, принятых по итогам рассмотрения жалоб, апелляционных жалоб, актов ненормативного характера федерального органа исполнительной власти, уполномоченного по контролю и надзору в области налогов и сборов, действий или бездействия его должностных лиц) могут быть обжалованы в судебном порядке только после их обжалования в вышестоящий налоговый орган в порядке, предусмотренном настоящим Кодексом.

В случае, если решение по жалобе (апелляционной жалобе) не принято вышестоящим налоговым органом в сроки, установленные пунктом 6 статьи 140 настоящего Кодекса, акты налоговых органов ненормативного характера, действия или бездействие их должностных лиц могут быть обжалованы в судебном порядке.

Акты налоговых органов ненормативного характера, принятые по итогам рассмотрения жалоб (апелляционных жалоб), могут быть обжалованы в вышестоящий налоговый орган и (или) в судебном порядке.

Акты ненормативного характера федерального органа исполнительной власти, уполномоченного по контролю и надзору в области налогов и сборов, действия или бездействие его должностных лиц обжалуются в судебном порядке.

В случае обжалования в судебном порядке актов налоговых органов ненормативного характера, действий или бездействия их должностных лиц (за исключением актов ненормативного характера, принятых по итогам рассмотрения жалоб, апелляционных жалоб, актов ненормативного характера федерального органа исполнительной власти, уполномоченного по контролю и надзору в области налогов и сборов, действий или бездействия его должностных лиц) срок для обращения в суд исчисляется со дня, когда лицу стало известно о принятом вышестоящим налоговым органом решении по соответствующей жалобе, или со дня истечения срока принятия решения по жалобе (апелляционной жалобе), установленного пунктом 6 статьи 140 настоящего Кодекса.

Обжалование организациями и физическими лицами в судебном порядке актов (в том числе нормативных) налоговых органов, действий или бездействия их должностных лиц производится в порядке, предусмотренном соответствующим процессуальным законодательством Российской Федерации.

В случае обжалования в судебном порядке актов налоговых органов, действий их должностных лиц исполнение обжалуемых актов, совершение обжалуемых действий могут быть приостановлены судом в порядке, предусмотренном соответствующим процессуальным законодательством Российской Федерации.

Подача жалобы в вышестоящий налоговый орган не приостанавливает исполнение обжалуемого акта налогового органа или совершение обжалуемого действия его должностным лицом, за исключением случаев, предусмотренных настоящим пунктом.

В случае обжалования акта налогового органа или действия его должностного лица в вышестоящий налоговый орган по заявлению лица, подавшего жалобу, исполнение обжалуемого акта или совершение обжалуемого действия может быть приостановлено при наличии достаточных оснований полагать, что указанный акт или указанное действие не соответствует законодательству Российской Федерации.

Решение о приостановлении исполнения обжалуемого акта или совершения обжалуемого действия принимается вышестоящим налоговым органом. О принятом решении в течение трех дней со дня его принятия сообщается в письменной форме лицу, подавшему жалобу .

Подача жалобы в вышестоящий налоговый орган не приостанавливает исполнение обжалуемого акта налогового органа или совершение обжалуемого действия его должностным лицом, за исключением случая, предусмотренного настоящим пунктом.

В случае обжалования вступившего в силу решения о привлечении к ответственности за совершение налогового правонарушения или решения об отказе в привлечении к ответственности за совершение налогового правонарушения до принятия решения по жалобе исполнение обжалуемого решения может быть приостановлено по заявлению лица, подавшего эту жалобу, при предоставлении им банковской гарантии, по которой банк обязуется уплатить денежную сумму в размере налога, сбора, пеней, штрафа, не уплаченных по обжалуемому решению.

Заявление о приостановлении исполнения обжалуемого решения подается одновременно с жалобой на вступившее в силу решение о привлечении к ответственности за совершение налогового правонарушения или решение об отказе в привлечении к ответственности за совершение налогового правонарушения. К заявлению о приостановлении исполнения обжалуемого решения прилагается банковская гарантия.

К банковской гарантии, указанной в настоящем пункте, применяются требования, установленные пунктом 5 статьи 74.1 настоящего Кодекса, с учетом следующих особенностей:

срок действия банковской гарантии должен истекать не ранее чем через шесть месяцев со дня подачи лицом заявления о приостановлении исполнения обжалуемого решения;

сумма, на которую выдана банковская гарантия, должна обеспечивать исполнение банком-гарантом обязанности по уплате денежной суммы в размере налога, сбора, пеней, штрафа, не уплаченных по обжалуемому решению.

Вышестоящий налоговый орган, рассматривающий жалобу, в течение пяти дней со дня получения заявления о приостановлении исполнения обжалуемого решения принимает одно из следующих решений:

о приостановлении исполнения решения о привлечении к ответственности за совершение налогового правонарушения или решения об отказе в привлечении к ответственности за совершение налогового правонарушения;

об отказе в приостановлении исполнения решения о привлечении к ответственности за совершение налогового правонарушения или решения об отказе в привлечении к ответственности за совершение налогового правонарушения.

Основанием для принятия решения об отказе в приостановлении исполнения решения о привлечении к ответственности за совершение налогового правонарушения или решения об отказе в привлечении к ответственности за совершение налогового правонарушения является несоответствие банковской гарантии, предоставленной лицом, подавшим жалобу, требованиям, установленным настоящей статьей и (или) пунктом 5 статьи 74.1 настоящего Кодекса.

О принятом решении в течение трех дней со дня его принятия сообщается в письменной форме лицу, подавшему жалобу.

Решение о приостановлении исполнения решения действует до дня принятия вышестоящим налоговым органом решения по жалобе.

В случае неуплаты или неполной уплаты налога, сбора, пеней, штрафа в установленный в требовании налогового органа срок лицом, подавшим жалобу, исполнение обязанности которого по уплате налога, сбора, пеней, штрафа обеспечено банковской гарантией, налоговый орган не позднее пяти дней со дня истечения срока исполнения указанного требования и не ранее дня принятия вышестоящим налоговым органом решения по жалобе направляет банку-гаранту требование об уплате денежной суммы по банковской гарантии в части подлежащей уплате после принятия вышестоящим налоговым органом решения по жалобе неуплаченной суммы налога, сбора, пеней, штрафа.

Налоговый орган уведомляет банк, выдавший банковскую гарантию, о его освобождении от обязательств по этой гарантии не позднее пяти дней со дня исполнения лицом, подавшим жалобу, обязанности по уплате суммы налога, сбора, пеней, штрафа, которое было обеспечено такой банковской гарантией, либо не позднее пяти дней со дня принятия решения по жалобе, в соответствии с которым у лица, подавшего жалобу, отсутствует обязанность по уплате суммы налога, сбора, пеней, штрафа, обеспеченная такой банковской гарантией.

(п. 5 в ред. Федерального закона от 01.05.2016 N 130-ФЗ)

Повторное обращение с жалобой (апелляционной жалобой) производится в сроки, установленные настоящей главой для подачи соответствующей жалобы.

Лицо, подавшее жалобу (апелляционную жалобу), до принятия решения по жалобе (апелляционной жалобе) может отозвать ее полностью или в части путем направления письменного заявления в налоговый орган, рассматривающий соответствующую жалобу.

Отзыв жалобы (апелляционной жалобы) лишает лицо, подавшее соответствующую жалобу, права на повторное обращение с жалобой (апелляционной жалобой) по тем же основаниям.

Комментарий к статье 138 НКНалоговым законодательством закреплён обязательный досудебный порядок урегулирования налоговых споров, в соответствии с которым решения налоговых органов, вынесенные по результатам камеральных и выездных налоговых проверок, могут быть обжалованы в судебном порядке только после их обжалования в вышестоящем налоговом органе.

С 1 января 2014 года обязательный досудебный порядок обжалования применяется ко всем налоговым спорам, в том числе в отношении обжалования иных актов налоговых органов ненормативного характера, а также действий или бездействия их должностных лиц.

Под актом ненормативного характера понимается документ, поименованный в Налоговом кодексе РФ и касающийся конкретного налогоплательщика (например, требование об уплате налогов, решение о взыскании налогов, решение об отказе полностью или частич но в возмещении налога на добавленную стоимость и т.д .

Основным нововведением можно назвать обязательный досудебный порядок обжалования любых ненормативных актов налоговых органов, действий или бездействия их должностных лиц. Из этого правила установлено два исключения:

ненормативные акты, принятые по итогам рассмотрения жалоб, в том числе апелляционных, могут быть обжалованы как в вышестоящем органе, так и в суде (абз. 3 п. 2 ст. 138 НК);

ненормативные акты ФНС России и действия (бездействие) ее должностных лиц могут быть обжалованы сразу в суде (абз. 4 п. 2 ст. 138 НК).

Жалоба подается на вступившие в силу ненормативные акты налогового органа (действия или бездействие его должностных лиц), а предметом апелляционной жалобы является не вступившее в силу решение о привлечении к ответственности либо об отказе в привлечении к ответственности за совершение налогового правонарушения. вынесенное в порядке ст. 101 НК, за исключением (согласно п. 4 статьи 139 1 НК) решения, вынесенного ФНС России.

Форма и содержание жалобы, в том числе апелляционной, установлены в статье 139 2 НК.

Жалоба (апелляционная жалоба) подается через налоговый орган, чей ненормативный акт или действия либо бездействие должностных лиц обжалует заявитель. Указанный налоговый орган в течение трех дней должен направить саму жалобу и материалы по ней в вышестоящий орган (п. 1 ст. 139. п. 1 статьи 139 1 НК).

В соответствии с абз. 2 п. 2 статьи 138 НК досудебный порядок считается соблюденным налогоплательщиком и в том случае, если указанное лицо обращается в суд, оспаривая ненормативный акт (действия или бездействие должностных лиц), в отношении которого жалоба (апелляционная жалоба) не была рассмотрена либо не было принято решение в установленный срок. Ранее этот вопрос урегулирован не был, однако арбитражная практика складывалась в пользу

С 3 августа 2013 года в соответствии с новой редакцией п. 3 ст. 138 НК срок судебного обжалования исчисляется со дня, когда заявителю стало известно о принятом вышестоящим налоговым органом решении по данной жалобе, или с даты истечения сроков рассмотрения жалобы. Ранее согласно п. 5 ст. 101 2 НК срок для обращения в суд в случае обжалования решения о привлечении (об отказе в привлечении) к ответственности исчислялся со дня, когда налогоплательщику (налоговому агенту, плательщику сборов) стало известно о вступлении в силу такого решения.

До 01.01.2014 норма об обязательном досудебном порядке обжалования действует только в отношении решений о привлечении (об отказе в привлечении) к ответственности, принятых в соответствии со ст. 101 НК (п. 3 ст. 3 Закона № 153-ФЗ). Аналогичным образом применяется положение о праве налогоплательщика обратиться в суд при нарушении налоговым органом сроков рассмотрения жалобы и принятия решения по ней.

Статья 139. Порядок и сроки подачи жалобыЗаконом № 153-ФЗ статья 139 НК изложена в новой редакции:

Жалоба подается в вышестоящий налоговый орган через налоговый орган, акты ненормативного характера, действия или бездействие должностных лиц которого обжалуются. Налоговый орган, акты ненормативного характера, действия или бездействие должностных лиц которого обжалуются, обязан в течение трех дней со дня поступления такой жалобы направить ее со всеми материалами в вышестоящий налоговый орган.

1.1. При получении жалобы налоговый орган, акт ненормативного характера, действия или бездействие должностных лиц которого обжалуются, обязан принять меры по устранению нарушения прав лица, подавшего жалобу. В случае устранения нарушения прав лица, подавшего жалобу, налоговый орган сообщает об этом в вышестоящий налоговый орган в течение трех дней со дня такого устранения с приложением подтверждающих документов (при их наличии).

(п. 1.1 в ред. Федерального закона от 01.05.2016 N 130-ФЗ)

Жалоба в вышестоящий налоговый орган может быть подана, если иное не установлено настоящим Кодексом, в течение одного года со дня, когда лицо узнало или должно было узнать о нарушении своих прав.

Жалоба на вступившее в силу решение о привлечении к ответственности за совершение налогового правонарушения или решение об отказе в привлечении к ответственности за совершение налогового правонарушения, которое не было обжаловано в апелляционном порядке, может быть подана в течение одного года со дня вынесения обжалуемого решения.

Жалоба в федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, может быть подана в течение трех месяцев со дня принятия вышестоящим налоговым органом решения по жалобе (апелляционной жалобе).

В случае пропуска по уважительной причине срока подачи жалобы этот срок по ходатайству лица, подающего жалобу, может быть восстановлен вышестоящим налоговым органом.

Вступившее в силу решение налогового органа, вынесенное по результатам рассмотрения материалов налоговой проверки консолидированной группы налогоплательщиков и не обжалованное в апелляционном порядке, может быть обжаловано ответственным участником этой группы либо самостоятельно иным участником этой группы в части привлечения такого участника к ответственности за совершение налогового правонарушения. Такая жалоба может быть подана в течение одного года со дня вынесения обжалуемого решения.

Налогоплательщикам в целях соблюдения обязательного порядка досудебного обжалования достаточно в установленные Налоговым кодексом сроки обратиться с апелляционной жалобой на невступившее в законную силу решение по результатам камеральной или выездной налоговой проверки, либо с жалобой на вступившее в законную силу решение или иной акт ненормативного характера. либо подать жалобу на действия или бездействие должностных лиц налогового органа.

Решения вышестоящего налогового органа или иной акт ненормативного характера, принятые по итогам рассмотрения жалоб (апелляционных жалоб), могут быть обжалованы как в Федеральную налоговую службу, так и в суд.

Решения или иные акты ненормативного характера, вынесенные Федеральной налоговой службой, действия или бездействие её должностных лиц обжалуются в судебном порядке.

Статья 139 1. Порядок и сроки подачи апелляционной жалобыЗаконом № 153-ФЗ вводится новая статья, регламентирующая порядок и сроки подачи апелляционной жалобы:

Апелляционная жалоба на решение о привлечении к ответственности за совершение налогового правонарушения или решение об отказе в привлечении к ответственности за совершение налогового правонарушения подается через вынесший соответствующее решение налоговый орган. Налоговый орган, решение которого обжалуется, обязан в течение трех дней со дня поступления такой жалобы направить ее со всеми материалами в вышестоящий налоговый орган.

Апелляционная жалоба на решение о привлечении к ответственности за совершение налогового правонарушения или решение об отказе в привлечении к ответственности за совершение налогового правонарушения в вышестоящий налоговый орган может быть подана до дня вступления в силу обжалуемого решения.

Апелляционная жалоба на решение налогового органа, вынесенное по результатам рассмотрения материалов налоговой проверки консолидированной группы налогоплательщиков, может быть подана до дня вступления в силу обжалуемого решения ответственным участником этой группы либо самостоятельно иным участником этой группы в части привлечения такого участника к ответственности за совершение налогового правонарушения.

Не могут быть обжалованы в апелляционном порядке решение о привлечении к ответственности за совершение налогового правонарушения и решение об отказе в привлечении к ответственности за совершение налогового правонарушения, вынесенные федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Статья 139 2. - Форма и содержание жалобы (апелляционной жалобы)Законом № 153-ФЗ вводится новая статья, регулирующая форму и содержание жалобы:

Жалоба подается в письменной форме. Жалоба подписывается лицом, ее подавшим, или его представителем .

Жалоба может быть направлена в электронной форме по телекоммуникационным каналам связи или через личный кабинет налогоплательщика.

Форматы и порядок представления жалобы в электронной форме утверждаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

(п. 1 в ред. Федерального закона от 01.05.2016 N 130-ФЗ)

В жалобе указываются:

1) фамилия, имя, отчество и место жительства физического лица, подающего жалобу, или наименование и адрес организации, подающей жалобу;

2) обжалуемые акт налогового органа ненормативного характера, действия или бездействие его должностных лиц;

3) наименование налогового органа, акт ненормативного характера которого, действия или бездействие должностных лиц которого обжалуются;

4) основания, по которым лицо, подающее жалобу, считает, что его права нарушены;

5) требования лица, подающего жалобу;

6) способ получения решения по жалобе: на бумажном носителе, в электронной форме по телекоммуникационным каналам связи или через личный кабинет налогоплательщика.

(пп. 6 в ред. Федерального закона от 01.05.2016 N 130-ФЗ)

В жалобе могут быть указаны номера телефонов, факсов, адреса электронной почты и иные необходимые для своевременного рассмотрения жалобы сведения.

В случае подачи жалобы уполномоченным представителем лица, обжалующего акт налогового органа ненормативного характера, действия или бездействие его должностных лиц, к жалобе прилагаются документы, подтверждающие полномочия этого представителя .

К жалобе могут быть приложены документы, подтверждающие доводы лица, подающего жалобу.

Положения настоящей статьи применяются также к апелляционной жалобе.

Статья 139 3. Оставление жалобы (апелляционной жалобы) без рассмотренияВышестоящий налоговый орган оставляет без рассмотрения жалобу полностью или в части, если установит, что:

1) жалоба не подписана лицом, подавшим жалобу, или его представителем либо не представлены оформленные в установленном порядке документы. подтверждающие полномочия представителя на ее подписание;

жалоба подана с нарушением порядка, установленного пунктом 1 статьи 139.2 настоящего Кодекса, или в жалобе не указаны акты налогового органа ненормативного характера, действия или бездействие его должностных лиц, которые привели к нарушению прав лица, подавшего жалобу;

(пп. 1 в ред. Федерального закона от 01.05.2016 N 130-ФЗ)

2) жалоба подана после истечения срока подачи жалобы, установленного настоящим Кодексом, и не содержит ходатайства о его восстановлении или в восстановлении пропущенного срока на подачу жалобы отказано;

3) до принятия решения по жалобе от лица, ее подавшего, поступило заявление об отзыве жалобы полностью или в части;

4) ранее подана жалоба по тем же основаниям;

5) до принятия решения по жалобе налоговый орган сообщил об устранении нарушения прав лица, подавшего жалобу, в порядке, установленном пунктом 1.1 статьи 139 настоящего Кодекса.

(пп. 5) в ред. Федерального закона от 01.05.2016 N 130-ФЗ)

Налоговый орган, рассматривающий жалобу, принимает решение об оставлении жалобы без рассмотрения полностью или в части в течение пяти дней со дня получения жалобы или заявления об отзыве жалобы полностью или в части. О принятом решении в течение трех дней со дня его принятия сообщается в письменной форме лицу, подавшему жалобу.

Оставление жалобы без рассмотрения не препятствует повторному обращению лица с жалобой в сроки, установленные настоящим Кодексом для подачи соответствующей жалобы, за исключением случаев оставления жалобы без рассмотрения по основаниям, предусмотренным подпунктами 3 и 4 пункта 1 настоящей статьи.

Положения настоящей статьи, за исключением положений подпункта 2 пункта 1, применяются также к апелляционной жалобе.

Комментарий к статье 139 3 НКС 3 августа 2013 года налоговому органу предоставлено право оставить жалобу (апелляционную жалобу) без рассмотрения. В ст. 139.3 НК содержится закрытый перечень соответствующих оснований.

Пороки подписи и пропуск срока без ходатайства о его восстановлении являются теми основаниями оставления жалобы (апелляционной жалобы) без рассмотрения, которые не препятствуют повторному обращению налогоплательщика (п. 3 ст. 139.3 НК).

Налоговый орган должен принять решение об оставлении жалобы (апелляционной жалобы) без рассмотрения при наличии соответствующих оснований в течение пяти дней со дня получения жалобы или заявления о ее отзыве. Затем в течение трех дней инспекция уведомляет налогоплательщика в письменной форме о принятом решении (п. 2 ст. 139.3 НК).

Статья 140. Рассмотрение жалобы (апелляционной жалобы)В ходе рассмотрения жалобы (апелляционной жалобы) лицо, подавшее эту жалобу, до принятия по ней решения вправе представить дополнительные документы. подтверждающие его доводы.

Вышестоящий налоговый орган рассматривает жалобу (апелляционную жалобу), документы. подтверждающие доводы лица, подавшего жалобу (апелляционную жалобу), дополнительные документы, представленные в ходе рассмотрения жалобы (апелляционной жалобы), а также материалы, представленные нижестоящим налоговым органом, без участия лица, подавшего жалобу (апелляционную жалобу) .

Вышестоящий налоговый орган рассматривает жалобу (апелляционную жалобу), документы, подтверждающие доводы лица, подавшего жалобу (апелляционную жалобу), дополнительные документы, представленные в ходе рассмотрения жалобы (апелляционной жалобы), а также материалы, представленные нижестоящим налоговым органом, без участия лица, подавшего жалобу (апелляционную жалобу), за исключением случаев, предусмотренных настоящим пунктом.

В случае выявления в ходе рассмотрения жалобы (апелляционной жалобы) на решение о привлечении к ответственности за совершение налогового правонарушения или на решение об отказе в привлечении к ответственности за совершение налогового правонарушения противоречий между сведениями, содержащимися в представленных нижестоящим налоговым органом материалах, либо несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в материалах нижестоящего налогового органа, вышестоящий налоговый орган рассматривает жалобу (апелляционную жалобу), документы, подтверждающие доводы лица, подавшего жалобу (апелляционную жалобу), дополнительные документы, представленные в ходе рассмотрения жалобы (апелляционной жалобы), а также материалы, представленные нижестоящим налоговым органом, с участием лица, подавшего жалобу (апелляционную жалобу).

Руководитель (заместитель руководителя) вышестоящего налогового органа извещает лицо, подавшее жалобу (апелляционную жалобу), о времени и месте рассмотрения жалобы (апелляционной жалобы).

(п. 2 в ред. Федерального закона от 01.05.2016 N 130-ФЗ)

По итогам рассмотрения жалобы (апелляционной жалобы) вышестоящий налоговый орган:

1) оставляет жалобу (апелляционную жалобу) без удовлетворения;

2) отменяет акт налогового органа ненормативного характера;

3) отменяет решение налогового органа полностью или в части;

4) отменяет решение налогового органа полностью и принимает по делу новое решение;

5) признает действия или бездействие должностных лиц налоговых органов незаконными и выносит решение по существу.

Документы, представленные вместе с жалобой на решение, вынесенное в порядке, предусмотренном статьей 101 или 101.4 настоящего Кодекса, или вместе с апелляционной жалобой, и дополнительные документы, представленные в ходе рассмотрения соответствующей жалобы до принятия по ней решения, рассматриваются вышестоящим налоговым органом, если лицо, подавшее соответствующую жалобу, представило пояснения причин, по которым было невозможно своевременное представление таких документов налоговому органу, решение которого обжалуется.

Вышестоящий налоговый орган, установив по результатам рассмотрения жалобы (апелляционной жалобы) на решение, вынесенное в порядке, предусмотренном статьей 101 настоящего Кодекса, нарушение существенных условий процедуры рассмотрения материалов налоговой проверки, вправе отменить такое решение, рассмотреть указанные материалы, документы. подтверждающие доводы лица, подавшего жалобу (апелляционную жалобу), дополнительные документы, представленные в ходе рассмотрения жалобы (апелляционной жалобы), и материалы, представленные нижестоящим налоговым органом, в порядке, предусмотренном статьей 101 настоящего Кодекса, и вынести решение, предусмотренное пунктом 3 настоящей статьи.

Вышестоящий налоговый орган, установив по результатам рассмотрения жалобы на решение, вынесенное в порядке, предусмотренном статьей 101.4 настоящего Кодекса, нарушение существенных условий процедуры рассмотрения материалов иных мероприятий налогового контроля, вправе отменить такое решение, рассмотреть указанные материалы, документы, подтверждающие доводы лица, подавшего жалобу, дополнительные документы, представленные в ходе рассмотрения жалобы, и материалы, представленные нижестоящим налоговым органом, в порядке, предусмотренном статьей 101.4 настоящего Кодекса, и вынести решение, предусмотренное пунктом 3 настоящей статьи.

Решение по жалобе (апелляционной жалобе) на решение о привлечении к ответственности за совершение налогового правонарушения или решение об отказе в привлечении к ответственности за совершение налогового правонарушения, вынесенное в порядке, предусмотренном статьей 101 настоящего Кодекса, принимается вышестоящим налоговым органом в течение одного месяца со дня получения жалобы (апелляционной жалобы). Указанный срок может быть продлен руководителем (заместителем руководителя) налогового органа для получения от нижестоящих налоговых органов документов (информации), необходимых для рассмотрения жалобы (апелляционной жалобы), или при представлении лицом, подавшим жалобу (апелляционную жалобу), дополнительных документов, но не более чем на один месяц.

Решение по жалобе, не указанной в абзаце первом настоящего пункта, принимается налоговым органом в течение 15 дней со дня ее получения. Указанный срок может быть продлен руководителем (заместителем руководителя) налогового органа для получения от нижестоящих налоговых органов документов (информации), необходимых для рассмотрения жалобы, или при представлении лицом, подавшим жалобу, дополнительных документов, но не более чем на 15 дней.

Решение руководителя (заместителя руководителя) налогового органа о продлении срока рассмотрения жалобы (апелляционной жалобы) вручается или направляется лицу, подавшему жалобу (апелляционную жалобу), в течение трех дней со дня его принятия.

Решение налогового органа по результатам рассмотрения жалобы (апелляционной жалобы) вручается или направляется лицу, подавшему жалобу (апелляционную жалобу), в течение трех дней со дня его принятия.

Комментарий к статье 140 НКТеперь в пункте 2 закреплено, что лицо, подавшее жалобу, не участвует в рассмотрении этой жалобы, но может представить документы. подтверждающие свои доводы, а также дополнительные материалы (п. 1 ст. 140 НК). Данные документы и материалы будут рассмотрены вышестоящим налоговым органом, только если налогоплательщик объяснит причины, почему он не смог их представить ранее (п. 4 статьи 140 НК).

Решение по результатам рассмотрения жалобы, в том числе апелляционной, на решение о привлечении (об отказе в привлечении) к ответственности принимается вышестоящим налоговым органом в течение одного месяца с даты получения жалобы. В иных случаях решение должно быть принято в течение 15 дней. Указанные сроки могут быть продлены руководителем налогового органа для получения допматериалов от нижестоящей инспекции, но не более чем на месяц и 15 дней соответственно (п. 6 статьи 140 НК). Принятое по результатам рассмотрения жалобы решение должно быть вручено налогоплательщику в течение трех дней с даты принятия.

Общий комментарий изменений в Налоговый кодекс РФ, внесенных законом № 153-ФЗС 3 августа 2013 года вступают следующие изменения в Налоговый кодекс РФ :

Досудебный порядок в отношении решений о привлечении (об отказе в привлечении) к ответственности, принятых в рамках статьи 101 НК, считается соблюденным и в том случае, если налоговый орган не принял решение по жалобе (апелляционной жалобе) в срок (абз. 2 п. 2 статьи 138 НК).

Увеличены сроки вступления в силу решения о привлечении (об отказе в привлечении) к ответственности за совершение налогового правонарушения с 10 дней (20 дней при проверке КГН) до одного месяца с даты вручения решения налогоплательщику. Введено специальное положение, согласно которому указанные решения, принятые ФНС России, вступают в силу с даты вручения налогоплательщику (п. 9 статьи 101 НК)

При направлении налогоплательщику заказным письмом решения о привлечении (об отказе в привлечении) к ответственности (если его невозможно вручить лично) оно считается полученным на шестой день с даты отправки, а не по истечении шести дней. Причем письмо направляется по месту нахождения организации (обособленного подразделения) или по месту жительства физлица (п. 9 ст. 101 НК РФ).

До одного года увеличивается срок обжалования ненормативных актов налоговых органов, вступивших в силу, а также действий (бездействия) должностных лиц налоговых органов (п. 2 статьи 139 НК).

Налоговый орган вправе при наличии предусмотренных Налоговым кодексом РФ оснований оставить жалобу (апелляционную жалобу) без рассмотрения (статья 139.3 НК).

Жалоба, в том числе апелляционная, рассматривается вышестоящим налоговым органом без участия заявителя. При этом заявитель вправе предоставить в вышестоящий орган дополнительные документы и материалы, однако указанный орган рассмотрит их только в том случае, если налогоплательщик объяснит, почему не подал их ранее (п. 2 статьи 140 НК).

Срок на судебное обжалование исчисляется со дня, когда заявителю стало известно о принятом вышестоящим налоговым органом решении по соответствующей жалобе, или с даты истечения сроков на рассмотрение жалобы (п. 3 статьи 138 НК). До 1 января 2014 г. это положение применяется только при обжаловании решений о привлечении (об отказе в привлечении) к ответственности, принятых в порядке ст. 101 НК РФ (п. 3 ст. 3 Федерального закона от 02.07.2013 N 153-ФЗ).

Схематично порядок обжалования можно изобразить так:

Статья написана и размещена 1 мая 2011 года. Дополнена - 09.05.2012, 05.07.2012, 11.07.2013, 20.07.2013, 17.12.2014, 13.12.2015, 11.05.2016.

Копирование статьи без указания прямой ссылки запрещено. Внесение изменений в статью возможно только с разрешения автора.

Автор: юрист и налоговый консультант Александр Шмелев © 2001 - 2016 Полезные ссылки по теме "Обжалование решения налогового органа"