Рейтинг: 4.0/5.0 (1865 проголосовавших)

Рейтинг: 4.0/5.0 (1865 проголосовавших)Категория: Бланки/Образцы

Главная → Бланки → ФСС

"> Форма 4-ФСС РФ «Расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения»

Срок представления: не позднее 20-го числа календарного месяца, следующего за отчетным периодом (на бумажном носителе);

не позднее 25-го числа календарного месяца, следующего за отчетным периодом (в форме электронного документа)

Форма 4-ФСС «Расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения» Приказ ФСС от 26.02.15 N 59

(в ред. Приказов ФСС от 25.02.16 N 54. от 04.07.2016 N 260 )

Формат: MS-Excel:: Размер: 43 КБ

Форма действует с 01.08.16 г.

Форма 4-ФСС «Расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения» Приказ ФСС от 26.02.15 N 59

Формат: MS-Excel:: Размер: 41 КБ

Действует с представления расчета за I квартал 2015 года

Форма 4-ФСС «Расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения» Приказ Минтруда от 19.03.13 N 107н

(в ред. Приказа Минтруда от 11.02.14 N 94н )

Формат: MS-Excel:: Размер: 45 КБ

Действует с представления расчета за I квартал 2014 года

Форма 4-ФСС «Расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения» Приказ Минтруда от 19.03.13 N 107н

Формат: MS-Excel:: Размер: 39 КБ

Действует с представления расчета за I полугодие 2013 года

Форма 4-ФСС «Расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения» Приказ МЗСР от 12.03.12 N 216н

Формат: MS-Excel:: Размер: 39 КБ

Действует с представления расчета за 1 квартал 2012 года

Форма 4-ФСС РФ «Расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения» Приказ МЗСР от 06.11.09 N 871н (в редакции от 21.12.10)

Формат: MS-Excel:: Размер: 28 КБ

Действует с представления расчета за 2010 год

Форма 4-ФСС РФ «Расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения» Приказ МЗСР от 06.11.09 N 871н

Формат: MS-Excel:: Размер: 23 КБ

Действует с представления расчета за первый квартал 2010 года

Карточка индивидуального учета сумм начисленных выплат и иных вознаграждений и сумм начисленных страховых взносов скачать бланк в excel бесплатно

Рекомендуемая форма карточки индивидуального учета сумм начисленных выплат и иных вознаграждений и сумм начисленных страховых взносов утверждена совместным письмом Пенсионного фонда Российской Федерации и Фондом социального страхования РФ от 09 декабря 2014 г. № АД-30-26/16030, № 17-03-10/08/4738П: "О карточке учета взносов".

Текст письма: В рамках совершенствования и унификации ведения плательщиками страховых взносов учета объектов обложения страховыми взносами и начислений страховых взносов, предусмотренного частью 6 статьи 15 и пунктом 2 части 2 статьи 28 Федерального закона от 24.07.2009 N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования", организовать работу по информированию плательщиков о возможности ведения данного учета по прилагаемой карточке.

Форма - 4 ФСС для используется для предоставления отчетов начиная с 1 квартала 2011 года. Утверждена приказом Минздравсоцразвития РФ от 28 февраля 2011 года N 156н "Об утверждении формы расчета по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения и порядка ее заполнения".

Приказ Минздравсоцразвития РФ от 28 февраля 2011 года N 156н зарегистрирован в Минюсте РФ 16.03.2011 года, N 20129. Новая форма вступает в силу с 05.04.2011. В формат данных внесены изменения приказом ФСС от 14.06.2011 года N 148.

Приказ вступает в силу с 1 января 2011 года, начиная с представления расчета по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения за I квартал 2011 года.

Форма - 4 ФСС РФ 2011 расчета по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения, заполняется с использованием средств вычислительной техники или от руки шариковой (перьевой) ручкой черного либо синего цвета печатными буквами.

Плательщики страховых взносов представляют Расчет на бумажном носителе либо по установленным форматам в электронной форме с электронной цифровой подписью в соответствии со статьей 15 Федерального закона от 24 июля 2009 г. № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования» (Собрание законодательства Российской Федерации 2009, № 30, ст. 3738; № 48, ст. 5726; 2010, № 19, ст. 2293; № 31, ст. 4196; № 40, ст. 4969; № 42, ст. 5294; № 49, ст.6409; № 50, ст.6597; № 52 ст.6998; 2011, № 1, ст.40, 44) (далее – Федеральный закон от 24 июля 2009 г. № 212-ФЗ).

Основанием для заполнения Расчета являются данные бухгалтерского учета.

24 Августа 2016

Плательщикам единого сельскохозяйственного налога могут дать право добровольной уплаты НДС. С такой законодательной инициативой выступил минсельхоз. По мнению авторов законопроекта, от этого выиграет не только бюджет, но и сами фермеры.

Эксперты рассмотрели вопрос о том, сгорают ли ежегодные оплачиваемые отпуска и чем грозит компании непредоставление работнику отпуска в течение больше, чем двух лет подряд.

Организация арендовала объект торговли. Поскольку на арендованных площадях отсутствовали складские и подсобные помещения, организация, установив временные перегородки, обустроила их самостоятельно (в договоре аренды указанное оговорено). При расчете ЕНВД она использовала физический показатель «площадь торгового зала» исходя из фактически используемой площади. Однако налоговики посчитали это неправомерным и доначислили налог. АС УО в Постановлении от 20.05.2016 по делу № А71-9313/2015 принял сторону фискалов. Подробнее об этом деле – в данной статье.

ВС РФ встал на сторону налоговой инспекции в споре по поводу отмены возмещения НДС в отсутствие доказательств реальности экспортных поставок (Определение ВС РФ от 20 июля 2016 г. №305-КГ 16-4155).

22 Августа 2016

Для расчета пособия по временной нетрудоспособности, причитающегося работнику, следует определить его трудовой стаж, расчетный период, суммы, включаемые в расчет больничного, а также посчитать средний дневной заработок. Кроме того, нужно знать некоторые нюансы законодательства. Условия, размеры и порядок выплаты пособий по временной нетрудоспособности установлены Законом № 255-ФЗ (Федеральный закон от 29.12.2006 № 255-ФЗ (далее - Закон № 255-ФЗ)). В статье мы рассмотрим, как правильно производятся оплата больничного и расчет больничного.

СеминарыВедомость уплаты страховых взносов на обязательное пенсионное страхование по форме АДВ-11 заполняется по следующим правилам:

1. Коды по ОКУД и ОКПО временно не указываются.

2. Реквизиты страхователя, передающего документы:

Регистрационный номер ПФР: заполняется обязательно. Указывается номер, под которым страхователь зарегистрирован как плательщик взносов в ПФР, с указанием кодов региона и района по классификации, принятой в ПФР.

ИНН: заполняется обязательно. Указывается идентификационный номер налогоплательщика.

КПП: заполняется обязательно. Указывается код причины постановки на учет.

Наименование организации (краткое): заполняется обязательно. Указывается краткое наименование организации.

3. Расчетный период: заполняется обязательно. Указывается год, соответствующий расчетному периоду.

4. Ведомость составлена по состоянию на дату: заполняется обязательно. Указывается дата, которой соответствуют сведения, представленные в Ведомости.

5. Количество пачек с документами СЗВ-4-1 и СЗВ-4-2: заполняется обязательно. Указывается количество пачек документов с формами СЗВ-4-1 и СЗВ-4-2 с типом сведений “исходные”, “назначение пенсии”, без указания типа сведений, представляемых страхователем за расчетный период.

6. Число застрахованных лиц, представленных в формах СЗВ-4-1 и СЗВ-4-2: заполняется обязательно. Указывается число застрахованных лиц, информация о которых представляется за расчетный период страхователем по формам СЗВ-4-1 и СЗВ-4-2 с типом сведений “исходные”, “назначение пенсии”, без указания типа сведений.

7. Код основного тарифа: заполняется обязательно. Указывается код основного тарифа (код категории застрахованного лица).

8. Код дополнительного тарифа: заполняется только организациями, уплачивающими взносы в ПФР по дополнительному тарифу (например, за членов летных экипажей воздушных судов гражданской авиации). Указывается код дополнительного тарифа.

9. Задолженность по уплате страховых взносов на начало расчетного периода: заполняется для каждого года, в котором образовалась задолженность, в том числе не просроченная, по уплате взносов в ПФР, не погашенная на начало расчетного периода;

10. Начислено страховых взносов за расчетный период:

11. Уплачено страховых взносов в расчетном периоде: заполняется для каждого года, в котором начислялись взносы, уплаченные в расчетном периоде;

12. Задолженность по уплате страховых взносов на конец расчетного периода: заполняется для каждого года, в котором образовалась задолженность, в том числе не просроченная, по уплате взносов в ПФР, не погашенная на конец расчетного периода;

13. Реквизиты: Главный бухгалтер Подпись, Расшифровка подписи,Наименование должности руководителя, Подпись, Расшифровка подписи заполняются обязательно.

14. Дата: заполняется обязательно (ДД наименование месяца ГГГГ).

15. М.П.:печать ставится обязательно. (Может не ставить печать страхователь, не являющийся юридическим лицом).

Скачать БланкБольшинство предприятий, вне зависимости от своей организационной формы, занимающихся переработкой или перепродажей натуральной продукции, закупают ее для своей.

Договор аренды зданий и сооружений — это документальное соглашение, согласно которого арендодатель передает арендатору во временное пользование недвижимое имущество.

Сущность и особенности договора дарения Декларация по правам человека предусматривает владение имуществом. Процессы основаны на работе законодательной базы. Установлены.

Договор подряда с физическим лицом Договор подряда с физическим лицом, который заключается для организации, может стать заменой трудового договора с физическим лицом.

В настоящее время наблюдается рост частоты операций, связанных с купле-продажей земельной собственности. К заключению сделки следует подойти с максимальной ответственностью.

Авансовый отчет по средствам, потраченным работником в командировке – это документ, подтверждающий расходование работником выданного аванса. Это один из нескольких.

На основании заявления о регистрации объекта (объектов) налогообложения налогом на игорный бизнес и заявления о выдаче свидетельства о регистрации объектов игорного.

Приказ об увольнении утвержден Постановлением Госкомстата России от 05.01.2004 № 1 "Об утверждении унифицированных форм первичной учетной документации по учету труда.

Закупочный акт по форме ОП-5 применяется для закупки продуктов у населения.Составляется в двух экземплярах в момент совершения закупки сельхозпродуктов у населения.

Наряд на сдельную работу по форме 414-АПК используется для учета выполненных работ в строительстве, промышленных, вспомогательных и прочих производствах группой.

Выдачу разрешения на оружие осуществляет Отдел Лицензионно-Разрешительной работы, обычно он находится по адресу ОВД. Для того, чтобы получить лицензию на приобретение.

Письмо-запрос – одно из ряда деловых писем, составляемое для получения каких-либо официальных сведений или документов. Текст письма-запроса должен содержать.

Ведомость уплаты страховых взносов на обязательное пенсионное страхование по форме АДВ-11 заполняется по следующим правилам:

1. Коды по ОКУД и ОКПО временно не указываются.

2. Реквизиты страхователя, передающего документы:

Регистрационный номер ПФР: заполняется обязательно. Указывается номер, под которым страхователь зарегистрирован как плательщик взносов в ПФР, с указанием кодов региона и района по классификации, принятой в ПФР.

ИНН: заполняется обязательно. Указывается идентификационный номер налогоплательщика.

КПП: заполняется обязательно. Указывается код причины постановки на учет.

Наименование организации (краткое): заполняется обязательно. Указывается краткое наименование организации.

3. Расчетный период: заполняется обязательно. Указывается год, соответствующий расчетному периоду.

4. Ведомость составлена по состоянию на дату: заполняется обязательно. Указывается дата, которой соответствуют сведения, представленные в Ведомости.

5. Количество пачек с документами СЗВ-4-1 и СЗВ-4-2: заполняется обязательно. Указывается количество пачек документов с формами СЗВ-4-1 и СЗВ-4-2 с типом сведений “исходные”, “назначение пенсии”, без указания типа сведений, представляемых страхователем за расчетный период.

6. Число застрахованных лиц, представленных в формах СЗВ-4-1 и СЗВ-4-2: заполняется обязательно. Указывается число застрахованных лиц, информация о которых представляется за расчетный период страхователем по формам СЗВ-4-1 и СЗВ-4-2 с типом сведений “исходные”, “назначение пенсии”, без указания типа сведений.

7. Код основного тарифа: заполняется обязательно. Указывается код основного тарифа (код категории застрахованного лица).

8. Код дополнительного тарифа: заполняется только организациями, уплачивающими взносы в ПФР по дополнительному тарифу (например, за членов летных экипажей воздушных судов гражданской авиации). Указывается код дополнительного тарифа.

9. Задолженность по уплате страховых взносов на начало расчетного периода: заполняется для каждого года, в котором образовалась задолженность, в том числе не просроченная, по уплате взносов в ПФР, не погашенная на начало расчетного периода;

10. Начислено страховых взносов за расчетный период:

11. Уплачено страховых взносов в расчетном периоде: заполняется для каждого года, в котором начислялись взносы, уплаченные в расчетном периоде;

12. Задолженность по уплате страховых взносов на конец расчетного периода: заполняется для каждого года, в котором образовалась задолженность, в том числе не просроченная, по уплате взносов в ПФР, не погашенная на конец расчетного периода;

13. Реквизиты: Главный бухгалтер Подпись, Расшифровка подписи,Наименование должности руководителя, Подпись, Расшифровка подписи заполняются обязательно.

14. Дата: заполняется обязательно (ДД наименование месяца ГГГГ).

15. М.П.:печать ставится обязательно. (Может не ставить печать страхователь, не являющийся юридическим лицом).

Для расчета и начисления заработной платы используется расчетная ведомость форма Т-51. Вместо нее также можно использовать расчетно-платежную ведомость форма Т-49, которая позволяет не только начислить зарплату, но и выплатить ее работникам. Если же для расчета заработной платы вы используете указанную выше форму Т-51, то выплату денег можно осуществить на основании платежной ведомости форма Т-53.

В статье подробнее остановимся на заполнении расчетной ведомости, в качестве примера будет приведен образец, заполненный на трех работников. Скачать бланк форма Т-51 можно в конце статьи.

Образец заполнения расчетной ведомости (форма Т-51)Вверху пишется название организации и указание кода ОКПО. Наименование структурного подразделения следует указывать в том случае, если расчет зарплаты ведется только для конкретного подразделения. Ведомости присваивается порядковый номер с начала года и указывается дата заполнения.

В качестве отчетного периода выступает месяц, за который будет вестись начисление оплаты труда.

Представленный ниже образец заполнен для трех работников цеха.

Информация об этих работниках, все начисления и удержания отражаются в таблице, расположенной в расчетной ведомости на втором листе.

Для каждого работника следует указать табельный номер, присвоенный ему при приеме на работу, фамилию и инициалы, должность и тарифную ставку (оклад).

Далее следует указать, сколько дней или часов отработал работник в отчетном периоде (месяц). Эти данные берутся из табеля учета рабочего времени. Отдельно указываются рабочие дни, отдельно выходные и праздничные. Такая необходимость связана с тем, что работа в выходные дни оплачивается выше. В нашем примере в отчетном периоде 21 рабочий день. Один из работников отработал 20 дней, другой – 15, а третий все 21.

В графе «начислено» следует отразить зарплату работника, исходя из отработанных им дней и установленной для него тарифной ставки. Также в этой графе отражаются все доплаты, премии, надбавки и больничные. В нашем образце ведомости один из работников заслужил премию. Второй, отработавший 15 дней, болел, для него по больничному листу было рассчитано больничное пособие. Других выплат у наших работников не было. Далее для каждого работника нужно сложить все причитающиеся ему выплаты, получив тем самым итоговую величину заработка.

Теперь необходимо применить к работнику причитающиеся ему стандартные вычеты, подробнее о стандартных вычетах, положенных работнику, читайте в этой статье .

Далее нужно отнять от начисленной итоговой величины зарплаты величину вычетов, от полученной величины считается налог на доходы физических лиц (НДФЛ) – 13%.

Теперь из значений графы 12 отнимаем рассчитанный НДФЛ из графы 13 и получаем итоговую сумму заработка, которую следует выплатить работнику, эта сумма записывается в последнюю графу 18.

Также при заполнении расчетной ведомости нужно обратить внимание на графы 16, 17. В графе 16 отражается задолженность организации перед работником, заполняется в том случае, если имеются невыплаченные суммы за предыдущие месяцы. В графе 17 отражается задолженность работника перед организацией, заполняется, если работник должен какие-то суммы организации (например, брал займ, или к работнику было применено взыскание). Суммы в графах 16, 17 следует учесть при расчете итоговой зарплаты к выплате.

По результатам заполненной таблицы расчетной ведомости считаются итоговые значения: всего начислено, всего удержано и всего к выплате.

Посмотреть образец расчетной ведомости Т-51 можно здесь .

Скачать бланк расчетной ведомости (форма Т-51)Скачивайте образцы кадровых документов организации :

Форма Т-1 и Т-1а. Приказ о приеме на работу

Форма Т-2. Личная карточка работника

Форма Т-3. Штатное расписание организации

Форма Т-6 и Т6а. Приказ на отпуск

Форма Т-7. Составляем график отпусков

Форма Т-8. Приказ на увольнение

Форма Т-9 и Т-9а. Приказ на командировку

Форма Т-10. Командировочное удостоверение

Форма Т-10а. Cлужебное задание на командировку

Форма Т-13. Табель учета рабочего времени

Форма Т-49. Расчетно-платежная ведомость

Форма Т-53. Платежная ведомость для выплаты зарплаты

Форма Т-53а. Журнал регистрации платежных ведомостей

Форма Т-54. Лицевой счет работника

Форма Т-60. Записка-расчет о предоставлении отпуска

Форма Т-61. Записка-расчет при увольнении

Оцените качество статьи. Нам важно ваше мнение:

Главная > Документы > Бланк и правила заполнения формы 4 ФСС

Бланк и правила заполнения формы 4 ФСС Новая форма расчета по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний ( 4-ФСС ) была утверждена Приказом ФСС РФ от 26.02.2015 № 59 ФСС РФ. В нашей сегодняшней публикации мы расскажем читателю об особенностях этой формы, правилах ее заполнения, а нижней части страницы можно бесплатно скачать бланк формы 4 ФСС 2015–2016 года.

Новая форма расчета по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний ( 4-ФСС ) была утверждена Приказом ФСС РФ от 26.02.2015 № 59 ФСС РФ. В нашей сегодняшней публикации мы расскажем читателю об особенностях этой формы, правилах ее заполнения, а нижней части страницы можно бесплатно скачать бланк формы 4 ФСС 2015–2016 года.

Новая форма 4-ФСС была введена в связи с изменением порядка уплаты страховых взносов и сроков предоставления отчета. Напомним, что с 1 января 2015 года в ФСС необходимо уплачивать взносы в пользу иностранных граждан, временно пребывающих на территории РФ и лиц без гражданства.

Кроме того, были уточнены условия применения пониженных тарифов. Изменились и сроки подачи формы 4-ФСС. На бумажном носителе документ подается не позже 20-го числа, для электронной формы — не позже 25-го числа месяца.

Приказ № 36505 зарегистрирован в Министерстве юстиции 20.03.2015. Документ вступил в силу по истечении 10 дней с момента его официального опубликования. Начиная с 1 квартала 2015 года, отчеты 4-ФСС должны предоставляться по новой форме.

Основные изменения в форме 4-ФСС с 2015 годаИзменения, внесенные в новую форму 4-ФСС. следующие:

1. Из титульного листа отчета исключено поле с кодом территории («код по ОКАТО»).

Код по ОКТМО в новой форме не вводится.

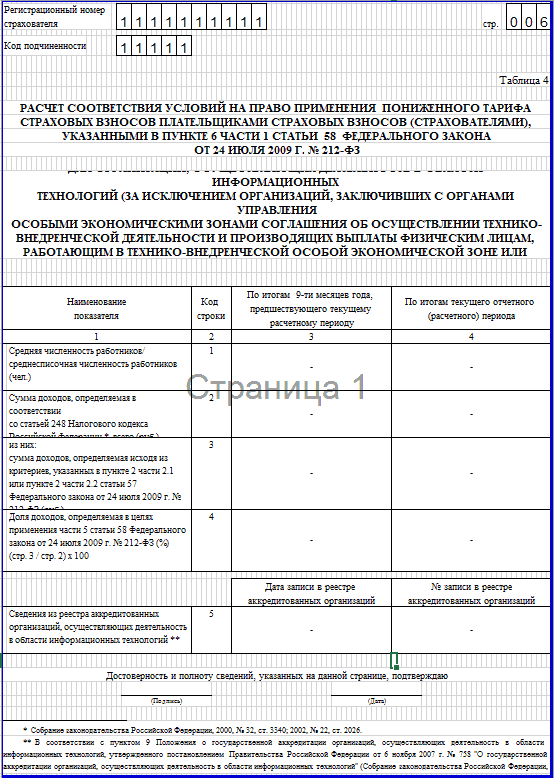

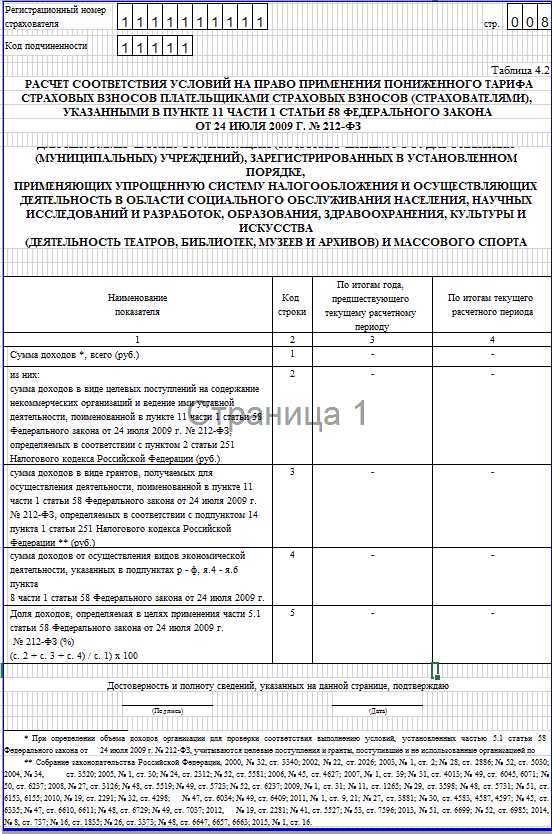

2. Для индивидуальных предпринимателей, которые работают на патентной системе налогообложения (ПСН) добавлена новая таблица (4.3).

В ней отражаются сведения для применения пониженного тарифа страховых взносов.

![]()

Пониженные тарифы страховых взносов не распространяются на ИП, которые:

Индивидуальные предприниматели, которые занимаются вышеуказанной деятельностью, не заполняют таблицу 4.3 в форме 4-ФСС .

3. В строках таблицы 10 слова «аттестация рабочих мест по условиям труда» заменены на «специальную оценку условий труда».

Работники ФСС на основании этих данных определяют размер скидки (надбавки) по взносам, которые устанавливаются для страхователя. Помимо этого результаты специальной оценки являются основанием для назначения дополнительных тарифов по взносам в ПФР.

4. Новая форма 4-ФСС стала меньше.

Из документа были исключены формы для бывших льготников. Теперь в отчете нет таблиц, в которых организации, которые используют труд инвалидов, подтверждали свое право на использование пониженного тарифа.

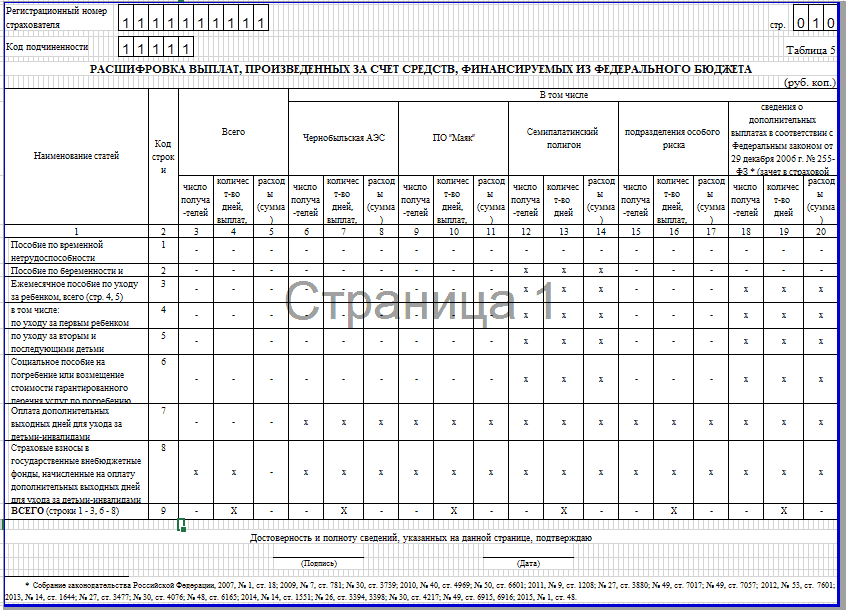

5. В отчет нужно вносить сведения по иностранцам, временно пребывающим на территории РФ.

В связи с тем, что за иностранных граждан следует уплачивать взносы в ФСС (по ставке 1,8%), им нужно оплачивать и больничные листы.

Информацию обо всех временно пребывающих лицах, с которыми были заключены трудовые договоры, нужно отразить в новой таблице 3.1 «Сведения об иностранных гражданах и лицах без гражданства, временно пребывающих в Российской Федерации». Таким образом, необходимо указать такие данные (построчно):

![]()

Отражать данные о гражданах республик Беларусь, Казахстан и Армения и о высококвалифицированных специалистах в таблице не нужно.

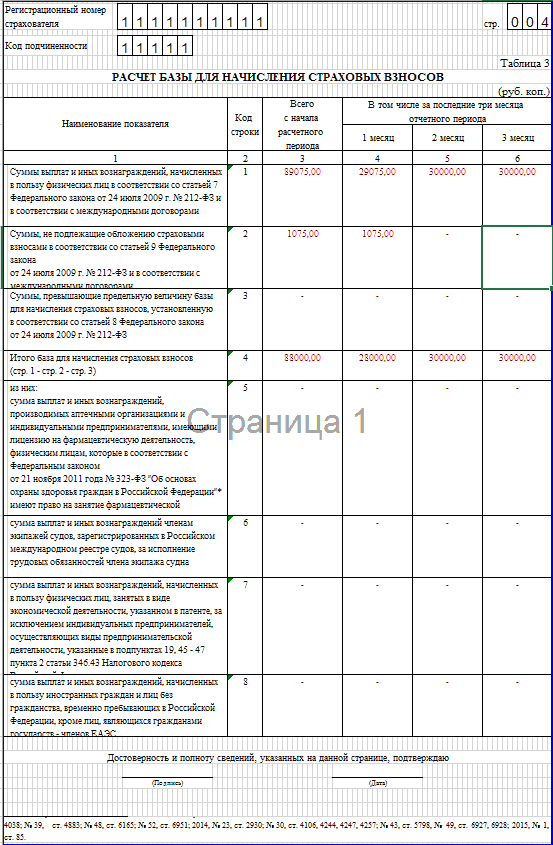

6. В новой строке 8 таблицы 3 «Расчет базы для начисления страховых взносов» следует указать все выплаты иностранным гражданам с нарастающим итогом, произведенные с начала года.

Суммы за последние три месяца отчетного периода должны быть выделены.

Порядок заполнения отчета 4-ФСС 2016: общие требования и правилаПорядок заполнения формы 4-ФСС подробно описан в Приложении № 2 к приказу Фонда социального страхования Российской Федерации от 26.02.2015 N 59. В нашей статье мы остановимся на самых важных моментах заполнения отчета.

Общие требования заполнения формы 4-ФСС сводятся к следующему:

1. Отчет можно заполнять от руки шариковой (перьевой) ручкой черного (синего) цвета или с использованием средств вычислительной техники. Документ должен быть заполнен печатными буквами.

2. При заполнении формы расчета в каждую строку соответствующей графы вносят только один показатель. Если какие-либо показатели отсутствуют — в строке или в графе необходимо поставить прочерк.

3. Обязательными к заполнению страхователями (плательщиками страховых взносов) страницами документа являются:

В случае отсутствия показателей для заполнения таблиц: 2, 3.1, 4, 4.2, 4.3, 5, 8, 9 формы 4-ФСС вышеперечисленные таблицы не заполняются и не подаются.

4. При исправлении ошибки, следует перечеркнуть неверный показатель и вписать правильный. Кроме того, нужно поставить подпись страхователя (или его представителя) под исправлением и указать дату.

Все исправления должны быть заверены печать организации (или штампом — для иностранных компаний), подписью ИП, физлица или их представителей.

Исправлять ошибки корректирующим или иным аналогичным средством — недопустимо.

5. После заполнения отчета необходимо проставить сквозную нумерацию заполненных страниц (в поле «стр.«).

Заполнение отчета 4-ФСС при отсутствии предпринимательской деятельностиВне зависимости от того, велась предпринимательская деятельность или нет, отчет 4-ФСС все равно следует сдать. В таком случае страхователю необходимо подать: титульный лист и таблицы № 1,3,6,7 и 10. Остальные таблицы заполняются только при наличии соответствующих показателей.

Кроме того, отчет при желании можно дополнить документами, содержащими пояснения относительно того, что предпринимательская деятельность не велась, а заработная плата сотрудникам не была начислена в отчетном периоде. Делать это совершенно необязательно.

Сроки и способы сдачи отчета 4-ФСС в 2016 годуСроки сдачи отчетности ФСС в 2016 году регулируются п. 9 статьи 15 закона 212-ФЗ. Согласно закону, отчет на бумажном носителе необходимо сдать не позднее 20-го числа месяца, следующего за отчетным периодом. В электронном виде отчет следует сдать не позднее 25-го числа месяца, следующего за отчетным периодом.

Напомним, что начиная с 2015 года, организации и индивидуальные предприниматели, которых среднесписочная численность работников более 25 человек, обязаны сдавать отчет 4-ФСС исключительно в электронном виде.

При отправке отчета по телекоммуникационным каналам связи (в электронном виде), днем отправки считается дата его отправки.

![]()

Документы нужно заверить усиленной квалифицированной подписью. При ее отсутствии необходимо переоформить сертификат своевременно!

Отчетность 4-ФСС на бумажном носителе можно подать:

1. Лично (предъявляется паспорт).

2. Через представителя (по доверенности).

3. По почте (письмом с описью вложения).

При отправке отчетности по почте днем его представления считается дата отправки письма с описью вложения.

Отчет по форме 4-ФСС подается в территориальное отделение фонда социального страхования:

Обособленные подразделения, которые имеют отдельный баланс и расчетный счет, сдают отчет и уплачивают страховые взносы по месту их нахождения.

Таблица «Сроки сдачи отчета по форме 4-ФСС в 2016 году» Штрафы за не сдачу отчета в Фонд социального страхованияФорма 4-ФСС состоит из отчетности по двум видам социального страхования — на случай временной нетрудоспособности и в связи с материнством (раздел 1) и от несчастных случаев на производстве и профессиональных заболеваний (раздел 2). В случае если каждый из этих разделов не будет сдан вовремя, то законодательством предусмотрены штрафы.

За не сдачу Раздела 1 отчета 4-ФСС предусмотрен штраф 5% от суммы взносов, рассчитанных к уплате за последние три месяца отчетного периода. При этом штраф не может превышать 30% от суммы взносов и составлять менее 1 000 рублей.

При сдаче Раздела 2 отчета 4-ФСС с задержкой (но не более 180 календарных дней) предусмотрен штраф размере 5% от суммы взносов за каждый полный и неполный месяц просрочки. При этом штраф не может превышать 30% от суммы взносов и составлять не менее 100 рублей.

Если просрочка составила 180 дней, то штраф составит 30% от суммы взносов. Начиная со 181 дня — размер штрафа увеличивается на 10% за каждый месяц просрочки. В этом случае максимальный размер штрафа — не ограничен. Минимальный штраф составляет 1 000 рублей.

Скачать бланк формы 4 ФСС 2015–2016 года бесплатноПо кнопкам ниже читатель может бесплатно скачать бланк формы 4 ФСС 2015–2016 года и правила его заполнения:

Схожие статьи по этой тематике