Рейтинг: 4.0/5.0 (1900 проголосовавших)

Рейтинг: 4.0/5.0 (1900 проголосовавших)Категория: Бланки/Образцы

СЗВ-М на единственного учредителя сдавать не нужно

СЗВ-М на единственного учредителя сдавать не нужно

Если компания не ведет хозяйственную деятельность, не имеет наемных работников, а с единственным учредителем, исполняющим обязанности руководителя, не заключен трудовой договор или ГПД, такая организация не обязана сдавать СЗВ-М.

Реестр субъектов малого и среднего бизнеса уже появился

Реестр субъектов малого и среднего бизнеса уже появился

На сайте Налоговой службы появился раздел Единый реестр субъектов малого и среднего предпринимательства. Теперь «малышам» не нужно специально подтверждать свой статус для получения преференций.

6-НДФЛ: опубликована очередная подборка ответов на насущные вопросы

6-НДФЛ: опубликована очередная подборка ответов на насущные вопросы

Налоговая служба ответила на ряд вопросов, связанных с заполнением формы 6-НДФЛ. На некоторые из них налоговики уже отвечали ранее, но есть и несколько свежих разъяснений.

6-НДФЛ: как отразить выплату премий

6-НДФЛ: как отразить выплату премий

Работодатель, выплачивающий своим работникам помимо зарплаты еще и премии, должен удержать и уплатить в бюджет НДФЛ с премиальных сумм. Как правильно заполнить 6-НДФЛ по этим операциям, разъяснила Налоговая служба.

Больничный в 6-НДФЛ: новые разъяснения

Больничный в 6-НДФЛ: новые разъяснения

Если пособие по временной нетрудоспособности начислено в одном отчетном периоде, а выплачено в другом, отражать такой переходящий больничный нужно в периоде выплаты.

Бухгалтер-кассир в отпуске: как передать его функции другому сотруднику

Бухгалтер-кассир в отпуске: как передать его функции другому сотруднику

В случае, когда в компании временно отсутствует бухгалтер-кассир, его обязанности может исполнять другой работник бухгалтерии в порядке совмещения. Минтруд напомнил, как правильно это оформить.

Страховые взносы - 2017: новые формы отчетности уже разработаны

Страховые взносы - 2017: новые формы отчетности уже разработаны

С 01.01.2017 года взносами на обязательное пенсионное, социальное и медицинское страхование будет заниматься ФНС. В руках соцстраха останутся только взносы «на травматизм». В связи с этим налоговики и ФСС уже разработали новые формы расчетов.

3-НДФЛ при продаже автомобиляАктуально на: 20 апреля 2016 г.

Если перед вами встал вопрос о заполнении 3-НДФЛ при продаже машины, значит, в прошлом году вы распрощались со своим четырехколесным другом, который был у вас в собственности менее 3 лет. Декларацию 3-НДФЛ при продаже машины в 2016 году нужно будет подать в 2017 году. Ведь сдается она по итогам того календарного года, в котором был получен доход от продажи (п. 1 ст. 229 НК РФ ).

Как заполнить 3-НДФЛ при продаже автомобиляРаз отчитываться перед налоговиками надо, то следующий вопрос, который возникает – это как заполнять 3-НДФЛ при продаже машины. А очень просто.

Начать можно со скачивания программы для заполнения декларации с сайта ФНС России. Впрочем с тем же успехом вы можете скачать форму 3-НДФЛ 2016 (утв. Приказом ФНС России от 24.12.2014 № ММВ-7-11/671@ ) и заполнить ее на бумаге от руки.

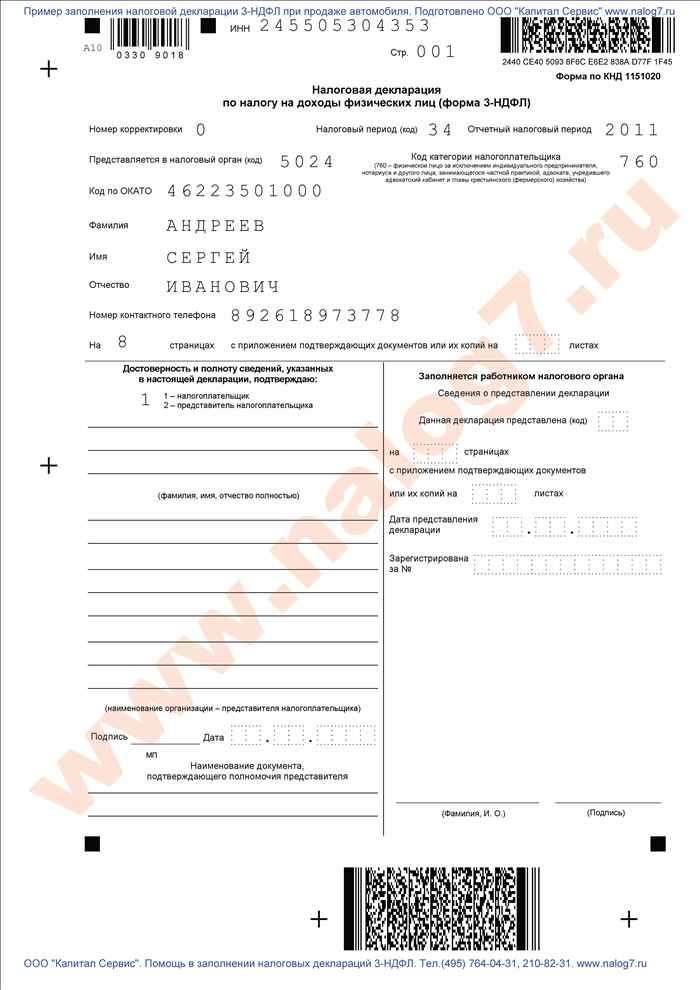

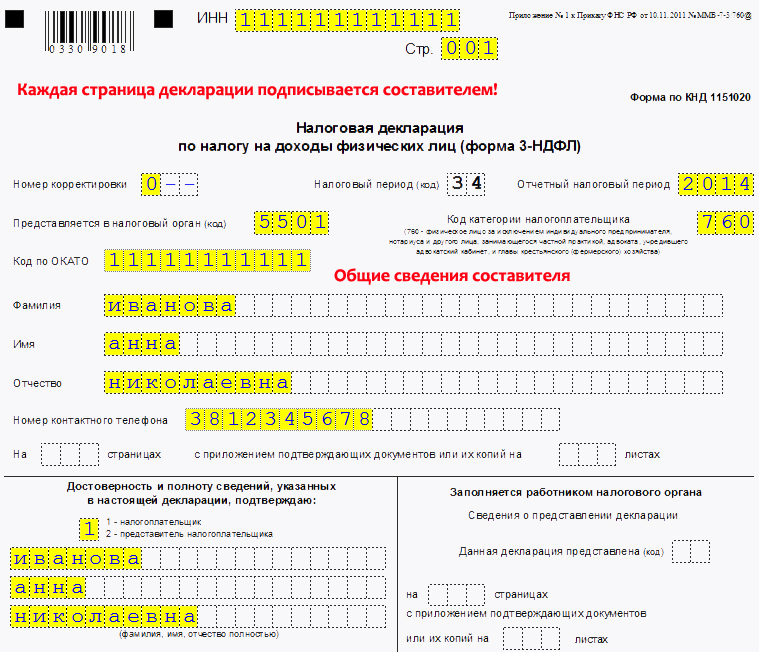

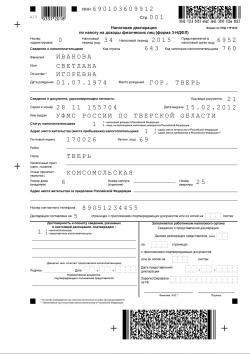

В декларации 3-НДФЛ при продаже машины (менее 3 лет в собственности) в первую очередь нужно указать сведения о декларанте, т. е. продавце имущества. Отразить в ней ФИО, паспортные данные, ИНН и др. не составит труда.

В качестве дохода, полученного физлицом, в 3-НДФЛ «на автомобиль» должна быть указана сумма, вырученная при реализации авто. При этом в качестве источника дохода указывается покупатель. Если покупатель – физлицо, в декларации достаточно отметить его ФИО (графы ИНН, КПП, ОКТМО не заполняются).

Суммы дохода и налога, подлежащего уплате, при продаже авто в 3-НДФЛ 2016 показываются в разделе 2.

Также продавец вправе заявить вычет в декларации 3-НДФЛ при продаже автомобиля. При внесении сведений о полученных доходах в программу вы сможете выбрать вычет, который хотите использовать.

После того, как вы заполните и распечатаете 3-НДФЛ при продаже авто, надо будет проставить на каждой ее странице дату и подпись. В общем, заполнение 3-НДФЛ при продаже машины в 2016 году – не такая уж сложная процедура. Ведь в декларациях, подаваемых в ИФНС в связи с продажей имущества, главное – отразить полученный доход. В этом их отличие от деклараций на возврат подходного налога, где надо подробно расписывать полученные в отчетном году доходы, с которых НДФЛ уже был удержан (в соответствии с данными из справки 2-НДФЛ).

Образец заполнения декларации 3-НДФЛ при продаже автомобиляНа странице приведен образец декларации 3-НДФЛ при продаже автомобиля 2016, то есть для случая, когда машина продана в 2015 году, а декларация в налоговую подается в 2016 году.

Пример. Иванова С.И. в 2015 году продала Петровой Е.В. автомобиль за 600 тыс. руб. В собственности продавца машина находилась 2 года. Документы, подтверждающие расходы Ивановой С.И. на приобретение данного авто, утрачены. В декларации заявляется вычет 250 тыс. руб.

Смотрите пример заполнения декларации 3-НДФЛ при продаже автомобиля

В соответствии со статьёй 216 НК РФ налоговым периодом по налогу на доходы физических лиц (НДФЛ) признается календарный год. Поэтому в 2016 году некоторым категориям налогоплательщиков - физических лиц, нужно представить в налоговую инспекцию декларацию по форме 3-НДФЛ за 2015 год .

Сдать декларацию необходимо не позднее 30 апреля 2016 года (п.1 ст.229 НК РФ ), если предоставление декларации 3-НДФЛ является обязательным.

Граждане, претендующие на получение стандартных вычетов. социальных и имущественных налоговых вычетов. могут представить декларации по форме 3-НДФЛ (с приложением необходимых документов) в налоговый орган в течение всего года.

Примечание. НАЛОГОВЫЙ ВЫЧЕТ. Имущественный, на детей, ребенка Комментарий. Разобраны и дана информация про стандартные, социальные и имущественные налоговые вычеты

Кто должен заполнить декларацию по форме 3-НДФЛ обязательно ?На основании требований п.1 ст.229 НК РФ. 3-НДФЛ сдается налогоплательщиками, указанными в статьях 227, 227.1 и 228 Налогового кодекса.

На основании этих положений о своих доходах (полученных от предпринимательской деятельности) должны отчитаться:Вышеуказанные налогоплательщики самостоятельно исчисляют суммы налога, подлежащие уплате в соответствующий бюджет, в порядке, установленном статьей 225 Налогового кодекса .

НДФЛ за 2015 год, уплачивается по месту учета налогоплательщика: в срок не позднее 15 июля 2016 года .

В соответствии со статьей 227.1 НК РФ. в некоторых случаях. декларацию 3-НДФЛ должны предоставить :

Примечание. Выданного в соответствии с законом от 25.07.2002г. №115-ФЗ «О правовом положении иностранных граждан в РФ».

В соответствии с п. 6 ст.227.1. иностранные граждане освобождаются от представления декларации 3-НДФЛ, за исключением случаев, если:На основании с п.3 ст.228 НК РФ . декларацию обязаны представить налогоплательщики - физические лица. исчисляющие и уплачивающие НДФЛ:

1. С полученных вознаграждений (на основе заключенных трудовых договоров и договоров ГПХ, включая доходы по договорам найма, аренды любого имущества): от физических лиц и организаций, не являющихся налоговыми агентами.

Примечание. Доходы от продажи ценных бумаг и доходы от продажи имущества, непосредственно используемого ИП в предпринимательской деятельности не подпадают под не облагаемые доходы.

3. С доходов. полученных налоговыми резидентами РФ (за исключением российских военнослужащих проходящих службу за границей), от источников, находящихся за пределами РФ .

4. С других доходов, при получении которых не был удержан НДФЛ налоговыми агентами.

5. С выигрышей. выплачиваемых организаторами лотерей, тотализаторов и других основанных на риске игр (в том числе с использованием игровых автоматов).

6. С вознаграждений, выплачиваемых наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также авторов изобретений, полезных моделей и промышленных образцов.

7. С доходов. полученных от физических лиц, не являющихся ИП, в порядке дарения :Исключение составляют не подлежащие налогообложению в соответствии с п.18.1 ст.217 НК РФ доходы, полученные в порядке дарения вышеуказанного имущества, в случае, если даритель и одаряемый являются членами семьи, близкими родственниками в соответствии с Семейным кодексом. супругами, родителями, детьми, в том числе усыновителями и усыновленными, дедушкой, бабушкой, внуками, полнородными и неполнородными (имеющими общих отца или мать) братьями и сестрами).

Примечание. Письмо ФНС России от 10.07.2012г. №ЕД-4-3/11325@

8. С доходов в виде денежного эквивалента: недвижимого имущества, ценных бумаг, переданных на пополнение целевого капитала некоммерческих организаций в порядке, установленном Федеральным законом от 30.12.2006г. №275-ФЗ за исключением случаев, предусмотренных абзацем 3 п.52 ст.217 НК РФ :

В случае, если на дату передачи недвижимого имущества оно находилось в собственности налогоплательщика-жертвователя три и более года, то при возврате денежного эквивалента такого имущества от налогообложения освобождается полученный жертвователем доход в полном объеме.

ЗАПОЛНИТЬ ДЕКЛАРАЦИЮ 3-НДФЛ 2015 онлайн

Порядок заполнения налоговой декларации 3-НДФЛ 2016Старая форма декларации 3-НДФЛ 2013 и Порядок ее заполнения утверждены Приказом ФНС РФ от 10.11.2011г. №ММВ-7-3/760@ .

Декларацию 3-НДФЛ можно распечатать на принтере, либо заполнить от руки, с использованием чернил синего или черного цвета. Присутствие различных помарок и исправлений в Декларации не допускается.

Форма декларации по НДФЛ 2016 измениласьПоэтому ИП на ОСНО, а также граждане, которым либо надо отчитаться перед налоговиками о своих прошлогодних доходах, либо хочется заявить свое право на налоговый вычет, должны сдать декларацию за 2015 г. уже по новой форме.

Примечание. Скачать форму и порядок заполнения 3-НДФЛ смотрите Приказ ФНС России от 24.12.2014 N ММВ-7-11/671

Согласно документу, в новой редакции в декларации 3-НДФЛ излагаются:Каких-то кардинальных изменений декларация не претерпела: некоторые листы поменялись местами либо были объединены в один (стандартные и социальные вычеты теперь отражаются в одном листе); устранены неточности, связанные с изменением законодательства (например, теперь не предусмотрены строки для стандартного вычета «на себя»); добавлено поле, дающее налоговикам возможность понять, что вычет заявлен пенсионером и т.п.

Имейте в виду, что если вы уже отчитались за прошлый год по старой форме, то пересдавать вам ничего не нужно.

Пример заполнения Предпринимателем ИП на ОСНО декларации 3-НДФЛ за 2015 год4. Программа налоговая ДЕКЛАРАЦИЯ 2015 для заполнение 3-НДФЛ скачать бесплатно. Налоговая Программа «Декларация 2015 » предназначена для автоматизированного заполнения налоговых деклараций по налогу на доходы физических лиц (форма 3-НДФЛ и форма 4-НДФЛ) за 2015 год. Её можно скачать бесплатно.

ЗАПОЛНИТЬ ДЕКЛАРАЦИЮ 3-НДФЛ 2015 онлайн

Образцы деклараций 3-НДФЛ за 2015 годБудьте, пожалуйста, очень осторожны при использовании этих образцов. В заполнении существует много тонкостей. Если Ваша ситуация отличается от ситуации, представленной в примере, Вам, возможно, нужно будет заполнять декларацию по-другому, и даже, возможно, используя другие листы. Быстро получить правильную декларацию именно для Вашей ситуации, и подать ее онлайн можно здесь: "Декларация 3-НДФЛ заполнить онлайн ".

Ниже приведены в формате PDF примеры заполнения декларации 3-НДФЛ и формы заявления на возврат НДФЛ для различных ситуаций: продаже имущества, покупке квартиры, недвижимости, возмещения лечения в клинике, обучения в учебном учреждении и другие.

Образец (пример) заполнения декларации для возврата налога (имущественного вычета) при покупке или строительстве жилья, например, при покупке квартиры.

Образец (пример) заполнения декларации для возврата налога (имущественного вычета) при покупке или строительстве жилья, например, при покупке квартиры, и выплате процентов по ипотеке (выплате ипотечных процентов).

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на обучение.

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на лечение.

Образец (пример) заполнения декларации для возврата налога при получении стандартного налогового вычета в формате PDF.

Образец (пример) заполнения декларации при продаже имущества, например, автомашины или квартиры

Образцы деклараций 3-НДФЛ за 2014 годОбразец (пример) заполнения декларации для возврата налога (имущественного вычета) при покупке или строительстве жилья, например, при покупке квартиры, в формате PDF.

Образец (пример) заполнения декларации для возврата налога (имущественного вычета) при покупке или строительстве жилья, например, при покупке квартиры, и выплате процентов по ипотеке (выплате ипотечных процентов) в формате PDF.

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на обучение в формате PDF.

Образец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на лечение в формате PDF.

Образец (пример) заполнения декларации для возврата налога при получении стандартного налогового вычета в формате PDF.

Образец (пример) заполнения декларации при продаже имущества, например, автомашины или квартиры, в формате PDF.

Инструкция по подготовке декларации 3-НДФЛ к подаче в налоговую инспекциюНесмотря на то, что мы разместили ниже ссылку на скачивание пустого бланка для заполнения вручную декларации 3-НДФЛ, мы считаем, что значительно быстрее, проще и надежнее заполнить декларацию 3-НДФЛ за 2015 год на веб-сайте Nalogia.Ru .

Для этого в разделе "Декларация 3-НДФЛ" / "Заполнить онлайн ":

1. Вам нужно будет только ответить на простые понятные вопросы и подсказки. которые Вы увидите на экране, вместо запутанных вопросов бланка.

2. Программа сама подберет листы. нужные для Вашей ситуации.

3. Программа сама рассчитает итоговые показатели и проставит коды.

Не забудьте, пожалуйста, перед подачей декларации сделать следующее:

1. Скрепить листы. Скреплять листы нужно таким образом, чтобы скрепки не заходили на поля с информацией, штрих-коды, и тому подобное.

2. Приложить документы. в случае если они есть. Например, документы, подтверждающие право на налоговый вычет. Какие документы надо приложить для вычета, можно посмотреть на веб-сайте Nalogia.Ru в разделе "Полезное" / "Документы для вычета".

3. Подписать каждый лист и проставить дату цифрами в формате "ДД.ММ.ГГГГ" в нижней части каждого листа. Обратите, пожалуйста, внимание, что подпись и дату нужно проставлять и на первом листе, но в местах, которые отличаются от других листов, то есть над надписью "Наименование документа, подтверждающего полномочия представителя" (в левой нижней части листа).

4. Указать на первом листе число листов. на которых прилагаемые к декларации документы, в поле "страницах с приложением подтверждающих документов или их копий на ___ листах". Это трехзначное поле над горизонтальной линией, проходящей через весь лист. В трехзначном формате, например, "015". В случае, если документов нет, поставьте прочерк через все три ячейки этого поля.

1. В формате xls (эксель)

2. В формате PDF (пдф)

3. Инструкция по заполнению

1. Используйте Программу налоговая ДЕКЛАРАЦИЯ 2015 для заполнение 3-НДФЛ бесплатно. Налоговая Программа «Декларация 2015 » предназначена для автоматизированного заполнения налоговых деклараций по налогу на доходы физических лиц (форма 3-НДФЛ и форма 4-НДФЛ) за 2015 год. Её можно скачать бесплатно. Там печатаются листы декларации со всеми штрихкодами!

Когда налоговая перечислит НДФЛ по социальному и имущественному вычетуКамеральная проверка декларации по форме 3-НДФЛ проводится в течение трех месяцев. Потому что на основании п. 2 ст. 88 Налогового кодекса РФ налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ) подлежит камеральной налоговой проверке, срок проведения которой не может превышать трех месяцев со дня ее представления.

Согласно п.п. 6 и 7 статьи 78 НК РФ сумма налога подлежит возврату по письменному заявлению налогоплательщика в течение одного месяца с даты подачи.

Срок на возврат налога начинает исчисляться со дня подачи налогоплательщиком заявления о возврате налога, но не ранее чем с момента завершения камеральной налоговой проверки налоговой декларации (срок камералки 3 месяца).

Таким образом, срок возврата сумм НДФЛ не может превышать четырех месяцев со дня подачи декларации.

ЗАПОЛНИТЬ ДЕКЛАРАЦИЮ 3-НДФЛ 2015 онлайн

Отчетность в ФНС, ПФР, ФСС, Росстат, РАР, РПН. Сервис не требует установки и обновления — формы отчетности всегда актуальны, а встроенная проверка обеспечит сдачу отчета с первого раза. Отчетность во все контролирующие органы: ФНС, ПФР, Росстат, ФСС, РАР, РПН. Отправляйте отчеты в ФНС прямо из 1С!

В Контур.Бухгалтерии появился ЭДО. Теперь клиенты сервиса могут получать, подписывать и автоматически заводить в бухгалтерию накладные, акты и счета-фактуры через Диадок .

Автоматизированный расчет зарплаты и подготовка отчетности: cправляется с нестандартными схемами учета труда, Имеет готовые версии для ключевых отраслей.

ДОПОЛНИТЕЛЬНЫЕ ССЫЛКИ по теме

Если вы продали машину, принадлежащую вам меньше 3 лет, вам нужно будет подать до 30 апреля наступающего года официальную декларацию образца 3-НДФЛ. в которой должны быть образец с приложением заявления на вычет, несколько копий договора о купле-продаже или же справки от ГИБДД о снятии автомобиля с учета.

Всего в общем бланке декларации 3-НДФЛ насчитывается 23 листа. Но для обычной ситуации при продаже машины или другого ценного имущества необходимо лишь шесть листов. Все лишние листы, не касающиеся темы, трогать ненужно.

Итак, представляем вам несколько ценных советов – как правильно заполнять декларацию.

Первое. Когда будите распечатывать декларацию, скрепите её скребкой либо степлером. Делайте это аккуратно – ни в коем случае не повредите штрих-код. При распечатке также не забывайте, что одна сторона листа должна быть всегда пустой. Мало-мальские помарки и исправления – и вас отправят на переделку. Есть право аккуратного использования корректора.

Второе. Продавая квартиру, вы будите заполнять только листы первый и второй, а также первые и шестые разделы, листы А и E.

Рассмотрим более детально: первые два листа – это титульные листы, где будет указанна личная информация: ФИО, адрес регистрации и паспортные данные, и другие личные данные. Укажите свой ИНН, а также номер налоговой инспекции по местности вашей регистрации.

Первый раздел необходим для расчета налога с продажи и налоговой базы. В шестом разделе необходимо вписать сумму налога, который подлежит уплате при продаже, взятую из Раздела № 1.

Лист А требуется для указания дохода от проделанной сделки купли-продажи вашего транспорта за предыдущий год, заполняется на с учётом данных, отмеченных в договоре о купле-продаже, зарегистрированном в ГИБДД.

Лист Е — необходим исключительно для указания размеров важного показателя – имущественного вычета (не больше 250 тыс. рублей), ее сумму продажи машины (с договора купли-продажи авто).

Чтобы вам было максимально удобно заполнять форму 3-НДФЛ при продаже машины, мы советуем вам почитать образцы заполнения деклараций 3-НДФЛ при продаже машины — без необходимости выплаты налога, но в собственности меньше 3 лет, и с обязательным налогом при владении машины менее 3 лет).

Стоит напомнить, что декларации о продаже машины нужно подавать не позднее 30 апреля наступающего года после года продажи транспорта, выплатить налог нужно до 15-ого июля. Не подали в срок? Постарайтесь сделать это немедленно!

О том, как рассчитывается налог при продаже машины, также о налоговом вычете при её продаже можно прочесть на страницах этого сайта.

После продажи своей машины, у бывшего хозяина появляется обязанность заполнить декларацию по форме 3-НДФЛ и уплатить налог с дохода.

Декларацию по форме 3-НДФЛ необходимо подать в налоговую, если автомобиль был в собственности меньше 3 лет.

Срок подачи декларации после продажи машины – 30 апреля года, следующего за годом продажи. К примеру, продали машину в 2015 году, значит декларацию по доходам, необходимо представить в налоговую инспекцию не позднее 30 апреля 2016 года.

Тем, у кого машина была больше трех лет, можно спать спокойно. Они освобождаются от уплаты налогов с продажи автомобиля и от обязанности предоставить декларацию.

Срок уплаты налога с продажи авто - не позднее 15 июля года, следующего за истекшим налоговым периодом.

При продаже автомобиля и заполнении декларации вам необходимо распечатать:

Кроме того, Вы можете скачать и установить бесплатную программу заполнения деклараций о доходах физических лиц «Декларация 2015» 3-НДФЛ.

Учимся ремонтировать свой автомобиль.

Подборка ДТП, автоподстав, сделанная на регистратор автомобиля.

Подборка ДТП, автоподстав, сделанная на регистратор автомобиля. Можно ли считать автомобильный регистратор доказательством в суде.

Можно ли считать автомобильный регистратор доказательством в суде. Разъяснение Верховного суда по делам связанным с нарушением правил обгона.

Разъяснение Верховного суда по делам связанным с нарушением правил обгона. Непростая ситуация с дорогами в регионах и в сельской местности.

Непростая ситуация с дорогами в регионах и в сельской местности. В СТО, в гараже, в сервисе? Где же лучше ремонтировать автомобиль.

В СТО, в гараже, в сервисе? Где же лучше ремонтировать автомобиль. Автопарк России растет и проблем на дороге прибавляется всё больше и больше.

Автопарк России растет и проблем на дороге прибавляется всё больше и больше. Давайте расскажу вам, какие есть права у велосипедистов на дороге.

Давайте расскажу вам, какие есть права у велосипедистов на дороге. Случаются ситуации, когда водители ведут себя дерзко и нагло на дороге.

Случаются ситуации, когда водители ведут себя дерзко и нагло на дороге. Сейчас водители стали активно пользоваться неофициальными знаками, которые несут ту или иную информацию.

Сейчас водители стали активно пользоваться неофициальными знаками, которые несут ту или иную информацию.

Если сотрудник ДПС остановил водителя и предлагает ему подышать в трубку, то у водителя.

Сайт создан в © 2012 году. При полном или частичном использовании материалов сайта «АвтомирРФ.ру» активная ссылка на avtomirrf.ru обязательна. Данный ресурс может содержать материалы, предназначенные для лиц старше 18 лет.

Автоблог АвтомирРФ.руДанный сайт создан для объединения всех автолюбителей и тех, кто только собирается им стать. Уважайте друг друга на дороге, ведь дорога это часть нашей с Вами жизни и давайте сделаем её максимально безопасной.

Скачать самую свежую версию программы вы можете на сайте Главного научно-исследовательского центра Федеральной налоговой службы (ГНИВЦ ФНС) России. Она распространяется бесплатно, обладает очень простым и понятным интерфейсом, занимает немного места на жестком диске, а скачивается и устанавливается довольно быстро.

На вкладке «Задание условий» отметьте галочками основные параметры: тип декларации (3НДФЛ), признак налогоплательщика (иное физическое лицо), учитываемые доходы в зависимости от источников и кто подтверждает достоверность (подписывает декларацию): вы лично или ваш представитель. Во втором случае понадобится доверенность.

Четырехзначный номер инспекции для введения в нужное поле обычно совпадает с первыми четырьмя цифрами вашего ИНН. Если же с момента получения ИНН вы сменили место жительства, можете уточнить нужные данные на сайте ФНС России в разделе «Найти ИФНС», введя в предложенную форму адрес своей регистрации по месту жительства с точностью до улицы.

Раздел, посвященный личным данным и адресу прописки сложностей не вызывает. Не забудьте только перейти на форму введения адреса по вкладке с изображением домика и вбить нужные данные.

На вкладке «Доходы, полученные в РФ» нажмите на плюс напротив надписи «Источники выплат». В открывшейся форме в поле для наименования источника дохода введите фамилию, имя и отчество покупателя машины и его ИНН. Все остальные данные необязательны.

Если покупатель - юридическое лицо (например, автосалон), необходимые для ввода сведения должны содержаться в договоре купли-продажи или ином документе, подтверждающем сделку.

Вбив все необходимые данные, нажмите на кнопку «Да».

Нажмите на плюс рядом с надписью «Месяц дохода». Выберите код дохода по справочнику. Вам нужен 1520 «Доход от реализации иного имущества, кроме ЦБ». Затем введите в нужные графы сумму, указанную в договоре, и месяц по дате его заключения.Не пропустите графу, посвященную коду вычета. Самый простой вариант 906 «Продажа имущества, находившегося в собственности менее 3 лет (до 250 тыс. р.)». Если вы можете подтвердить документально расходы (например, сохранились подтверждения суммы, в которую вам обошелся автомобиль при покупке, и та превышает вырученную от продажи)и вам этот вариант выгоднее, выбирайте поле 903 «В сумме фактически понесенных расходов».

Руководствуясь тем же алгоритмом, введите все свои источники дохода за истекший год, включая налоговых агентов. Источником нужных значений для вас послужат полученные у них справки 2НДФЛ, в иных случаях - документы, в которых отражены полученные вами суммы и квитанции об уплате налога, произведенной самостоятельно.Если претендуете на другие налоговые вычеты, заполните нужные поля на соответствующей вкладке.

Затем можно просмотреть и сохранить сформированную декларацию на компьютер. Сдать ее в налоговую можно при личном визите, по почте или через интернет на портале «Госуслуги.ру». Но на всякий случай уточните, есть ли в вашей налоговой техническая возможность для последнего варианта.

Самый быстрый и удобный способ заполнения декларации по налогу на доходы физических лиц 3-НДФЛ - использовать бесплатную программу «Декларация 2011». Программу можно скачать в разделе: Программа "Декларация" > Программа "Декларация 2011". Итак, заполняем форму 3-НДФЛ за 2011 год. При запуске программы «Декларация 2011» открывается окно следующего вида.

Продажа автомобиля – проблема, с которой рано или поздно сталкивается любой автомобилист. И если в прошлом году вам пришлось расстаться со своим «железным конем», то самое время узнать, как заполнить налоговую декларацию 3-НДФЛ на продажу машины в 2015 году, в какие сроки ее подать и всегда ли необходимо это делать?

В прошлом 2014 году вам пришлось продать свой автомобиль. Что ж, согласно ст. 229 Налогового Кодекса РФ вы обязуетесь подать в налоговые органы по месту регистрации декларацию о доходах. В соответствии с п.1, ст.224 НК РФ налоговая ставка на доходы физлиц-налоговых резидентов РФ, полученные от продажи автомобиля, равняется 13 %. Но в большинстве случаев выплачивать сумму налога целиком не требуется. Почему?

Особенности налогообложенияСогласно п.17.1 ст. 217 НК РФ, а также п.4 ст.229 НК РФ при нахождении автомобиля в собственности более 3-х лет физлицо полностью освобождается от уплаты налогов и необходимости подачи декларации в ФНС. Не придется выплачивать налог и в случае, если вы владели автомобилем менее 3-х лет, но продали его дешевле, чем приобрели (пп.2 п.2 ст.220 НК РФ). Но для этого вам потребуется подтвердить понесенные при покупке расходы. Сделать это можно двумя способами:

Как бы то ни было, вы можете лишь уменьшить налогооблагаемую сумму, но заполнить и подать декларацию все же придется.

Налоговые вычетыСт. 220 НК РФ (в ред. ФЗ № 212 «О внесении изменений в ст. 220 НК РФ» от 23 июля 2013 года) устанавливает размер налогового вычета при продаже имущества (кроме недвижимости) в размере не более 250 000 рублей. Это означает, что каждый налогоплательщик-резидент РФ имеет право уменьшить размер налоговой базы на указанную сумму.

Рассмотрим два примера применения налогового вычета:

Пример 1: Владелец автомобиля Hyundai Getz продал его в 2014 году за 230 000 рублей. Таким образом, НДФЛ = (230 000 – 230 000) * 0,13 % = 0 (в декларации 3-НДФЛ потребуется указать код вычета (расхода) – 906).

Пример 2: Владелец автомобиля Mercedes-Benz A-Class продал его за 940 500 рублей. Значит, НДФЛ = (940 500 – 250 000) * 0,13 % = 89 765.

Следовательно, если стоимость автомобиля не превышает суммы налогового вычета, вам не придется выплатить ни рубля!

Сроки уплаты налога на доходы физлицСроки предоставления налоговой декларации по форме 3-НДФЛ установлены п.1, ст. 229 НК РФ. В этой статье сказано: предоставить декларацию налогоплательщик обязуется не позже 30 апреля года, который следует за периодом отчетности. Следовательно, за продажу автомобиля в 2014 году вам необходимо отчитаться не позже 30 апреля 2015 года. Обратите внимание: если вам необходимо выплатить налог на полученные доходы, сделать это следует не позже 15 июля года, последовавшего за периодом отчетности.

Период заполнения декларации 3-НДФЛ при продаже автомобиля в текущем году – с 1 января по 30 апреля 2015. Для тех, кто не успел подать ее своевременно, предусмотрено несколько вариантов наказания (согласно ст. 119 НК РФ):

При неуплате налога вы также рискуете, ведь действуют такие штрафы (согласно ст. 122 НК РФ):

Ст. 119 НК РФ также определяет минимальную сумму штрафа, которая не может быть менее 1000 руб. Поэтому не забывайте подавать декларацию вовремя!

Особенности заполнения декларации 3-НДФЛБланк 3-НДФЛ состоит из 23 листов. Но это не повод отчаиваться, поскольку физлицам предстоит заполнить только 6 из них! Перед началом заполнения помните: опечатки и исправления недопустимы, все листы должны быть аккуратно скреплены без повреждения штрих-кода, и каждый из них следует печатать отдельно (двусторонняя печать не приемлема).

Итак, вам предстоит заполнить следующие листы:

Разобраться со всеми нюансами этого непростого процесса вам поможет пример заполнения декларации 3-НДФЛ за 2015 год при продаже машины, который вы можете скачать по этой ссылке. С его помощью вы сможете без проблем и ошибок заполнить декларацию, подать ее вовремя и спать спокойно!

Дополнение: Сервис Ndflka — онлайн заполнение декларации 3НДФЛ при продаже автомобиля (удобно, быстро, интуитивно понятно).

Сохраните и поделитесь информацией в соцсетях:

Капиталист. 16 февраля 2015.

Ежегодно в Налоговый кодекс вносятся коррективы, и поэтому физическим лицам, которые имеют доход, что облагается НДФЛ, стоит знать все действующие правила.

Часто резидентов пугает количество существующих бланков декларации, но их не все придется использовать.

Разберем все вопросы (относительно отчетности в налоговый орган), которые беспокоят граждан при получении прибыли и желании получить вычет.

Что нужно знать ^НДФЛ должны уплачивать не все, но это совсем не значит, что и декларацию не нужно сдавать. В законодательстве имеется полный перечень категорий лиц, которым придется отчитываться по своим доходам.

Кому и когда стоит посетить налоговые структуры со справкой 3-НДФЛ ?

Кто должен сдаватьЛица, что обязуются сдавать налоговую декларацию по форме 3-НДФЛ:

Есть ситуации, когда лицо имеет право сдавать декларацию, но не в обязательном порядке, к примеру, если лицу может быть предоставлена возможность воспользоваться:

Имущественный налоговый вычет. Разъясняющие примерыРаньше имущественный налоговый вычет предоставлялся в размере 125 000 рублей. Однако при продаже автомобиля в 2010 году имущественный налоговый вычет предоставляется в размере 250 000 рублей. А это, позволяет уменьшить сумму дохода на сумму фактически произведенных и документально подтвержденных расходов, связанных с получением этого дохода. Как вы уже, наверное, догадались, если вы продали свой автомобиль в 2010 году и в договоре купли продажи указана сумма меньше, чем 250 тыс. рублей (раньше было 125 000), то все, что вам нужно заполнить декларацию и спать спокойно Именно так я и сделал и ниже расскажу как. Но сначала несколько разъясняющих примеров:

Допустим, вы продали автомобиль в 2013 г. за 400 000 владея им менее 3 лет. В этом случае могут быть 3 варианта уплаты налога и заполнения декларации 3-НДФЛ:

Вам придется заплатить налог от суммы продажи, с учетом имущественного налогового вычета на сумму 250 000 рублей в следующем размере: (400 000-250 000)*13%=19 500 рублей. Этот вариант подойдет в основном для тех, кто не может документально подтвердить свои расходы (т.е. сумму покупки автомобиля), например, не сохранился договор купли-продажи. В декларации код вычета (расхода) - 906 .

Если у вас имеются документы, подтверждающие факт приобретения автомобиля за сумму большую, чем сумма имущественного вычета (250 тыс.), но меньшую, чем сумма полученного дохода от продажи автомобиля (400 тыс.), то выгоднее вычесть сумму документально подтвержденных расходов на покупку автомобиля, а не использовать имущественный вычет из 1 Варианта. Например, купили вы автомобиль за 300 000 руб. В этом случае (400 000-300 000)*13%=13 000 рублей. Как видите это выгоднее, чем если бы вы воспользовались 1 Вариантом. В декларации код вычета (расхода) - 903 .

Если у вас имеются документы, подтверждающие факт приобретения автомобиля за сумму большую, чем 400 тыс, то налог платить не придется, так как в этом случае сумма дохода уменьшается на сумму ваших расходов, то есть налоговая база равна нулю. Например, купили вы автомобиль за 500 000 руб. В этом случае (400 000-400 000)*13%=0 рублей. Важно: отнимать нужно сумму не большую чем сумма полученного дохода от продажи автомобиля. Т.е. в нашем примере 400 тыс. а не 500 тыс. Иначе налоговая база будет отрицательная, а программа Декларация будет ругаться. В декларации код вычета (расхода) - 903 .

Если, вы продали автомобиль в 2013 г. за 240 000 владея им менее 3 лет. В этом случае у вас только 1 Вариант уплаты налога и заполнения декларации 3-НДФЛ:

(240 000-240 000)*13%=0 рублей. В декларации код вычета (расхода) - 906 .

Если вы продали автомобиль владея им более 3-х лет, то заполнять декларацию и отчитываться перед налоговой не нужно.

Об имущественном вычете при продаже имущества вы также можете прочитать на официальном сайте ФНС здесь .

Пример и инструкция по заполнению декларации 3-НДФЛ со скриншотамиИнструкцию я приведу на своем примере и опыте, как я ее заполнял. Моя декларация была принята и проверена в налоговой (отвез и подал лично). Автомобиль, которым владел менее 3 лет, продал в 2010 по договору купли-продажи в котором указана сумма сделки.

Для того, чтобы начать заполнять декларацию скачайте бесплатную программу Декларация для физических лиц на официальном сайте ФНС России здесь:

ВСЕ ВЕРСИИ ПРОГРАММЫ ДЕКЛАРАЦИЯ .

Перейдя по ссылке, вы найдете все версии программы Декларация за необходимый год, в том числе и самую свежую версию. К каждому году, за который заполняется декларация идет своя программа. Это значит, что если вы продали автомобиль в 2013 году, то заполнять декларацию вам придется в 2014 году, т.к. новая декларация за 2013 год появится только в 2014 году.

Устанавливайте программу. Программа Декларация состоит из двух частей (может немного отличаться в зависимости от года) - сама программа и программа для формирования двухмерного кода, для удобства считывания данных в налоговой службе. Запускайте.

Заполнение раздела Задание условий.

Тип декларации: З-НДФЛ.

Признак налогоплательщика: иное физ. лицо. В общем все как на картинке.

Заполнение раздела Сведения о декларанте.

Вводим свои данные. Если вы не знаете свой ИНН, то можете его узнать, опять-таки на официальном сайте ФНС России здесь:

УЗНАТЬ СВОЙ ИНН

Далее нажимаем на домик и заполняем вторую часть Сведения о декларанте:

Узнать код ОКАТО также просто. Этот код привязывается к адресу места жительства, индексу и коду налоговой инспекции. Узнать свой код ОКАТО можно здесь:

УЗНАТЬ КОД ОКАТО

В более свежих версиях программы вместо ОКАТО необходимо заполнить поле код ОКТМО, узнать его можно здесь:

Сервис Узнай ОКТМО

Для того чтобы узнать код ОКТМО перейдите по вышеуказанной ссылке. Узнать можно 2 способами:

При заполнении, если код ОКАТО (ОКТМО) имеет меньше 11 знаков. то свободные ячейки справа от значения кода необходимо заполнить нулями.

Заполнение раздела Доходы, полученные в РФ

Убедитесь, что вы находитесь на вкладке 13 %. В поле Источник выплат нажимаем + :

Вводим наименование источника выплат - ФИО покупателя вашего автомобиля. (Ведь он заплатил вам денег и от него вы получили свой доход). Остальные поля не заполняются. Нажимаем Да - вводим информацию.

Во втором поле, ниже, также нажимаем + и заполняем Сведения о полученном доходе:

Выбираем код дохода: 1520 - Доходы от реализации иного имущества (доли), кроме ЦБ. Вводим сумму полученного дохода - сумму продажи автомобиля.

Выбираем код вычета (расхода) - в зависимости от вашей конкретной ситуации (см. разъясняющие примеры и комментарии к статье). В моем случае это код 906 - Продажа имущества находящегося в собственности менее 3 лет (в пределах 250 000 руб.). Указываем сумму дохода и цифру месяца когда был получен доход.

В разделе Итоговые суммы по источнику выплат ничего заполнять и редактировать не нужно. В других разделах также больше не нужно ничего заполнять. Вот и все!

Распечатывайте декларацию, подписывайте и подавайте в налоговую. К декларации необходимо приложить:

Справнка 2-НДФЛ, как сообщили в налоговой, не требуется .

Если у вас остались вопросы, просмотрите, пожалуйста, ВСЕ комментарии к статье ниже, скорее всего вы сможете найти ответ на ваш вопрос или похожую ситуацию и ее решение. Для тех, кто все же хочет написать вопрос, поясняю: я не юрист или онлайн консультант. Я написал статью так как решил поделиться собственным опытом и знанием и тем самым упростить заполнение декларации всем нуждающимся, поэтому:

не нужно задавать вопросы не по существующей теме, а она звучит так: заполнение декларации 3-НДФЛ при продаже авто. А то находятся те, кто начинает писать и спрашивать помощи в заполнении декларации при продаже квартир, диванов, яхт, возврате средств за лечение или обучение не нужно задавать одни и те же вопросы или похожие, ответы на которые уже были в комментариях. Такие вопросы не будут опубликованы и тем более повторные ответы на них.

А то вопросы вы писать можете, не попытавшись разобраться в тексте, а, скажем, копейку перечислить на развитие проекта это уже сложно. По-возможности я и дальше буду стараться отвечать вам в свое свободное время. Но, дорогие мои, меняйте наконец-то свой менталитет вечного потребителя!

Ну и напоследок хочу поделиться тремя действенными принципами, следуя которым, вы будете поддерживать денежные потоки изобилия в ваш карман всегда открытыми:

Даже желание проехать в автобусе зайцем, т.е. за чужой счет - это одна из разновидностей скупости, которая разрушительно действует на ваши денежные потоки. А если вам что-то предоставляется бесплатно, всегда искренне стремитесь отблагодарить этих людей и что-то дать взамен. Это создаст для вас благоприятную карму процветания.

Как заполнить 3-НДФЛ при продаже автомобиляЕсли в прошедшем году вам довелось продать свой автомобиль, будьте готовы отчитаться о полученных доходах. Сделать это необходимо до 30 апреля текущего года и только в том случае, если проданная машина принадлежала вам меньше 3 лет. В ином случае сделка налогом не облагается и никакую 3-ндфл декларацию о продаже машины заполнять не нужно.

Важно подать декларацию правильно, чтобы после не возникло никаких вопросов. Не огорчайтесь заранее, это вовсе не значит, что вас лишат энной суммы. Подать декларацию и заплатить налог – вещи совершенно разные, и если сумма, за которую вы продали своего четырехколесного друга, не превысила стоимость его давешней покупки ( а так чаще всего и бывает), то никакой налог платить не придется. Не будет налога и в случае, если продали вы его дешевле, чем за 250 тыс. рублей – это величина имущественного вычета. Вся морока сведется всего лишь к заполнению бумаг. Что указывать в декларации – вычет или стоимость покупки авто – решать вам.

Приведем пример для ясности: вы продали авто за 200 тыс. рублей. Имущественный вычет – 250 тыс. рублей. Его вы отнимаете от суммы продажи и получаете нулевой доход. Нет дохода – нет налога.

Пример второй: вы продали машину за 400 тыс. руб. а за год до этого купили ее за 450 тыс. руб. о чем имеются документы. Если применить имущественный вычет, то в итоге останется доход в 200 тыс. руб. с которого придется заплатить 13%-й налог. В данном случае выгоднее указать сумму покупки – 450 тыс. руб. Что мы получаем? 400 тыс. (продажа) – 450 тыс. (покупка) = нулевой доход.

Теперь обратимся собственно к декларации. Понадобится форма 3-НДФЛ, но заполнять все нет необходимости. Отбираете два титульных листа, листы А и Е, разделы 1 и 6.

В первые два листа вносятся личные данные.

З-НДФЛ при продаже авто или получение имущественного налогового вычета при продаже автомобиляВы продали автомобиль в 2010 году, которым владели три года, то есть приобрели его в 2007 году. Нужно ли Вам платить налог с продажи и декларировать полученный доход?

Согласно п.17.1 ст.217 НК РФ налог за продажу машины Вам платить не надо, а также в соответствии со ст.228 НК РФ декларировать полученный доход не нужно.

Рассмотрим другую ситуацию, Вы продали автомобиль в 2009 году за 300 000 рублей, который приобрели в 2007 году за 410 000 рублей, то есть владели им менее трех лет. Нужно ли Вам платить налог с продажи и декларировать полученный доход?

В этом случае доход необходимо задекларировать, то есть подать налоговую декларацию 3-НДФЛ в налоговую инспекцию по месту жительства и заплатить налог с продажи авто в размере 13% от суммы продажи.

Но, так как мы живем в социальном государстве, то государство предоставляет нам так называемый имущественный налоговый вычет при определении налоговой базы (дохода, с которого будет удерживаться налог).

То есть, Вы продав автомобиль, которым владели менее трех лет имеете право уменьшить полученный доход на имущественный налоговый вычет в сумме 125 000 рублей (до 2010г.) или уменьшить сумму дохода на сумму фактически произведенных и документально подтвержденных расходов, связанных с получением этого дохода. Помните, что при продаже машины в 2010 году имущественный налоговый вычет будет предоставляться в сумме 250 000 рублей.

Таким образом, в нашем выше приведенном примере Вам придется заплатить налог с суммы продажи с учетом имущественного налогового вычета при уменьшении полученного дохода на имущественный налоговый вычет в сумме 125 000 рублей в следующем размере: (300000-125000)*13%=22 750 рублей.

А если у Вас имеются документы, подтверждающие факт приобретения автомобиля (договор купли- продажи, платежные документы), то в нашем примере Вам налог платить не придется. так как в этом случае сумма дохода уменьшенная на сумму понесенных расходов получается отрицательная: (300-410), то есть налоговая база равна нулю.

Налог с продажи машины необходимо заплатить до 15 июля 2011 года. При неуплате налога на сумму налога начисляются пени в размере 1/300 от ставки рефинансирования ЦБ РФ, помноженной на сумму налога.

При не поданной декларации и не оплаченном налоге начисляется штраф в размере 5 процентов от суммы налога в месяц при просрочке до трех месяцев. При сроке свыше трех месяцев – 30 процентов от налоговой базы плюс 10 процентов за каждый последующий месяц просрочки. По прошествии 183 дней к указанному штрафу добавляются пени за каждый день просрочки оплаты налога.

Итак, при продаже машины, которая была у Вас в собственности менее трех лет Вам необходимо представить в налоговую инспекцию по месту жительства следующие документы:

Если после продажи автомобиля не знаете, нужно ли подавать в налоговую декларацию образца 3-НДФЛ, то эта статья для вас. Сразу оговоримся, что подобную декларацию заполнять нужно (за год, в котором была осуществлена продажа). Об этом вы узнаете из письма, полученного от налоговой инспекции. В этом письме будут сроки предоставления, а также возможные санкции на случай непредоставления или задержки. Люди, которым приходят такие письма, начинают нервничать и злиться, утверждая, что они ничего никому не должны. Но на самом деле таков закон, ничего не поделаешь.

Если после продажи автомобиля не знаете, нужно ли подавать в налоговую декларацию образца 3-НДФЛ, то эта статья для вас. Сразу оговоримся, что подобную декларацию заполнять нужно (за год, в котором была осуществлена продажа). Об этом вы узнаете из письма, полученного от налоговой инспекции. В этом письме будут сроки предоставления, а также возможные санкции на случай непредоставления или задержки. Люди, которым приходят такие письма, начинают нервничать и злиться, утверждая, что они ничего никому не должны. Но на самом деле таков закон, ничего не поделаешь.

Никого не стоит нанимать, никакие деньги для заполнения не нужны. В Интернете есть масса ресурсов, предоставляющих такую возможность в онлайн-режиме – в данном случае после заполнения необходимо только отправить СМС-сообщение на указанный номер для того, чтобы на компьютер пришел готовый экземпляр. Более того, даже у налоговой службы есть абсолютно бесплатная программа, предоставляющая аналогичные возможности. Интерфейс там понятен на интуитивном уровне, равно как и на платных ресурсах.

Когда не нужно подавать 3-НДФЛ?

Есть ряд случаев, в которых по закону никакого налога, а, следовательно, и никакой декларации не предусмотрено.

Если вы владели транспортным средством более трех лет. Если машина продается дешевле, чем была приобретена вами (даже если вы попользовались ею меньше трех лет). Если сумма сделки не превышает сумму налогового вычета.

В остальных же случаях приходится выплачивать налог в размере 13% от суммы продажи. Вот, теперь мы разобрались, когда не нужно уплачивать налоги.

Некогда размер имущественного вычета составлял 125 тысяч рублей. Но с 2010-го года эта сумма была увеличена до 250 тысяч. Поэтому если сумма сделки, указанная в контракте, меньше 250 тысяч, то налог платить не придется – вам  нужно лишь заполнить и подать упомянутую выше декларацию.

нужно лишь заполнить и подать упомянутую выше декларацию.

И если вы продали автомобиль, которым владели меньше трех лет, то может быть сразу несколько вариантов дальнейшего исхода событий. Рассмотрим их на примерах (если взять за основу, что машина была продана за 500 тысяч рублей).

Вы заплатите налог от продажи (разумеется, при учтенном налоговом вычете) в таком размере:

(500 000 – 250 000) х 13% = 32 500 рублей.

Такой вариант относится к тем случаям, когда невозможно подтвердить свои доходы (другими словами, сумму продажи ТС) документальным путем. К примеру, был утерян договор.

Код расхода в 3-НДФЛ – 906.

Если вы можете подтвердить документально, что продали машину дороже, чем сумма вычета (250 тысяч), но дешевле, чем приобрели ее (500 тысяч), то целесообразней вычесть прибыль от документально подтвержденной продажи, а не делать так, как описано в примере №1. Например, если авто было приобретено вами за 400 тысяч рублей. В этом случае расчеты производятся следующим образом:

(500 000 – 400 000) х 13% = 13 тысяч.

Как видим, это более выгодно (почти в три раза), чем в первом примере.

Код расхода в 3-НДФЛ – 903.

Если вы сумеете документально подтвердить тот факт, что приобрели автомобиль дороже, чем за 500 тысяч, то никаких налогов уплачивать не нужно, поскольку сумма расходов превышает сумму прибыли. Другими словами, налоговая база равняется нулю. К примеру, авто было приобретено за 600 тысяч рублей. В таком случае:

(500 000 – 500 000) х 13% = 0.

Обратите внимание на то, что отнимать следует сумму, не превышающую сумму продажи транспортного средства (как видно из этого примера).

Именно поэтому мы вычитываем 500 тысяч, а не 600. В противном случае образуется отрицательная налоговая база, а программа, которую вы будете использовать, начнет «ругаться».

Код расхода в 3-НДФЛ – 903.

Подводя итоги вышесказанного, отметим еще раз: если вы пользовались проданной машиной менее трех лет, то вам необходимо действовать по одному из описанных вариантов. Если вы владеете транспортным средством более трех лет, то никаких деклараций заполнять не нужно.

Согласно действующему законодательству документ образца 3-НДФЛ необходимо предоставлять на следующий год после совершения продажи транспортного средства. Если срок нарушен, то вам может грозить штраф в размере до 5% от общей суммы налога за каждый просроченный месяц (как неполный, так и полный) с оговоренной даты предоставления. Характерно, что минимальная сумма штрафа составляет 1 тысячу рублей, а максимальная – 30% от налога.

Какие документы нужно подавать в налоговую?

Помимо самой декларации, вы должны иметь при себе:

паспорт РФ договор о покупке ТС договор о продаже документальные свидетельства покупки (если сумма превысила 250 тысяч), такие как квитанция об уплате, чек и так далее.

В этом году декларации за прошлый год должны быть поданы не позже 30 апреля.