Рейтинг: 4.4/5.0 (1941 проголосовавших)

Рейтинг: 4.4/5.0 (1941 проголосовавших)Категория: Бланки/Образцы

Добрый день! Мучает вопрос: насколько правомерна выплата единовременной выплаты к отпуску госслужащему по его заявлению после предоставлении ему отпуска - положением об оплате труда органа госвласти данная возможность предусмотрена - по решению руководителя. госслужащий сходил в частичный отпуск в мае, не написав заявление о единовременной выплате к отпуску (получил только матпомощь), однако написал его в июне - бухгалтерия категорически против данной выплаты, аргументируя, что она только к отпуску предоставляется, но ст.46 ФЗ №79-ФЗ о госслужбе не предусматривает сроки выплаты данной единовременной выплаты и п.12 данной статьи отправляет к законодательству субъекта. В положении об оплате труда госоргана предусмотрен заявительный порядок данной выплаты, в том числе и после предоставлении отпуска, если госслужащий выплату к отпуску не получал. я думаю, что в локальном акте госоргана об оплате труда, госорган вправе регламентировать данные вопросы, которые не урегулированы в вышеуказанном федеральном законе - противоречия федеральному закону нет..и выплатить выплату к отпуску по заявлению госслужащего орган госвласти обязан, тем более, что есть положительная виза руководителя на его заявлении о выплате. ваши мнения?

моё мнение, что выплату выплаты лучше не выплачивать

расход не расходовать, экономию экономить

моё мнение, что выплату выплаты лучше не выплачивать

расход не расходовать, экономию экономить

Это понятно))) но есть заявление госслужащего о выплате единовременной к отпуску с положительной визой руководителя и надо принимать по нему решение.

СЗВ-М на единственного учредителя сдавать не нужно

СЗВ-М на единственного учредителя сдавать не нужно

Если компания не ведет хозяйственную деятельность, не имеет наемных работников, а с единственным учредителем, исполняющим обязанности руководителя, не заключен трудовой договор или ГПД, такая организация не обязана сдавать СЗВ-М.

Реестр субъектов малого и среднего бизнеса уже появился

Реестр субъектов малого и среднего бизнеса уже появился

На сайте Налоговой службы появился раздел Единый реестр субъектов малого и среднего предпринимательства. Теперь «малышам» не нужно специально подтверждать свой статус для получения преференций.

6-НДФЛ: опубликована очередная подборка ответов на насущные вопросы

6-НДФЛ: опубликована очередная подборка ответов на насущные вопросы

Налоговая служба ответила на ряд вопросов, связанных с заполнением формы 6-НДФЛ. На некоторые из них налоговики уже отвечали ранее, но есть и несколько свежих разъяснений.

6-НДФЛ: как отразить выплату премий

6-НДФЛ: как отразить выплату премий

Работодатель, выплачивающий своим работникам помимо зарплаты еще и премии, должен удержать и уплатить в бюджет НДФЛ с премиальных сумм. Как правильно заполнить 6-НДФЛ по этим операциям, разъяснила Налоговая служба.

Больничный в 6-НДФЛ: новые разъяснения

Больничный в 6-НДФЛ: новые разъяснения

Если пособие по временной нетрудоспособности начислено в одном отчетном периоде, а выплачено в другом, отражать такой переходящий больничный нужно в периоде выплаты.

Бухгалтер-кассир в отпуске: как передать его функции другому сотруднику

Бухгалтер-кассир в отпуске: как передать его функции другому сотруднику

В случае, когда в компании временно отсутствует бухгалтер-кассир, его обязанности может исполнять другой работник бухгалтерии в порядке совмещения. Минтруд напомнил, как правильно это оформить.

Страховые взносы - 2017: новые формы отчетности уже разработаны

Страховые взносы - 2017: новые формы отчетности уже разработаны

С 01.01.2017 года взносами на обязательное пенсионное, социальное и медицинское страхование будет заниматься ФНС. В руках соцстраха останутся только взносы «на травматизм». В связи с этим налоговики и ФСС уже разработали новые формы расчетов.

Материальная помощь к отпускуАктуально на: 8 июня 2016 г.

В разных организациях доплаты к отпуску называют по-разному: премией, пособием, но чаще материальной помощью. Однако такого понятия, как материальная помощь к отпуску, в статьях ТК РФ вы не найдете. Для работника от перемены названия вроде бы ничего не меняется – в любом случае он получает от работодателя дополнительную сумму денег помимо отпускных. Но в зависимости от того, чем по сути является эта доплата – выплатой социального характера или трудовой выплатой, – наступают разные налоговые последствия.

Доплата – классическая материальная помощьДоплатой к отпуску может быть традиционная материальная помощь. Обычно это фиксированная сумма, которая выплачивается всем работникам, независимо от занимаемой ими должности, выполнения плана (продаж, выпуска) и т.д. Такая материальная помощь:

— не признается в расходах для целей налогообложения прибыли, т.к. она прямо поименована в списке не учитываемых расходов (п. 23 ст. 270 НК РФ );

В таком порядке облагаются доплаты к отпуску явно социального характера независимо от того, как они названы в локальных нормативных актах работодателя или коллективном договоре.

Доплата, определяемая по результатам работы сотрудникаКроме рассмотренного выше варианта единовременная выплата к ежегодному отпуску может быть «привязана» к показателям работы сотрудников. Например, ее размер может определяться как процент от суммы оклада работника и зависеть также от соблюдения им трудовой дисциплины. В этом случае доплата приобретает характеристики трудовой выплаты и фактически становится элементом оплаты труда. В связи с этим такая доплата к отпуску:

— признается для целей налогообложения прибыли в расходах на оплату труда. При этом она должна быть предусмотрена коллективным договором или локальным нормативным актом организации (ст. 255 НК РФ. Письмо Минфина России от 02.09.2014 № 03-03-06/1/43912 );

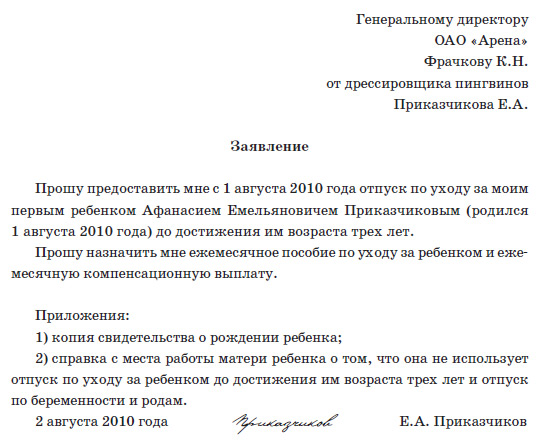

Заявление на доплату к отпускуЕсли доплаты к отпуску в вашей организации выплачиваются абсолютно всем работникам, то брать с каждого из них заявление на материальную помощь не имеет смысла. В то же время такой документ никому не помешает. Отметим, что поскольку перечисляется доплата обычно до того, как работник уйдет в отпуск, то заявление на матпомощь должно быть передано в бухгалтерию за несколько дней до его начала. Это, кстати, можно прописать прямо в Положении об оплате отпусков или аналогичном нормативном акте.

Само заявление о выплате пособия к оплате отпуска может быть составлено так.

Заявление на материальную помощь к отпуску (образец)

ООО «Калейдоскоп» Киселеву И.В.

от ведущего инженера Грекова А.К.

Заявление от 31.05.2016 № 3

В связи с предстоящим отпуском с 6 по 19 июня 2016 года прошу предоставить мне материальную помощь, выплачиваемую в соответствии с коллективным договором.

Ведущий инженер (подпись) Греков А.К.

Материальная помощь к отпуску в бюджетных учрежденияхОплата труда гражданских служащих представляет собой денежное содержание, которое состоит из оклада, ежемесячных надбавок и дополнительных выплат (ч. 1,2 ст. 50 Закона от 27.07.2004 № 79-ФЗ ). Одной из таких дополнительных выплат является единовременная выплата при предоставлении ежегодного оплачиваемого отпуска (п. 6 ч. 5 ст. 50 Закона от 27.07.2004 № 79-ФЗ ), как правило, в размере двух окладов. Таким образом, доплата к отпуску для служащих бюджетных учреждений установлена федеральным законом. Им она выплачивается в обязательном порядке и в определенном размере.

Новости по тематике

Материальная помощь к отпускупредставляет собой дополнительную выплату, помимо предусмотренных законом и рассчитанных от средней оплаты труда отпускных. Как получить материальную помощь к отпуску, расскажем в этом обзоре.

Выплата материальной помощи к отпуску в бюджетных учреждениях и частных организациях (статья ТК РФ) В соответствии с трудовым законодательством (ст. 136 ТК РФ) перед отпуском сотрудник в обязательном порядке должен получить отпускные. О материальной помощи к отпуску законодатель не упоминает. Между тем, согласно ст. 135 и 144 ТК РФ, система оплаты труда, включая вопросы премирования, выплаты компенсационных и стимулирующих надбавок, как в бюджетных, так и в частных организациях устанавливается коллективными договорами, соглашениями и иными внутренними документами предприятия.

В соответствии с трудовым законодательством (ст. 136 ТК РФ) перед отпуском сотрудник в обязательном порядке должен получить отпускные. О материальной помощи к отпуску законодатель не упоминает. Между тем, согласно ст. 135 и 144 ТК РФ, система оплаты труда, включая вопросы премирования, выплаты компенсационных и стимулирующих надбавок, как в бюджетных, так и в частных организациях устанавливается коллективными договорами, соглашениями и иными внутренними документами предприятия.

Таким образом, материальная помощь к отпуску — это дополнительная выплата, условия предоставления которой, размер и сроки установлены внутренними документами организации.

Как уже указывалось, условия о выплате материальной помощи к отпуску могут содержаться в коллективном договоре, а также в положении о премировании или в положении о профсоюзе, если за выплату подобного пособия отвечает профсоюзная организация работодателя. Размеры такой помощи также могут варьироваться в зависимости от благосостояния организации и исчисляться либо на основе уровня оклада работника, либо в твердой, установленной документально сумме.

Закон не обязывает работодателя выплачивать материальную помощь к отпуску. поэтому решение об уплате данного пособия отдано на откуп руководства организации. Чтобы запустить процесс принятия решения по вопросу дополнительных выплат перед отпуском, нужно написать соответствующее заявление.

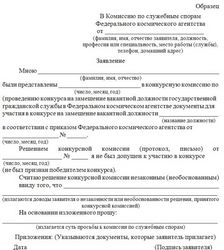

Образец заявления на выплату материальной помощи

Обязательной законодательной формы заявления, по которому может быть выдана материальная помощь к отпуску. не существует. Поэтому обращение по указанному вопросу пишется в произвольной форме, в обычном для подобных документов виде.

Заявление на материальную помощь к отпуску составляется на имя руководителя организации, главного бухгалтера или председателя профсоюза, в соответствии с правилами внутреннего распорядка. Обязательно прописывается, от кого заявление, включая не только имя, отчество и фамилию просителя, но и должность, структурное подразделение и табельный номер, если присвоен.

Ниже посередине располагается название документа: «заявление». Далее с красной строки размещается основной текст.

Описательная часть заявления должна содержать просьбу выплатить оговоренную материальную помощь. Для облегчения принятия решения по вопросу выплаты в тексте нужно указать дату начала отпуска, количество дней. Кроме того, если подобное предусмотрено внутренними правилами организации, стоит объяснить, почему возникла необходимость в получении материальной помощи.

На заявлении ответственное лицо проставляет свою резолюцию: «оплатить» или «отказать в выплате». Если принято решение оплатить, то издается соответствующий приказ, и бухгалтерия производит начисление.

Возьмите полезный шаблон заявления, чтобы сохранить время для шлифовки содержания. Каждый документ имеет важные разделы для сведений. Чтобы заполнить их в соответствии с требованиями нужно уразуметь принцип. Проще всего сделать это рассмотрев пример, расположенный ниже. Если Вы увидели ошибку или неточность, будем благодарны если Вы поможете сообщить нам о неточности в заполнив форму внизу страницы.

Нужно помнить, что время не стоят на месте и многие из документов начинают стремительно становиться устаревшими. Всегда необходимо проверять действительность изложенных в них ссылок на цитаты закона. Может быть, что статьи уже отменены.

Материальная помощь сотруднику » примеры, образцы кадровых документов, другая полезная информация, кадровая и бухгалтерская карьераМатериальной помощью называется добровольная выплата организацией своему сотруднику денежных средств либо других материальных ценностей в результате наступления конкретных ситуаций или обстоятельств.

Материальная помощь сотруднику образец может выплачиваться в связи с отпуском, праздничными днями, смертью родственников и близких, для поправки здоровья, компенсации урона в результате чрезвычайных обстоятельств, и т.д.

Материальная помощь может предоставляться как группе сотрудников, так и конкретному лицу.

Процедура выплат может оговариваться коллективным либо трудовым соглашениями. Постановление о предоставлении материальной помощи оформляется приказом руководителя компании с обязательным указанием величины и даты выплаты.

В процессе оформления необходимой для предоставления материальной помощи работникам документации нередко возникают сложности из-за отсутствия единого стандартного образца. Согласно Федеральному законодательству, и в частности закона «О бухгалтерском учете» документы, образцов которых нет в альбомах стандартных форм первичной учетной документации, могут быть учтены только в случае предоставления нужных реквизитов. В виду этого положения бухгалтерия может начислять материальную помощь сотруднику только после подписания соответствующего приказа со следующими необходимыми реквизитами:

а) наименование документа:

б) срок подписания документа;

в) название компании;

г) суть хозяйственной операции;

д) денежный и натуральный эквивалент хозяйственной операции;

е) лица, несущие ответственность за выполнение хозяйственной операции и правильность ее оформления, подписи ответственных лиц.

Налогообложение материальной помощи сотрудникуМатериальная помощь является выплатой непроизводственного типа и никак не соотносится с итогами деятельности компании. Выплата материальной помощи может осуществляться как работникам компании, так и другим особам по разным причинам.

К примеру, материальная помощь может оказываться всем либо группе сотрудников при уходе в отпуск. В таком случае согласно ряду постановлений материальная помощь является единовременной поощрительной выплатой. В других случаях материальная помощь оказывается в результате исключительных обстоятельств конкретным сотрудникам либо другим особам по заявлению, к примеру, для приобретения лекарств, организацию похорон и т.д. и причисляется к социальным выплатам.

Величина материальной помощи указывается, как правило, в трудовом либо коллективном соглашении в абсолютном выражении либо в пропорциональной должностному окладу величине. Иногда размер материальной помощи определяется руководителем компании.

Основанием для предоставления материальной помощи является заявление сотрудника за подписями руководителя и соответствующее распоряжения. В распоряжении об оказании материальной помощи следует прописать величину, а также причину выплаты материальной помощи.

Процедура предоставления материальной помощи регулируется трудовым соглашением с работником либо коллективным соглашением. В последнем случае она может быть одной из возможностей материального поощрения сотрудника и является частью его заработной платы.

Согласно п. 5, 7 ПБУ 10/99 затраты, связанные с оплатой труда, являются затратами по обычным видам деятельности и их учет должен осуществляться на счетах производственных затрат. В тех случаях, когда выплата материальной помощи не прописана в коллективном соглашении, она относится к внереализационным затратам и ее учет происходит на счете 9-12 «Иные затраты».

Источники материальной помощи сотрудникуСуществует два источника материальной помощи сотруднику. В их число входят нераспределенный доход прошлых лет либо текущая прибыль компании.

В данном случае следует учитывать, что распоряжение об оказании материальной помощи из текущей прибыли могут выдавать только руководители компании. Распоряжение о выплате материальной помощи должно быть согласовано на собрании акционеров, и данный факт отмечен в протоколе собрания. При наличии данного письменного распоряжения, величина материальной помощи сотруднику списывается со счета 84 «Нераспределенные доходы».

Чаще всего выплаты материальной помощи сотруднику осуществляются за счет текущих затрат. В данном случае, как уже было упомянуто, исходя из положений трудового (коллективного) соглашения, она будет определяться или как затрата по обычным видам деятельности, или как внерелеализационная затрата.

Иногда бывает так, что деятельность компании не приносит прибыли. Что же делать с материальной помощью? Если выплаты материальной помощи указаны в трудовых и коллективных соглашениях, то компания обязана их выплатить.

Собственники компании должны до сдачи годового бухгалтерского отчета решить данную проблему либо путем прямых денежных вложений в компанию, либо путем стороннего инвестирования, либо путем дополнительных вкладов при увеличении уставного капитала.

Следует помнить, что при вычислении суммы налога на доход материальная помощь не учитывается.

Для того чтобы избежать несовпадений в бухгалтерском и налоговом учетах, необходимо в документацию, регулирующую процедуру оплаты труда, материальную помощь не включать.

Гос.служащему работодатель отказывается выплатить единовременную выплату в размере 2-х окладов к отпускуПРИКАЗ от 27 марта 2007 года N 41

Об утверждении Порядка выплаты ежемесячной надбавки за особые условия гражданской службы, премий за выполнение особо важных и сложных заданий, единовременной выплаты при предоставлении ежегодного оплачиваемого отпуска и материальной помощи федеральным государственным гражданским служащим.

4.1. При предоставлении федеральному государственному гражданскому служащему ежегодного оплачиваемого отпуска один раз в год производится единовременная выплата в размере двух месячных окладов денежного содержания.

В случае предоставления государственному гражданскому служащему ежегодного оплачиваемого отпуска по частям, выплата производится один раз в год при предоставлении одной из частей указанного отпуска по выбору государственного гражданского служащего, о чем он указывает в своем заявлении о предоставлении основного оплачиваемого отпуска.

4.2. Федеральному государственному гражданскому служащему один раз в год на основании его заявления оказывается материальная помощь в размере одного месячного оклада денежного содержания.

То есть согласно приказа я должна писать заявление на единовременную выплату в размере 2-х окладов денежного содержания к отпуску если только делю свой отпуск на части, чтобы бухгалтерия знала, в какую часть отпуска мне выплачивать единовременную выплату в размере 2-х окладов.

Я свой отпуск не делила, взяла его целиком.

Пожалуйста не путайте два понятия: "Единовременная выплата в размере 2-х окладов к отпуску" и "Материальная помощь", в размере одного оклада, на которое действительно нужно писать заявление.

Мне не заплатили именно ЕДИНОВРЕМЕННУЮ ВЫПЛАТУ В РАЗМЕРЕ ДВУХ ОКЛАДОВ ДЕНЕЖНОГО СОДЕРЖАНИЯ К ОТПУСКУ".

На МАТЕРИАЛЬНУЮ ПОМОЩЬ заявление мною было написано и я ее получила.

"Отдел кадров государственного (муниципального) учреждения", 2013, N 1

ВЫПЛАТА МАТЕРИАЛЬНОЙ ПОМОЩИ РАБОТНИКУ

Учреждения и организации оказывают материальную помощь работникам, бывшим работникам, а также членам их семей на различных основаниях. При этом немаловажно документальное оформление таких выплат, а также их налогообложение. Об особенностях данных выплат мы и поговорим в статье.

Согласно ст. 144 ТК РФ системы оплаты труда (в том числе тарифные системы оплаты труда) работников государственных и муниципальных учреждений устанавливаются:

- в федеральных государственных учреждениях - коллективными договорами, соглашениями, локальными нормативными актами в соответствии с федеральными законами и иными нормативными правовыми актами РФ;

- в государственных учреждениях субъектов РФ - коллективными договорами, соглашениями, локальными нормативными актами в соответствии с федеральными законами и иными нормативными правовыми актами РФ, законами и иными нормативными правовыми актами субъектов РФ;

- в муниципальных учреждениях - коллективными договорами, соглашениями, локальными нормативными актами в соответствии с федеральными законами и иными нормативными правовыми актами РФ, законами и иными нормативными правовыми актами субъектов РФ и нормативными правовыми актами органов местного самоуправления.

Правительство РФ может устанавливать базовые оклады (базовые должностные оклады), базовые ставки заработной платы по профессиональным квалификационным группам. При этом системы оплаты труда устанавливаются с учетом, в частности, примерных положений об оплате труда работников учреждений по видам экономической деятельности, утверждаемых федеральными государственными органами и учреждениями - главными распорядителями средств федерального бюджета (пп. "е" п. 2 Постановления Правительства РФ N 583 ).

Постановление от 05.08.2008 N 583 "О введении новых систем оплаты труда работников федеральных бюджетных и казенных учреждений и федеральных государственных органов, а также гражданского персонала воинских частей, учреждений и подразделений федеральных органов исполнительной власти, в которых законом предусмотрена военная и приравненная к ней служба, оплата труда которых в настоящее время осуществляется на основе Единой тарифной сетки по оплате труда работников федеральных государственных учреждений".

Из приведенных норм следует, что при наличии финансовой возможности учреждение вправе в локальном нормативном акте прописать выплату материальной помощи по тем или иным основаниям и выдавать ее работникам. Однако помните, что материальная помощь - это социальная услуга, предоставляемая работникам для их поддержки и улучшения жизненного уровня (ГОСТ Р 52495-2005 "Социальное обслуживание населения.

Термины и определения", утвержденный Приказом Ростехрегулирования от 30.12.2005 N 532-ст). При этом материальная помощь может быть оказана в виде денежных средств, продуктов питания, средств санитарии и гигиены, средств ухода за детьми, одежды, обуви и других предметов первой необходимости, топлива, а также специальных транспортных средств, технических средств реабилитации инвалидов и лиц, нуждающихся в постороннем уходе.

Как показывает практика, чаще всего материальная помощь оказывается в виде денежных средств.

Основные аспекты выплаты материальной помощи

Материальную помощь оказывают при возникновении у работников особых обстоятельств. Она является выплатой непроизводственного характера, не зависит от результатов деятельности учреждения и не связана с индивидуальными результатами работников.

Соответственно, она не носит стимулирующий или компенсационный характер и не считается элементом оплаты труда. Ее основная цель - создание необходимых материальных условий для решения возникших у работника проблем. Кроме того, материальная помощь не может носить регулярный характер и выплачивается по заявлению работника, чаще всего в связи:

- со смертью члена семьи работника;

- со смертью самого работника;

- с ущербом, причиненным какой-либо чрезвычайной ситуацией;

- с рождением ребенка.

Уточним, что размер материальной помощи устанавливается руководством учреждения и определяется в зависимости от каждой конкретной ситуации и финансовых возможностей учреждения. При этом порядок оказания материальной помощи должен быть регламентирован локальным актом учреждения, коллективным или трудовым договором.

Кроме того, многие учреждения при предоставлении ежегодного отпуска работникам выплачивают материальную помощь, которую гарантируют им наравне с другими выплатами. Такая выплата по своему смыслу будет единовременной, причем она должна быть предусмотрена в локальном нормативном акте учреждения.

В этом случае указанная выплата является элементом оплаты труда, так как связана с выполнением работником трудовой функции. То есть совершаемая при предоставлении ежегодного отпуска единовременная выплата не может признаваться материальной помощью, и значит, учитывается в расходах на оплату труда при исчислении налога на прибыль.

Аналогичное мнение представлено в Письмах Минфина России от 03.09.2012 N 03-03-06/1/461 и ФНС России от 26.06.2012 N ЕД-4-3/10421@, а также в Постановлении ФАС ДВО от 05.03.2012 N Ф03-379/2012.

Если материальная помощь является элементом оплаты труда и предоставляется работнику к ежегодному отпуску, то основанием для ее выплаты являются:

- заявление работника о предоставлении отпуска;

- приказ руководителя учреждения о предоставлении работнику отпуска и выплате материальной помощи в установленном размере.

Применение районных коэффициентов

В соответствии со ст. ст. 315 - 317 ТК РФ для лиц, работающих в районах Крайнего Севера и приравненных к ним местностях, предусмотрено применение районных коэффициентов и процентных надбавок к заработной плате, размер которых устанавливается Правительством РФ.

Отметим, что аналогичные нормы есть в ст. ст. 10 и 11 Закона РФ от 19.02.1993 N 4520-1 "О государственных гарантиях и компенсациях для лиц, работающих и проживающих в районах Крайнего Севера и приравненных к ним местностях".

Однако акты, предусмотренные вышеназванными нормами, не изданы, в связи с чем применяются ранее изданные правовые акты федеральных органов государственной власти РФ или органов государственной власти бывшего СССР, не противоречащие ТК РФ (ч. 1 ст.

РФ). Соответственно, следует руководствоваться Разъяснением, утвержденным Постановлением Минтруда России N 49 .

Постановление от 11.09.1995 N 49 "Об утверждении Разъяснения "О порядке начисления процентных надбавок к заработной плате лицам, работающим в районах Крайнего Севера, приравненных к ним местностях, в южных районах Восточной Сибири,

Дальнего Востока, и коэффициентов (районных, за работу в высокогорных районах, за работу в пустынных и безводных местностях)".

Согласно п. 1 Разъяснения процентные надбавки лицам, работающим в районах Крайнего Севера, приравненных к ним местностях, в южных районах Восточной Сибири, Дальнего Востока, и коэффициенты (районные, за работу в высокогорных районах, за работу в пустынных и безводных местностях), установленные к заработной плате лицам, работающим в местностях с неблагоприятными природно-климатическими условиями, начисляются на фактический заработок, включая вознаграждение за выслугу лет, выплачиваемое ежемесячно, ежеквартально или единовременно.

Кроме того, согласно п. 19 Инструкции о порядке предоставления социальных гарантий и компенсаций лицам, работающим в районах Крайнего Севера и в местностях, приравненных к районам Крайнего Севера, в соответствии с действующими нормативными актами, утвержденной Приказом Минтруда РСФСР от 22.11.1990 N 2, в состав заработной платы, на которую начисляются надбавки, не включаются выплаты по коэффициентам к заработной плате, по среднему заработку, единовременное вознаграждение за выслугу лет, вознаграждение по итогам работы за год, материальная помощь, а также выплаты, носящие разовый поощрительный характер и не обусловленные системой оплаты труда.

Поскольку материальную помощь нельзя признать фактическим заработком, начислять на нее районный коэффициент не представляется возможным.

Материальная помощь и алиментные обязанности

Перечень видов заработной платы и иного дохода, из которых производится удержание алиментов на несовершеннолетних детей, утвержден Постановлением Правительства РФ от 18.07.1996 N 841.

Согласно пп. "л" п. 2 данного Перечня удержание алиментов производится с сумм материальной помощи, кроме единовременной материальной помощи, выплачиваемой за счет средств федерального бюджета, бюджетов субъектов РФ и местных бюджетов, внебюджетных фондов, за счет иностранных государств, российских, иностранных и межгосударственных организаций, иных источников в связи со стихийным бедствием или другими чрезвычайными обстоятельствами, с террористическим актом, со смертью члена семьи, а также в виде гуманитарной помощи и за содействие в выявлении, предупреждении, пресечении и раскрытии террористических актов, иных преступлений. То есть с сумм материальной помощи следует удерживать алименты.

Материальная помощь и средний заработок

Напомним, что средний заработок исчисляется для оплаты отпускных, компенсации за неиспользованный отпуск, а также для расчета пособий по временной нетрудоспособности, по беременности и родам, ежемесячного пособия по уходу за ребенком. При этом средний заработок для оплаты отпускных и компенсации за неиспользованный отпуск рассчитывается в соответствии со ст. 139 ТК РФ и порядком N 922. а для расчета пособий - в соответствии с Федеральным законом N 255-ФЗ и Положением N 375 .

Постановление Правительства РФ от 24.12.2007 N 922 "Об особенностях порядка исчисления средней заработной платы".

Федеральный закон от 29.12.2006 N 255-ФЗ "Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством".

Постановление Правительства РФ от 15.06.2007 N 375 "Об утверждении Положения об особенностях порядка исчисления пособий по временной нетрудоспособности, по беременности и родам, ежемесячного пособия по уходу за ребенком гражданам, подлежащим обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством".

Итак, согласно ст. 14 Федерального закона N 255-ФЗ, п. 2 Положения N 375 пособия по временной нетрудоспособности, по беременности и родам, ежемесячное пособие по уходу за ребенком исчисляются исходя из среднего заработка застрахованного лица, рассчитанного за два календарных года, предшествующих году наступления временной нетрудоспособности, отпуска по беременности и родам, отпуска по уходу за ребенком, в том числе за время работы (службы, иной деятельности) у другого страхователя (других страхователей). При этом в средний заработок, исходя из которого исчисляются указанные виды пособий, включаются все виды выплат и иных вознаграждений в пользу застрахованного лица, на которые начислены страховые взносы в ФСС в соответствии с Федеральным законом N 212-ФЗ .

Федеральный закон от 24.07.2009 N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования".

Уточним, что в силу п. 3 ч. 1 ст. 9 Федерального закона N 212-ФЗ не подлежат обложению страховыми взносами суммы единовременной материальной помощи, оказываемой плательщиками страховых взносов:

- физическим лицам в связи со стихийным бедствием или другим чрезвычайным обстоятельством в целях возмещения причиненного им материального ущерба или вреда их здоровью, а также физическим лицам, пострадавшим от террористических актов на территории РФ;

- работнику в связи со смертью члена (членов) его семьи;

- работникам (родителям, усыновителям, опекунам) при рождении (усыновлении (удочерении)) ребенка, выплачиваемой в течение первого года после рождения (усыновления (удочерения)), но не более 50 000 руб. на каждого ребенка.

Материальная помощь, выплачиваемая не по основаниям, поименованным выше, облагается страховыми взносами, если превышает 4000 руб. на одного работника за расчетный период (п. 11 ч. 1 ст. 9 Федерального закона N 212-ФЗ).

То есть суммы материальной помощи, перечисленные в п. 3 ч. 1 ст. 9 Федерального закона N 212-ФЗ, а также не превышающие 4000 руб. не учитываются при расчете среднего заработка в целях исчисления пособий по временной нетрудоспособности, по беременности и родам, ежемесячного пособия по уходу за ребенком. Иная материальная помощь в размере, превышающем 4000 руб. в расчете на одного работника за календарный год, включается в средний заработок работника для расчета пособий.

При расчете среднего заработка для оплаты отпуска, компенсации за неиспользованный отпуск учитываются все предусмотренные системой оплаты труда виды выплат, применяемые в учреждении, независимо от их источника (ст. 139 ТК РФ и п. 2 порядка N 922). В силу п. 3 порядка N 922 для расчета среднего заработка в данном случае не учитываются выплаты социального характера и иные выплаты, не относящиеся к оплате труда, в частности материальная помощь, оплата стоимости питания, проезда, обучения, коммунальных услуг, отдыха.

Порядок выплаты материальной помощи должен быть закреплен в локальном нормативном акте: коллективном договоре, положении об оплате труда, положении о выплате материальной помощи (образец приведен ниже) или др.

Положение о выплате материальной помощи работникам

ФГБУ "Новороссийский научно-исследовательский институт

травматологии и ортопедии" Минздравсоцразвития России

1. Общие положения

1.1. Настоящее Положение предусматривает выплату материальной помощи работникам ФГБУ "Новороссийский научно-исследовательский институт травматологии и ортопедии" Минздравсоцразвития России (далее - Учреждение).

1.2. Материальная помощь может предоставляться единовременно или несколько раз в течение календарного года.

2. Направления и размер оказания материальной помощи

2.1. В целях социальной защиты работников Учреждения и неработающих пенсионеров Учреждения им может оказываться материальная помощь за счет средств, поступающих из федерального бюджета (при наличии экономии средств по фонду оплаты труда), а также за счет средств, поступающих из внебюджетных источников (от приносящей доход деятельности, направленной Учреждением на оплату труда работников).

2.2. Работником считается сотрудник, принятый на работу по трудовому договору.

2.3. Материальная помощь на частичное возмещение затрат в связи с дорогостоящим лечением работника составляет:

- на приобретение дорогостоящих лекарственных средств и иных лечебных препаратов и оборудования - до 20 000 руб.;

- на лечение, протезирование и имплантацию зубов, забора и подсадки зубного костного блока - до 150 000 руб.;

- на стационарное лечение, в том числе санаторно-курортное лечение, - до 50 000 руб.;

- на проведение хирургических операций по жизненно важным показаниям - до 50 000 руб.

В исключительных случаях по решению директора работнику Может быть выделена материальная помощь и в больших размерах.

По данному направлению материальная помощь оказывается при предоставлении соответствующих документов лечебного учреждения.

2.4. В случае причинения работнику материального ущерба в результате чрезвычайных обстоятельств (квартирной кражи, затопления квартиры и др.) помощь выплачивается в размере до 50 000 руб.

Факт стихийного бедствия, хищения и размер ущерба должны подтверждаться соответствующими документами.

2.5. Материальная помощь в связи со смертью:

- работника (работавшего или уволенного) - до 30 000 руб.;

- близких родственников (ст. 2 СК РФ) - от 10 000 руб. до 30 000 руб.

2.6. Материальная помощь женщинам, находящимся в отпуске по уходу за ребенком в возрасте от 1,5 до 2 лет, - в размере 20 000 руб. единовременно. Материальная помощь оказывается при условии обращения работника до исполнения ребенку двух лет.

2.7. Материальная помощь работнику при увольнении в связи с выходом на пенсию, в том числе по болезни и инвалидности:

- со стажем работы в Учреждении от 1 года до 5 лет - в размере должностного оклада;

- со стажем работы в Учреждении от 5 до 10 лет - в размере двух должностных окладов;

- со стажем работы в Учреждении свыше 10 лет - в размере четырех должностных окладов.

2.8. Материальная помощь в связи с рождением ребенка - в размере 50 000 руб.

2.9. Материальная помощь в связи с бракосочетанием - в размере 10 000 руб.

2.10. Материальная помощь работнику в связи с юбилеем (40, 45, 50, 55, 60 лет, далее - по решению директора) - в размере 10 000 руб.

2.11. Материальная помощь на отдельные социальные нужды:

- в случае тяжелого материального положения работника - от 10 000 руб. до 30 000 руб.;

- на неотложные нужды (1 раз в календарном году) - до 10 000 руб.;

- на социальные потребности дополнительно к суммам ежегодного основного оплачиваемого отпуска - до 30 000 руб.;

- для подготовки школьников в первый класс - 5000 руб.

2.12. Работник имеет право на получение материальной помощи по всем основаниям, предусмотренным выше, не более одного раза в год по каждому из них.

3. Порядок оформления материальной помощи

3.1. Для получения материальной помощи на имя директора оформляется личное заявление работника (его близкого родственника), пенсионера с указанием причин для выплаты материальной помощи и приложением документов, подтверждающих право на ее получение.

3.2. При выплате материальной помощи в связи со смертью близких родственников, самого работника (работавшего или уволенного) в бухгалтерию необходимо представить копию свидетельства о смерти.

В таких случаях выдача материальной помощи производится:

- работнику (в случае смерти близких родственников);

- близким родственникам работника (в случае смерти самого работника - работавшего или уволенного) при представлении копий документов, подтверждающих родственные связи (свидетельства о рождении, свидетельства о браке и т.д.).

3.3. Выплата материальной помощи оформляется бухгалтерией расходным ордером и выдается из кассы либо перечисляется на расчетный счет, указанный в поданном заявлении .

3.4. Суммы материальной помощи не учитываются в составе расходов, признаваемых при исчислении налога на прибыль.

3.5. Настоящее Положение вводится в действие с 9 января 2013 г.

Директор Синяков /Синяков В.А./

Как мы уже указали, работник должен подать заявление в произвольной форме на имя работодателя, приложив копии соответствующих подтверждающих документов.

Представим основные причины выделения материальной помощи в таблице и укажем, какими документами они должны быть подтверждены.

Причины выплаты материальной помощи

При рассмотрении заявления, поданного работником, работодатель ставит на нем свою резолюцию о выплате или невыплате материальной помощи. Если руководитель одобрил выплату материальной помощи, издается приказ, который должен содержать обязательные реквизиты: Ф.И.О. лица, которому оказывают материальную помощь, ее размер и источник выплаты, а также основание. Напомним, что унифицированной формы такого приказа нет, поэтому он издается в произвольной форме, утвержденной в учреждении.

Приведем образец приказа о выплате материальной помощи в связи с дорогостоящим лечением.

ФГБУ "Новороссийский научно-исследовательский институт

травматологии и ортопедии" Минздравсоцразвития России

г. Новороссийск 15.01.2013

Приказ о выплате материальной помощи

В связи с длительной болезнью врача-ортопеда Костина Б.Н. и лечением его в стационарном медицинском учреждении, а также на основании Положения о выплате материальной помощи, утвержденного 09.01.2013,

1. Выплатить Костину Борису Николаевичу единовременную материальную помощь в связи с длительным лечением в размере 20 000 руб. в срок до 18.01.2013 включительно за счет полученного дохода от текущей деятельности.

2. Ответственным за расчет и выплату материальной помощи назначить главного бухгалтера Берцову В.С.

Основание: личное заявление Костина Бориса Николаевича от 14.01.2013.

Приложение (копии документов):

1. Договор на оказание платных медицинских услуг.

2. Кассовые чеки на приобретение медикаментов.

3. Рецепт, выписанный лечащим врачом.

4. Выписка из медицинской книжки с диагнозом и назначениями лечащего врача.

Директор Синяков /Синяков В.А./

С приказом ознакомлены:

Костин /Костин Б.Н./

Берцова /Берцова В.С./

"Отдел кадров государственного

Подписано в печать