Рейтинг: 4.9/5.0 (1877 проголосовавших)

Рейтинг: 4.9/5.0 (1877 проголосовавших)Категория: Бланки/Образцы

Своим письмом № ЕД-4-3 /18162@ от 26.12.2012 Минфин РФ и ФНС РФ дают разъяснения о порядке предоставления заявления на возврат НДФЛ (налога на доходы физических лиц).

Своим письмом № ЕД-4-3 /18162@ от 26.12.2012 Минфин РФ и ФНС РФ дают разъяснения о порядке предоставления заявления на возврат НДФЛ (налога на доходы физических лиц).

В нашей сегодняшней публикации мы расскажем своим читателям о том, как заполнять данный документ и предложим скачать бланк заявления на возврат НДФЛ 2015 года в нижней части страницы.

Если при проведении камеральной проверки, осуществляемой налоговой инспекцией, будет выявлен факт излишней уплаты НДФЛ, то данная сумма подлежит возврату физическому лицу, у которого удержан НДФЛ свыше суммы, подлежащей удержанию.

Налоговый орган проверяет налоговую декларацию на доходы физических лиц в течение трех месяцев со дня подачи вышеуказанной декларации и прилагаемых к ней документов, обосновывающих право на налоговые вычеты.

Если установлен факт излишней уплаты НДФЛ, физическое лицо подает заявление на возврат НДФЛ, и в течение одного месяца со дня подачи такого заявления налоговая обязана вернуть деньги.

Физическое лицо может подать заявление на возмещение суммы излишне уплаченного НДФЛ одновременно с подачей декларации и прилагаемых документов. В таком случае срок ожидания возмещения излишне уплаченного НДФЛ сократится.

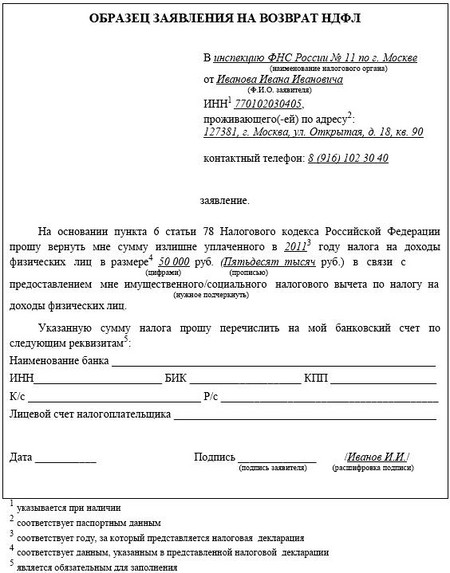

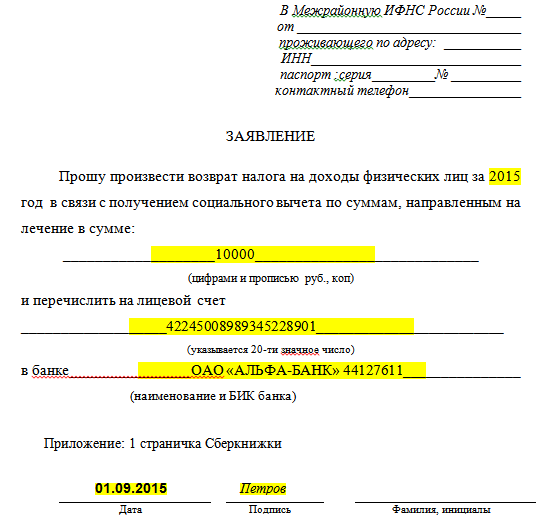

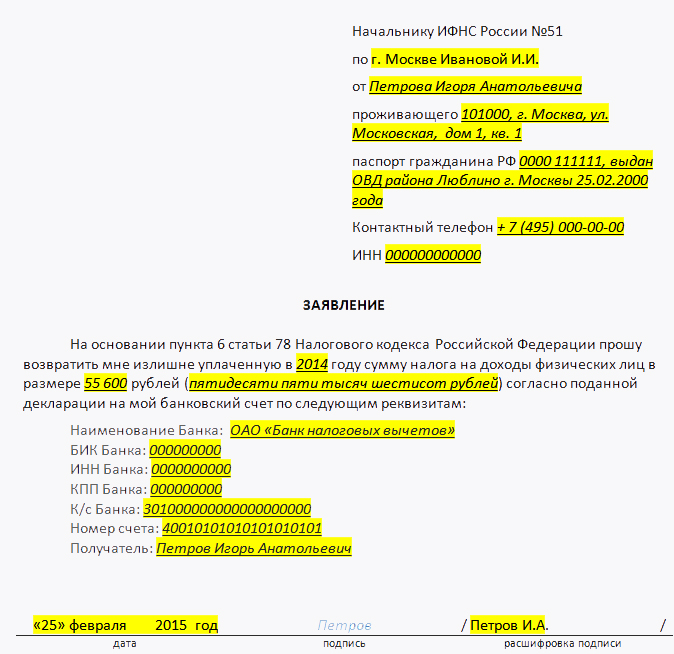

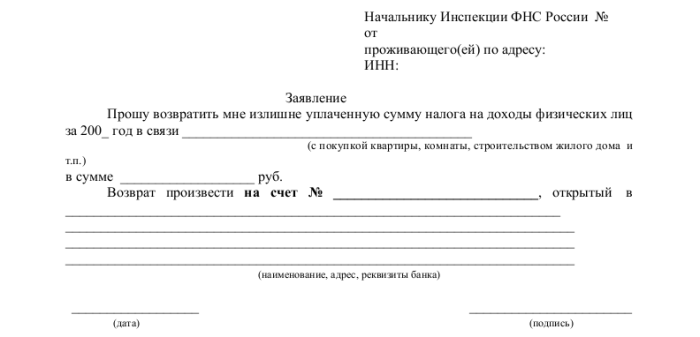

Заявление на возврат НДФЛ пишется в адрес налоговой службы, по месту регистрации проживания физического лица с указанием всех своих данных:

В заявлении указываете сумму, подлежащую возврату и основание: покупка квартиры, строительство жилого дома, лечение, обучение и т. п. Отметим, что заявление на возврат НДФЛ при покупке квартиры является довольно частым основанием.

Так как излишне удержанный НДФЛ возвращается только в безналичном выражении, то физическое лицо обязательно указывает свой расчетный счет в банке, с полными банковскими реквизитами.

В конце заявления ставится дата, подпись, расшифровка подписи.

Скачать бланк заявления на возврат НДФЛ

Физическое лицо, покупающее дорогостоящие предметы материального мира, имеет право вернуть денежные средства в процентном соотношении, если уплачивает налог на свои доходы. Заявление на возврат НДФЛ вносится в налоговый орган по месту регистрации налогоплательщиком в течение определенного законом времени. Документ оформляется в произвольной форме с фиксацией обязательных пунктов. Вместе с заявлением на возврат НДФЛ подается декларация по форме 3-НДФЛ и иные подтверждающие бумаги.

Пример заявления о возвращении НДФЛ можно скачать бесплатно на просматриваемой странице. Простейший формат позволит легко отредактировать текст, и самостоятельно оформить обращение в государственный орган. Согласно законодательства, письмо о возвращении НДФЛ подлежит рассмотрению налоговой службой в течении 30 дней со дня его регистрации в канцелярии. В конце года излишне уплаченные платежи по НДФЛ подлежат возврату налогоплательщику. Данная процедура распространена в нашей стране, и у людей не возникает трудностей с оформлением сопроводительной документации.

Обязательные пункты заявления на возврат НДФЛДругие новости по теме:

Заявление об удержании из заработной платы пенсионных взносов по договору негосударственного пенсионного обеспечения / страховых взносов по договору добровольного пенсионного страхования или добровольного страхования жизни / дополнительных страховых взносов на накопительную часть трудовой пенсии

Подготовлено экспертами компании "Гарант"

Получите полный доступ к системе ГАРАНТ бесплатно на 3 дня!

© ООО "НПП "ГАРАНТ-СЕРВИС", 2016. Система ГАРАНТ выпускается с 1990 года. Компания "Гарант" и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО "НПП "ГАРАНТ-СЕРВИС". Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО "НПП "ГАРАНТ-СЕРВИС", 107076, г. Москва, ул. Стромынка, д. 19, к. 2, internet@garant.ru .

8-800-200-88-88

(бесплатный междугородный звонок)

Отдел рекламы: +7 (495) 647-62-38 (доб. 3153), adv@garant.ru. Реклама на портале.Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Заявлением на возврат НДФЛ называется официальное обращение нескольких лиц или одного гражданина к должностному лицу, в государственный орган, администрацию учреждения или орган местного самоуправления в отношении налогов на доходы физических лиц. Заявление, в отличие от жалобы, не связано с нарушением его законных интересов и прав и не содержит просьбы устранить таковое нарушение, а направлено исключительно на реализацию интересов и прав заявителя или устранение каких-либо недостатков в работе предприятий, организаций, учреждений. 3аявления можно подать и в устной, и в письменной форме. Порядок их рассмотрения аналогичен тому, как рассматриваются жалобы.

Образец заявления на возврат НДФЛ

Проводя сделку по строительству или купле-продаже жилья, и реализуя прочее имущество, налогоплательщик имеет право получить имущественный вычет по налогу на доходы физических лиц (НДФЛ).

Заявление на возвращение НДФЛ можно подать лишь в течение трех лет от дня уплаты налога (пункт 7 статьи 78 Налогового Кодекса).

Налогоплательщику для возврата НДФЛ нужно обратиться по месту жительства в налоговую инспекцию. Заявление пишут в произвольной форме, а декларацию предоставляют по форме 3-НДФЛ. Текст заявления обязан содержать:

— ФИО того, кто подает заявление;

— дату подачи заявления;

— номер счета, на который нужно произвести возврат;

— основание для возвращения налога (строительство, покупка квартиры и так далее);

— реквизиты банка, в котором счет открыт, его адрес и реквизиты.

Сумма уплаченного излишне налога, в согласии с законодательством, должна быть по письменному заявлению на возврат НДФЛ налогоплательщика выплачена за месяц от дня получения такого заявления налоговым органом. В случае, когда у налогоплательщика есть по налогам долги, возврат НДФЛ проводится лишь после погашения данных задолженностей.

Возврат налога имеют право получать налогоплательщики таких категорий:

— владельцы жилья (компенсацией является имущественный вычет с покупки жилья);

— лица, которые получили ипотечный кредит (имущественный вычет с процентов, при целевом кредите на покупку жилья);

— лица, которые оплачивают обучение (детей или собственное);

— лица, которые оплачивают лечение родителей, супруга, детей до 18 лет, которые покупали медикаменты или полис ДМС;

— лица, которые делают пенсионные взносы в согласии с договором пенсионного обеспечения (страхования) в пользу родителей, детей, себя или супруга.

Понравился образец заявления? Можно бесплатно скачать готовый пример заявления и сохранить, чтобы не потерять.

Переменные и постоянные расходы: составление бизнес плана

Бизнес в Швеции и Стокгольме: что нужно знать новичку?

Раздел №1: составление резюме для плана

Открываем бизнес в Турции и Стамбуле

Открываем бизнес за рубежом — документы, формы, покупка готового

Бизнес-Прост.ру создан в помощь малому и среднему бизнесу России. На сайте собраны лучшие бизнес идеи, примеры бизнес планов с видео, полные пошаговые руководства по открытию бизнеса с нуля, выбор старого и нового оборудования, каталог франшиз, образцы шаблонов документов, бланков и форм за 2016 год.

Если вы нашли ошибку, выделите ее и нажмите Shift + Enter или нажмите нажмите здесь чтобы оповестить нас.

Спасибо за ваше сообщение. В ближайшее время мы исправим ошибку

Копирование страницы, переписывание полностью или частично - приветствуется, только с активной ссылкой на источник. Карта сайта

Подпишитесь на наши новостиСпасибо за ваше сообщение. В ближайшее время мы исправим ошибку

Покупая квартиру, физические лица имеют право вернуть часть потраченных средств посредством имущественного налогового вычета. Вернуть можно 13% от потраченных средств в пределах установленного лимита.

Для возврата НДФЛ при покупке квартиры налогоплательщику необходимо написать заявление, образец которого можно скачать внизу статьи.

Для возврата подоходного налога необходимо обратиться в налоговую инспекцию по месту жительства налогоплательщика, при себе необходимо иметь пакет документов, в числом которых входит и заявление на возврат подоходного налога при покупке квартиры.

Вернуть можно 13% не со всей суммы, потраченной на приобретение жилья (квартиры, дома) или его строительство, а только в пределах установленного лимита, равного 2 млн. руб.

Это не единственное условие возврата НДФЛ. Для того чтобы требовать у государства подоходный налог с потраченных на покупку квартиры средств (в пределах 2 млн.руб.) необходимо быть официально трудоустроенным и платить со своих доходов НДФЛ в том году, в котором произошла покупка жилья.

Если подоходный налог физическое лицо не платит, то и вернуть НДФЛ с расходов на покупку жилья не получится.

Еще одно важное условие – вернуть можно только ту сумму налога, которая была уплачена за год. То есть по итогам года, в котором была куплена квартира, заполняется декларация 3-НДФЛ, в которой отражается сумма уплаченного за этот год подоходного налога. Именно эту сумму сможет вернуть налогоплательщик. Если вся сумма положенного вычета не выбрана за один год, право получить остатки вычета переносятся на следующий до тех пор, пока полностью не будет использован имущественный вычет.

Заявление налогоплательщика на возврат НДФЛ при покупке квартиры или другого жилья (а также при его строительстве) является обязательным документом, который должен предъявить налогоплательщик вместе с прочими.

Заявление не имеет строгой регламентированной формой, как правило, отделения ИНФС предлагает свои бланки заявления. Тем не менее, типовой бланк заявления на возврат НДФЛ при покупке квартиры можно скачать внизу статьи.

Предлагаем также скачать образец заявления на возврат подоходного налога:

Как написать заявление на возврат НДФЛ при покупке квартиры?В бланке необходимо указать, кому направляется заявление – наименование территориального отделения налоговой инспекции, а также от кого оно направляется – ФИО налогоплательщика, его адрес проживания, ИНН, серия и номер паспорта, контактный телефон.

В тексте заявления высказывается просьба вернуть НДФЛ за определенный год в связи с получением имущественного вычета при покупке квартиры (дома и другого жилья).

Пишется прописью сумма для возврата, а также номер лицевого счета, на который ИФНС должна перечислить деньги, в случае, если будет принято положительное решение о возврате подоходного налога.

Заявление подписывается физическим лицом (покупателем квартиры) и передается вместе с другими документами налоговому специалисту.

Заявление на возврат НДФЛ при покупке квартиры образец – скачать .

Бухгалтерский учет — весьма сложное и тонкое дело. Непосвященный теряется в огромном количестве документов, справок, путается в специальной терминологии. Часто с этим связан тот факт, что граждане не получают положенные им по закону льготы или денежные возвраты. Если вы решитесь обратиться в ИФНС с просьбой возврата ндфл, вам пригодится образец бланка-заявления на вычет и правила его заполнения. Скачать нужную форму вы также сможете здесь.

Что такое ндфлАббревиатура ндфл расшифровывается как налог на доходы физических лиц. То есть, если вы получаете прибыль от какой-либо деятельности, то в обязательном порядке должны отчислять определенную сумму. Причем источник получения прибыли не имеет никакого значения: это может быть заработная плата, страховые выплаты, доходы от жилья, сданного в аренду, дивиденды от авторских прав и многое другое. Объем выплат варьируется в зависимости от вида деятельности и может составлять 9 %, 12 %, 30 %, 35 %. Стандартный налог, ежемесячно вычитаемый работодателем из нашей зарплаты, равняется 13 %. Однако нередки ситуации, когда его можно вернуть.

В каких ситуациях возвращается ндфл?Существует 4 основных типа налоговых вычетов: стандартные, социальные, профессиональные и имущественные. Рассмотрим каждую группу более подробно.

К стандартным относятся вычеты на себя и на детей. Первые имеют право получить участники и инвалиды войн и вооруженных конфликтов, пострадавшие от аварии на Чернобыльской АЭС. Также на каждого ребенка полагается определенный налоговый вычет. Оформить это обязан сам работодатель.

Социальными считаются следующие вычеты: пожертвования на благотворительные цели (25 % от ндфл за год), обучение детей за собственный счет, ДМС или траты на здравоохранение (15600), негосударственное или добровольное пенсионное страхование (15600), дополнительные страховые взносы на пенсию (15600). Более подробно вопрос рассматривается в ст. 220 Налогового Кодекса РФ.

Согласно той же статье, продажа имущества или жилья, бывшего в собственности менее 3 лет, позволяет уменьшить налоговую базу на 250000 или 1000000 рублей соответственно.

Как же получить возврат?Если вы все-таки решились на получение возврата ндфл, то смело обращайтесь в ИФНС. При наличии необходимых документов, вы сможете оформить налоговые вычеты за последние 3 года. А теперь рассмотрим самый главный вопрос: какие же документы требуются для налоговой?

В первую очередь, необходима налоговая декларация 3-НДФЛ установленной формы; затем, различные подтверждающие документы в зависимости от ситуации; приготовьте также справку 2-НДФЛ и копию своего ИНН. Для подтверждения вашей личности, необходимы паспорт и его ксерокопия, а также заявление на налоговый вычет. Образец заявления 2016 года, вы можете скачать здесь. После того, как ваш пакет документов будет принят, вы напишете еще одно заявление, с просьбой перечислить средства на ваш счет.

Также Вам будут интересны следующие статьи:

Налог на доходы (или подоходный налог) возвращается физическому лицу, осуществившему куплю-продажу, строительство жилья или реализовавшему другое имущество.

Согласно п. 7 ст. 78 НК, заявление на возврат НДФЛ подается не позднее, чем через три года со дня уплаты налога.

Заявление для возврата НДФЛ пишется в произвольной форме и направляется в налоговую инспекцию по месту жительства на основании декларации по форме 3-НДФЛ.

Заявление должно содержать следующую информацию:

• ФИО и адрес заявителя;

• причина необходимости возврата налога (покупка, строительство и т.д.);

• реквизиты и адрес банка заявителя;

• номер счета для возврата средств;

• дату подачи заявления на возврат НДФЛ.

Средства, излишне уплаченные как НДФЛ, выплачиваются налоговой службой в течение месяца после получения письменного заявления от налогоплательщика на возврат, при условии, что у данного физ. лица отсутствует задолженность по уплате других налогов. В противном случае возврат будет осуществлен после погашения задолженности.

Возврат налога предусмотрен для следующих категорий налогоплательщиков:

• оформивших ипотечный кредит (вычет с процентов);

• купивших жилье (вычет с покупки);

• при оплате лечения, медикаментов или полиса ДМС для детей до 18 лет, родителей, супруга;

• ведущих благотворительную деятельность;

• при осуществлении пенсионных взносов (личных, супруга, родителей и т.д.) на основе договора пенсионного обеспечения.

Образец заявления на возврат подоходного налога находится на нашем сайте.

НДФЛ 2016 — обязательный налоговый платеж с доходов физических лиц, который затрагивает абсолютно все категории работающих граждан. Согласно налоговому законодательству 2016, установлен перечень оснований, который дает право плательщикам на возмещение части подоходного налога. Для этого в ИФНС необходимо написать заявление по образцу, и заполнить декларацию установленной формы на получение налоговых вычетов.

Налоговым Кодексом РФ установлено несколько типов вычетов.

Примеры, когда возможно получить имущественное возмещение:

Вместо получения имущественного вычета налогоплательщик вправе уменьшить сумму своих облагаемых налогом доходов на сумму фактически произведенных им и документально подтвержденных расходов, связанных с приобретением этого имущества.

В случае покупки земельных участков для дальнейшего строительства, возврат части подоходного налога предоставляется непосредственно после оформления права собственности на объект.

Документы, которые дают право вернуть часть НДФЛ:

В течение месяца после подачи письменного заявления на возврат НДФЛ при покупке квартиры или другого жилья налогоплательщик может получить возмещение подоходного налога.

Данный тип вычетов имеют право получить следующие категории физических лиц:

Правильный размер денежных средств, которые подлежат к возмещению, определяется категорией граждан и варьируется от 500 до 3000 рублей за период. Возврат НДФЛ осуществляется налоговым агентом в размере, установленном ст. 218 НК. Если налогоплательщику обязаны вернуть по нескольким пунктам налоговый вычет, тогда выделяется максимальный из предназначающихся.

Возврат НДФЛ осуществляется в случае:

Возмещение подоходного налога за обучение, осуществление лечения и др. осуществляется в связи с предоставлением налогоплательщиком заявления в ИФНС, заполнения декларации по форме 3-НДФЛ, предоставления подтверждающих правильных документов об оплате данных расходов (за обучение, медицинское обслуживание, оплату страховки).

Сумма денег может составлять до 120000 рублей за налоговый период.

Исчисляются на основании доходов от предпринимательства, трудовой деятельности по договору, авторских вознаграждений.

Вычеты предоставляются плательщикам, в т.ч. иностранцам, которые имеют налоговый статус не менее 12 месяцев, после заполнения в ИФНС заявления по установленной форме и декларации.

При подтверждении доходов может понадобиться пояснительная записка к бухгалтерскому балансу 2016, образец которой возможно скачать  скачать

скачать

Образец заявления в налоговую на возврат подоходного налога при покупке квартиры, на вычет НДФЛ на ребенка, возврат НДФЛ за обучение 2016 —

Заявление может быть подано в местный ИФНС в течение 3 лет со дня уплаты налога. Заполнение документа основано на свободной форме, с образцом которой возможно предварительно ознакомиться. В заявлении следует указать, кроме персональных данных и оснований для получения возмещения, реквизиты счета для перечисления средств.

Также в ИФНС подается заполненная форма (бланк) налоговой декларации 3-НДФЛ 2016 года .

Если у налогоплательщика существуют какие-либо обязательства по налогам, возврат вычетов будет произведен только после их полного погашения.

Share this:Я приобрела квартиру по ипотеке за 1,9 млн. рублей в строящемся доме еще в 2012 году, немного позже я вышла замуж и родила ребенка. В данный момент я в декретном отпуске. Может ли мой муж получить налоговый вычет по квартире? Он получает намного большую зарплату по сравнению с моими детскими выплатами, поэтому мы гасим ипотеку преимущественно с денег, которые зарабатывает он, но при этом, собственник квартиры я.

Добрый день, Светлана. Исходя из Вашего текста, квартира была приобретена до оформления брака с Вашим мужем. Если это так, то Ваш муж не имеет права на имущественный налоговый вычет по данному объекту недвижимости.

Какая разница — когда она вышла замуж. Если квартира оформлена на нее одну! В любом случае муж не сможет получить за нее налоговый вычет.

Добрый день! Я проходила лечение от бесплодия методом ЭКО, в период с 2012 по 2013 год. После этого я хотела вернуть НДФЛ, для этого мне нужна была копия лицензии клиники и копия справки на лечение для подачи в ФНС. Но мне отказали в предоставлении этих документов, ссылаясь на недавнюю реорганизацию компании. Хотя сайт и название осталось прежним, а поменялись только телефон и адрес. Как мне поступить для возврата НДФЛ? Как получить необходимые документы?

Добрый день, Наталья. Еще раз обратитесь в клинику и попросите их предоставить копию лицензии и справки на лечение, от того юридического лица, на которое была осуществлена оплата. Даже при условии реорганизации, эти данные должны остаться на хранение в архиве.

В ноябре 2015 года я приобрела квартиру. В октябре того же года сменила работодателя. Могу ли я подать заявление на возврат вычета на нового работодателя за весь 2015 год? Или в данном случае вычет удобнее вернуть через налоговую инспекцию? И когда я могу обратиться с заявлением в инспекцию? до окончания 2015 года или в начале 2016?

Здравствуйте!

Подошло время для сдачи очередной декларации. Собственники двое родителей и двое несовершеннолетних детей, в равных долях. Дом приобретался в 2012 г. Глядя в предыдущие декларации видим, что у каждого родителя стоит доля 1/4 и сумма 1000000 рэ. Не получается в программе за 2015 г. сделать эти цифры. При 1/4 получаем 500000. Ставя 1/2-1000000. Но это не верно. Где ошибка? И еще. Не понятно, откуда берется цифра в п.п. 2.2 листа И.

Спасибо.