Рейтинг: 5.0/5.0 (1881 проголосовавших)

Рейтинг: 5.0/5.0 (1881 проголосовавших)Категория: Бланки/Образцы

Практически каждая организация при осуществлении финансово-хозяйственной деятельности использует основные средства. Стоимость объектов основных средств, как вы знаете, погашается посредством начисления амортизации. Для того чтобы определить сумму амортизации, подлежащую ежемесячному включению в состав расходов организации, следует правильно не только определить первоначальную стоимость основного средства, но и срок его полезного использования.

Мы расскажем о том, как определяется срок полезного использования объектов основных средств, а также кратко рассмотрим вопрос установления срока полезного использования нематериальных активов.

Прежде всего напомним, что в целях налогообложения прибыли организаций амортизируемым имуществом, согласно п. 1 ст. 256 Налогового кодекса Российской Федерации (далее - НК РФ), признается имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, находящиеся у налогоплательщика на праве собственности. Имущество и объекты интеллектуальной собственности для признания их амортизируемым имуществом должны использоваться для извлечения дохода, их стоимость должна погашаться путем начисления амортизации, срок полезного использования должен быть более 12 месяцев, а первоначальная стоимость - более 20 тыс. руб.

Под основными средствами в соответствии с п. 1 ст. 257 НК РФ понимается часть имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией, первоначальной стоимостью более 20 тыс. руб. Таким образом, основные средства, при выполнении условий, перечисленных в предыдущем абзаце, будут признаны амортизируемым имуществом.

Нематериальными активами на основании п. 3 ст. 257 НК РФ признаются приобретенные и (или) созданные налогоплательщиком результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности (исключительные права на них), которые используются в течение длительного времени (более 12 месяцев) в производстве продукции (работ, услуг) или для управленческих нужд организации.

Чтобы объект можно было признать нематериальным активом, необходимо, чтобы он имел способность приносить налогоплательщику экономические выгоды. Помимо этого, у налогоплательщика должны быть надлежаще оформленные документы, подтверждающие существование самого нематериального актива и (или) исключительного права у налогоплательщика на результаты интеллектуальной деятельности. Такими документами являются патенты, свидетельства, другие охранные документы, договор уступки (приобретения) патента, товарного знака.

Срок полезного использования объектов основных средств

Итак, рассмотрим, что является сроком полезного использования основного средства и как такой срок определить.

Сроком полезного использования признается период, в течение которого объект основных средств используется для выполнения целей деятельности организации. Срок полезного использования, согласно п. 1 ст. 258 НК РФ, определяется на дату ввода в эксплуатацию основного средства, причем налогоплательщик определяет такой срок самостоятельно. Делать это следует с учетом Классификации основных средств.

Классификация, о которой идет речь, утверждена Постановлением Правительства Российской Федерации от 1 января 2002 г. N 1 "О Классификации основных средств, включаемых в амортизационные группы". Из названия Постановления можно увидеть, что амортизируемое имущество объединяется в амортизационные группы. Таких групп десять, в каждую из групп входит имущество со следующим сроком полезного использования:

- все недолговечное имущество (от 1 года до 2 лет включительно) - 1-я группа;

- свыше 2 лет до 3 лет включительно - 2-я группа;

- свыше 3 лет до 5 лет включительно - 3-я группа;

- свыше 5 лет до 7 лет включительно - 4-я группа;

- свыше 7 лет до 10 лет включительно - 5-я группа;

- свыше 10 лет до 15 лет включительно - 6-я группа;

- свыше 15 лет до 20 лет включительно - 7-я группа;

- свыше 20 лет до 25 лет включительно - 8-я группа;

- свыше 25 лет до 30 лет включительно - 9-я группа;

- свыше 30 лет - 10-я группа.

Как быть в том случае, если основное средство, приобретенное организацией, не указано ни в одной из амортизационных групп? При установлении срока полезного использования налогоплательщику в этом случае следует руководствоваться техническими условиями или рекомендациями изготовителей, что установлено п. 6 ст. 258 НК РФ. Как правило, каждый объект основных средств имеет паспорт или техническое описание, в котором и указывается срок полезного использования объекта.

В отношении имущества, полученного (переданного) в финансовую аренду по договору лизинга, следует отметить, что на основании п. 10 ст. 258 НК РФ оно включается в соответствующую амортизационную группу (подгруппу) той стороной, у которой это имущество должно учитываться в соответствии с условиями договора лизинга.

Основные средства, права на которые подлежат государственной регистрации в соответствии с законодательством Российской Федерации, включаются в состав соответствующей амортизационной группы с момента факта подачи документов на государственную регистрацию, причем такой факт должен быть подтвержден документально.

Если при установлении срока полезного использования нового основного средства проблем не возникает, то при определении срока полезного использования объектов основных средств, бывших в эксплуатации, у налогоплательщиков возникает немало вопросов.

Обратимся к нормам НК РФ. Согласно п. 12 ст. 258 НК РФ, приобретенные объекты основных средств, бывшие в эксплуатации, включаются в состав той амортизационной группы (подгруппы), в которую они были включены у предыдущего собственника.

Как установлено п. 7 ст. 258 НК РФ, организация, приобретающая объекты основных средств, бывшие в употреблении, вправе определять норму амортизации по этому имуществу с учетом срока полезного использования, уменьшенного на количество лет (месяцев) эксплуатации данного имущества предыдущими собственниками. При этом срок полезного использования может быть определен как разница между сроком полезного использования, установленным предыдущим собственником, и количеством лет (месяцев) эксплуатации этого имущества указанным собственником.

Следует отметить, что это правило применяется только в том случае, если налогоплательщик намерен применять в отношении этих основных средств линейный метод начисления амортизации, а также распространяется на основные средства, полученные в виде вклада в уставный (складочный) капитал или в порядке правопреемства при реорганизации юридических лиц. При нелинейном методе начисления амортизации правило не применяется, поскольку при этом методе нормы амортизации не зависят от срока полезного использования объекта основных средств, что установлено п. 5 ст. 259.2 НК РФ.

Предположим, что организацией в качестве вклада в уставный капитал получено основное средство, остаточная стоимость которого менее 20 000 руб. и срок полезного использования, определенный с учетом срока эксплуатации объекта предыдущим собственником, менее 12 месяцев. Можно ли такое основное средство учесть в составе расходов единовременно? Подобная ситуация рассмотрена в Письме Минфина России от 1 апреля 2008 г. N 03-03-06/1/241. По мнению специалистов Минфина, при передаче основных средств в уставный капитал основные средства принимаются к налоговому учету принимающей стороной в качестве амортизируемого имущества, независимо от остаточной стоимости данного имущества и оставшегося срока его полезного использования. Поэтому единовременное списание в налоговом учете основного средства стоимостью менее 20 тыс. руб. и со сроком полезного использования менее 12 месяцев, по мнению Минфина, неправомерно.

Как поступить в ситуации, когда срок фактического использования основного средства у предыдущих собственников окажется равным сроку полезного использования, определенному в соответствии с Классификацией основных средств? В этом случае, а также в случае, когда срок фактического использования основного средства предыдущими собственниками окажется большим, чем срок, определенный согласно Классификации, налогоплательщик определяет срок полезного использования самостоятельно, при этом в обязательном порядке учитывая требования техники безопасности и других факторов.

Обратите внимание на то, что фактический срок эксплуатации основного средства предыдущими собственниками должен быть подтвержден документально. В соответствии со ст. 313 НК РФ подтверждением налогового учета являются:

1) первичные учетные документы (включая справку бухгалтера);

2) аналитические регистры налогового учета;

3) расчет налоговой базы.

В Письме УФНС России по г. Москве от 28 апреля 2006 г. N 20-12/35854@ отмечено, что в качестве первичных учетных документов в налоговом учете могут выступать копии первичных документов, используемых в бухгалтерском учете.

Унифицированные формы первичных учетных документов по учету основных средств утверждены Постановлением Госкомстата России от 21 января 2003 г. N 7 (далее - Постановление N 7). Эти формы должны применяться юридическими лицами всех форм собственности, осуществляющими деятельность на территории Российской Федерации, что установлено п. 2 Постановления N 7. Исключение составляют кредитные организации и бюджетные учреждения.

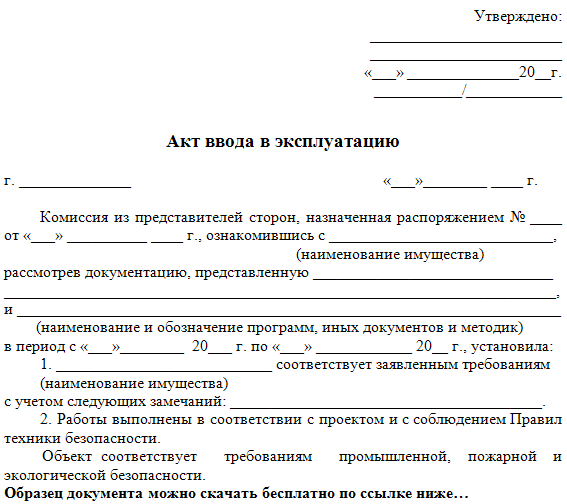

Для документального оформления поступления основных средств должны применяться, в частности, следующие документы:

- Акт о приеме-передаче объекта основных средств (кроме зданий, сооружений) (форма N ОС-1);

- Акт о приеме-передаче здания (сооружения) (форма N ОС-1а);

- Акт о приеме-передаче групп объектов основных средств (кроме зданий, сооружений) (форма N ОС-1б).

Формы N ОС-1 и N ОС-1а содержат разд. 1 "Сведения о состоянии объекта основных средств на дату передачи". Раздел 1 заполняется на основании данных передающей стороны, то есть в том случае, если принимается к учету объект, ранее использовавшийся в другой организации. Эти данные имеют информационный характер для объектов основных средств, бывших в эксплуатации.

Как указано в Письме УФНС России по г. Москве от 7 июля 2008 г. N 20-12/064109 в формах N ОС-1 и N ОС-1а в разд. 1 имеется графа "Фактический срок эксплуатации (лет, месяцев)". Таким образом, при приобретении основного средства, бывшего в эксплуатации, организация может подтвердить срок его эксплуатации предыдущим собственником актом о приеме-передаче объекта основных средств, оформленным в установленном порядке.

В Письме УМНС России по г. Москве от 22 сентября 2004 г. N 26-12/61646 было отмечено, что письмо продавца о периодах эксплуатации объекта предыдущими собственниками не является достаточным основанием для уменьшения срока полезного использования основного средства.

НК РФ позволяет налогоплательщикам увеличивать срок полезного использования объектов основных средств после их ввода в эксплуатацию. Но сделать это можно лишь в том случае, если в результате реконструкции, модернизации или технического перевооружения основного средства срок его использования увеличился. Обратите внимание, согласно п. 1 ст. 258 НК РФ, увеличение срока допускается в пределах сроков, установленных для той амортизационной группы, в которую включено это основное средство. Если же проведенная реконструкция, модернизация или перевооружение не привели к увеличению срока полезного использования, амортизация по объекту основных средств начисляется в течение оставшегося срока полезного использования.

Срок полезного использования

объектов нематериальных активов

Прежде чем говорить о сроке полезного использования нематериальных активов, кратко остановимся на основных положениях, касающихся исключительных прав на интеллектуальную деятельность и средства индивидуализации.

Перечень объектов, относимых к интеллектуальной собственности, охраняемой законом, содержит ст. 1225 Гражданского кодекса Российской Федерации (далее - ГК РФ). На результаты интеллектуальной деятельности и средства индивидуализации признаются интеллектуальные права, включающие в себя, согласно ст. 1226 ГК РФ:

- исключительное право, являющееся имущественным правом;

- личные неимущественные права и иные права (право следования, право доступа и другие).

Гражданин или юридическое лицо, обладающее исключительным правом на интеллектуальную собственность, в соответствии со ст. 1229 ГК РФ вправе использовать такую собственность по своему усмотрению любым не противоречащим закону способом. Правообладатель может распоряжаться исключительным правом, в том числе путем его отчуждения по договору другому лицу (договор об отчуждении исключительного права) или предоставления другому лицу права использования в установленных договором пределах (лицензионный договор).

Для того чтобы объект интеллектуальной собственности мог быть принят к учету в качестве нематериального актива, организация должна обладать исключительным правом на этот объект.

По договору об отчуждении исключительного права правообладатель передает или обязуется передать принадлежащее ему исключительное право на результат интеллектуальной деятельности или на средство индивидуализации в полном объеме приобретателю, что установлено ст. 1234 ГК РФ.

Для договора об отчуждении исключительного права предусмотрена письменная форма, несоблюдение формы договора влечет его недействительность. Исключительное право на объект интеллектуальной собственности переходит от правообладателя к приобретателю в момент заключения договора, если соглашением сторон не предусмотрено иное.

Определение срока полезного использования нематериальных активов, согласно п. 2 ст. 258 НК РФ, производится исходя из срока действия патента, свидетельства и (или) других ограничений сроков использования объектов нематериальных активов в соответствии с законодательством Российской Федерации или применимым законодательством иностранного государства, а также исходя из полезного срока использования объекта, обусловленного соответствующими договорами.

Если срок полезного использования нематериального актива установить невозможно, то нормы амортизации устанавливаются в расчете на срок полезного использования, равный 10 годам, но не более срока деятельности налогоплательщика.

Обратите внимание! Нематериальные активы, как и объекты основных средств, в соответствии с п. 5 ст. 258 НК РФ включаются в амортизационные группы исходя из срока полезного использования, установленного организацией.

Приобретение нематериальных активов должно быть подтверждено документально. Говоря об основных средствах, мы отметили, что подтверждением данных налогового учета являются в том числе и первичные учетные документы, включая справку бухгалтера.

Для учета нематериальных активов разработана лишь одна унифицированная форма - карточка учета нематериальных активов (форма N НМА-1), утвержденная Постановлением Госкомстата России от 30 октября 1997 г. N 71а "Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты, основных средств и нематериальных активов, материалов, малоценных и быстроизнашивающихся предметов, работ в капитальном строительстве".

Эта форма применяется для учета всех видов нематериальных активов, поступивших в организацию, ведется в бухгалтерии организации на каждый объект нематериальных активов и заполняется в одном экземпляре на основании документа на принятие к учету, приемки-передачи (перемещения) нематериальных активов и другой документации.

На лицевой стороне карточки указывается полное наименование и назначение объекта нематериальных активов. В соответствующие графы табличной части записывается, среди прочих данных, и срок полезного использования.

Сумма амортизации исчисляется ежемесячно по нормам, рассчитанным исходя из первоначальной стоимости и срока полезного использования нематериального актива.

24 Августа 2016

Плательщикам единого сельскохозяйственного налога могут дать право добровольной уплаты НДС. С такой законодательной инициативой выступил минсельхоз. По мнению авторов законопроекта, от этого выиграет не только бюджет, но и сами фермеры.

Эксперты рассмотрели вопрос о том, сгорают ли ежегодные оплачиваемые отпуска и чем грозит компании непредоставление работнику отпуска в течение больше, чем двух лет подряд.

Организация арендовала объект торговли. Поскольку на арендованных площадях отсутствовали складские и подсобные помещения, организация, установив временные перегородки, обустроила их самостоятельно (в договоре аренды указанное оговорено). При расчете ЕНВД она использовала физический показатель «площадь торгового зала» исходя из фактически используемой площади. Однако налоговики посчитали это неправомерным и доначислили налог. АС УО в Постановлении от 20.05.2016 по делу № А71-9313/2015 принял сторону фискалов. Подробнее об этом деле – в данной статье.

ВС РФ встал на сторону налоговой инспекции в споре по поводу отмены возмещения НДС в отсутствие доказательств реальности экспортных поставок (Определение ВС РФ от 20 июля 2016 г. №305-КГ 16-4155).

22 Августа 2016

Для расчета пособия по временной нетрудоспособности, причитающегося работнику, следует определить его трудовой стаж, расчетный период, суммы, включаемые в расчет больничного, а также посчитать средний дневной заработок. Кроме того, нужно знать некоторые нюансы законодательства. Условия, размеры и порядок выплаты пособий по временной нетрудоспособности установлены Законом № 255-ФЗ (Федеральный закон от 29.12.2006 № 255-ФЗ (далее - Закон № 255-ФЗ)). В статье мы рассмотрим, как правильно производятся оплата больничного и расчет больничного.

СеминарыБухгалтерский учет нематериальных активов осуществляется на активном синтетическом счете 04 «Нематериальные активы». В качестве документа по оприходованию нематериальных активов в организацию используется акт (накладная) приемки-передачи основных средств (форма N ОС-1).

Аналитический учет по счету 04 «Нематериальные активы» ведется по отдельным инвентарным объектам. Документом аналитического учета является карточка формы НМА-1.

К основным операциям поступления в организацию нематериальных активов можно отнести:

Затраты по формированию первоначальной стоимости нематериального актива учитываются на субсчете 08-5 «Приобретение нематериальных активов» счета 08 «Вложения во внеоборотные активы». Ввод в эксплуатацию НМА отражается записью по дебету счета 04 «Нематериальные активы» и кредиту счета 08 «Вложения во внеоборотные активы».

Бухгалтерские записи при поступлении НМА в качестве вклада в уставный капитал рассмотрены на следующем примере.

Пример.Учредитель в качестве вклада в уставный капитал вносит объект НМА стоимостью 360 000 руб.

Отражается задолженность учредителя по взносам в уставный капитал:

Д-т 75 «Расчеты с учредителями»

К-т 80 «Уставный капитал» - 360 000 руб.

Поступил объект НМА в организацию:

Д-т 08 «Вложения во внеоборотные активы»

К-т 75 «Расчеты с учредителями» - 360 000 руб.

НМА введен в эксплуатацию:

Д-т 04 «Нематериальные активы»

К-т 08 «Вложения во внеоборотные активы» - 360 000 руб.

При приобретении НМА за плату, налог на добавленную стоимость выделяется на счет 19 «Налог на добавленную стоимость по приобретенным ценностям».

Пример.Организация покупает имущественное право на топологии интегральных микросхем. Договорная цена – 236 000 руб. (в т.ч. НДС – 36 000 руб.). Консультационные услуги обошлись организации в 59 000 руб. (в т.ч. НДС – 9 000 руб.).

На счетах бухгалтерского учета данная ситуация отразится следующим образом.

Акцептован счет поставщика за топологии интегральных микросхем:

Д-т 08 «Вложения во внеоборотные активы»

К-т 60 «Расчеты с поставщиками и подрядчиками» - 200 000 руб.

Выделен НДС:

Д-т 19 «Налог на добавленную стоимость по приобретенным ценностям»

К-т 60 «Расчеты с поставщиками и подрядчиками» - 36 000 руб.

Произведена оплата топологий:

Д-т 60 «Расчеты с поставщиками и подрядчиками»

К-т 51 «Расчетные счета» - 236 000 руб.

Оказаны консультационные услуги по приобретению НМА:

Д-т 08 «Вложения во внеоборотные активы»

К-т 76 «Расчеты с разными дебиторами и кредиторами» - 50 000 руб.

Отражается НДС по консультационным услугам:

Д-т 19 «Налог на добавленную стоимость по приобретенным ценностям»

К-т 76 «Расчеты с разными дебиторами и кредиторами» - 9 000 руб.

Оплачен счет за оказание консультационных услуг:

Д-т 76 «Расчеты с разными дебиторами и кредиторами»

К-т 51 «Расчетные счета» - 59 000 руб.

Зачтен НДС:

Д-т 68 «Расчеты по налогам и сборам»

К-т 19 «Налог на добавленную стоимость по приобретенным ценностям» - 45 000 руб.

(36 000 + 9 000)

Объект НМА введен в эксплуатацию:

Д-т 04 «Нематериальные активы»

К-т 08 «Вложения во внеоборотные активы» - 250 000 руб.

(200 000 + 50 000)

Безвозмездное поступление НМА в организацию отражается по дебету счета вложений во внеоборотные активы и кредиту счета 98 «Доходы будущих периодов», субсчет «Безвозмездные поступления». По мере начисления амортизации по объекту НМА, признается прибыль организации посредством бухгалтерской записи по дебету счета 98 «Доходы будущих периодов» и кредиту счета 91 «Прочие доходы и расходы».

В случае создания НМА актива собственными силами организации. все затраты на заработную плату сотрудников, отчисления в фонды социального страхования, материальные расходы аккумулируются на счете 08 «Вложения во внеоборотные активы» в корреспонденции со счетами 70 «Расчеты с персоналом по оплате труда», 69 «Расчеты по социальному страхованию и обеспечению», 10 «Материалы» и т.д.

Нематериальные активы, предоставленные организацией-правообладателем в пользование другой организации, учитываются последней на забалансовом счете в оценке, принятой в договоре. Периодические платежи за предоставленное право пользования включаются пользователем в расходы отчетного периода (Д-т счетов 20 «Основное производство», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы» - К-т 76 «Расчеты с разными дебиторами и кредиторами»), а разовый платеж отражается в учете как расходы будущих периодов (Д-т 97 «Расходы будущих периодов» - К-т 76 «Расчеты с разными дебиторами и кредиторами»), с последующим списанием на счета учета затрат на производство в течение срока действия договора.

Стоимость нематериальных активов, использование которых прекращено организацией, подлежит списанию, для чего приказом руководителя создается специальная комиссия, в состав которой входит главный бухгалтер. Комиссия устанавливает причины списания (моральный износ) и составляет акт на списание нематериального актива.

Нематериальные активы могут быть проданы (уступлены), могут передаваться на безвозмездной основе и в уставные капиталы других организаций.

Учет выбытия нематериальных активов ведется с применением счета 91 «Прочие доходы и расходы» в дебете которого отражается остаточная стоимость нематериальных активов, понесенные в связи с выбытием расходы, суммы НДС по реализуемым активам. В кредите этого счета отражается выручка от продажи объекта и другие доходы от выбытия нематериального актива. Финансовый результат от выбытия определяется сопоставлением дебетового и кредитового оборотов с последующим списанием данного результата на счет 99 «Прибыли и убытки».

Пример.Предприятие уступает (продает) права пользования на НМА, который принадлежит ему на правах собственности. Первоначальная стоимость НМА составляет 180 000 руб. сумма начисленной амортизации – 100 000 руб. Покупатель должен перечислить в адрес продавца 283 200 руб. (в т.ч. НДС – 43 200 руб.).

На счетах бухгалтерского учета будут сделаны записи.

Выставлен счет покупателю:

Д-т 76 «Расчеты с разными дебиторами и кредиторами»

К-т 91 «Прочие доходы и расходы» - 283 200 руб.

Начислена задолженность перед бюджетом по НДС:

Д-т 91 «Прочие доходы и расходы»

К-т 68 «Расчеты по налогам и сборам» - 43 200 руб.

Списана амортизация, начисленная за время эксплуатации НМА:

Д-т 05 «Амортизация нематериальных активов»

К-т 04 «Нематериальные активы» - 100 000 руб.

Остаточная стоимость НМА списывается на счет учета финансовых результатов:

Д-т 91 «Прочие доходы и расходы»

К-т 04 «Нематериальные активы» - 80 000 руб.

(180 000 – 100 000)

Поступили денежные средства от покупателя НМА:

Д-т 51 «Расчетные счета»

К-т 76 «Расчеты с разными дебиторами и кредиторами» - 283 200 руб.

По окончании месяца определяется финансовый результат от уступки НМА:

Д-т 91 «Прочие доходы и расходы»

К-т 99 «Прибыли и убытки» - 160 000 руб.

(283 200 – 43 200 – 80 000)

При ликвидации НМА их остаточная стоимость списывается на счет 91 «Прочие доходы и расходы» на котором определяется финансовый результат (убыток).

Пример. Объект НМА первоначальной стоимостью 80 000 руб. морально устарел и подлежит ликвидации. Сумма начисленной амортизации по объекту к моменту ликвидации составляет 56 000 руб.

В бухгалтерском учете необходимо сделать следующие записи.

Списывается начисленная по объекту НМА амортизация:

Д-т 05 «Амортизация нематериальных активов»

К-т 04 «Нематериальные активы» - 56 000 руб.

Остаточная стоимость НМА списывается на счет учета финансовых результатов:

Д-т 91 «Прочие доходы и расходы»

К-т 04 «Нематериальные активы» - 24 000 руб.

(80 000 – 56 000)

Отражается полученный в ходе ликвидации убыток:

Д-т 99 «Прибыли и убытки»

К-т 91 «Прочие доходы и расходы» - 24 000 руб.

Если объект НМА вносится организацией в качестве вклада в уставный капитал другого юридического лица, то данная операция отражается по дебету счета 58 «Финансовые вложения» в корреспонденции со счетом 04 «Нематериальные активы» в размере остаточной стоимости объекта. Разница между стоимостью НМА по договору и остаточной стоимостью по данным бухгалтерского учета отражается на счете прочих доходов в расходов.

Если стоимость по договору больше остаточной стоимости, то на эту разницу делается бухгалтерская запись:

Д-т 58 «Финансовые вложения»

К-т 91 «Прочие доходы и расходы».

Если стоимость по договору меньше остаточной стоимости, то на разницу делается бухгалтерская запись:

Д-т 91 «Прочие доходы и расходы»

К-т 58 «Финансовые вложения».

С 1 января 2013 года организации на УСН будут обязаны вести бухучет. Мы продолжаем публиковать инструкции, необходимые "упрощенцам" для ведения бухучета в полном объеме. В этот раз вы узнаете, как отражаются нематериальные активы в бухгалтерском учете фирмы на УСН?

Вопрос бухгалтерского учета нематериальных активов очень важен, поскольку к таковым относится, в частности, и программное обеспечение, которое используют все фирмы. Как работать с НМА компании-«упрощенцу»?

Покупка нематериальных активов при УСННематериальный актив, приобретенный за плату, учитывают на балансе по первоначальной стоимости, которая включает в себя все фактические расходы на его приобретение. Такими расходами могут быть:

Все перечисленные затраты сначала нужно учесть по дебету счета 08 «Вложения во внеоборотные активы»:

ДЕБЕТ 08 КРЕДИТ 60 (76. )

– учтены затраты, непосредственно связанные с приобретением нематериального актива.

А как быть с входным НДС по приобретенным нематериальным активам? «Общережимные» фирмы имеют право на зачет этого налога. Поэтому они сначала относят входной НДС в дебет счета 19 «Налог на добавленную стоимость по приобретенным ценностям». А потом – в дебет счета 68 «Расчеты по налогам и сборам».

Нематериальный актив, приобретенный за плату, учитывают на балансе по первоначальной стоимости, которая включает в себя все фактические расходы на его приобретение.

«Упрощенец» так поступать не может, ведь права на вычет НДС у него нет. Поэтому он должен учитывать входной НДС в стоимости купленного имущества (подпункт 3 пункт 2 статьи 170 НК РФ). Значит, входной НДС по приобретенным нематериальным активам нужно отнести в дебет счета 08:

ДЕБЕТ 08 КРЕДИТ 60 (76. )

– учтен НДС по затратам, непосредственно связанным с приобретением нематериального актива.

Принимая нематериальный актив к бухгалтерскому учету, сделайте проводку:

ДЕБЕТ 04 КРЕДИТ 08

– нематериальный актив принят к бухгалтерскому учету.

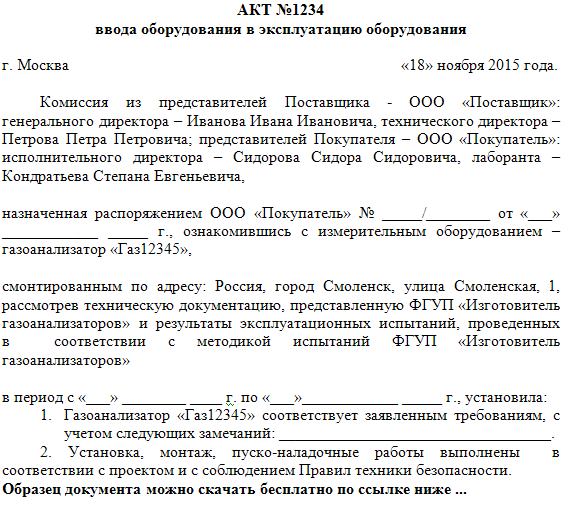

Нематериальные активы приходуют на основании акта приемки-передачи. На каждый объект заведите инвентарную карточку учета нематериальных активов.

УСН на практике

Всем бухгалтерам и директорам компаний, чья фирма перешла на упрощенную систему налогообложения, мы советуем пользоваться всеми преимуществами УСН по максимуму и не забывать о недостатках.

Справиться со всеми тонкостями применения спецрежима вам поможет как печатный бератор "УСН на практике" . так и его электронный вариант .

Создание нематериальных активов при УСНЕсли нематериальный актив был создан непосредственно в вашей организации, то его первоначальная стоимость представляет собой сумму всех затрат, связанных с его созданием и регистрацией.

Нематериальные активы приходуют на основании акта приемки-передачи. По общему правилу акт составляет комиссия, назначаемая приказом руководителя. Как правило, в ее состав включают представителей администрации предприятия, работников бухгалтерии, а также специалистов, способных оценить нематериальный актив.

Типового бланка акта приемки-передачи нематериального актива нет. Однако в качестве исходного образца такого акта вы можете использовать бланк акта (накладной) приемки-передачи основных средств (форма № ОС-1). В документе должны быть указаны: первоначальная стоимость актива, срок его полезного использования, порядок начисления амортизации. Составляется он в единственном экземпляре.

На каждый объект нематериальных активов бухгалтер должен завести один экземпляр специальной карточки. Ее форма № НМА-1 утверждена постановлением Госкомстата России от 30 октября 1997 г. № 71а.

Карточку заполняет бухгалтер на основании документов об оприходовании объекта нематериальных активов.

Амортизация нематериальных активовАмортизация – это постепенное перенесение стоимости нематериального актива на себестоимость продукции (работ, услуг). Если срок полезного использования нематериального актива установить невозможно, то амортизацию по нему не начисляют. Также эта операция не применяется к нематериальным активам некоммерческих компаний.

Нематериальные активы приходуют на основании акта приемки-передачи. На каждый объект заводится инвентарная карточка учета нематериальных активов.

Вы должны начислять амортизацию по каждому нематериальному активу ежемесячно, начиная с месяца, следующего за месяцем, когда вы приняли нематериальный актив к бухгалтерскому учету.

Для того чтобы начать списывать стоимость нематериального актива, необходимо установить срок его службы в месяцах. При этом нужно учитывать:

Фирма может менять срок службы и метод начисления амортизации нематериального актива. Ежегодно компания должна проверять, насколько актуален срок службы актива. Если срок изменится, то компания должна пересмотреть его на предмет увеличения или уменьшения. Корректировки, которые возникнут в связи с этим, нужно отразить в бухгалтерской отчетности на начало отчетного года (пункт 27 ПБУ 14/2007).

Нематериальные активы с неопределенным сроком полезного использования необходимо также ежегодно проверять на наличие факторов, которые свидетельствуют о невозможности определить срок их службы.

Компания должна выбирать способ начисления амортизации исходя из того, какие доходы она планирует получить от использования нематериального актива. Способ начисления амортизации нужно ежегодно пересматривать. Каждый год по каждому активу компания должна пересчитывать сумму доходов, которую она планирует получить от нематериального актива. Если прогнозируемый доход изменился, способ амортизации нужно тоже изменить.

Существует три способа начисления амортизации нематериальных активов:

Фирма может использовать любой из этих способов. Выбранный способ должен быть закреплен в учетной политике.

Обратите внимание: если невозможно рассчитать доход, который компания планирует получить от использования нематериального актива, или этот расчет не является надежным, то амортизацию нужно начислять линейным способом. Линейный способ начисления амортизации предполагает равномерное ее начисление в течение срока полезного использования нематериального актива.

Выбытие нематериального актива при УСНВаша фирма может в соответствии с лицензионным договором уступить другой организации исключительные права на нематериальный актив или внести его как вклад в уставный капитал другой компании. В таких случаях использование выбывшего нематериального актива прекращается, и его стоимость вы должны списать с баланса. Одновременно со списанием нематериального актива необходимо списать сумму начисленной амортизации по этому активу (п. 34 ПБУ 14/2007).

Передача прав на нематериальный актив при УСНВаша фирма может заключить с другим предприятием договор о передаче ему прав использования нематериального актива (например, право на использование изобретения). За это предприятие будет перечислять вашей организации лицензионные платежи.

В этом случае списывать нематериальный актив с баланса вы не должны (так как исключительные права на него остаются у вашей организации). Кроме того, на этот нематериальный актив вы должны продолжать начислять амортизацию.

Выбывший нематериальный актив списывают с баланса организации. При этом оформляют акт на списание. Если объект нематериальных активов продан или передан безвозмездно, то для покупателя дополнительно оформляют акт приемки-передачи нематериальных активов. Для этого приказом руководителя назначается комиссия, которая и составляет данный документ в одном экземпляре и передает его в бухгалтерию. Он должен хранится в архиве организации пять лет.

Типового бланка акта на списание нематериального актива нет. В качестве исходного образца такого акта можно использовать бланк акта на списание основных средств (форма № ОС-4).

Отнесение объекта к нематериальным активамДля того чтобы отнести объект собственности к нематериальным активам, он должен соответствовать некоторым критериям. Какие бывают нематериальные активы и какие документы подтверждают их существование?

Все вопросы бухгалтерского учета нематериальных активов регулирует ПБУ 14/2007 «Учет нематериальных активов». Для того, чтобы отнести объект к нематериальному активу, одновременно должны выполняться следующие условия:

Вид нематериального актива (НМА)

Документ, подтверждающий существование НМА и право вашей организации на него

Следует ли в налоговом и бухгалтерском учете оформлять документально факт ввода в эксплуатацию приобретенной компьютерной программы?

Признание объекта нематериальным активом осуществляется на основании оформленного первичного документа, содержащего его наименование, характеристику (описание), порядок и срок его полезного использования, первоначальную стоимость, дату приобретения, подписи лиц, принявших объект нематериального актива, которые должны проверить обоснованность оприходования нематериального актива, то есть наличие документов (справок), описывающих сам объект нематериального актива или порядок его использования ( письмо Минфина от 11.04.2006 г. № 31-34000-10-10/7377).

Требование об оформлении операций с нематериальными активами указано в п. 1.4 Методических рекомендаций по бухгалтерскому учету нематериальных активов, утвержденных приказом Минфина от 16.11.2009 г. № 1327, согласно которому ввод в хозяйственный оборот объектов интеллектуальной собственности, их инвентаризация, вывод (списание) из хозяйственного оборота и ведение аналитического учета оформляются типовыми формами первичного учета, утвержденными приказом Минфина от 22.11.2004 г. № 732. Для ведения аналитического учета и оформления операций с прочими нематериальными активами могут также применяться эти типовые формы первичного учета с указанием в таком случае названия и реквизитов формы относительно нематериальных активов.

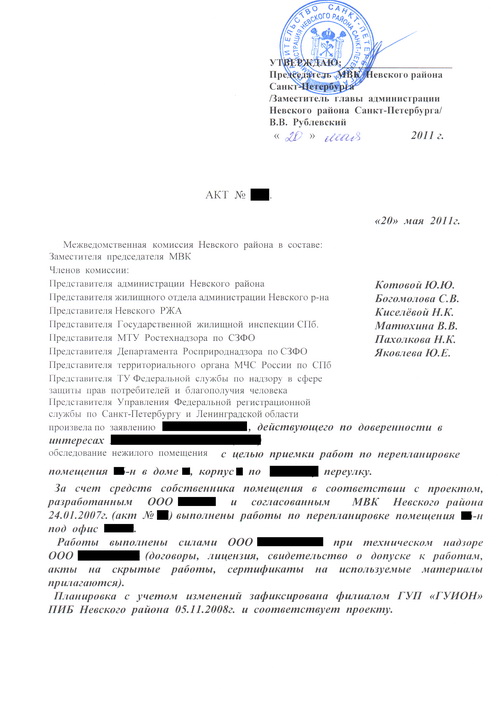

На каждый объект нематериальных активов комиссией предприятия составляется (в одном экземпляре) Акт ввода в хозяйственный оборот объекта права интеллектуальной собственности в составе нематериальных активов (типовая форма № НА-1). В этом документе указываются, в частности, правовые условия ввода объекта нематериальных активов в хозяйственный оборот, то есть указываются названия документов, согласно которым такой объект вводится в хозяйственный оборот: – договор на использование имущественных прав интеллектуальной собственности, лицензионный договор, дата акта приема-передачи объекта нематериальных активов, документы (справки), описывающие сам объект нематериальных активов или порядок его использования, стоимость, срок полезного использования, лицо, ответственное за использование объекта. При составлении Акта комиссия убеждается в наличии документов, дающих возможность идентифицировать объект нематериального актива, который вводится в хозяйственных оборот.

Из Акта ввода в хозяйственный оборот информация заносится в Инвентарную карточку учета объекта права интеллектуальной собственности в составе нематериальных активов (типовая форма № НА-2), которая заполняется бухгалтерской службой предприятия на каждый объект или группу однотипных по назначению и условиям использования объектов, вводимых в хозяйственный оборот в одном календарном месяце и закрепляемых за одним ответственным за их использование лицом.

Таким образом, в бухгалтерском учете документальное оформление факта ввода в эксплуатацию приобретенной компьютерной программы является обязательным.

Что касается налогового учета, то согласно п. 44.1 НКУ для целей налогообложения налогоплательщики обязаны вести учет доходов, расходов и других показателей, связанных с определением объектов налогообложения и/или налоговых обязательств, на основании первичных документов, регистров бухгалтерского учета, финансовой отчетности, других документов, связанных с исчислением и уплатой налогов и сборов, ведение которых предусмотрено законодательством. В данном случае первичным документом, подтверждающим факт ввода в эксплуатацию компьютерной программы, будет Акт ввода в хозяйственный оборот объекта права интеллектуальной собственности в составе нематериальных активов. Кроме того, в соответствии с пп. 145.1.2 НКУ начисление амортизации осуществляется в течение срока полезного использования (эксплуатации) объекта, который устанавливается приказом по предприятию при признании этого объекта активом (при зачислении на баланс), но не менее определенного в п. 145.1 НКУ, и приостанавливается на период его вывода из эксплуатации на основании документов, свидетельствующих о выводе таких основных средств из эксплуатации.

Таким образом, в целях налогового учета, кроме Акта ввода в хозяйственный оборот объекта права интеллектуальной собственности в составе нематериальных активов, также необходимо издать приказ о введении в эксплуатацию объекта нематериальных активов с указанием в нем срока полезного использования. установленного в соответствии с требованиями пп. 145.1.1 НКУ, – для компьютерных программ, которые относятся в состав группы 5 «Авторское право и смежные с ним права», срок полезного использования устанавливается в соответствии с правоустанавливающими документами, но не менее 2 лет, а если в соответствии с правоустанавливающим документом срок действия права использования нематериального актива не установлен, такой срок составляет 10 лет непрерывной эксплуатации.