Рейтинг: 4.7/5.0 (1903 проголосовавших)

Рейтинг: 4.7/5.0 (1903 проголосовавших)Категория: Бланки/Образцы

Бытует мнение, что договор займа между учредителем и ооо — явный признак банкротства компании.

На самом деле, ничего общего ни с крахом, ни даже с самыми малыми его признаками составление такого договора не имеет.

Этот шаг является законным способом предоставить самому себе некую палочку-выручалочку, когда это может помочь легче справиться с решением определенных вопросов.

Зачем нужен такой договор займа

В первую очередь, к такому шагу прибегают, когда по той или иной причине организации срочно требуются деньги и у учредителя эти деньги есть. Беспроцентный договор займа между учредителем и ооо даст возможность справиться с этой ситуацией.

Иногда возникает вопрос — почему составляется именно беспроцентный договор? Ведь при наличии денег только у одного из нескольких учредителей, этот человек имеет право на некую компенсацию за то, что помог всей фирме выйти из сложной ситуации.

Однако процентный заем в этом случае невозможен из-за ограничений, устанавливаемых налоговым законодательством.

Заем организации доходом не считается, а погашение такого займа не является расходом, согласно отельным статьям налогового кодекса. Проценты по процентному займу считаются нереализационным расходом компании.

Однако согласно отельным поправкам, так считается только в случае, когда процентная ставка не имеет существенного превышения (до 20%) над процентом по сопоставимым обязательствам. При этом проценты по кредиту не могут сопоставляться с процентами по займу.

С 90-х годов, несмотря на значительное укрепление рубля в отельные периоды, в целом финансисты склонны не доверять отечественной валюте. Составляя соглашение займа между учредителем и ооо, рекомендуется отказаться от таких опасений и предрассудков и использовать рубль. Почему следует сделать именно так?

При расчетах в долларах или другой иностранной валюте, учитывая, что курс доллара и евро постоянно колеблется, следует непременно учитывать возникновение соответствующей суммовой разницы, которая из-за таких колебаний возникнет.

Такая суммовая разница по налоговому законодательству не считается реализационным расходом и налогом не облагается. Однако разные статьи налогового кодекса делают ситуацию не столь прозрачной, запутывают её, и достоверно определить, должна ли облагаться эта сумма налогом, пока невозможно — Минфин и сам не может с этим определиться.

Есть большое количество нормативных документов, для юридической деятельности тут — благодатная почва, но деловому человеку лучше избежать таких сложностей.

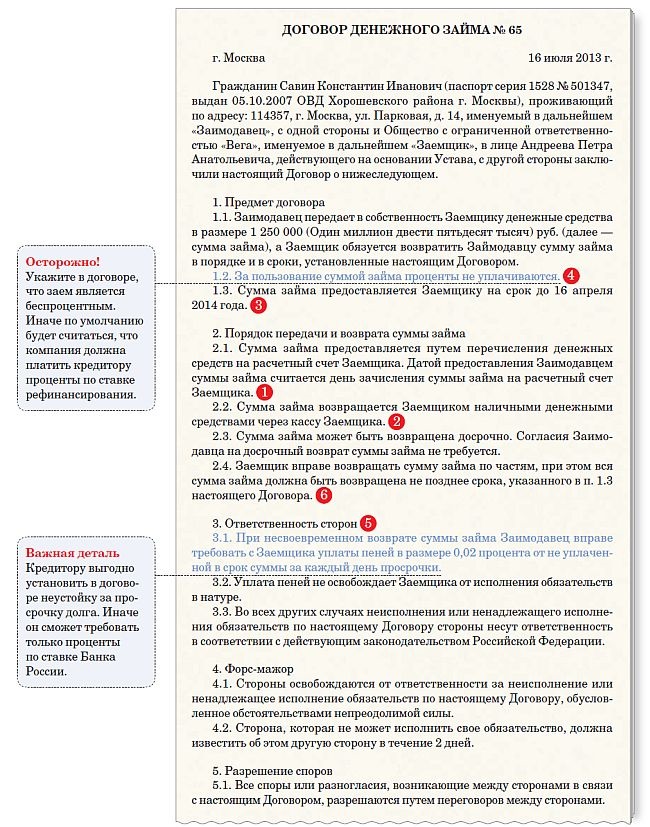

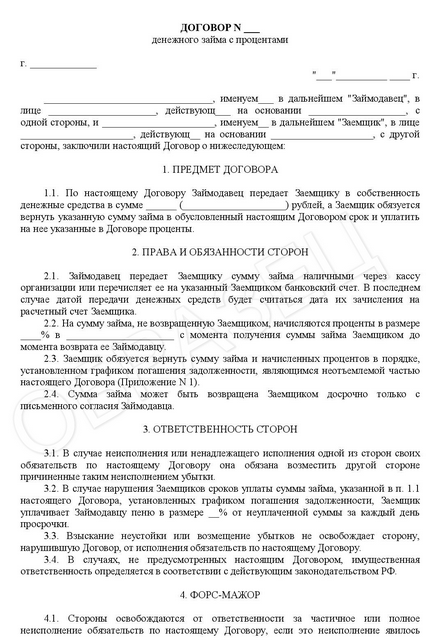

Ниже расположен типовой бланк и образец договора займа между учредителем и ООО вариант которого можно скачать бесплатно.

![]() Типовая форма и пример договора займа между учредителем и ООО

Типовая форма и пример договора займа между учредителем и ООО

В любой компании может возникнуть ситуация, когда необходима некая денежная сумма. Одним из вариантов финансовой помощи для организации является заключение договора займа от учредителя. Вообще, правильнее сказать «от участника», поскольку все учредители после гос. регистрации компании становятся участниками. Но, раз уж сложилось некоторое сленговое выражение, хоть оно и неверное, будем использовать его.

Следует помнить, что договор займа от учредителя организации ООО является процентным, если в самом тексте договора не указано обратного. У договора займа с учредителем существует неоспоримое преимущество, например перед банковским кредитом: не требуется собирать большое количество документов, а также исчезает риск отказа в денежных средствах.

Приведенный нами пример договора займа от учредителя вы можете скачать во вложении. В нашем варианте договор является процентным, однако вы можете эти положения из договора убрать.

Вообще, получить финансовую помощь от учредителя общество может не только через договор займа. Есть несколько видов такой помощи, и подробнее о них вы можете прочитать в соответствующей публикации .

беспроцентного займа между учредителем организации и организацией (образец заполнения)

г. Москва 07.06.2010

ООО "Озеро", именуемое в дальнейшем Заемщик, в лице директора Розенталя Назара Лазаревича, действующего на основании Устава, с одной стороны, и гражданин РФ Розенталь Назар Лазаревич, именуемый в дальнейшем Заимодавец, личность удостоверяется паспортом: 4501 257593, выдан паспортным столом N 2 ОВД "Отрадное" г. Москвы 02.08.2001, проживающий по адресу: г. Москва, Северный бульвар, д. 12, кв. 3, с другой стороны, заключили настоящий договор займа.

1. Предмет договора

1.1. Заимодавец передает в собственность, а Заемщик принимает денежные средства в размере 100 000 (Сто тысяч) руб. 00 коп. которые обязуется возвратить Заимодавцу в срок и на условиях, предусмотренных настоящим договором.

1.2. Вышеуказанный заем является беспроцентным.

1.3. Заемщик обязуется возвратить Заимодавцу указанную в п. 1.1 сумму займа в срок до 11 октября 2010 г.

2. Права и обязанности сторон

2.1. Заимодавец обязуется предоставить указанные в п. 1.1 настоящего договора денежные средства в течение трех дней с момента подписания настоящего договора путем их внесения наличными в кассу Заемщика по приходно-кассовому ордеру.

2.2. Датой предоставления займа считается дата поступления суммы займа в кассу Заемщика.

2.3. Заемщик обязуется не позднее следующего дня после истечения срока займа, указанного в п. 1.3 настоящего договора, возвратить Заимодавцу 100% суммы займа.

2.4. Датой исполнения Заемщиком своего обязательства по возврату суммы займа Заимодавцу считается дата передачи денежных средств Заимодавцу по расходно-кассовому ордеру.

2.5. Заемщик вправе с согласия Заимодавца вернуть сумму займа досрочно.

3. Ответственность сторон

3.1. Ответственность сторон за неисполнение или ненадлежащее исполнение обязательств по настоящему договору наступает в соответствии с действующим законодательством Российской Федерации.

4. Заключительные положения

4.1. Дополнительные соглашения, а также любые изменения и дополнения к настоящему договору оформляются в письменной форме и подписываются уполномоченными на то представителями сторон.

4.2. Настоящий договор составлен в двух экземплярах по одному для каждой из сторон. Оба экземпляра идентичны и имеют одинаковую юридическую силу.

5. Адреса и реквизиты сторон

Розенталь Назар Лазаревич, ООО "Озеро"

паспорт: 4501 257593, выдан Юридический адрес:

паспортным столом N 2 121 374 Москва, Можайское шоссе, д. 15,

ОВД "Отрадное" г. Москвы ИНН 77199140, КПП 77101001.

02.08.2001, Банковские реквизиты:

проживающий по адресу: г. Москва, ИНН 77100176, КПП 771001002,

Северный бульвар, д. 12, кв. 3, расчетный счет N 4060281073820010314

ИНН серия 77 N 004708509, выдан открыт в Сбербанке России ОАО г. Москва

15 мая 2007 г. Лефортовское отделение г. Москвы

страховое свидетельство дополнительный офис 6901/01689

Розенталь Печать Розенталь

Договор денежного займа с процентами. он же договор займа образец, договор процентного займа - по общему правилу считается возмездным. В договоре по займу установлено, что займодавец имеет право на получение с заемщика процентов на сумму займа, если иное не предусмотрено договорам займа между юридическими лицами.

Сторонами договора займа являются заемщик и займодавец, могут выступать в качестве физических и юридических лиц.

Бланк договора займа денег можно скачать бесплатно. Предметом договора процентного займа являются деньги.

Форма договора займа - письменная. Исключения составляют случаи, когда договор заключен между гражданами и сумма займа не превышает десяти минимальных размеров оплаты труда.

Следует иметь ввиду, что выдача организацией денежных средств взаймы (с процентами, а в случае договора беспроцентного займа. без таковых) может считаться законной лишь в тех случаях, когда такие сделки носят эпизодический характер. Систематическая выдача кредитов в предпринимательских целях должна расцениваться в качестве банковской операции, для совершения которой требуется лицензия.

Срок договора займа. Порядок и сроки исполнения основной обязанности заемщика определяются договором. Срок обычно не относится к существенным условиям договора процентного займа. Законом особо регламентируется лишь один случай, когда срок возврата суммы займа не установлен, либо определяется моментов востребования. В таком случае, заемщику предоставляется тридцатидневный срок, в течении которого заемщик может собрать необходимую сумму и вернуть долг.

Ответственность в договоре займа носит односторонний характер. Нарушение заемщиком договора денежного займа (просрочка возврата суммы долга), возлагает на него обязанности по уплате процентов по договору займа, за неисполнение денежного обязательства. Проценты как форма ответственности начисляются на сумму займа без учета уже начисленных процентов за пользование полученным капиталом, если в договоре займа не установлено иное.

Если договором займа между юридическими лицами предусмотрен возврат сумму долга частями, в рассрочку, то просрочка возврата соответствующей части создает для займодавца право потребовать досрочного возврата всей суммы долга с причитающимися процентами.

Когда предприятию срочно нужны деньги, самый логичный выход – взять их в долг. Вот только в сложной финансовой ситуации не так просто убедить банк в своей платежеспособности и доказать частному инвестору, что временные трудности фирмы связаны не с плохим менеджментом, а с неблагоприятным стечением обстоятельств. Если один из участников организации имеет свободные личные средства и готов поддержать ими свое «детище», можно оформить договор займа между учредителем и ООО, образец которого вы найдете на нашем сайте.

Как взять заем у учредителяМожет ли фирма просто взять деньги у учредителя без всяких формальностей? Если речь идет об ИП, то бизнесмен волен свободно вкладывать и изымать из дела личные средства. В случае с ООО расчетный счет предприятия и кошельки его владельцев – не одно и то же, тем более, когда учредителей несколько.

Выдача кредита собственной организации – это, по сути, заем самому себе, поскольку учредитель, как никто, заинтересован в достаточности финансирования фирмы. Но если в деле несколько партнеров, а вкладывается в трудной ситуации лишь один, было бы справедливо вернуть ему деньги с процентами. Законом это не запрещено, однако у кредитора в таком случае возникнет обязанность по оплате НДФЛ. Если установленный по договору процент превышает ставку рефинансирования более чем на 20 %, тогда и предприятие «попадает» на НДС с суммы, выплаченной сверх долга.

Именно поэтому обычная практика - заключение беспроцентного договора займа между учредителем и ООО, а вопрос, каким образом компенсировать кредитору его финансовую помощь, решается уже между участниками общества. На общем собрании они могут договориться о временном увеличении доли заимодавца в общем доходе.

Что учесть при оформлении договора займаЗаем, который предоставляет обществу его участник, не подлежит обложению налогом на прибыль: деньги нужно вернуть, поэтому их нельзя отнести к доходам фирмы. Но дабы ни организации, ни ее кредитору не иметь никаких трений с ИФНС, важно, чтобы пункты договора обязательно учитывали такие моменты:

Еще один нюанс: зачастую учредитель и руководитель предприятия – один и тот же человек. Как поступить с займом в такой ситуации? Законодательство не запрещает гендиректору подписывать документ с самим собой. Он выступает, с одной стороны, как кредитор – физическое лицо, а с другой - как полномочный представитель организации. Многие фирмы этот «щекотливый» вопрос обходят следующим образом: договор займа между учредителем и ООО, если учредитель – директор, заключает другое лицо, наделенное правом подписи (заместитель, главный бухгалтер). Соглашение подобного рода является реальным, то есть вступает в силу не с даты оформления, а с момента передачи учредителем денежных средств или вещей, выступающих предметом товарного займа.

Содержание договора займаДоговор между заимодавцем-учредителем и юрлицом должен содержать:

Чтобы у налоговых органов не возникало сомнений в правомерности сделки, рекомендуется к договору приложить сопроводительные документы: допсоглашения, акты приема-передачи займа, график возврата процентов и основного долга и т.д.

Как провести заем по бухгалтерииЕсли помощь организации оформлена с учетом вышеприведенных рекомендаций, никаких трудностей с бухгалтерией быть не должно. Там, где не исключены вопросы от налоговой – при валютных и возмездных заимствованиях, порядок их учета будет несколько сложнее.

При беспроцентном рублевом договоре займа между учредителем и ООО проводки такие:

Заимодавец вносит деньги в кассу фирму или через банк на расчетный счет. Второй вариант используется реже, т.к. не все банки позволяют это делать, и кредитору необходимо иметь при себе копию договора с «живыми» подписями и печатью. Через кассу предприятия деньги оформляются приходным ордером с указанием номера и даты договора займа и приложением его копии.

Обратно сумму долга учредитель получает либо по «расходнику» из кассы, либо на банковский счет физического лица с расчетного счета организации.

Поступление товарного займа дебетуется по счету 41, кредитуется – 66 или 67 при коротком и длительном сроке соответственно. Возврат долга - в обратном порядке. Заемные материальные ценности списываются со счета 10 и на него же проводятся при погашении.

Для процентов по задолженности необходим отдельный субчсет к счету 66. Суммы процентов должны учитываться обособленно от тела кредита, поскольку они не относятся к операционным расходам. Начисление отражается проводкой Дт91 – Кт66 субсчет «Начисленные проценты по займу». В целях налогового учета процентных займов делаются проводки по счету 68: субсчет расчетов по НДФЛ для удержания подоходного налога с заимодавца.

В соответствии с действующим законодательством, договор займа подразумевает передачу одной стороной (займодавец) в собственность другой стороны (заемщик) денежных средств или других вещей и соответствующую обязанность заемщика вернуть такую же сумму денежных средств либо таких же вещей.

Право займодавца на получение процентов на сумму займа презюмируется, а если условие о размере процентов отсутствует в договоре – в размере ставки рефинансирования (с 2016 года 11% годовых).

Сегодня особенно актуальны процентные договоры займа с заемщиками-гражданами, займы которых не связаны с предпринимательской деятельностью. Такие договоры, как правило, имеют форму договора присоединения, где условия уже определены одной стороной, обычно кредитной организацией (общие условия).

Займ может быть и беспроцентным, скачать образцы соответствующих договоров можно по ссылкам ниже: между юридическими лицами > образец ; между физическими лицами > образец; между юридических и физическим лицом > образец ; от учредителя > скачать .

Содержание и условия договора займа процентногоБланк договора содержит индивидуальные условия, к которым относятся:

Указанный перечень индивидуальных условий является открытым и может быть дополнен по согласованию с заемщиком. Договор займа должен быть оформлен в письменной форме, а с момента передачи предмета займа он вступает в законную силу.

Помимо законодательно закрепленных обязательных условий договора, также имеются условия, которые не должны содержаться в таком договоре:

Необходимо отметить, что законодательством закреплено право займодавца на одностороннее уменьшение процентной ставки, а также право на уменьшение либо отмену платы за оказание услуг, уменьшение размера неустойки (штрафа, пени) либо ее отмены.

Займодавец также вправе в одностороннем порядке внести изменения в общие условия заключенного договора займа при условии, что эти поправки не повлекут за собой дополнительных затрат со стороны заемщика. Во всех вышеперечисленных случаях займодавец обязан уведомить заемщика о соответствующем изменении.

Скачать договор процентного займа между юридическим и физическим лицом. ОбразецОцените, пожалуйста, статья была полезна для вас?

Заем учредителя ООО вопреки распространенному мнению вовсе не свидетельствует, что фирма на грани краха, а ее руководство плохо ведет дела. Наоборот, готовность отдать личные средства на спасение дела своих рук и рабочих мест сотрудников говорит о том, что предприятие вполне жизнеспособно и попало в сложное положение из-за случайного стечения обстоятельств. Если вам нужен договор займа между учредителем и ООО, его образец вы найдете на этой странице.

Как нужно самого себя выручатьЕсли организации срочно понадобились деньги, а у одного из учредителей они есть, беспроцентный договор займа между учредителем и ООО поможет справиться с ситуацией. Почему беспроцентный? Ведь если учредителей несколько, а выручил фирму один, он имеет полное моральное право получить компенсацию за это в виде процентов по займу. Решить этот вопрос между собой не позволяет налоговое законодательство.

Хотя по пп.10 п.1 ст.251 НК РФ заем организации не является доходом, а по п.12 ст.270 того же налогового кодекса его погашение не будет расходом в целях извлечения прибыли и, следовательно, база налогообложения тут не появляется, есть возможность снять налог с суммы, которую человек фактически сам себе переложил из кармана в карман.

В пп.2 п.1 ст.265 НК вроде бы ясно указано, что проценты по займу будут внереализационным расходом и, следовательно, налогообложению не подлежат. Но ст.269 дает маленькую, однако вескую поправку: если процентная ставка не превышает существенно (не более чем на 20% от текущей ставки рефинансирования ЦБ РФ), процент по сопоставимым обязательствам. Причем процент по кредиту с процентом по займу сопоставлять нельзя. Т.е. при текущей ставке ЦБ в 13,5% вы не можете назначить себе более чем 16,2% годовых, иначе фирме, т.е. вам же, придется платить с процентов по займу НДС. Справиться с ситуацией можно.

Важные моменты: в договоре займа должно быть четко указано, что он беспроцентный. В противном случае по умолчанию принимается та самая ставка рефинансирования ЦБ РФ, и налоговая не преминет изыскать базу налогообложения.

Правда, судя по судебной практике, апелляционные суды в таких случаях чаще всего не поддерживают налоговую, но совсем не судиться все же проще, чем выиграть суд.

А как быть с договором займа между учредителем и ООО, если учредитель директор? Все просто: один и тот же человек расписывается два раза: как физлицо имярек и он же как директор имярек. Нигде и никак этого не запрещено.

И, наконец, хотя по ПБУ РФ всю сумму выплаты по процентам можно выплатить при погашении займа, налоговая этого не признает. По п.3 ст.253 НК проценты нужно начислять и выплачивать ежемесячно или ежеквартально.

Рубль или валюта?Хотя рубль достаточно укрепился и в мировых финансовых кругах всерьез обсуждают его шансы стать мировой резервной валютой, многие бизнесмены, памятуя лихие 90-е, по прежнему рублю не доверяют. В случае заключения договора займа со своим ООО от этого предрассудка следует отказаться и договор заключать в рублях.

Дело в том, что при расчетах в валюте неизбежно возникает суммовая разница из-за колебаний курса доллара и евро. Хотя в пп.5 п.1 ст.265 она вроде бы не признается реализационым расходом и налогом облагаться не должна, другие статьи НК запутывают дело, а Минфин никак не может определиться со своей стороны.

Нормативных документов тут множество, и поле для юридической деятельности благодатное, но для делового человека вывод однозначен: если налоговая предъявит претензию, то кому-то, то ли заемщику, то ли должнику, налог придется платить – шансов выиграть дело в суде практически нет.

А поскольку и заемщик, и должник здесь одно и то же лицо, то платить придется в любом случае. Поэтому одалживать самому себе нужно в рублях.

Как провести по бухгалтерииПри заключенном договоре займа между учредителем и ООО проводки его по бухгалтерии не представляют сложностей. Исключение – договор валютный. Там очень трудно избежать появления базы налогообложения. Сами же проводки такие:

При беспроцентном займе в рублях на короткий срок, до 12 месяцев:

Субсчет для процентов нужен, т.к. они, в отличие от тела займа, не являются операционными расходами и должны учитываться обособленно.

Договор займа от учредителя ООО, если учредители располагают достаточными личными средствами, будет лучшим способом выручить фирму, попавшую в трудное положение, не влезая в неоплатные долги и не рискуя деловой репутацией. Скачать образец такого договора можно здесь .

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

+7 (499) 703-35-96 (Москва)

+7 (812) 309-82-63 (Санкт-Петербург)

Это быстро и бесплатно !

Ведущие успешный бизнес компании оказывают поддержку своим сотрудникам, предоставляя финансовую помощь в виде займов на более выгодных условиях, чем в банках. Учредители ООО, также имеют право на получения займа. При этом не важно, являются ли они работниками компании.

УсловияРассматривая, как получить займ учредителю от ООО, необходимо, прежде всего, остановиться на особенностях договора. Любую ссуду фирма может выдать, только на основании него. Образец типового договора можно без труда найти в интернете или скачать по этой ссылке.

Рассмотрим, каким условиям следует уделить особое внимание:

Сумму и срок ссуды необходимо заранее согласовать с другими участниками Общества. На практике, большинство учредителей одновременно являются директорами и имеют фактически неограниченный доступ к деньгам компании.

Возвращать заем можно частями или единственным платежом в конце срока. Это условие определяется соглашением сторон и должно быть обязательно прописано в соглашение.

Займы Общество может выдавать на определенные цели или без таковых. Обычно учредители не хотят мучиться с дополнительными бумагами и отчитываться за траты перед компанией. Имея контроль над фирмой, они обладают полным правом для этого. Получение целевой ссуды может быть оправдано при покупке недвижимости.

Любой владелец бизнеса хочет получить от своей фирмы займы на беспроцентной основе. На самом деле здесь необходимо быть осторожным. Слишком выгодный заем, может привести к тому, что придется платить небольшие налоги. Поэтому на практике очень многие учредители все же предпочитают выплатить символический процент своей компании.

Совет! Важно помнить, что любой договор займа вступает в силу не с момента его подписания, а по факту передачи денежных средств. Кроме того, заем может быть предоставлен и вещами, объеденными родовыми признаками. В этом случае его возвращать придется таким же имуществом.

Видео: Как оформить заем от учредителя Порядок заключения сделкиЛюбой расход фирмы должен быть проведен по бухгалтерской и налоговой отчетности. Это не позволяет просто так денежные средства со счета в банке. В противном случае организация может столкнуться с серьезными налоговыми проблемами и обязательно получит замечание от специалистов банка.

Учитывая необходимость обязательного строго учета денежных средств, договор на ссуду между компанией и учредителем заключается в письменной форме. При этом если учредитель и генеральный директор, то подписывается он им одним.

После того как компания и учредитель заключили договор, выдачу денег можно оформить с помощью расходно-кассового ордера или переводом на счет или банковскую карту учредителя.

Важно! В Обществе с несколькими учредителями для предоставления крупной суммы в долг может потребовать проведения Общего собрания и принятие соответствующего решения. Сумму, которую директор может выдать без согласования с Общим собранием учредителей можно уточнить в Уставе.

Возврат средствВернуть денежные средства, полученные в долг от компании, учредитель может в кассу или переведя их на расчетный счет. Способ погашения лучше заранее установить в договоре, он должен учитывать порядок ведения бухгалтерского учета в компании.

Денежные средства, полученные при возврате долга, компания будет обязана сдать в банк и не может использовать их для выплаты заработной платы и тому подобных трат, иначе будут нарушены правила кассовой дисциплины. Зато ответственность не предусмотрена, но работники обслуживающей кредитной организации.

Заем оформленный собственником бизнеса возвращать считается необязательным. Это ошибочное мнение может привести к тому, что по истечении исковой давности долг будет списан, но заемщику-учредителю придется заплатить НДФЛ со всей суммы в размере 35%.

В некоторых случаях договор может предусматривать и дополнительную ответственность получателя ссуды. На практике это встречается только в крупных компаниях, где собственниками бизнеса является множество лиц.

Как оформить микрозайм, описано тут .

ОсобенностиНекоторые особенности имеют договора займа учредителю от ООО. Необходимо знать, что такой заем, выданный деньгами будет считаться процентным, если в нем явно неуказанно обратного. Вещевой займ, напротив, по умолчанию будет признан беспроцентным.

Договор займа не может включать в себя пункты, что вместо денег заемщик обязуется вернуть имущество или выполнить определенные работы или наоборот рассчитаться денежными средствами за полученный товар. Такие сделки относятся к категории договоров купли-продажи, оказания услуг и подлежат соответствующему бухгалтерскому учету.

Получить заем в компании могут не только учредители, являющиеся физическими лицами, но и собственники бизнеса в виде организаций и индивидуальных предпринимателей. В этом случае бухгалтерский учет может существенно измениться.

Совет! В связи с большим количеством разнообразных нормативных документов и юридической запутанностью учета при налогообложении суммовой разницы, возникающей из-за колебаний курсов валю одалживать денежные средства учредителю лучше всего только в российских рублях.

НалогообложениеКогда компания выдает учредителю физическому лицу заем на беспроцентной основе или под очень низкий процент, то такие условия подпадают под получения материальной выгоды. С нее необходимо заплатить 35% НДФЛ.

Важно! Очень низкими считаются проценты, которые ниже чем 2/3 от ставки рефинансирования ЦБ. На текущий момент не нужно платить НДФЛ, если заем был получен со ставкой более 7,5% годовых.

Выплачивать НДФЛ необходимо после погашения займа. Организация может удержать его из зарплаты учредителя, если он является официально трудоустроенным сотрудником или будет обязана уведомить налоговую инспекцию о невозможности его удержания. В последнем случае налог платится самим физическим лицом, а также им подается декларация 3-НДФЛ.

Существует возможность не платить НДФЛ с материальной выгоды, полученной при беспроцентном или очень дешевом займе, но только если полученные по нему средства были потрачены на приобретение недвижимости.

Важно! После регистрации права собственности необходимо запросить уведомление в налоговой инспекции по месту регистрации о подтверждении имущественного вычета.

Заплатить придет в любом случае или своей организации или государству. Многие предпочтут вложить несколько больше в собственный бизнес, но им необходимо знать, что полученные доходы у организации также будут облагаться налогами. Выгоду лучше просчитывать заранее в каждом конкретном случае, ведь часто речь идет о достаточно серьезных суммах.

На практике многие компании прибегают к постоянной пролонгации договора беспроцентного займа. Это не запрещено законодательством и позволяет откладывать уплату НДФЛ на бесконечно долгий срок.

Стоит обратить внимание! Постоянное использование беспроцентных займов и их пролонгация может привести к тому, что при проверках сотрудники налоговой инспекции сочтут их за подарок и доначислят организации НДФЛ.

Следует понимать, что доказать в суде обоснованность факта признания займа подарком достаточно сложно для налоговой службы, особенно если его пролонгация оформлялась регулярно и подкреплялась соответствующим соглашением сторон .

Законодательство не запрещает выдавать беспроцентные займы вещами, объеденными родовым признаками. Но при этом организация может столкнуться тем, что при выдаче займа она уплатит НДС, а получить принять его к вычету после возврата займа не сможет, так как физическое лицо не является плательщиком НДС. Одалживать учредителю стоит только деньгами.

Важно понимать, что учредителем может быть и индивидуальный предприниматель, применяющий УСН. В этом случае позиция налоговых органов сводится к тому, что если заем был использован на цели ведения бизнеса этим ИП, то платить НДФЛ необязательно. Также другие юр. лица – учредители не будут должны платить НДФЛ по любым займам.

Описанные ситуации являются частными случаями, дополнительную информацию лучше заранее уточнить в ИФНС по месту регистрации.

ОтветственностьВ случае если учредитель-заемщик является единственным владельцем бизнеса, то понятно, что никто не будет накладывать на него штрафных санкций, подавать в суд или привлекать для взыскания задолженности коллекторов. В самом худшем варианте из-за неправильного оформления придется простить долг и уплатить НДФЛ.

Крупные компании, где может быть множество владельцев, обязательно включают в договор займа пункты о штрафах, пенях и возможном требовании досрочного погашения долга при выходе заемщика из числа участников Общества.

В этом случае задолженность по займу может повлечь точно такую же ответственность, как и при других видах займов. Сначала компания попробует взыскать долг мирным путем, просто насчитывая штраф за каждый день просрочки. А затем будет вынуждена обратиться в суд для принудительного взыскания. Это важно учитывать, получая такой займ.

Как получить микрозаймы Ферратум? Подробности здесь .

Микрозайм онлайн на банковскую карту. Находится по ссылке .

Займы учредителю от Общества – законодательно разрешенный вариант решения временных финансовых затруднений за счет использования средств собственного бизнеса. С некоторой осторожностью его можно применять и в других ситуациях.