Рейтинг: 4.9/5.0 (1926 проголосовавших)

Рейтинг: 4.9/5.0 (1926 проголосовавших)Категория: Бланки/Образцы

Если при перечислении налога или страховых взносов в платежном поручении есть ошибка в названии организации, статусе налогоплательщика, КБК, ИНН, КПП, организация может уточнить свой платеж, если напишет соответствующее заявление. На основании этого документа инспекторы пересчитают пени, начисленные в соответствии с п. 2 раздела V Рекомендаций по порядку ведения в налоговых органах базы данных «Расчеты с бюджетом» (утв. приказом ФНС России от 16.03.07 № ММ-3-10/138@), уточнить КБК можно, если ошибочный и правильный коды относятся к одному налогу.

В противном случае, организация будет вынуждена перечислить налог еще раз по правильному коду, а затем просить налоговую о возврате. Налоговых санкций в этом случае не избежать. Доказывать неправомерность пеней, если в платежке назван КБК другого налога, скорей всего, придется в суде.

Уточнить ОКТМО возможно, если платежи произведены в федеральный или региональный бюджет. Если платежи произведены в местный бюджет, то исправить ошибку можно, перечислив налог и пени по правильным реквизитам. При этом переплата возвращается на расчетный счет.

В настоящий момент налоговые органы самостоятельно уточняют платежи, попавшие в разряд невыясненных. Это касается в основном платежей, в которых, например, организация указала несуществующий КБК, но в назначении платежа правильно указан перечисляемый налог. Пени в этом случае не начисляются.

Если организация неверно указала номер счета Федерального казначейства и наименование банка получателя, то на возникшую задолженность будут начислены пени. Такие пени обнуляться не будут. В этом случае нужно написать заявление на возврат налога и подать его в свою налоговую инспекцию.

Обязательные реквизиты в Заявление об УТОЧНЕНИИ ПЛАТЕЖА в налоговуюВ заявлении нужно указать ошибку, которая была допущена в платежном поручении, и его реквизиты. Также должны быть указаны правильные сведения, которые позволят налоговым органам правильно отразить суммы в карточке расчетов с бюджетом.

К заявлению необходимо приложить документы, подтверждающие уплату налога в бюджет.

Процедура уточнения платежа применяется для исправления в платежных поручениях ошибок, которые не привели к не перечислению налога на соответствующий счет Федерального казначейства.

Что делать, если в платежке на уплату налогов была допущена ошибка? В этом случае не стоит дожидаться результатов деятельности инспекции и казначейства, а следует срочно заняться подачей заявления на уточнение платежа в ИФНС, к которому нужно приложить платежку с отметкой банка. На основании данного заявления инспекция сможет инициировать сверку уплаченных налогов, штрафов и пеней или же немедленно вынести решение об уточнении платежа на день фактической уплаты налога. И, само собой, пени, которые были начислены по лицевому счету, должны будут пересчитаться.

Согласно указанию Минфина, инспекция должна провести вышеназванные действия в течение 10 дней с момента получения заявления налогоплательщика или же с момента подписания акта сверки.

Примечание. Письмо Минфина России от 31.07.08 № 03-02-07/1-324

Итак, налогоплательщик, узнавший, что из-за ошибки, допущенной в платежном поручении налог не отражен на лицевом счете, должен совершить следующие действия:в формате Word ворд

Подборка наиболее важных документов по запросу Заявление об уточнении налогового платежа (нормативно-правовые акты, формы, статьи, консультации экспертов и многое другое).

Нормативные акты. Заявление об уточнении налогового платежа"Налоговый кодекс Российской Федерации (часть первая)" от 31.07.1998 N 146-ФЗ

(ред. от 01.05.2016)

(с изм. и доп. вступ. в силу с 02.06.2016) При обнаружении налогоплательщиком ошибки в оформлении поручения на перечисление налога, не повлекшей неперечисления этого налога в бюджетную систему Российской Федерации на соответствующий счет Федерального казначейства, налогоплательщик вправе подать в налоговый орган по месту своего учета заявление о допущенной ошибке с приложением документов, подтверждающих уплату им указанного налога и.

Типовая ситуация: Как подать заявление об уточнении налогового платежа? (для бюджетной организации)

(Издательство "Главная книга", 2016)

Типовая ситуация: Как подать заявление об уточнении налогового платежа?

(Издательство "Главная книга", 2016)

Форма: Заявление в налоговый орган об уточнении реквизитов платежного поручения

(Подготовлен для системы КонсультантПлюс, 2015)

Форма: Заявление в налоговый орган о допущенной ошибке при заполнении платежного документа на уплату налога с уточнением платежа

(Подготовлен для системы КонсультантПлюс, 2015)

Приведен бланк заявления, который подается в налоговую для уточнения ошибочно проведенного платежа по налогам. Следующий реквизит, который разрешено уточнять, — статус плательщика страховых взносов. Это подтвердит, что налоги уплачены. Обязанность по уплате страховых взносов не будет считаться исполненной п. Последний платеж произвела 19. Нам не нужны Ваши данные. А при зачете пени будут начисляться по день выписки документа на зачет. Последний платеж произвела 19. В конце октября специалисты из Минфина выпустили разъяснения, из которых можно сделать вывод, что они.

Согласно указанию Минфина, инспекция должна провести вышеназванные действия в течение 10 дней с момента получения заявления налогоплательщика или же с момента подписания акта сверки. Заявление в инспекцию пишется в произвольной форме. Иногда платят в разных местах. Обязанность по уплате страховых взносов считается исполненной, когда лицо не только начислило, но и уплатило всю сумму в бюджет. После получения заявления плательщика налоговый орган направит в орган Федерального казначейства уведомление об уточнении вида и принадлежности платежа, а также о том, что он не является администратором указанной суммы страховых взносов.

Взаимосвязь реквизитов Код бюджетной классификации устроен так, что позволяет идентифицировать много информации, в том числе уровень бюджета, администратора средств, а также тип поступивших платежей. Что конкретно стоит за этими реквизитами, рассмотрим далее. Уточняя код бюджетной классификации в платежном поручении, плательщик фактически уточняет принадлежность платежа, это разрешено нормой об уточнении. Уточняем реквизиты плательщика Вместе с тем при рассмотрении образца заявления на уточнение платежного поручения видим, что формой заявления преполагается уточнять и код бюджетной классификации, хотя прямо об этом реквизите в статье 18 Закона не говорится. Примечание: Письмо Минфина России от 31. В этой ситуации если платеж зачислен по вашему лицевому счету, то не важно, с каким документом вы обратитесь в Пенсионный фонд.

Бухгалтерских новостей слишком много, а времени на их поиск слишком мало. Определяем расчетный период Любые пособия начинают считать с того, что определяют расчетный. Ошибка 404 404 404 Страница не найдена Возможно запрашиваемая страница была удалена или вы ошиблись набирая адрес.

Кроме того, предусмотрено такое новшество.

В уточненной форме плательщик должен показать правильное распределение уплаченных взносов и остатков по ним. Можно попытаться обратиться в банк. Нам не нужны Ваши данные.

Разместите анонс любого плэйкаста на главной странице сайта. Это могут быть Ваши собственные работы или понравившиеся плэйкасты других пользователей сайта. Каждый анонс добавляется в начало списка анонсов и проведет на главной странице сайта не менее 2 часов. Если все свободные места уже заняты, то Ваша заявка будет добавлена в очередь и появится на главной странице при первой же возможности. Сделайте подарок друзьям и близким, порадуйте себя, представьте интересные плэйкасты на всеобщее обозрение.

Добавляя анонс, вы автоматически соглашаетесь с Правилами размещения анонсов .

Просмотр плэйкаста.

Введите ссылку или номер.

Социальная сеть Cсылка HTML-код BB-код Отправить на Email

Для отправки плейкаста, выберите социальную сеть, в которой находится ваш друг:

СЗВ-М на единственного учредителя сдавать не нужно

СЗВ-М на единственного учредителя сдавать не нужно

Если компания не ведет хозяйственную деятельность, не имеет наемных работников, а с единственным учредителем, исполняющим обязанности руководителя, не заключен трудовой договор или ГПД, такая организация не обязана сдавать СЗВ-М.

Реестр субъектов малого и среднего бизнеса уже появился

Реестр субъектов малого и среднего бизнеса уже появился

На сайте Налоговой службы появился раздел Единый реестр субъектов малого и среднего предпринимательства. Теперь «малышам» не нужно специально подтверждать свой статус для получения преференций.

6-НДФЛ: опубликована очередная подборка ответов на насущные вопросы

6-НДФЛ: опубликована очередная подборка ответов на насущные вопросы

Налоговая служба ответила на ряд вопросов, связанных с заполнением формы 6-НДФЛ. На некоторые из них налоговики уже отвечали ранее, но есть и несколько свежих разъяснений.

6-НДФЛ: как отразить выплату премий

6-НДФЛ: как отразить выплату премий

Работодатель, выплачивающий своим работникам помимо зарплаты еще и премии, должен удержать и уплатить в бюджет НДФЛ с премиальных сумм. Как правильно заполнить 6-НДФЛ по этим операциям, разъяснила Налоговая служба.

Больничный в 6-НДФЛ: новые разъяснения

Больничный в 6-НДФЛ: новые разъяснения

Если пособие по временной нетрудоспособности начислено в одном отчетном периоде, а выплачено в другом, отражать такой переходящий больничный нужно в периоде выплаты.

Бухгалтер-кассир в отпуске: как передать его функции другому сотруднику

Бухгалтер-кассир в отпуске: как передать его функции другому сотруднику

В случае, когда в компании временно отсутствует бухгалтер-кассир, его обязанности может исполнять другой работник бухгалтерии в порядке совмещения. Минтруд напомнил, как правильно это оформить.

Страховые взносы - 2017: новые формы отчетности уже разработаны

Страховые взносы - 2017: новые формы отчетности уже разработаны

С 01.01.2017 года взносами на обязательное пенсионное, социальное и медицинское страхование будет заниматься ФНС. В руках соцстраха останутся только взносы «на травматизм». В связи с этим налоговики и ФСС уже разработали новые формы расчетов.

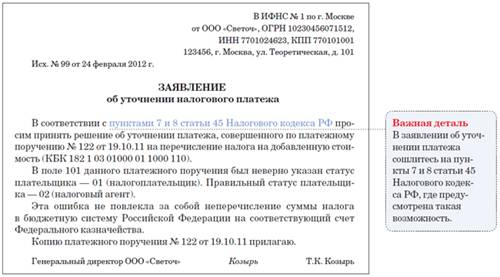

КАК ПОДАТЬ ЗАЯВЛЕНИЕ ОБ УТОЧНЕНИИ НАЛОГОВОГО ПЛАТЕЖА?Уточнение платежа позволяет исправить те ошибки в платежном поручении, которые не привели к тому, что налог не поступил в бюджет п. 7 ст. 45 НК РФ .

Для этого надо подать в ИФНС, по месту нахождения которой уплачивался налог, заявление об уточнении платежа в произвольной форме. В заявлении укажите:

1) дату, номер, сумму и назначение платежа, указанные в платежном поручении, в котором допущена ошибка;

2) какой реквизит платежки заполнен неправильно;

3) как правильно должен быть заполнен этот реквизит.

К заявлению надо приложить копию платежного поручения, в котором допущена ошибка.

До принятия решения об уточнении платежа налоговый орган может предложить вам провести совместную сверку расчетов по налогам.

Решение об уточнении платежа ИФНС должна принять Письмо Минфина от 31.07.2008 N 03-02-07/1-324 :

- если совместная сверка расчетов по налогам проводилась - в течение 10 рабочих дней со дня подписания акта сверки;

- если совместная сверка расчетов по налогам не проводилась - в течение 10 рабочих дней со дня получения ИФНС вашего заявления об уточнении платежа.

О принятом решении ИФНС должна сообщить вам в течение пяти рабочих дней после его принятия.

Если из-за ошибки в платежном поручении вам были начислены пени, то после принятия решения об уточнении платежа ИФНС их сторнирует п. 7 ст. 45 НК РФ .

Как заполнить платежное поручение на уплату:

Какие ошибки в платежках на уплату налогов (взносов) можно исправить уточнением платежа? >>>

Как подать заявление об уточнении платежа в ПФР и ФСС? >>>

Подробнее об уточнении реквизитов налогового платежа читайте в Практическом пособии по уплате налогов >>>

Подробнее о проведении совместной сверки расчетов по налогам с ИФНС читайте в Практическом пособии по зачету и возврату налогов >>>

Издательство «Главная книга», © 2016. Сборник типовых ситуаций. 2016-05-27 .

Новостная рассылка для бухгалтера

Ежедневно мы отбираем важные для работы бухгалтера новости, экономя ваше время.

Получайте бесплатную рассылку бухгалтерских новостей на электронную почту.

Практически каждый день бухгалтерии приходится решать проблемы, которые возникают из-за ошибок в документах. Их появление – дело вполне объяснимое, все мы живые люди, отвлекся, недоглядел – и вот она, ошибочка вышла. Некоторые огрехи исправить несложно, например, попросить контрагента выставить исправленный счет-фактуры, работника – составить правильный авансовый отчет.

Другое дело, когда дело касается перечисления налогов, а именно допущена ошибка в платежном поручении на их перечисление. Как же быть в такой ситуации: когда можно не волноваться, а когда придется отправлять платеж повторно, рассчитывать пени?

Самые распространенные ошибкиПри составлении платежных поручений на уплату налогов следует руководствоваться Правилами указания информации в полях расчетных документов на перечисление налогов, сборов и иных платежей, утвержденными Приказом Министерства Финансов №106н от 24 ноября 2004г.

ТОП самых распространенных ошибок в платежках на перечисление налогов:

- ошибки в КБК (кодах бюджетной классификации) – не указание его или проставление не существующего кода;

- ошибки в ОКАТО (коды административно- территориальных образований);

- ошибки в ИНН/КПП получателя, КПП налогоплательщика.

- Ошибки в полях: 106 - основание платежа, 110 – тип платежа, 107 – налоговый период, 101 – статус плательщика.

Когда налог или взнос придется уплатить еще разКритическая ошибка в платежном поручении на перечисление налогов и взносов – неправильное указание наименования банка получателя и счета Федерального казначейства. Согласно пп.4 п.4 ст.45 НК РФ такой платеж не засчитывается, а налог считается не уплаченным.

Дальнейшие ваши действия зависят от того, когда вы обнаружили ошибку:

- до наступления срока уплаты налога: заполните новую правильную платежку, напишите заявление в инспекцию о зачете ранее перечисленной суммы;

- после наступления срока уплаты налога: рассчитайте пени, заполните 2 платежки с правильными реквизитами – на уплату налога и пени, напишите заявление в инспекцию о зачете ранее перечисленной суммы.

Для взносов на социальное страхование критической ошибкой, в отличие от налогов, также является неправильный КБК (ч.6 ст. 18 ФЗ от 24.07.2009 г. №212-ФЗ). Порядок действий в этом случае аналогичен ситуации с налогами.

Однако даже при ошибке в КБК по страховым взносам, если платеж ушел на правильный счет казначейства, суды считают, что нет оснований утверждать о неуплате и начислении пеней. В этом случае нужно просто уточнить платеж.

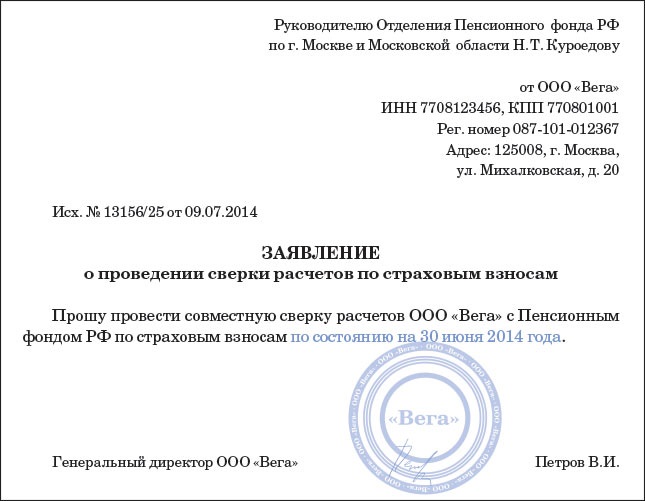

Некритические ошибки, требующие уточненияОстальные ошибки исправить проще. Для этого нужно подать в ИНФН или отделение фонда (ФСС или ПФР) заявление с просьбой уточнить платеж. Заявление составляется в свободной форме на имя начальника инспекции или управления фонда. Главное при подаче заявления – наличие пришедших денег на счетах казначейства.

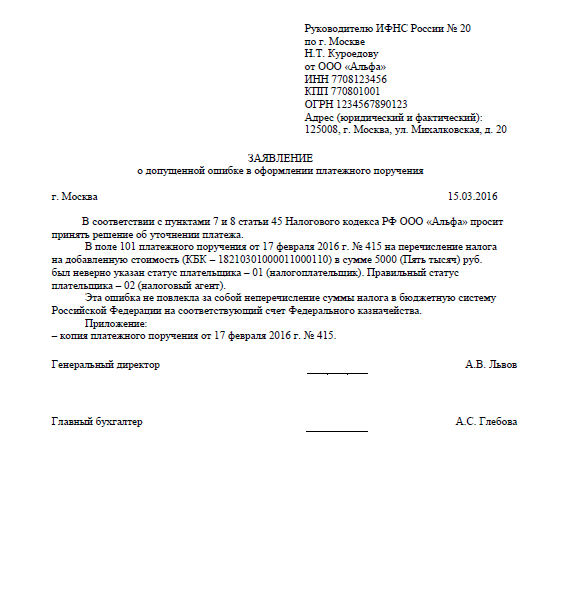

Образец заявления приведен на рисунке.

Целесообразно и сделать сверку с фондом или налоговой инспекцией. Далее работника фонда или инспекции принимают решение об уточнении платежа (срок – 10 рабочих дней) и в течение 5 рабочих дней сообщают компании о своем решении. Пока форма такого решения не утверждена, однако на сайте ПФР проект решения для этого фонда можно найти.

Сообщение о решении передается руководителю организации лично, по доверенности представителю или отправляется по почте.

Сотрудники ИФНС хотя и не против уточнения платежа, однако частенько пытаются доначислить пени и наложить штрафы. Однако судами в такой ситуации поддерживаются именно налогоплательщики, даже если ошибка при перечислении налога допущена в КБК.

Если заявление вами предоставлено, но в установленные сроки сообщение о решении вы не получили, то согласно ст. 137, 138 НК вы можете обжаловать бездействие лиц налоговой инспекции в вышестоящую организацию.

Жалобу можно подать в письменной форме в течение трех месяцев со дня, когда вы узнали или должны были узнать о нарушении ваших прав (п.2 ст. 139 НК РФ).

Проблемные коды ОКАТООшибка в платежном поручении в территориальных кодах традиционно вызывает много споров. Налоговая инспекция считает, что при ошибках в ОКАТО без пени и штрафов не обойтись. Однако фактически бюджет при этом ничего не теряет. Поэтому суды принимают решение в пользу налогоплательщиков (например, постановления ФАС Московского округа № КА-А40/17435-10 от 17 января 2011 г. Президиума ВАС РФ № 14519/08 от 24 марта 2009 г. и др.).

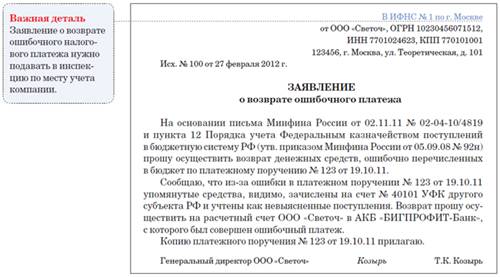

В этом случае платеж придется сделать повторно, с правильными реквизитами, а ошибочный платеж можно вернуть. Для возвращения ошибочного платежа потребуется написать в инспекцию заявление в свободной форме о возврате суммы налога, ошибочно перечисленной в бюджет другого региона, в котором укажите счет, на который необходимо вернуть деньги.

В течение 10 рабочих дней работники инспекции обратятся в УФНС – получатель вашего платежа. Далее сотрудники УФНС не позже следующего рабочего дня перешлют документы в региональное управление казначейства, а оттуда уже проведут платеж на ваш счет и в течение 3 рабочих дней известят об этом инспекцию. Об этом можно прочитать в письмах Минфина № 02-04-10/4819 от 2 ноября 2011 г. № 02-04-09/3641 от 10 августа 2011 г.

О том, что делать с ошибками в декларации, читайте здесь. А информацию о просрочках платежей налогов ищите тут .

Наверное, и вам в своей работе приходилось сталкиваться с ошибками в платежных поручениях? Как удалось разрешить ситуацию? Поделитесь, пожалуйста, в комментариях!

в названии организации, статусе налогоплательщика, КБК, ИНН, КПП, организация может уточнить свой платеж, если напишет соответствующее заявление. На основании этого документа инспекторы пересчитают пени, начисленныеВ соответствии с п. 2 раздела V Рекомендаций по порядку ведения в налоговых органах базы данных «Расчеты с бюджетом» (утв. приказом ФНС России от 16.03.07 № ММ-3-10/138@), уточнить КБК можно, если ошибочный и правильный коды относятся к одному налогу. В противном случае, организация будет вынуждена перечислить налог еще раз по правильному коду, а затем просить налоговую о возврате. Налоговых санкций в этом случае не избежать. Доказывать неправомерность пеней, если в платежке назван КБК другого налога, скорей всего, придется в суде.

Уточнить ОКАТО возможно, если платежи произведены в федеральный или региональный бюджет. Если платежи произведены в местный бюджет, то исправить ошибку можно, перечислив налог и пени по правильным реквизитам. При этом переплата возвращается на расчетный счет.

В настоящий момент налоговые органы самостоятельно уточняют платежи, попавшие в разряд невыясненных. Это касается в основном платежей, в которых, например, организация указала несуществующий КБК, но в назначении платежа правильно указан перечисляемый налог. Пени в этом случае не начисляются.

Если организация неверно указала номер счета Федерального казначейства и наименование банка получателя, то на возникшую задолженность будут начислены пени. Такие пени обнуляться не будут. В этом случае нужно написать заявление на возврат налога и подать его в свою налоговую инспекцию.

Обязательные реквизиты документаВ заявлении нужно указать ошибку, которая была допущена в платежном поручении, и его реквизиты. Также должны быть указаны правильные сведения, которые позволят налоговым органам правильно отразить суммы в карточке расчетов с бюджетом.

К заявлению желательно приложить документы, подтверждающие уплату налога в бюджет.

Руководитель отдела аутсорсинга Елена Гарина

Ваш зам теперь не опоздает на работу, будет делать все аккуратно и вовремя, нести реальную ответственность за качество своей работы, получать небольшое вознаграждение и никогда не уйдет в декрет.

Подробнее

Для Вас новый и очень удобный формат консультаций по учету, налогообложению, юридическим вопросам. Наша практика показала как часто Вам необходимы наши ответы, с какой периодичностью и в какое время года. Сейчас мы предлагаем Вам пакет из 7 консультаций, в который входят.

Подробнее

Перечисляя налоги и страховые взносы, в платежках надо указывать пятую, а не третью очередность. Письмо Минфина России от 20 января 2014 г. № 02-03-11/1603.

Очередность платежей определяют на основании статьи 855 Гражданского кодекса РФ.

Специалисты Минфина России отметили, что ошибка в очередности не является поводом для банка отказать в приеме платежки.

Если вы заметили опечатки вовремя исполнения платежного поручения и банк еще обрабатывает ваш платеж, то достаточно направить письмо (по Интернет-Банку) или привезти лично (по требованию) в операционный отдел с просьбой об уточнении реквизитов, и Ваш вопрос решен.

В каких случаях, платеж уже исполнен, и что необходимо сделать для уточнения платежа? Ошибки в налоговых платежкахВ течение десяти дней инспекция по месту регистрации или ведения Вами предпринимательской деятельности или фонд примет решение об уточнении платежа. (письмо Минфина России от 31 июля 2008 г. № 03-02-07/1-324) по следующим реквизитам: Статус плательщика, ИНН, КПП получателя, КБК при уплате налога, ОКАТО, основание платежа, налоговый период, тип платежа – В случаях, когда дело касается местных налогов.

Если опечатки произведены при перечислении страхового взноса, необходимо подать заявление по форме, указанное в письме от 6 апреля 2011 г. № ТМ-30-25/3445.

По НДФЛ или ЕНВД - заплатить налог необходимо заново по правильным реквизитам и подать в инспекцию по месту регистрации или ведения предпринимательской деятельности заявление на возврат, с приложением копии платежного поручения с ошибкой.

Не верно указали счет или наименование банка получателя платежаПри ошибке в указании расчетного счета Федерального казначейства и банка получателя. Платить налог необходимо заново.

А деньги, перечисленные с ошибкой, следует вернуть, написав заявление в налоговую инспекцию по месту регистрации или ведения предпринимательской деятельности или в отделение фонда, приложив к заявлению копию поручения с ошибкой с отметкой банка.

Подать заявление в инспекцию по месту регистрации или ведения предпринимательской деятельности с просьбой уточнить ошибочный КБК. (письмо Минфина России от 29 марта 2012 г. № 03-02-08/31.)

Исключение из правил — В случае, когда вместо КБК на уплату страхового взноса указан код налога, необходимо уточнить платеж (письмо от 4 марта 2011 г. № 03-02-07/1-64).

Если КБК Вы указали несуществующий, ошибочно перечисленные деньги необходимо вернуть.

Розыск платежа при расчетах с контрагентамиПредположим, что вы случайно отправили платеж, сделав опечатку в расчетном счете получателя. Таким образом, ваши деньги поступили в неизвестную компанию без каких-либо на то оснований.

Вы написали письмо с просьбой вернуть ошибочный платеж. Но компания-получатель не спешит с возвратом денег. Необходимо оформить письмо контрагенту на возврат денег на его адрес, указанный в ЕГРЮЛ, или ЕГРИП (указав основание по пункту 1 статьи 1102 Гражданского кодекса РФ и впоследствии обратиться с иском в суд.).

Следует написать письмо об ошибке получателю. И попросить его считать верным другое назначение платежа. Получив от контрагента отметку о получении письма, подшейте его к ошибочной платежке.

Если Вы, находитесь на спецрежиме, и к Вам поступит платеж с выделенным НДС, Вам необходимо перечислить налог в бюджет. Для исправления ошибки направьте уточняющее письмо в банк.

Если потребуется изменить цель платежа. Например, вы сделали предоплату поставщику за товар, а обозначили, что данный перевод по договору займа. Необходимо уведомить банки получателя и отправителя средств платежа (постановления ФАС Московского округа от 5 мая г. 2010 № КА-А40/3335-10, ФАС Волго-Вятского округа от 27 августа 2010 № А43-42247/2009).

Информация о порядке указания уникального идентификатора начисления (УИН) в распоряжениях о переводе денежных средств в уплату платежей, администрируемых налоговыми органами размещена на сайте Федеральной налоговой службы www.nalog.ru в разделе Налогообложение в РФ / Представление налоговой и бухгалтерской отчетности / Реквизиты для заполнения отчетности и расчетных документов / Порядок указания уникального идентификатора начисления (УИН)».

Смена реквизитов получателя платежаБанк получателя оставит деньги у себя в составе невыясненных сумм. В следующие пять рабочих дней сотрудники банка будут уточнять правильность реквизитов. Таким образом банк предотвращает ошибочное попадание денег на счет сторонней компании.

Чтобы помочь отправить деньги на нужный счет получателя, напишите письмо об уточнении данных в свой банк. Он перешлет ваше сообщение в банк получателя. Можно этого и не делать.

Но тогда на шестой рабочий день ошибочный платеж вернут вам обратно. Нужно будет учесть прошлые ошибки и оформить новое платежное поручение.

Порядок уточнения вида и принадлежности платежа в ПФР

Рекомендуемая форма заявления приведена в письме ПФР от 06.04.2011 № ТМ-30-25/3445.

Сообщите сотруднику РКО Банка

Оформить письмо: (Заполняется на фирменной бланке организации)

В ОАО «БАЛТИНВЕСТБАНК»

От (Наименование организации, ИНН,Адрес)

ПИСЬМО об уточнении платежа

Просим Вас произвести уточнение платежа, произведенного по платежному поручению от № на сумму цифрами (прописью), в связи с неверно указанными реквизитами Получателя платежа,

Уточняем верные реквизиты получателя платежа:

ИНН *** КПП *** Получатель (Наименование)

Банк получателя *** Расчетный счет *** Корр./счет *** БИК ***

Приложение: Копия платежного поручения.

ПИСЬМО на розыск платежа

Просим Вас произвести розыск платежа. произведенного по платежному поручению от № на сумму цифрами (прописью), в связи с не получением денежных средств Получателем платежа: Реквизиты Получателя платежа,

Уточняем верные реквизиты получателя платежа:

ИНН *** КПП *** Получатель (Наименование)

Банк получателя *** Расчетный счет *** Корр./счет *** БИК ***

Просим Вас выдать соответствующий документ-подтверждение.

Приложение: Копия платежного поручения.

С налоговыми органами

Руководителю МИ ФНС России № 17 по Санкт-Петербургу

Г-же Дементьевой Т.Е.

В отдел работы с налогоплательщиками

От Индивидуального предпринимателя Петровой Александры Юрьевны

Об уточнении реквизитов получателя платежа и возврате излишне уплаченной суммы налога

03 июля 2013 году Индивидуальный предприниматель Петрова Александра Юрьевна ИНН *** на реквизиты МИФНС №17 ошибочно уплатила в федеральный бюджет Единый налог на вмененный доход для отдельных видов деятельности КБК 18210502010021000110 в размере 33024=00 (Тридцать три тысячи двадцать четыре рубля) (копия платежного поручения №223 от 03.07.2013г. прилагается).

В платежном поручении №223 от 03.07.2013г. в результате, не верно указаны реквизиты получателя платежа УФКМФ по Санкт-Петербургу МИФНС России №17

ИНН 7802036276 КПП 780201001 Р/счет 40101810200000010001 БИК 044030001

Данную сумму налога необходимо было уплатить по месту ведения мной предпринимательской деятельности на реквизиты Межрайонной инспекции Федеральной налоговой службы № 25 по Санкт-Петербургу.

Прошу Вас уточнить реквизиты получателя платежа в Управлении Федерального казначейства по г. Санкт-Петербургу ГРКЦ ГУ БАНКА РОССИИ по САНКТ-ПЕТЕРБУРГУ на сумму денежных средств 33024=00 (Тридцать три тысячи двадцать четыре рубля 00 копеек ) в пользу УФК МФ по Санкт-Петербургу МИФНС России №25.

Реквизиты получателя платежа по платежному поручению №223 от 03.07.2013г.

УФК по Санкт-Петербургу (МИФНС России №25 по Санкт-Петербургу)

ИНН 7813085660 КПП 781301001

Расчетный счет 40101810200000010001 в ГРКЦГУ БАНКА РОССИИ ПО Г.САНКТ-ПЕТЕРБУРГУ БИК 044030001

(КБК 18210502010021000110 в размере 33024=00 (Тридцать три тысячи двадцать четыре рубля) ОКАТО 40288563000 ОКТМО 40391000

На основании положений действующего законодательства и соблюдения требований, в случае невозможности подтверждения Получателя платежа по платежному поручению №223 от 03.07.2013г. в адрес МИФНС России №25 по Санкт-Петербургу на основании статьи 78 Налогового кодекса РФ прошу Вас возвратить мне излишне уплаченный налог на следующие реквизиты:

Индивидуальный предприниматель Петрова Александра Юрьевна

расчетный счет *** в Филиал *** в г. Санкт-Петербург, корр./счет ***. БИК ***.

Индивидуальный предприниматель Петрова А.Ю.

В Банк г.Санкт-Петербург

От Индивидуального предпринимателя

Об уточнении реквизитов получателя платежа

03 июля 2013 году мною Индивидуальным предпринимателем (ФИО) ИНН *** в платежном поручении №223 от 03.07.2013г на сумму 33024=00 (Тридцать три тысячи двадцать четыре рубля) не верно указаны реквизиты получателя платежа УФКМФ по Санкт-Петербургу МИФНС России №17 ИНН 7802036276 КПП 780201001 Р/счет 40101810200000010001 БИК 044030001

Прошу Вас уточнить реквизиты получателя платежа в Управлении Федерального казначейства по г. Санкт-Петербургу ГРКЦ ГУ БАНКА РОССИИ по САНКТ-ПЕТЕРБУРГУ на сумму денежных средств 33024=00 (Тридцать три тысячи двадцать четыре рубля 00 копеек ) в пользу УФК МФ по Санкт-Петербургу МИФНС России №25.

Реквизиты получателя платежа по платежному поручению №223 от 03.07.2013г.

УФК по Санкт-Петербургу (МИФНС России №25 по Санкт-Петербургу)

ИНН 7813085660 КПП 781301001

Расчетный счет 40101810200000010001 в ГРКЦ ГУ БАНКА РОССИИ ПО Г.САНКТ-ПЕТЕРБУРГУ БИК 044030001

(КБК 18210502010021000110 в размере 33024=00 (Тридцать три тысячи двадцать четыре рубля) ОКАТО 40288563000 ОКТМО 40391000.

Индивидуальный предприниматель (ФИО)

Заявление на возврат налога:

Руководителю МИ ФНС России № 25 по Санкт-Петербургу

г. Санкт-Петербург, 07 мая 2013 г.

Плательщик налогов ИНН *** Индивидуальный предприниматель (ФИО) в 2013 году на реквизиты УФК по г.Санкт-Петербургу (Межрайонная ИФНС России №25 по Санкт-Петербургу) ошибочно уплатила в федеральный бюджет

Налог на доходы физ лиц. с доходов, ист.кот.является нал.аг. кроме дох. соотв.ст.227, 227 и 228 НК РФ КБК 18210102010011000110 в размере 52517=00 (Пятьдесят две тысячи пятьсот семнадцать рублей).

Копии квитанций №2176662698 от 21.10.2013г.на сумму 47057-00, №2249988187 от 10.12.2013 на сумму 1820-00, № 2196869230 от 06.11.2013г. на сумму 1820-00, №2153717243 от 07.10.2013 на сумму 1820-00 прилагаются.

Сведения о доходах физических лиц за 2013 год (Протокол №2891 от 17.02.2014года) с сумм дохода 70000-00, сумма исчисленного, удержанного и перечисленного налога составила 9100-00, сданы в полном объеме .(копия Протокола прилагается)

В квитанциях на уплату налога №2176662698 от 21.10.2013г.на сумму 47057-00, №2249988187 от 10.12.2013 на сумму 1820-00, № 2196869230 от 06.11.2013г. на сумму 1820-00, №2153717243 от 07.10.2013 на сумму 1820-00, в результате, не верно указан КБК платежа. Указано КБК 18210102010011000110 (НДФЛ), вместо КБК 18210502010021000110 (ЕНВД - единый налог на вмененный доход).

Данную сумму налога необходимо было уплатить по месту ведения мной предпринимательской деятельности на реквизиты Межрайонной инспекции Федеральной налоговой службы № 25 по Санкт-Петербург на уплату в бюджет единого налога на вмененный доход, КБК 18210502010021000110.

Прошу Вас на основании положений действующего законодательства и соблюдения требований, на основании статьи 78 Налогового кодекса РФ возвратить мне излишне уплаченный налог в сумме 52517=00 (Пятьдесят две тысячи пятьсот семнадцать рублей).

на следующие реквизиты:

Любое платежное поручение содержит массу важных данных: коды, номера, адреса. В данном случае ошибка в любой букве или цифре может привести к серьезным последствиям. В нормах налогового права предусмотрена возможность уточнения реквизитов платежного поручения, которой может воспользоваться любая организация, обратившаяся с соответствующим заявлением.

Заявление об уточнении платежа: налоговаяЗаявление в ИФНС об уточнении платежа может выглядеть так:

В самом заявлении можно сослаться на ст.45 п.7 НК РФ, позволяющую осуществлять уточнение любых реквизитов. Данная форма заявления поможет проверить правильно указания всех данных.

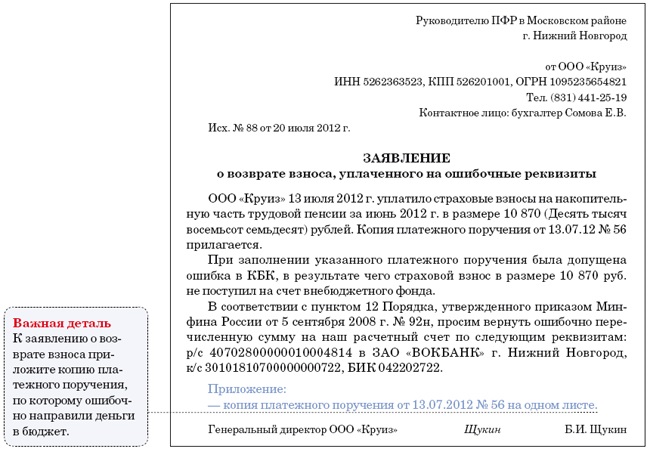

Письмо в ПФР об уточнении платежаОбратиться в ПФР за уточнением платежа разрешает ч. 8 ст. 18 ФЗ №212-ФЗ от 24.07.2009 г. Обращение в Пенсионный фонд по поводу уточнения ошибочного платежа можно оформить по форме, утвержденной самим же Фондом (письмо ПФР № ТМ-30-25/3445 от 06.04.2011 г.):

Данный документ позволяет уточнить следующую информацию:

Уточнение КБК допускается в ситуации, когда ошибочно указанный и правильный коды можно отнести к одному налогу. В этом случае уплаты никаких штрафов и пеней ИФНС не затребует. Если же ошибка более серьезна, организации придется оплатить налог по правильному коду, после чего написать заявление в налоговую о возврате ошибочно уплаченной суммы.

Заявление на уточнение платежа в банк

Часто задаваемые вопросы:

Допускается ли произвольная форма заявления об уточнении платежа?

Да, в ИФНС обязаны принять документ по любой форме.

Уточнение ОКТМО допускается при совершении платежа в региональный или федеральный бюджеты. В случае местного бюджета ошибка исправляется путем перечисления налога и пени по правильным реквизитам. Впоследствии переплата будет возвращена на расчетный счет.

Можно ли уточнить наименование банка получателя и номер счета Федерального казначейства?

Да, необходимо оформить письмо в налоговую об уточнении платежа и уплатить начисленную пеню.