Рейтинг: 5.0/5.0 (1934 проголосовавших)

Рейтинг: 5.0/5.0 (1934 проголосовавших)Категория: Инструкции

Для финансовых операций юридическому лицу необходим расчетный счет в банке. Обычно его заводят сразу после государственной регистрации фирмы, но в законодательстве не указано каких-либо сроков, когда это нужно сделать. Если общество пока не ведет деятельности и подает «нулевки» в ИФНС и фонды, с договором на расчетно-кассовое обслуживание можно не торопиться. С наступлением налоговых и страховых платежей юрлицу уже не обойтись без инструкции по открытию расчетного счета ООО: эти операции проводятся только по «безналу».

Начните с выбора банкаВ выборе финансового учреждения для открытия счета есть несколько важных аспектов:

Сравните предложения нескольких «приглянувшихся» кредитных организаций, выберите оптимальное для вас. Еще пару банков возьмите на заметку в качестве запасных вариантов.

Соберите документыЕдиного пакета документов, который принимался бы в любом банке, не существует. Каждое финансовое учреждение имеет свои правила работы с юрлицами, поэтому список бумаг лучше уточнить на сайте или непосредственно в отделении.

В перечень могут входить:

Это максимально полный список. В выбранном вами банке он может быть менее объемным. Когда будете готовить документы, уточните форму их подачи. Одни кредитные организации принимают исключительно нотариально удостоверенные копии. Другие запрашивают оригиналы бумаг, сами их копируют и заверяют, взимая за это оплату согласно тарифам.

В отделении вас попросят составить заявление по установленной форме, а уже после проверок и прочих формальностей пригласят на подписание договора и оформление карточки КОПОП.

Пройдите проверкуПеред заключением договора на расчетно-кассовое обслуживание с юридическим лицом служба безопасности банка проводит проверку организации. Это - требование ФЗ №115 о противодействии отмывания денежных средств, полученных преступным путем, и финансированию терроризма.

Как минимум, «безопасники» изучают предоставленные фирмой документы на наличие ошибок, недостоверной и сомнительной информации. Если сотрудники банка не придерживаются формального подхода, в ход идут собеседование с руководителем, выезд в организацию, «прозвон» основных контрагентов, запрос дополнительных документов и т.д.

Для быстрого открытия расчетного счета для ООО будьте готовы оперативно предоставить любую информацию. Директор, затрудняющийся ответить на элементарные вопросы по деятельности фирмы, скрывающий контакты арендодателя и поставщиков, справедливо вызывает подозрения банковских работников. В таком случае не удивляйтесь выводу о неблагонадежности возглавляемой вами компании.

По закону вам могут отказать в открытии счета, если специалисты службы экономической защиты не обнаружат вашу фирму в указанном помещении, выяснят, что общество зарегистрировано на купленный «массовый» адрес. Особое внимание к «чистоте» юрадреса – это страховка банка от взаимодействия с фирмами-однодневками. Все правоустанавливающие документы по месту нахождения ООО подвергаются тщательному изучению.

Так же внимательно проверяют и личность руководителя компании. Физических лиц, «засветившихся» в криминальных и прочих базах, могут и развернуть. Хотя официально отказ по этой причине неправомерен, при желании негативные сведения о гендиректоре легко формализуются как подозрение на «отмывание незаконных доходов».

В последнее время участились отказы фирмам, директора которых одновременно являются руководителями и участниками других ООО. У физлиц запрашивают учредительные документы по всем организациям, к которым они причастны. Проверяют, не является ли директор номинальным, а фирмы – взаимосвязанными и «перегоняющими» друг другу денежные средства по операциям, не имеющим экономического смысла. Вам придется доказывать, что не отмываете деньги и не занимаетесь незаконной «обналичкой», но не факт, что банкиры поверят. Если у вас есть фирмы – «пустышки», уже не действующие, но все еще фигурирующие в ЕГРЮЛ, не поленитесь их закрыть.

С подозрением относятся и к фирмам, имеющим счета сразу в нескольких банках. Открытие второго расчетного счета для ООО не запрещено, однако в условиях усиления контроля со стороны Финмониторинга лучше не рисковать и остановиться на одном кредитной учреждении.

Впрочем, какова бы ни была причина отказа в сотрудничестве, банк не обязан ее раскрывать. Что делать, если вам дали «от ворот поворот»? Когда проблема в бумагах – неверно заполненное заявление, ошибки, - этого никто не скрывает. После переделки документы спокойно принимают повторно. Если причина в чем-то другом, проще переориентироваться на другой банк. Поэтому всегда имейте на примете несколько вариантов.

Когда вас «одобрят» ответственные сотрудники банка, вам необходимо:

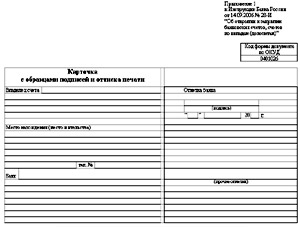

Последний документ хранится в досье вашей организации и используется для подтверждения подлинности подписей на финансовых документах.

До 1 июля 2014 года в КОПОП расписывались лица, имеющие право первой и второй подписи. Обычно это директор и главный бухгалтер. Если обязанности главбуха были возложены на руководителя, то в карточке просто указывалось, что лицо с правом второй подписи в организации отсутствует. Инструкция ЦБ №153-И от 30.05.14 г. внесла изменения в порядок оформления КОПОП. Теперь в карточке «по умолчанию» обязательны две подписи. При отсутствии бухгалтерии придется либо привлекать кого-либо из других сотрудников, либо заключать с банком допсоглашение, устанавливающее иное количество подписей.

Обратите внимание, что не все кредитные организации заверяют у себя КОПОП, некоторые требуют нотариально оформленные карточки. Как только все формальности будут улажены, вам откроют счет и выдадут соответствующую справку.

Получите доступы в интернет-банкЧтобы работать с дистанционным банковским обслуживанием, юридическому лицу нужно установить ПО и получить к нему ключи доступа. Без электронной цифровой подписи нельзя войти в программу и оперировать счетами.

Следуйте инструкции, полученной у сотрудников банка. Будьте готовы, что в отделении за запись ЭЦП на носитель (USB-token) с вас возьмут дополнительную оплату. Если есть возможность самостоятельно сгенерировать ключ, сделайте это, но не забудьте распечатать и передать в банк сертификат.

Можете пользоваться своим счетом. Сообщать в налоговую и внебюджетные фонды о его открытии не нужно. Эта обязанность для юрлиц была отменена в мае 2014 года, и теперь это – забота обслуживающего банка.

С 1 июля 2014 года действует новая инструкция Банка России об открытии и закрытии банковских счетов, счетов по вкладам (депозитам) и депозитных счетов от 30.05.14 № 153-И (далее — Инструкция № 153-И). В этой процедуре может быть задействован и бухгалтер (например, при оформлении банковской карточки). Расскажем, на какие положения нового документа бухгалтеру следует обратить внимание.

Материалы по теме

Минфин: день фактического погашения недоимки в расчет пеней за несвоевременную уплату налога не включается

Минфин разъяснил, в какой очередности списываются средства на уплату налогов с заблокированного счета налогоплательщика

ФНС обновила основные требования к организации обслуживания налогоплательщиков

Открытие счета ДокументыЧтобы открыть счет в банке, компании требуется заключить с этим банком соответствующий договор. В этих целях в банк представляется комплект документов, определенный пунктом 4.1 Инструкции № 153-И. В общем случае в него входят:

Заметим, что до 1 июля 2014 года банки были вправе отказывать в заключении договора банковского счета, если клиентом не будут предоставлены документы или сведения, необходимые для его идентификации (п. 1.2 Инструкции № 28-И). С 1 июля банк при тех же обстоятельствах обязан отказать в заключении договора (п. 1.2 Инструкции № 153-И). К «идентифицирующей» информации относятся, в частности, регистрационные документы, сведения о присутствии или отсутствии юридического лица по указанному в уставе местонахождению (так называемому юридическому адресу), перечень видов деятельности, список основных контрагентов и другие (приложение № 2 к Положению Банка России от 19.08.04 № 262-П ).

Оформление банковских карточекДо 1 июля 2014 года предусматривалось, что право первой подписи в компании принадлежит, в общем случае, руководителю, а второй подписи — главному бухгалтеру и (или) лицам, уполномоченным на ведение бухгалтерского учета. То есть именно руководитель и главбух должны были указываться в карточке за исключением случаев, когда их полномочия передавались иным лицам (п. п. 7.5-7.7 Инструкции Банка России от 14.09.06 № 28-И).

Теперь же наделять главбуха правом второй подписи не требуется. Право подписи может быть предоставлено любому сотруднику компании. При этом поменялись как форма, так и порядок заполнения банковских карточек. Если прежде в карточках было два поля (для первой и второй подписи), то теперь такого разделения нет (см. приложение № 1 к Инструкции № 153-И).

По общему правилу, в обновленной карточке должно быть не менее двух подписей. Однако по соглашению с банком количество подписей можно изменять, например, сократить до одной (абз. 12 п. 7.5 Инструкции № 153-И). Если же подписей будет больше двух, то по соглашению с банком потребуется определить их сочетание. Например, установить, что вместе с подписью директора на платежке должна одновременно быть подпись, к примеру, финансового директора (абз. 13 Инструкции № 153-И).

Обратите внимание

Переоформлять карточки, которые были сданы в банк до вступления в силу Инструкции № 153-И, не нужно (п.12.2 Инструкции № 153-И).

При открытии счета, повторимся, потребуются документы, подтверждающие полномочия лиц, наделенных правом подписи (подп. «д» п. 4.1 Инструкции № 153-И). Руководитель может наделить этим правом сотрудников организации, в том числе, бухгалтера. Подтверждающими право подписи документами могут быть:

- приказ о наделении правом подписи банковских документов;

- доверенность на право подписи банковских документов.

При этом допускается, что право подписи может передаваться и сторонним лицам, например, управляющей организации или лицам, оказывающим услуги по ведению бухгалтерского учета (п. 7.5 Инструкции № 153-И).

Аналог собственноручной подписиВ договоре с банком можно предусмотреть, что для распоряжения денежными средствами на счете компания будет использовать аналог собственноручной подписи (подп. «д» п. 4.1 Инструкции № 153-И). Как правило, таким аналогом является электронная подпись. В этом случае в банк потребуется представить документ, который бы подтверждал наличие права использования электронной подписи. Таким документом может стать бумажный сертификат ключа проверки электронной подписи, который позволяет идентифицировать его принадлежность владельцу (подп. 2 ст. 2 Федерального закона от 06.04.11 № 63-ФЗ «Об электронной подписи»). Также потребуется паспорт или другое удостоверение личности (п. 1.7 Инструкции № 153-И). Кстати, банковская карточка может вообще не оформляться, если компания для распоряжения средствами будет использовать только цифровую подпись (п. 1.12 Инструкции № 153-И).

Закрытие счетаОснованием для закрытия банковского счета является прекращение договора банковского счета (п. п. 8.1 Инструкции № 153-И).

Договор банковского счета может быть прекращен:

Перед закрытием счета имеет смысл снять все деньги со счета или перевести их на другой банковский счет. Банк должен провести такие операции не позднее семи дней с даты подачи соответствующего заявления (п. 3 ст. 859 ГК РФ). При этом в Инструкции № 153-И уточнено, как должен поступить банк с невостребованным остатком при закрытии: остаток направят на специальный счет в Банке России (п. 8.3 Инструкции № 153-И). Такой подход к невостребованным средствам, заметим, теперь согласуется с положениями гражданского законодательства (ст. 859 ГК РФ). В ранее действовавшей Инструкции Банка России от 14.09.06 № 28-И об этом не говорилось.

Источник: БухОнлайн.ру Автор: Денис Покшан, эксперт «Бухгалтерии Онлайн»

С 25 ноября 2006 года в РФ будет применяться новая Инструкция, регламентирующая порядок открытия и закрытия банковских счетов. Приведем наиболее полезные нашим читателям положения нового документа.

Общие правил открытия счетаОткрытие клиентам банковских счетов, счетов по вкладу (депозиту) производится банками при условии наличия у клиента правоспособности (дееспособности).

Основанием открытия банковского счета, счета по вкладу (депозиту) является заключение договора банковского счета, договора банковского вклада (депозита) и представление всех документов, определенных законодательством Российской Федерации.

Открытие клиенту банковского счета, счета по вкладу (депозиту) производится только в том случае, если банком получены все предусмотренные Инструкцией документы, а также проведена идентификация клиента в соответствии с законодательством Российской Федерации.

Перечень документов и сведений, необходимых для идентификации клиентов, устанавливается законодательством Российской Федерации.

(От редакции . напомним, что идентификация проводится в соответствии с законодательством о противодействии отмыванию доходов.)

Клиенту может быть отказано в открытии банковского счета, счета по вкладу (депозиту), если не представлены документы, подтверждающие сведения, необходимые для идентификации клиента, либо представлены недостоверные сведения, а также в иных случаях, предусмотренных законодательством Российской Федерации .

(От редакции: то есть банк самостоятельно не вправе устанавливать перечень ситуаций, при которых он может отказать клиенту в открытии счета - такой отказ должен быть основан на законе.)

В целях организации работы по открытию и закрытию банковского счета, счета по вкладу (депозиту) кредитная организация принимает банковские правила.

Должностные лица банка осуществляют прием документов, необходимых для открытия счета соответствующего вида, проверку надлежащего оформления документов, полноты представленных сведений и их достоверности в случаях и в порядке, установленных Инструкцией, а также выполняют другие функции, предусмотренные Инструкцией и банковскими правилами. В указанных целях должностные лица банка непосредственно взаимодействуют с клиентами и их представителями, запрашивают и получают необходимую информацию, проводят оценку полученных сведений и выполняют иные действия, предусмотренные Инструкцией и банковскими правилами.

Должностные лица банка проводят в порядке, установленном законодательством Российской Федерации, идентификацию клиента, а также проверяют наличие у клиента правоспособности (дееспособности).

При открытии банковского счета, счета по вкладу (депозиту) должностное лицо банка должно установить, действует ли лицо, обратившееся для открытия счета, от своего имени или по поручению и от имени другого лица, которое будет являться клиентом.

В случае, если обратившееся для открытия счета лицо является представителем клиента. должностные лица банка обязаны установить личность представителя клиента, а также получить документы, подтверждающие наличие у него соответствующих полномочий.

В случаях, предусмотренных Инструкцией, должностные лица банка должны установить личность лица (лиц), наделенного правом первой или второй подписи, а также лица (лиц), уполномоченного распоряжаться денежными средствами, находящимися на счете, используя аналог собственноручной подписи, коды, пароли и иные средства, подтверждающие наличие указанных полномочий.

Банк обязан располагать копиями документов, удостоверяющих личность лица, идентифицируемого банком, или личность которого необходимо установить при открытии банковского счета, счета по вкладу (депозиту).

При изготовлении копии документа, удостоверяющего личность, допускается копирование отдельных страниц, содержащих сведения, необходимые для идентификации клиента (установления личности представителя клиента).

Сведения, устанавливаемые банком при открытии банковских счетов, счетов по вкладу (депозиту), в том числе сведения о клиенте, его представителе и выгодоприобретателе, должны быть документированы в соответствии с требованиями, установленными законодательством Российской Федерации.

В случае изменения сведений, подлежащих установлению при открытии банковского счета, счета по вкладу (депозиту), клиенты обязаны представлять в банк необходимые документы (их копии), подтверждающие изменение данных сведений.

Для открытия банковского счета, счета по вкладу (депозиту) в банк представляются оригиналы документов или их копии, заверенные в порядке, установленном законодательством Российской Федерации.

В банк могут быть представлены копии документов, заверенные клиентом - юридическим лицом, при условии установления банком их соответствия оригиналам документов. Копии документов, заверенные клиентом - юридическим лицом, должны содержать подпись лица, заверившего копию документа, его фамилию, имя, отчество (при наличии) и должность, а также оттиск печати (при ее отсутствии - штампа) клиента.

На принятой от клиента - юридического лица изготовленной им копии документа должностное лицо банка учиняет надпись "сверено с оригиналом" и проставляет свою подпись с указанием фамилии, имени, отчества (при наличии) и должности, а также оттиск печати или штампа банка, установленного для этих целей распорядительным актом банка.

Должностное лицо банка может изготовить и заверить копии с документов, представленных клиентом (его представителем) для открытия банковского счета, счета по вкладу (депозиту), в помещении банка. При этом должностное лицо банка учиняет на изготовленной копии документа надпись "копия верна" и проставляет свою подпись с указанием фамилии, имени, отчества (при наличии) и должности, а также оттиск печати или штампа банка, установленного для этих целей распорядительным актом банка.

При открытии банковского счета, счета по вкладу (депозиту) клиент обязан представить документы, предусмотренные Инструкцией. а также иные документы, в случаях, когда законодательством Российской Федерации открытие банковского счета, счета по вкладу (депозиту) обусловлено наличием документов, не указанных в Инструкции.

Представитель клиента, лица, уполномоченные распоряжаться денежными средствами, находящимися на счете, используя аналог собственноручной подписи, а в случаях, установленных Инструкцией, лица, наделенные правом первой или второй подписи, обязаны представить документ, удостоверяющий личность, а также документы, подтверждающие наличие соответствующих полномочий.

Карточка может не представляться при открытии банковского счета, счета по вкладу (депозиту) физическому лицу, если договором предусмотрено, что перечисление денежных средств с указанного счета осуществляется исключительно на основании заявления клиента - физического лица, а расчетные документы, необходимые для проведения указанной банковской операции, составляются и подписываются банком.

При открытии физическим лицам текущих счетов для осуществления расчетов исключительно с использованием платежных карт банк вправе получить образец собственноручной подписи клиента в порядке, установленном банковскими правилами, без оформления карточки.

В случаях, установленных Инструкцией, вместо карточки может представляться альбом образцов подписей по форме, установленной договором или обычаями делового оборота.

Документы, представляемые при открытии банковского счета, счета по вкладу (депозиту), составленные на иностранном языке, должны сопровождаться переводом на русский язык, заверенным в порядке, установленном законодательством Российской Федерации.

Открытие текущего счета физическому лицуДля открытия текущего счета физическому лицу в банк представляются:

а) документ, удостоверяющий личность физического лица;

в) документы, подтверждающие полномочия лиц, указанных в карточке, на распоряжение денежными средствами, находящимися на банковском счете (если такие полномочия передаются третьим лицам), а в случае когда договором предусмотрено удостоверение прав распоряжения денежными средствами, находящимися на счете, третьими лицами с использованием аналога собственноручной подписи, документы, подтверждающие полномочия лиц, наделенных правом использовать аналог собственноручной подписи;

г) свидетельство о постановке на учет в налоговом органе (при наличии).

Физическое лицо - нерезидент (за исключением граждан Российской Федерации) дополнительно представляет миграционную карту, документ, подтверждающий право иностранного гражданина или лица без гражданства на пребывание (проживание) в Российской Федерации.

Открытие банковских счетов юридическому лицу, индивидуальному предпринимателю, физическому лицу, занимающемуся в установленном законодательством Российской Федерации порядке частной практикойДля открытия расчетного счета юридическому лицу - резиденту в банк представляются:

а) свидетельство о государственной регистрации юридического лица;

б) учредительные документы юридического лица.

Юридические лица, действующие на основе типового устава, утверждаемого Правительством Российской Федерации; действующие на основе типовых положений об организациях и учреждениях соответствующих типов и видов, утверждаемых Правительством Российской Федерации, и разрабатываемых на их основе уставов; действующие на основе типового положения и устава, представляют указанные документы.

Органы государственной власти Российской Федерации, органы государственной власти субъектов Российской Федерации, органы местного самоуправления представляют законодательные и иные нормативные правовые акты, принимаемые в установленном законодательством Российской Федерации порядке решения об их создании и правовом статусе.

Дипломатические и приравненные к ним представительства иностранных государств (за исключением посольств и консульств) представляют документы, подтверждающие статус представительства.

Международные организации представляют международный договор, устав или иной аналогичный документ, подтверждающий статус организации;

в) лицензии (разрешения), выданные юридическому лицу в установленном законодательством Российской Федерации порядке на право осуществления деятельности, подлежащей лицензированию, в случае если данные лицензии (разрешения) имеют непосредственное отношение к правоспособности клиента заключать договор банковского счета соответствующего вида;

д) документы, подтверждающие полномочия лиц, указанных в карточке, на распоряжение денежными средствами, находящимися на банковском счете, а в случае когда договором предусмотрено удостоверение прав распоряжения денежными средствами, находящимися на счете, с использованием аналога собственноручной подписи, документы, подтверждающие полномочия лиц, наделенных правом использовать аналог собственноручной подписи;

е) документы, подтверждающие полномочия единоличного исполнительного органа юридического лица;

ж) свидетельство о постановке на учет в налоговом органе.

Для открытия расчетного счета юридическому лицу - нерезиденту, в том числе корреспондентского счета кредитной организации - нерезиденту, в банк представляются:

а) документы, предусмотренные подпунктами "в", "д", "е" и "ж";

б) документы, подтверждающие правовой статус юридического лица - нерезидента по законодательству страны, на территории которой создано это юридическое лицо, в частности документы, подтверждающие государственную регистрацию юридического лица - нерезидента;

Для открытия корреспондентского счета нерезиденту банк вправе принять вместо карточки альбом образцов подписей лиц, уполномоченных распоряжаться корреспондентским счетом.

Для открытия расчетного счета обособленному подразделению юридического лица - резидента (филиал, представительство) в банк представляются:

а) документы, указанные выше;

б) положение об обособленном подразделении юридического лица;

в) документы, подтверждающие полномочия руководителя обособленного подразделения юридического лица;

г) документ, подтверждающий постановку на учет юридического лица в налоговом органе по месту нахождения его обособленного подразделения.

Для открытия расчетного счета обособленному подразделению юридического лица - нерезидента в банк представляются:

а) документы, предусмотренные для нерезидентов;

б) положение об обособленном подразделении; документы, подтверждающие полномочия руководителя обособленного подразделения юридического лица.

В случаях, предусмотренных законодательством Российской Федерации, представляются также документы, свидетельствующие о внесении записи в сводный государственный реестр аккредитованных на территории Российской Федерации представительств иностранных компаний или государственный реестр филиалов иностранных юридических лиц, аккредитованных на территории Российской Федерации.

Для открытия расчетного счета индивидуальному предпринимателю или физическому лицу, занимающемуся в установленном законодательством Российской Федерации порядке частной практикой, в банк предоставляются:

а) документ, удостоверяющий личность физического лица;

в) документы, подтверждающие полномочия лиц, указанных в карточке, на распоряжение денежными средствами, находящимися на банковском счете (если такие полномочия передаются третьим лицам), а в случае, когда договором предусмотрено удостоверение прав распоряжения денежными средствами, находящимися на счете, третьими лицами с использованием аналога собственноручной подписи, документы, подтверждающие полномочия лиц, наделенных правом использовать аналог собственноручной подписи;

г) свидетельство о постановке на учет в налоговом органе;

д) свидетельство о государственной регистрации в качестве индивидуального предпринимателя;

е) лицензии (патенты), выданные индивидуальному предпринимателю или лицу, занимающемуся частной практикой, в установленном законодательством Российской Федерации порядке, на право осуществления деятельности, подлежащей лицензированию (регулированию путем выдачи патента).

Нотариус представляет документ, подтверждающий наделение его полномочиями (назначение на должность), выдаваемый органами юстиции субъектов Российской Федерации, в соответствии с законодательством Российской Федерации.

Адвокат представляет документ, удостоверяющий регистрацию адвоката в реестре адвокатов.

Для открытия бюджетного счета юридическому лицу наряду с документами, предусмотренными подпунктами "а", "б", "г", "д", "е" и "ж", в банк представляется также документ, подтверждающий право юридического лица на обслуживание в банке.

Открытие счетов по вкладамДля открытия физическому лицу счета по вкладу в банк представляются:

а) документ, удостоверяющий личность физического лица;

б) свидетельство о постановке на учет в налоговом органе (при наличии).

Если договором банковского вклада предусмотрена возможность осуществления расчетов с использованием счета по вкладу, представляется карточка. Одновременно представляются документы, подтверждающие полномочия лиц, указанных в карточке, на распоряжение денежными средствами, находящимися на счете (если такие полномочия передаются третьим лицам). В случае если договором предусмотрено удостоверение прав распоряжения денежными средствами, находящимися на счете, третьими лицами с использованием аналога собственноручной подписи, представляются документы, подтверждающие полномочия лиц, наделенных правом использовать аналог собственноручной подписи.

Физическое лицо - нерезидент (за исключением граждан Российской Федерации) дополнительно представляет миграционную карту, документ, подтверждающий право иностранного гражданина или лица без гражданства на пребывание (проживание) в Российской Федерации.

Для открытия юридическому лицу - резиденту счета по депозиту в банк представляются:

а) свидетельство о государственной регистрации юридического лица;

б) свидетельство о постановке на учет в налоговом органе.

Для открытия индивидуальному предпринимателю или физическому лицу, занимающемуся в установленном законодательством Российской Федерации порядке частной практикой, счета по депозиту в банк представляются:

а) документ, удостоверяющий личность физического лица;

б) свидетельство о постановке на учет в налоговом органе;

в) свидетельство о государственной регистрации в качестве предпринимателя, осуществляющего предпринимательскую деятельность без образования юридического лица (индивидуального предпринимателя);

г) лицензии (патенты), выданные индивидуальному предпринимателю или лицу, занимающемуся частной практикой, в установленном законодательством Российской Федерации порядке, на право осуществления деятельности, подлежащей лицензированию (регулированию путем выдачи патента).

Нотариус представляет документ, подтверждающий наделение его полномочиями (назначение на должность), выдаваемый органами юстиции субъектов Российской Федерации, в соответствии с законодательством Российской Федерации.

Адвокат представляет документ, удостоверяющий регистрацию адвоката в реестре адвокатов.

Карточка с образцами подписей и оттиска печатиКарточка оформляется на бланке формы № 0401026 по ОКУД и представляется клиентом в банк в случаях, предусмотренных Инструкцией, вместе с другими документами, необходимыми для открытия банковского счета, счета по вкладу (депозиту).

Карточка заполняется с применением пишущей или электронно-вычислительной машины шрифтом черного цвета либо ручкой с пастой (чернилами) черного, синего или фиолетового цвета. Применение факсимильной подписи для заполнения полей карточки не допускается.

Банк изготавливает необходимое для использования в работе количество копий карточки. Использование копий карточки, полученных на множительной технике, допускается при условии, что копирование производится без искажения.

Копии карточки должны быть заверены подписью главного бухгалтера банка (его заместителя) либо сотрудника банка, уполномоченного распорядительным актом банка оформлять карточку.

Вместо копий возможно использование дополнительных экземпляров карточек, представленных клиентом.

В случае обслуживания одним операционным работником банка нескольких счетов клиента и при условии совпадения перечня лиц, наделенных правом подписи, банк вправе не требовать оформления карточки к каждому счету.

Бланки карточек изготавливаются клиентами, банком самостоятельно .

Принятие банком карточки с иным количеством или расположением полей не допускается.

Допускается произвольное количество строк в полях "Владелец счета", "Фамилия, имя, отчество" и "Образец подписи" с учетом количества лиц, наделенных правами первой или второй подписи, а также в поле "N банковского счета".

При изготовлении карточки допускается подстрочное указание перевода полей карточки на языках народов Российской Федерации, а также на иностранных языках.

Поле "Образец оттиска печати" должно предусматривать возможность проставления оттиска печати диаметром не менее 45 мм, не выходя за границы данного поля.

Право первой подписи принадлежит клиенту - физическому лицу, индивидуальному предпринимателю, физическому лицу, занимающемуся в установленном законодательством Российской Федерации порядке частной практикой.

Право первой подписи может принадлежать физическим лицам на основании соответствующей доверенности, выданной в случаях и порядке, установленных законодательством Российской Федерации, физическим лицом, индивидуальным предпринимателем, физическим лицом, занимающимся в установленном законодательством Российской Федерации порядке частной практикой.

Право первой подписи принадлежит руководителю клиента - юридического лица (единоличному исполнительному органу), а также иным лицам, наделенным правом первой подписи распорядительным актом руководителя юридического лица, либо на основании доверенности, выдаваемой в порядке, установленном законодательством Российской Федерации.

В случаях и в порядке, предусмотренных законодательством Российской Федерации, право первой подписи может быть передано управляющему или управляющей организации.

В случае если управляющая организация, выполняющая функции единоличного исполнительного органа, предоставляет своим сотрудникам право первой подписи от имени юридического лица - клиента, такое право может быть предоставлено на основании распорядительного акта руководителя управляющей организации либо доверенности, выдаваемой в порядке, установленном законодательством Российской Федерации.

В качестве лица, имеющего право первой подписи, может выступать единоличный исполнительный орган управляющей организации.

Право второй подписи принадлежит главному бухгалтеру клиента - юридического лица и (или) лицам, уполномоченным на ведение бухгалтерского учета, на основании распорядительного акта руководителя юридического лица.

В случае если ведение бухгалтерского учета передано в порядке, установленном законодательством Российской Федерации, третьим лицам, им также может быть предоставлено право второй подписи на основании распорядительного акта руководителя клиента - юридического лица.

Руководитель и главный бухгалтер клиента - юридического лица могут не указываться в карточке в качестве лиц, наделенных правом, соответственно, первой или второй подписи, при условии наделения правом первой или второй подписи иных лиц.

Правом первой или второй подписи могут быть наделены одновременно несколько сотрудников юридического лица.

Наделение одного физического лица одновременно правом первой и второй подписи не допускается.

Если руководитель клиента - юридического лица ведет в случаях, предусмотренных законодательством Российской Федерации, бухгалтерский учет лично, в карточке проставляется собственноручная подпись (подписи) лица (лиц), наделенных правом только первой подписи.

При этом в карточке в поле "Вторая подпись" указывается, что лицо, наделенное правом второй подписи, отсутствует.

Образец оттиска печати юридического лица (филиала, представительства), проставляемого клиентом в карточке, должен соответствовать печати, которую имеет клиент.

Подлинность собственноручных подписей лиц, наделенных правом первой или второй подписи, может быть удостоверена нотариально.

Карточка может быть оформлена без нотариального свидетельствования подлинности подписей в присутствии уполномоченного лица в следующем порядке:

- Уполномоченное лицо устанавливает личности указанных в карточке лиц на основании представленных документов, удостоверяющих личность.

- Уполномоченное лицо устанавливает полномочия указанных в карточке лиц на основе изучения учредительных документов клиента, а также документов о наделении лица соответствующими полномочиями.

- Лица, указанные в карточке, в присутствии уполномоченного лица проставляют собственноручные подписи в соответствующем поле карточки. В незаполненных строках проставляются прочерки.

- В подтверждение совершения подписей указанных лиц в присутствии уполномоченного лица уполномоченное лицо в помещении банка заполняет поле "Место для удостоверительной надписи о свидетельствовании подлинности подписей" карточки.

Карточка действует до прекращения договора банковского счета, закрытия счета по вкладу (депозиту) либо до ее замены новой карточкой.

Это важно! В случае замены или дополнения хотя бы одной подписи и (или) замены (утери) печати, изменения фамилии, имени, отчества указанного в карточке лица, а также в случаях изменения реквизитов, позволяющих идентифицировать клиента (изменение наименования, организационно-правовой формы юридического лица), либо в случае досрочного прекращения полномочий органов управления клиента в соответствии с законодательством Российской Федерации, а также в случае приостановления полномочий органов управления клиента в соответствии с законодательством Российской Федерации, клиентом представляется новая карточка.