Рейтинг: 4.8/5.0 (1775 проголосовавших)

Рейтинг: 4.8/5.0 (1775 проголосовавших)Категория: Бланки/Образцы

Константин Николаев 2014-01-19

С 1 января 2014 года вводятся новые правила заполнения платежных поручений. Это связано с введением в действие приказа Минфина России от 12.11.2013 № 107н «Об утверждении Правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации».

Платежное поручение применяется при безналичных расчетах, а также при уплате налогов и страховых взносов.

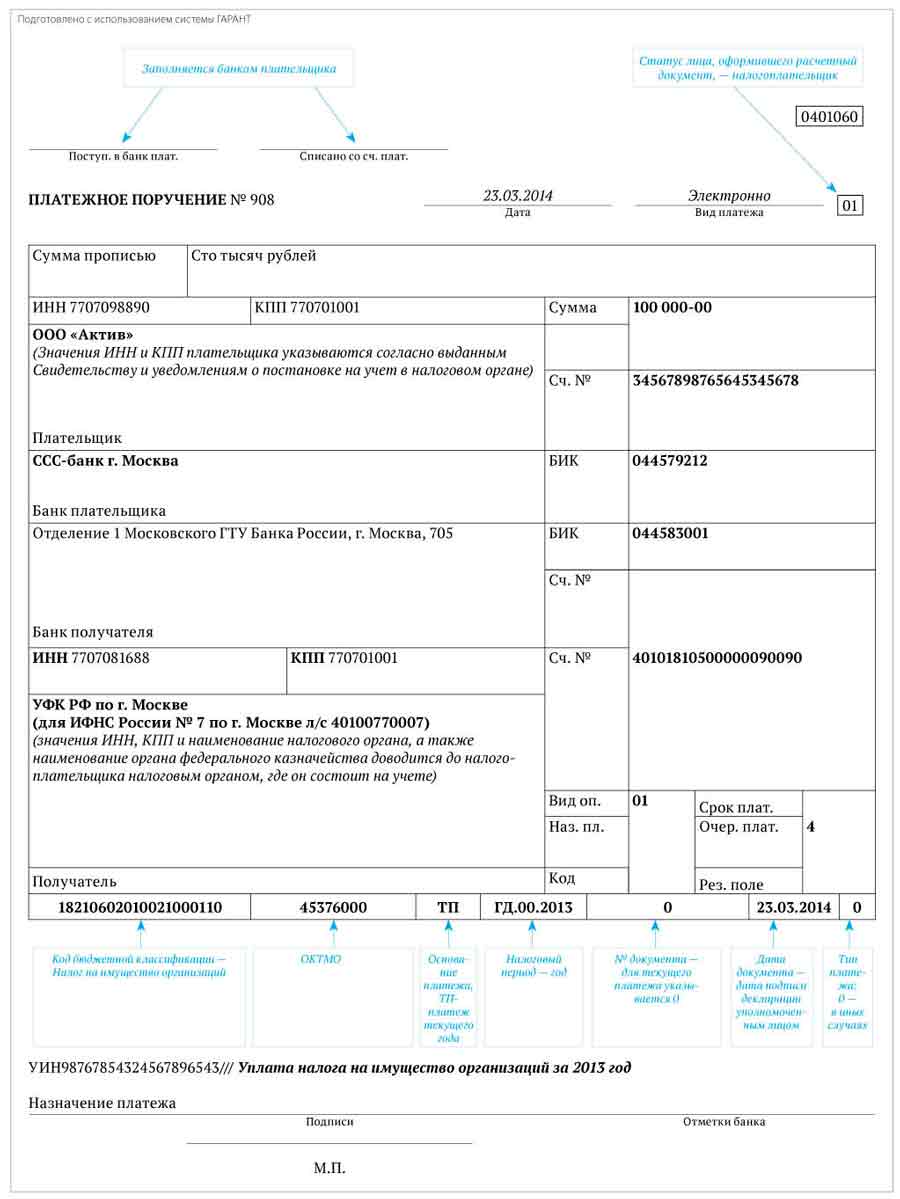

Поля платежного порученияВ форме платежного поручения красным цветом выделены поля, на которые особо стоит обратить внимание в связи с изменениями, вступившими в силу с 1 января 2014.

В 2014 году в платежном поручении появился новый реквизит — «Уникальный идентификатор начисления» (УИН). Данные о нем предоставляет администратор доходов бюджетов.

Реквизит «УИН» с 1 января по 30 марта 2014 года

Уникальный идентификатор начисления указывается первым в реквизите «Назначение платежа» и состоит из 23 знаков: первые три знака принимают значение «УИН», знаки с 4 по 23 соответствуют значению уникального идентификатора начисления.

Для выделения информации об уникальном идентификаторе начисления после уникального идентификатора начисления используется символ «///».

Например: «УИН12345678901234567890///».

До 31 марта 2014 года в поле 22 «Код» значение реквизита не указывается

С 31 марта 2014 года вступают в силу правила заполнения поля «Код» (Указание Банка России от 15.07.2013 № 3025-У). Кроме понятия «УИН», появляется еще понятие «уникальный идентификатор платежа (УИП)».

УИП будет указываться в поле «Код» (22). На бумажном носителе может допускаться указание уникального идентификатора платежа двумя и более строками.

В то же время в пункте 12 приложения 2 и пункте 7 приложения 4 к приказу № 107н сказано, что в реквизите «Код» указывается уникальный идентификатор начисления.

Из вышесказанного можно сделать вывод, что УИН и УИП — это один и тот же показатель.

Чтобы узнать значение УИН, организации необходимо обратиться непосредственно в налоговую инспекцию, Пенсионный фонд или территориальное отделение ФСС РФ.

Правила заполнения платежного поручения:

— 1 января по 30 марта 2014.

Заполняется поле «Назначение платежа» «УИН12345678901234567890/// Страховые взносы…» или «УИН0/// Страховые взносы…» (при отсутствии УИН)

— с 31 марта 2014. Заполняется поле «Код» 20 символов.

С 1 января 2014 года заполняется в соответствии с приложением 5 к приказу № 107н.

При наличии записей в полях 104—110 расчетного документа поле 101 должно быть заполнено обязательно.

В поле 101 платежного поручения указывается статус плательщика. Данный показатель может принимать значения 01—26.

Количество возможных значений статуса плательщика увеличилось, но это не коснулось расчетов по НДФЛ. С начала 2014 года при перечислении любых страховых взносов в платежках необходимо ставить статус 08.

Поле «101» может иметь следующие статусы:

«01» — налогоплательщик (плательщик сборов) — юридическое лицо;

«02» — налоговый агент;

«03» — организация федеральной почтовой связи, составившая распоряжение о переводе денежных средств по каждому платежу физического лица;

«04» — налоговый орган;

«05» — территориальные органы Федеральной службы судебных приставов;

«06» — участник внешнеэкономической деятельности — юридическое лицо;

«07» — таможенный орган;

«08» — плательщик — юридическое лицо (индивидуальный предприниматель), осуществляющее перевод денежных средств в уплату страховых взносов и иных платежей в бюджетную систему Российской Федерации;

«09» — налогоплательщик (плательщик сборов) — индивидуальный предприниматель;

«10» — налогоплательщик (плательщик сборов) — нотариус, занимающийся частной практикой;

«11» — налогоплательщик (плательщик сборов) — адвокат, учредивший адвокатский кабинет;

«12» — налогоплательщик (плательщик сборов) — глава крестьянского (фермерского) хозяйства;

«13» — налогоплательщик (плательщик сборов) — иное физическое лицо — клиент банка (владелец счета);

«14» — налогоплательщик, производящий выплаты физическим лицам;

«15» — кредитная организация (филиал кредитной организации), платежный агент, организация федеральной почтовой связи, составившие платежное поручение на общую сумму с реестром на перевод денежных средств, принятых от плательщиков — физических лиц;

«16» — участник внешнеэкономической деятельности — физическое лицо;

«17» — участник внешнеэкономической деятельности — индивидуальный предприниматель;

«18» — плательщик таможенных платежей, не являющийся декларантом, на которого законодательством Российской Федерации возложена обязанность по уплате таможенных платежей;

«19» — организации и их филиалы (далее — организации), составившие распоряжение о переводе денежных средств, удержанных из заработной платы (дохода) должника — физического лица в счет погашения задолженности по платежам в бюджетную систему Российской Федерации на основании исполнительного документа, направленного в организацию в установленном порядке;

«20» — кредитная организация (филиал кредитной организации), платежный агент, составившие распоряжение о переводе денежных средств по каждому платежу физического лица;

«21» — ответственный участник консолидированной группы налогоплательщиков;

«22» — участник консолидированной группы налогоплательщиков;

«23» — органы контроля за уплатой страховых взносов;

«24» — плательщик — физическое лицо, осуществляющее перевод денежных средств в уплату страховых взносов и иных платежей в бюджетную систему Российской Федерации;

«25» — банки-гаранты, составившие распоряжение о переводе денежных средств в бюджетную систему Российской Федерации при возврате налога на добавленную стоимость, излишне полученной налогоплательщиком (зачтенной ему) в заявительном порядке, а также при уплате акцизов, исчисленных по операциям реализации подакцизных товаров за пределы территории Российской Федерации, и акцизов по алкогольной и (или) подакцизной спиртосодержащей продукции;

«26» — учредители (участники) должника, собственники имущества должника — унитарного предприятия или третьи лица, составившие распоряжение о переводе денежных средств на погашение требований к должнику по уплате обязательных платежей, включенных в реестр требований кредиторов, в ходе процедур, применяемых в деле о банкротстве.

В поле 104 нужно вписать 20-значный КБК. Приказ Минфина России от 01.07.2013 № 65н утвердил коды бюджетной классификации на 2014 год.

Изменения коснулись уплаты взносов в ПФР, начиная с перечисления за январь нужно формировать одно платежное поручение для уплаты страховых взносов в пенсионный фонд РФ. Остальные коды остались прежними.

Страховые взносы за декабрь 2013 года нужно перечислять двумя платежками на КБК, действовавшие в 2013 году.

Перечень КБК на 2014 год по основным налогам и взносам:

НДФЛ — 182 1 01 02010 01 1000 110

Страховые взносы в ПФР на выплату 392 1 02 02010 06 1000 160

страховой части трудовой пенсии

Страховые взносы в ПФР по 392 1 02 02131 06 1000 160

дополнительному тарифу с выплат

работникам в соответствии со Списком № 1

Страховые взносы в ПФР по 392 1 02 02132 06 1000 160

дополнительному тарифу с выплат

работникам в соответствии со Списком № 2

Страховые взносы в ФФОМС 392 1 02 02101 08 1011 160

Страховые взносы в ФСС РФ 393 1 02 02090 07 1000 160

Страховые взносы на случай 393 1 02 02050 07 1000 160

травматизма в ФСС РФ

Дополнительные страховые взносы 392 1 02 02041 06 1100 160

в ПФР на накопительную часть

трудовой пенсии работников.

Работодатель их удерживает из зарплаты

работника на основании заявления

Взносы работодателя на накопительную 392 1 02 02041 06 1200 160

часть трудовой пенсии.

По усмотрению работодателя.

С 2014 года в платежных поручениях код ОКАТО заменяется на код из нового Общероссийского классификатора территорий муниципальных образований (ОКТМО) (приказ Росстандарта от 14.06.2013 № 159-ст «О принятии и введении в действие Общероссийского классификатора территорий муниципальных образований ОК 033-2013»).

Для муниципальных образований коды ОКТМО состоят из 8 знаков, а для населенных пунктов — из 11.

В новых и старых кодах будут совпадать первые две цифры, а остальные поменяются.

Последние 3 знака кода ОКТМО обозначают населенные пункты, входящие в состав муниципальных образований.

Узнать свой код ОКТМО можно на сайте ФНС России или в налоговой инспекции.

Поле 106 «Основание платежа»Коды оснований платежа приведены в пункте 7 приложения 2 к приказу № 107н, в части НДФЛ и страховых взносов они остались теми же, что и в 2013 году.

При осуществлении текущего платежа поле принимает значение «ТП»

В случае если в поле 106 проставлен 0, инспекторы самостоятельно относят поступившие денежные средства к одному из оснований платежа.

Основные значения реквизита 106:«ТП» — платежи текущего года;

«ЗД» — добровольное погашение задолженности но истекшим налоговым, расчетным (отчетным) периодам при отсутствии требования налогового органа об уплате налогов (сборов);

«БФ» — текущий платеж физического лица — клиента банка (владельца счета), уплачиваемый со своего банковского счета;

«ТР» — погашение задолженности по требованию налогового органа об уплате налогов (сборов);

«РС» — погашение рассроченной задолженности;

«ОТ» — погашение отсроченной задолженности;

«РТ» — погашение реструктурируемой задолженности;

«ПБ» — погашение должником задолженности в ходе процедур, применяемых в деле о банкротстве;

«ПР» — погашение задолженности, приостановленной к взысканию;

«АП» — погашение задолженности по акту проверки;

«АР» — погашение задолженности но исполнительному документу;

«ИН» — погашение инвестиционного налогового кредита;

«ТЛ» — погашение учредителем (участником) должника, собственником имущества должника — унитарного предприятия или третьим лицом задолженности в ходе процедур, применяемых в деле о банкротстве;

«ЗТ» — погашение текущей задолженности в ходе процедур, применяемых в деле о банкротстве.

Поле «Налоговый период» используется для указания периодичности уплаты налога (сбора) или конкретной даты уплаты, установленной законодательством (п. 8 приложения 2 к приказу № 107н).

Поле 107 имеет 10 знаков, восемь несут смысловое значение, а два являются разделительными и заполняются точками.

Первые два знака показателя налогового периода предназначены для определения периодичности уплаты, которая может быть месячной, квартальной, полугодовой или годовой.

«МС» — месячные платежи;

«КВ» — квартальные платежи;

«ПЛ» — полугодовые платежи;

«ГД» — годовые платежи.

При перечислении НДФЛ или страховых взносов указывается месячная периодичность (1-й и 2-й знаки).

3-й и 6-й знаки ставятся точки.

В 4-м и 5-м знаках проставляется месяц (значения могут меняться от 01 до 12).

В 7—10-м знаках — год.

В поле «Налоговый период» нужно отразить тот период, за который осуществляется уплата или доплата налогового платежа, независимо от даты перечисления средств.

При осуществлении платежа за декабрь 2013 года указывается МС.12.2013. За январь 2014 года в поле указывается значение МС.01.2014.

Поле 108 «Номер документа»В поле 108 указывается номер документа, на основании которого производится платеж. Этот показатель зависит от значения поля 106 «Основание платежа».

Если компания исполняет требование налоговой инспекции или перечисляет средства по различным решениям и определениям, в поле 108 нужно указывать номера исполняемых документов без знака «№» (п. 9 приложения 2 к приказу № 107н).

Если перечисляется текущий платеж или добровольно погашается задолженность (отсутствует требование налогового органа, ПФР или ФСС РФ), в поле 108 ставят 0.

Поле 109 «Дата документа»При перечислении текущих платежей в поле 109 нужно указать дату подписания декларации (расчета) согласно абзаца 2 пункта 10 приложения 2 к приказу № 107н.

Реквизит поля 109 состоит из 10 знаков: первые 2 знака обозначают календарный день, 4-й и 5-й — месяц, с 7-го по 10-й — год.

В случаях, когда компания перечисляет платеж раньше сдачи декларации, в поле 109 ставят 0. Например, взносы в ПФР за декабрь 2013 года нужно заплатить до 15 января 2014 года, а расчет за 2013 год компания сдаст только в феврале.

Поле 110 «Тип платежа»С января 2014 года изменится количество кодов для типа платежа:

• ПЕ — уплата пени;

• ПЦ — уплата процентов;

• 0 — остальные случаи.

Это сделано с целью упрощения заполнения платежного поручения, а также убрать лишнюю путаницу с типами платежей.

Таким образом, при уплате НДФЛ и взносов во внебюджетные фонды в платежных поручениях, отправленных после 1 января 2014 года, надо будет ставить 0.

Поле 24 «Назначение платежа»Общие требования к назначению платежа не изменились – необходимо указать наименование товаров, работ, услуг, номер и дату товарного документа, договора.

Что касается НДС, из новых правил следует, что налог в составе платежа плательщики заполняют по желанию. Прежние правила требовали обязательно выделять отдельной строкой НДС или указать, что налог не уплачивается. Банки пока еще требуют писать в назначении платежа, включает ли его сумма НДС. Поэтому безопаснее от такой информации пока не отказываться.

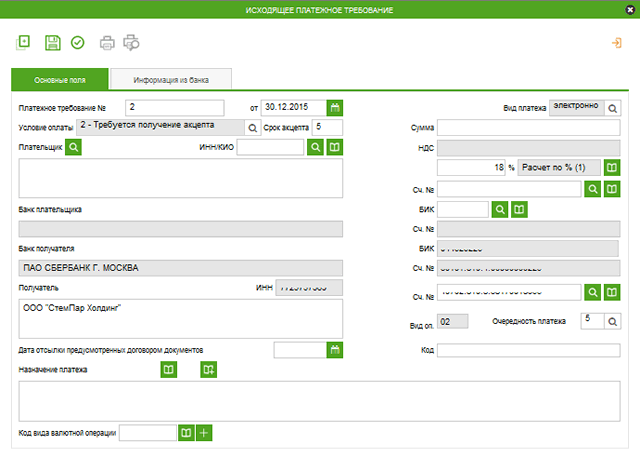

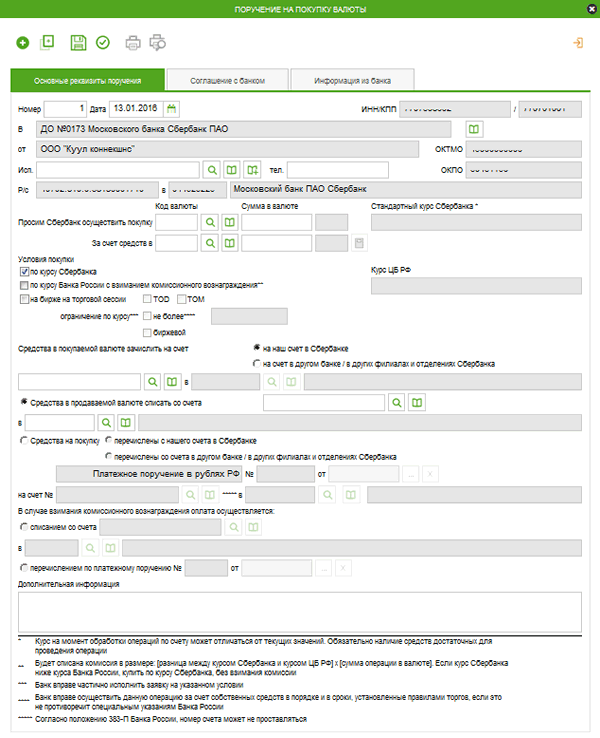

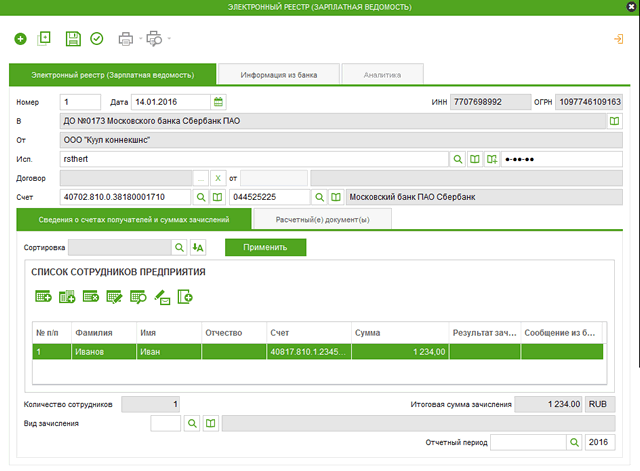

После сохранения подпишите и отправьте в сбербанк бизнес онлайн видео платежного поручения банк (аналогично платежному поручению). Через 3-10 минут зайдите в «Услуги» «РКО по рублевым операциям» «Информация о движении денежных средств по рублевым счетам откройте документ: для просмотра выписки нажмите. чтобы распечатать выписку нажмите. Если нужно узнать от какого контрагента поступило зачисление, либо посмотреть конкретный документ, зайдите во вторую закладку «Документы выберите документ и нажмите правую кнопку мыши: просмотр: ; печать печать документа; предварительный просмотр: ; поиск поиск документа в данной выписке. Создание письма производится в «Услуги» «Письма» «Письма в Банк». Нажмите кнопку, в появившемся окне заполните тему и текст сообщения. В случае если.

Что делать при ошибке «Неверный логин или пароль»?Необходимо проверить правильность ввода логина (сравнить его с информационным листом) и пароля. В пароле могут использоваться латинские буквы разного регистра и цифры. Если же вы забыли пароль, вам следует заполнить заявление о выдаче нового пароля в связи с его утратой в отделении банка по месту ведения счета. Что делать, если при входе в систему «Сбербанк Бизнес онлайн» появилось сообщение «Учетная запись заблокирована»?Для разблокировки учетной записи или получения нового пароля Вам следует заполнить соответствующее заявление о выдаче нового пароля в отделении банка по месту ведения счета. Если в организации поменялся директор/бухгалтер или держатель учетной. Безопасность Сбербанк Бизнес ОнЛайн;. Платежного поручения. Бизнес ОнЛайн; Поручения. Сбербанк Бизнес Онлайн. Сбербанк Бизнес ОнЛ@йн является создание платежного поручения. Статус платежного поручения изменится на исполнено. Сбербанк бизнес онлайн. November 10.

Оглавление обзора Сбербанк Бизнес ОнЛайн, электронный документ Платежное поручение системы Сбербанк Бизнес ОнЛайн предназначен для передачи распоряжения владельца рублевого счета обслуживающему его банку перевести денежную сумму в рублях РФ на счет получателя средств, открытый в этом или сбербанк бизнес онлайн видео библиотекаря платежного поручения другом банке России. Формирование платежных поручений осуществляется в соответствии с инстр. «Формирование и отправка на обработку платежных поручений» и «Формирование / просмотр документов и шаблонов». Формирование комплекта подписей и отправка платежного поручения на обработку осуществляется стандартным образом (см. «Формирование и проверка подписей под документами» и «Отправка документов. Отзыв платежных поручений осуществляется с помощью запросов на отзыв документа в соответствии с инстр. «Отзыв отправленного. Сбербанк Бизнес Онлайн. Дистанционное обслуживание клиентов. Подключение к системе. Что такое Сбербанк бизнес онлайн. В сбербанк бизнес онлайн видео платежного поручения правом верхнем углу платежного поручения. Видео. Для доступа к своему расчетному счету через Сбербанк-онлайн, нужно обратиться в местное отделение Сбербанка и предоставить логин и номер мобильного телефона (на этот номер будут поступать смс-сообщения с одноразовым паролем). Непосредственно в самой системе: раздел Операции- Создать рублевое платежное поручение. В платежном поручении данные плательщика (Ваши) уже заполнены. Вбиваем ИНН, наименование, БИК банка, расчетный счет получателя, а также номер счета (в графе Основание) и сумму по счету. Будьте внимательны: по умолчанию НДС в программе составляет 18 ( меняем в соответствии со счетом на оплату). Сохраняем платежное поручение. Автоматически переходим в список всех платежных поручений. Для дальнейших операций над платежным поручением. Процесс создания исходящего платежного поручения. Видео для. Сбербанк Бизнес ОнЛайн. Сбербанк Бизнес Онлайн. Образец платежного поручения. Бизнес Онлайн. В данном видео. Инструкция и ответы на основные вопросы по работе сервиса Сбербанк бизнес онлайн. Что такое Сбербанк бизнес онлайн? Это интернет-банкинг для малого бизнеса индивидуальных предпринимателей и юридических лиц. Что можно делать при помощи Сбербанк бизнес онлайн? Проводить платежи;Оплачивать налоги;Следить за состоянием счетов и остатков по ним;Создавать шаблоны платежных поручений;Создавать и вести справочники контрагентов;Работать с документами 1C.Работает.  Ваз 2111 замена радиатора печки пошаговая - Замена радиатора печки на автомобиле ВАЗ-2101, ВАЗ-2106, ВАЗ-2107 - замена радиатора отопителя ваз 2111 замена радиатора печки пошаговая ВАЗ, снять радиатор печки ВАЗ. Купите двойник на шланг омывателя, т.к. В будущем он облегчит демонтаж и монтаж ветровой накладки. Видео инструкция по замене радиатора печки ВАЗ 2110 (нового образца) Подводим итоги, чтобы заменить радиатор отопителя своими.

Ваз 2111 замена радиатора печки пошаговая - Замена радиатора печки на автомобиле ВАЗ-2101, ВАЗ-2106, ВАЗ-2107 - замена радиатора отопителя ваз 2111 замена радиатора печки пошаговая ВАЗ, снять радиатор печки ВАЗ. Купите двойник на шланг омывателя, т.к. В будущем он облегчит демонтаж и монтаж ветровой накладки. Видео инструкция по замене радиатора печки ВАЗ 2110 (нового образца) Подводим итоги, чтобы заменить радиатор отопителя своими.

Читать далее.  Scanmyreg 2 0 на русском языке - ScanMyReg - простое приложение для оптимизации системного реестра и увеличения производительности работы системы. Программа позволяет найти и устранить ошибки в реестре, удалить устаревшую информацию, а также дефрагментировать системный реестр. Кроме этого ScanMyReg делает резервную копию реестра, которую можно восстановить при возникновении каких-либо проблем. В бесплатной версии программы присутствуют ограничения на исправление ошибок. Язык: Русский, оС.

Scanmyreg 2 0 на русском языке - ScanMyReg - простое приложение для оптимизации системного реестра и увеличения производительности работы системы. Программа позволяет найти и устранить ошибки в реестре, удалить устаревшую информацию, а также дефрагментировать системный реестр. Кроме этого ScanMyReg делает резервную копию реестра, которую можно восстановить при возникновении каких-либо проблем. В бесплатной версии программы присутствуют ограничения на исправление ошибок. Язык: Русский, оС.

Читать далее.  Длинк дир 620 подключения на ос 7 - Комплект антивирусов - самое лучшее от отзывам посетителей сайта! Бесплатная лицензия. 1 год, антивирус Аваст с бесплатной лицензией на 1 год - подробности установки и настройки видео ролик продолжительностью около 3-х минут наглядно покажет вам, как скачать и установить эту замечательную систему защиты на компьютер. Касперский Яндекс версия, бесплатная лицензия: 6 месяцев. Антивирус от.

Длинк дир 620 подключения на ос 7 - Комплект антивирусов - самое лучшее от отзывам посетителей сайта! Бесплатная лицензия. 1 год, антивирус Аваст с бесплатной лицензией на 1 год - подробности установки и настройки видео ролик продолжительностью около 3-х минут наглядно покажет вам, как скачать и установить эту замечательную систему защиты на компьютер. Касперский Яндекс версия, бесплатная лицензия: 6 месяцев. Антивирус от.

Читать далее.  Холодная пристрелка 7 62 на 39 - Volfdallis 08:32Продам патроны холодной пристрелки(410,12,20, и других калибров)также предлагаю коллиматорные прицелы от saigaclub, магазины и ЗИП от ижевского оружейного завода конценр калашников для сайги и ЗИП для вепря От молот под калибры 12,20,410,7.6239,308(Гарантия, отправляю в регионы почтой 1 класс, холодная пристрелка 7 62 на 39 возможен наложенный платеж)патрон холодной пристрелки 4р холодной пристрелки рlki-12-kalibrпатрон холодной.

Холодная пристрелка 7 62 на 39 - Volfdallis 08:32Продам патроны холодной пристрелки(410,12,20, и других калибров)также предлагаю коллиматорные прицелы от saigaclub, магазины и ЗИП от ижевского оружейного завода конценр калашников для сайги и ЗИП для вепря От молот под калибры 12,20,410,7.6239,308(Гарантия, отправляю в регионы почтой 1 класс, холодная пристрелка 7 62 на 39 возможен наложенный платеж)патрон холодной пристрелки 4р холодной пристрелки рlki-12-kalibrпатрон холодной.

Читать далее.

Платежное поручение есть приказ владельца счета (далее- плательщика) в адрес обслуживающего его банка, который оформлен расчетным документом установленной формы, перевести конкретную сумму денег на счет получателя, указанного плательщиком, независимо от того, в каком банке получатель открыл расчетный счет.

Вы можете скачать бланки платежного поручения с нашего сайта.

Заполняем реквизиты бланка платежного поручения следующим образом:

1. Наименование расчетного документа (1) (Платежное поручение №) указывается над полем «Сумма прописью».

Номер платежного поручения (3) указывается цифрами. Нумерация обнуляется с нового года и начинается заново. Если номер платежного поручения более трех цифр, то при осуществлении платежей через систему расчетно- кассовых центров все платежные документы будут идентифицироваться по последним трем цифрам, при этом это не должны быть цифры «000».

2. В поле (2) бланка платежного поручения указана форма платежного поручения. В данном случае это форма номер 0401060- стандартная форма бланка платежного поручения.

3. В поле (101) бланка платежного поручения указывается статус налогоплательщика. Заполняется при перечислении налогов(остальные поля по налоговой платежке см. п.12). Это двузначные числа, которые утверждены приказом Минфина России от 24 ноября 2004г. N 106-н. К примеру, организация или индивидуальный предприниматель указывает число 14 при перечислении ЕСН и страховых взносов в Пенсионный фонд.

4. В поле «Дата» (4) бланка платежного поручения указывается дата составления платежного поручения в одном из двух форматов: цифрами в формате ДД.ММ.ГГГГ(к примеру, «06.10.2009») или число и год цифрами, а месяц прописью(к примеру, «06 октября 2009»).

5. В поле «Вид платежа» (5) бланка платежного поручения необходимо указать «почтой» или «телеграфом», если платежи осуществляются почтовым или телеграфным способом соответственно. Если платежи осуществляются электронным способом, то указываем «электронно». В противном случае поле заполнять не надо(к примеру, если платежи осуществляются внутри организации).

6. В поле «Сумма прописью» (6) бланка платежного поручения с заглавной буквы указывается сумма платежа прописью. Слова «рубль» и «копейка» независимо от падежа не сокращают. Копейки указывают цифрами. Если сумма платежа целая, то есть не содержит копеек, то копейки можно не указывать, в таком случае в поле «Сумма» после суммы платежа указывают знак «=».

7. В поле «Сумма» (7) бланка платежного поручения сумма платежа указывается уже в цифрах, причем рубли от копеек отделяется знаком тире. Если сумма платежа выражена в целых рублях, то копейки указываются, как писалось выше, знаком «=».

8. Далее заполняем все необходимые поля плательщика:

ИНН (60) - идентификационный номер налогоплательщика. Для физических лиц указывается 12-разрядный ИНН, для юридических лиц- 10-разрядный.

КПП (102) - код причины постановки на учет. Присваивается организации налоговой инспекцией по месту регистрации. Физические лица и ИП не имеют КПП, поэтому в этом поле они ставят «0».

Плательщик (8) - наименование того, кто платит. Заполнять данное поле точно, как поименовано в банковской карточке плательщика.

Сч. № (9) - номер расчетного счета плательщика.

Банк плательщика (10) - указывается полное наименование банка того, кто платит, с указанием города, где находится банк.

БИК (11) - указывается банковский идентификационный код банка плательщика.

Сч. № (12) - указывается номер корреспондентского счета банка получателя, который открыт этим банком в учреждении Банка России.

10. В бланке платежного поручения все реквизиты банка получателя аналогичные и заполняются по данным банка, на который плательщик переводит денежные средства: (13), (14), (15) .

11. Заполняем поля получателя в бланке платежного поручения:

ИНН (61). КПП (103). Получатель (16). Сч. № (17) заполняем аналогично(см. п.9), только на основе данных получателя.

Вид оп. (18) - указывается вид операции. В данном случае ставим «01»-это банковский шифр оплаты платежным поручением.

Срок плат. (19) - срок платежа. Данное поле не заполняется до указаний Банка России.

Наз. пл. (20) - указывается кодовое назначение платежа. Этот регистр не заполняется до указаний Банка России.

Очер. плат. (21) - указывается очередность платежа. Имеет свою нумерацию:

1- перечисление денежных средств за возмещение вреда, нанесенному здоровью, и за взыскание алиментов;

2- перечисление денежных средств для расчетов по оплате труда, выплате пособий и вознаграждений

3- данная цифра не используется;

4- платежи в бюджет и во внебюджетные фонды: налоги, гос. пошлины, пени.

5- перечисление денежных средств по исполнительным документам, которые предусматривают удовлетворение других требований;

6- расчеты с поставщиками;

Код (22) не заполняется до указаний Банка России

Рез. поле (23) является резервным и заполняется согласно нормативным актам, закрепленных Банком России

12. После в одну линии указаны 5 полей, которые предназначены для заполнения налоговой платежки (формы 104-110). Заполняются после указания статуса налогоплательщика(см. п.3). Назначение форм(слева направо):

КБК (104) - код бюджетной классификации. Это 20-значный код, который указывается в соответствии с классификацией доходов.

Код ОКАТО (105) - это код налоговой инспекции.

Основание платежа (106) - указывается код одного из оснований платежа( две заглавные буквы). Всего их 11.

Налоговый период (107) - указывается дата перечисления налогов или периодичность уплаты налогов.

Номер документа (108) - данное поле заполняется по требованию налоговой необходимо уплатить налоги. Ноль ставится в случае уплаты текущих платежей.

Дата документа (109) - указывается дата предоставления авансового платежа или декларации в налоговые органы.

Тип платежа (110) - бывает трех видов: НС- уплата налога и сбора; ВЗ- уплата взноса; УП-уплата пошлины.

13. В поле «Назначение платежа» (24) в бланке платежного поручения должны быть указаны:

- назначение платежа(к примеру, авансовый платеж; окончательный расчет и др.)

- наименование товаров, оказанных услуг, работ(к примеру, за мебель; за монтаж и др.);

- номера, даты товарных документов и договоров;

-срок, когда средства будут перечислены;

- налог (выделяется отдельной строкой или указать, что налог не уплачивается);

14. В поле М.П. (43) бланка платежного поручения ставится печать, без печати на данном поле пишется ручкой «б/п».

В поле «Подписи» (44) количество подписей может быть не более двух, две ставятся в случае, когда в штате организации имеется главный бухгалтер. При условии, что обе подписи заверены на банковской карточке.

В поле «Отметки банка» (45) ставится штамп банка и подпись ответственного исполнителя и дата.

15. Верхние поля «Поступ. в банк плат.» (62) и «Списано со сч. плат.» (71) заполняются в самом банке. В первом исполнитель указывает дату сдачи платежного поручения в банк, а во втором поле- дату списания денежных средств со счета плательщика.

Файлы для скачивания

Любая организация или индивидуальный предприниматель становится налогоплательщиком с момента государственной регистрации с присвоением уникального номера ИНН. и именно с этого момента у них возникают обязанности по представлению налоговых деклараций (расчетов), бухгалтерской и статистической отчетности, вне зависимости от фактического осуществления предпринимательской деятельности.

Приказом Минфина России от 23.09.2015 № 148н внесены очередные изменения в Правила заполнения платежных поручений (в целях совершенствования автоматизированных процедур обработки информации, содержащейся в платежках, в правилах указания информации, предусмотренных приложениями 1 - 5 к Приказу, более подробно прописаны требования, касающиеся отражения числовых значений реквизитов (установлено количество знаков (цифр) в конкретных реквизитах, а также указано, что в реквизитах все знаки не могут одновременно принимать значение "0"), т.е. - конкретизированы требования к заполнению реквизитов распоряжений о переводе денежных средств в бюджетную систему РФ), часть которых вступили в силу 13.12.2015, другая - вступит в силу 28.03.2016:У получателя налоговых платежей и страховых взносов ИНН (поле 61 ) может состоять только из 10 знаков. КПП получателя средств (поле 103 ) должно состоять из 9 знаков. При этом ни значение ИНН, ни значение КПП не могут начинаться с двух нулей.

Так, например, указано, что значение реквизита "ИНН" плательщика состоит из 10 знаков (цифр) для юридического лица и 12 знаков (цифр) - для физического лица; значение реквизита КПП состоит из 9 знаков. При этом первый и второй знаки (цифры) ИНН плательщика или получателя не могут одновременно принимать значение ноль (0). Иначе говоря, этот реквизит юридическое лицо заполняет, начиная с самого первого знака.

УИН (реквизит 22 ), может состоять из 20 или 25 знаков. КБК (реквизит 104 ) должен содержать 20 знаков, ОКТМО (поле 105 ) состоит из 8 или 11 знаков. При этом все знаки данных показателей не могут одновременно быть нулями. Значение "0" может быть проставлено в поле 22 "Код", в случае отсутствия УИН. Но если получено требование об уплате налогов, сборов, то УИН необходимо взять оттуда;

дополнен перечень оснований платежа, отражаемых в реквизите "106 " распоряжений на уплату таможенных платежей, осуществляемых с использованием платежных терминалов и банкоматов;

реквизит "Тип платежа" (поле 110 ) можно оставлять пустым (до 28.03.2016 в этой строке необходимо было проставлять "0").

Приказом Минфина России от 30.10.2014 № 126н с 1 января 2015 года изменяются требования к указанию информации в распоряжениях на уплату налогов, сборов, таможенных и иных обязательных платежей:

в платежках не надо указывать информацию в реквизите "110" (типа платежа "ПЕ" - уплата пени ; "ПЦ" - уплата процентов);

с указанной даты не нужно заполнять реквизит "110 - тип платежа " при оформлении платежного поручения. Вместо этого в 14 - 17 разрядах КБК будут отражаться коды подвидов доходов, позволяющие идентифицировать тип платежа:

2100 - пени по соответствующему платежу;

2200 - проценты по соответствующему платежу;

уточнены "Правила указания информации, идентифицирующей платеж, в распоряжениях о переводе денежных средств в уплату таможенных и иных платежей:", в части, касающейся указания информации в реквизите "108", для случаев отражения в реквизите "101" распоряжения статуса иного, чем "03", "16", "19", "20".

Приказом Минфина России от 12 ноября 2013 г. № 107н внесены следующие изменения в правила заполнения платежных поручений, которые необходимо применять с 1 января 2014 года:В платежке вместо ОКАТО с 1 января указывайте ОКТМО. А 31 марта появится новый реквизит — код УИН.

поле 101 - (статус того, кто платит налог или страховой взнос) появились и новые значения (теперь их 26, а раньше их было 20). По-прежнему, перечисляя налоги, бухгалтеру компании надо указывать статус 01 или 02 (если компания является налоговым агентом ).

С 1 января значение "08" надо указывать, перечисляя любые страховые взносы (до 2014 года была неясность: в ФСС советовали в поле 101 указывать 08, а в ПФР — 01 или 14).

поле 105 - вместо кодов ОКАТО теперь надо ставить коды ОКТМО ;

поле 110 - стало меньше типов платежа (до 2014 года их было 10, а осталось всего два — "ПЕ" (пени по налогам), "ПЦ" (проценты по налогам). При уплате других сумм (например, налога или штрафа) указывайте 0. То же самое касается ситуации, когда компания перечисляет страховые взносы.

Из этой статьи Вы узнаете:

Что такое платежное поручениеПлатежное поручение – это основной расчетный документ. которым плательщик физическое лицо, индивидуальный предприниматель или юридическое лицо производит перевод денежных средств со своего банковского счета или без открытия счета .

Организации и ИП используют платежное поручение для оплаты:

товаров, работ, услуг;

налогов, сборов, взносов;

платежей юридических лиц и ИП в пользу своих работников;

Поручение может быть представлено в банк на бумажном носителе или в электронном виде, посредством системы банк-клиент (интернет-банкинг и т.п.).

Форма бланка (образец) платежного поручения, утвержденная Положением № 383-ПФорма платежного поручения утверждена Приложением 2 к Положению Банка России от 19 июня 2012 года № 383-П "О правилах осуществления банками и кредитными организациями перевода денежных средств в отечественной валюте на территории Российской Федерации", далее - Положение № 383-П, которое принято с учетом требований Федерального закона от 27.06.2011 № 161-ФЗ "О национальной платежной системе".

Выглядит новая форма платежного поручения так:Выглядит впечатляюще, особенно если учесть, насколько ответственно нужно подходить к вопросу о заполнении каждого поля платежки на перечисление налога. Цена ошибки слишком высока – это предстоящие споры с чиновниками о признании факта уплаты налогового платежа.

Чтобы этого не случилось, разберемся в порядке заполнения платежного поручения по каждой ячейке (графе).

Как заполнить платежное поручениеЧтобы платеж попал получателю, необходимо правильно заполнить платежное поручение. На первый взгляд, здесь нет ничего сложного, но на практике очень часто возникают проблемы (особенно в случаях признания налога уплаченным), если уплата производилась при помощи "дефектного" платежного поручения. Поэтому в данной ниже речь пойдет о том, как следует все сделать, чтобы в дальнейшем их не возникло. Для этого надо знать - что означает каждое поле платежки.

Форма платежного поручения предусматривает внесение информации и расположению реквизитов на определенных полях платежного поручения в закодированном виде. Это необходимо для того, чтобы все участники (банк, плательщик, получатель) смогли понять такое поручение, могли вести учет платежей в автоматизированном порядке, быстро осуществляя документооборот в электронном виде между всеми участниками и иных правоотношений.

Независимо от того, кому вы отправляете платеж (в налоговую инспекцию или поставщику товара) в правом верхнем углу указана одна и та же цифра. Эта цифра всегда одинакова и неизменна (0401060). И означает она номер унифицированной формы платежного поручения, которую устанавливает Центробанк РФ.

Указывается статус плательщика:

01 - налогоплательщик (плательщик сборов) - юридическое лицо;

02 - налоговый агент;

03 - организация федеральной почтовой связи, оформившая расчетный документ на перечисление в бюджетную систему Российской Федерации налогов, сборов, таможенных и иных платежей от внешнеэкономической деятельности (далее - таможенные платежи) и иных платежей, уплачиваемых физическими лицами;

04 - налоговый орган;

05 - территориальные органы Федеральной службы судебных приставов;

06 - участник внешнеэкономической деятельности - юридическое лицо;

07 - таможенный орган;

08 - плательщик иных платежей, осуществляющий перечисление платежей в бюджетную систему Российской Федерации (кроме платежей, администрируемых налоговыми органами);

09 - налогоплательщик (плательщик сборов) - индивидуальный предприниматель;

10 - налогоплательщик (плательщик сборов) - нотариус, занимающийся частной практикой;

11 - налогоплательщик (плательщик сборов) - адвокат, учредивший адвокатский кабинет;

12 - налогоплательщик (плательщик сборов) - глава крестьянского (фермерского) хозяйства;

13 - налогоплательщик (плательщик сборов) - иное физическое лицо - клиент банка (владелец счета);

14 - налогоплательщик, производящий выплаты физическим лицам;

15 - кредитная организация (ее филиал), оформившая расчетный документ на общую сумму на перечисление в бюджетную систему РФ налогов, сборов, таможенных платежей и иных платежей, уплачиваемых физическими лицами без открытия банковского счета;

16 - участник внешнеэкономической деятельности - физическое лицо;

17 - участник внешнеэкономической деятельности - индивидуальный предприниматель;

18 - плательщик таможенных платежей, не являющийся декларантом, на которого законодательством Российской Федерации возложена обязанность по уплате таможенных платежей;

19 - организации и их филиалы, оформившие расчетный документ на перечисление на счет органа Федерального казначейства денежных средств, удержанных из заработка (дохода) должника - физического лица в счет погашения задолженности по таможенным платежам на основании исполнительного документа, направленного в организацию в установленном порядке;

20 - кредитная организация (ее филиал), оформившая расчетный документ по каждому платежу физического лица на перечисление таможенных платежей, уплачиваемых физическими лицами без открытия банковского счета.

Примечание. при осуществлении иных платежей в бюджетную систему (например, оплату услуг бюджетных учреждений, находящихся в ведении органов государственной власти, некоторых видов штрафов и госпошлин. не администрируемых налоговыми органами) проставляется значение 08 - плательщик иных платежей, осуществляющий перечисление платежей в бюджетную систему Российской Федерации (кроме платежей, администрируемых налоговыми органами).

С 28.03.2016 (если в платежке указан один из статусов 09 - 14) и одновременно в реквизите "Код" отсутствует уникальный идентификатор начисления (УИН), то ИНН в отведенном для него поле обязательно должен быть указан.

Указывается КПП плательщика (при наличии).

номер соглашения о взаимодействии при уплате крупными плательщиками суммарных платежей в централизованном порядке.

При осуществлении иных платежей в бюджетную систему (например, оплату услуг бюджетных учреждений, находящихся в ведении органов государственной власти, некоторых видов штрафов и госпошлин. не администрируемых налоговыми органами) в данном поле проставляется 0.

С 28.03.2016 в поле 108 распоряжения о переводе денежных средств указывается номер документа, который является основанием платежа. При уплате текущих платежей, в том числе на основании налоговой декларации (расчета), или добровольном погашении задолженности при отсутствии требования налогового органа об уплате налога (сбора) (показатель основания платежа имеет значение «ТП» или «ЗД») в показателе номера документа указывается ноль («0»)

Указывается дата документа, на основании которого осуществляется платеж в формате "ДД.ММ.ГГГГ".

Для текущих платежей (значение поля 106 (основание платежа) равно "ТП") в показателе даты документа указывается дата декларации (расчета), представленной в налоговый орган, а именно дата подписи декларации налогоплательщиком.

Если добровольно погашается задолженность по истекшим налоговым периодам при отсутствии требования об уплате налогов (сборов) от налогового органа (значение показателя основания платежа равно "ЗД") в показателе даты документа проставляется ноль ("0").

В иных случаях, указывается дата документа номер которого проставлен в поле 108.

При осуществлении иных платежей в бюджетную систему (например, оплату услуг бюджетных учреждений, находящихся в ведении органов государственной власти, некоторых видов штрафов и госпошлин, не администрируемых налоговыми органами) в данном поле проставляется 0.

Правила оформления поля 110 платежки с 01.01.2015 изменились. в том числе сокращено количество обязательных для заполнения реквизитов. С указанной даты не нужно заполнять реквизит "110" - тип платежа" при оформлении платежного поручения. Вместо этого в 14 - 17 разрядах КБК будут отражаться коды подвидов доходов, позволяющие идентифицировать тип платежа:

2100 - пени по соответствующему платежу;

2200 - проценты по соответствующему платежу.

При оплате налоговых платежей:

Проставляется показатель типа платежа:

"НС" - уплата налога или сбора;

"ПЛ" - уплата платежа;

"ГП" - уплата пошлины;

"ВЗ" - уплата взноса;

"АВ" - уплата аванса или предоплата;

"ПЕ" - уплата пени ;

"ПЦ" - уплата процентов;

"СА" - налоговые санкции, установленные Налоговым кодексом Российской Федерации;

"АШ" - административные штрафы;

"ИШ" - иные штрафы, установленные соответствующими законодательными или иными нормативными актами.

При осуществлении таможенных и иных платежей от внешнеэкономической деятельности:

Указывается тип платежа в значениях:

"ШТ " - уплата штрафа;

"ЗД" - уплата в счет погашения задолженности;

"ПЕ" - уплата пени;

"ТП" - текущий платеж, указывается в остальных случаях.

При осуществлении иных платежей в бюджетную систему (например, оплату услуг бюджетных учреждений, находящихся в ведении органов государственной власти, некоторых видов штрафов и госпошлин, не администрируемых налоговыми органами) в данном поле п роставляется 0.

С 1 января 2014 года показатель типа платежа сможет принимать следующие значения:

В иных случаях необходимо будет указывать ноль "0". Таким образом, при уплате налога (сбора), в том числе авансового платежа, взноса, налоговых санкций, административных и иных штрафов, а также иных платежей, администрируемых налоговыми органами, в реквизите "110" указывается значение "0". Предполагается, что такое упрощение позволит избежать ошибок, которые обычно возникали при заполнении данного реквизита.

Образец заполнения платежного порученияОбразец заполнения в соответствии с Правилами № 383-П:

Образец заполнения платежки взят с сайта УНП.

Образец заполнения платежного поручения на уплату налогов в 2014 году Коды ОКТМО

Новая версия Общероссийского классификатора территорий муниципальных образований (ОКТМО) ОК 033-2013 (с учетом изменений с 1/2013 по 12/2013):

Коды ОКТМО

Новая версия Общероссийского классификатора территорий муниципальных образований (ОКТМО) ОК 033-2013 (с учетом изменений с 1/2013 по 12/2013):

Том 1. Центральный федеральный округ (RAR-архив 1,5 Mb)

Том 2. Северо-Западный федеральный округ (RAR-архив 0,7 Mb)

Том 3. Южный федеральный округ (RAR-архив 0,3 Mb)

Том 4. Северо-Кавказский федеральный округ (RAR-архив 0,2 Mb)

Том 5. Приволжский федеральный округ (RAR-архив 1,1 Mb)

Том 6. Уральский федеральный округ (RAR-архив 0,2 Mb)

Том 7. Сибирский федеральный округ (RAR-архив 0,5 Mb)

Том 8. Дальневосточный федеральный округ (RAR-архив 0,2 Mb)

Информация Минфина России - Сводная таблица соответствия кодов ОКАТО кодам ОКТМО Российской Федерации на 31.12.2013 Где указывать УИН13.03.2014 ФНС России опубликовало Разъяснения "О порядке указания УИН при заполнении распоряжений о переводе денежных средств в счет уплаты налогов (сборов) в бюджетную систему Российской Федерации":

Приказом Минфина России от 12.11.2013 N 107н утверждены Правила указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации (далее - Правила), которые вступили в силу с 04.02.2014.

Соблюдение данных Правил предусматривает обязательность заполнения всех реквизитов распоряжения о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации (далее - распоряжение).

Форма и реквизитный состав распоряжения соответствуют платежному поручению, приведенному в приложении 2 к Положению Банка России от 19.06.2012 N 383-П "О правилах осуществления перевода денежных средств".

Для плательщиков налоговых платежей, администраторов доходов бюджетов, всех иных составителей распоряжений Правилами предусмотрено указание в распоряжении уникального идентификатора начисления (далее - УИН).

Вышеназванным приказом Минфина России предусмотрено указание УИН с 31.03.2014 - в реквизите распоряжения "Код ". До 31.03.2014 УИН указывается в реквизите "Назначение платежа ". При невозможности указать конкретное значение УИН в реквизите "Код" указывается ноль "0".

Аналогичные разъяснения о порядке указания УИН, в случае его наличия, содержатся в письме Центрального банка Российской Федерации от 26.11.2013 N 45-7-1/121.

Таким образом, есть ситуации, когда УИН отсутствует.

Какие это ситуации?

При перечислении сумм налогов (сборов), исчисленных юридическими лицами и индивидуальными предпринимателями самостоятельно на основании налоговых деклараций (расчетов), идентификатором начислений является код бюджетной классификации (КБК), который отражается в поле 104 платежного поручения. УИН при уплате налоговых платежей указанными налогоплательщиками не формируется.

В связи с указанными обстоятельствами и необходимостью соблюдения положений Правил о недопущении наличия в распоряжении незаполненных реквизитов юридическими лицами и индивидуальными предпринимателями в распоряжении указывается:

После информации об уникальном идентификаторе начисления, который принимает нулевое значение (УИН 0), ставится разделительный знак "///". После разделительного знака налогоплательщик может указать дополнительную информацию, необходимую для идентификации назначения платежа;

с 31.03.2014 в реквизите "Код " (поле 22) - "0".

Налогоплательщики - физические лица уплачивают имущественные налоги (земельный налог. налог на имущество физических лиц. транспортный налог ) на основании налогового уведомления, направленного налоговым органом, и приложенного к нему платежного документа (извещения) по форме N ПД (налог).

Данные документы заполняются налоговым органом автоматически с использованием программных средств, включая УИН. При этом в качестве УИН в платежном документе (извещении) по форме N ПД (налог) указывается индекс документа.

В том случае, если физическое лицо хочет перечислить в бюджетную систему налоговые платежи при отсутствии уведомления от налогового органа и приложенного к нему заполненного платежного поручения (извещения), то оно формирует платежный документ самостоятельно.

Какие возможности для этого имеются?

Платежный документ может быть сформирован с использованием электронного сервиса, размещенного на сайте ФНС России. В этом случае индекс документа присваивается автоматически.

Налоги могут быть оплачены в наличной денежной форме через кредитную организацию.

В случае заполнения платежного документа (извещения) по форме N ПД-4сб (налог) физическим лицом в отделении ОАО Сбербанка индекс документа и УИН не указываются. При этом в платежном документе (извещении) обязательно указание фамилии, имени, отчества физического лица, а также адреса места жительства или места пребывания (при отсутствии у физического лица места жительства).

Также налоги физическим лицом могут быть оплачены через любую другую кредитную организацию, которой может быть оформлено полноформатное платежное поручение. В этом случае в поле 22 "Код" указывается "0" или индекс документа, присвоенный налоговым органом, при его наличии у физического лица.

Статья написана и размещена 05 февраля 2013 года. Дополнена - 06.10.2013, 22.12.2013, 14.01.2014, 26.01.2014, 15.03.2014, 10.12.2014, 21.03.2016

Полезные ссылки по теме "Заполнение нового бланка (формы) платежного поручения"