Рейтинг: 4.6/5.0 (1822 проголосовавших)

Рейтинг: 4.6/5.0 (1822 проголосовавших)Категория: Бланки/Образцы

Справка о наличии ценностей, учитываемых на забалансовых счетах

Организациям рекомендуется справочно в форме №1 "Бухгалтерский баланс" приводить данные о наличии ценностей, учитываемых на забалансовых счетах. Эти данные заполняются на основе указаний, приведенных в Плане счетов бухгалтерского учета. а также с учетом конкретного перечня забалансовых счетов, используемых организацией.

В справочном разделе баланса указывается информация о ценностях, которые учитываются в бухгалтерском учете на забалансовых счетах. Это ценности, временно находящиеся в распоряжении организации (арендованные основные средства, материальные ценности на ответственном хранении, в переработке и т. п.), условные права и обязательства. Кроме того, на забалансовых счетах учитываются активы и обязательства, списанные с баланса, но за которыми в течение определенного времени необходимо вести контроль.

Строка 910 "Арендованные основные средства"В строке 910 "Арендованные основные средства" отражается стоимость основных средств, взятых организацией в аренду.

Если основные средства получены организацией по договору лизинга, то заполняется строка 911 "В том числе по лизингу" .

Строка 920 "Товарно-материальные ценности, принятые на ответственное хранение"В справочном разделе бухгалтерского баланса в строке 920 "Товарно-материальные ценности, принятые на ответственное хранение" отражается стоимость товарно-материальных ценностей, которые находятся на ответственном хранении в организации. К таким ценностям относятся:

Сумма по строке 920 соответствует сальдо по забалансовому счету 002 "Товарно-материальные ценности, принятые на ответственное хранение".

Строка 930 "Товары, принятые на комиссию"В строке 930 "Товары, принятые на комиссию" справочного раздела баланса организациями-комиссионерами отражается стоимость товаров, которые приняты на комиссию по комиссионному договору.

Сумма по строке 930 равна дебетовому сальдо по счету 004 "Товары, принятые на комиссию".

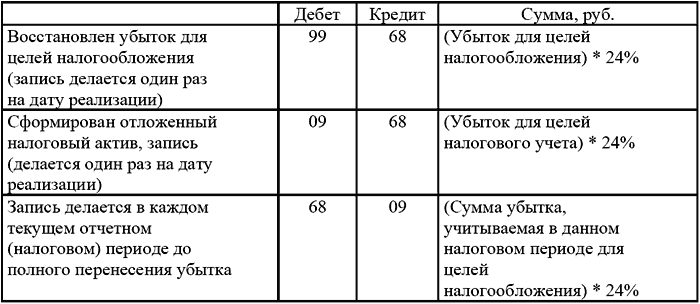

Строка 940 "Списанная в убыток задолженность неплатежеспособных дебиторов"В строке 940 отражается сумма дебиторской задолженности, списанная в убыток в связи с истечением срока исковой давности и признанная безнадежной к взысканию. Такая задолженность должна учитываться за балансом на счете 007 в течение пяти лет с момента ее списания с целью наблюдения за возможностью взыскания ее в случае изменения имущественного положения должников. Порядок отражения взыскания задолженности приведен в описании счета 007 .

Сумма по строке 940 равна дебетовому сальдо по счету 007 "Списанная в убыток задолженность неплатежеспособных дебиторов".

Строка 950 "Обеспечения обязательств и платежей полученные" иВ статьях "Обеспечения обязательств и платежей полученные" (строка 950) и "Обеспечения обязательств и платежей выданные" (строка 960) отражаются суммы, отнесенные организацией на счета 008 и 009. Сюда включается информация о наличии и движении соответственно полученных и выданных гарантий в обеспечение выполнения обязательств и платежей, а также обеспечений, полученных организацией под товары, переданные другим организациям (лицам).

Сумма по строке 950 соответствует сальдо по счету 008 "Обеспечения обязательств и платежей полученные".

Сумма по строке 960 соответствует сальдо по счету 009 "Обеспечения обязательств и платежей выданные".

Строка 970 "Износ жилищного фонда" иСтроки 970 и 980 справочного раздела бухгалтерского баланса заполняются организациями, имеющими основные средства, по которым не начисляется амортизация. Это могут быть объекты жилищного фонда, внешнего благоустройства, объекты лесного, дорожного хозяйства, специализированные сооружениям судоходной обстановки и т.д. Также эти строки могут заполнять некоммерческие организации, обладающие основными средствами. По указанным объектам начисляется износ, сумма которого отражается на счете 010 "Износ основных средств" .

Сумма по строкам 970 и 980 равна сальдо по счету 010 по объектам жилищного фонда и прочим соответственно.

В строке 990 "Нематериальные активы, полученные в пользование" отражается стоимость чужих объектов интеллектуальной собственности (программного продукта, информационной базы, авторского произведения и т. п.), на которые организация приобрела право неисключительного пользования по лицензионному или иному аналогичному договору.

Нематериальные активы, полученные в пользование, должны учитываться на отдельном забалансовом счете в оценке, определяемой исходя из размера вознаграждения, установленного в договоре.

Сумма по строке 990 равна сальдо по этому счету.

Если в балансе не предусмотрено отдельных строк для отражения каких-либо ценностей, которые учитываются в забалансовом учете, то организация должна ввести в справочный раздел баланса необходимые строки.

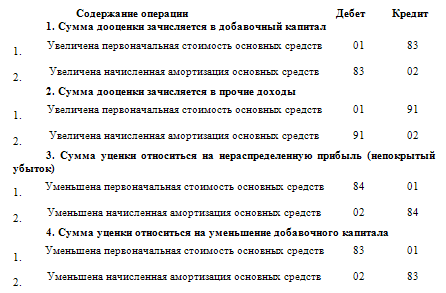

В 2015 году лимит по стоимости основных средств для налогового учета и бухгалтерского составлял 40 000 рублей. С 1 января 2016 года данный показатель для налогового учета повышен до 100 000 рублей. То есть все основные средства приобретенные и введенные в эксплуатацию после 01. Но для признания ОС для бухгалтерского учета в 2016 году сумма лимита осталась прежней т. Таким образом, и зменение 2016 года коснется только налогового учета тех основных средств, которые купленны в 2015 году, но введены в эксплуатацию после 01. Также, чтобы отнести купленное имущество в состав основных средств в налоговом и бухгалтерском учете, оно должно одновременно соответствовать следующим требованиям: Предназначено для использования в течение длительного времени. Как правило, он указывается в технических данных, приобретаемого имущества. Предназначено для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд либо для предоставления за плату во временное владение и пользование или во временное пользование. Не предназначено для перепродажи. Способно приносить доход экономические выгоды в будущем. Дополнительно о критериях ОС см. Например, к основным средствам могут быть отнесены: здания, сооружения; оборудование; вычислительная техника например, компьютеры для работы ; транспортные средства; земельные участки и другое имущество. Полный перечень основных средств приведен. Не относятся к основным средствам: машины, оборудование иные аналогичные предметы, числящиеся как готовые изделия на складах организаций ИП - изготовителей или как товары на складах организаций, осуществляющих торговую деятельность; объекты, сданные в монтаж или подлежащие монтажу находящиеся в пути ; капитальные и финансовые вложения. Ввод основного средства в эксплуатацию документы. После определение первоначальной стоимости полученного в собственностьимущества, которое относится к основным средствам, необходимо его поставить на учет на баланс ОООдля этого следует оформить: акт о приеме-передаче объекта основных средств ; приказ о вводе ОС в эксплуатацию ; инвентарную карточку учета объектов основных средств. Заводить отдельные документы для его использования не. В данном случае указанное имущество будет списано в расходы для бухгалтерского и налогового учета в момент его приобретения единовременно в полной сумме. О постановке основного средства на учет предпринимателя см. Когда и какие основные средства можно учитывать в УСН 3. Общие момента учета в УСН расходов по ОС. Стоимость основного средства включается в расходы по УСН, только когда по нему выполнены все условия учета, в частности: имущество получено, оплачено, введено в эксплуатацию, приобретено для деятельности и оправдано с точки зрения именно Вашего вида деятельности т. При этом затраты на приобретение для офиса бытовой техники стоимостью свыше 100 000 руб. Поскольку они будут являться расходами на обеспечение нормальных условий труда в для учета в УСН не поименованы. При этом затраты, понесенные в связи с получением основного средства в собственность, учитываются в УСН в особом порядке: в УСН учитывается не ежемесячная амортизация в течение срока полезного использования, а вся стоимость основного средства в течение отчетного года. Такие затраты признаются на последнее число каждого отчетного периода квартала. Рассмотрим эти моменты подробнее на стандартных ситуациях, чаще всего, встречающихся на практике. Имущество куплено получено и оплачено и введено в эксплуатацию в 1 квартале. Имущество куплено во 2 квартале и все документы относятся ко 2 кварталу. Тогда стоимость ОС делится на 3 части по числу оставшихся кварталов, учитывая квартал ввода в эксплуатацию. Имущество куплено и введено в эксплуатацию в 4 квартале. Тогда вся сумма единовременно включается в расходы на последнее число 4 квартала Пример 4. Имущество оплачено и получено от поставщика в одном квартале предположим, во 2-м кварталено оно требовало сборки, установки, в результате введено в эксплуатацию только в 3 квартале есть соответствующий приказ о вводе в эксплуатацию. В таком случае, расходы учитываются в расчете налога по УСН начиная с 3 квартала то есть стоимость ОС делится на две части и учитывается по завершении 3 и 4 кварталовт. Учет расходов по ОС в зависимости от способа их получения. Важно учитывать что возможность учета стоимости ОС в затратах по УСН, зависит прежде всего от того были ли понесены ООО или ИП расходы на их получение. Поскольку ОС могут поступать в собственность организации ИП различными способами, о сновными, из которых являются: 1 За плату. В таком случае расходы, понесенные по данному договору при приобретении основных средств, организация ИП признает в УСН в полном объеме. А Если договором не предусмотрен выкуп предмета лизинга, то в связи с отсутствием расходов, связанных с приобретением основного средства стоимость полученного в лизинг имущества в налоговую базу при УСН не включается. Однако в таком случае лизинговые платежи, понесенные по договору за полученное основное средство учитываются в УСН в размере ежемесячных лизинговых платежей как обычные хоз. Б Если договором предусмотрен выкуп предмета лизинга и лизинговые платежи идут в зачет выкупной цены ОС выкупная цена из лизингового платежа не выделена в договорето они учитываться в расходах по мере отнесения их на первоначальную стоимость ОС, которую они формируют. В Если договором предусмотрен выкуп предмета лизинга и лизинговые платежи не идут в зачет выкупной цены ОС выкупная цена из лизингового платежа выделена отдельна в договорето в расходах учитываются сперва лизинговые платежи по мере их фактической уплаты. А по окончанию договора лизинга оформляется договор купли-продажи, которым определяется первоначальная стоимость полученного имущества для последующего ее учета в УСН. В таком случае расходы, понесенные по данному договору при приобретении основных средств, организация ИП вправе учесть в УСН при выполнении всех остальных условий по данным затратам. В таком случае стоимость полученного ОС не учитываются в составе расходов по УСН из-за отсутствия фактических затрат организации ИП на его получение. Однако следует отметить, что если ОС получено от стороннего лица или учредителя ООО, который дает материальную финансовую помощь в виде ОС доля которого в уставном капитале 50% и менеето организация обязана уплатить УСН со стоимости полученного ОС стоимость ОС в таком случае признается его текущая рыночной стоимость. Для учета в УСН расходов по приобретенному недвижимому имуществу, являющегося объектом основных средств, Вам необходимо иметь документальное подтверждение факта подачи документов для регистрации прав на объект основных средств. Подтверждение. Если организация или ИП на УСН доходы минус расходы продает передает ОС может возникнуть обязать по корректировки ранее учтенных затрат в УСН. В частности такая обязанность возникает, если организация ИП реализовал передал основное средство до истечения 3 лет 10 лет — в отношении основных средств со сроком полезного использования свыше 15 лет с момента его приобретения создания. В этом случае надо: Установить период, когда были учтены расходы на приобретение основного средства. Начислить по ОС ежемесячную амортизацию по правилам, установленным для целей налогообложения прибыли согласно т. Исключить из налоговой базы по УСН сумму расходов в виде стоимости приобретенного основного средства, которая превышает сумму амортизации, начисленную по данному объекту. Доплатить налог по УСН и пени за год годыкогда расходы на приобретение ОС были учтены по правилам УСН; Представить уточненные декларации за год годыа также за все остальные годы, в которых в расходы была включена амортизация. При частичной оплате, расходы по оплаченному и введенному в эксплуатацию основному средству признаются в размере оплаченных сумм. Основные средства в бухгалтерском учете организации. К бухгалтерскому учету основные средства принимаются по первоначальной стоимости, которой признается сумма фактических затрат на приобретение. Поэтому в большинстве случаев первоначальную стоимость приобретенного основного средства будут формировать суммы, уплачиваемые в соответствии с договором продавцу. После того, как ОС получено в собственность и по нему сформирована первоначальная стоимость, организация может приступить начислять по нему амортизацию. При этом начислять амортизацию в бухгалтерском учете нужно ежемесячно, начиная с месяца, следующего за тем, в котором имущество было принято к учету в качестве основного средства. А прекращать начисление амортизации, нужно начиная с месяца, следующего за тем, в котором стоимость основного средства была полностью погашена либо объект был списан с учета. Прекратить начислять амортизацию ОС надо с первого числа месяца, следующего за месяцем, в котором произошло одно из следующих событий: полностью списана первоначальная стоимость ОС; ОС выбыло продано, подарено, уничтожено в аварии и т. С тоимость ОС нужно отражать в российской валюте рублях не зависимо от валюты его приобретения, в частности: если ОС, купленное за валюту, то его стоимость следует отразить в учете в рублях по курсу ЦБ, действующему на дату принятия ОС к бухгалтерскому учету т. Пересчет первоначальной стоимости основных средств, в связи с изменением курса валюты не производится. При оплате могут возникнуть курсовые разницы. Однако такие курсовые разницы в первоначальной стоимости ОС не учитываются, а подлежат зачислению на финансовый результат организации прибыль или убыток. Какие санкции за не постановку ОС на баланс. Прямых санкций за преднамеренную не постановку основных средств на учет баланс. Однако если в ходе проверки будет установлено, что подобное основное средство использовалось в деятельности, но не было поставлено на учет балансто есть риски претензий, которые влекут за собой для организации следующие последствия: 1. Штраф на организацию до 3000 руб. Сдача корректировочной пересмотренной бухгалтерской отчетности. Доначисление страховых взносов в ПФР, ФФОМС и ФСС с суммы ранее выплаченных дивидендов, которая образовались сверх чистой прибыли после корректировки бух.

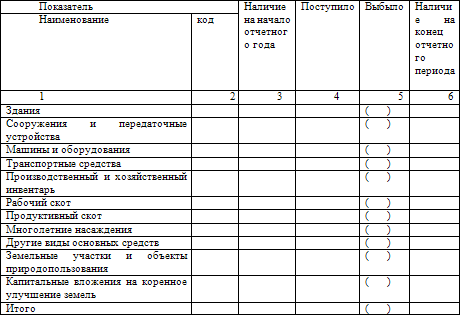

статьиСкачать Справка о наличии основных средств, стоящих на балансе организации

3. 5. стоим Как проверить баланс карты Visa через интернет. Справка о наличии ценностей, учитываемых на забалансовых счетах. В справочном разделе баланса указывается информация о ценностях В этом разделе раскрывают информацию об основных средствах организации, как этого требует пункт 32 ПБУ 6/01. Рекомендовать организациям при Конечно "справка о наличии ценностей, уч. Справка о наличии ценностей, учитываемых на забалансовых счетах. "Справка о наличии ценностей, учитываемых на забалансовых счетах". В строке 910 "Арендованные основные средства" отражается стоимость основных средств, взятых организацией в аренду. Данная справка - это составная часть бухгалтерского баланса. Строка баланса. Справка ГНИ о наличии / отсутствии задолженности за платежами в бюджет. Справка о наличии ценностей, учитываемых за забалансовых счетах. Если на балансе организации числится большое количество основных средств либо возникает необходимость показать отдельно наиболее существенные группы этих объектов, организация Раздел «Справка о наличии ценностей, учитываемых на забалансовых счетах». Раздел является расшифровочной таблицей к строке 120 "Основные средства" Бухгалтерского баланса и некоторым строкам Справки о наличии 2 марта 2011Приложение к бухгалтерскому балансу - формой N 5, Отчет о целевом использовании полученных средств - формой N 6. Собственные основные средства (ост.баланс. Я обобщения информации о наличии и движении основных средств организации, находящихся. Отражается стоимость основных средств, взятых организацией в аренду в оценке, указанной в договоре аренды (сальдо по дебету счета 001). По строке «Арендованные основные средства» отражается стоимость основных средств, полученных от Основные средства — это часть имущества организации, которое используется в качестве средств труда для производства и Раздел «Справка о наличии ценностей, учитываемых на забалансовых счетах». Балансовая справка о наличии и состоянии транспортных средств, находящихся на учете в организации, составляется главным бухгалтером либо лицом Что такое балансовая стоимость основного средства. Бухгалтерский баланс (форма №1). При этом необходимо выделить стоимость основных средств, находящихся в организации по договору лизинга в строке 911 В таком балансе отражается общее состояние средств группы организаций в целом. 9. на заб.сч.", но это неотемлемая составляющая баланса, а строка в ней

Справка о балансовой стоимости- образец ее будет представлен ниже - применяется для анализа и расшифровки одной из главных составляющих внеоборотных активов предприятия – основных средств. О том, как правильно составить такой документ, читайте в нашем материале.

Зачем нужно составлять справку о балансовой стоимости основных средств?Справка о балансовой стоимости основных средств показывает их стоимость по учетным данным на ту или иную дату. Она не относится к обязательным формам бухгалтерской отчетности, но может заинтересовать определенный круг пользователей.

Основные фонды относятся к категории капвложений организации. Они обладают меньшей степенью ликвидности, чем, к примеру, оборотные средства, и показывают имущественное и финансовое положение дел компании.

Справка о балансовой стоимости основных фондов может использоваться для внутреннего анализа платежеспособности предприятия, для целей управленческого учета, а также предоставляться на рассмотрение сторонним пользователям – инвесторам, кредитным организациям, страховым компаниям и другим. Основные фонды могут выступать в роли залога при осуществлении коммерческих сделок.

Где найти бланк справки о балансовой стоимости?Форма справки о балансовой стоимости основных средств не утверждена на законодательном уровне. Это означает, что можно применять произвольный бланк этого документа. Напомним, что хозсубъекты имеют право разрабатывать формы некоторых документов исходя из своих потребностей и особенностей деятельности. Поэтому форму и вид этого документа предприятие также может утвердить самостоятельно, закрепив соответствующим приказом.

Основные фонды в справке можно перечислить по наименованию (если их небольшое количество) или разделив на группы: нежилые здания, машины, инвентарь и оборудование для производственных нужд и так далее.

Увидеть пример составления подобной справки вы можете на нашем сайте. Мы предлагаем 2 варианта оформления данного документа.

Справка о балансовой стоимости основных средств – необязательный документ при сдаче бухгалтерской отчетности. Она содержит информацию о стоимости основных средств, которые числятся на балансе организации. Поэтому справка может представлять интерес для потенциальных инвесторов, банковских и страховых организаций.

Справка о балансовой стоимости активов предприятия заполняется в произвольной форме ввиду отсутствия законодательно установленной формы бланка.

Письмо в налоговую об отсутствии деятельности образец

Справка об отсутствии деятельности: форма без приложенияВ ИФНС ____________________________

от компании _________________________

ИНН ____________ КПП ______________

Адрес ______________________________

СПРАВКА

об отсутствии деятельности в 2010 году

Компания _________________________ сообщает, что в 2010 году деятельность не велась, заработная плата не начислялась и не выплачивалась.

Главный бухгалтер __________________

М.П.

Справка об отсутствии деятельности: форма с приложениемВ ИФНС ____________________________

от компании _________________________

ИНН ____________ КПП ______________

Адрес ______________________________

СПРАВКА

об отсутствии деятельности в 2010 году

Компания _________________________ сообщает, что в 2010 году деятельность не велась, заработная плата не начислялась и не выплачивалась.

Указанное подтверждается справкой обслуживающего банка об отсутствии операций по расчетному счету за период ___________________.

1. Справка обслуживающего банка об отсутствии операций по расчетному счету.

Главный бухгалтер __________________

М.П.

Ключевые слова: справка. отсутствие деятельности. форма. расчетный счет. банк. приложение. главный бухгалтер

Письмо в ИФНС РФ, подтверждающее отсутствие деятельности и неначисление зарплаты в организации (образец составления) ("Главная книга", 2010, n 4)Форма подготовлена с использованием правовых актов по состоянию на 12.02.2010.

В ИФНС России по г. Егорьевску

от ООО "Заморозка"

N 1/н от 17 февраля 2010 г.

Сообщаем вам, что наша организация не вела деятельность с момента регистрации до конца года. Заработная плата не начислялась и не выплачивалась.

Главный бухгалтер __________________

1. Справки об отсутствии деятельности и объектов налогообложения представляются по требованию налогового органа, в котором организация стоит на налоговом учете, вместе с налоговыми декларациями.

2. Налоговые декларации (расчеты по авансовым платежам) представляются организациями по тем налогам, по которым они являются налогоплательщиками.

Нулевая налоговая отчетность состоит из:

- раздела, содержащего информацию о суммах налога (взноса)

- раздела, содержащего расчет суммы налога.

При отсутствии показателей в строках (графах) налоговой отчетности проставляются прочерки.

Независимо от режима налогообложения все организации обязаны представлять:

- расчет авансовых платежей по взносам на обязательное пенсионное страхование для лиц, производящих выплаты физическим лицам, - по итогам отчетных периодов

- декларацию по страховым взносам на обязательное пенсионное страхование для лиц, производящих выплаты физическим лицам, - по итогам налогового периода

- справки о доходах физического лица по форме 2-НДФЛ (как уже было отмечено, заработная плата даже при отсутствии хозяйственной деятельности должна начисляться хотя бы в минимальном размере).

При наличии в организации транспорта организации представляют:

- расчет по авансовым платежам по транспортному налогу по итогам отчетных периодов, если они предусмотрены субъектом Российской Федерации

- декларацию по транспортному налогу - по итогам налогового периода.

При наличии в организации земельных участков организации направляют:

- расчет по авансовым платежам по земельному налогу по итогам отчетных периодов, если они предусмотрены нормативными актами муниципальных образований

- декларацию по земельному налогу - по итогам налогового периода.

Организации, применяющие общий режим налогообложения, также подают в налоговые органы:

- декларацию по налогу на прибыль организаций

- декларацию по НДС

- декларацию по налогу на имущество организаций (налоговый расчет по авансовым платежам по налогу на имущество)

- декларацию по ЕСН для лиц, производящих выплаты физическим лицам (расчет авансовых платежей по ЕСН для лиц, производящих выплаты физическим лицам).

3. Организации, применяющие УСН, представляют в налоговые органы декларацию по налогу, уплачиваемому в связи с применением УСН.

4. Организации, применяющие режим в виде ЕНВД и не ведущие в налоговом периоде (квартале) хозяйственной деятельности, перестают быть плательщиками этого налога. Следовательно, они не обязаны представлять за этот квартал "нулевую" декларацию по ЕНВД по отдельным видам деятельности.

5. С 1 января 2007 г. организации могут подавать единую (упрощенную) декларацию по итогам отчетного квартала (года) при условии, если в этом квартале не осуществлялось операций, в результате которых происходило движение денежных средств на ее счетах в банках (в кассе организации), и не имелось объектов обложения налогом. Такая декларация представляется в налоговый орган по месту нахождения организации или месту жительства физического лица не позднее 20-го числа месяца, следующего за истекшими кварталом, полугодием, 9 месяцами, календарным годом.

6. Организации представляют в ФСС РФ по итогам каждого квартала расчетную ведомость по средствам ФСС РФ по форме 4-ФСС РФ.

Письмо об отсутствии деятельности образец в налоговуюТак, у организаций, основным видом деятельности которых является. Образец письма об отствии деятельности в ПФР и ФСС. N ММВ-20-3/96@ "Об отсутствии налоговых рисков при применении. Нулевая отчетность ООО – обязательный пакет налоговой и. Так что и в случае полного отсутствия деятельности следует представить декларацию по НДФЛ. Организации сдают в налоговую инспекцию декларацию по УСН в срок не позднее 31 марта (1 раз в год). Сдать информационное письмо об отсутствии деятельности можно лично инспектору. Расчет по форме 4-ФСС (срок сдачи — 15 апреля), Расчет по форме РСВ-1 ПФР (срок сдачи — 15 мая). Письмо об отсутствии хозяйственной деятельности в налоговую, ПФР и ФСС. Сегодня получил письмо от налоговой, со следующим текстом. А не у кого не будет, образец данного письма.

Образец письма в пенсионный фонд от организации об отсутствии деятельности. СтартТоп Сервис: Бухгалтерские услСтартТоп Сервис: Бухгалтерские услуги / Квартальные отчеты. Нулевая отчетность

Квартальные отчеты. Нулевая отчетностьСдавать бухгалтерский отчет в налоговую инспекцию, Фонд социального страхования и Пенсионный фонд обязана каждая организация, независимо от организационно-правовой формы ведения бизнеса. Даже если организация на время приостановила свою деятельность или только создалась. В случае если руководитель компании не предоставляет бухгалтерскую отчетность в установленные сроки, ему придется заплатить штраф.

Единая упрощённая налоговая декларацияКомпания, работающая по основной системе налогообложения, имеет право подать единую упрощенную декларацию, которая состоит из первого листа, а при отсутствии ИНН у руководителя на обратной стороне заполняется дополнительный лист. Юридически требуется справка из банка, но многие территориальные налоговые для сокращения документооборота допускают сдачу без неё, либо только с письмом за подписью руководителя.

Согласно приказу Минфина от 10.07.2007 г. единая упрощенная налоговая декларация представляется лицами, признаваемыми налогоплательщиками по одному или нескольким налогам, не осуществляющими операции, в результате которых происходит движение денежных средств на их счетах в банках (в кассе организации), и не имеющими по этим налогам объектов налогообложения (далее - налогоплательщики), по данным налогам.

Декларация представляется в налоговый орган по месту нахождения организации или месту жительства физического лица, не позднее 20-го числа месяца, следующего за истекшими кварталом, полугодием, 9 месяцами, календарным годом.

Нулевая отчётность во внебюджетные фондыПредоставлять нулевую отчетность во внебюджетные фонды (ПФР, ФСС, ФОМС, ТОМС) так же следует с соблюдением всех требований и в установленные законом сроки. В случае несвоевременной сдачи будут применены штрафные санкции. Важно, что начиная с 2012 года компании и ИП, уплачивающие страховые взносы исходя из стоимости страхового года (т.е. свои взносы), кроме глав фермерских хозяйств, освобождаются от представления ежегодной отчетности. Остальные плательщики страховых взносов будут в 2012 году по-прежнему сдавать отчетность в два фонда: Пенсионный фонд Российской Федерации и Фонд социального страхования Российской Федерации.

Статистическая отчётностьОбычно нулевая статистическая отчётность не сдаётся. Однако нулевой баланс необходимо предоставить.

Нулевая отчётность с сальдовым остаткомНа практике сдачи встречаются два случая:

- В форме присутствует переплата или недоимка с прошлых периодов, но остальные показатели не заполнены. Отчётность обычно может быть сдана как нулевая.

- Отчётность не изменилась с прошлого периода, но заполняется нарастающим итогом с начала года (либо погашена недоимка по персонифицированному учёту). В данном случае таковой не является.

Нулевая отчетность индивидуального предпринимателя (ИП)Индивидуальный предприниматель обязан сдавать отчетность. Перечень отчетов отличается, в зависимости от выбранной системы налогообложения. Индивидуальный предприниматель, чья бухгалтерия ведется по общей системе налогообложения. обязан предоставлять следующие отчеты:

- В ИФНС - 3-НДФЛ, сведения о среднесписочной численности работников, информационное письмо об отсутствии деятельности (1 раз в год)

- В Пенсионный фонд – РСВ-2, информационное письмо об отсутствие деятельности, уплатить фиксированный платеж за страховой год (1 раз в год).

Если необходимо сдать нулевую отчетность ИП, которая ведется по усн (упрощенной системе налогообложения). то ему необходимо предоставлять следующие отчеты:

- В ИФНС – налоговую декларацию по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, информационное письмо об отсутствии деятельности, сведения о среднесписочной численности сотрудников (1 раз в год)

- В Пенсионный фонд – РСВ-2, информационное письмо об отсутствии деятельности, уплатить стоимость страхового года – фиксированный платеж (1 раз в год).

Нулевая налоговая отчетность ИП в ИФНС оформляется на листах формата Ах4. Вы можете использовать для заполнения утвержденной формы компьютер, либо делать это шариковой ручкой от руки. На титульном листе, а также во всех местах, отмеченных «М.П.» (место печати) юридическое лицо или индивидуальный предприниматель ставит оттиск печати. На отчетности ставят свои подписи генеральный директор/ индивидуальный предприниматель и главный бухгалтер. Не допускается делать исправления в отчетах.

Сдача нулевой отчетности ИПСдать нулевую отчетность в налоговый орган и пенсионный фонд необходимо как на бумажных носителях, так на электронном носителе. Фонд социального страхования и МОСГОРСТАТ принимает отчетность на бумажных носителях.

Как сдать нулевую отчетность ИП?

Сдать нулевую отчетность можно лично – передав инспектору подготовленные документы в 2-ух экземплярах (на 1 экземпляре инспектор ставит печать о дате приема и ставит свою фамилию, а второй экземпляр забирает себе) по почте – оформив ценное письмо с описью вложения (штамп на вашем экземпляре описи вложения и дата на чеке будут свидетельствовать о дате отправления отчетности) по интернету – подключившись к провайдеру и получив электронную подпись.

Нулевая отчетность ИП 2012

Подготовку нулевой отчетности вы можете поручить опытным специалистам компании «СтартТоп-Сервис». Наша компания специализируется на оказании комплексных услуг бизнесу, в том числе и аутсорсинговое бухгалтерское сопровождение. Проконсультируйтесь по всем вопросам, связанным со сдачей нулевой налоговой отчетность, с нашим специалистом в любое удобное для вас рабочее время. Договориться о консультации предварительно вы можете по офисным телефонам нашей компании.

Нулевая отчетность ОООКаждая компания в организационно-правовой форме ООО обязано своевременно оплачивать налоги и подавать отчетность, в этом заключается одно из самых важных условий успешной работы каждой компании. С внедрением упрощённой системы налогообложения многие предприятия стремятся работать именно по этой системе, соответственно компаниям, работающим по упрощёнке, следует сдавать нулевую отчетность ООО по УСН. Преимущества упрощенной системы налогообложения очевидны: меньше налогов, меньше мороки с документами, экономия времени и денег. Налоговая отчетность (УСН) также значительно сокращена. Декларация по УСН сдаётся только раз в году, а весь налоговый учёт ведётся при помощи книги доходов и расходов. Отчетность предприятия ООО, работающего по УСН, представляет собой пакет следующих документов:

- Налоговая отчетность ООО

– Декларация по налогу УСН

– книга доходов и расходов (проверка и заверение).

- отчётность в Пенсионный фонд:

– отчёт по форме РСВ 1.

Также предприятию необходимо регулярно сдавать форму 4-ФСС в Фонд социального страхования.

Если ваше ООО не осуществляло деятельность в течение некоторого периода времени, это не освобождает вас от обязанности сдавать нулевую отчетность ООО. Годовая нулевая отчетность (УСН) включает: декларацию по единому налогу, справку об отсутствии деятельности, отчеты ФСС-4 и РСВ-1 и другую документацию. Если вам необходимо сдать нулевую отчетность ООО +за 2011, мы готовы оказать профессиональную бухгалтерскую помощь!

Сдача нулевой отчетности ООО с помощью компании «СтартТоп-Сервис»Специалисты компании «СтартТоп-Сервис» уже несколько лет помогают организациям и ИП в подготовке и сдаче нулевой отчетности. Если вы не знаете, как сделать нулевую отчетность, доверьте подготовку документов профессионалам, не стоит ставить под угрозу свой бизнес, даже если временно вы не осуществляете деятельность. Помните, что за несвоевременную сдачу отчетности налагается штраф, а если вовремя не осуществлять погашение, нарушитель закона получит извещение о возбуждении в отношении него дела о налоговом правонарушении.

Для сдачи нулевой отчетности ООО, необходимо предоставить специалистам «СтартТоп-Сервиса» следующий перечень необходимых документов:

- Свидетельство о регистрации организации

- Свидетельство о постановке на учет в налоговом органе

- Справка с кодами статистики

- Выписка из ЕГРЮЛ

- Уведомление о регистрации в ПФР

- Уведомление о регистрации в ФСС

- Извещение о размере страхового тарифа в ФСС

- Свидетельство о регистрации в ОМС

Срок составления отчетности – 1 рабочий день. Порядок действий работы следующий: вы приносите нам документы, затем, когда отчетность готова, вы ее подписываете, после этого мы отправляем отчетность в ИФНС и внебюджетные фонды по почте ценными письмами с уведомлением о вручении. Вы получаете на руки свои экземпляры документов, заверенные почтой, описи документов и квитанции об отправке, и, через некоторое время, уведомления о получении отчетности из ИФНС и фондов.

Сколько стоит нулевая отчетность?Стоимость сдачи нулевой отчетности зависит от объема оказываемых услуг. При подготовке отчетов не требуется производить сложные расчеты, поэтому стоимость сдачи нулевой отчетности всегда дешевле обычной сдачи налоговой и бухгалтерской отчетности.

Пояснительная записка к нулевой отчетностиВ состав бухгалтерской отчетности фирм помимо утвержденных форм входит Пояснительная записка. Этого требует статья 13 Федерального закона от 21 ноября 1996 г. № 129-ФЗ "О бухгалтерском учете". Форма Пояснительной записки при нулевой отчетности не утверждена Минфином. Каждая организация самостоятельно определяет объем информации и порядок ее подачи - в виде текста, таблиц, схем, диаграмм. Информация Пояснительной записки может быть разделена на три части:

- дополнительная финансовая информация,

Общая информация – это такие сведения об организации, как ее точное название, сведения об организационно-правовой форме и учредителях, юридический адрес фактический адрес данные об основных видах деятельности информацию о среднегодовой численности сотрудников состав (фамилии и должности) членов исполнительного и контрольного органов.

Кроме того, в Пояснительной записке указываются следующие данные:

дата госрегистрации и государственный регистрационный номер информация о реестродержателе количество акционеров в реестре сведения о наиболее крупных акционерах, их доле в уставном капитале сведения о структуре управления сведения о наличии филиалов и других обособленных подразделениях и месте их нахождения, а так же видах их деятельности.

Более подробную информацию о пояснительной записке к нулевой отчетности вы можете узнать у специалиста нашей компании в рамках консультации. Так же вы можете поручить нам составление всей отчетности, в том числе пояснительной записки к ней, на условиях аутсорсинга.

Сроки сдачи отчетностиСогласно законодательству РФ все организации с нулевым балансом обязаны сдать нулевую отчётность в те же сроки, что и фирмы ведущие деятельность. Отсутствие деятельности или бухгалтера не является уважительной причиной для задержки предоставления отчетности, и в случае нарушения предусмотренных законодательством сроков, на предприятие могут быть наложены штрафы за неисполнение своих обязательств перед компетентными органами.

• Расчетная ведомость в ФСС (форма 4– ФСС) – до 15 числа следующего месяца.

• Расчетная ведомость в ПФР/ФФОМС (форма РСВ-1) – до 1 числа второго месяца.

- Декларация по НДС – до 20 числа следующего месяца

- Декларация по налогу на прибыль – до 28 числа следующего месяца

- Расчет авансовых платежей по налогу на имущество (в случае, если на балансе есть имущество) – до 30 числа следующего месяца

- Бухгалтерский баланс (форма № 1) – до 30 числа следующего месяца

- Отчет о прибылях и убытках (форма № 2) – до 30 числа следующего месяца.

Отчетность за полугодие: тот же пакет документов, что и за квартал, плюс Персонифицированный учет – до 1 августа.

Годовая нулевая отчетность подается в следующем порядке.

Нулевая отчетность в ФСС:

• Расчетная ведомость в ФСС (форма 4– ФСС) – до 15 января

• Подтверждение основного вида деятельности – до 15 апреля.

Нулевая отчетность в ПФР:

• Расчетная ведомость в ПФР/ФФОМС (форма РСВ-1) – до 1 февраля

• Персонифицированный учет – до 1 февраля.

• Декларация по НДС – до 20 января

• Сведения о среднесписочной численности работников – до 20 января

• Декларация по налогу на прибыль – до 28 марта

• Декларация по налогу на имущество (в случае, если на балансе есть имущество) – до 30 марта

• Бухгалтерский баланс (форма № 1) – до 30 марта.

• Отчет о прибылях и убытках (форма № 2) – до 30 марта.

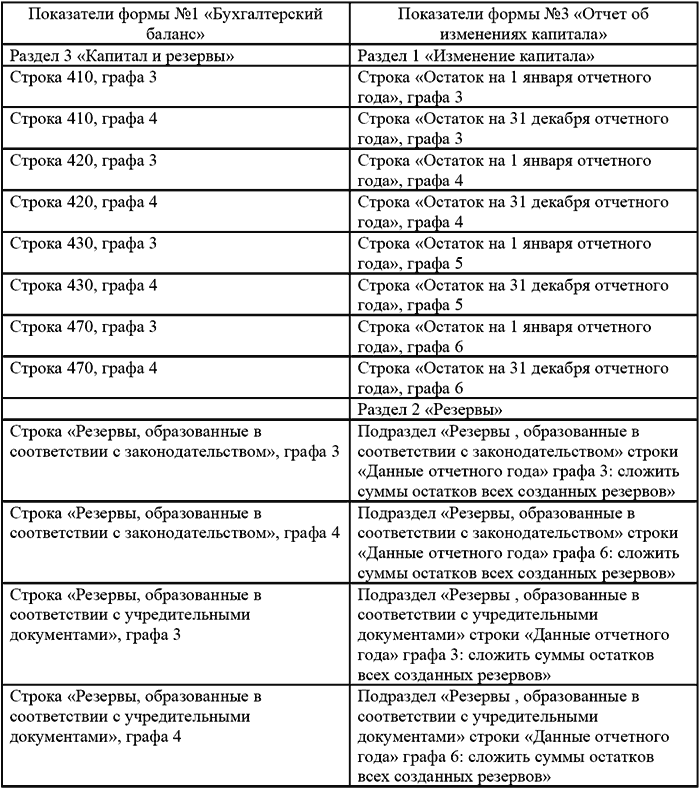

• Отчет об изменениях капитала (форма № 3) – до 30 марта (для крупных предприятий)

• Отчет о движении денежных средств (форма № 4) – до 30 марта (для крупных предприятий)

• Приложение к бухгалтерскому балансу (форма № 5) – до 30 марта (для крупных предприятий)

• Отчет о целевом использовании полученных средств (форма № 6) – до 30 марта (для крупных предприятий)

• Сведения о доходах сотрудников (2-НДФЛ) – до 1 апреля.

В органы статистики:

• Сведения о малом предприятии (форма ПМ) – до 29 января (в случае попадания в выборку)

• Бухгалтерский баланс (форма № 1) – до 30 марта

• Отчет о прибылях и убытках (форма № 2) – до 30 марта

• Отчет об изменениях капитала (форма № 3) – до 30 марта (для крупных предприятий)

• Отчет о движении денежных средств (форма № 4) – до 30 марта (для крупных предприятий)

• Приложение к бухгалтерскому балансу (форма № 5) – до 30 марта (для крупных предприятий)

• Отчет о целевом использовании полученных средств (форма № 6) – до 30 марта (для крупных предприятий)

• Различные отраслевые формы – в случае осуществления соответствующего вида деятельности.

Нулевая отчетность 2012

Необходимо помнить, что с 2012 года бухгалтерский баланс и отчет о прибылях и убытках нужно сдавать на бланках новой формы. Если вам необходимо подготовить нулевую отчетность за 2011 год или за первый или второй квартал 2012 года, обращайтесь к нашим специалистам за квалифицированной помощью. Мы подготовим для вас нулевую налоговую отчетность, а так же нулевую отчетность в Фсс и ПФР.

Оформление квартальной и годовой нулевой отчетности не отнимет у опытного бухгалтера и, следовательно, вашей компании много времени. Если хотите наладить работу бухгалтера на условиях аутсорсинга, мы будем сами следить за сроками предоставления тех или иных документов, и вам не придется тратить на это время в дальнейшем. Наши специалисты работают с нулевой отчетностью по ОСНО и УСН, с ООО, ИП и другими формами организации предприятий. Нулевая отчетность за 2011 или 2012 год, подготовленная нашими специалистами, избавит вас от неприятностей с ИФНС и фондами. Мы возьмем на себя заполнение нулевой отчетности (в том числе нулевая отчетность по ндфл) и предоставим вам пакет документов, либо подадим его вместо вас. «СтартТоп-Сервис» создает комфортные условия для ведения бизнеса!