Рейтинг: 4.8/5.0 (1923 проголосовавших)

Рейтинг: 4.8/5.0 (1923 проголосовавших)Категория: Бланки/Образцы

Нередко в нашей жизни возникают ситуации, когда для решения жизненных проблем появляется необходимость в срочном получении денежных средств. Это может быть связано с приобретением дорогих вещей, таких как квартира или машина, или с инвестированием в самого себя, например, в образование. Конечно, можно обратиться в банк, собрать все требуемые документы и получить под процент, определенный условиями договора, необходимую сумму.

Но есть и другой путь - обратиться к родственнику, другу или знакомому и при минимуме формальностей получить те же деньги. Не исключено, что для заемщика условия договора займа, заключенного с родственником, другом или знакомым, будут несравнимо мягче, чем при обращении в кредитную организацию, потому как действующее законодательство предполагает возможность заключения беспроцентного договора займа.

О том, что такое договор займа, какие условия закон предъявляет к данному виду договоров, как обезопасить себя от возможного невозврата денежных средств по договору займа и как защитить свои права в судебном порядке, Вы узнаете из настоящей статьи.

Основным документом (нормативно-правовым актом), регулирующим гражданско-правовые отношения, возникающие на территории России, между физическими лицами, между юридическими лицами, а также между физическими и юридическими лицами, является Гражданский кодекс Российской Федерации (далее ГК РФ). Глава 42 ГК РФ носит название «Заем и кредит» и устанавливает общие правила для отношений между сторонами возникших на основании договоров займа и кредита. В этой статье мы рассмотрим правоотношения между физическими лицами возникшие из договора займа денежных средств - §1 Главы 42 ГК РФ.

П. 1 ст. 807 ГК РФ дает определение договора займа - по договору займа одна сторона (займодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества. Договор займа считается заключенным с момента передачи денег или других вещей.

Сторонами по договору займа являются займодавец - лицо, передающее денежные средства или иные ценности другой стороне, и заемщик - лицо, получающее деньги или вещи.

Договор займа является реальным договором, то есть он считается заключенным с момента передачи денег или иных вещей. Для заключения реального договора необходимо одновременное выполнение двух условий:

То есть, до момента передачи денег или вещей договор займа считается не заключенным.

Предметом договора займа могут являться либо денежные средства, либо другие вещи, определенные родовыми признаками.

Согласно п. 2 ст. 807 ГК РФ иностранная валюта и валютные ценности могут быть предметом договора займа на территории Российской Федерации с соблюдением правил ст.ст. 140, 141 и 317 ГК РФ и Федерального закона от 10 декабря 2003 г. N 173-ФЗ "О валютном регулировании и валютном контроле"

Так, например, согласно ст. 317 ГК РФ Денежные обязательства должны быть выражены в рублях (ст. 140 ГК РФ). Пункт 2 той же статьи гласит: в денежном обязательстве может быть предусмотрено, что оно подлежит оплате в рублях в сумме, эквивалентной определенной сумме в иностранной валюте или в условных денежных единицах (экю, "специальных правах заимствования" и др.). В этом случае подлежащая уплате в рублях сумма определяется по официальному курсу соответствующей валюты или условных денежных единиц на день платежа, если иной курс или иная дата его определения не установлены законом или соглашением сторон.

Относительно формы, в которой должен быть заключен договор займа, законодатель установил, что договор может быть заключен как в устной, так и в письменной форме. При определении формы договора, необходимо учесть положения п. 1 ст. 808 ГК РФ, которой установлено, что договор займа между гражданами должен быть заключен в письменной форме, если его сумма превышает не менее чем в десять раз установленный законом минимальный размер оплаты труда.

В соответствии с Федеральным законом от 19 июня 2000 г. N 82-ФЗ "О минимальном размере оплаты труда" базовая сумма, применяемая при исчислении стипендий, пособий и других обязательных социальных выплат, исчислении налогов, сборов, штрафов и иных платежей, исчислении платежей по гражданско-правовым обязательствам, размер которых в соответствии с законодательством РФ определяется в зависимости от МРОТ. составляет 100 (сто) рублей. Таким образом, при заключении договора займа между гражданами на сумму более 1 000 (одной тысячи) рублей, этот договор должен иметь письменную форму.

Несоблюдение данного положения в соответствии со ст. 168 ГК РФ влечет недействительность договора - сделка, не соответствующая требованиям закона или иных правовых актов, ничтожна.

Согласно ст. 167 ГК РФ недействительная сделка не влечет юридических последствий, за исключением тех, которые связаны с ее недействительностью, и недействительна с момента ее совершения. При недействительности сделки каждая из сторон обязана возвратить другой все полученное по сделке, а в случае невозможности возвратить полученное в натуре (в том числе тогда, когда полученное выражается в пользовании имуществом, выполненной работе или предоставленной услуге) возместить его стоимость в деньгах, если иные последствия недействительности сделки не предусмотрены законом.

В соответствии с п. 2 ст. 808 ГК РФ в подтверждение договора займа и его условий может быть представлена расписка заемщика или иной документ, удостоверяющие передачу ему займодавцем определенной денежной суммы или определенного количества вещей.

Комментируя положения ст. 808 ГК РФ следует обратить внимание читателя, не искушенного в юридической казуистике, на тот факт, что исходя из смысла статьи, соблюдением письменной формы договора займа будет являться расписка заемщика, в которой будет указано, что определенная сумма денег одним лицом передана, а другим лицом принята. И именно этот документ будет подтверждать заключение договора займа и соблюдение его письменной формы! Конечно, в идеале необходимо отдельно оформить договор займа, в котором будут прописаны условия, определяющие размер займа, порядок его возврата, наличие процентов, подлежащих уплате, и ответственность сторон за несоблюдение условий договора и в качестве приложения к нему составить расписку в получении денежных средств. Однако, жизненные реалии далеки от идеала и на практике зачастую обходятся составлением расписки, которая является единственным документом, подтверждающим заем денежных средств и, используя которую можно вернуть денежные средства в судебном порядке.

Также стоит обратить внимание читателя на то, что в расписке необходимо в обязательном порядке отразить не только время (дату) и место (город) составления расписки (заключения договора), но и факт передачи денежных средств, то есть, что «деньги переданы и приняты»! Такая формулировка как «одна сторона передает, а вторая принимает…» не свидетельствует о факте передачи!

Закончить основной текст расписки лучше всего словами: «Сумма передана Заемщику в полном размере, что составляет _________ (____________) руб. Заемщик _________ (Ф.И.О.) к Займодавцу _________ (Ф.И.О.) претензий по передаче суммы займа не имеет.»

Несоблюдение указанных правил может привести к невозможности возврата денежных средств в судебном порядке. Например, заемщик может в порядке ст. 812 ГК РФ оспаривать договор займа по его безденежности, доказывая, что деньги в действительности не получены им от займодавца или получены в меньшем количестве, чем указано в договоре, при этом, в силу пункта 2 этой же статьи, если договор займа должен быть совершен в письменной форме, его оспаривание по безденежности путем свидетельских показаний не допускается за исключением случаев, когда договор был заключен под влиянием обмана, насилия, угрозы, злонамеренного соглашения представителя заемщика с займодавцем или стечения тяжелых обстоятельств.

По желанию сторон и для дополнительной защиты своих интересов, договор займа можно заверить у нотариуса, хотя закон и не обязывает к этому. При этом необходимо помнить, что дополнительной защитой в данном случае будет являться удостоверение нотариусом факта заключения договора (его подписание) соответствующими лицами.

Существует два вида договоров займа: возмездный и безвозмездный.

Ст. 809 ГК РФ определяет условия возмездности договора займа.

По общему правилу, если законом или договором не предусмотрено иное, займодавец имеет право на получение с заемщика процентов на сумму займа в размерах и в порядке, определенных договором. При отсутствии в договоре условия о размере процентов их размер определяется существующей в месте жительства займодавца, а если займодавцем является юридическое лицо, в месте его нахождения ставкой банковского процента (ставкой рефинансирования) на день уплаты заемщиком суммы долга или его соответствующей части. При отсутствии иного соглашения проценты выплачиваются ежемесячно до дня возврата суммы займа.

Если в договоре займа прямо не предусмотрено иное, такой договор предполагается беспроцентным, в случаях когда:

договор заключен между гражданами на сумму, не превышающую пятидесятикратного установленного законом минимального размера оплаты труда и не связан с осуществлением предпринимательской деятельности хотя бы одной из сторон;

по договору заемщику передаются не деньги, а другие вещи, определенные родовыми признаками.

Таким образом, договор займа между гражданами на сумму равную пятидесятикратному размеру установленного законом минимального размера оплаты труда (т.е. 5 000 (пять тысяч) рублей) и выше обязан быть возмездным, то есть предусматривающим уплату процентов за пользование заемными средствами. В случае, если займ осуществляется в предпринимательских целях любой из сторон, или для обеих сторон, договор займа независимо от суммы должен быть возмездным. Если стороны не указали в договоре размер процентов, подлежащих уплате за пользование займом, то по умолчанию этот процент, в силу п. 1 ст. 809 ГК РФ, определяется существующей в месте жительства займодавца ставкой банковского процента (ставкой рефинансирования) на день уплаты заемщиком суммы долга или его соответствующей части.

Порядок возврата денежных средств по договору займа определен ст. 810 ГК РФ.

В соответствии с указанной статьей, заемщик обязан возвратить займодавцу полученную сумму займа в срок и в порядке, которые предусмотрены договором займа, а в случаях, когда срок возврата договором не установлен или определен моментом востребования, сумма займа должна быть возвращена заемщиком в течение тридцати дней со дня предъявления займодавцем требования об этом, если иное не предусмотрено договором. Если иное не предусмотрено договором займа, сумма беспроцентного займа может быть возвращена заемщиком досрочно. Сумма займа, предоставленного под проценты, может быть возвращена досрочно с согласия займодавца. Если иное не предусмотрено договором займа, сумма займа считается возвращенной в момент передачи ее займодавцу или зачисления соответствующих денежных средств на его банковский счет.

Стоит упомянуть, что для защиты своих интересов заемщик при возврате основной суммы займа и уплате процентов связанных с ним, вправе потребовать от займодавца расписку в получении указанных денежных средств для подтверждения исполнения условий договора займа со своей стороны. В данной расписке также, как и в расписке в получении денежных средств при заключении договора займа, должен быть отражен факт передачи денежных средств от заемщика займодавцу.

Последствия неисполнения заемщиком своих обязательств по договору займа определены ст. 811 ГК РФ. По умолчанию, то есть, если иное не предусмотрено законом или договором займа, в случаях, когда заемщик не возвращает в срок сумму займа, на эту сумму подлежат уплате проценты в размере, предусмотренном пунктом 1 статьи 395 ГК РФ, со дня, когда она должна была быть возвращена до дня ее возврата займодавцу независимо от уплаты процентов, предусмотренных п. 1 ст. 809 ГК РФ. Также, если договором займа предусмотрено возвращение займа по частям (в рассрочку), то при нарушении заемщиком срока, установленного для возврата очередной части займа, займодавец вправе потребовать досрочного возврата всей оставшейся суммы займа вместе с причитающимися процентами.

Вышеупомянутая ст. 395 ГК РФ определяет размер и условия применения мер гражданско-правовой ответственности к должнику за неисполнение денежного обязательства, а именно за пользование чужими денежными средствами вследствие их неправомерного удержания, уклонения от их возврата, иной просрочки в их уплате либо неосновательного получения или сбережения за счет другого лица подлежат уплате проценты на сумму этих средств. Размер процентов определяется существующей в месте жительства кредитора, а если кредитором является юридическое лицо, в месте его нахождения учетной ставкой банковского процента на день исполнения денежного обязательства или его соответствующей части.

Комментируя ст. 811 ГК РФ, хотелось бы обратить внимание на тот факт, что меры гражданско-правовой ответственности, применяемые к заемщику, предусмотренные указанной статьей, а именно, уплата процентов в размере, предусмотренном п. 1 ст. 395 ГК РФ, за несвоевременный возврат суммы займа, подлежат уплате заемщиком независимо от уплаты процентов, предусмотренных п. 1 ст. 809 ГК РФ, так как являются ответственностью за неисполнение денежного обязательства, а проценты, предусмотренные п. 1 ст. 809 ГК РФ, являются процентами на сумму займа за пользование денежными средствами заемщика (вознаграждение заемщика), то есть имеют разную правовую природу, и, соответственно, не влияют друг на друга. Размер процентов, установленный в п. 1 ст. 811 ГК РФ, за невозвращение заемщиком в срок суммы займа может быть изменен сторонами путем внесения соответствующего условия в договор.

Как уже говорилось выше, договор займа может быть оспорен заемщиком по его безденежности, доказывая, что деньги или другие вещи в действительности не получены им от займодавца или получены в меньшем количестве, чем указано в договоре (ст. 812 ГК РФ). При этом, если договор займа должен быть совершен в письменной форме (ст. 808 ГК РФ), его оспаривание по безденежности путем свидетельских показаний не допускается, за исключением случаев, когда договор был заключен под влиянием обмана, насилия, угрозы, злонамеренного соглашения представителя заемщика с займодавцем или стечения тяжелых обстоятельств. Если в процессе оспаривания заемщиком договора займа по его безденежности будет установлено, что деньги или другие вещи в действительности не были получены от займодавца, договор займа считается незаключенным. Когда деньги или вещи в действительности получены заемщиком от займодавца в меньшем количестве, чем указано в договоре, договор считается заключенным на это количество денег или вещей.

В случае, если заемщик не возвращает денежные средства по договору займа, то займодавец вправе обратиться в суд с иском к заемщику о взыскании денежных средств по договору займа.

При обращении в суд необходимо помнить, что законом установлен срок исковой давности. В соответствии со ст. 195 ГК РФ исковой давностью признается срок для защиты права по иску лица, право которого нарушено. Общий срок исковой давности устанавливается в три года (ст. 196 ГК РФ). Также стоит помнить о том, что соглашение сторон об изменении сроков исковой давности и о порядке их исчисления недействительно (ст. 198 ГК РФ). Однако, срок исковой давности не применяется судом «автоматически»! Суд примет исковое заявление независимо от того, истек срок исковой давности или нет. О том, что истек срок исковой давности, должно быть заявлено суду одной из сторон до вынесения решения. Истечение срока исковой давности, о применении которой заявлено стороной в споре, является основанием к вынесению судом решения об отказе в иске (ст. 199 ГК РФ).

Началом течения срока исковой давности необходимо исчислять со дня, когда лицо узнало или должно было узнать о нарушении своего права.

В случае, если договором займа определен срок возврата денежных средств, срок исковой давности следует исчислять по окончании срока исполнения, то есть со дня, следующего за днем, когда заемщик должен был вернуть сумму займа. В случае, если срок возврата сторонами не определен, либо определен моментом востребования, течение исковой давности начинается с момента, когда у заемщика возникает право предъявить требование о возврате заемных средств (ст. 200 ГК РФ).

Ст. 203 ГК РФ установлено, что течение срока исковой давности прерывается предъявлением иска в установленном порядке, а также совершением обязанным лицом действий, свидетельствующих о признании долга. Действиями, свидетельствующими о признании долга, могут быть, например, частичное погашение долга, либо заключение сторонами дополнительного соглашения к договору займа о порядке погашения долга. При этом, течение срока исковой давности начинается заново, а время, истекшее до перерыва (совершения указанных действий), не засчитывается в новый срок!

Если, все же, срок исковой давности истцом пропущен и об этом заявлено в суде ответчиком, то закон предоставляет право на восстановление этого срока. Для его восстановления истцу необходимо доказать в судебном заседании, что у него были уважительные причины, из-за которых он не смог своевременно обратиться в суд за защитой своих прав и интересов. В исключительных случаях, когда суд признает уважительной причину пропуска срока исковой давности по обстоятельствам, связанным с личностью истца (тяжелая болезнь, беспомощное состояние, неграмотность и т.п.), нарушенное право гражданина подлежит защите. При этом причины пропуска срока исковой давности могут признаваться уважительными, если они имели место в последние шесть месяцев срока давности (ст. 205 ГК РФ).

Если заемщик в добровольном порядке вернул сумму займа в полном размере по истечении срока исковой давности, то он не имеет права требовать исполненное обратно (ст. 206 ГК РФ).

Порядок применения исковой давности к требованиям по договору займа в отношении предусмотренных им процентов и неустойки за неисполнение условий договора, так называемые дополнительные требования, определен ст. 207 ГК РФ, согласно которой с истечением срока исковой давности по главному требованию истекает срок исковой давности и по дополнительным требованиям.

Исковое заявление о взыскании денежных средств по договору займа по общему правилу подается по месту жительства заемщика (ст. 28 Гражданского процессуального кодекса Российской Федерации (Далее ГПК РФ)). Если место жительства ответчика неизвестно, то исковое заявление подается по его последнему известному месту жительства (п. 1 ст. 29 ГПК РФ). Последним известным местом жительства может быть адрес, где зарегистрирован ответчик, указанный в договоре займа (расписке о получении денежных средств).

Данное дело будет подсудно мировому судье, если размер требований, заявленных в исковом заявлении, не будет превышать пятисот минимальных размеров оплаты труда, то есть 50 000 (Пятьдесят тысяч) рублей (пп. 5 п. 1 ст. 23 ГПК РФ), в случае превышения этой суммы, дело подсудно районному суду (ст.ст. 22 и 24 ГПК РФ).

Для того, чтобы суд принял и рассмотрел исковое заявление, истцу нужно уплатить государственную пошлину, размер которой рассчитывается, исходя из размера исковых требований.

Пп. 1 п. 1 ст. 333.19 Налогового кодекса РФ установлен порядок определения размера государственной пошлины.

По делам, рассматриваемым в судах общей юрисдикции мировыми судьями, государственная пошлина уплачивается в следующих размерах:

при подаче искового заявления имущественного характера, подлежащего оценке, при цене иска:

Государственная пошлина уплачивается через Сбербанк (квитанция - Форма № ПД-4сб (налог)) по реквизитам мирового судьи или районного суда, куда подается иск. Оригинал квитанции об оплате госпошлины прикладывается к подаваемому исковому заявлению.

В соответствии с п. 1 ст. 154 ГПК РФ гражданские дела рассматриваются и разрешаются судом до истечения двух месяцев со дня поступления заявления в суд, а мировым судьей до истечения месяца со дня принятия заявления к производству.

При разрешении дела в пользу истца, после вступления в силу решения суда первой инстанции, то есть, если решение не обжаловано ответчиком в десятидневный срок в суд апелляционной инстанции, истцу выдается исполнительный лист, который подлежит предъявлению в Федеральную службу судебных приставов России для взыскания присужденных денежных средств в принудительном порядке в срок, указанный в исполнительном листе.

Дальнейшие действия по взысканию денежных средств с должника и их возврату кредитору осуществляются судебными приставами-исполнителями в соответствии с действующим законодательством.

Перечень нормативно-правовых актов использованных при написании статьи :

Отношения, возникающие между физическими лицами, в случае оформления заема с использованием валюты, регулируются законом «О валютном регулировании и валютном контроле».

Законодательство разрешает совершать сделки с использованием валюты. Регулируются данные отношения ст.140. 141. 317 ГК РФ. В них указано, что к платежным средствам на территории России относится только рубль, но можно использовать иностранную валюту, в рамках законодательства.

Как заключается договор займа в валютеСтандартный договор займа предполагает передачу денег или имущества от займодавца к заемщику. Принимающая сторона обязуется вернуть сумму в полном объеме.

Если в займ были взяты вещи, тогда возвращаются новые такого же качества и относящиеся к тому же роду. Заключенным соглашение считается с момента получения денег или вещей.

Если фактически передача не состоялась, тогда такую сделку принято считать незавершенной.

Иностранная валюта или ценности также могут выступать предметом договора.

Все правила применяемые при заключении соглашения в рублях, распространяются и на валютные займы.

Следуя установленным нормам необходимо отметить, что денежные займы между физическими лицами оформляются в письменной или устной форме.

Если предметом договора выступают деньги или вещи, превышающие в 10 раз минимальную заработную плату, установленную на момент оформления договора, тогда он требует письменной формы.

Для оформления соглашения стороны должны иметь при себе паспорт. Можно воспользоваться стандартным образцом документа или составить его самостоятельно.

Данные варианты будут бесплатными. Если сомневаетесь в своих знаниях или хотите прописать особые моменты, тогда лучше прибегнуть к помощи юриста или обратиться к нотариусу.

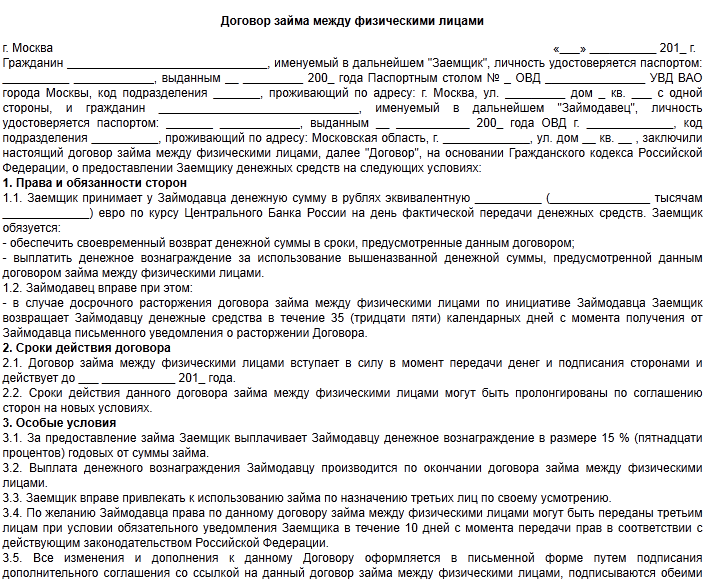

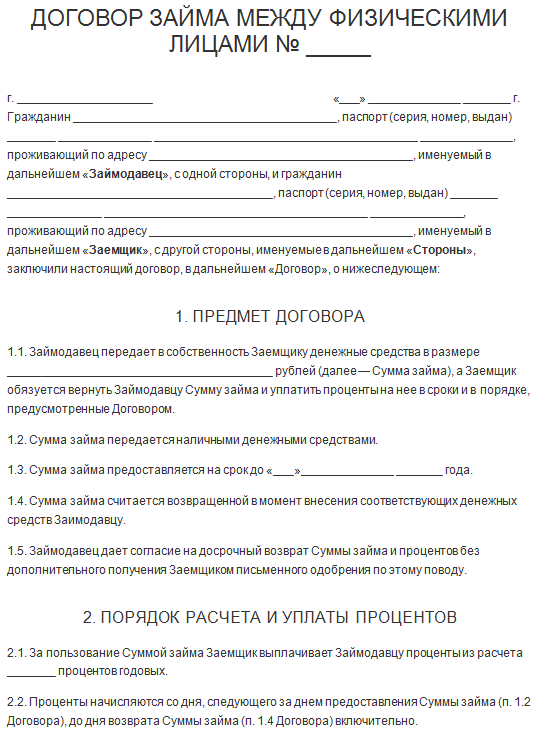

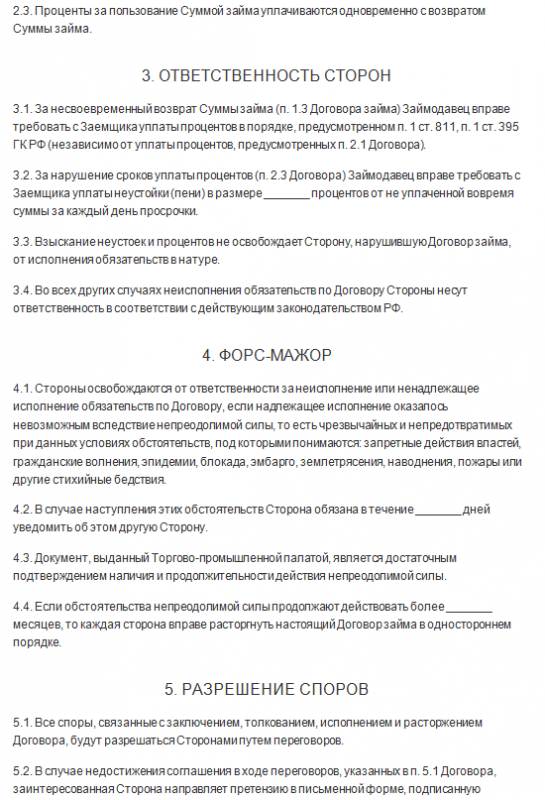

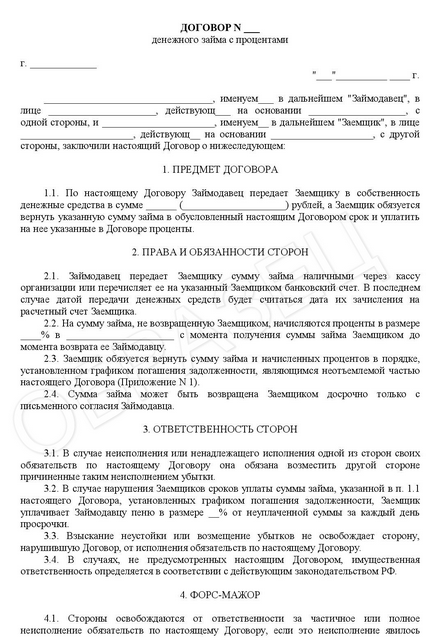

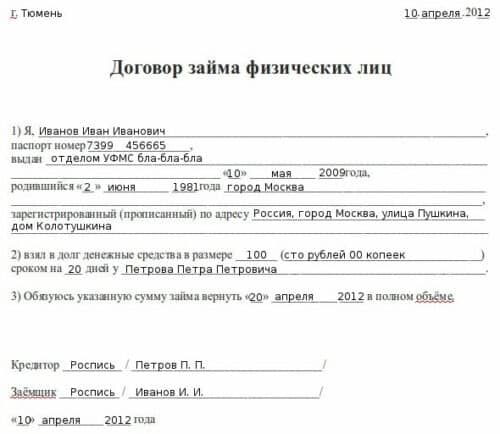

Образец договораСоглашение, заключаемое между физическими лицами, не сильно отличается от стандартной формы. Стороны обязательно указывают свои личные и контактные данные и скрепляют сделку подписью.

Юристы рекомендуют при самостоятельном составлении договора займа прописывать все моменты. Поскольку при возникновении споров, может появиться двоякая трактовка, указанной информации.

Любые ошибки на стадии заключения договора, неправильная трактовка или несоблюдение формы передачи имущества могут привести к тому, что сделка будет признана недействительной.

Заключая, договор займа, следует использовать такую формулировку: денежное обязательство подлежит оплате в национальной валюте России, которая эквивалента определенной сумме в условных единицах или другой национальной валюте.

Если данная трактовка не была использована, то в случае возникновения конфликта, который приведет к суду, следует правильно составлять исковое заявление. Сумму нужно указывать только в рублевом эквиваленте.

Типовой договор предполагает, что заемщик может вернуть кредит досрочно. Это означает, что физическое лицо может перечислять сумму по частям или за один раз перевести весь размер долга.

Завершенным соглашение считается в тот момент, когда на счет займодавца поступила полная сумма заема. Проценты начисляются ежедневно на сумму кредита и выплачиваются физическим лицом в рублях. Как правило, эти выплаты осуществляются ежемесячно.

Если в рамках договора не предусмотрена процентная ставка и не указано, что соглашение беспроцентное, тогда они начисляются согласно ставке рефинансирования ЦБ.

Как передаются денежные средстваПодтверждением о том, что финансы были переданы, является расписка или любой другой документ, составленный в письменной форме. В нем обязательно указывают сумму займа или количество вещей, которые получил в пользование заемщик.

Расписка должна быть составлена следующим образом: «Я, Иванов И. И. паспорт (номер, серия) получил от гражданина Сидорова С. С. (паспортные данные), денежные средства в размере 15 000 дол. США в рублевом эквиваленте по курсу доллара, установленным Центральным банком РФ в день заключения соглашения. Сумма подлежит возврату в рублях эквивалентную долларам США по курсу ЦБ РФ, который будет установлен в день возвращения долга».

Таким оформлением займодавец защищает себя от колебаний курса.

Расписка обязательно должна содержать дату составления и подписи сторон. Лучше чтобы она была написана заемщиком от руки.

Следует знать, что передача валюты в наличной форме запрещена законом. Более того против нарушителей предусмотрена административная ответственность.

Размер штрафа высчитывается из суммы незаконной операции. Она может равняется ? части, а иногда изымается весь размер денежного займа.

Если предметом договора были ценные бумаги или иное имущество, то оно оценивается, и к полученной сумме применяются такие же размеры штрафов.

Для перевода денежных средств у займодавца должен быть открыт банковский счет. Установленную в рамках соглашения сумму кредитор переводит на счет заемщика.

Таким образом, можно сделать вывод, что получение денег в валюте возможно только по безналу. Оплата процентов и возврат долга происходит также в безналичной форме.

Получается, что договор займа в иностранной валюте затребует еще дополнительных расходов, связанных с содержанием банковских счетов.

При этом следует учитывать, что законом определено, что счета должны быть открыты в уполномоченных банках. Список таких финансовых учреждений утверждает Центральный банк РФ.

Как происходит оформление микрозаймов до зарплаты на карту, смотрите на странице .

На некоторые операции данные правила не распространяются и они осуществляются в рамках Федерального Закона:

Во всех остальных случаях любые валютные операции по передаче денежных средств в долг от одного физического лица к другому должны проходить только по безналичному расчету.

Нормативное регулированиеОсновные правила, отражающие понятие договора заема отображены в Гражданском кодексе. В ст. 807 объяснено, кто такой займодавец и заемщик и что может быть предметом договора.

Порядок заключения соглашения и пояснения, когда сделка считается заключенной можно найти в ст. 812 ГК. Подтверждение о том, что на займы распространяются те же правила, что и при оформлении рублевых договоров можно почерпнуть в ст. 140, 141, 317 ГК РФ.

С 2003 года был принят закон «О валютном регулировании». который объясняет, как осуществляются валютные отношения, возникающие между займодавцем и заемщиком.

Игнорирование этих норм ставит кредитора в рискованное положение. Например, в рамках закона указано, что валютные операции между двумя резидентами проводятся только через открытые банковские счета. Указаны данные правила в ст. 14 рассматриваемого закона.

Если физическое лицо, примет деньги в иностранной валюте в наличной форме, а потом примет решение его оспаривать, то его требования не будут выполнены. При этом на руках у кредитора может быть только расписка, подтверждающая передачу средств.

Каким образом решается подобное дело? Получается, что допущено нарушение по передаче средств, а расписка не может быть серьезным доказательством.

Решается данный вопрос, ссылаясь на ст. 60 ГПК. В ней указано, что единственным документом, свидетельствующим о законных правоотношениях, между физическими лицами будет выписка из банка, в которой идет речь о переводе или получение денежных средств.

Соответственно, если ее нет, то и предмет спора между сторонами отсутствует.

При подписании соглашения, в рамках которого валютные средства были переданы наличными, следует быть готовыми к тому, что его признают ничтожным.

Подать иск в суд может заемщик на основании ст. 161 ГК РФ. Если суд примет решение о недействительности сделки, то займодавец может рассчитывать только на возврат суммы кредита в рублевом эквиваленте.

При этом будет использоваться курс, установленный в день его возврата, а о процентах кредитору придется забыть.

Оформление у нотариусаОформление займа между физическими лицами не требует нотариального заверения. Прибегать ли к подобной форме заключения соглашения решают исключительно стороны договора.

Если в рамках валютной сделке предполагается залоговое имущество, тогда обязательно требуется нотариальное заверение.

Большую юридическую силу подобное соглашение не приобретет. Но, в случае конфликта, который приведет в суд, может помощь.

Например, при недобросовестном выполнении заемщиком своих обязательств, займодавец может обратиться в суд по упрощенной форме. А именно сразу перейти к процедуре Судебного приказа.

Происходит она следующим образом:

Таким образом, нотариальное заверение защищает займодавца от длительной судебной волокиты и снижает риски, связанные с невыполнением заемщика, возложенных на него обязательств.

Договор займа в иностранной валюте между физическими лицами существенно не отличается от типового соглашения. Самое главное, выполнить требование закона – проводить операции исключительно по безналу.

При этом в договоре обязательно прописывать, что валютный займ осуществляется в рублях, которые эквивалентны иностранной валюте.

Заемные тарифы для клиентов от сервиса 911 Кредит, показаны в таблице .

Условия займов в компании Деньги на дом, смотрите здесь .

Видео: договор займаОформляем ли мы договор займа между физическими лицами или получаем расписку о получении финансовых средств, мы всегда надеемся на их вернуть и без проблем. Но чаще наши надежды не оправдываются. Недобросовестный должник продолжает игнорировать ваши требования о возврате долга. Что же делать в такой ситуации? Что нужно было оформить, чтобы вернуть свои деньги? И главное, как оформить правильно, без ошибок, с соблюдением всех нюансов? Давайте разберемся.

Вся правовая основа договорных отношений между физическими лицами в формате займов держится на Гражданском Кодексе РФ, а именно главе 42 «Займ и кредит». Обязательно письменное оформление договора в случае превышения суммы в десять раз, законодательно установленного минимума по оплате труда (ст.808). Cт. 809 регламентирует получение заимодателем процентов, которые оговариваются и прописываются в договоре. В случае если в договоре не прописались проценты, их насчитывают по банковскому проценту в день погашения долга принятому по месту прописки и проживания. Обязательства возврата займа в оговоренных суммах и сроках прописаны в ст.810. Если сроки не были оговорены, возвратить деньги нужно не позже календарного месяца с момента требования заимодателя.

Понятие и правила составленияСогласно ст.807 ГК РФ эти отношения определяются следующим образом — заимодатель передает в собственность заемщику денежные средства или другие ценные предметы, а последний обязуется вернуть их заимодателю в полном объеме и в оговоренный срок. С момента передачи договор является заключенным.

Заимодатель вместе с заемщиком сами вправе решить какую форму будет носить данный договор — обычную письменную или нотариально заверенную. Последний вариант не является обязательным и имеет сугубо индивидуальное предпочтение. Обычный письменный договор с юридической точки зрения полностью аналогичен нотариальному.

Формы соглашенияДоговора займа между физическими лицами изначально разделены на устные и письменные. Далее их градация идет по безвозмездным и возмездным, т.е. без уплаты процентов за пользование и с их уплатой. Следующий пункт — договора с целевым назначением полученных средств и без такого. И последняя вариация — залоговые и не залоговые/ с поручителем и без него.

Договор целевого займаДанные договорные отношения предусматривают достижение конкретных целей с помощью заемных средств. И тут же у заимодателя появляется право контролировать процесс расхода финансовых средств на достижение, оговоренной в договоре цели.

Договор с залогомКак правильно оформить данный вид документа определены в ст.807 ГК РФ. Обязательными для прописывания являются:

Что обязательно необходимо прописать в письменной форме соглашения:

По факту передачи оговоренной денежной суммы заемщик должен написать расписку. Она пишется им лично. Помните, что расписка — важный и обязательный документ в договорных отношениях такого плана. При возврате долга заимодатель также пишет расписку о возврате долга.

Срок договораДлительность соглашения определяется после обсуждения сторонами данного процесса, и его фиксации на бумаге. Минимум от 1 месяца до 5 лет.

ПрекращениеЗаконодательство различает понятия прекращение и расторжение отношений. В первом случае, должны быть произойти следующие события:

Досрочно расторгнуть соглашение можно при:

Как уже указывалось выше, в таких договорных отношениях понятие процентов за пользование заемными средствами хоть и выборочно, но присутствует. Если вы в нем не пропишите пункт, что договор является безвозмездным, то автоматически после заключения договора вы сможете претендовать на проценты по нему. Они будут насчитаны согласно процентам принятым в центральном банке на день погашения по месту прописки или проживания, которые прописаны в договоре.

Порядок надлежащего исполнения обязательствСроки и правильность погашения или исполнения обязательств заемщика оговариваются сторонами и прописываются в договоре. Но данные условия могут быть взяты сторонами из общих положений гражданского законодательства. Они прописаны в ГК РФ в главе «Исполнение обязательств». Каждый договор в плане займа между физическими лицами опираются на данные положения, подстраивая их под индивидуальные обстоятельства. Нарушение данных условий, зачастую, стороны обнаруживают уже в суде, а не в момент составления договора. Дабы не допустить или сократить потери от таких ошибок, перечислим общие положения по порядку исполнения обязательств по договорам займа между физическими лицами.

Ст.309 ГК РФ определяет исполнение обязательств согласно:

Полное и надлежащее исполнение заемщиком своих обязательств — это полного погашение долга в полном объеме и в установленные сроки.

Важно! Запрещен отказ в одностороннем порядке от исполнения данных обязательств — ст. 310 ГК РФ.

Это касается как заемщика, так и заимодателя. Первый не вправе самостоятельно решать платить или не платить и определять суммы погашений. Последний не может изменять сроки и суммы. Только по четко прописанным в договоре понятиям.

Последствия нарушения договора займаДанные положения прописаны в ст. 811:

Исковое заявление по договору — это обращение в суд на защиту ваших прав и возврата суммы долга и/или признания права собственности на залоговое имущество, в случае если оно прописано в договоре займа. Перед подачей данного иска, необходимо пройти досудебную стадию, а именно отправку должнику претензии, в которой вы требуете полного исполнения обязательств должником. Отправляется претензия письмом с уведомлением, и после получения ее должником на руки, отсчитываете 30 дней и смело идете в суд. Четко опишите ситуацию с датами и суммами, копиями документов и другими приложениями.Четко сформулируйте свои требования. Уплатите госпошлину. Копий пакетов документов и исковых заявлений нужно три — суду, должнику и вам.

ВзысканиеНа судебной стадии идет полное разбирательство дела по сути и взыскание долга по договору. Взыскания по устному договору аналогичны письменному. Но стоит позаботиться о свидетелях заключения вашей сделки и обязательно предоставить расписку. Такие вопросы решает районный или мировой суд по месту жительства сторон.

Взыскание долгаПолучив решение суда через десять дней после его оглашения, вы получаете и исполнительный лист, который с заявлением отлаете в службу судебных приставов. Они и начнут взыскивать долг. Ускоряет данный процесс наложение ареста на все имущества должника.

Образецг. ТаунБаун, 11.12.2014 года Г-н, Корюшкин Артем Маркович, (паспортные данные), далее «Заимодатель», с одной стороны, и Степанов Марк Николаевич, (паспортные данные), далее «Заемщик», с другой стороны, далее названные «Стороны», заключили данный договор о том, что:

1. Предмет договора

1.1 Заимодатель передаст Заемщику следующие финансовые средства, а Заемщик обязан вернуть Заимодателю финансовые средства в том же объеме, согласно срокам и порядка, прописанного в данном договоре. 1.2 Займ, оговоренный в данном договоре является беспроцентным. 1.3 Валюта в которой передан займ — российский рубль. 1.4 Сумма 14000 руб. (Четырнадцать тысяч 00 коп. рублей).

2. Условия и порядок получения и возврата займа.

2.1 Финансовые средства, прописанные в п. 1.4 данного договора будут переданы Заемщику единовременно. Фактом подтверждения данного факта является расписка, написанная собственноручно Заемщиком. 2.2 Заемщик обязан вернуть Заимодателю полученную им сумму не позднее 15.12.2015 года. 2.3 День погашения — день фактического возврата всей суммы. 2.4 Заемщик может досрочно вернуть долг, при условии составления Дополнительных условий.

3. Ответственность сторон.

3.1 Стороны несут равнозначную ответственность за полное исполнение обязательств согласно договору и Закона. 3.2 Ответственность снимается в случае действий неопределенной силы, неправильными банковскими реквизитами, указанными сторонами и других подобных обстоятельств. 3.3 Если Заёмщик не возвращает займ в оговоренный договором срок, он уплачивает штраф в размере 2% на остаток суммы, за каждый просроченный день.

4. Действие договора.

4.1 Договор считается действительным с момента его подписания и фактического передачи денег. Действует до полного выполнения Сторонами, взятых на себя обязательств. 4.2 Данный договор может быть расторгнут:

5.1 Стороны приложат все усилия для решения споров по условиям исполнения данного договора обсуждениями и переговорами. 5.2 При неудачных переговорах спор передаются в арбитражный суд г. ТаунБаун.

6. Реквизиты и подписи Сторон.

Заемщик _________________________. Заимодатель _____________________.

ПриложенияВ данном пункте прикладывают графики погашения займа и график предоставления займа, если передача денег неоднократная, обоюдно подписанные сторонами.

Сопутствующие документы — это дополнительные соглашения, протоколы разногласий и их согласования.

Одалживая деньги будьте предельно внимательны к лицу, которому собираетесь выдать займ. Перед подписанием договора, узнайте его деловую репутацию, слухи и сплетни, посмотрите его место жительства, потребуйте подтверждение его платежеспособности и т.п. Ведь так вы себя дополнительно подстрахуете, ведь судебные тяжбы дело долгое, затратное и морально тяжелы.

Получите бесплатную юридическую консультацию прямо сейчас

Условия заключения трехстороннего договора цессии — образец

Механизм и правила возврата или обмена товара ненадлежащего качества

Узнать ИНН физического лица по паспортным данным