Рейтинг: 4.1/5.0 (1882 проголосовавших)

Рейтинг: 4.1/5.0 (1882 проголосовавших)Категория: Бланки/Образцы

Ирина Милакова. директор департамента налогового консультирования и разрешения налоговых споров компании "2К"

В ходе камеральной налоговой проверки инспекторы могут потребовать пояснения к декларации по НДС. Хотя законодательство и не устанавливает для компаний ответственности за непредставление таких пояснений, их все же лучше подать в налоговую инспекцию в течение пяти рабочих дней. Это положительно повлияет на информацию, указанную в акте проверки. Предлагаем вашему вниманию образец ответа на требование о представление пояснений к декларации по НДС.

На практике встречается ситуация, когда инспекторы в ходе камеральной налоговой проверки декларации по НДС выявляют:

В таком случае проверяющие направляют компании сообщение с требованием либо представить в течение пяти дней необходимые пояснения, либо внести соответствующие исправления в декларацию в этот же срок (п. 3 ст. 88 НК РФ). Форма такого сообщения утверждена ФНС России (письмо ФНС России от 16.07.2013 № АС-4-2/12705@).

Что представить в инспекцию: пояснения или уточненную декларацию?Компании следует принять решение, что будет более корректным - представить уточненную декларацию или пояснения. При принятии решения фирма вправе исходить из конкретных обстоятельств. Например, если бухгалтер знает, что имела место техническая ошибка (нарушение), то, безусловно, необходимо представить "уточненку". Если же при подготовке декларации все сделано правильно и никаких нарушений нет, то следует подать пояснения о том, почему возникли расхождения, выявленные налоговиками.

Когда обнаруженные инспекцией ошибки повлекли занижение налоговой базы, компания может избежать ответственности, представив уточненную декларацию и до ее подачи уплатив недоимку и пени (подп. 1 п. 4 ст. 81 НК РФ). Представление "уточненки" до окончания камеральной проверки ведет к прекращению проверки ранее поданной декларации. При этом инспекторы начинают проверять "уточненку". Если фирма решила ограничиться представлением пояснений, контролеры могут привлечь ее к ответственности. Такой вариант следует выбирать, когда компания уверена в своей правоте и может привести в пояснениях убедительные факты в поддержку своей позиции. При этом к пояснениям можно приложить дополнительные документы, подтверждающие выраженную позицию. Отметим, ФНС России в одном из писем разъясняла (письмо ФНС России от 22.08.2014 № СА-4-7/16692), что инспекция вправе запросить письменные пояснения, указав в запросе на возможность представления в добровольном порядке подтверждающих документов. Кроме того, Президиум ВАС РФ указал (пост. Президиума ВАС РФ от 15.03.2012 № 14951/11 по делу № А40-54354/10-4-301), что проверяющие вправе истребовать первичные документы, подтверждающие достоверность данных, внесенных в декларацию при выявлении в ходе камеральной проверки несоответствий между этими данными и сведениями, содержащимися в имеющихся у инспекции документах, полученных ею в ходе налогового контроля.

Налоговики обязаны рассмотреть представленные фирмой пояснения и документы (п. 5 ст. 88 НК РФ). Если после их рассмотрения либо при отсутствии пояснений инспекция установит факт совершения налогового правонарушения или иного нарушения законодательства о налогах и сборах, она обязана составить акт проверки (ст. 100 НК РФ).

Форма и сроки представления пояснений к декларации по НДСЧто касается сроков представления пояснений и отсрочки, то законодательством эти вопросы не урегулированы. Полагаем, что пояснения следует представлять в течение пяти рабочих дней с момента получения требования от инспекции (п. 6 ст. 6.1 НК РФ). В противном случае возможны негативные последствия для компании. Несвоевременно представленные пояснения не будут учтены налоговиками при проведении камеральной проверки, что повлияет на информацию, отраженную в акте проверки.

Законодательство также не регламентирует форму представления пояснений. При этом на официальном сайте ФНС России есть образец ответа на требование, порядок его заполнения, а также формат представления в электронной форме сведений из книги покупок.

Порядок заполнения рекомендованной формы ответа на требование о представлении пояснений налогового органа

I. Общие требования к порядку заполнения

1. Ответ на требование о представлении пояснений (далее - Ответ) формируется налогоплательщиками налога на добавленную стоимость, в том числе исполняющими обязанности налоговых агентов, лицами, не являющимися налогоплательщиками налога на добавленную стоимость в случае выставления и (или) получения счетов-фактур при осуществлении предпринимательской деятельности в интересах другого лица при получении требования о представлении пояснений (далее - Требование) в отношении представленной декларации по налогу на добавленную стоимость.

2. Ответ формируется налогоплательщиком в случае, если пояснения не влияют на изменение показателей строк 040, 050 раздела 1 налоговой декларации по налогу на добавленную стоимость (далее - Декларация), в отношении которой представляются пояснения.

Налоговое ведомство указывает, что ответ представляется на бумажном носителе или по установленным форматам в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота в течение пяти рабочих дней с момента получения требования.

Как следует из порядка заполнения рекомендованной формы ответа, пояснения в отношении показателей разделов 1-7 декларации по НДС указываются в виде текстового описания. В свою очередь, пояснения в отношении показателей разделов 8-12 указываются отдельно по каждому разделу.

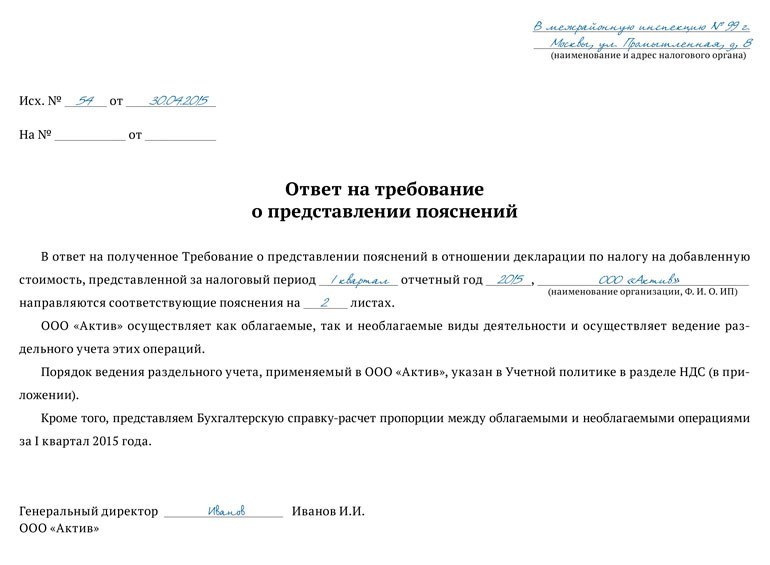

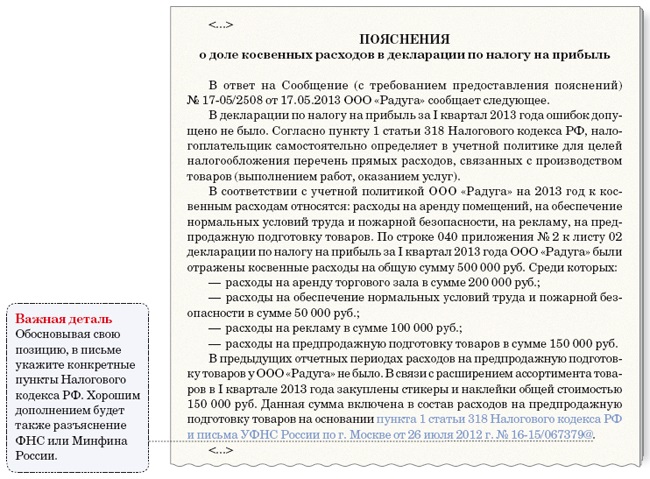

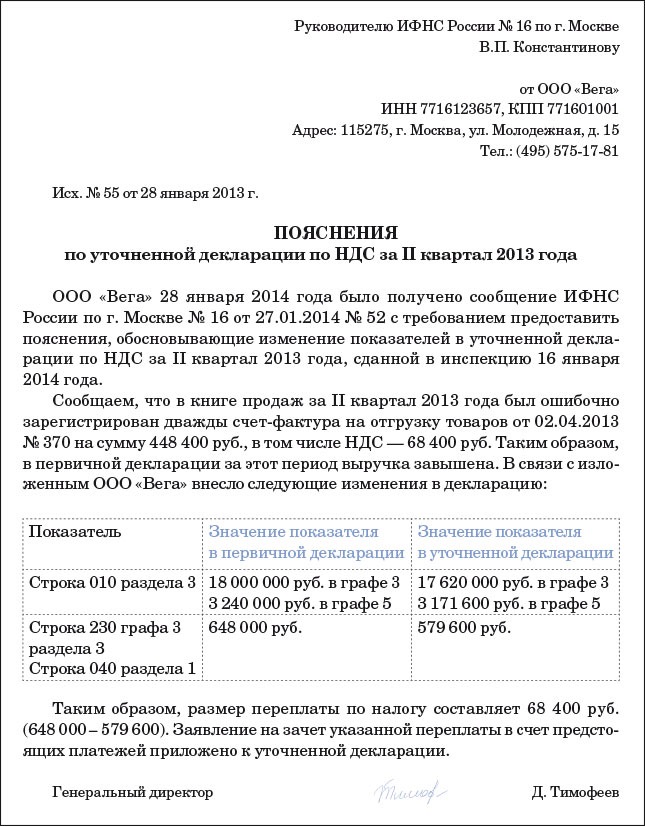

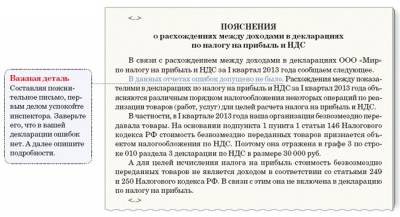

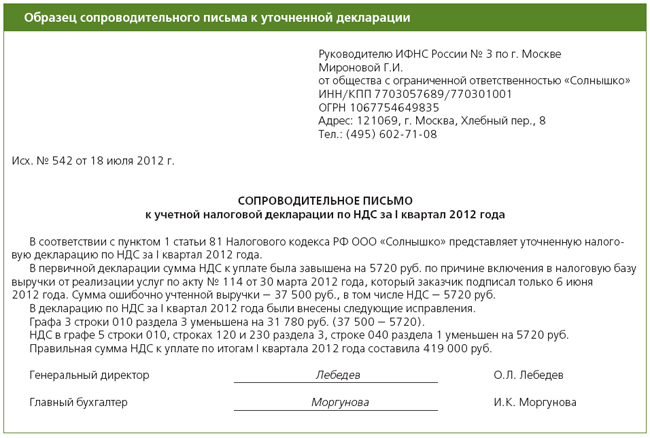

Рассмотрим на примере.

ПРИМЕР

Инспекция при камеральной проверке декларации по НДС в части правильности заполнения раздела 3 сделала вывод о том, что в свете применения положений ст. 149, п. 4 ст. 170 НК РФ возможно необоснованное применение налоговых вычетов. Она направила компании сообщение с требованием представить в течение пяти рабочих дней необходимые пояснения или внести исправления в декларацию.

При этом фирма правильно рассчитала пропорцию между облагаемыми и необлагаемыми операциями и распределила суммы НДС, подлежащие вычету и включению в стоимость товаров (работ, услуг).

Были представлены пояснения в следующей форме (см. ниже).

В заключение отметим, что ФНС России на своем сайте в разделах "Юридическим лицам" и "Индивидуальным предпринимателям" в подрубрике "Налог на добавленную стоимость" предлагает ознакомиться с новыми контрольными соотношениями показателей форм налоговой декларации по НДС (письмо ФНС России от 23.03.2015 № ГД-4-3/4550@). Эти контрольные соотношения помогут проверить себя и избежать ошибок при заполнении декларации. Они предусматривают как арифметический, так и логический контроль показателей отдельных строк и разделов декларации.

24 Августа 2016

Плательщикам единого сельскохозяйственного налога могут дать право добровольной уплаты НДС. С такой законодательной инициативой выступил минсельхоз. По мнению авторов законопроекта, от этого выиграет не только бюджет, но и сами фермеры.

Эксперты рассмотрели вопрос о том, сгорают ли ежегодные оплачиваемые отпуска и чем грозит компании непредоставление работнику отпуска в течение больше, чем двух лет подряд.

Организация арендовала объект торговли. Поскольку на арендованных площадях отсутствовали складские и подсобные помещения, организация, установив временные перегородки, обустроила их самостоятельно (в договоре аренды указанное оговорено). При расчете ЕНВД она использовала физический показатель «площадь торгового зала» исходя из фактически используемой площади. Однако налоговики посчитали это неправомерным и доначислили налог. АС УО в Постановлении от 20.05.2016 по делу № А71-9313/2015 принял сторону фискалов. Подробнее об этом деле – в данной статье.

ВС РФ встал на сторону налоговой инспекции в споре по поводу отмены возмещения НДС в отсутствие доказательств реальности экспортных поставок (Определение ВС РФ от 20 июля 2016 г. №305-КГ 16-4155).

22 Августа 2016

Для расчета пособия по временной нетрудоспособности, причитающегося работнику, следует определить его трудовой стаж, расчетный период, суммы, включаемые в расчет больничного, а также посчитать средний дневной заработок. Кроме того, нужно знать некоторые нюансы законодательства. Условия, размеры и порядок выплаты пособий по временной нетрудоспособности установлены Законом № 255-ФЗ (Федеральный закон от 29.12.2006 № 255-ФЗ (далее - Закон № 255-ФЗ)). В статье мы рассмотрим, как правильно производятся оплата больничного и расчет больничного.

СеминарыОбразец письма на требование налоговой

Письма в налоговуюВзаимоотношения налогоплательщика с налоговым органом выражается в обмене (представление и направление) всевозможных заявлений, писем, ответов, требований, сообщений, а так же налоговое уведомление и т.д. Такой обмен в деловой среде именуется документооборотом. Как налоговый орган вправе, так и налогоплательщик вправе осуществлять документооборот. Такой документооборот может быть как в письменной форме, так и в электронном виде.

Приведем несколько возможных примеров такого документооборота.

Налоговый орган в рамках статей 93 и 93.1 Налогового кодекса РФ (НК РФ) вправе истребовать у лица документы (информацию). Срок на подготовку документов (информации) или ответа на такое требование налоговой. ограничен 10 или 5 днями со дня получения такого требования. Не представление или представление с нарушением срока влечет наложение штрафных санкций. а также возможно доначисление налога в бюджет.

В ходе проведения камеральной налоговой проверки (КНП) в случае выявления каких-либо ошибок или нарушений в представленной декларации или представленных документах налоговый орган обязан до окончания КНП выставить (направить) сообщение с требованием представить необходимые пояснения или внести соответствующие исправления. На что налогоплательщику установлен срок пять рабочих дней. Таким образом, налогоплательщику предоставлено право для обоснования своей позиции по выявленным обстоятельствам или исправления выявленных ошибок (нарушений). А нарушение налоговым органом данной нормы, может «сыграть на руку» налогоплательщику в случае оспаривания нормативного акта налогового органа.

Налоговый орган на основании пп. 4 п. 1 ст. 31 НК РФ вправе вызывать на основании письменного уведомления налогоплательщика для дачи пояснений. На такое уведомление налогоплательщик вправе представить, например ходатайство о переносе даты вызова.

Налоговый орган обязан направлять налогоплательщику (налоговому агенту) налоговое уведомление и (или) требование об уплате налога и сбора. На что в случае не согласия с данными документами налогоплательщик вправе оспорить (обжаловать) такие документы в письменной форме.

На основании ст. 21 НК РФ налогоплательщик вправе получать по месту своего учета от налоговых органов бесплатную информацию, в том числе в письменной форме, о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, полномочиях налоговых органов и их должностных лиц. А налоговый орган обязан такую информацию представить, в том числе в письменной форме.

Для применения специальных налоговых режимов, для снятия учета в качестве налогоплательщика специальных налоговых режимом, для смены объекта налогообложения по упрощенной системы налогообложения и иных действий в отношении спецрежимов. налогоплательщик должен представлять в налоговый орган соответствующие заявления, уведомления и сообщения в определенный Налоговым кодексом РФ срок.

Налогоплательщик вправе на основании письменного запроса в течение пятидневного срока получить от налогового органа справку о состоянии расчетов по налогам, сборам, пеням и штрафам.

По письменному заявлению налогоплательщика (плательщика сбора или налогового агента) налоговый орган обязан выдавать копии решений, принятых налоговым органом в отношении этого налогоплательщика.

Согласно ст. 80 НК РФ налоговая декларация представляет собой письменное заявление налогоплательщика или заявление, составленное в электронной форме. В отношении составления и представления налоговой отчетности в налоговый орган также будет указано в следующем инструменте налогообложения.

Для возврата переплаты по налогам (сборам). возмещения НДС. получения налоговой льготы. урегулирования налогового спора, обжалования нормативного акта налогового органа налогоплательщик вправе представить в письменной форме соответствующие заявление, письмо, возражение. жалобу и т.д.

Таким образом, для того, что бы не уплатить лишнюю сумму налога (сбора), не быть привлеченным к налоговой ответственности, воспользоваться льготой, обжаловать нормативный акт или действия (бездействие) налогового органа, ответить правильно и с достаточным правовым обоснованием на запрос, письмо, требование налогового органа, получить информацию в налоговом органе, необходимо составить ответ, запрос, письмо в налоговый орган, содержащие необходимую информацию, которая будет оценена с надлежащей правовой оценкой, т.е. налоговый орган не в праве будет отказать в рассмотрении данных документов. Для таких действий необходимы соответствующие познания в налоговом праве и в смежных отраслях, которыми зачастую в полной мере не владеет налогоплательщик (плательщик сборов, налоговый агент).

Звоните прямо сейчас! Поможем!

+7 (861) 212-54-74, +7 (988) 247-17-57

Дайте пожалуйста образец письма для налоговой инспекции для обоснования убыта по налогу на прибыль за 2009 год.Ольга Мудрец (17400) 5 лет назад

Межрайонной ИФНС России №

г-ну Петрову П. П.

от Директора ООО «Москва»

Иванова Ивана Ивановича

Фирма ООО «Москва» была зарегистрирована 01.01.2009г.

Далее пишите почему убытки ( кризис в стране, большая конкуренция, большие расходы на развитие бизнеса и т. п. ) согласно Вашим затратам.

*** Мыслитель (6356) 5 лет назад

Мы вот такое письмо им отправляли (деятельности в компании в тот период времени не было).

/На фирменном бланке Вашей компании/

В ИФНС России №__ по СВАО г. Москвы

Исх. №5 от __ _________20__ г.

В ответ на Ваше Требование б/н от 17.10.2008 сообщаем Вам, что за период 9 месяцев 2008 года в ООО «Рога и копыта» финансово-хозяйственная деятельность не велась, зарплата сотрудникам не начислялась и не выплачивалась.

Расходы, отраженные в листе 02 налоговой декларации по налогу на прибыль в сумме 1650-00 рублей обусловлены необходимостью уплаты комиссии банку за выдачу справок и проч.

Расшифровка регистров бухгалтерского и налогового учета прилагается (можете приложить, но это не обязательно).

Генеральный директор /Иванов П. П. /

Главный бухгалтер /Иванов П. П. /

А ссылаться на кризис в стране и, тем более, что-то там обещать налоговой, согласитесь, как-то несерьёзно! Здесь требуется именно обоснование Ваших расходов, ведь даже за справку о том, что денежные средства на зарплату с Вашего р/счета Вами не снимались, банк берёт себе комиссию!

polina027 ПользовательДолжность и ФИО руководителя ФНС,

Исполнитель со стороны ФНС ФИО тел

На Ваше сообщение №___от ____ вх.№___ от _____ с требованием

предоставления пояснений ООО ___ ИНН ____ направляет пояснения

polina027 Пользовательну а в пояснительной записке пишете примерно так

Приложение к письму №___

Пояснительная записка ООО ___

о расхождении ____ за период полугодие 2011 г.

По данным бухгалтерского учета ООО ___, за период полугодие 2011 г. обществом получены

доходы от реализации товаров (работ, услуг) на общую сумму 2399 994 рублей, в том числе:

в части деятельности облагаемой ЕНВД 2381394 рублей,

по строке ___ налоговой декларации по ЕНВД за 1 и 2 квартал 2011 г.

по строке ____ налоговой декларации по налогу на прибыль за полугодие 2011 г.

Если есть возможность, проиллюстрируйте таблицей.

Последние поступленияКак реагировать на запросы Налоговой о предоставлении информации

Многие субъекты хозяйствования получали запрос от Налоговой с требованием предоставить информацию об отдельных аспектах деятельности предприятия, наличии офисных, складских, производственных помещений, предоставлении копий документов и т.п. Но каждый раз, как первый, и сразу возникает два основных вопроса: как реагировать на данный запрос и стоит ли предоставлять информацию. Сейчас попробуем разобраться

Имеют ли право налоговики направлять запрос

Да, имеют. Соответствующие положения предусмотрены сразу в нескольких нормах НКУ. пп. 20.1.3, пп. 20.1.6, пп. 20.1.23, п. 39.14, пп. 72.1.1.3, пп. 72.1.6. А основания для направления запроса и процедура его направления регламентирована ст. 73 НКУ и Порядком № 1245 .

Причем налоговики могут направлять запрос не по своей прихоти, а лишь при наличии одного из оснований, перечень которых приведен в п. 73.3 НКУ ( см.таблицу 1 ).

Основания для направления запроса

16 июня 2009 в 11:29 • #

Не возражала, писала пояснения:

Ответ на требование

о предоставлении пояснений

ООО «***» (ИНН ***/ КПП ***) на Требование о предоставлении пояснений б/н о расхождении между суммами доходов, отражённых по строкам 010, 020, 070 и 080 Листа 02 "Расчет налога на прибыль организаций" и суммами доходов, отражённых по строкам 010, 060, 080 и 090 формы № 2 «Отчёт о прибылях и убытках» сообщает:

1. по строке 010 «Выручка от продажи товаров, продукции работ, услуг за минусом НДС» формы № 2 «Отчёт о прибылях и убытках» за 2007год составляет 69 012тыс. руб. по строке 010 «Доходы от реализации» Листа 02 Расчёта налога на прибыль за 2007год составляет 80 331тыс. руб. отклонение 11 319тыс. рублей, сложилось из (11 030тыс. руб.+272тыс.руб.+17 тыс.руб.):

и далее расписывала как отражается каждая сумма в бухгалтерском и налоговом учёте.

![]()

16 июня 2009 в 11:39 • #

Как написать, я придумала, а вот почему я это должна делать, если у меня ошибок в декларации не обнаружено, вопрос! Кроме того, по одному требованию я накатала им письмецо - отписку, мол в соответствии с ПБУ 18 в учете образовались суммы постоянных и временных разниц на такую-то сумму и до свиданья! Буду я им еще расписывать, что откуда берется!

![]()

16 июня 2009 в 11:51 • #

Анна, в нашем городе налоговая инспекция ссылается на п. 3 ст. 88 НК РФ как раз "на противоречия между сведениями, содержащимися в представленных документах". Мы предоставляем сведения, т.к. в устной беседе нам неоднозначно намекнули, что в ином случае будет проводиться камеральная проверка налога на прибыль или организация будет планироваться на выездную проверку. Мы решили, что для нас лучше объяснить налоговикам разницу между БУ и НУ (для них ПБУ 18- "тёмный лес").

![]()

16 июня 2009 в 12:07 • #

На счет п.3ст. 88 НК - ясно, у нас тоже на эту норму ссылаются. Мне в устной беседе пояснили, что наложат штрафные санкции, если не предоставим пояснения. Все равно придут проверять рано или поздно, вот пусть разбираются что у нас по БУ, а что по НУ, я так считаю. Это делается, на мой взгляд, для того, чтоб при проверке собрать все эти предоставленные сведения и пояснения и сразу копать.

![]()

16 июня 2009 в 20:24 • #

Здравствуйте Анна. Нервничать бесполезно. Писали, пишете и будете писать. У нас такая же ситуация. Пишем постоянно. В налоговой инспекции либо вообще не читают наши объяснения и просто подкалывают их в сои папки для своей отчётности ( к этой версии я склонна больше всего), либо инспекторы просто не понимают то. о чём вы (мы) пишете (пишем) и просят написать снова, чтобы было видно. что идёт активная работа (переливание из пустого в порожнее) между налогоплательщиками и налоговыми инспекциями. Это Россия, не забывайте, где вы живёте. Ни в одной цивилизованной стране мира нет такого безобразия. Это только у нас в России налоговые инспекции считают, что все бизнесмены и их организации -это преступные группировки, не платящие налоги. К сожалению, в ФНС забывают, что все они существуют на наши деньги- деньги налогоплательщиков. Так что, заготовьте "болванку" письма-объяснения и сразу после сдачи квартальной отчётности будьте готовы её сдать в инспекцию после получения уведомления о предоставлении объяснений. Для примера: у нас эта ситуация уже была 2 раза. Думаю. после 2 квартала будет тоже самое. Берегите свои нервы. Татьяна.

![]()

18 июня 2009 в 09:21 • #

Абсолютно согласна со всеми, за много лет работы уже выработался иммунитет к таким требованиям. Вы же знаете причину разниц, заготовьте болванку как советует Татьяна и подставляйте цифры после сдачи отчетов.

![]()

18 июня 2009 в 10:02 • #

Просто не хочу заниматься "мартышкиным" трудом и тратить свое время на эту ерунду. Кроме того, полагаю, что данные пояснения идут налоговикам на пользу при проверках, а помогать им резона нет. Я по-минимуму отписалась, буду ждать, что они мне ответять на это.

23 января 2010 в 13:39 • #

обслуживаемой мной компании слали требования пояснить почему в декларации по УСН за 1-й квартал доход значительно меньше, чем за 3-й и 4-й предыдущего года, требовали также представить документы, подтверждающие расходы. успешно проигнорировали. доначислили налог и пени. суд мы выиграли без особых проблем. давать или не давать объяснения и представлять или нет дополнительные документы в данной ситуации ваше право, а не обязанность. но при изложенной фабуле я бы пояснения написал и документы предпочел бы представить, чтобы избежать судов. ФНС-это же тупая государственная структура, не несущая никакой ответственности за свои незаконные решения

отсутствие ссылок на ст. 169 НК

Уважаемые коллеги, читаю решение по выездной проверке и никак не могу понять насколько оно законно. Ситуация следующая - предпринимателю.

Минимизация налогообложения мини-отелей

Подскажите пожалуйста, что лучше для минимизации налогообложения мини-отелей: юр.лицо, упрощенка или вести деятельность от имени.

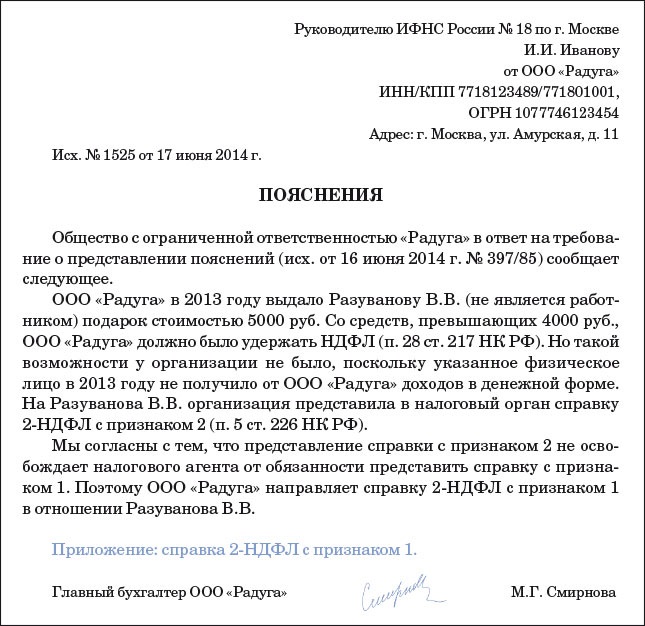

Налоговики часто требуют разъяснений при возникновении подозрений в нарушении налогового законодательства, выявлении ошибок и несоответствий в представленных документах и сведениях. Пояснения в налоговую по НДФЛ (образец приводится ниже) подготовлены для типовых ситуаций, примеры которых вы также найдете ниже.

В каких случаях налоговики могут затребовать пояснения?Согласно утвержденной форме требований о направлении пояснений (форма принята приказом ФНС № ММВ-7-2/189 @ от 08.05.2015 г.) случаи, когда истребуются пояснения предусмотрены в следующих статьях кодекса: ст. 88 - проведение налоговой проверки (камеральной), ст. 105.29 — проведение налогового мониторинга, ст. 25.14 — при участии в иностранных компаниях.

Однако на практике требования приходят о представлении пояснения в налоговую по НДФЛ (образец таких пояснений для разных случаев мы приведем ниже) по многим другим поводам. В таких случаях представление пояснений не является обязанностью налогоплательщика. Вместе с тем, рекомендуется их направить. Ведь не получив удовлетворительных разъяснений, налоговики придут с выездной проверкой.

Если же все-таки пояснения не представлены, то следует иметь ввиду, что оснований для административной ответственности в таком случае нет. В подтверждение этому даны разъяснения ФНС России, согласно которым могут начать дело по ст. 19.4 КоАП РФ, но только не за отказ от дачи пояснений, а за невыполнение другого требования — неявку для дачи пояснений. То есть явиться нужно обязательно, а пояснения давать — нет.

Поводом для таких требований могут стать причины самого разного характера. Зачастую это происходит после предоставления в налоговую справок 2-НДФЛ. после изучения которых инспекторы устанавливают несоответствия в размере полученных работниками доходов и перечисленных в казну подоходных налогов.

Если такие несоответствия произошли в результате технической ошибки, то можно представить следующие пояснения.

10 мая 2015 13968

В ходе камеральной налоговой проверки инспекторы могут потребовать пояснения к декларации по НДС. Хотя законодательство и не устанавливает для компаний ответственности за непредставление таких пояснений, их все же лучше подать в налоговую инспекцию в течение пяти рабочих дней. Это положительно повлияет на информацию, указанную в акте проверки. Предлагаем вашему вниманию образец ответа на требование о представление пояснений к декларации по НДС.

На практике встречается ситуация, когда инспекторы в ходе камеральной налоговой проверки декларации по НДС выявляют:

В таком случае проверяющие направляют компании сообщение с требованием либо представить в течение пяти дней необходимые пояснения, либо внести соответствующие исправления в декларацию в этот же срок (п. 3 ст. 88 НК РФ). Форма такого сообщения утверждена ФНС России (письмо ФНС России от 16.07.2013 № АС-4-2/12705@).

Что представить в инспекцию: пояснения или уточненную декларацию?Компании следует принять решение, что будет более корректным - представить уточненную декларацию или пояснения. При принятии решения фирма вправе исходить из конкретных обстоятельств. Например, если бухгалтер знает, что имела место техническая ошибка (нарушение), то, безусловно, необходимо представить "уточненку". Если же при подготовке декларации все сделано правильно и никаких нарушений нет, то следует подать пояснения о том, почему возникли расхождения, выявленные налоговиками.

Когда обнаруженные инспекцией ошибки повлекли занижение налоговой базы, компания может избежать ответственности, представив уточненную декларацию и до ее подачи уплатив недоимку и пени (подп. 1 п. 4 ст. 81 НК РФ). Представление "уточненки" до окончания камеральной проверки ведет к прекращению проверки ранее поданной декларации. При этом инспекторы начинают проверять "уточненку". Если фирма решила ограничиться представлением пояснений, контролеры могут привлечь ее к ответственности. Такой вариант следует выбирать, когда компания уверена в своей правоте и может привести в пояснениях убедительные факты в поддержку своей позиции. При этом к пояснениям можно приложить дополнительные документы, подтверждающие выраженную позицию. Отметим, ФНС России в одном из писем разъясняла (письмо ФНС России от 22.08.2014 № СА-4-7/16692), что инспекция вправе запросить письменные пояснения, указав в запросе на возможность представления в добровольном порядке подтверждающих документов. Кроме того, Президиум ВАС РФ указал (пост. Президиума ВАС РФ от 15.03.2012 № 14951/11 по делу № А40-54354/10-4-301), что проверяющие вправе истребовать первичные документы, подтверждающие достоверность данных, внесенных в декларацию при выявлении в ходе камеральной проверки несоответствий между этими данными и сведениями, содержащимися в имеющихся у инспекции документах, полученных ею в ходе налогового контроля.

Налоговики обязаны рассмотреть представленные фирмой пояснения и документы (п. 5 ст. 88 НК РФ). Если после их рассмотрения либо при отсутствии пояснений инспекция установит факт совершения налогового правонарушения или иного нарушения законодательства о налогах и сборах, она обязана составить акт проверки (ст. 100 НК РФ).

Форма и сроки представления пояснений к декларации по НДСЧто касается сроков представления пояснений и отсрочки, то законодательством эти вопросы не урегулированы. Полагаем, что пояснения следует представлять в течение пяти рабочих дней с момента получения требования от инспекции (п. 6 ст. 6.1 НК РФ). В противном случае возможны негативные последствия для компании. Несвоевременно представленные пояснения не будут учтены налоговиками при проведении камеральной проверки, что повлияет на информацию, отраженную в акте проверки.

Законодательство также не регламентирует форму представления пояснений. При этом на официальном сайте ФНС России есть образец ответа на требование. порядок его заполнения, а также формат представления в электронной форме сведений из книги покупок.

Порядок заполнения рекомендованной формы ответа на требование о представлении пояснений налогового органа

I. Общие требования к порядку заполнения

1. Ответ на требование о представлении пояснений (далее - Ответ) формируется налогоплательщиками налога на добавленную стоимость, в том числе исполняющими обязанности налоговых агентов, лицами, не являющимися налогоплательщиками налога на добавленную стоимость в случае выставления и (или) получения счетов-фактур при осуществлении предпринимательской деятельности в интересах другого лица при получении требования о представлении пояснений (далее - Требование) в отношении представленной декларации по налогу на добавленную стоимость.

2. Ответ формируется налогоплательщиком в случае, если пояснения не влияют на изменение показателей строк 040, 050 раздела 1 налоговой декларации по налогу на добавленную стоимость (далее - Декларация), в отношении которой представляются пояснения.

Налоговое ведомство указывает, что ответ представляется на бумажном носителе или по установленным форматам в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота в течение пяти рабочих дней с момента получения требования.

Как следует из порядка заполнения рекомендованной формы ответа, пояснения в отношении показателей разделов 1-7 декларации по НДС указываются в виде текстового описания. В свою очередь, пояснения в отношении показателей разделов 8-12 указываются отдельно по каждому разделу.

Рассмотрим на примере.

ПРИМЕР

Инспекция при камеральной проверке декларации по НДС в части правильности заполнения раздела 3 сделала вывод о том, что в свете применения положений ст. 149. п. 4 ст. 170 НК РФ возможно необоснованное применение налоговых вычетов. Она направила компании сообщение с требованием представить в течение пяти рабочих дней необходимые пояснения или внести исправления в декларацию.

При этом фирма правильно рассчитала пропорцию между облагаемыми и необлагаемыми операциями и распределила суммы НДС, подлежащие вычету и включению в стоимость товаров (работ, услуг).

Были представлены пояснения в следующей форме (см. ниже).

В заключение отметим, что ФНС России на своем сайте в разделах "Юридическим лицам" и "Индивидуальным предпринимателям" в подрубрике "Налог на добавленную стоимость" предлагает ознакомиться с новыми контрольными соотношениями показателей форм налоговой декларации по НДС (письмо ФНС России от 23.03.2015 № ГД-4-3/4550@). Эти контрольные соотношения помогут проверить себя и избежать ошибок при заполнении декларации. Они предусматривают как арифметический, так и логический контроль показателей отдельных строк и разделов декларации.

Ссылки по теме Регистрация Войти Подписка

По общему правилу представление пояснений налоговым органам является правом, а не обязанностью налогоплательщика (подпункт 7 пункта 1 статьи 21 НК РФ).

Обязанность по представлению пояснений возникает у налогоплательщика лишь при проведении камеральной налоговой проверки.

Так, налоговые органы вправе потребовать представить пояснения при проведении камеральной налоговой проверки в следующих случаях (пункт 3 статьи 88 НК РФ):

Пояснения необходимо представить в течение пяти рабочих дней со дня, следующего за днем получения сообщения (пункты 2, 6 статьи 6.1, пункт 3 статьи 88 НК РФ). Ответственность за непредставление или несвоевременное представление пояснений по требованию налоговиков статьей 88 НК РФ не предусмотрена. Однако пояснения, по нашему мнению, в данном случае все же лучше представить, т. к. в противном случае могут быть такие негативные последствия как доначисление налога, пени и штрафа по результатам камеральной проверки.

Обращаем внимание, что с 01.01.2015 налогоплательщикам вменена обязанность по передаче налоговому органу квитанции о приеме документов в течение шести дней со дня их отправки налоговым органом (пункт 5.1 статьи 23 НК РФ). Поэтому при получении извещения с требованием о предоставлении пояснений или уведомления о вызове в налоговый орган для дачи пояснений необходимо отправить указанную квитанцию по телекоммуникационным каналам связи. В случае неисполнения организацией данных обязанностей налоговый орган в течение десяти дней со дня истечения срока, определенного для передачи квитанции о приеме документов, направленных налоговым органом, вправе приостановить операции по расчетным счетам организации (подпункт 2 пункта 3 статьи 76 НК РФ).

Рассмотрим более подробно каждый из случаев необходимости представления пояснений по требованию налогового органа.

Представление пояснений при выявлении ошибок и противоречийЕсли вы получили извещение о выявленной ошибке (противоречии, несоответствии) в представленной вами отчетности, в ответ организация может представить уточненную налоговую декларацию, в которой выявленные несоответствия и противоречия будут устранены, или представить пояснения. Форма представления пояснений налоговым законодательством не определена, поэтому организация вправе воспользоваться рекомендованными ФНС формами (например, см. приложение № 3 к письму ФНС России от 07.04.2015 N ЕД-4-15/5752) или составить пояснения в произвольной форме. Для подтверждения своих аргументов можно приложить к пояснениям выписки из регистров бухгалтерского и налогового учета и иные подтверждающие документы.

На практике организациям часто приходится получать требования налоговых органов о предоставлении пояснений по ситуациям, когда несоответствия и противоречия отсутствуют, например, по расхождениям между строками бухгалтерской отчетности и декларации по налогу на прибыль. В таком случае требования налоговых органов неправомерны, т. к. бухгалтерская отчетность содержит информацию бухгалтерского учета, сформированную по правилам, предусмотренным соответствующим законодательством. Налоговая декларация содержит сведения налогового учета, который отличен от бухгалтерского, и это не является противоречием.

Налогоплательщики вправе не выполнять неправомерные акты и требования налоговых органов (подпункт 11 пункта 1 статьи 21 НК РФ). Поэтому при получении подобных требований в первую очередь необходимо убедиться, что они соответствуют действующему законодательству. Что делать, если налоговый орган, требуя пояснений, явно превышает свои полномочия, и организация считает выполнение таких требований неуместным, будет рассмотрено в ситуации ниже.

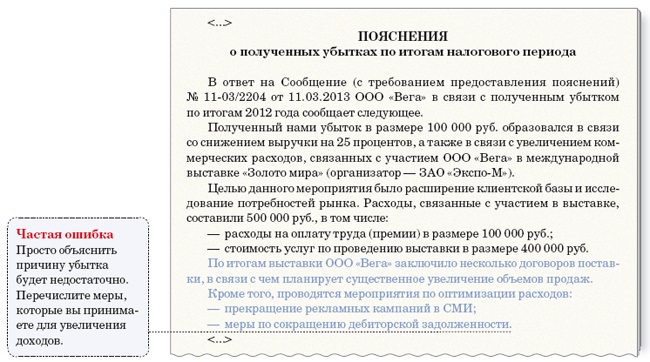

Представление пояснений при подаче уточненной декларации с уменьшением суммы налога к уплате или декларации с убыткомВ представляемых по данным основаниям пояснениях необходимо соответственно обосновать изменение соответствующих показателей налоговой декларации или обосновать размер убытка. Если уточненная декларация представлена вами по истечении двух лет со дня, установленного для подачи первичной налоговой декларации, налоговый орган вправе истребовать первичные и иные документы, подтверждающие изменение сведений в соответствующих показателях налоговой декларации, и аналитические регистры налогового учета, на основании которых сформированы указанные показатели до и после их изменения (пункт 8.3 статьи 88 НК РФ).

Однако налоговые органы при проведении камеральной налоговой проверки декларации, по которой отражен убыток, кроме предусмотренных обоснований часто запрашивают целый перечень информации о текущей деятельности организации. Рассмотрим это на примере следующей ситуации.

Ситуация.Организацией представлена декларация по налогу на прибыль, по которой заявлен убыток. В связи с этим налоговая инспекция направляет уведомление для дачи пояснений, связанных с заявленной суммой убытка. Согласно уведомлению о вызове налогоплательщика для дачи пояснений налоговый орган просит в пятидневный срок со дня получения указанного сообщения предоставить следующую информацию:

1) пояснительную записку о причинах образования убытка;

2) перечень дебиторской и кредиторской задолженности с указанием сумм и наименований организаций, включая ИНН;

3) расшифровка доходов, в том числе внереализационных, отраженных в налоговой декларации по налогу на прибыль, с указанием реализованных товаров, а также сумм по каждому виду дохода;

4) подробная расшифровка всех расходов, включая косвенные и внереализационные, которая должна содержать все реквизиты документов, подтверждающих данные расходы;

5) копия учетной политики организации.

В указанном уведомлении организация предупреждена об ответственности, предусмотренной п. 1 ст. 19.4 Кодекса об административных правонарушениях, за неповиновение законному распоряжению или требованию должностного лица органа, осуществляющего государственный надзор (контроль), а равно воспрепятствование осуществлению этим должностным лицом служебных обязанностей.

Посчитав требования налоговой инспекции необоснованными и незаконными, организация обратилась в вышестоящий налоговый орган с жалобой. При этом налогоплательщик изложил следующие основания. Нормами подпункта 4 пункта 1 статьи 31 НК РФ (право вызова налогоплательщика для дачи пояснений) не предусмотрена обязанность налогоплательщика давать налоговому органу пояснений исключительно в письменной форме, в связи с чем налоговый орган не вправе определять форму пояснений по собственному усмотрению. До тех пор, пока законодателем не будет определена конкретная форма пояснений, налогоплательщик вправе давать их в письменном и устном виде по собственному усмотрению. Требования, содержащиеся в перечне запрашиваемой информации, направлены на понуждение налогоплательщика к предоставлению налоговому органу детальной аналитической информации. Между тем, как отмечено в пункте 4 письма ФНС России от 13.09.2012 г. № АС-4-2/15309@, право истребовать у налогоплательщика аналитическую информацию (разного рода расчеты и расшифровки) налоговым органам не предоставлено. Право истребования пояснительной записки о причинах возникновения убытка налоговым органам не предоставлено. На основании изложенного организация в своей жалобе просила отменить уведомление налоговой инспекции.

Вышестоящий налоговый орган, посчитав доводы налогоплательщика обоснованными, принял решение отменить уведомление. При этом в своем решении указал, что при проведении камеральной налоговой проверки налоговый орган не вправе истребовать у налогоплательщика дополнительные сведения и документы (пункт 7 статьи 88 НК РФ). Кроме того, обратил внимание на то, что указанная административная ответственность применяется за неявку в налоговый орган, а не за отказ от дачи пояснений.

Представление пояснений при проведении выездной налоговой проверкиНесмотря на то, что обязанность представить пояснения при проведении выездной налоговой проверки налоговым законодательством не предусмотрена, тем не менее, в Письме от 13.08.2014 N ЕД-4-2/16015 ФНС рекомендовала территориальным налоговикам и в рамках выездных налоговых проверок не пренебрегать правом на истребование пояснений. В частности, авторы данного Письма указали на необходимость получения пояснений от налогоплательщика относительно каждого выявленного в ходе процедуры проведения выездной налоговой проверки (до ее окончания) факта, позволяющего предполагать совершение налогового правонарушения, имеющего значительный характер. По мнению ФНС, получение подобных пояснений поможет заранее выявить позицию налогоплательщика по спорным эпизодам проверки. Тем самым еще до составления акта налоговой проверки могут быть урегулированы отдельные спорные ситуации (разногласия), возникшие в ходе проверки между налоговым органом и проверяемым лицом, что, в свою очередь, позволит уменьшить количество необоснованных претензий контролеров и судебных разбирательств в дальнейшем. В данном письме также указывается на правомерность требования пояснений от налогоплательщика в письменной форме.

Вызов для дачи поясненийНалоговые органы вправе вызывать для дачи пояснений в связи:

Это право закреплено в подпункте 4 пункта 1 статьи 31 НК РФ. Кроме того в Письме ФНС России от 17.07.2013 N АС-4-2/12837 «О рекомендациях по проведению мероприятий налогового контроля, связанных с налоговыми проверками» приведены некоторые случаи, когда может осуществляться вызов налогоплательщиков:

В случае вызова для дачи пояснений на основании подпункта 4 пункта 1 статьи 31 НК РФ, на наш взгляд, лучше явиться в налоговый орган, так как неявка может рассматриваться как административное правонарушение, за которое на должностных лиц организации может быть наложен штраф в размере от 2000 до 4000 руб. (часть 1 статьи 19.4 КоАП). ФНС России в указанном выше письме подчеркивает, что данная административная ответственность применяется только за неявку в налоговый орган, а не за отказ от дачи пояснений. Ответственность за непредставление пояснений НК РФ не установлена. Таким образом, налогоплательщик, придя по вызову налогового органа, не может быть оштрафован за отказ представить пояснения.

В то же время непредставление пояснений является одним из критериев на включение организации в план выездных налоговых проверок (пункт 9 статьи 4 Приказа ФНС России от 30.05.2007 N ММ-3-06/333@ «Об утверждении Концепции системы планирования выездных налоговых проверок»).

Кроме упомянутых выше ситуаций, налоговые органы, руководствуясь положениями указанной Концепции, часто требуют от налогоплательщика провести анализ налоговой и бухгалтерской отчетности по установленным критериям риска совершения налоговых правонарушений и представить пояснения по результатам такого анализа. В случае выявления нарушений налогоплательщику предлагается представить уточненные налоговые декларации, принять меры по повышению заработной платы до уровня не ниже среднеотраслевой по виду деятельности (легализовать заработную плату). В данной ситуации превышение полномочий контролирующих органов очевидно, ведь такие обязанности налогоплательщика действующим налоговым законодательством не предусмотрены.

Таким образом, можно сделать вывод, что требования налоговых органов о предоставлении разного рода пояснений далеко не всегда обусловлены нормами законодательства о налогах и сборах. Представлять или нет пояснения в каждом конкретном случае – это выбор налогоплательщика. Принимая такое решение, организации следует учесть и оценить все последствия, а также трудоемкость подготовки таких пояснений.