Рейтинг: 4.9/5.0 (1923 проголосовавших)

Рейтинг: 4.9/5.0 (1923 проголосовавших)Категория: Бланки/Образцы

Учетная политика – важная составляющая, используемая в формате налогообложения УСН на 2016 год. В письменном виде учетная политика представляет собой документацию, где показаны все возможные варианты организации учета фирмы.

Сегодня требования и условия, при помощи которых регламентируется и полностью раскрывается учетная политика предприятия, описаны в ПБУ 1/2008. В этом положении предоставляется следующая информация:

В бухучете и налоговом учете важно вовремя и в полной мере отразить все изменения и факты хоздеятельности организации, не допускается задержек в сдаче документации, за любые просрочки предусмотрены штрафные санкции и пени.

В том случае, если предприятие, кроме того, что находится на УСН, относится к списку тех, кто занимается малым предпринимательством, организация может претендовать на возможность упрощения вариантов организации бухучета. Если фирма подпадает под упрощение, бухгалтер обязательно упоминает об этом в необходимой документации, и данная учетная политика отныне должна использоваться ежегодно.

Обоснованными причинами для внесения изменений в учетную политику могут быть:

Если принято внести изменения в структуру учетной политики, делать это нужно в начале года. Изменения вступают в силу как только на это даст письменное согласие руководитель предприятия, т.е. издаст соответствующий приказ с необходимым текстом. Итак, чтобы не возникло никаких проблем с налоговой инспекцией, изменения в учетной политике, предполагающие работу в 2016 году, лучше провести по документам в конце отчетного 2015 года.

Какие моменты желательно отобразить в учетной политике, которая имеет отношение к организациям, ведущих бухучет по УСН в 2016 году?

1. Применение сокращенной численности синтетических счетов в принятом планировании работы счетов бухучета в сравнении с Планом счетов бухучета, которые подтверждены приказом Минфина России еще в 2000 году и являются действующими до 2016 года.

Основные положения для бухгалтера, сдающего отчетность за 1 квартал 2016 года

99 "Прибыли и убытки"

2. Не использовать ПБУ 2/2008 под наименование «Учет соглашений строительного подряда», введенных в действие приказом Минфина в 2008 году.

3. Не показывать в бухучете оценочные, условные обязательства и активы, не формировать резервные суммы по будущей затратной части, к примеру, на возможную оплату отпускных дней сотрудникам, выплату сумм по вознаграждениям по результатам деятельности организации за последний календарный год, сюда также может входить гарантийное обслуживание или ремонт, произведенный по гарантии.

4. Если отсутствуют основные сведения, без понимания которых оценить финансового состояние или результаты деятельности предприятия не представляется возможным, следует сформировать бухгалтерскую документацию таким образом, чтобы сокращенный объем включал:

5. Отражать в балансе и отчете о доходах значения исключительно по категориям статей без расписывания детальной информации по счетам.

6. Оставить недоступной сведения относительно связанных сторон в подотчетной документации.

7. Не предоставлять сведения относительно прекращаемого типа хозяйственной деятельности субъекта.

8. Описывать в бухгалтерской документации последствия, которые придут вслед за изменениями учетной политики на предприятии, которые могут оказать или уже оказали определенное влияние на финансовое состояние бизнеса, позволили получить новые финансовые результаты или еще позволят в будущем.

9. Вносить исправления в допущенные ошибки, если имеют большое значение для бухучета предыдущего года, выявленные позже. При этом ретроспективный пересчет проводить не требуется.

10. Внести перечень первичной документации по бухучету, которые используются для отражения хозяйственной деятельности организации. На сегодняшний день нет необходимости заполнять абсолютно все имеющиеся, закон этого не предусматривает, поэтому предпринимателю предоставляется право выбирать, безусловно получив перед этим консультацию у работников налоговой службы. Обязательными к заполнению остаются только кассовые документы.

Составляет и заверяет список первичной документации сам руководитель фирмы, здесь же указывается перечень должностей и конкретных физических лиц, которые могут в отсутствии учредителя подписывать первичные документы. Все права этих субъектов указаны в 1 части статьи 7 и статьи 9 в Законе %402–ФЗ.

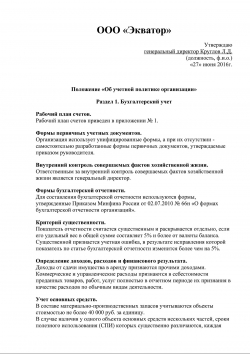

Пример оформления учетной политики по УСН по состоянию на 2016 год

об утверждении учетной политики для целей бухучета

г. Санкт–Петербург 29.12.2015

1. Утвердить учетную политику для целей бухучета по состоянию на 2016 год в соответствии с приложением.

2. Контроль за выполнением и исполнением приказа возложить на главного бухгалтера А.В. Петрову.

Директор В.К. Смирнов

Приложение к приказу от 29.12.2015 №23

Учетная политика для задач бухгалтерского учета

Учетная политика для решения задач бухгалтерского учета сформирована на основе Закона «О бухгалтерском учете», который вышел в свет в 2011 году, и подкреплена рядом не менее важных Положений, Планом счетов и Инструкцией по правильному его использованию.

Согласно заявленных законодательных актов, учетная политика насчитывает такие принципы и компоненты:

1. Бухучет организован специальным отделом, подразделением, которое имеется на каждом предприятии. Возглавляет такую важную структуру главный бухгалтер.

2. В бухучете применяется двойная запись. Что это значит? Любое изменение в расходной части отражается сразу по 2 строкам, что позволяет добиться целостного баланса составляющих.

3. Бухгалтерский учет всегда подчиняется и соответствует Плану счетов, которые указаны в Приложении 1.

4. Если грядут изменения в учетной политики, их следует показывать попунктно и последовательно.

5. Для ведения отдельного баланса не нужны отдельные работники или подразделения.

6. Формы первичной отчетности всегда постоянны и разработаны в едином формате.

7. Люди, занимающие определенные должности, могут претендовать на право подписи документов в случае если начальство отсутствует. Их перечень вносится в приложение 2.

8. Регистром бухучета является Книга учета хоздеятельности, обозначенная в Приложении, которое также описывает действующие принципы учетной политики в организации.

9. В качестве отчетного периода принято брать 1 календарный месяц.

10. Насколько существенен уровень, обозначено в величине 5% от общего размера объекта, по которому ведется учет, или соответствующей статьи бухучета.

11. Если есть потребность избавиться от ошибки, допущенной в прошлом отчетном периоде, выявленной бухгалтером самостоятельно, необходимо внести соответствующую запись в текущий отчетности, где обозначить должные проводки и счета.

12. Что касается инвентаризации, которая затрагивает имущество и обязательства организации, она инициируется не реже 1 раза за год и является подготовительным этапом к составлению баланса за год.

13. Не необходимости переоценивать основные средства.

14. Объект, принятый бухгалтером на баланс, всегда считается основным средством, но только если он используется в уставной работе предприятия или для нужд управления и контроля.

В данном случае обратите внимание на условия:

15. Сколько по времени можно применять основные средства, указано в Классификации основных средств от 2002 года.

16. Амортизационные расчеты ведутся без учета понижающих коэффициентов.

17. Амортизация подсчитывается линейным методом.

18. Если имущество числится на предприятии более 1 года, а его первоначальная цена составляла 40000 рублей, списание происходит постепенно.

19. Расходы, затрагивающие имущественный ремонт, относятся к затратам организации, однако сюда никогда не включают расходы на регулярные, запланированные ремонтные работы, которых требуют технологические требования.

20. Производственные запасы, находящиеся на складе, распределяются на счете 10.

21. Готовую продукцию следует относить на счет 41.

22. В качестве единицы подсчета запасов принимается номер каждого отдельного материального запаса.

23. Приобретенные запасы относят с учетом реальной себестоимости, счет 16 не применяется.

24. Если материальные запасы выходят из учета, их следует отражать в бухучете исходя из усредненной себестоимости.

25. Себестоимостью для материальных запасов является цена, по которой имущество было куплено у поставщика, желательно подтвердить стоимость документом.

26. В себестоимость также входят транспортные и заготовительные издержки.

27. Нет необходимости отражать переоценку нематериальных активов.

28. Если нематериальный актив обесценился, показывать это на счетах и в балансе не тоже не нужно.

29. Амортизация в разрезе нематериальных активов показывается так, как и амортизация материальных.

30. Расходы, имеющие отношение к производству и реализации товара, услуг, распределяются на счете 20.

31. Дебиторскую и кредиторскую задолженность следует включать в счет 76.

32. Долговые обязательства являются разновидностью прочих затрат.

33. Объем денежной массы, находящейся на банковских счетах, оценивается на счете 51.

34. Учет капитала возможен с помощью счета 80.

35. Выручка определяется в соответствии с порядком поступления денег от заказчиков или клиентов, если соблюдены основные условия, описанные в категориях а, б, в и д п. 12 ПБУ 9/99.

36. Учет результатов хозяйственной деятельности фирмы включает отражение на счете 99.

37. Если есть оформленное и подписанное соглашение относительно строительного подряда, прибыль и затратная часть обеспечиваются без использования ПБУ 2/2008.

38. Вкладываемые средства предполагают единицей учетной политики серию.

39. Расходы, полученные вследствие приобретения финансовых вложений, по своей величине меньше уровня существенности, зафиксированного в п. 10 действующей учетной политики на предприятии, относятся к прочим затратам.

40. Текущая рыночная цена финвложений, исходя из которой обозначается рыночная оценка, подлежит корректировке и изменениям каждые 3 месяца.

41. Если по финансовым вложениям невозможно понять рыночную цену, тогда вложения нужно отобразить в бухгалтерском учете, ориентируясь на отчетное число по первичной себестоимости.

42. Стоимость финвложений учитывает каждую единицу отдельно.

43. Насколько потеряли в весе финансовые вложения, нужно отслеживать ежегодно, делается это с целью своевременного формирования резерва.

44. Взносы в резерв по сомнительной задолженности вносятся каждый квартал.

45. Не нужно формировать резерв на будущую оплату по отпускным для работников.

46. Не действует ПБУ 18/02.

47. Не используется ПБУ 11/2008.

48. Не применяется ПБУ 16/02.

49. Те лица, которые имеют право по указанию начальства получать подотчетные деньги, вносятся в приложение 3. Авансовые отсчеты формируются, а потом показываются не позднее срока в 30 календарных суток. Когда работник вернулся домой, на протяжении 3 дней он обязан положить перед начальством отчет о тратах.

50. График движения и отображения документов обусловливается приказом руководителя организации. Ответственность за соблюдение графика несет главный бухгалтер.

51. Формирование промежуточной отчетности и документации за год подразумевает использование форм баланса отчета по бланку 2.

52. Обязательная документация по желанию собственника может быть дополнена добавочными бумагами, к примеру, отчетом об изменении капитала и о движении денежной массы. Подобные документы помогают составить более полную картину о финансовом положении организации на текущий момент.

План счетов для бухгалтера

Синтети-Учетная политика по УСН

Налоговый учет ведут все предприниматели и организации, подпадающие под формат налогообложения УСН. Прежде всего это выгодно для самих субъектов малого бизнеса, потому что налоговый учет позволяет в ряде случаев отстоять принятый порядок учета.

Учетная налоговая политика, так же, как и политика по бухучету, утверждается исключительно руководителем. Как нужно оформлять приказ, представлено ниже.

Учетная политика ООО на 2016 год при УСН доходы, образец

Общество с ограниченной ответственностью «Альфа»

об утверждении учетной политики для целей налогообложения

В целях организации налогового учета на предприятии

1. Утвердить разработанную учетную политику для целей налогообложения согласно

приложению 1 к настоящему приказу.

2. Применять учетную политику для целей налогообложения в работе начиная с 1 января 2016

3. Контроль за исполнением настоящего приказа возложить на главного бухгалтера

Генеральный директор А.В. Львов

С приказом ознакомлен (а): А.С. Глебова

В идеале налоговая учетная политика должна оформляться в те же сроки, когда оформляется бухучет, предпочтительно не затягивать с процедурой и вложиться в термин 90 дней поле официальной регистрации организации. Налоговая учетная политика не требует ежегодного пересмотра и утверждения, хотя если планируются изменения, их необходимо засвидетельствовать соответствующим документом. Официально подписанная и заверенная начальством бумага вступает в действие с 1 января.

Если у вас сформировались новые виды хозяйственной деятельности, запишите их в дополнения к основному документу о налоговой политике на предприятии. В соответствии с действующим законодательством такие дополнения не относятся к изменениям, поэтому ждать определенной даты не нужно, вносите их по своему желанию. Но составлять приказ все–таки придется.

Основополагающими документами, на которых и основывается налоговая учетная политика, является налоговой законодательство России.

Что должно быть в документе по определению особенностей налоговой политики?

1. Вопросы, которые законодательство не затронуло. К примеру, последовательность действий, которые помогут верно распределить затраты, не относящиеся к работе на УСН или ЕНВД. Самостоятельно выдумывать ничего не нужно, полагайтесь на рекомендации работников контролирующих и аудиторских учреждений, судебной практики.

2. Последовательный порядок формирования и учета объектов и хозопераций, выбрать оптимальный способ.

3. Учитывать необходимо те варианты, которые описывают действительные обязательства и активы. Нет надобности переписывать все способы, которые предложены законодательством, выбор метода только за бухгалтером и руководителем предприятия.

К приказу следует приложить Приложение 1, в котором описывается учетная политика, решающая основные задачи налогообложения на данной фирме.

Учетная политика для решения задач налогообложения

1. Ведением налогового учета занимается главный бухгалтер и подразделение, находящееся у него в подчинении.

2. Вычисление размера единого налога происходит на основе объекта в качестве прибыли.

3. Книга, в которой ведется учет расходной и прибыльной частей, определяет налоговую базу, касающуюся единого налога. А вот имущество в этой книге не показывается

4. Книга ведется при помощи компьютерной программы «1С: УСН».

5. Каждая отдельная хозоперация проводится в учетной книге и параллельно вносится в первичную документацию.

6. Налоговая учетная политика не требует отражения прибыли и затрат от переоценки имущества, если они представлены в качестве валютных ценностей.

7. Величину авансового платежа нужно уменьшить на размер взносов, регулярно отчисляемых на счета страховых государственных фондов.

Особенности учетной политики при УСН «прибыль за минусом затрат» на 2016 год

об утверждении учетной политики для целей налогообложения

г. Каменец–Подольский 20.12.2015

1. Утвердить данную налоговую учетную политику для решения целей налогообложения по состоянию на 2016 год, опираясь на приложение.

2. Контроль за выполнением приказа оставляю за собой.

Ниже следует приложить приложение 1, в котором необходимо описать важные составляющие налоговой политики:

Учетная политика для решения задач налогообложения

1. Налоговый учет ведется лично бухгалтером.

2. Объект налогообложения используется в качестве разности прибыли и затрат.

3. Книга учета составляется с помощью автоматизированной «1С».

4. Книга учета сопоставима с данными первичной отчетности, где отражаются все хозяйственные операции.

Учетная политика в отношении амортизируемого имущества

5. Первичная ценность основного средства в материальном эквиваленте обозначается в сумме фактически понесенных расходов на его покупку, изготовление, обустройство в той последовательности, которая указана в законодательстве.

6. Если основное средство оплачивается, первичная цена вместе с затратами на его оборудование входит в книгу учета доходов и затратов одинаковыми частями, начиная с квартала, когда основное средство введено в эксплуатацию, и до завершения календарного года.

7. Часть цены основного средства, купленного во время действия УСН, которая признается в данном периоде, вычисляется путем деления первичной стоимости на численность кварталов, которые остаются до завершения года, в том числе и 3 месяца, когда выполняются правила и требования по списыванию цены объекта в сумму затрат.

Учет товарно–материальных ценностей

8. Материальные затраты состоят из стоимости покупки материалов, затрат на премиальные, выданные работникам, таможенных сборов, транспортных расходов, а также убытки, понесенные от необходимости воспользоваться компьютерными и информационными услугами. НДС, удержанный при закупке материальных запасов, следует вынести отдельной графой тогда, когда они признаются материалами, входящими в состав расходов.

9. Материальные затраты учитываются по мере оплаты и подлежат корректировке на цену материалов, еще не применимых в коммерческой деятельности.

10. Расходы, связанные с ГСМ, учитываются по норме в материальных затратах.

11. Нормативы для признания затрат по ГСМ распределяются и указываются в порядке осуществления поездок, основанием для составления документации выступают путевые листы. Суммы, вносимые в книгу, не могут превышать установленные лимиты.

12. Цена продукции, купленной в целях последующей реализации, обозначается, полагаясь на цену приобретения согласно заключенного соглашения.

13. Цена товаров, пущенных на перепродажу, включается в состав расходов по мере реализации продукции, выбранный метод оценки – средней стоимости.

14. НДС также описывается по мере реализации товаров.

15. Затраты, имеющие отношение к покупке продукции, записываются в состав расходов по мере фактического погашения задолженности.

16. Запись в книге учета ведется, опираясь на платежное поручение или накладную на отпуск продукции клиенту.

Учет затратной части

17. Затраты, связанные с хранением, транспортировкой продукции к покупателю, относят к реализационным затратам. Сюда же включаются убытки, понесенные вследствие оплаты аренды, обустройство помещений, рекламные расходы.

18. Расходы, принимающие участие при вычислении единого налога, отражаются каждый квартал (кроме затрат на ГСМ) по нарастающей. Корректировочные записи размещаются в книге учета.

19. ИП уменьшает базу налогообложения за данный отчетный период на полную величину расходов на предыдущие 10 налоговых периодов. Убыточная составляющая не переходит в сумму дохода, когда величина единого налога не выходит за границы минимально уплачиваемого налога.

20. ИП утверждает в затратах разность суммы уплаченного по минимуму налога и налоговой суммы, вычисленной по привычной процедуре. Также завышает убыточную сумму, которая остается на будущее.

В конце приложения ставятся инициалы ИП. На этом утверждение учетной политики по бухгалтерии и налогам можно считать завершенным.

Упрощенная система налогообложения (УСН)

Упрощенная система налогообложения (УСН)

Изменение законодательства – это основная причина частичного пересмотра учетной политики учреждений образования. Хотя корректировок в прошлом году было не мало, полностью переписывать ее не стоит. Достаточно внести в учетную политику новые нормы и исключить устаревшие. В статье приведен обзор всех новаций. Опираясь на него, вы внесите все нужные поправки…

Нормативные основыОтсутствие важных положений в учетной политике или ее несоответствие законодательству может нанести экономический урон бюджетному учреждению и послужить основанием для замечаний со стороны проверяющих органов. При этом ответственность несет не только главный бухгалтер, но и руководитель. Ведь именно он обязан организовать ведение учета в учреждении образования (ч. 1 статьи 7 Закона № 402-ФЗ).

Учетная политика представляет собой совокупность применяемых в учреждении способов ведения бухгалтерского учета (ч. 1 ст. 8 Федерального закона от 6 декабря 2011 г. № 402-ФЗ; далее – Закон № 402-ФЗ). Разрабатывают такой документ с учетом требований законодательства, которые для бюджетных образовательных учреждений установлены:

– Законом № 402-ФЗ;

– Инструкцией по применению Единого плана счетов, утвержденной приказом Минфина России от 1 декабря 2010 г. № 157н (далее – Инструкция № 157н);

– Инструкцией об утверждении Плана счетов бухгалтерского учета бюджетных учреждений, утвержденной приказом Минфина России от 16 декабря 2010г.№ 174н;

– приказом Минфина России от 30 марта 2015 г. № 52н (далее – приказ № 52н);

– Инструкцией по составлению отчетности – в зависимости от типа учреждения;

– приказом Минфина России от 1 июля 2013 г. № 65н.

– Инструкцией о порядке составления отчетности, утвержденной приказом Минфина России от 25 марта 2011г. № 33н.

Основные положенияСогласно пункту 6 Инструкции № 157н, при составлении учетной политики бюджетного учреждения образования нужно предусмотреть следующие основные положения:

– рабочий план счетов бухгалтерского учета (он должен содержать счета, применяемые в синтетическом и аналитическом учете);

– методы оценки отдельных видов имущества и обязательств;

– порядок отражения в учете событий после отчетной даты;

– порядок проведения инвентаризации имущества и обязательств;

– правила документооборота и технологию обработки учетной информации;

– неунифицированные формы первичных (сводных) учетных документов, регистров бухгалтерского учета;

– порядок осуществления внутреннего финансового контроля;

– иные решения, необходимые для организации и ведения бухгалтерского учета.

И, конечно же, для высших учебных заведений, школ и детских садов (ДОУ) в учетной политике важно отразить, как вести учет расходов, себестоимости готовой продукции, платных работ и услуг, и финансовых результатов.

Отметим, что бухгалтерский учет расходов, себестоимости и финансовых результатов прописан в пунктах 293-302 Инструкции № 157н, а также в пунктах 148-160 Инструкции № 174н.

Форма учетной политики законодательно не установлена. Нет на данный момент и единого стандарта для всех учреждений госсектора. Его планируют ввести в действие лишь в 2020 году. Поэтому пока при составлении учетного стандарта можно придерживаться общепризнанных принципов (приказ Минфина России от 10 апреля 2015 г. № 64н).

Учреждение выбирает один способ ведения учета из нескольких, допускаемых нормами бухгалтерского учета. Если же такие варианты не предложены, способ следует разработать самостоятельно.

В учетную политику включают два раздела: организационный и методологический. Первый содержит все общие положения по ведению учета. В частности, это могут быть:

– порядок учетного процесса;

– требования к главному бухгалтеру и работникам бухгалтерии;

– правила работы с документами (приема, обработки и хранения);

– списки постоянно действующих комиссий. Обычно их оформляют приложениями, на которые делают ссылки в разделе;

– перечень событий после отчетной даты;

– порядок исправления ошибок, допущенных как при отражении операций в учете, так и при оформлении первичных документов и регистров.

Порядок оценки имущества и обязательств, а также особенности учета указывают во втором разделе. От того, каким образом он оформлен, зависит итоговый вид учетной политики.

При составлении учетной политики помните, что с 2016 года действует обновленный порядок учета объектов, выраженных в иностранной валюте.

1. Стоимость таких объектов подлежит пересчету в валюту РФ (рублевый эквивалент).

2. Рублевый эквивалент исчисляют на дату совершения операции (в случаях, предусмотренных Инструкцией № 157н, – на отчетную дату).

3. Для пересчета используют официальный курс Банка России. При его отсутствии – курс, рассчитанный по котировкам иностранной валюты на международных валютных рынках или по курсам центральных банков соответствующих государств к любой третьей валюте, официальный курс которой к рублю устанавливает Банк России;

4. Если учреждение постоянно ведет работу за пределами России, особенности пересчета стоимости объектов в рублевый эквивалент устанавливает главный распорядитель бюджетных средств по согласованию с Минфином России.

Ваших коллег сейчас больше всего интересует

• Питание школьников. Как отразить в учете

• Почему уточненный РСВ-1 лучше сдать до 1 сентября

• Учет неустойки для контрагента: списываем и удерживаем

Советуем оформить подписку на журнал "Учет в образовании" до конца месяца на выгодных условиях.

Варианты "учетки"Учетная политика – единый документ. Такая структура удобна для небольших учреждений – в частности, общеобразовательных школ. А также для централизованных бухгалтерий, где бухгалтер ведет в полном объеме учет одного учреждения. Методологический раздел в данном случае содержит весь порядок работы на разных участках бухгалтерского учета. Обычно он разложен по пунктам.

Учетная политика – система положений. Методологическая часть в таком варианте представлена в виде нескольких положений. В каждом описана работа конкретного участка. Примеры – положение о внутреннем финансовом контроле, положение об учете и списании материальных запасов (образцы доступны на сайте журнала "Учет в образовании" в разделе «Формы»).

Такая структура лучше всего подходит для бухгалтерий больших организаций, где обязанности разделены в соответствии с участком учета. Например, специалист по учету материальных запасов будет руководствоваться в своей работе отдельным положением.

Совмещенный вариант. Выбрав его, часть положений объединяют в тексте методологического раздела, остальные оформляют как приложения к учетной политике.

Если учреждение применяет для учета специализированные программные продукты, пропишите правила в особом разделе учетной политики или в приложении к ней. Вы можете озаглавить его как «Использование программного продукта Х». В тексте надо определить важные аспекты применения программы: периодичность создания резервных копий, возможность организации электронного документооборота с использованием телекоммуникационных каналов связи и электронной подписи, порядок исправления обнаруженных ошибок в электронных регистрах.

Изменения, которые действуют с 2016 годаПрименяют учетный стандарт из года в год. А изменения в него вносят только при определенных условиях. Корректировка потребуется (ч. 6 ст. 8 Закона № 402-ФЗ):

– при изменении законодательства;

– при разработке или выборе нового способа ведения учета для повышения его качества;

– при существенном изменении условий деятельности учреждения (например, реорганизация).

В текущем году для учреждений госсектора наиболее актуальна первая причина. Но некоторые изменения они начнут применять только с 2016 года. В частности, начнет действовать обновленная структура бюджетной классификации (Федеральный закон от 22 октября 2014 г. № 311-ФЗ).

Отразите все новшества в учетной политике, сверяясь с таблицей.

Таблица. Необходимые действия на разных участках учета

Необходимые поправкиПервым делом проанализируйте действующий в учреждении учетный стандарт и все изменения законодательства. Выясните, какие из них еще не отражены в документе.

Согласно пункту 10 Положения о бухгалтерском учете, утвержденного приказом Минфина России от 6 октября 2008 г. № 106н (ПБУ 1/2008), применение новой корреспонденции счетов и появление нового вида деятельности учреждения не считаются изменениями учетной политики. Такие поправки следует считать дополнением к ней.

По итогам анализа сформируйте приложение к приказу об изменении учетной политики. Если нововведений немного, их можно перечислить в тексте самого приказа.

Второй этап – издание приказа. Обязательно укажите в нем сроки действия. И проследите за тем, чтобы одновременно обе редакции учетной политики не применялись. С приказом необходимо ознакомить под подпись всех сотрудников, непосредственно связанных с учетной деятельностью. Не лишним будет оповестить об изменениях и материально ответственных лиц. Рассмотрим на примере.

Пример. В целях повышения квалификации преподавателей бюджетное учреждение «Высшее учебное заведение» отправляет их в служебные командировки за рубеж.

Для подтверждения расходов педагоги представляют первичные документы, составленные на иностранных языках. В связи с новыми положениями в Инструкции №157н был подготовлен приказ о внесении изменений в учетную политику с 2016 года. В текст включено четыре пункта.

1. Изложить абзац 2 пункта 10 Положения «Об учетной политике», утвержденного Приказом БУ «Высшее учебное заведение» от 31 декабря 2012 г. № 185, в следующем виде:

«Первичные учетные документы, составленные на иностранных языках, должны иметь постраничный перевод на русский язык. Перевод должен быть оформлен на отдельных листах. Осуществляет перевод специализированная организация».

2. Данные изменения применять с 1 января 2016 года.

3. Ознакомить с настоящим Приказом сотрудников отдела бухгалтерского учета и отчетности под подпись.

4. Контроль за исполнением приказа возложить на главного бухгалтера А. С. Максимову.

Если учреждение образования - казенноеДля казенных учреждений требования в этом году особые. Приказом Минфина России от 17 августа 2015 г. № 127н внесены изменения в Инструкцию № 162н. В частности:

– по счетам аналитического учета при формировании остатков на начало года в 8 – 17-ом разрядах номеров счетов следует указывать нули;

– в План счетов бюджетного учета добавлены счета 210 05 000 «Расчеты с прочими дебиторами», 401 60 000 «Резервы предстоящих расходов», 502 07 000 «Принимаемые обязательства», 502 09 000 «Отложенные обязательства». 504 00 000 «Сметные (плановые, прогнозные) назначения», 507 00 000 «Утвержденный объем финансового обеспечения»;

– добавлена аналитика к счетам;

– уточнен порядок отражения в учете операций при реорганизации учреждения, при расчетах банковскими картами, при перемещении основных средств между группами и их разукомплектации и др.

Популярные статьи по теме

У нас размещено 50 образцов учетной политики на 2016 год. Выбирайте под себя и качайте!

Из этой статьи вы узнаете:

Учетную политику на 2016 год нужно оформить числом 31 декабря 2015 года. Если вы не успели это сделать до нового года, сделайте сейчас задним числом, штрафов не будет.

Учетная политика 2016 бывает двух видов — налоговая и бухгалтерская. Все организации ведут бухучет, а значит, обязаны иметь и бухгалтерскую учетную политику. Готовый образец учетной политики ООО на 2016 год приведен ниже.

Предприниматели бухучет вести не должны. Поэтому ИП могут не составлять бухгалтерскую учетную политику на 2016 год. При этом налоговую учетную политику 2016 должны иметь как фирмы, так и ИП.

Как составить учетную политику для целей налогообложения при УСН на 2016 год и учетную политику по бухучету 2016 мы расскажем далее в статье. А сделать учетную политику за одну минуту поможет сервис на нашем сайте (сервис доступен подписчикам журнала ). Еще смотрите полное видео-пособие по бухучету в Школе УСН . Кроме того, вы можете задать вопрос по учетной политики или любой другой бухгалтерской теме нашим экспертам .

Бухучет 2016 смотрите в другой статье на нашем сайте .

Образцы учетной политикиКогда понадобится: при формировании учетнойполитики в торговой организации на 2016 год. Там, где законодательство допускает различные варианты ведения бухучета, выберите один из предложенных.

Когда понадобится: при формировании учетнойполитики в производственной организации на 2016 год. Там, где законодательство допускает различные варианты ведения бухучета, выберите один из предложенных.

Когда понадобится: при формировании учетнойполитики в организации, которая оказывает услуги, на 2016 год. Там, где законодательство допускает различные варианты ведения бухучета, выберите один из предложенных.

Когда понадобится: при формировании учетнойполитики в производственных организациях, которые применяют общую систему налогообложения. С помощью образца вы сможете выбрать наиболее оптимальный вариант учета из тех, что допускаются налоговым законодательством.

Когда понадобится: при формировании учетнойполитики в торговой организации. Образец поможет выбрать оптимальные варианты определения налоговой базы или уплаты конкретного налога из тех, что допускаются налоговым законодательством.

Когда понадобится: при формировании учетнойполитики в организации, которая осуществляет деятельность в сфере услуг. Образец поможет выбрать оптимальные варианты определения налоговой базы или уплаты конкретного налога из тех, что допускаются налоговым законодательством.

Когда понадобится: при формировании учетнойполитики в организации, которая занимается производством, услугами и применяет УСН. Образец поможет выбрать оптимальные варианты определения налоговой базы или уплаты конкретного налога из тех, что допускаются налоговым законодательством.

Когда понадобится: при формировании учетнойполитики в торговой организации, которая применяет УСН. Образец поможет выбрать оптимальные варианты определения налоговой базы или уплаты конкретного налога из тех, что допускаются налоговым законодательством.

Когда понадобится: при формировании учетнойполитики в организации малого бизнеса на 2016 год. Там, где законодательство допускает различные варианты ведения бухучета, выберите один из предложенных.

Когда понадобится: при формировании учетнойполитики строительной организацией. Образец поможет выбрать оптимальные варианты ведения бухучета.

Когда понадобится: для правильного распределения сумм входного НДС между различными видами деятельности.

Когда понадобится: при формировании учетнойполитики организации или предпринимателя на УСН. Образец поможет выбрать оптимальные варианты определения налоговой базы или уплаты конкретного налога из тех, что допускает налоговое законодательство.

Когда понадобится: при формировании учетнойполитики в некоммерческой организации. Там, где законодательство допускает различные варианты ведения бухучета, выберите один из предложенных.

Когда понадобится: при формировании учетнойполитики в строительной организации. Используя образец, вы сможете выбрать наиболее оптимальный вариант учета из тех, что допускаются налоговым законодательством.

Когда понадобится: если весь документооборот в бухгалтерии ведется в электронном виде. Порядок оформления документов и организации документооборота нужно отразить в учетнойполитике..

Когда понадобится: при формировании учетнойполитики предпринимателем, который применяет общую систему налогообложения. Используя образец, вы сможете выбрать наиболее оптимальный вариант учета из тех, что допускаются налоговым законодательством.

Когда понадобится: при формировании учетнойполитики в организации, которая оказывает транспортные услуги, на 2016 год. Там, где законодательство допускает различные варианты ведения бухучета, выберите один из предложенных.

Когда понадобится: при расчете налога на прибыль. Расчет стоимости возможного использования возвратных отходов зависит от вида сырья, отрасли производства или сферы деятельности, а также от особенностей технологического процесса. Методику можно оформить не только как приложение к учетнойполитике, но и в виде ее отдельного раздела.

Когда понадобится: при формировании учетнойполитики, если организация совмещает общую систему налогообложения и ЕНВД. Используя образец, вы сможете выбрать для организации наиболее оптимальный вариант учета из тех, что допускаются налоговым законодательством.

Когда понадобится: при формировании учетнойполитики организацией на ЕНВД. Образец поможет выбрать оптимальные варианты определения налоговой базы или уплаты конкретного налога из тех, что допускает налоговое законодательство.

Когда понадобится: при формировании учетнойполитики товариществами собственников жилья. Образец подойдет и для ТСН и поможет выбрать оптимальные варианты ведения бухучета.

Когда понадобится: при разработке методики оценки дебиторской задолженности для признания ее сомнительной в целях бухучета.

Когда понадобится: при формировании учетнойполитики в некоммерческой организации. Образец поможет выбрать оптимальные варианты определения налоговой базы или уплаты конкретного налога из тех, что допускаются налоговым законодательством.

Когда понадобится: при формировании учетнойполитики предпринимателем, который применяет упрощенку. Используя образец, вы сможете выбрать наиболее оптимальный вариантучета из тех, что допускаются налоговым законодательством.

Когда понадобится: при формировании учетнойполитики управляющей компанией в сфере ЖКХ. Образец поможет выбрать оптимальные варианты ведения бухучета.

Когда понадобится: при формировании учетнойполитики организациями, которые выделили обособленные подразделения на отдельный баланс.

Когда понадобится: при формировании учетнойполитики аптеками. Образец поможет выбрать оптимальные варианты ведения бухучета.

Когда понадобится: при формировании учетнойполитики растениеводческими организациями. Образец поможет выбрать оптимальные варианты ведения бухучета.

Когда понадобится: при формировании учетнойполитики животноводческими организациями. Образец поможет выбрать оптимальные варианты ведения бухучета.

Когда понадобится: при формировании учетнойполитики, если организация совмещает УСН и ЕНВД. Используя образец, вы сможете выбрать для организации наиболее оптимальный вариантучета из тех, что допускает налоговое законодательство.

Когда понадобится: при формировании учетнойполитики ломбардом. Там, где законодательство допускает различные варианты ведения бухучета, выберите один из предложенных.

Когда понадобится: при формировании учетнойполитики в транспортных компаниях. Образец поможет выбрать оптимальные варианты определения налоговой базы или уплаты конкретного налога из тех, что допускаются налоговым законодательством.

Когда понадобится: при формировании учетнойполитики на 2016 год. Образец поможет установить предельный размер затрат на проведение ремонта и норматив отчислений в резерв.

Когда понадобится: при формировании учетнойполитики в организации- застройщике, которая применяет УСН. Образец поможет выбрать оптимальные варианты определения налоговой базы или уплаты конкретного налога из тех, что допускаются налоговым законодательством.

Когда понадобится: если организация осуществляет сделки РЕПО. Учетнаяполитика позволяет закрепить порядок учета операций с ценными бумагами.

Когда понадобится: при отражении в учетнойполитике порядка определения стоимости возвратных отходов.

Когда понадобится: при формировании учетнойполитики в организации, которая выполняет НИОКР. Там, где законодательство допускает различные варианты ведения бухучета, выберите один из предложенных.

Когда понадобится: при формировании учетнойполитики в аптеке. Образец поможет выбрать оптимальные варианты определения налоговой базы или уплаты конкретного налога из тех, что допускаются налоговым законодательством.

Когда понадобится: при формировании учетнойполитики КФХ. Образец поможет выбрать оптимальные варианты определения налоговой базы или уплаты конкретного налога из тех, что допускаются налоговым законодательством. Эта учетнаяполитика подойдет и обычным предпринимателям на ЕСХН, которые главами КФХ не являются.

Когда понадобится: при формировании учетнойполитики букмекерской конторой. Там, где законодательство допускает различные варианты ведения бухучета, выберите один из предложенных.

Когда понадобится: при формировании учетнойполитики управляющими компаниями в сфере ЖКХ. Образец поможет выбрать оптимальные варианты определения налоговой базы или уплаты конкретного налога из тех, что допускаются налоговым законодательством.

Когда понадобится: при формировании учетнойполитики организацией на УСН с объектом « доходы». Образец подойдет и товариществам в форме ТСН и поможет выбрать оптимальные варианты определения налоговой базы или уплаты конкретного налога из тех, что допускает налоговое законодательство.

Когда понадобится: при формировании учетнойполитики агентами, которые действуют от своего имени, на УСН. Образец поможет выбрать оптимальные варианты определения налоговой базы или уплаты конкретного налога из тех, что допускает налоговое законодательство.

Когда понадобится: при формировании учетнойполитики КФХ. Образец поможет выбрать оптимальные варианты определения налоговой базы или уплаты конкретного налога из тех, что допускаются налоговым законодательством. Эта учетнаяполитика подойдет и обычным предпринимателям на ЕСХН, которые главами КФХ не являются.

Когда понадобится: при формировании учетнойполитики аптеками. Образец поможет выбрать оптимальные варианты определения налоговой базы или уплаты конкретного налога из тех, что допускаются налоговым законодательством.

Когда понадобится: при формировании учетнойполитики товариществами собственников жилья. Образец подойдет и товариществам в форме ТСН и поможет выбрать оптимальные варианты определения налоговой базы или уплаты конкретного налога из тех, что допускаются налоговым законодательством.

Когда понадобится: при формировании учетнойполитики в организации, которая оказывает медицинские услуги. Образец поможет выбрать один из вариантов ведения бухучета, которые допускает законодательство.

Когда понадобится: для отражения лизингополучателем операций с предметом лизинга,учтенного на его балансе, лизинговых платежей.

Когда понадобится: при формировании учетнойполитики в организации, которая оказывает медицинские услуги. Образец поможет выбрать варианты определения налоговой базы из тех, что допускаются налоговым законодательством.

Видео по ситуации: что будет, если не утвердить учетную политикуКомментирует Надежда Самкова. ведущий эксперт-консультант по налогообложению, преподаватель курсов обучения налоговых консультантов и профессиональных бухгалтеров.

Учетная политика для ООО на УСН на 2016 год образец по бухучетуУчетная политика для ООО на УСН на 2016 год образец — это документ, в котором отражены все способы организации бухгалтерского учета компании (п. 1 ст. 8 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» ).

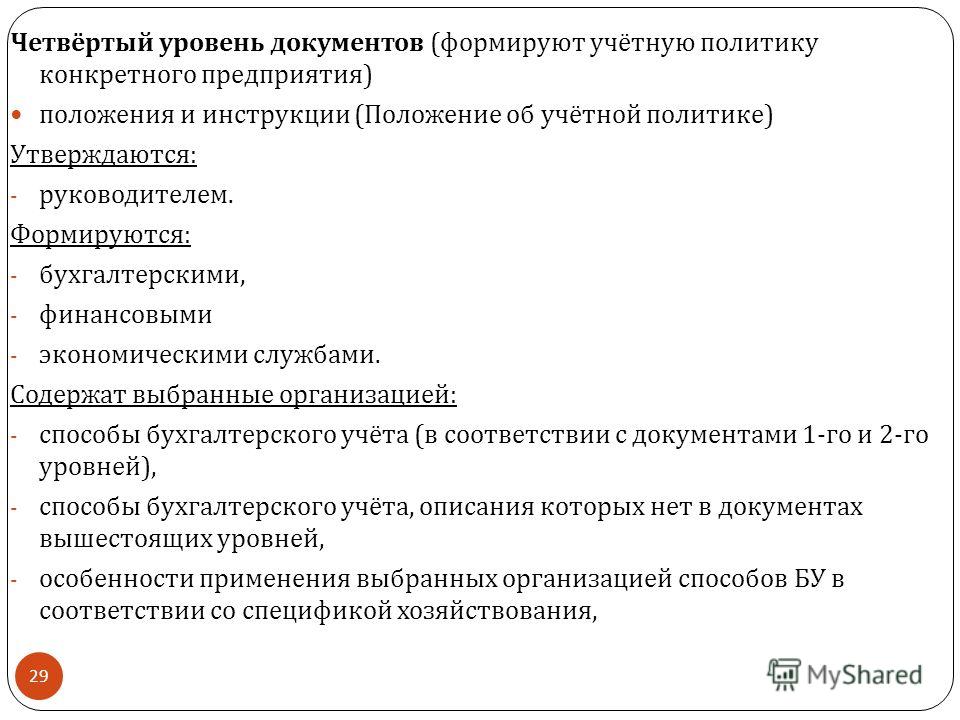

В настоящее время правила формирования и раскрытия учетной политики организаций устанавливает ПБУ 1/2008. На основании данного документа при формировании учетной политики утверждаются (п. 4 ПБУ 1/2008):

Учетная политика организации должна обеспечивать в том числе полноту и своевременность отражения в бухгалтерском учете всех фактов хозяйственной деятельности (п. 6 ПБУ 1/2008).

Если организация, применяющая УСН, является субъектом малого предпринимательства, то для нее предусмотрена возможность упрощения способов ведения бухгалтерского учета (п. 3 ст. 20 Закона N 402-ФЗ ).

При упрощении ведения бухгалтерского учета организация должна отразить данную информацию в учетной политике (п. 4 ПБУ 1/2008).

Учетная политика для целей бухгалтерского учета должна применяться последовательно из года в год с момента создания организации. Такие правила закреплены в части 5 статьи 8 Закона № 402-ФЗ.

Основаниями для внесения изменений в учетную политику могут быть следующие события (ч. 6 ст. 8 Закона № 402-ФЗ. п. 10 ПБУ 1/2008 ):

1) изменение требований, установленных законодательством РФ о бухгалтерском учете, федеральными и (или) отраслевыми стандартами;

2) разработка или выбор нового способа ведения бухгалтерского учета, применение которого приводит к повышению качества информации об объекте бухгалтерского учета;

3) существенное изменение условий деятельности экономического субъекта.

Изменения бухгалтерской учетной политики должны вводиться с начала финансового года, если иная дата не обусловлена самой причиной внесения изменений (п. 7 ст. 8 Закона № 402-ФЗ. п. 12 ПБУ 1/2008 ). Изменения в учетную политику должен утвердить руководитель организации путем издания соответствующего приказа или распоряжения (ч. 1 ст. 7, ч. 2 ст. 8 Закона № 402-ФЗ. п. п. 8, 11 ПБУ 1/2008 ).

Не забывайте, что учетная политика должна быть утверждена руководителем до начала года, поэтому даже если вы на 2016 год делаете учетную политику только сейчас, утвердите ее все равно концом 2015 года.

Приведем пример основных моментов, которые желательно отразить в учетной политике для бухгалтерского учета организациям, применяющим УСН в том числе и в 2016 году:

1. Использовать сокращенное количество синтетических счетов в принимаемом рабочем плане счетов бухгалтерского учета по сравнению с Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденным приказом Минфина России от 31.10.2000 № 94н (Порядок упрощения способа ведения бухгалтерского учета представлен в Информации Минфина России № ПЗ-3/2012 ).

99 "Прибыли и убытки"

2. Не применять ПБУ 2/2008 «Учет договоров строительного подряда», утвержденных приказом Министерства финансов от 24.10.2008 № 116н .

3. Не отражать оценочные обязательства, условные обязательства и условные активы в бухгалтерском учете, в том числе не создавать резервы предстоящих расходов (на предстоящую оплату отпусков работникам, выплату вознаграждений по итогам работы за год, гарантийный ремонт и гарантийное обслуживание, др.).

4. В случае отсутствия важной информации, без знания которой невозможна оценка финансового положения организации или финансовых результатов ее деятельности, составлять бухгалтерскую отчетность в сокращенном объеме, включающем следующие формы:

5. Включать в бухгалтерский баланс и отчет о прибылях и убытках показатели только по группам статей без детализации показателей по статьям.

6. Не раскрывать информацию о связанных сторонах в бухгалтерской отчетности.

7. Не представлять информацию по сегментам в бухгалтерской отчетности.

8. Не раскрывать информацию по прекращаемой деятельности.

9. Отражать в бухгалтерской отчетности последствия изменения учетной политики, оказавшие или способные оказать существенное влияние на финансовое положение организации, финансовые результаты ее деятельности и (или) движение денежных средств, перспективно, за исключением случаев, когда иной порядок установлен законодательством Российской Федерации и (или) нормативным правовым актом по бухгалтерскому учету.

10. Исправлять существенные ошибки предшествующего отчетного года, выявленные после утверждения бухгалтерской отчетности за этот год, в порядке, установленном пунктом 14 ПБУ 22/2010, без ретроспективного пересчета.

11. Утвердить перечень первичных учетных документов, применяемых для оформления хозяйственных операций (с 2013 года формы первичных учетных документов, содержащиеся в альбомах унифицированных форм первичной учетной документации, не являются обязательными к применению (кроме кассовых документов).

Исходя из части 1 статьи 7 и статьи 9 Закона № 402-ФЗ руководителем экономического субъекта определяется также состав первичных учетных документов, применяемых для оформления фактов хозяйственной жизни экономического субъекта, и перечень лиц, имеющих право подписи первичных учетных документов и перечень данных первичных документов должен содержаться в учетной политике (Информация Минфина России № ПЗ-10/2012 ).

Образцы форм первичных учетных документов приведены в Приложении № ___ к настоящему Положению.

Утвердить следующие формы регистров бухгалтерского учета, применяемых для оформления хозяйственных операций (для ведения бухгалтерского учета могут использоваться формы регистров бухгалтерского учета, разработанные организацией самостоятельно):

Образцы форм регистров бухгалтерского учета приведены в Приложении № ___ к настоящему Положению.

Учетная политика ООО на 2016 год для малого предприятия, образец

Общество с ограниченной ответственностью «Альфа»

ПРИКАЗ № 56

об утверждении учетной политики для целей бухучета

1. Утвердить учетную политику для целей бухучета на 2016 год согласно приложению.

2. Контроль за исполнением приказа возложить на главного бухгалтера А.С. Глебову.

Директор А.В. Львов

от 30.12.2015 № 56

Учетная политика для ООО на УСН на 2016 год образец — бухучетУчетная политика для ООО на УСН на 2016 год образец — учетная политика для целей бухучета разработана в соответствии с Законом от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете», Положением по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации (утверждено приказом Минфина России от 29 июля 1998 г. № 34н), ПБУ 1/2008 «Учетная политика организаций» (утверждено приказом Минфина России от 6 октября 2008 г. № 106н), Планом счетов бухгалтерского учета и Инструкцией по его применению (утверждены приказом Минфина России от 31 октября 2000 г. № 94н), приказом Минфина России от 2 июля 2010 г. № 66н «О формах бухгалтерской отчетности организаций».

Элементы и принципы учетной политики:

1. Бухучет ведется структурным подразделением (бухгалтерией), возглавляемым главным бухгалтером.

Основание: часть 3 статьи 7 Закона от 6 декабря 2011 г. № 402-ФЗ.

2. Бухучет ведется с применением двойной записи.

Основание: План счетов бухгалтерского учета и Инструкция по его применению (утверждены приказом Минфина России от 31 октября 2000 г. № 94н).

3. Бухучет ведется автоматизированно c использованием рабочего Плана счетов согласно приложению 1.

Основание: пункт 8 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина России от 29 июля 1998 г. № 34н.

4. В бухгалтерской отчетности последствия изменения учетной политики отражаются перспективно.

Основание: пункт 15.1 ПБУ 1/2008.

5. Обособленные подразделения организации на отдельный баланс не выделяются.

6. В качестве форм первичных учетных документов используются унифицированные формы, утвержденные федеральными органами исполнительной власти РФ. Перечень форм, утвержденный для применения в организации, приведен в приложении к настоящей учетной политике.

Основание: часть 4 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

7. Право подписи первичных учетных документов предоставлено должностным лицам, перечисленным в приложении 2.

Основание: пункт 7 части 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

8. Бухучет ведется с применением единого регистра бухгалтерского учета – книги учета фактов хозяйственной деятельности, утвержденной в приложении к настоящей учетной политике.

Основание: статья 10 Закона от 6 декабря 2011 г. № 402-ФЗ, информация Минфина России № ПЗ-10/2012 «О вступлении в силу с 1 января 2013 г. Федерального закона от 6 декабря 2011 г. № 402-ФЗ "О бухгалтерском учете"».

9. Отчетным периодом для составления внутренней промежуточной бухгалтерской отчетности является календарный месяц.

Основание: часть 3 статьи 14, часть 5 статьи 13, часть 4 статьи 15 Закона от 6 декабря 2011 г. № 402-ФЗ, пункт 49 ПБУ 4/99.

10. Критерий для определения уровня существенности устанавливается в размере 5 процентов от величины объекта учета или статьи бухгалтерской отчетности.

Основание: пункт 3 ПБУ 22/2010, пункт 11 ПБУ 4/99.

11. Существенная ошибка, выявленная после даты подписания годовой бухгалтерской отчетности, исправляется записями за текущий период по соответствующим счетам бухучета в том месяце, в котором выявлена ошибка, без ретроспективного пересчета бухгалтерской отчетности.

Основание: пункты 9 и 14 ПБУ 22/2010.

12. Инвентаризация имущества и обязательств проводится раз в год перед составлением годового баланса, а также в иных случаях, предусмотренных законодательством, федеральными и отраслевыми стандартами, регулирующими ведение бухучета.

Основание: часть 3 статьи 11 Закона от 6 декабря 2011 г. № 402-ФЗ.

13. Переоценка основных средств не производится.

Основание: пункт 15 ПБУ 6/01.

14. Объект принимается к учету в качестве основного средства, если он предназначен для использования в уставной деятельности организации, для управленческих нужд.

При этом должны одновременно соблюдаться условия:

объект предназначен для использования в течение длительного времени, то есть свыше 12 месяцев;

организация не предполагает последующую перепродажу данного объекта;

стоимость объекта превышает 40 000 руб.

Основание: пункты 3–5 ПБУ 6/01.

15. Сроки полезного использования основных средств определяются по Классификации основных средств, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1.

Основание: пункт 20 ПБУ 6/01, абзац 2 пункта 1 постановления Правительства РФ от 1 января 2002 г. № 1.

16. Понижающие коэффициенты к действующим нормам амортизационных отчислений основных средств не применяются.

17. Амортизация по всем объектам основных средств начисляется линейным способом.

Основание: пункт 18 ПБУ 6/01.

18. Предметы со сроком полезного использования более 12 месяцев и первоначальной стоимостью не более 40 000 руб. списываются по мере их передачи в эксплуатацию.

Основание: пункт 5 ПБУ 6/01.

19. Затраты на текущий и капитальный ремонт имущества включаются в расходы организации

отчетного периода, за исключением затрат на регулярные ремонты, осуществляемые по технологическим требованиям.

Основание: пункт 27 ПБУ 6/01, письмо Минфина России от 9 января 2013 г. № 07-02-18/01.

20. Все производственные запасы, учитываемые на счетах 07 «Оборудование к установке», 10 «Материалы», 11 «Животные на выращивании и откорме», могут быть отражены на обобщенном счете 10 «Материалы».

Основание: подпункт «а» пункта 3.1 информации Минфина России № ПЗ-3/2012 «О вступлении в силу с 1 января 2013 г. Федерального закона от 6 декабря 2011 г. № 402-ФЗ "О бухгалтерском учете"».

21. Для обобщения информации о готовой продукции и товарах используется счет 41 «Товары» (вместо счетов 41 «Товары» и 43 «Готовая продукция»).

Основание: подпункт «в» пункта 3.1 информации Минфина России № ПЗ-3/2012 «О вступлении в силу с 1 января 2013 г. Федерального закона от 6 декабря 2011 г. № 402-ФЗ "О бухгалтерском учете"».

22. Единицей учета материально-производственных запасов является номенклатурный номер материального запаса.

Основание: пункт 3 ПБУ 5/01.

23. Приобретаемые материальные запасы отражаются в учете по фактической себестоимости без использования счета 16 «Отклонения в стоимости материальных ценностей».

Основание: пункт 5 ПБУ 5/01, пункт 80 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н, План счетов бухгалтерского учета и Инструкция по его применению (утверждены приказом Минфина России от 31 октября 2000 г. № 94н).

24. При выбытии все группы материально-производственных запасов оцениваются по средней себестоимости.

Основание: пункт 16 ПБУ 5/01.

25. Все виды материально-производственных запасов отражаются в учете по ценам их приобретения у поставщиков без использования счета 16 «Отклонения в стоимости материальных ценностей».

Основание: пункт 13 ПБУ 5/01, План счетов бухгалтерского учета и Инструкция по его применению (утверждены приказом Минфина России от 31 октября 2000 г. № 94н), пункт 60 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина России от 29 июля 1998 г. № 34н.

26. Фактическая себестоимость товаров формируется с учетом транспортно-заготовительных расходов при их приобретении.

Основание: пункт 6 ПБУ 5/01, План счетов бухгалтерского учета и Инструкция по его применению (утверждены приказом Минфина России от 31 октября 2000 г. № 94н).

27. Переоценка нематериальных активов не производится.

Основание: пункт 17 ПБУ 14/07.

28. Обесценение нематериальных активов в бухучете не отражается.

Основание: пункт 22 ПБУ 14/07.

29. Амортизация по всем объектам нематериальных активов начисляется линейным способом.

Основание: пункт 28 ПБУ 14/2007.

30. Для обобщения информации о затратах, связанных с производством и продажей продукции (работ, услуг), используется счет 20 «Основное производство» (вместо счетов 20 «Основное производство», 23 «Вспомогательные производства», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 28 «Брак в производстве», 29 «Обслуживающие производства и хозяйства»), 44 «Расходы на продажу».

Основание: подпункт «б» пункта 3.1 информации Минфина России № ПЗ-3/2012 «О вступлении в силу с 1 января 2013 г. Федерального закона от 6 декабря 2011 г. № 402-ФЗ "О бухгалтерском учете"».

31. Для обобщения информации о дебиторской и кредиторской задолженности используется счет 76 «Расчеты с разными дебиторами и кредиторами» (вместо счетов 62 «Расчеты с покупателями и заказчиками», 71 «Расчеты с подотчетными лицами», 73 «Расчеты с персоналом по прочим операциям», 75 «Расчеты с учредителями», 76 «Расчеты с разными дебиторами и кредиторами», 79 «Внутрихозяйственные расчеты»).

Основание: подпункт «г» пункта 3.1 информации Минфина России № ПЗ-3/2012 «О вступлении в силу с 1 января 2013 г. Федерального закона от 6 декабря 2011 г. № 402-ФЗ "О бухгалтерском учете"».

32. Все расходы по займам признаются прочими расходами.

Основание: пункт 7 ПБУ 15/2008.

33. Для учета денежных средств в банках применяется счет 51 «Расчетные счета» (вместо счетов 51 «Расчетные счета», 52 «Валютные счета», 55 «Специальные счета в банках», 57 «Переводы в пути»).

Основание: подпункт «а» пункта 3.2 информации Минфина России № ПЗ-3/2012 «О вступлении в силу с 1 января 2013 г. Федерального закона от 6 декабря 2011 г. № 402-ФЗ "О бухгалтерском учете"».

34. Для учета капитала применяется счет 80 «Уставный капитал» (вместо счетов 80 «Уставный капитал», 82 «Резервный капитал», 83 «Добавочный капитал»).

Основание: подпункт «б» пункта 3.2 информации Минфина России № ПЗ-3/2012«О вступлении в силу с 1 января 2013 г. Федерального закона от 6 декабря 2011 г. № 402-ФЗ "О бухгалтерском учете"».

35. Выручка признается в бухучете по мере поступления денежных средств от покупателей (заказчиков) при соблюдении условий, определенных в подпунктах «а», «б», «в» и «д» пункта 12 ПБУ 9/99. Расходы признаются после погашения задолженности.

Основание: пункт 12 ПБУ 9/99, пункт 18 ПБУ 10/99.

36. Для учета финансовых результатов применяется счет 99 «Прибыли и убытки» (вместо счетов 90 «Продажи», 91 «Прочие доходы и расходы», 99 «Прибыли и убытки»).

Основание: подпункт «в» пункта 3.2 информации Минфина России № ПЗ-3/2012 «О вступлении в силу с 1 января 2013 г. Федерального закона от 6 декабря 2011 г. № 402-ФЗ "О бухгалтерском учете"».

37. Доходы и расходы по договору строительного подряда признаются без применения ПБУ 2/2008.

Основание: пункт 2.1 ПБУ 2/2008.

38. Единицей учета финансовых вложений является серия.

Основание: пункт 5 ПБУ 19/02.

39. Затраты, связанные с приобретением финансовых вложений, не превышающие уровень существенности, установленный в пункте 10 настоящей учетной политики, признаются прочими расходами.

Основание: пункт 11 ПБУ 19/02.

40. Текущая рыночная стоимость финансовых вложений, по которым можно определить рыночную стоимость, корректируется ежеквартально.

Основание: пункт 20 ПБУ 19/02.

41. Финансовые вложения, по которым не определяется текущая рыночная стоимость, подлежат отражению в бухучете и бухгалтерской отчетности на отчетную дату по первоначальной стоимости.

Основание: пункт 21 ПБУ 19/02.

42. Все группы финансовых вложений, по которым не определяется текущая рыночная стоимость, при списании оцениваются по первоначальной стоимости каждой единицы финансовых вложений.

Основание: пункт 26 ПБУ 19/02.

43. Проверка на обесценение финансовых вложений в целях создания резерва под обесценение финансовых вложений проводится ежегодно.

Основание: пункт 38 ПБУ 19/02.

44. Отчисления в резерв по сомнительным долгам производятся ежеквартально.

Основание: пункт 70 Положения, утвержденного приказом Минфина России от 29 июля 1998 г. № 34н, пункты 6 и 7 ПБУ 1/2008.

45. Резерв на предстоящую оплату отпусков сотрудникам не создается.

Основание: пункт 3 ПБУ 8/2010.

46. ПБУ 18/02 не применяется.

Основание: пункт 2 ПБУ 18/02.

47. ПБУ 11/2008 не применяется.

Основание: пункт 3 ПБУ 11/2008.

48. ПБУ 16/02 не применяется.

Основание: пункт 3.1 ПБУ 16/02.

49. Перечень должностных лиц, имеющих право на получение денежных средств под отчет, приведен в приложении 3. Срок представления авансовых отчетов по суммам, выданным под отчет (за исключением сумм, выданных в связи с командировкой), – 30 календарных дней. По возвращении из командировки сотрудник обязан представить авансовый отчет об израсходованных суммах в течение трех рабочих дней.

Основание: пункт 26 постановления Правительства РФ от 13 октября 2008 г. № 749.

50. График документооборота утверждается приказом руководителя. Соблюдение графика контролирует главный бухгалтер.

Основание: пункт 8 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина России от 29 июля 1998 г. № 34н.

51. Для составления промежуточной и годовой бухгалтерской отчетности применяются формы бухгалтерского баланса и отчета о прибылях и убытках согласно приложению 5 приказа Минфина России от 2 июля 2010 г. № 66н.

Основание: пункт 6.1 приказа Минфина России от 2 июля 2010 г. № 66н.

52. Бухгалтерская отчетность представляется в сокращенном объеме. Решение вопроса о включении в бухгалтерскую отчетность отчета об изменениях капитала и отчета о движении денежных средств определяется необходимостью приведения в приложениях к бухгалтерскому балансу и отчету о прибылях и убытках наиболее важной информации, без знания которой невозможна оценка финансового положения организации или финансовых результатов ее деятельности.

Основание: пункт 6 приказа Минфина России от 2 июля 2010 г. № 66н.

Главный бухгалтер А.С. Глебова

Приложение 1

к приложению, утвержденному приказом от 30.12.2015 № 56

Налоговый учет ведут все «упрощенцы». Поэтому учетная политика для целей налогового учета нужна всем – организациям и индивидуальным предпринимателям на УСН.

Напрямую Налоговый кодекс не обязывает оформлять учетную политику. Однако при проверке такой документ поможет вам обосновать принятый порядок учета.

Учетная политика УСН должна быть утверждена приказом руководителя организации (индивидуального предпринимателя). Образец приказа об учетной политике при УСН на 2016 год смотрите ниже. Для вновь созданных организаций и предпринимателей Налоговым кодексом не установлен срок, в течении которого нужно принять данный документ. Однако в ваших интересах оформить налоговую политику как можно быстрее. Сделать это целесообразно одновременно с утверждением бухгалтерской учетной политики, то есть не позднее 90 дней со дня госрегистрации (п. 9 ПБУ 1/2008 «Учетная политика организации » ПБУ 1/2008, утвержденного приказом Минфина России от 06.10.2008 № 106н). Далее учетная политика предприятия применятся последовательно из года в год, и утверждать ее ежегодно не нужно. Однако не запрещено оформлять новую учетную политику на каждый год. В этом случае документ начинает действовать с первого января года, следующего за годом утверждения соответствующего приказа.

При необходимости в действующую учетную политику вносятся изменения. Это возможно, если вы разработали новые способы ведения налогового учета (при условии, что налоговое законодательство предусматривает возможность выбора из нескольких вариантов). Обновление учетной политики обязательно, если меняется действующее законодательство. При этом изменения учетной политики оформляются приказом руководителя организации (индивидуального предпринимателя). И «новшества» вступают в силу с начала следующего года, если иное не обусловлено причиной такого изменения.

Обратите внимание, если вы сразу не прописали необходимые способы учета или у вас появились новые виды деятельности, внесите дополнения в учетную политику. Дополнения не являются изменением учетной политики и могут вноситься в нее в любой момент. Все дополнения должны быть утверждены приказом руководителя организации (индивидуального предпринимателя).

Организации и индивидуальные предприниматели самостоятельно формируют свою учетную политику, руководствуясь налоговым законодательством РФ.

Отразите в документе порядок учета объектов и хозяйственных операций, в отношении которых законодательством предусмотрено несколько вариантов учета. Например, метод оценки материалов при их списании, порядок нормирования процентов по заемным средствам.

Также в учетной политике пропишите вопросы, не урегулированные налоговым законодательством. Например, порядок распределения расходов, которые нельзя однозначно отнести к деятельности на УСН или ЕНВД (при совмещении этих режимов). В этом случае исходите из рекомендаций контролирующих органов, судебной практики.

Если законодательством предусмотрен единственный способ учета конкретных операций, указывать его в учетной политике необязательно.

Обратите внимание, что отражать в учетной политике нужно только те способы учета, которые относятся к уже имеющимся активам и обязательствам, совершаемым операциям. Не нужно записывать способы учета абсолютно всех операций, по которым налоговое законодательство предоставляет право выбора либо не содержит правил. Так, если торговая деятельность не ведется, то нет смысла прописывать в учетной политике порядок оценки покупных товаров при их списании.

Редакция журнала подготовила образцы учетной политики для целей налогообложения. Для компаний на УСН с объектом доходы. И предпринимателей с объектом доходы минус расходы.

Учетная политика ООО на 2016 год при УСН доходы, образецОбщество с ограниченной ответственностью «Альфа»

ПРИКАЗ № 125

об утверждении учетной политики для целей налогообложения

В целях организации налогового учета на предприятии

1. Утвердить разработанную учетную политику для целей налогообложения согласно

приложению 1 к настоящему приказу.

2. Применять учетную политику для целей налогообложения в работе начиная с 1 января 2016

года.

3. Контроль за исполнением настоящего приказа возложить на главного бухгалтера

А.С. Глебову.

Генеральный директор А.В. Львов

С приказом ознакомлен (а): А.С. Глебова

К приказу от 31.12.2015 № 125

Учетная политика для ООО на УСН на 2016 год образец для целей налогообложения на 2016 год1. Ведение налогового учета возлагается на бухгалтерию, возглавляемую главным бухгалтером.

2. Для расчета единого налога использовать объект налогообложения в виде доходов.

Основание: статья 346.14 Налогового кодекса РФ.

3. Налоговая база по единому налогу определяется по данным книги учета доходов и расходов.

При этом доходы в виде имущества, полученного в рамках целевого финансирования, в книге

учета доходов и расходов не отражаются. Учет средств целевого финансирования и расходов,

оплаченных за счет этих средств, осуществляется в регистрах бухучета с помощью

соответствующих аналитических признаков на счетах бухучета.

Основание: статья 346.24, подпункт 1 пункта 1.1 статьи 346.15, пункт 2 статьи 251 Налогового

кодекса РФ, письмо Минфина России от 16 мая 2011 г. № 03-11-06/2/77.

4. Книгу учета доходов и расходов вести автоматизированно с использованием типовой версии

«1С: Упрощенная система налогообложения».

Основание: статья 346.24 Налогового кодекса РФ, пункт 1.4 Порядка, утвержденного приказом

Минфина России от 22 октября 2012 г. № 135н.

5. Записи в книге учета доходов и расходов осуществлять на основании первичных документов

по каждой хозяйственной операции.

Основание: пункт 1.1 Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н, часть 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

6. Доходы и расходы от переоценки имущества в виде валютных ценностей и требований

(обязательств), стоимость которых выражена в иностранной валюте, не учитываются.

Основание: пункт 5 статьи 346.17 Налогового кодекса РФ.

7. Сумма налога (авансового платежа) уменьшается на суммы взносов на обязательное

пенсионное (социальное, медицинское) страхование и обязательное социальное страхование от

несчастных случаев на производстве, а также суммы взносов по соответствующим договорам

на добровольное личное страхование в пользу работников, исчисленные (отраженные в

декларациях) и уплаченные в течение отчетного (налогового) периода.

Основание: пункт 3.1 статьи 346.21 Налогового кодекса РФ.

Главный бухгалтер А.С. Глебова

Учетная политика при УСН доходы минус расходы на 2016 год, образец для индивидуального предпринимателяИндивидуальный предприниматель Смирнов И.А.

ПРИКАЗ № 5

об утверждении учетной политики для целей налогообложения

1. Утвердить учетную политику для целей налогообложения на 2016 год согласно приложению.

2. Контроль за исполнением настоящего приказа возлагаю на себя.

Индивидуальный предприниматель Смирнов И.А.

к приказу от 31.12.2015

Учетная политика для ООО на УСН на 2016 год образец для целей налогообложения1. Налоговый учет вести лично.

2. Применять объект налогообложения в виде разницы между доходами и расходами.

Основание: статья 346.14 Налогового кодекса РФ.

3. Книгу учета доходов и расходов вести автоматизированно с использованием типовой версии «1С: Предприниматель 8».

Основание: статья 346.24 Налогового кодекса РФ, пункт 1.4 Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н, подпункт 1 части 2 статьи 6 Закона от 6 декабря 2011 г. № 402-ФЗ.

4. Записи в книге учета доходов и расходов осуществлять на основании первичных документов по каждой хозяйственной операции.

Основание: пункт 1.1 Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н, часть 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ.

Учет амортизируемого имущества

5. Первоначальная стоимость основного средства определяется как сумма фактических затрат на его приобретение, сооружение, изготовление в порядке, установленном законодательством о бухучете.

Основание: подпункт 1 части 2 статьи 6 Закона от 6 декабря 2011 г. № 402-ФЗ, подпункт 3 пункта 3 статьи 346.16 Налогового кодекса РФ.

6. При условии оплаты первоначальная стоимость основного средства, а также расходы на его дооборудование (реконструкцию, модернизацию и техническое перевооружение) отражаются в книге учета доходов и расходов равными долями начиная с квартала, в котором оплаченное основное средство было введено в эксплуатацию, и до конца года. При расчете доли стоимость частично оплаченных основных средств учитывается в размере частичной оплаты.

Основание: подпункт 3 пункта 3 статьи 346.16, подпункт 4 пункта 2 статьи 346.17 Налогового кодекса РФ.

7. Доля стоимости основного средства (нематериального актива), приобретенного в период применения УСН, подлежащая признанию в отчетном периоде, определяется делением первоначальной стоимости на количество кварталов, оставшихся до конца года, включая квартал, в котором выполнены все условия по списанию стоимости объекта в расходы.

8. В случае если в эксплуатацию введено частично оплаченное основное средство, то доля его стоимости, признаваемая в текущем и оставшихся до конца года кварталах, определяется делением суммы частичной оплаты за квартал на количество кварталов, оставшихся до конца года, включая квартал, в котором осуществлена частичная оплата введенного в эксплуатацию объекта.

Основание: подпункт 3 пункта 3 статьи 346.16, подпункт 4 пункта 2 статьи 346.17 Налогового кодекса РФ.

Учет товарно-материальных ценностей

9. В состав материальных расходов включается цена приобретения материалов, расходы на комиссионные вознаграждения посредникам, ввозные таможенные пошлины и сборы, расходы на транспортировку, а также расходы на информационные и консультационные услуги, связанные с приобретением материалов. Суммы налога на добавленную стоимость, уплаченные поставщикам при приобретении материальных запасов, отражаются в книге учета доходов и расходов отдельной строкой в момент признания материалов в составе затрат.

Основание: подпункт 5 пункта 1, абзац 2 пункта 2 статьи 346.16, пункт 2 статьи 254, подпункт 8 пункта 1 статьи 346.16 Налогового кодекса РФ.

10. Материальные расходы учитываются в составе затрат по мере оплаты. При этом материальные расходы корректируются на стоимость материалов, не использованных в коммерческой деятельности. Корректировка отражается отрицательной записью в книге учета доходов и расходов на последнюю дату квартала. Для определения суммы корректировки используется метод оценки материалов по стоимости единицы запасов.

Основание: подпункт 1 пункта 2 статьи 346.17, пункт 2 статьи 346.16, пункт 1 статьи 252, пункт 8 статьи 254 Налогового кодекса РФ.

11. Расходы на ГСМ в пределах нормативов учитываются в составе материальных расходов. Датой признания расходов считается дата оплаты ГСМ.

Основание: подпункт 5 пункта 1 статьи 346.16, пункт 2 статьи 346.17 Налогового кодекса РФ.

12. Нормативы для признания расходов на ГСМ в составе затрат рассчитываются по мере осуществления поездок на основании путевых листов. Запись вносится в книгу учета доходов и расходов в размере сумм, не превышающих норматив.

Основание: пункт 2 статьи 346.17 Налогового кодекса РФ,письмо УФНС России по г. Москве от 30 января 2009 г. № 19-12/007413.

13. Стоимость товаров, приобретенных для дальнейшей реализации, определяется исходя из цены их приобретения по договору (уменьшенной на сумму НДС, предъявленного поставщиком товаров).

Основание: подпункты 8 и 23 пункта 1 статьи 346.16 Налогового кодекса РФ.

14. Стоимость товаров, приобретенных для перепродажи, учитывается в составе затрат по

мере реализации товаров. Оценка всех реализованных товаров осуществляется по методу

средней стоимости.

Основание: подпункт 23 пункта 1 статьи 346.16, подпункт 2 пункта 2 статьи 346.17 Налогового кодекса РФ.

15. Суммы налога на добавленную стоимость, предъявленные по товарам, приобретенным для перепродажи, включаются в состав затрат по мере реализации товаров. При этом суммы НДС отражаются в книге учета доходов и расходов отдельной строкой.

Основание: подпункты 8 и 23 пункта 1 статьи 346.16, подпункт 2 пункта 2 статьи 346.17 Налогового кодекса РФ, письмо Минфина России от 2 декабря 2009 г. № 03-11-06/2/256.

16. Расходы, связанные с приобретением товаров, в том числе расходы по обслуживанию и транспортировке товаров, учитываются в составе затрат по мере фактической оплаты.

Основание: подпункт 23 пункта 1 статьи 346.16, абзац 6 подпункта 2 пункта 2 статьи 346.17 Налогового кодекса РФ, письмо Минфина России от 8 сентября 2011 г. № 03-11-06/2/124.

17. Запись в книге учета доходов и расходов о признании материалов в составе затрат осуществляется на основании платежного поручения (или иного документа, подтверждающего оплату материалов или расходов, связанных с их приобретением).

Запись в книге учета доходов и расходов о признании товаров в составе затрат осуществляется на основании накладной на отпуск товаров покупателю.

Основание: подпункт 1 пункта 2 статьи 346.17 Налогового кодекса РФ, письмо Минфина России от 18 января 2010 г. № 03-11-11/03, пункт 1.1 Порядка, утвержденного приказом Минфина России от 22 октября 2012 г. № 135н.

18. К расходам на реализацию товаров, приобретенных для перепродажи, относятся расходы по хранению и транспортировке товаров до покупателя, а также расходы на обслуживание товаров, в том числе расходы на аренду и содержание торговых зданий и помещений, расходы на рекламу и вознаграждения посредников, реализующих товары.

Расходы на реализацию товаров учитываются в составе затрат после их фактической оплаты.

Основание: подпункт 23 пункта 1 статьи 346.16, абзац 6 подпункта 2 пункта 2 статьи 346.17 Налогового кодекса РФ, письмо Минфина России от 15 апреля 2010 г. № 03-11-06/2/59.

19. Сумма расходов (за исключением расходов на ГСМ), учитываемых при расчете единого налога в пределах нормативов, рассчитывается ежеквартально нарастающим итогом исходя из оплаченных расходов отчетного (налогового) периода. Запись о корректировке нормируемых затрат вносится в книгу учета доходов и расходов после соответствующего расчета в конце отчетного периода.

Основание: пункт 2 статьи 346.16, пункт 5 статьи 346.18, статья 346.19 Налогового кодекса РФ.

20. Индивидуальный предприниматель уменьшает налогооблагаемую базу за текущий год на всю сумму убытка за предшествующие 10 налоговых периодов. При этом убыток не переносится на ту часть прибыли текущего года, при которой сумма единого налога не превышает сумму минимального налога.

Основание: пункт 7 статьи 346.18 Налогового кодекса РФ, письмо ФНС России от 14 июля 2010 г. № ШС-37-3/6701.

21. Индивидуальный предприниматель включает в расходы разницу между суммой уплаченного минимального налога и суммой налога, рассчитанного в общем порядке. В том числе увеличивает сумму убытков, переносимых на будущее.

Основание: абзац 4 пункта 6 статьи 346.18 Налогового кодекса РФ.

Индивидуальный предприниматель И.А. Смирнов

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое