Рейтинг: 4.7/5.0 (1475 проголосовавших)

Рейтинг: 4.7/5.0 (1475 проголосовавших)Категория: Инструкции

СЗВ-М на единственного учредителя сдавать не нужно

СЗВ-М на единственного учредителя сдавать не нужно

Если компания не ведет хозяйственную деятельность, не имеет наемных работников, а с единственным учредителем, исполняющим обязанности руководителя, не заключен трудовой договор или ГПД, такая организация не обязана сдавать СЗВ-М.

Реестр субъектов малого и среднего бизнеса уже появился

Реестр субъектов малого и среднего бизнеса уже появился

На сайте Налоговой службы появился раздел Единый реестр субъектов малого и среднего предпринимательства. Теперь «малышам» не нужно специально подтверждать свой статус для получения преференций.

6-НДФЛ: опубликована очередная подборка ответов на насущные вопросы

6-НДФЛ: опубликована очередная подборка ответов на насущные вопросы

Налоговая служба ответила на ряд вопросов, связанных с заполнением формы 6-НДФЛ. На некоторые из них налоговики уже отвечали ранее, но есть и несколько свежих разъяснений.

6-НДФЛ: как отразить выплату премий

6-НДФЛ: как отразить выплату премий

Работодатель, выплачивающий своим работникам помимо зарплаты еще и премии, должен удержать и уплатить в бюджет НДФЛ с премиальных сумм. Как правильно заполнить 6-НДФЛ по этим операциям, разъяснила Налоговая служба.

Больничный в 6-НДФЛ: новые разъяснения

Больничный в 6-НДФЛ: новые разъяснения

Если пособие по временной нетрудоспособности начислено в одном отчетном периоде, а выплачено в другом, отражать такой переходящий больничный нужно в периоде выплаты.

Бухгалтер-кассир в отпуске: как передать его функции другому сотруднику

Бухгалтер-кассир в отпуске: как передать его функции другому сотруднику

В случае, когда в компании временно отсутствует бухгалтер-кассир, его обязанности может исполнять другой работник бухгалтерии в порядке совмещения. Минтруд напомнил, как правильно это оформить.

Страховые взносы - 2017: новые формы отчетности уже разработаны

Страховые взносы - 2017: новые формы отчетности уже разработаны

С 01.01.2017 года взносами на обязательное пенсионное, социальное и медицинское страхование будет заниматься ФНС. В руках соцстраха останутся только взносы «на травматизм». В связи с этим налоговики и ФСС уже разработали новые формы расчетов.

Заполнение формы 6-НДФЛАктуально на: 8 июня 2016 г.

Расчет сумм НДФЛ, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), введенный с 2016 года, и порядок его заполнения вызывают вопросы у многих бухгалтеров. О том, как заполняется форма 6-НДФЛ, расскажем в нашей статье.

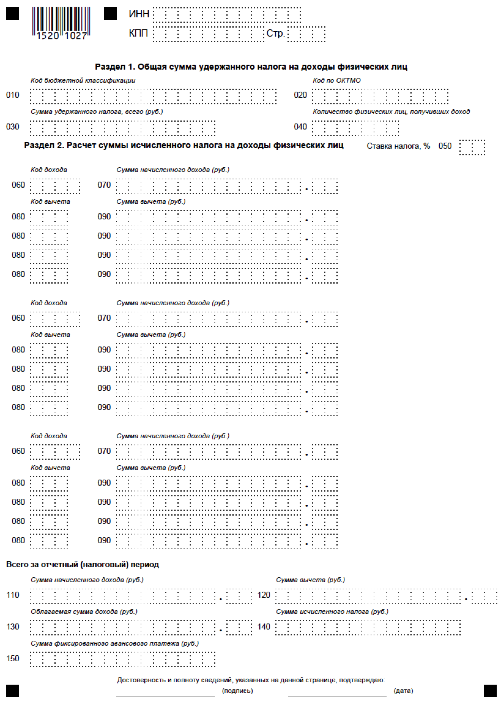

Порядок заполнения формы 6-НДФЛФорма 6-НДФЛ состоит из следующих разделов:

— Раздел 1 «Обобщенные показатели»;

— Раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

В соответствии с правилами заполнения формы 6-НДФЛ, Расчет составляется нарастающим итогом за 1-ый квартал, полугодие, 9 месяцев и календарный год.

Общие требования по заполнению 6-НДФЛЧтобы снизить вероятность ошибки при заполнении 6-НДФЛ, необходимо обратиться к Инструкции по заполнению формы 6-НДФЛ, которую можно найти в приказе ФНС России от 14.10.2015 № ММВ-7-11/450@. К общим требованиям по заполнению формы 6-НДФЛ, в частности, относятся:

— заполнение текстовых и числовых полей Расчета слева направо, начиная с крайней левой ячейки;

— проставление прочерков в незаполненных ячейках, при этом в незаполненных ячейках для суммовых показателей указывается ноль в крайней левой ячейке, остальные ячейки прочеркиваются;

— запрет на двустороннюю печать Расчета на бумажном носителе;

— использование чернил черного, фиолетового или синего цвета;

— при подготовке Расчета на компьютере и последующей распечатке прочерки можно не ставить, при этом должен использоваться шрифт Courier New высотой 16 — 18 пунктов.

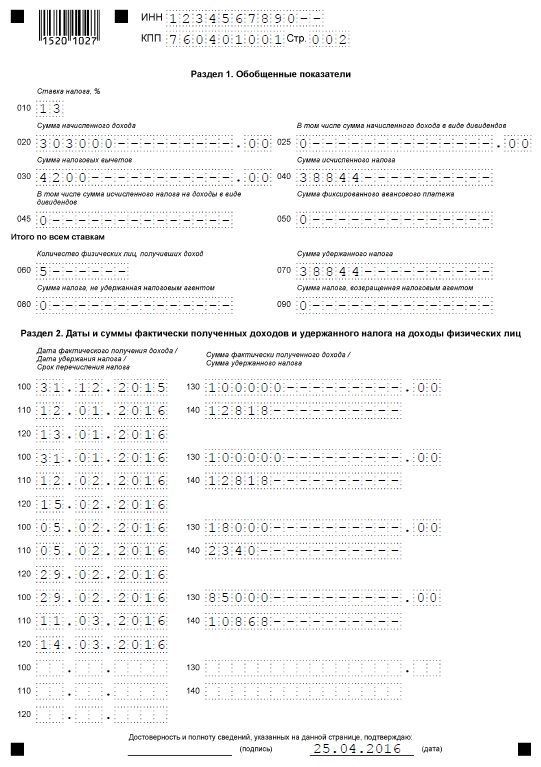

Как правильно заполнить форму 6-НДФЛЕсли заполнение титульного листа не вызывает особых трудностей, порядок заполнения Раздела 1 «Обобщенные показатели» может вызвать вопросы.

Если в течение года применялись разные налоговые ставки, то строки 010-050 заполняются отдельно для каждой налоговой ставки. При этом показатели приводятся суммарно по всем физическим лицам, к доходам которых применяется каждая конкретная ставка.

Строки 010-090 заполняются суммарно с начала года.

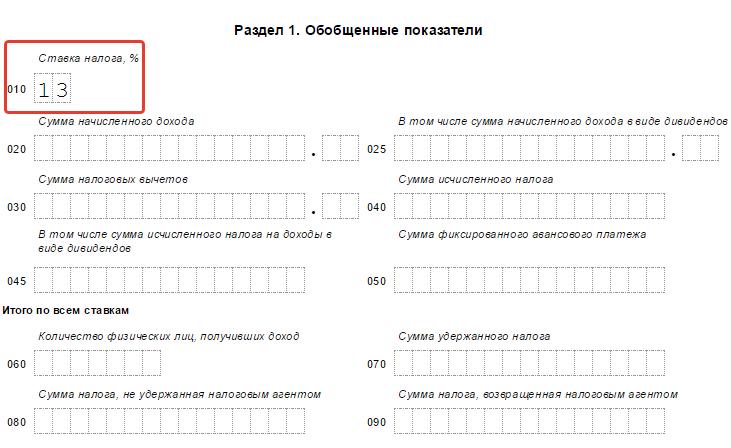

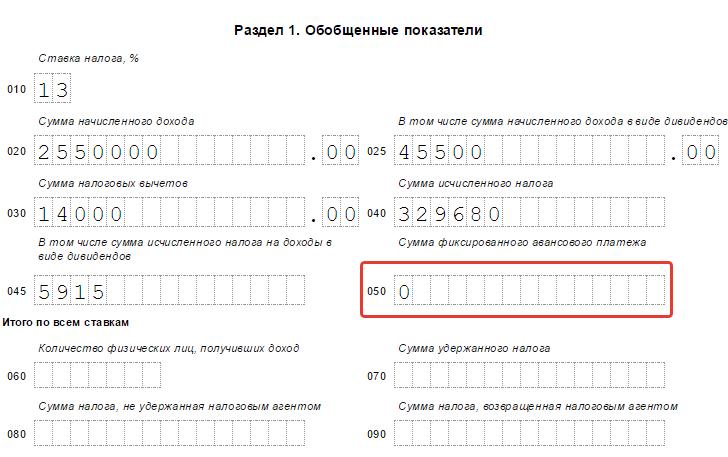

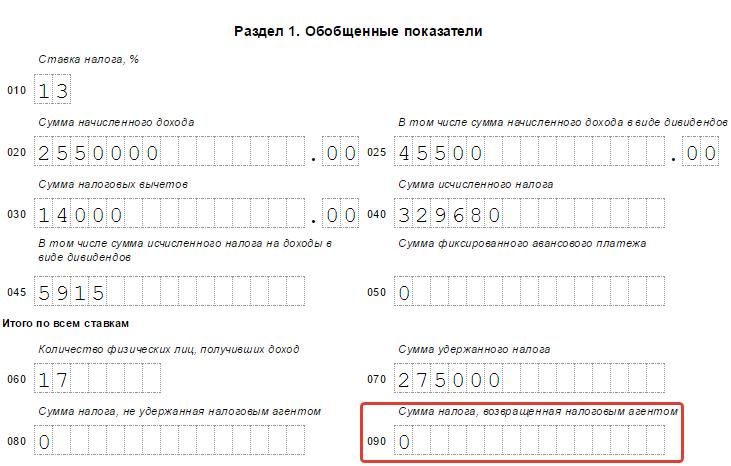

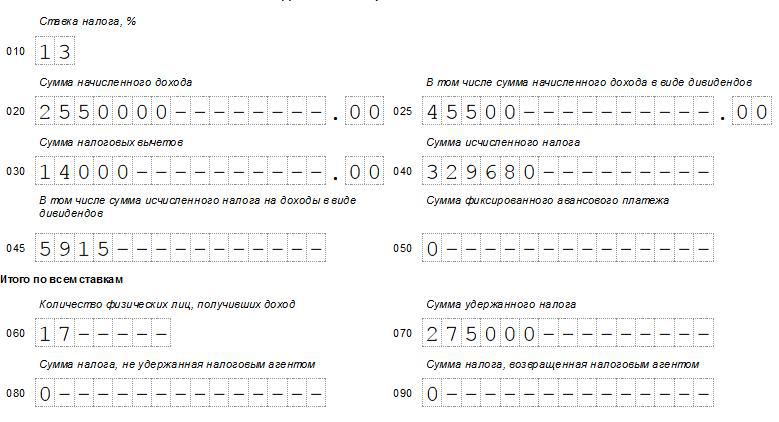

По строке 010 «Ставка налога, %» указывается применяемая в отчетном периоде ставка налога.

Строки 020-050 заполняются применительно к каждой конкретной ставке, указанной по строке 010.

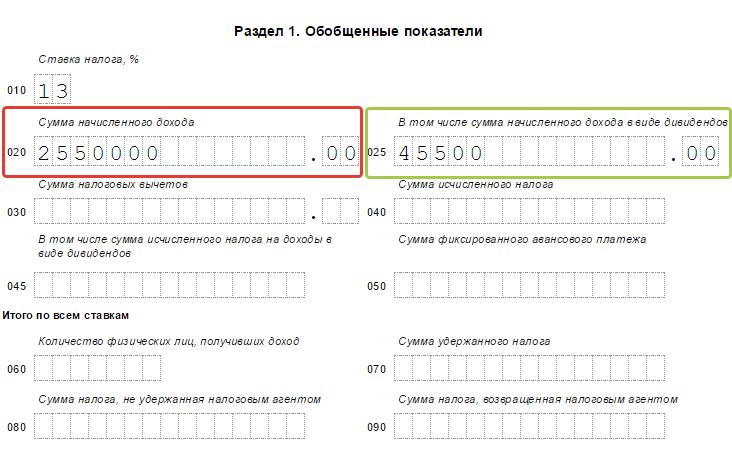

По строке 020 «Сумма начисленного дохода» указывается сумма начисленного дохода нарастающим итогом с начала налогового периода.

Если в налоговом периоде начислялись дивиденды, то их сумму налоговый агент отражает еще раз по строке 025 «В том числе сумма начисленного дохода в виде дивидендов».

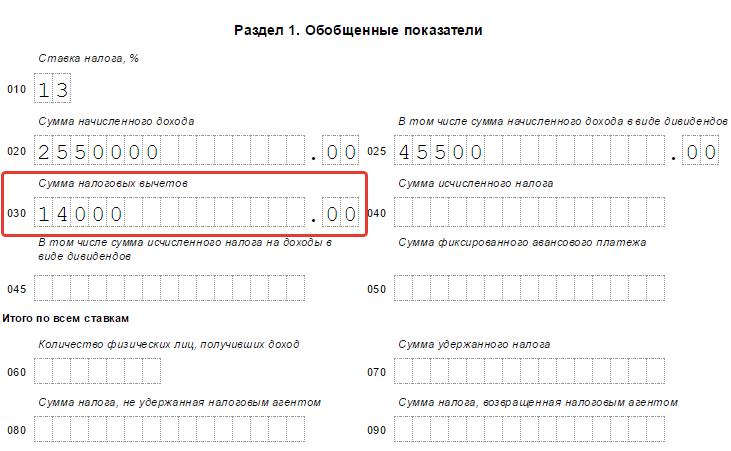

По строке 030 «Сумма налоговых вычетов» отражается сумма налоговых вычетов, которая уменьшает доход, подлежащий налогообложению. В этой строке отражаются, в частности, стандартные налоговые вычеты, предусмотренные ст. 218 НК РФ. а также вычеты в размерах, предусмотренных ст. 217 НК РФ (например, вычет из стоимости подарков или материальной помощи). Полный перечень вычетов можно найти в приказе ФНС России от 10.09.2015 № ММВ-7-11/387@ .

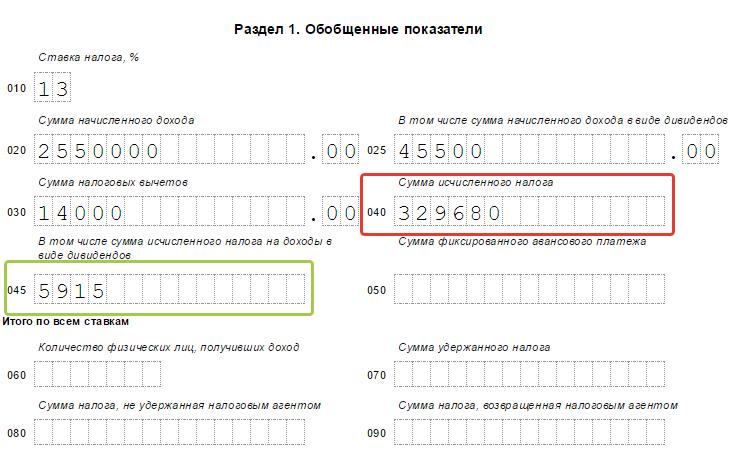

Сумма исчисленного НДФЛ отражается по строке 040 «Сумма исчисленного налога».

В строке 045 «В том числе сумма исчисленного налога на доходы в виде дивидендов» нужно указать сумму НДФЛ с дивидендов, отраженных ранее по строке 025.

Если у организации или ИП трудится иностранец, который имеет патент и самостоятельно уплачивает НДФЛ, то налоговый агент может уменьшить исчисленный НДФЛ таких работников на сумму перечисленных ими фиксированных платежей по НДФЛ. Сумма, на которую налоговый агент уменьшает исчисленный НДФЛ, отражается по строке 050 «Сумма фиксированного авансового платежа».

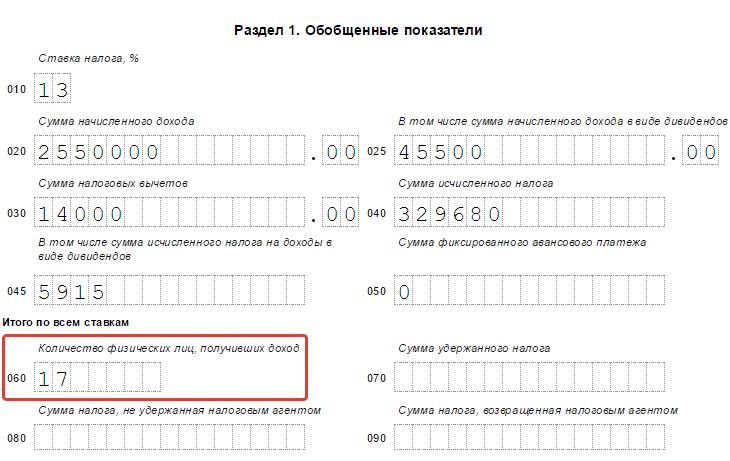

По строке 060 «Количество физических лиц, получивших доход» налоговый агент должен указать общее количество физлиц, которые получили от него доход в налоговом периоде. Если в течение года одно и то же физическое лицо было уволено и вновь принято на работу, по строке 060 оно указывается только один раз.

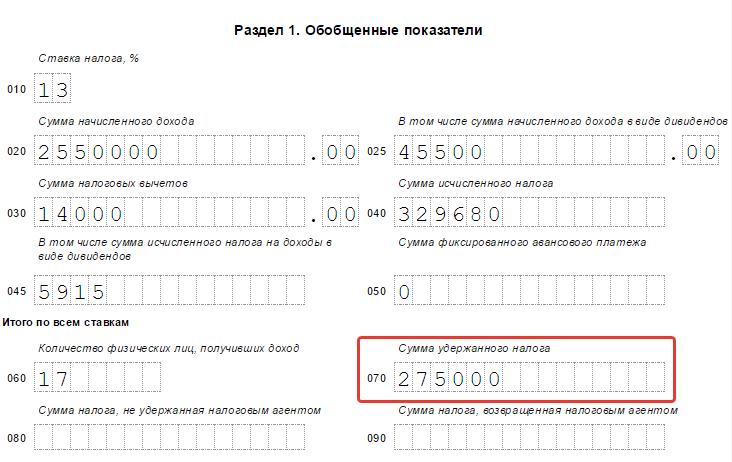

По строке 070 «Сумма удержанного налога» отражается сумма НДФЛ, которая была удержана налоговым агентом.

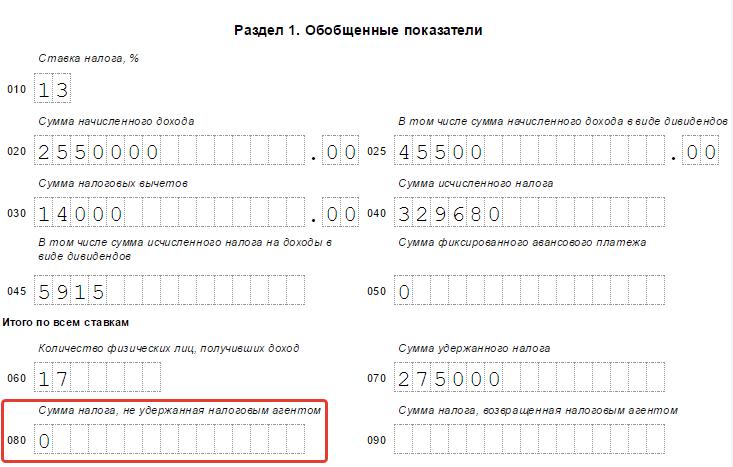

По строке 080 «Сумма налога, не удержанная налоговым агентом» отражается та сумма НДФЛ, которую налоговый агент не смог удержать из доходов физлица.

По строке 090 «Сумма налога, возвращенная налоговым агентом» нужно показать сумму НДФЛ, которая была возвращена налоговым агентом в соответствии со ст. 231 НК РФ .

Строки 060-090 заполняются суммарно по всем налоговым ставкам и обязательно на первой странице Раздела 1.

Как заполнить Раздел 2 формы 6-НДФЛ, мы рассматривали в нашем отдельном материале .

Как проверить правильность заполнения формы 6-НДФЛ

Для проверки правильности заполнения Расчета можно воспользоваться Контрольными соотношениями, подготовленными ФНС для внутреннего пользования (письмо ФНС России от 10.03.2016 № БС-4-11/3852@ ).

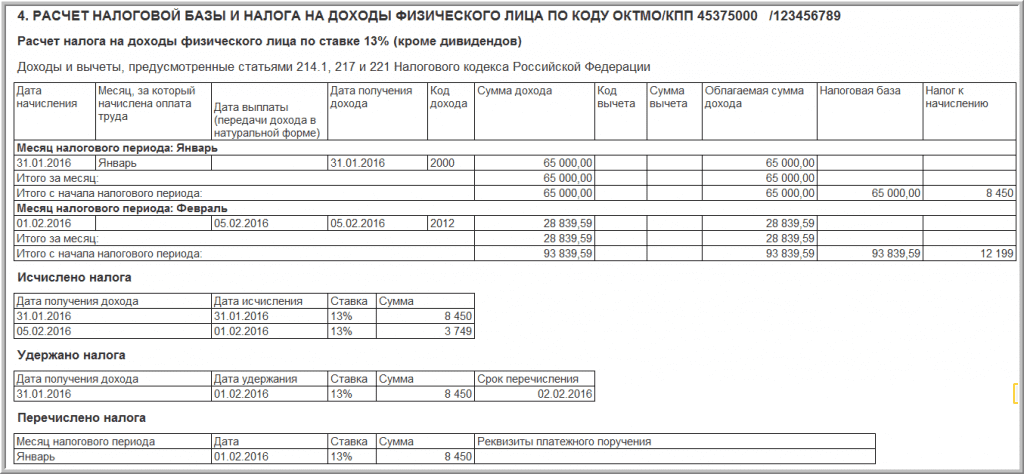

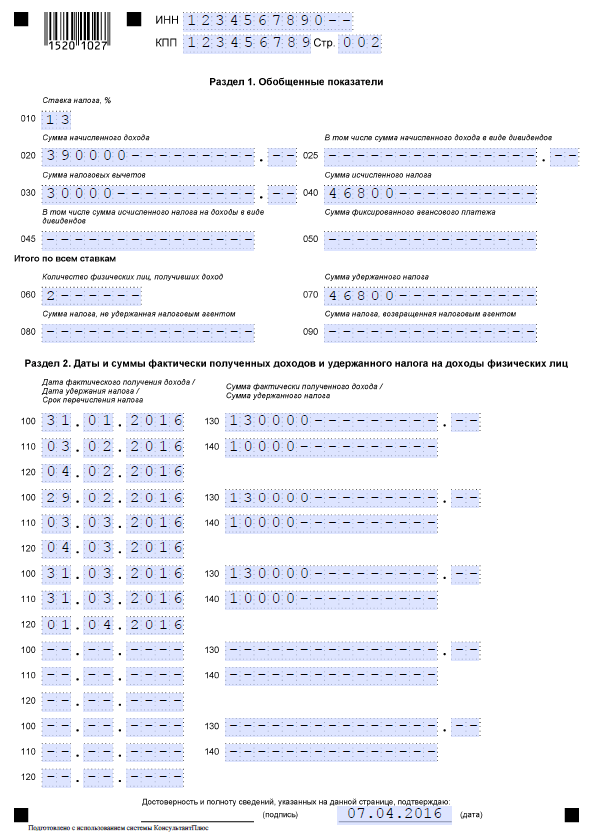

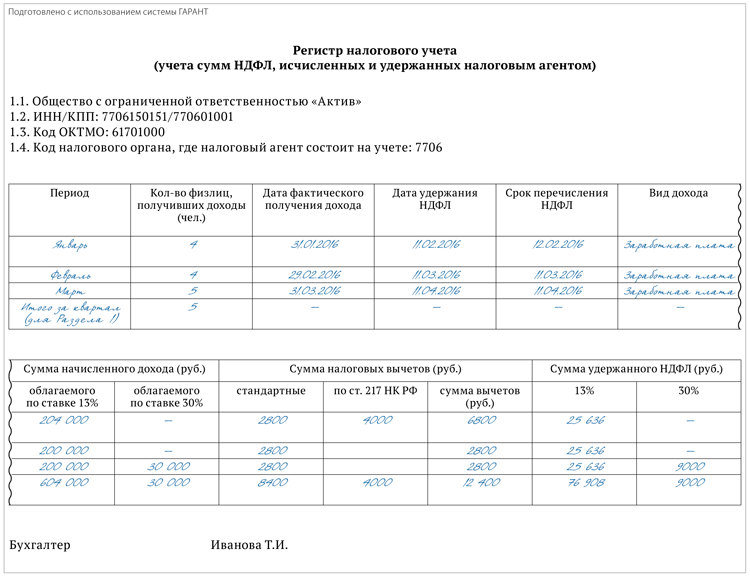

Пример заполнения формы 6-НДФЛ в 2016 годуПриведем пример заполнения Расчета по форме 6-НДФЛ за полугодие 2016 года. Данные для заполнения представим в таблице. Для упрощения предположим, что других начислений и выплат в 2016 г. не было. Все получатели дохода (16 человек) являются налоговыми резидентами РФ в целях НДФЛ.

Обращаем внимание, что сумма НДФЛ с заработной платы за июнь в размере 92 335 руб. которая будет удержана 05.07.2016 г. в Разделе 2 не отражается. Следовательно, между показателями строк 040 «Сумма исчисленного налога» и 070 «Сумма удержанного налога» Раздела 1 образуется разница в размере исчисленного, но неудержанного на 30.06.2016 НДФЛ.

В 2016 году работодатели в лице руководства и главных бухгалтеров (и другие налоговые агенты - физ. и юр. лица, выплачивающие доходы гражданам) получили дополнительную заботу - сдача новой отчётности для всех работодателей 6-НДФЛ. Она представляет собой свод обобщенных данных о доходах сотрудников за отдельный период и об удержанном с этих сумм подоходном налоге.

Отчётность ежеквартальная, то есть налоговые агенты отчитываются каждые 3 месяца.

Сдавать отчёт нужно в электронном формате, хотя если на предприятии работает меньше 25 человек, то сохраняется возможность выбрать бумажный вариант.

Сроки сдачи 6 НДФЛВажно, что сдаётся эта отчётность нарастающим итогом 4-ре раза за год по этапам - 1-й квартал, полугодие, 9 месяцев, год. По закону квартальный расчёт 6-НДФЛ необходимо отправить в инспекцию не позже наступления последнего дня месяца, идущего за отчётным кварталом. А годовой расчёт предоставляется до 1 апреля следующего года (ст 230 НК РФ).

Штрафы за не сдачу отчетностиЗа просрочку направления отчета предусмотрен штраф. Каждый месяц опоздания с отчётом стоит 1000 руб. Поэтому, отчитываясь по 6 НДФЛ с 2016 года, сроки сдачи лучше стараться соблюдать.

Инструкция по заполнению формы 6 НДФЛТак как форма введена недавно, то её заполнение вызывает ряд вопросов у работодателей и бухгалтеров. Разберемся пошагово, как заполнить бланк отчётности.

Документ состоит из титульного листа и второй страницы, содержащей 2 раздела. Если строчек для отчётности не хватает, то допустимо пронумеровать дополнительные листы. Чаще всего недостаточно строк для заполнения второго раздела, расположенного на той же станице, что и первый. Если такое происходит, то дублировать содержание первого раздела нет необходимости.

Далее представлен пример заполнения 6 НДФЛ за 2016 год с пошаговой инструкцией для каждой строчки отчета.

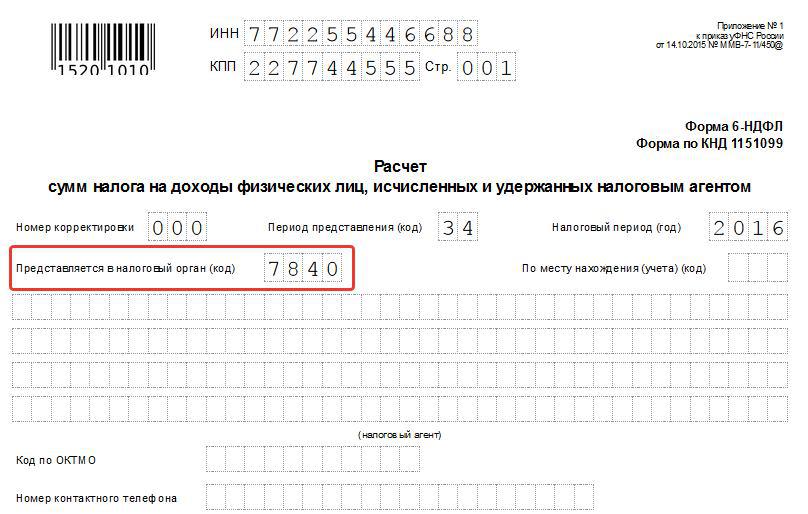

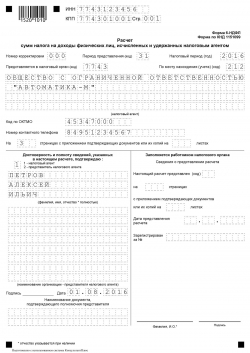

Титульный лист формы 6 НДФЛ

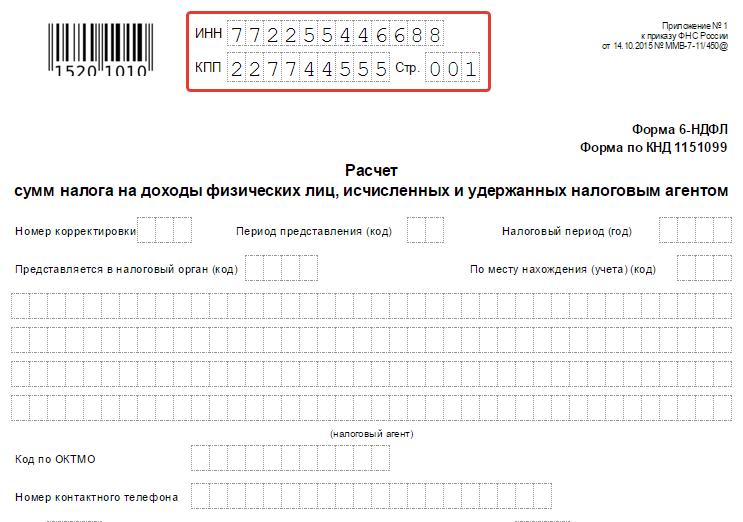

Шаг 1 - ИНН и КПП

В верхних полях титульной страницы проставляются ИНН и КПП компании, сдающей отчёт. Если отчёт сдаётся филиалом фирмы, то указывается КПП филиала.

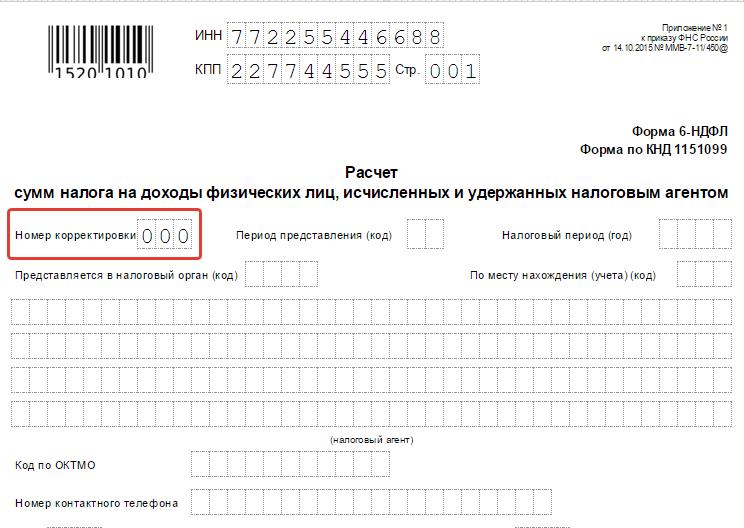

Шаг 2 - Номер корректировки

Корректировка подразумевает варианты заполнения сдаваемой отчётности. Если в данных отчёта позже обнаружатся ошибки или неточности, то их можно скорректировать, направив уточненный вариант отчётности. Итак, если расчёт 6 НДФЛ сдаётся первый раз, то в поле “номер корректировки” вписываются нули. По мере уточнения расчёта (при необходимости) проставляются номера 001, 002, 003 и так далее.

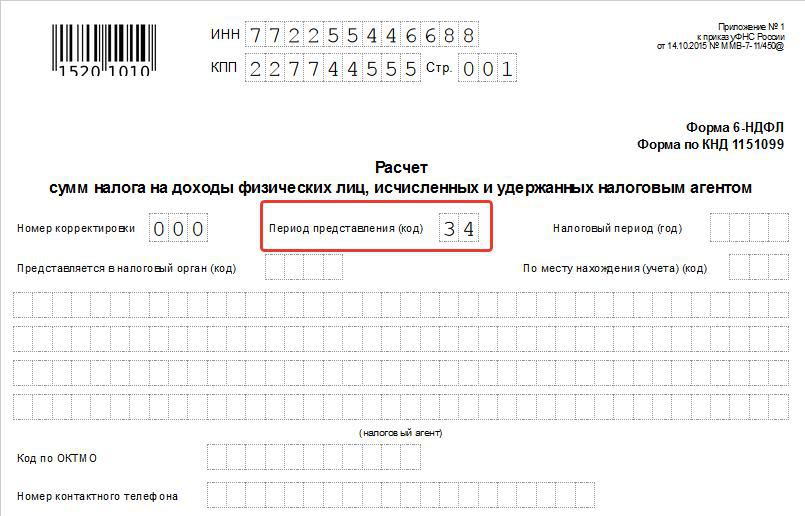

Шаг 3 - Отчётность по кварталам (номер периода)

Ранее при сдаче отчёта по НДФЛ год не разбивался на отчётные периоды, поэтому НК РФ не содержит понятия “отчётный период” в отношении именно этого налога. Теперь в форму отчётности по 6-НДФЛ добавлена формулировка “период представления” - то есть временной промежуток, за который отчитывается работодатель. Итак, если:

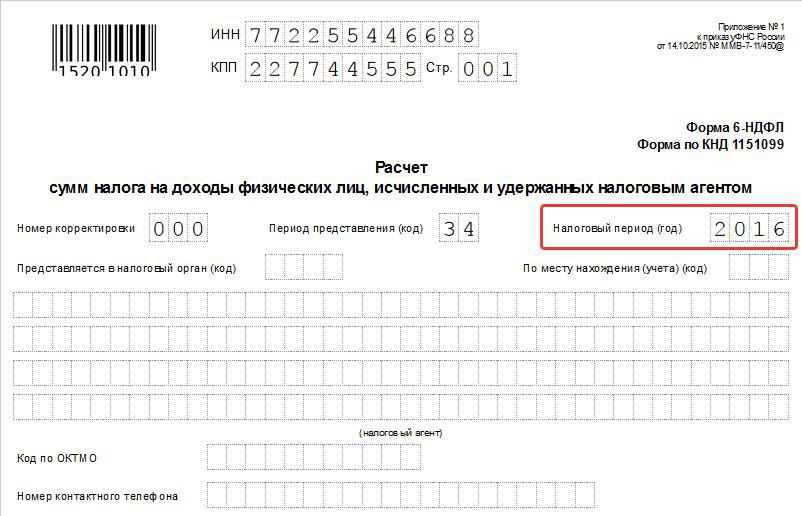

Таким периодом является текущий календарный год - в поле проставляются соответствующие 4 цифры.

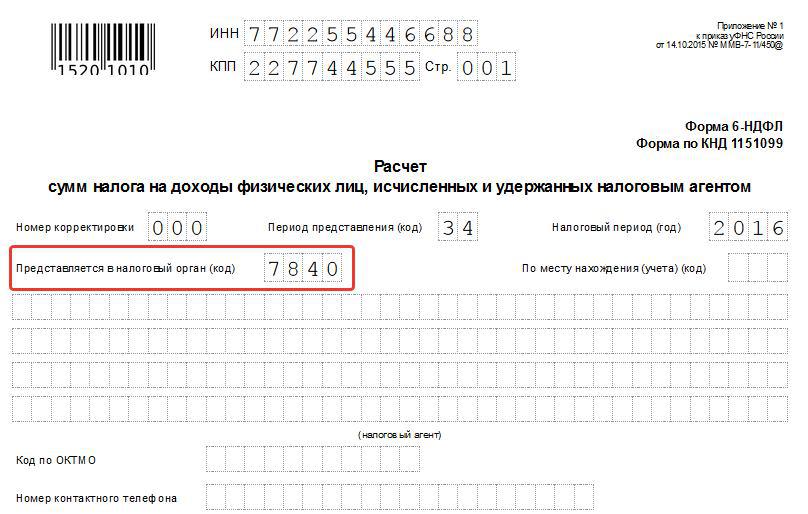

Шаг 5 - Код налоговой службы по месту учёта

В строчке указывается код той налоговой, куда направляется отчётность. Это четырехзначный код, где первые 2 цифры - номер региона, а вторые две - непосредственно код инспекции (на примере инспекция ФНС №9 Центрального района СПб). Важно помнить, что отчётность направляется в инспекцию по месту нахождения фирмы или подразделения. ИП сдают этот отчёт в налоговую по месту своего жительства.

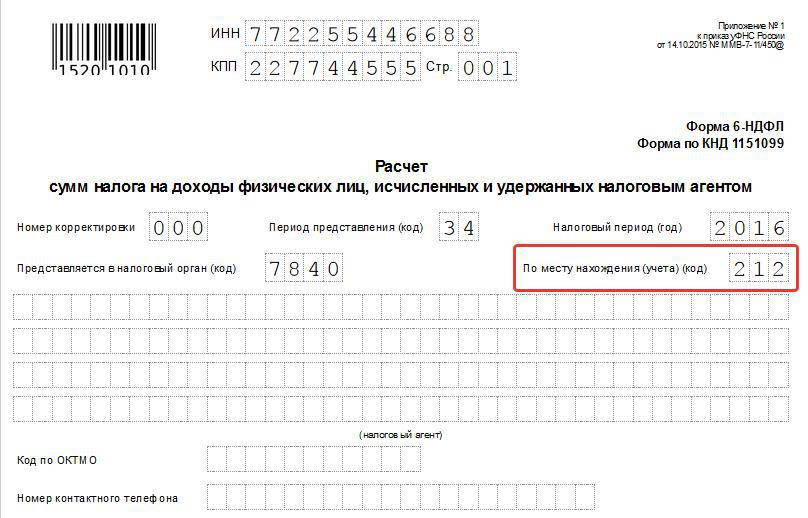

Шаг 6 - код по месту учёта фирмы

Код “По месту нахождения (учета)” помогает определить, какая именно фирма сдаёт отчётность. Такие коды прописаны в Приложении №2 к Порядку заполнения 6-НДФЛ.

Если отчёт предоставляется:

ИП также имеют отдельные коды:

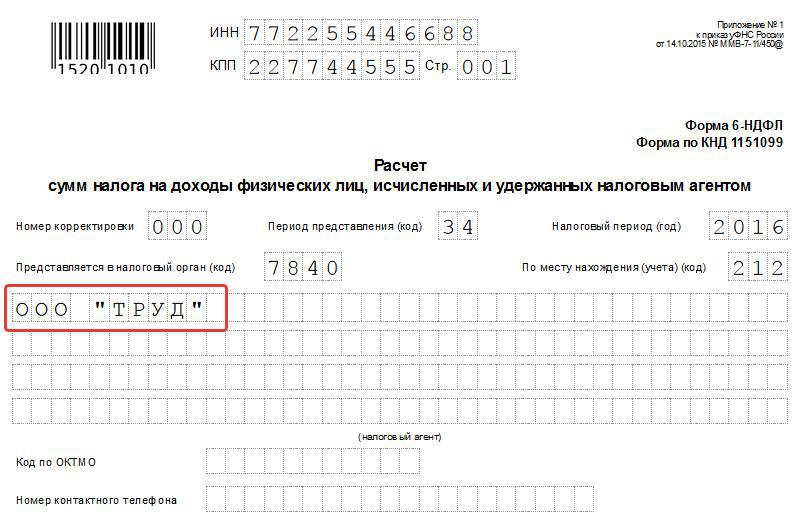

В поле “налоговый агент” печатается краткое (если есть) или полное название фирмы.

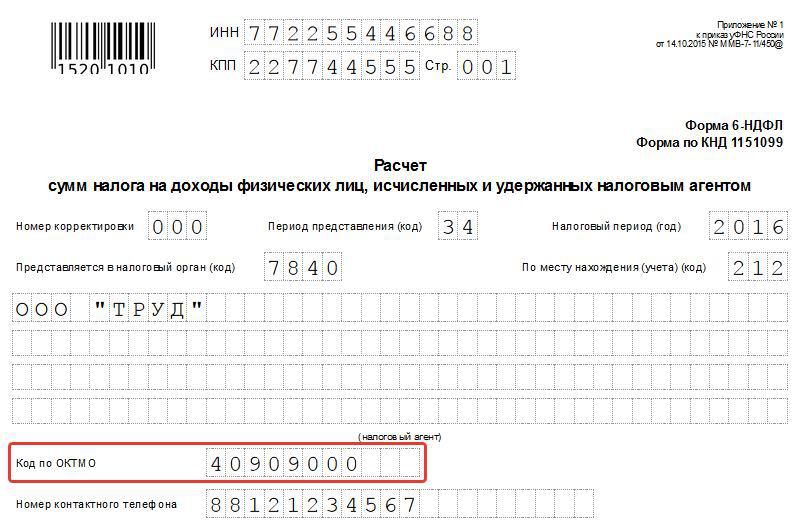

Шаг 6 - Код ОКТМО (муниципального образования)

Необходимо проставить код того МО, на территории которого расположено и зарегистрировано предприятие или его филиал (если отчёт сдается за отделение). На примере код муниципального округа № 78 Спб, к которому относится инспекция ФНС России №9. Иногда гражданам выплачивают денежные средства (ЗП и премии) как головное предприятие, так и его подразделение. В этом случае заполняются и сдаются в инспекцию сразу два расчёта с разными кодами по ОКТМО.

Титульный лист оформлен. Можно перейти к образцу заполнения 1 раздела формы 6 НДФЛ.

Первый раздел отчётности состоит из 2-х блоков.

Первый блок включает обобщенные данные по каждой ставке налога, используемой на предприятии. Одна организация может начислять налог на доходы физических лиц по нескольким ставкам - 13%, 15%, 30% или 35%. Основной в России является 13-процентная ставка. Более высокие (15 и 30%) применяются в отношении граждан - не резидентов России. 35% ставка применима в отношении выигрышей в лотереях, конкурсах или рекламных акциях. Если фирма использует только основную ставку, то первый блок 1-го раздела заполняется один раз.

Во втором блоке суммируются итоги по всем процентным ставкам НДФЛ, если предприятие применяет несколько.

Блок 1 - обобщенные данные по каждой налоговой ставке отдельно Шаг 1 - Строка 010. Налоговая ставка

В поле 010 проставляется величина ставки в процентах. При необходимости (если применяется несколько разных ставок) можно пронумеровать и добавить листы. Итоговые данные (строчки с 060 по 090) дублировать не нужно - достаточно итога на первой странице, на следующих листах в этих полях ставят нули.

Шаг 2 - Строка 020. Начисленные доходы

В этом поле суммируются все доходы сотрудников организации, посчитанные нарастающим количеством с начала года. Если кому-либо выплачивались дивиденды, то их сумма вносится в отдельную графу 025.

Шаг 3 - Строка 030. Налоговые вычеты

Если гражданам с начала года были предоставлены налоговые вычеты, то их сумму необходимо зафиксировать в поле с номером 030. Вычеты - это не облагаемые налогом суммы, позволяющие уменьшить общую финансовую базу при его удержании. Вычеты полагаются сотрудникам, имеющим детей (определенная сумма на каждого ребенка). Также сотрудники вправе оформить социальные и имущественные налоговые вычеты.

Шаг 4 - Строка 040. Полный исчисленный НДФЛ

В строке 040 приводится полный налог, исчисленный из общей суммы дохода физического лица в рублях без копеек. Подсчёт производится так: графа 040 минус графа 030 умножить на графу 010. То есть из общей суммы дохода вычесть сумму налоговых вычетов и умножить на налоговую ставку. Пример: (2 550 000 - 14 000) * 13 = 329 680. Таким образом, сумма исчисленного в качестве примера НДФЛ равна 329 680 руб.

С дивидендов налог высчитывается отдельно и фиксируется в графе 045: доход в графе №025 умножается на ставку налога в графе 010. В нашем примере это: 45 500 * 13 = 5 915 руб.

Шаг 5 - Строка 050. Сумма авансов в рублях

Это поле заполняется, только если в компании работают иностранцы на патентной основе. Тогда в строчке 050 фиксируется сумма авансов в рублях, выплаченных иностранцам. В остальных случаях проставляют ноль.

Блок 2 - итоговые показатели 6 НДФЛ Шаг 6 - Строка 060. Число людей, получивших доходы за отчётный период

В поле проставляется общее количество физических лиц, которым организация начисляла выплаты за период. Если сотрудник за отчётный год увольнялся и вновь возвращался на предприятие, то менять данные в строке не нужно.

Шаг 7 - Строка 070. Общая сумма удержанного налога по всем ставкам

Сумма удержанного налога, которая должна значиться в поле номер 070, по факту не обязательно совпадёт с числом в строчке 040 (величина исчисленного налога). Обыкновенно это происходит из-за того, что некоторые налоговые суммы были начислены раньше, а удержаны с работников позднее.

Шаг 8 - Строка 080. Неудержанный налог

В графу 080 вносятся суммы НДФЛ, которые не получилось удержать по каким-либо причинам.

Шаг 9 - Строка 090. Возвращенный налог

В строчку 090 записывается сумма налога, которую удержали ошибочно и возвратили обратно работнику. Если подобных инцидентов не происходило, ставится ноль.

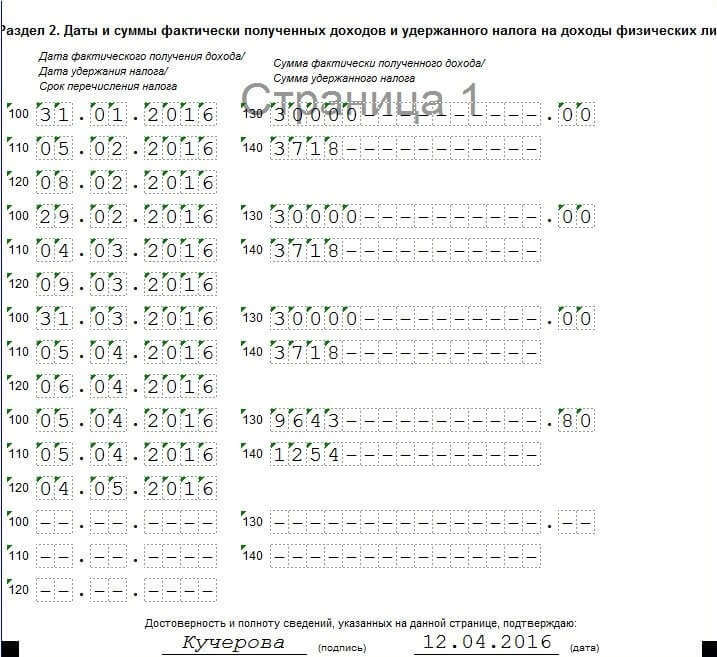

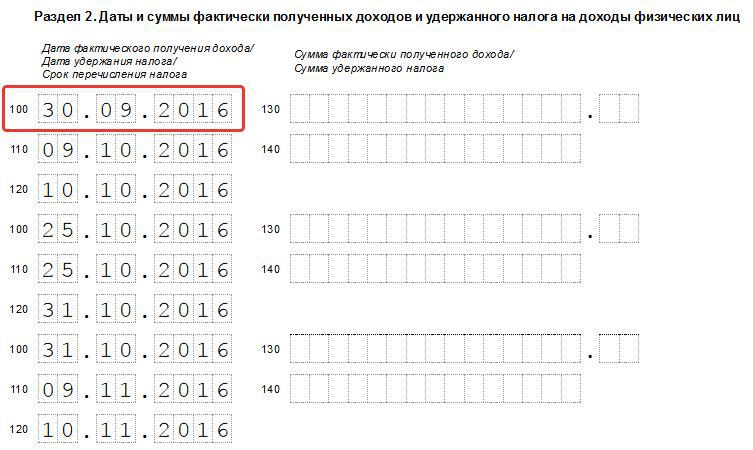

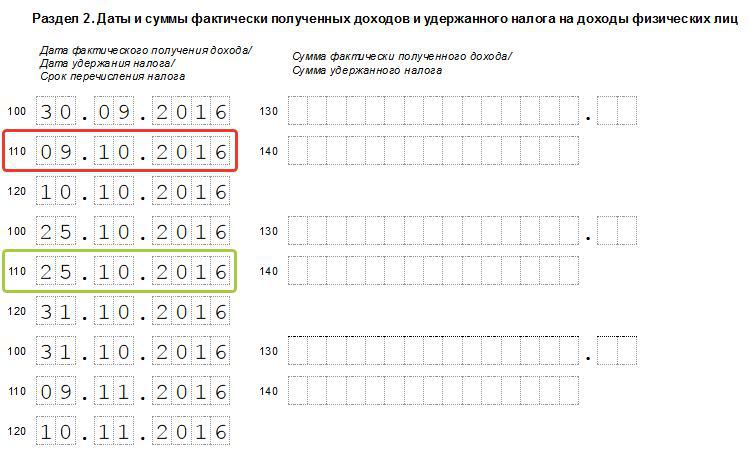

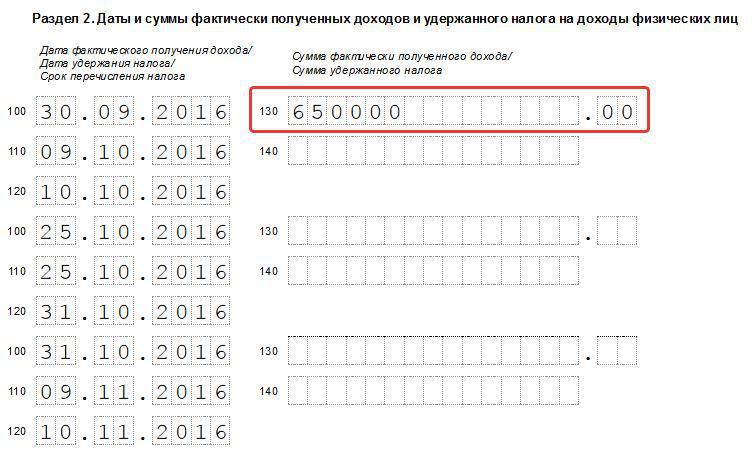

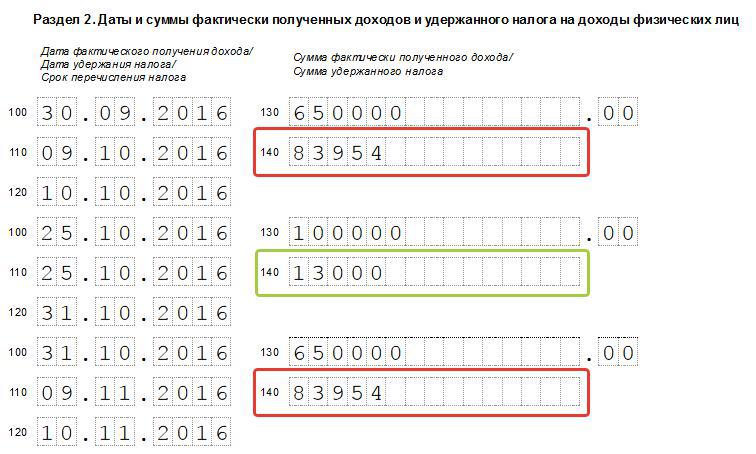

Эта часть отчета 6 НДФЛ содержит только информацию за последний квартал, а не за всё время с начала года. Во втором разделе образца заполнения мы перечислили даты выплаты доходов сотрудникам и их денежные суммы. Нужно располагать указанные даты в порядке хронологии.

Шаг 10 - Строка N 100. Дата получения дохода сотрудниками

В графу 100 вписывается день, когда сотрудники фирмы получили доход. Число и месяц, которые необходимо указать, зависят от характера выплат. Дата, являющаяся днём получения дохода работником, зависит от конкретного вида выплаты. Так, зарплата становится доходом гражданина в последнее число месяца, за который она выплачивается. Поэтому допустимо указать в этой строке последнее число декабря 2015 года, если зарплату за декабрь работники получили только в январе. А вот отпускные и больничные признаются доходами граждан именно в день их получения.

Шаг 11 - Строка N 110. День удержания налога фирмой

110 графа должна содержать число ( день, месяц, год) непосредственного удержания налога организацией. Удержать НДФЛ с зарплаты необходимо прямо в день её выплаты. Так, если ЗП за декабрь выплачивается 11 января, то налог с неё удерживается также 11 января. Налог на доход физических лиц с отпускных и больничных тоже удерживается фирмой в день их выплаты.

Шаг 12 - Строка N 120. Дата перечисления налога в бюджет

Графа 120 - это поле, содержащее дату отчисления налоговой суммы в бюджет согласно закону. НДФЛ с ЗП необходимо внести в бюджет не позже следующего дня после её выплаты. А вот налог с заплаченных сотрудникам отпускных и больничных, можно уплатить в казну не сразу - главное, успеть до конца того месяца, в котором они были выданы сотрудникам (ст 226 НК РФ).

Шаг 13 - Строка N 130. Доход в рублях без вычета налога

В поле 130 указывается денежная сумма, по факту полученная работниками на определённую дату (заполненную в графе 100 слева), без вычета налога.

Шаг 14 - Строка N 140. НДФЛ, который необходимо удержать с суммы

В графе 140 должна содержаться сумма НДФЛ, удержанного по факту при выплате дохода работникам на дату, записанную в графе 110 (независимо от перечисления в бюджет). Допустимо добавление пронумерованных листов, если для перечисления всех доходов за квартал по датам не хватит страницы.

Оформляя бланк отчётности, необходимо следить, чтобы все клеточки в нём были заполнены. В пустых клеточках ставятся прочерки следующим образом:

На титульном листе это правило также должно соблюдаться. Даже в самой длинной строке, содержащей название организации, все оставшиеся пробелы заполняются прочерками.

Скачать форму 6 НДФЛ Пустая форма 6 НДФЛ для Excel (формат xls) Форма 6 НДФЛ для Excel (формат xls). Образец с заполненными даннымиДорогие читатели, если вы увидели ошибку или опечатку, помогите нам ее исправить! Для этого выделите ошибку и нажмите одновременно клавиши «Ctrl» и «Enter». Мы узнаем о неточности и исправим её.

Документы

PPT.RU - Власть. Право. Налоги. Бизнес

© 1997 - 2016 Петербургский правовой портал

Полное или частичное копирование материалов запрещено, при согласованном копировании ссылка на ресурс обязательна

Заполнять образец 6-НДФЛ нужно следующим образом:

В разделе I заполняем суммированные показатели из раздела ИТОГО(сюда же включаем июньскую зарплату(письмо ФНС от 24 мая 2016 г. № БС-4-11/9194)).

В разделе II показываются доходы по месяцам, кроме доходов за Июнь, т.к. выдача этой зарплаты и удержание налога в июле. В строке 130 показывают доход полностью, без вычета(письмо ФНС от 20 июня 2016 г. № БС-4-11/10956).

Пример за 3 месяца

Данные для примера: 4 работника, у каждого зарплата 30 000 рублей. Один из работников получает детский вычет (1 400 рублей в месяц, за квартал 4200 рублей).

В строке 60 - общее количество физических лиц указываем сколько в общем у вас было работников(даже 1 день). Т.е. тут указывается все кто работал на организацию когда-либо за отчетный период. Если один и тот же человек уволился и принялся снова - то он считается за 1.

НДФЛ за 3 квартал составил 46 254 руб. (360 000 руб. - 4200 руб.) x 13%.

Титульный лист: Период предоставления(код): – 21 – если сдаете отчет за I квартал; – 31 – для отчета за полугодие; – 33 – для отчета за 9 месяцев; – 34 – для годового отчета.

Титульный лист: По месту нахождения(код): 212 - российская организация по месту своего учета. 220 - обособленное подразделение ставят. 213 - крупнейшие налогоплательщики. 120 - ИП на общей или упрощенной системе ставят. 320 - ИП на патенте или вмененке.

Если доходов несколько

6-НДФЛ это форма по налогу на доходы физ.лиц исчисленному в целом для всех работников ИП или организации и др. лиц для которых компания выступает в качестве налогового агента. В отличии от 2-НДФЛ которая подается по каждому сотруднику отдельно.

Если несколько ставок

Вычеты не могут превышать доход.

Если у вас несколько доходов по разным ставкам НДФЛ, то на каждую налоговую ставку нужно заполнить новый лист с разделом 1. Раздел 2 формы, при этом, для всех ставок единый(Письмо ФНС от 27 апреля 2016 г. № БС-4-11/7663).

Независимо от того когда начислили и выдали отпускные отражать их надо по строке 120 на последний день месяца, в котором их выплатили.

«Переходящие» отпускные и зарплаты

«Переходящие» отпускные выплаты нужно отразить в 6-НДФЛ, в том отчетном периоде, когда были выплачены отпускные сотруднику.

«Переходящую» зарплату Организация начисляет персоналу зарплату за март в конце марта, а выплачивает ее в апреле. Тогда, зарплату за март и НДФЛ с нее надо включить в раздел 1 расчета 6-НДФЛ. Поскольку этот раздел заполняют нарастающим итогом с начала года. А в разделе 2, несколько иначе отражают. Там показывают операции только за последние три месяца отчетного периода. Если операцию по начислению и выплате начали в одном периоде (например, в марте), а завершили в другом (в апреле), отразить ее нужно в разделе 2 за тот период, в котором операцию завершат(Письмо ФНС от 25 февраля 2016 г. № БС-4-11/3058.). Декабрьскую зарплату 2015 года, выданную в январе, в разделе 1 за I квартал отражать не нужно в форме 6-НДФЛ.

Переходящие больничные или мат.помощь

Компания начислила больничные или материальную помощь в июне, а выплатила их в июле. В расчете за полгода эти суммы не отражаются. Все суммы больничных пособий и материальной помощи нужно отразить в том периоде когда их выплатили, т.е. в расчете за 9 месяцев. Больничные становятся доходом сотрудника в день выплаты(подп. 1 п. 1 ст. 223 НК РФ )

Если мат.помощь облагается НДФЛ, в 6-НДФЛ она показывается: в строке 100 – день выплаты; в строке 120 – дату, следующую за днем выплаты.

Если вычеты превышают доход?

Вычеты не могут превышать доход. Если вычет превышает доход, например доход 4000 а вычет 6000 рублей, то в вычет ставят 4000 рублей. Строка 100 – 05.07.2016; – строки 110, 120 – 00.00.0000; – строка 130 – 4000; строка 140 – 0

На какой день отражать

Выданную зарплату отразите на последний день месяца в котором она начислена(и не важно рабочий это день или нет) в строке 100 «Дата фактического получения дохода» (письмо ФНС от 16 мая 2016 г. №БС-3-11/2169).

Как отражать премии?

Премии к праздничному дню нужно отражать в разделе 2 в последний день месяца(п. 1, 2 ст. 223 НК РФ ). Ежемесячные премии являются частью зарплаты и отражаются также как и зарплата.

Если доходы не облагаются НДФЛ

Доходы не облагаемые НДФЛ показывать в расчете не нужно.

Налоговики выпустили письмо ФНС № БС-4-11/5106 от 24 марта 2016 г. о том как отражать досрочно-выплаченную зарплату. Например, заработок за март выдали 25 марта. Они рекомендуют отразить её так: – по строке 100 (дата получения дохода) – 31.03.2016; – по строке 110 (дата удержания налога) – 25.03.2016;– по строке 120 (срок перечисления налога) – 26.03.2016.

Аванс не отражается. Только окончательный расчет - тогда когда удерживается НДФЛ.

Зарплату начисляли но не выдавали?

Форму всё равно подавать нужно. Во всём разделе 2 - прочерки. НДФЛ исчисленный отразите в строках 020 и 040 раздела 1. В строках 070 и 080 необходимо ноль проставить.

Что нарастающим показывать?

Раздел 1 заполняют нарастающим итогом с начала года(это будет актуально после полугодия). Раздел 2 – только за три месяца отчетного периода, Раздел 2 заполняем только тогда, когда был уплачен НДФЛ.

Натуральная форма и мат.выгода

В строке 080 6-НДФЛ указывают налог, не удержанный(когда нет других доходов в денежной форме) с доходов в натуральной форме или с матвыгоды.

Зарплату и больничные нужно показывать в разных строках, т.к. сроки уплаты по ним разные.

ШтрафШтраф за непредставление(опоздание) с формой 6-НДФЛ - 1000 рублей за каждый месяц. Через 10 дней после просрочки ИФНС вправе заблокировать расчетный счет приостановив по нему операции.

За неверно вписанные даты, ИФНС также вправе оштрафовать.

С 2016 года вводят новый штраф 500 рублей за каждый документ, для налоговых агентов предоставивших недостоверные данные. Однако если ошибка была обнаружена и исправлена(подана уточненка) до решения о штрафе то данный штраф ИФНС применять не вправе(статье 126.1 НК РФ ).

Налоговая вправе оштрафовать организацию за ошибки в 6-НДФЛ(по статье 126.1 НК РФ на 500 руб.), даже если срок подачи этой отчетности еще не закончился(письмо Минфина от 30 июня 2016 г. № 03-04-06/38424). Поэтому безопаснее подавать уточненку как можно быстрее, если обнаружили ошибку.

Кто подаёт?Все ИП зарегистрированные как работодатели.

Не подают только ИП без работников.

НулеваяСдается ли нулевая форма 6-НДФЛ при отсутствии начислений по зарплате?

Письмо ФНС РФ от 23.03.2016 N БС-4-11/4958 и от 04.05.2016 г. № БС-4-11/7928. ИП и организации обязаны сдавать 6-НДФЛ только в случае, если они признаются налоговыми агентами. А таковыми они признаются, если выплачивали доход работникам (в соответствии со ст. 226 НК РФ). Но, на практике налоговые часто блокируют расчетный счет Организаций(не ИП) если не увидят 6-НДФЛ. Поэтому безопаснее подать.

Ошибки Превышен доходНеобходимо подавать уточненку. Потому что если доход занижен то пострадает бюджет, а если занижен то работник с которого удержали больше НДФЛ.

В бухучете отражать так: ДЕБЕТ 70 КРЕДИТ 68 субсчет «Расчеты по НДФЛ» *СТОРНО* (сторнирована, сумма НДФЛ, излишне удержанная)

Суммы НДФЛ излишне удержанные с сотрудника, компания возвращает ему за счет сумм этого подоходного налога, которые платят в бюджет за этого или других сотрудников. Общую сумму возвращенного НДФЛ показывают по строке 090(нарастающим итогом) раздела 1 расчета 6-НДФЛ. (письмо ФНС России от 18 июля 2016 г. № БС-4-11/12881@)

Должно соблюдаться правило: Строка 070 (удержанный налог) – строка 090 (возвращенный налог) = НДФЛ уплаченный в бюджет за отчетный период. Налоговая может попросить разъяснить если это не соблюдено. Причин может быть две. Первая - налог уплачен с запозданием, вторая - завышен удержанный НДФЛ.

Куда подавать?В налоговую по месту нахождения головного офиса организации либо места регистрации(прописки) ИП. В ту же инспекцию, в которую подаёте 2-НДФЛ.

Для ИП: Платится вмененка и патент и сдаются декларации 6-НДФЛ по фактическому месту ведения деятельности(кроме: оказания автотранспортных услуг по перевозке пассажиров и грузов; развозной и разносной розничной торговли; размещения рекламы на транспортных средствах. По этим видам деятельности встают на учёт по месту регистрации ИП). Поэтому если ИП совмещает два вида деятельности ЕНВД и УСН то придеться подавать две 6-НДФЛ(письмо ФНС от 1 августа 2016 г. № БС-4-11/13984)

приказом ФНС России

от 14.10.2015 N ММВ-7-11/450@

ЗАПОЛНЕНИЯ И ПРЕДСТАВЛЕНИЯ РАСЧЕТА СУММ НАЛОГА НА ДОХОДЫ

ФИЗИЧЕСКИХ ЛИЦ, ИСЧИСЛЕННЫХ И УДЕРЖАННЫХ НАЛОГОВЫМ АГЕНТОМ

Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, заполняется налоговыми агентами и представляется в налоговый орган по месту учета по форме 6-НДФЛ (далее - Расчет).

Форма Расчета состоит из:

Титульного листа (Стр. 001);

Раздела 1 "Обобщенные показатели" (далее - Раздел 1);

Раздела 2 "Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц" (далее - Раздел 2).

Расчет составляется нарастающим итогом за первый квартал, полугодие, девять месяцев и год (далее - период представления).

I. Общие требования к порядку заполнения формы Расчета

1.1. Форма Расчета заполняется на основании данных учета доходов, начисленных и выплаченных физическим лицам налоговым агентом, предоставленных физическим лицам налоговых вычетов, исчисленного и удержанного налога на доходы физических лиц (далее - налог), содержащихся в регистрах налогового учета.

1.2. В случае если показатели соответствующих разделов формы Расчета не могут быть размещены на одной странице, то заполняется необходимое количество страниц.

Поле "Стр." заполняется на каждой странице формы Расчета (кроме страницы 001).

1.3. При заполнении формы Расчета не допускается:

исправление ошибок с помощью корректирующего или иного аналогичного средства;

двусторонняя печать Расчета на бумажном носителе;

скрепление листов Расчета, приводящее к порче бумажного носителя.

1.4. Каждому показателю формы Расчета соответствует одно поле, состоящее из определенного количества знакомест. В каждом поле указывается только один показатель.

Исключение составляют показатели, значением которых являются дата или десятичная дробь.

1.5. Для указания даты используются по порядку три поля: день (поле из двух знакомест), месяц (поле из двух знакомест) и год (поле из четырех знакомест), разделенные знаком "." ("точка").

1.6. Для десятичной дроби используются два поля, разделенные знаком "точка". Первое поле соответствует целой части десятичной дроби, второе - дробной части десятичной дроби.

1.7. Страницы формы Расчета имеют сквозную нумерацию, начиная с Титульного листа. Порядковый номер страницы записывается в определенном для нумерации поле слева направо, начиная с первого (левого) знакоместа.

Показатель номера страницы (поле "Стр."), имеющий три знакоместа, записывается, например, для второй страницы - "002"; для десятой страницы - "010".

1.8. При заполнении полей формы Расчета должны использоваться чернила черного, фиолетового или синего цвета.

В форме Расчета обязательны к заполнению реквизиты и суммовые показатели. При отсутствии значения по суммовым показателям указывается ноль ("0").

Текстовые и числовые поля формы Расчета заполняются слева направо, начиная с крайней левой ячейки, либо с левого края поля, отведенного для записи значения показателя.

1.9. Если для указания какого-либо показателя не требуется заполнения всех знакомест соответствующего поля, в незаполненных знакоместах в правой части поля проставляется прочерк. Например, в верхней части каждой страницы формы Расчета указывается идентификационный номер налогового агента (далее - ИНН). При указании десятизначного ИНН организации в поле из двенадцати знакомест показатель заполняется слева направо, начиная с первого знакоместа, в последних двух знакоместах ставится прочерк: "ИНН 5024002119--".

Дробные числовые показатели заполняются аналогично правилам заполнения целых числовых показателей. В случае если знакомест для указания дробной части больше, чем цифр, то в свободных знакоместах соответствующего поля ставится прочерк. Например, сумма начисленного дохода заполняется по формату: 15 знакомест для целой части и 2 знакоместа для дробной части и, соответственно, при количестве в размере "1234356.50" они указываются как: "1234356--------.50".

1.10. Форма Расчета заполняется по каждому ОКТМО отдельно.

Коды по ОКТМО содержатся в "Общероссийском классификаторе территорий муниципальных образований" ОК 033-2013 (ОКТМО).

Организации, признаваемые налоговыми агентами, указывают код по ОКТМО муниципального образования, на территории которого находится организация или обособленное подразделение организации.

Индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, и другие лица, занимающиеся частной практикой и признаваемые налоговыми агентами, указывают код по ОКТМО по месту жительства.

Индивидуальные предприниматели, являющиеся налоговыми агентами, которые состоят на учете по месту осуществления деятельности с применением системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности и (или) патентной системы налогообложения, указывают код по ОКТМО по месту учета индивидуального предпринимателя в связи с осуществлением такой деятельности, в отношении своих наемных работников указывают код по ОКТМО по месту своего учета в связи с осуществлением такой деятельности.

1.11. На каждой странице формы Расчета в поле "Достоверность и полноту сведений, указанных на данной странице, подтверждаю" проставляется дата подписания и личная подпись:

руководителя организации в случае подтверждения достоверности и полноты сведений в Расчете руководителем организации;

индивидуального предпринимателя, нотариуса, занимающегося частной практикой, адвоката, учредившего адвокатский кабинет, в случае подтверждения достоверности и полноты сведений в Расчете индивидуальным предпринимателем, нотариусом, занимающимся частной практикой, адвокатом, учредившим адвокатский кабинет;

представителя налогового агента в случае подтверждения достоверности и полноты сведений в Расчете представителем налогового агента.

1.12. При подготовке Расчета с использованием программного обеспечения при распечатке на принтере допускается отсутствие обрамления знакомест и прочерков для незаполненных знакомест. Расположение и размеры значений реквизитов не должны изменяться. Печать знаков выполняется шрифтом Courier New высотой 16 - 18 пунктов.

II. Порядок заполнения Титульного листа

2.1. Титульный лист (Стр. 001) формы Расчета заполняется налоговым агентом, за исключением раздела "Заполняется работником налогового органа".

2.2. На титульном листе формы Расчета указываются:

по строкам "ИНН" и "КПП" - для налоговых агентов - организаций - идентификационный номер налогового агента (ИНН) и код причины постановки на учет (КПП) по месту нахождения организации указывается согласно Свидетельству о постановке на учет в налоговом органе, а для налоговых агентов - физических лиц указывается ИНН в соответствии со Свидетельством о постановке на учет в налоговом органе физического лица по месту жительства на территории Российской Федерации.

В случае, если форма Расчета заполняется организацией, имеющей обособленные подразделения, в данном поле после ИНН указывается КПП по месту учета организации по месту нахождения ее обособленного подразделения;

по строке "Номер корректировки" - при представлении налоговым агентом в налоговый орган первичного Расчета проставляется "000", при представлении уточненного Расчета указывается номер корректировки ("001", "002" и так далее);

по строке "Период представления (код)" - код периода представления согласно приложению N 1 к настоящему Порядку.

По ликвидированным (реорганизованным) организациям по строке "Период представления (код)" проставляется код периода представления, соответствующий периоду времени от начала года, в котором произошла ликвидация (реорганизация), до дня завершения ликвидации (реорганизации). Например, при ликвидации (реорганизации) организации в сентябре соответствующего налогового периода в указанной строке проставляется код "53".

По строке "Налоговый период (год)" - четыре цифры, обозначающие соответствующий период (например, 2016);

по строке "Представляется в налоговый орган (код)" - код налогового органа, в который представляется Расчет (например, 5032, где 50 - код региона, 32 - код налогового органа);

по строке "По месту нахождения (учета) (код)" - код места представления Расчета налоговым агентом согласно приложению N 2 к настоящему Порядку;

по строке "(налоговый агент)" указывается сокращенное наименование (в случае отсутствия - полное наименование) организации согласно ее учредительным документам. Содержательная часть наименования (его аббревиатура или название, например, "Школа N 241" или "ОКБ "Вымпел") располагается с начала строки.

В отношении физического лица, признаваемого налоговым агентом, указывается полностью, без сокращений, фамилия, имя, отчество (отчество указывается при наличии) в соответствии с документом, удостоверяющим его личность. В случае двойной фамилии слова пишутся через дефис. Например, Иванов-Юрьев Алексей Михайлович;

по строке "Код по ОКТМО" - заполняется ОКТМО муниципального образования с учетом положений пункта 1.10 настоящего Порядка;

по строке "Номер контактного телефона" - телефонный код города и номер контактного телефона налогового агента, по которому, в случае необходимости, может быть получена справочная информация, касающаяся налогообложения доходов физических лиц, а также учетных данных этого налогового агента;

по строке "На ___ страницах с приложением подтверждающих документов или их копий на ___ листах" - количество страниц Расчета и количество листов документа, подтверждающего полномочия представителя, если он представляет или подписывает Расчет;

по строке "Достоверность и полноту сведений, указанных в настоящем расчете, подтверждаю" - в случае подтверждения достоверности и полноты сведений в форме Расчета налоговым агентом проставляется 1, в случае подтверждения достоверности и полноты сведений представителем налогового агента проставляется 2, а также указывается фамилия, имя, отчество лица, наименование организации - представителя налогового агента;

по строке "Подпись ________ Дата" - подпись, число, номер месяца, год подписания Расчета;

по строке "Наименование документа, подтверждающего полномочия представителя" - вид документа, подтверждающего полномочия представителя налогового агента.

2.3. Раздел титульного листа "Заполняется работником налогового органа" содержит сведения о способе представления Расчета в соответствии с приложением N 3 к настоящему Порядку, количестве страниц Расчета и количестве листов документа, подтверждающего полномочия представителя, если он представляет или подписывает Расчет, дате его представления (получения), номере, под которым зарегистрирован Расчет, фамилии и инициалах имени и отчества работника налогового органа, принявшего Расчет, его подпись.

III. Порядок заполнения Раздела 1 "Обобщенные показатели"

3.1. В Разделе 1 - указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке.

3.2. Если налоговый агент выплачивал физическим лицам в течение налогового периода (периода представления) доходы, облагаемые по разным ставкам, Раздел 1, за исключением строк 060 - 090, заполняется для каждой из ставок налога.

В случае если показатели соответствующих строк Раздела 1 не могут быть размещены на одной странице, то заполняется необходимое количество страниц.

Итоговые показатели по всем ставкам по строкам 060 - 090 заполняются на первой странице.

3.3. В Разделе 1 указывается:

по строке 010 - соответствующая ставка налога, с применением которой исчислены суммы налога;

по строке 020 - обобщенная по всем физическим лицам сумма начисленного дохода нарастающим итогом с начала налогового периода;

по строке 025 - обобщенная по всем физическим лицам сумма начисленного дохода в виде дивидендов нарастающим итогом с начала налогового периода;

по строке 030 - обобщенная по всем физическим лицам сумма налоговых вычетов, уменьшающих доход, подлежащий налогообложению, нарастающим итогом с начала налогового периода;

по строке 040 - обобщенная по всем физическим лицам сумма исчисленного налога нарастающим итогом с начала налогового периода;

по строке 045 - обобщенная по всем физическим лицам сумма исчисленного налога на доходы в виде дивидендов нарастающим итогом с начала налогового периода;

по строке 050 - обобщенная по всем физическим лицам сумма фиксированных авансовых платежей, принимаемая в уменьшение суммы исчисленного налога с начала налогового периода;

по строке 060 - общее количество физических лиц, получивших в налоговом периоде облагаемый налогом доход. В случае увольнения и приема на работу в течение одного налогового периода одного и того же физического лица, количество физических лиц не корректируется.

по строке 070 - общая сумма удержанного налога нарастающим итогом с начала налогового периода;

по строке 080 - общая сумма налога, не удержанная налоговым агентом, нарастающим итогом с начала налогового периода;

по строке 090 - общая сумма налога, возвращенная налоговым агентом налогоплательщикам в соответствии со статьей 231 Налогового кодекса Российской Федерации, нарастающим итогом с начала налогового периода.

IV. Порядок заполнения Раздела 2 "Даты и суммы

фактически полученных доходов и удержанного налога

на доходы физических лиц"

4.1. В Разделе 2 указываются даты фактического получения физическими лицами дохода и удержания налога, сроки перечисления налога и обобщенные по всем физическим лицам суммы фактически полученного дохода и удержанного налога.

4.2. В Разделе 2 указывается:

по строке 100 - дата фактического получения доходов, отраженных по строке 130;

по строке 110 - дата удержания налога с суммы фактически полученных доходов, отраженных по строке 130;

по строке 120 - дата, не позднее которой должна быть перечислена сумма налога;

по строке 130 - обобщенная сумма фактически полученных доходов (без вычитания суммы удержанного налога) в указанную в строке 100 дату;

по строке 140 - обобщенная сумма удержанного налога в указанную в строке 110 дату.

Если в отношении различных видов доходов, имеющих одну дату их фактического получения, имеются различные сроки перечисления налога, то строки 100 - 140 заполняются по каждому сроку перечисления налога отдельно.

V. Порядок представления Расчета в налоговые органы

5.1. Расчет представляется налоговым агентом в налоговый орган лично или через представителя в электронной форме по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи налогового агента или его представителя по установленным форматам в соответствии с Порядком представления налоговой декларации в электронном виде по телекоммуникационным каналам связи, утвержденным приказом Министерства Российской Федерации по налогам и сборам от 02.04.2002 N БГ-3-32/169 "Об утверждении Порядка представления налоговой декларации в электронном виде по телекоммуникационным каналам связи" (зарегистрирован Министерством юстиции Российской Федерации 16.05.2002, регистрационный номер 3437).

5.2. Датой представления Расчета считается:

дата его фактического представления, при представлении лично или представителем налогового агента в налоговый орган;

дата его отправки почтовым отправлением с описью вложения, при отправке по почте;

дата его отправки, зафиксированная в подтверждении даты отправки в электронной форме по телекоммуникационным каналам связи оператора электронного документооборота.

5.3. Расчет на бумажном носителе представляется только в виде утвержденной машиноориентированной формы, заполненной от руки либо распечатанной на принтере.

к Порядку заполнения и представления

расчета сумм налога на доходы

физических лиц, исчисленных

и удержанных налоговым агентом

по форме 6-НДФЛ, утвержденному

приказом ФНС России

от 14.10.2015 N ММВ-7-11/450@

КОДЫ ПЕРИОДОВ ПРЕДСТАВЛЕНИЯ

33 девять месяцев

51 1 квартал при реорганизации (ликвидации) организации

52 полугодие при реорганизации (ликвидации) организации

53 9 месяцев при реорганизации (ликвидации) организации

90 год при реорганизации (ликвидации) организации

к Порядку заполнения и представления

расчета сумм налога на доходы

физических лиц, исчисленных

и удержанных налоговым агентом

по форме 6-НДФЛ, утвержденному

приказом ФНС России

от 14.10.2015 N ММВ-7-11/450@

МЕСТ ПРЕДСТАВЛЕНИЯ РАСЧЕТА СУММ НАЛОГА НА ДОХОДЫ ФИЗИЧЕСКИХ

ЛИЦ, ИСЧИСЛЕННЫХ И УДЕРЖАННЫХ НАЛОГОВЫМ АГЕНТОМ

120 По месту жительства индивидуального предпринимателя

125 По месту жительства адвоката

126 По месту жительства нотариуса

212 По месту учета российской организации

213 По месту учета в качестве крупнейшего налогоплательщика

220 По месту нахождения обособленного подразделения российской организации

320 По месту осуществления деятельности индивидуального предпринимателя

335 По месту нахождения обособленного подразделения иностранной организации в Российской Федерации

к Порядку заполнения и представления

расчета сумм налога на доходы

физических лиц, исчисленных

и удержанных налоговым агентом

по форме 6-НДФЛ, утвержденному

приказом ФНС России

от 14.10.2015 N ММВ-7-11/450@

ОПРЕДЕЛЯЮЩИЕ СПОСОБ ПРЕДСТАВЛЕНИЯ РАСЧЕТА СУММ НАЛОГА

НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ, ИСЧИСЛЕННЫХ И УДЕРЖАННЫХ

НАЛОГОВЫМ АГЕНТОМ В НАЛОГОВЫЙ ОРГАН

01 на бумажном носителе (по почте)

02 на бумажном носителе (лично)

04 по телекоммуникационным каналам связи с электронной подписью

09 на бумажном носителе с использованием штрих-кода (лично)

10 на бумажном носителе с использованием штрих-кода (по почте)

приказом ФНС России

от 14.10.2015 N ММВ-7-11/450@

ПРЕДСТАВЛЕНИЯ РАСЧЕТА СУММ НАЛОГА НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ,

ИСЧИСЛЕННЫХ И УДЕРЖАННЫХ НАЛОГОВЫМ АГЕНТОМ (ФОРМА 6-НДФЛ),

В ЭЛЕКТРОННОЙ ФОРМЕ

I. ОБЩИЕ СВЕДЕНИЯ

1. Настоящий формат описывает требования к XML файлам (далее - файлам обмена) передачи в электронной форме расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), в налоговые органы.

2. Номер версии настоящего формата 5.01, часть CLII.

II. ОПИСАНИЕ ФАЙЛА ОБМЕНА

3. Имя файла обмена должно иметь следующий вид:

R_T - префикс, принимающий значение NO_NDFL6;

A_K - идентификатор получателя информации, где:

A_K - идентификатор получателя информации, где: A - идентификатор получателя, которому направляется файл обмена, K - идентификатор конечного получателя, для которого предназначена информация из данного файла обмена Каждый из идентификаторов (A и K) имеет вид для налоговых органов - четырехразрядный код (код налогового органа в соответствии с классификатором "Система обозначения налоговых органов" (СОНО));

Передача файла от отправителя к конечному получателю (K) может осуществляться в несколько этапов через другие налоговые органы, осуществляющие передачу файла на промежуточных этапах, которые обозначаются идентификатором A. В случае передачи файла от отправителя к конечному получателю при отсутствии налоговых органов, осуществляющих передачу на промежуточных этапах, значения идентификаторов A и K совпадают.

O - идентификатор отправителя информации, имеет вид:

для организаций - девятнадцатиразрядный код (идентификационный номер налогоплательщика (далее - ИНН)) и код причины постановки на учет (далее - КПП) организации (обособленного подразделения);

для физических лиц - двенадцатиразрядный код (ИНН физического лица, при наличии. При отсутствии ИНН - последовательность из двенадцати нулей);

GGGG - год формирования передаваемого файла, MM - месяц, DD - день;

N - идентификационный номер файла (длина - от 1 до 36 знаков. Идентификационный номер файла должен обеспечивать уникальность файла).

Расширение имени файла - xml. Расширение имени файла может указываться как строчными, так и прописными буквами.

Параметры первой строки файла обмена

Первая строка XML файла должна иметь следующий вид:

xml version ="1.0" encoding ="windows-1251"

Имя файла, содержащего XML схему файла обмена, должно иметь следующий вид:

NO_NDFL6_1_152_00_05_01_xx, где xx - номер версии схемы.

Расширение имени файла - xsd.

XML схема файла обмена приводится отдельным файлом и размещается на сайте Федеральной налоговой службы.

4. Логическая модель файла обмена представлена в виде диаграммы структуры файла обмена на рисунке 1 настоящего формата. Элементами логической модели файла обмена являются элементы и атрибуты XML файла. Перечень структурных элементов логической модели файла обмена и сведения о них приведены в таблицах 4.1 - 4.13 настоящего формата.

Для каждого структурного элемента логической модели файла обмена приводятся следующие сведения:

наименование элемента. Приводится полное наименование элемента ;

В строке таблицы могут быть описаны несколько элементов, наименования которых разделены символом "|". Такая форма записи применяется в случае наличия в файле обмена только одного элемента из описанных в этой строке.

сокращенное наименование (код) элемента. Приводится сокращенное наименование элемента. Синтаксис сокращенного наименования должен удовлетворять спецификации XML;

признак типа элемента. Может принимать следующие значения: "С" - сложный элемент логической модели (содержит вложенные элементы), "П" - простой элемент логической модели, реализованный в виде элемента XML файла, "А" - простой элемент логической модели, реализованный в виде атрибута элемента XML файла. Простой элемент логической модели не содержит вложенные элементы;

формат элемента. Формат элемента представляется следующими условными обозначениями: T - символьная строка; N - числовое значение (целое или дробное).

Формат символьной строки указывается в виде T(n-k) или T(=k), где: n - минимальное количество знаков, k - максимальное количество знаков, символ "-" - разделитель, символ "=" означает фиксированное количество знаков в строке. В случае, если минимальное количество знаков равно 0, формат имеет вид T(0-k). В случае, если максимальное количество знаков неограничено, формат имеет вид T(n-).

Формат числового значения указывается в виде N(m.k), где: m - максимальное количество знаков в числе, включая знак (для отрицательного числа), целую и дробную часть числа без разделяющей десятичной точки, k - максимальное число знаков дробной части числа. Если число знаков дробной части числа равно 0 (то есть число целое), то формат числового значения имеет вид N(m).

Для простых элементов, являющихся базовыми в XML (определенными в сети Интернет по электронному адресу: http://www.w3.org/TR/xmlschema-0), например, элемент с типом "date", поле "Формат элемента" не заполняется. Для таких элементов в поле "Дополнительная информация" указывается тип базового элемента;

признак обязательности элемента определяет обязательность присутствия элемента (совокупности наименования элемента и его значения) в файле обмена. Признак обязательности элемента может принимать следующие значения: "О" - наличие элемента в файле обмена обязательно; "Н" - присутствие элемента в файле обмена необязательно, то есть элемент может отсутствовать. Если элемент принимает ограниченный перечень значений (по классификатору, кодовому словарю и тому подобному), то признак обязательности элемента дополняется символом "К". Например, "ОК". В случае если количество реализаций элемента может быть более одной, то признак обязательности элемента дополняется символом "М". Например, "НМ" или "ОКМ".

К вышеперечисленным признакам обязательности элемента может добавляться значение "У" в случае описания в XML схеме условий, предъявляемых к элементу в файле обмена, описанных в графе "Дополнительная информация". Например, "НУ" или "ОКУ";

дополнительная информация содержит, при необходимости, требования к элементу файла обмена, не указанные ранее. Для сложных элементов указывается ссылка на таблицу, в которой описывается состав данного элемента. Для элементов, принимающих ограниченный перечень значений из классификатора (кодового словаря и тому подобного), указывается соответствующее наименование классификатора (кодового словаря и тому подобного) или приводится перечень возможных значений. Для классификатора (кодового словаря и тому подобного) может указываться ссылка на его местонахождение. Для элементов, использующих пользовательский тип данных, указывается наименование типового элемента.

исчисленных и удержанных

налоговым агентом (форма

Рисунок 1. Диаграмма структуры файла обмена

Файл обмена (Файл)

Наименование элемента Сокращенное наименование (код) элемента Признак типа элемента Формат элемента Признак обязательности элемента Дополнительная информация

Идентификатор файла ИдФайл А T(1-255) ОУ Содержит (повторяет) имя сформированного файла (без расширения)

Версия программы, с помощью которой сформирован файл ВерсПрог А T(1-40) О

Версия формата ВерсФорм А T(1-5) О Принимает значение: 5.01

Состав и структура документа Документ С О Состав элемента представлен в таблице 4.2

Сведения о представителе налогового агента (СвПред)

Наименование элемента Сокращенное наименование (код) элемента Признак типа элемента Формат элемента Признак обязательности элемента Дополнительная информация

Наименование документа, подтверждающего полномочия представителя НаимДок А T(1-120) О

Наименование организации - представителя налогового агента НаимОрг А T(1-1000) Н

Расчет сумм налога на доходы физических

лиц, исчисленных и удержанных налоговым агентом

(форма 6-НДФЛ) (НДФЛ6)

Наименование элемента Сокращенное наименование (код) элемента Признак типа элемента Формат элемента Признак обязательности элемента Дополнительная информация

Обобщенные показатели ОбобщПоказ С О Состав элемента представлен в таблице 4.9

Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц ДохНал С О Состав элемента представлен в таблице 4.11

Обобщенные показатели (ОбобщПоказ)

Наименование элемента Сокращенное наименование (код) элемента Признак типа элемента Формат элемента Признак обязательности элемента Дополнительная информация

Количество физических лиц, получивших доход КолФЛДоход А N(7) О

Сумма удержанного налога, итого по всем ставкам УдержНалИт А N(15) О

Сумма налога, не удержанная налоговым агентом, итого по всем ставкам НеУдержНалИт А N(15) О

Сумма налога, возвращенная налоговым агентом, итого по всем ставкам ВозврНалИт А N(15) О

Сведения по суммам в зависимости от ставки налога СумСтавка С ОМ Состав элемента представлен в таблице 4.10

Сведения по суммам в зависимости от ставки

Наименование элемента Сокращенное наименование (код) элемента Признак типа элемента Формат элемента Признак обязательности элемента Дополнительная информация

Ставка налога Ставка А N(2) О

Сумма начисленного дохода НачислДох А N(17.2) О

В том числе сумма начисленного дохода в виде дивидендов НачислДохДив А N(17.2) О

Сумма налоговых вычетов ВычетНал А N(17.2) О

Сумма исчисленного налога ИсчислНал А N (15) О

В том числе сумма исчисленного налога на дохода в виде дивидендов ИсчислНалДив А N(15) О

Сумма фиксированного авансового платежа АвансПлат А N(15) О

Даты и суммы фактически полученных доходов и удержанного

налога на доходы физических лиц (ДохНал)

Наименование элемента Сокращенное наименование (код) элемента Признак типа элемента Формат элемента Признак обязательности элемента Дополнительная информация

Сведения по суммам в зависимости от дат СумДата С ОМ Состав элемента представлен в таблице 4.12

Сведения по суммам в зависимости от дат (СумДата)

Наименование элемента Сокращенное наименование (код) элемента Признак типа элемента Формат элемента Признак обязательности элемента Дополнительная информация

Дата фактического получения дохода ДатаФактДох А T(=10) О Типовой элемент ДатаТип.

Дата в формате ДД.ММ.ГГГГ

Дата удержания налога ДатаУдержНал А T(=10) О Типовой элемент ДатаТип.

Дата в формате ДД.ММ.ГГГГ

Срок перечисления налога СрокПрчслНал А T(=10) О Типовой элемент ДатаТип.

Дата в формате ДД.ММ.ГГГГ

Сумма фактически полученного дохода ФактДоход А N(17.2) О

Сумма удержанного налога УдержНал А N(15) О

Фамилия, имя, отчество (ФИОТип)

Наименование элемента Сокращенное наименование (код) элемента Признак типа элемента Формат элемента Признак обязательности элемента Дополнительная информация

Фамилия Фамилия А T(1-60) О

Имя Имя А T(1-60) О

Отчество Отчество А T(1-60) Н

ЗаконодательствоНалоговый кодекс - часть 2 - статья 230 п.2 абзац 3.(редакция 2016 года)

2. Налоговые агенты представляют в налоговый орган по месту своего учета:

расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, за первый квартал, полугодие, девять месяцев - не позднее последнего дня месяца, следующего за соответствующим периодом, за год - не позднее 1 апреля года, следующего за истекшим налоговым периодом, по форме, форматам и в порядке, которые утверждены федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

(прим ипипип)Это и есть абзац о 6-НДФЛ. Далее следуют уточнения(которых до 2016 года не было):

Налоговые агенты - российские организации, имеющие обособленные подразделения, представляют документ, содержащий сведения о доходах физических лиц истекшего налогового периода и суммах налога, исчисленных, удержанных и перечисленных в бюджетную систему Российской Федерации, и расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в отношении физических лиц, получивших доходы от таких обособленных подразделений, в налоговый орган по месту нахождения таких обособленных подразделений.

Налоговые агенты - организации, отнесенные к категории крупнейших налогоплательщиков, представляют документ, содержащий сведения о доходах физических лиц за истекший налоговый период и суммах налога на доходы физических лиц, исчисленных, удержанных и перечисленных в бюджетную систему Российской Федерации, и расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в том числе в отношении физических лиц, получивших доходы от обособленных подразделений указанных организаций, в налоговый орган по месту учета в качестве крупнейшего налогоплательщика либо в налоговый орган по месту учета такого налогоплательщика по соответствующему обособленному подразделению (отдельно по каждому обособленному подразделению).

Налоговые агенты - индивидуальные предприниматели, которые состоят в налоговом органе на учете по месту осуществления деятельности в связи с применением системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности и (или) патентной системы налогообложения, представляют документ, содержащий сведения о доходах физических лиц за истекший налоговый период и суммах налога, исчисленных, удержанных и перечисленных в бюджетную систему Российской Федерации, и расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в отношении своих наемных работников в налоговый орган по месту своего учета в связи с осуществлением такой деятельности.

Документ, содержащий сведения о доходах физических лиц за истекший налоговый период и суммах налога, исчисленных, удержанных и перечисленных в бюджетную систему Российской Федерации, и расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, представляются налоговыми агентами в электронной форме по телекоммуникационным каналам связи. При численности физических лиц, получивших доходы в налоговом периоде, до 25 человек налоговые агенты могут представлять указанные сведения и расчет сумм налога на бумажных носителях.