Рейтинг: 4.2/5.0 (1837 проголосовавших)

Рейтинг: 4.2/5.0 (1837 проголосовавших)Категория: Бланки/Образцы

Подходит к своему логическому завершению кампания по сдаче годовой отчетности и в некоторых организациях встает вопрос о распределении годовой прибыли. Самый простой и популярный вариант выплаты дивидендов, это выплата дивидендов учредителю или учредителям, физическим лицам, резидентам РФ. Как это правильно сделать?

Сложности могут возникнуть при попытке снять дивиденды при упрощенной системе налогообложения для ООО.

Как минимум такая организация должна вести бухгалтерский учет не смотря на то, что находится на упрощенной системе налогообложения. Иначе откуда мы узнаем сумму бухгалтерской прибыли, подлежащей распределению? Как мы сможем доказать, что оставшиеся чистые активы больше уставного капитала?

Баланс должен быть, чтобы налоговая при проверке не «забраковала» ваши дивиденды и не начислила с них НДФЛ 13% вместе со взносами в фонды. При этом надо понимать, что баланс подготовить и сдать — разные вещи. Сдавать бухгалтерский баланс в налоговую ООО на УСН не надо, даже если на основании этого баланса были начислены и выплачены дивиденды.

Помните, что прибыль по итогам года можно выплачивать в сроки не ранее 1 марта, т.к. собрание учредителей раньше двух месяцев после окончания года проводить нельзя.

Как правильно начислить дивиденды?Если учредитель единственный, то на основании баланса определяете прибыль. Учредитель принимает решение о начислении дивидендов. С этой суммы удерживается НДФЛ 9%. НДФЛ надо уплатить в бюджет (до или одновременно с выплатой дивидендов), а учредителю - сумму, равную дивидендам начисленным за минусом НДФЛ.

Если учредитель не единственный, то дивиденды начисляются по такой же схеме, но на общем собрании учредителей и в соответствии с долями каждого учредителя.

Образец решения учредителя о дивидендах

Решение № ___

Единственного Участника

Общества с ограниченной ответственностью

«Ромашка»

г. Санкт-Петербург

«___»____________2012г.

Я, гражданин Российской Федерации __________________________, ________ рождения, место рождения: __________________________________, паспорт ________________, выдан _________________________. зарегистрирован по адресу: ____________________, являясь единственным участником Общества с ограниченной ответственностью «Ромашка» (далее «Общество»),

Направить часть чистой прибыли по итогам 2011 года, оставшейся в распоряжении общества после уплаты всех установленных действующим законодательством налогов и сборов на выплату дивидендов единственному Участнику Иванову Ивану Ивановичу в размере ___________________ (прописью) рублей. На момент принятия Решения, по данным бухгалтерского учета, стоимость чистых активов общества больше его Уставного капитала.

Срок выплаты установить:

«___»___________2012 г.

Единственный Участник

ООО «Ромашка» Иванов И.И.

Начисление и выплату дивидендов можно проводить по счету 75 «Расчеты с учредителями», а можно по счету 70 «Расчеты с персоналом по оплате труда» субсчет «Расчеты по дивидендами».

Счет 70 используется, если выплата дивидендов в организации является стимулируещей акцией для персонала.

В случае, когда у нас единственный учредитель является генеральным директором использование счета 70 правильно, но я не стала бы рекомендовать. Инспектор при проверке может лишний раз «зацепиться» за мысль, что речь идет о выплате заработной платы. Не секрет, что выплата дивидендов сегодня стала одной из форм оптимизации налогового бремени на заработную плату.

Итак, в бухучете начисление дивидендов как по итогам года, так и по итогам отчетного периода (квартала, полугодия, девяти месяцев) отражается:

Дебет 84 Кредит 75

– начислены дивиденды учредителю;

Дебет 84 Кредит 70

– начислены дивиденды учредителю, который является сотрудником организации.

Выплата дивидендов, например, через банк: Дебет 70(75) Кредит 51

Запись делается днем принятия решения о выплате дивидендов (п. 10 ПБУ 7/98 ).

Налоговый учет дивидендов (УСН)Дивиденды не являются ни доходом, ни расходом для ООО на УСН (п. 1 ст. 270 НК РФ ). Они не попадают в Книгу доходов и расходов.

Иная точка зрения

Существует практика доказательства юристами в суде, что право учредителя на дивиденды ни одним законом не поставлено в зависимость от ведения бухгалтерского учета и сведения бухгалтерского баланса. Единственным подтверждением необходимости составления отчетности, когда функционирует упрощенная система налогообложения для ооо,- письма Минфина. В свою очередь они имеют рекомендательный, а не законодательный характер.

Также существует мнение, что под дивиденды достаточно подготовить особый вид баланса, а именно инвентарный баланс на определенную дату.

Если вы не чувствуете себя готовыми спорить с налоговиками, то придется смириться с обязанностью составления бухгалтерского баланса. Тем более, что с 2013 года по новому закону о бухгалтерском учете вести учет и сводить баланс обязаны будут все организации, независимо от применяемой системы налогообложения.

Дорогие читатели, если вы увидели ошибку или опечатку, помогите нам ее исправить! Для этого выделите ошибку и нажмите одновременно клавиши «Ctrl» и «Enter». Мы узнаем о неточности и исправим её.

Дивиденды – это часть от чистого дохода акционерного общества или другого хозяйствующего субъекта.

Они распределяются равномерно между всеми акционерами или владельцами. Сумма начислений зависит от количества участников и видов доли или акции, которыми они владеют.

Процедура выплаты дивидендовВыплаты могут начисляться или выплачиваться раз в году, а могут не выплачиваться вообще.

Дивиденды, которые выплачиваться до конца года называются промежуточными (предварительными).

Прежде всего, для их выполнения нужно провести собрание всех акционеров, на котором и учредитель, и все владельцы процентов должны решить, сколько процентов и как часто они будут выплачивать в виде дивидендов.

Это решение становится законным, если оформлен протокол собрания.

Образец решения о выплате дивидендов обязательно должен иметь такие пункты:

С 1 января 2014 года вступили в силу изменения в решении о выплате.

Как оформляется акт взаимозачета между организациями?

Зачем уведомлять налоговую об открытии счета в банке?

Порядок выплаты дивидендов единственному учредителю в ООО Начисление дивидендов ОООВыплата дивидендов учредителю отражается в бухгалтерском учете на основании протокола общего собрания участников общества с ограниченной ответственностью. При этом в связи с тем, что в рассматриваемом случае общество учреждено одним лицом, решения по вопросам, относящимся к компетенции общего собрания, принимаются единственным участником общества единолично и оформляются письменно.

Выданные учредителю дивиденды будут облагаться налогом на доходы физических лиц по налоговой ставке 9%.

Распределение прибыли между участниками общества с ограниченной ответственностью регламентировано Федеральным законом от 08.02.1998 N 14-ФЗ Об обществах с ограниченной ответственностью (далее - Закон N 14-ФЗ).

Согласно п. 1 ст. 28 Закона N 14-ФЗ общество вправе ежеквартально, раз в полгода или раз в год принимать решение о распределении своей чистой прибыли между участниками. Решение об определении части прибыли, распределяемой между участниками ООО, принимается общим собранием участников общества.

При этом должны соблюдаться все обязательные условия для начисления и выплаты дивидендов, предусмотренные ст. 29 Закона N 14-ФЗ.

Условие о том, как распределяется чистая прибыль общества - раз в квартал, раз в полугодие или раз в год, должно содержаться в уставе общества.

Согласно п. 2 ст. 7 Закона N 14-ФЗ общество может быть учреждено одним лицом, которое становится его единственным участником. При этом решения по вопросам, относящимся к компетенции общего собрания, принимаются единственным участником общества единолично и оформляются письменно (ст. 39 Закона N 14-ФЗ).

Оформление и порядок выплаты дивидендов учредителюУнифицированной формы документа, которым оформляется принятое единоличное решение о распределении соответствующей части прибыли общества, не существует. Однако в любом случае составление документа о принятом решении (например протокола) в письменном виде обязательно.

В нем указывается повестка дня и принятые решения, например:

На основании протокола составляется приказ о выплате дохода учредителю, который и будет основанием для проведения расчетов.

В соответствии с пп. 1 п. 1 ст. 208 НК РФ дивиденды, полученные от российских организаций, относятся к доходам от источников в РФ.

При определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло (п. 1 ст. 210 НК РФ).

Если источником дохода налогоплательщика (физического лица), полученного в виде дивидендов, является российская организация, указанная организация признается налоговым агентом и определяет сумму НДФЛ отдельно по каждому налогоплательщику применительно к каждой выплате указанных доходов по ставке, предусмотренной п. 4 ст. 224 НК РФ, в порядке, предусмотренном ст. 275 НК РФ (п. 2 ст. 214 НК РФ).

В п. 2 ст. 275 НК РФ установлен зачетный метод исчисления налогов с доходов от капитала. Его суть заключается в том, что налог (налог на прибыль и НДФЛ в соответствии с п. 2 ст. 214 НК РФ) рассчитывается не со всей суммы выплачиваемых дивидендов, а за вычетом дивидендов, которые получены самим налоговым агентом.

Данные доходы облагаются налогом по ставке 9% (п. 4 ст. 224 НК РФ).

Удержание НДФЛ организацией производится в момент фактической выплаты дивидендов (п. 4 ст. 226 НК РФ). В свою очередь, суммы удержанного НДФЛ перечисляются в бюджет не позднее дня фактического получения в банке наличных денежных средств на выплату дохода, а также дня перечисления дохода со счета организации в банке на счета физических лиц (п. 6 ст. 226 НК РФ).

В соответствии с Положением по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденным приказом Минфина России от 29.07.1998 N 34н (далее - Положение), бухгалтерская прибыль (убыток) представляет собой конечный финансовый результат (прибыль или убыток), выявленный за отчетный период на основании бухгалтерского учета всех хозяйственных операций организации и оценки статей бухгалтерского баланса по правилам, принятым в соответствии с Положением.

Начисление годовых див-дов по результатам деятельности организации за отчетный год признается событием после отчетной даты (п.п. 3, 5 ПБУ 7/98 События после отчетной даты ). Поэтому начисление годовых див-дов раскрывается в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках.

При наступлении события после отчетной даты в бухгалтерском учете периода, следующего за отчетным, в общем порядке делается запись, отражающая это событие (абзацы 1, 4 п. 10 ПБУ 7/98).

Поскольку в рассматриваемом случае учредитель также является генеральным директором (т.е. сотрудником организации), на наш взгляд, начисление дивидендов следует отражать по кредиту счета 70 Расчеты с персоналом по оплате труда .

Таким образом, на дату принятия учредителем решения в бухгалтерском учете на основании Инструкции при применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной приказом Минфина России от 31.10.2000 N 94н, отражаются следующие операции:

Дебет 84 субсчет Прибыль к распределению Кредит 84 субсчет Прибыль на выплату дивидендов

Дебет 84 субсчет Прибыль на выплату дивидендов Кредит 70

Дебет 70 Кредит 68, субсчет Расчеты по НДФЛ

Дебет 68, субсчет Расчеты по НДФЛ Кредит 51

Дебет 70 Кредит 51 (50)

Общего собрания участников Общества с ограниченной ответственностью

г. Москва __________ 20____ года

Кворум для принятия решения имеется.

Генерального директора ООО «»______________________________________. который доложил итоги хозяйственной деятельности за 2011 г. и предложил:

По первому вопросу: «ЗА» 100 %

По второму вопросу: «ЗА» 100 %

Иванов И.И. (дата рождения, паспортные данные, адрес регистрации доля в уставном капитале — 60%),

Петров П.П. (дата рождения, паспортные данные, адрес регистрации доля в уставном капитале — 40%),

генеральный директор Сидоров С.С.

1. Признание обоснованности расходов, произведенных в 2011 году за счет чистой прибыли (не подлежащих учету в целях налогообложения прибыли).

5. Утверждение сроков и порядка выплаты доходов от участия (дивидендов).

Генеральный директор Сидоров С.С. о результатах работы за 2011 год, сумме и структуре расходов, произведенных за счет чистой прибыли (не подлежащих учету в целях налогообложения прибыли), формировании фондов в 2011 году.

1. Признать обоснованными расходы, произведенные в 2011 году, не подлежащие учету в целях налогообложения прибыли, в сумме <сумма>.

2. Признать обоснованным формирование в 2011 году Резервного фонда в сумме <сумма> в соответствии с Уставом.

3. Утвердить годовой отчет за 2011 финансовый год в следующем составе:

- годовой бухгалтерский баланс

- отчет о прибылях и убытках

- приложения к ним, предусмотренные нормативными актами

- расчет стоимости чистых активов.

4. По результатам хозяйственной деятельности в 2011 году прибыль, оставшуюся после налогообложения, направить на выплату дивидендов в сумме <сумма>.

5. Объявленные дивиденды в сумме <сумма> распределить между учредителями пропорционально их долям в уставном капитале:

И.И.Иванову (60%) — <сумма>

П.П.Петрову (40%) — <сумма>.

6. Дивиденды выплатить наличными денежными средствами через кассу не позднее 26 июня 2012 года.

Решения приняты единогласно.

1. Справка о сумме и структуре произведенных расходов, не подлежащих учету в целях налогообложения прибыли.

2. Справка бухгалтера о наличии и размере чистой прибыли, которая может быть направлена на выплату дивидендов

3. Справка об отсутствии ограничений для распределения прибыли между учредителями (п. 1 ст. 29 Федерального закона от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью»)

Председатель собрания, учредитель Иванов И.И. подпись

Секретарь собрания, учредитель Петров П.П. подпись

Если у ООО имеется единственный учредитель, то вместо протокола общего собрания оформляется Решение .

ООО &ldquoНАША ФИРМА&rdquo

г.Москва 28 апреля 2012 года

Единственный учредитель Общества с ограниченной ответственностью «НАША ФИРМА» гражданин РФ Иванов Иван Иванович, имеющий паспорт …, выданный …, дата выдачи: …, код подразделения: …, проживающий по адресу: …,

1. Признать обоснованными расходы, произведенные в 2011 году, не подлежащие учету в целях налогообложения прибыли, в сумме <сумма>.

2. Признать обоснованным формирование в 2011 году Резервного фонда в сумме <сумма> в соответствии с Уставом Общества.

3. Утвердить годовой отчет за 2011 финансовый год в следующем составе:

- годовой бухгалтерский баланс

- отчет о прибылях и убытках

- приложения к ним, предусмотренные нормативными актами

- расчет стоимости чистых активов.

4. По результатам хозяйственной деятельности в 2011 году прибыль, оставшуюся после налогообложения, направить на выплату дивидендов Единственному учредителю Общества в сумме <сумма>

5. Дивиденды выплатить наличными денежными средствами через кассу не позднее 26 июня 2012 года.

1. Справка о сумме и структуре произведенных расходов, не подлежащих учету в целях налогообложения прибыли.

2. Справка бухгалтера о наличии и размере чистой прибыли, которая может быть направлена на выплату дивидендов

3. Справка об отсутствии ограничений для распределения прибыли между учредителями (п. 1 ст. 29 Федерального закона от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью»)

учредителя ООО «НАША ФИРМА» ______________ / И.И.Иванов /

Срок, в который должна быть произведена выплата дивидендов, может быть указан в Уставе или в Протоколе/Решении, однако, он не может превышать 60 дней с даты принятия решения. Если срок не указан, он также считается равным 60 дням (п.3 ст.28 Закона № 14-ФЗ).

Образец протокола ООО о выплате дивидендовКворум для принятия решения имеется.

Генерального директора ООО ______________________________________. который доложил итоги хозяйственной деятельности за 2011 г. и предложил:

По первому вопросу: ЗА 100 %

По второму вопросу: ЗА 100 %

Отправлено 09 Апрель 2012 - 00:55

Уважаемые, доброго времени суток.

Вот поступила вводная оформить дивиденды.

Закрытого акционерного общества «ЙЙЙ»

Город Москва 27 марта 2012 года

Единственный акционер Закрытого акционерного общества «ЙЙЙ» - Иванов Иван Иванович, владеющий 100 голосующими обыкновенными именными бездокументарными акциями общества, предоставляющими 100 голосов, что составляет 100% от общего количества голосующих акций общества и 100% от общего количества голосов рассмотрел следующие вопросы:

1. Утверждение годового отчета общества за 2011 год

2. Выплата дивидендов по результатам 2011 финансового года.

И принял РЕШЕНИЕ:

1. Утвердить годовой отчет общества за 2011 год.

2. Выплатить дивиденды по размещенным обыкновенным именным акциям общества по результатам 2011 финансового года, определить:

- размер дивиденда по размещенным обыкновенным акциям общества составляет: 10 рублей за 1 (одну) обыкновенную именную акцию общества включая НДФЛ – итого 1000 рублей за 100 акций

- форма выплаты путем перечисления денежных средств на счет учредителя.

ЗАО «ЙЙЙ» И.И.Иванов

В связи с этим вопросы:

1. Дата. Должны были принять решение о выплате в течение трех месяцев после окончания года (п. 1 ст. 42 об АО). Теперь как быть лучше. Сделать задним числом или принять решение о выплате за 1 квартал 2012 года?

2. Учредитель единственный. Он же ген.дир. Как быть с протоколом общего собрания? Не собирать же собрание из одного его, и он там тихо сам председательствует, сам секретарит, сам решает, сам голосует, сам же протокол ваяет. Как-то абсурдно выглядит. Я впервые сталкиваюсь с такой ситуацией.

Подскажите, пожалуйста, как быть. И решение покритикуйте.

Образец приказа о выплате дивидендов.doc

Образец решения учредителей о выплате дивидендов.doc

Решение о выплате дивидендов ООО - образецего будет приведен в нашей статье. Возможны несколько вариантов его составления. Рассмотрим, от чего это зависит и что еще может понадобиться для выдачи дивидендов.

Кто и как выносит решение о выплате дивидендов в ОООЗаконодательные нормы, посвященные ООО, позволяют направлять получаемую им прибыль (всю или ее часть) на выдачу доходов (дивидендов) участникам (п. 1 ст. 28 ФЗ «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ). Право принятия решения об этом сохранено за сами участниками ООО. Для этого они проводят общее собрание. Созыв собрания становится возможным, если моменту сбора соблюден ряд ограничений (п. 1 ст. 29 закона № 14-ФЗ):

Соответствие перечисленным ограничениям и объем прибыли, которую возможно распределить, определяются по данным анализа бухгалтерской отчетности ООО, подготовленной к моменту созыва собрания.

Анализ отчетности касается и ООО на УСН. О составлении отчетности при УСН читайте в статье«Ведение бухгалтерии ООО на УСН: сдаем отчетность»

Как составляется протокол о выплате дивидендов в ОООВопрос о распределении прибыли может быть как 1 из нескольких, рассматриваемых на собрании, так и предметом отдельного собрания. Независимо от количества вопросов в повестке дня решение собрания оформляется путем составления протокола, непременными реквизитами которого станут:

В отношении дивидендов собрание должно определить:

Период выплаты может составлять от квартала до года. При этом возможны платежи и за год, предшествующий предыдущему.

Общая сумма распределяется между участниками в пропорции к доле каждого, если в уставе не предусмотрен другой порядок (п. 2 ст. 28 закона № 14-ФЗ), поэтому достаточно установить ее величину. Хотя в протоколе можно записать и конкретные суммы, предназначенные к выдаче каждому участнику в соответствии с правилами распределения.

Форма выдачи чаще всего денежная. Однако закон не запрещает выплату имуществом.

Выплату производят с удержанием налога. О его расчете читайте в статье«Как правильно рассчитать налог на дивиденды?»

Выплату осуществляют не позднее 60 дней с момента принятия решения (п. 3 ст. 28 закона № 14-ФЗ). Если срок в пределах этого промежутка не установлен уставом, собрание вправе назначить его своим решением по каждой конкретной выплате. Срок считают равным 60 дням, если в решении и уставе он отсутствует.

Образец решения учредителей о выплате дивидендов (протокола собрания) вы можете скачать на нашем сайте.

Единственному учредителю собрание проводить не с кем, поэтому он просто выносит собственное решение о выдаче дивидендов себе. Оформляется оно в обычном для такого документа порядке.

Образец решения о выплате дивидендов единственному учредителю можно посмотреть и скачать на нашем сайте.

Решение, принятое учредителями, обязательно для исполнения руководителем ООО, но не его подчиненными. Для них нужен приказ руководителя. В данном случае им будет приказ о выплате дивидендов.

Образец приказа о выплате дивидендов вы также можете скачать на нашем сайте.

Законодательные нормы, посвященные ООО, позволяют направлять получаемую им прибыль (всю или ее часть) на выдачу доходов (дивидендов) участникам (п. 1 ст. 28 ФЗ «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ). Право принятия решения об этом сохранено за сами участниками ООО. Для этого они проводят общее собрание. Созыв собрания становится возможным, если моменту сбора соблюден ряд ограничений (п. 1 ст. 29 закона № 14-ФЗ):

УК полностью оплачен;

выбывшему участнику выдана стоимость его доли;

чистые активы превышают сумму УК и резервного фонда, и это соотношение сохранится после выдачи дивидендов;

признаки банкротства отсутствуют и не возникнут как следствие выдачи дивидендов.

Соответствие перечисленным ограничениям и объем прибыли, которую возможно распределить, определяются по данным анализа бухгалтерской отчетности ООО, подготовленной к моменту созыва собрания.

Решение, принятое учредителями, обязательно для исполнения руководителем ООО, но не его подчиненными. Для них нужен приказ руководителя. В данном случае им будет приказ о выплате дивидендов.

Вопрос о распределении прибыли может быть как 1 из нескольких, рассматриваемых на собрании, так и предметом отдельного собрания. Независимо от количества вопросов в повестке дня решение собрания оформляется путем составления протокола, непременными реквизитами которого станут:

номер, дата и указание принадлежности документа к ООО;

перечень участников, распределение долей между ними;

повестка дня;

результаты рассмотрения и вынесения решения по каждому из вопросов.

В отношении дивидендов собрание должно определить:

за какой период их намерены платить;

общую сумму, выделенную для этого;

форму и сроки выдачи.

Период выплаты может составлять от квартала до года. При этом возможны платежи и за год, предшествующий предыдущему.

Общая сумма распределяется между участниками в пропорции к доле каждого, если в уставе не предусмотрен другой порядок (п. 2 ст. 28 закона № 14-ФЗ), поэтому достаточно установить ее величину. Хотя в протоколе можно записать и конкретные суммы, предназначенные к выдаче каждому участнику в соответствии с правилами распределения.

Форма выдачи чаще всего денежная. Однако закон не запрещает выплату имуществом.

Изменено: Guest3 - 23.02.2016 06:40:29

24 Августа 2016

Плательщикам единого сельскохозяйственного налога могут дать право добровольной уплаты НДС. С такой законодательной инициативой выступил минсельхоз. По мнению авторов законопроекта, от этого выиграет не только бюджет, но и сами фермеры.

Эксперты рассмотрели вопрос о том, сгорают ли ежегодные оплачиваемые отпуска и чем грозит компании непредоставление работнику отпуска в течение больше, чем двух лет подряд.

Организация арендовала объект торговли. Поскольку на арендованных площадях отсутствовали складские и подсобные помещения, организация, установив временные перегородки, обустроила их самостоятельно (в договоре аренды указанное оговорено). При расчете ЕНВД она использовала физический показатель «площадь торгового зала» исходя из фактически используемой площади. Однако налоговики посчитали это неправомерным и доначислили налог. АС УО в Постановлении от 20.05.2016 по делу № А71-9313/2015 принял сторону фискалов. Подробнее об этом деле – в данной статье.

ВС РФ встал на сторону налоговой инспекции в споре по поводу отмены возмещения НДС в отсутствие доказательств реальности экспортных поставок (Определение ВС РФ от 20 июля 2016 г. №305-КГ 16-4155).

22 Августа 2016

Для расчета пособия по временной нетрудоспособности, причитающегося работнику, следует определить его трудовой стаж, расчетный период, суммы, включаемые в расчет больничного, а также посчитать средний дневной заработок. Кроме того, нужно знать некоторые нюансы законодательства. Условия, размеры и порядок выплаты пособий по временной нетрудоспособности установлены Законом № 255-ФЗ (Федеральный закон от 29.12.2006 № 255-ФЗ (далее - Закон № 255-ФЗ)). В статье мы рассмотрим, как правильно производятся оплата больничного и расчет больничного.

СеминарыБесплатная консультация юриста по телефону: +74997034105 (МСК), +78123096807 (СПБ)

Для правильного документального оформления раздела чистой прибыли между основателями организации, необходимо использовать образец приказа о выплате дивидендов. Он составляется на базе протокола собрания учредителей либо акционеров.

Порядок оформленияНа собрании создатели предприятия должны принять решение относительно целесообразности начисления процентов путем голосования. Как правило, в акционерных обществах оно проводится ежегодно, не позднее 6-тии не ранее 2-х месяцев после завершения. Для участников – срок не более четырех. Иногда прибыль может распределяться поквартально, по финансовым результатам полугодия или девяти месяцев.

В протоколе перечислены присутствующие, повестка дня и результат голосования. После того как решение принято, руководитель компании обязан дать распоряжение главному бухгалтеру организации. По данному документупроисходит фактическое формирование частей дохода между основателями компании.

Вместе с этим материалом часто читают:

Поделиться в соц. сетях

Решение о распределении прибыли на выплату дивидендов принимают собственники организации — учредители (подп. 3 п. 2 ст. 67.1 ГК РФ ). Для этого они оформляют cоответствующий протокол. И прописывают в нем, какую часть чистой прибыли (или всю сумму) надо направить на выплату дивидендов (п. 6 ст. 37 Федерального закона от 08.02.98 № 14-ФЗ, далее — Закон № 14-ФЗ ; ст. 63 Федерального закона от 26.12.95 № 208-ФЗ, далее —Закон № 208-ФЗ ). Если фирма создана единственным учредителем, то протокол не оформляется. Выплату дивидендов собственник подтверждает своим единоличным письменным решением (ст. 39 Закона № 14-ФЗ и п. 3 ст. 47 Закона № 208-ФЗ). Что касается бухгалтера, то он самостоятельно (без решения учредителей) направить прибыль на выплату дивидендов не может. Так как распределение прибыли — это исключительная компетенция участников, акционеров общества (подп. 3 п. 2 ст. 67.1 ГК РФ ). Поэтому, пока протокол либо решение не получено от собственников, считать и выплачивать дивиденды нельзя.

Как должно быть оформлено решение о выплате дивидендов, вы можете узнать на сайте электронного журнала «Упрощенка». Для этого войдите на сайт e.26-2.ru в раздел «Формы ». И в поисковой строке введите словосочетание «решение о направлении чистой прибыли на выплату дивидендов» — если у вашей фирмы несколько собственников, или «решение единственного учредителя о выплате дивидендов» — если один. Документы, которые предложит вам система, вы можете открыть для ознакомления. Или скачать для дальнейшего использования в качестве образца.

Образцы решений о выплате дивидендовКогда понадобится: если у организации только один учредитель и он решил направить полученную прибыль навыплату дивидендов.

Когда понадобится: для выплаты промежуточных дивидендов.

Когда понадобится: при выплате промежуточных дивидендов.

Главному бухгалтеру Глебовой А.С. обеспечить исполнение решения общего собрания акционеров, отраженного в протоколе № 1 от 9 июля 2014 г. по вопросу выплаты дивидендов.

Решение о выплате промежуточных дивидендов принимается в присутствии кворума, то есть необходимого для принятия решения количества участников общества ( п. 8 ст. 37 Закона от 8 февраля 1998 г. № 14-ФЗ).

Общество с ограниченной ответственностью «Торговая фирма "Гермес"»

РЕШЕНИЕ № 1

единственного участника (учредителя)

г. Москва 31.03. 2016

Я, Александр Владимирович Львов, паспорт серии 17 01 № 123456 выдан 15.01.2001 УВД г.

Москвы, проживающий по адресу: г. Москва, ул. Лесная, д. 10, кв. 250, единственный участник

общества с ограниченной ответственностью «Торговая фирма "Гермес"», доля в уставном

капитале – 100 процентов, принял решение о нижеследующем:

1. По итогам работы за I квартал 2016года начислить промежуточные дивиденды единственному

участнику ООО «Торговая фирма "Гермес"» Александру Владимировичу Львову в размере 100

000 руб.

2. Выплату дивидендов произвести до 15 апреля 2016 года.

Участник ______________ А.В. Львов

Общество с ограниченной ответственностью «Торговая фирма "Гермес"»

ПРОТОКОЛ № 1

общего собрания участников общества с ограниченной ответственностью

«Торговая фирма "Гермес"»

Вид общего собрания: внеочередное

Форма проведения собрания: очное присутствие (собрание)

Место проведения общего собрания: г. Москва, ул. Ак. Скрябина, д. 26

Время проведения собрания: 15.04.2014, 10:00

Общее количество участников Общества – 2

На собрании присутствуют 2 участника Общества

Собрание правомочно

Председатель собрания: А.В. Львов

Секретарь собрания: А.С. Глебова

Выплата промежуточных дивидендов.

Ген. директора А.В. Львова, который предложил 100% прибыли общества после уплаты налогов

за I квартал 2016 года в размере 50 000 руб. направить на выплату промежуточных

дивидендов.

ПОСТАНОВИЛИ:

Направить чистую прибыль в размере 50 000 руб. на выплату промежуточных дивидендов за I

квартал 2014 года.

Голосовали:

«ЗА» – единогласно;

«ПРОТИВ» – нет;

«ВОЗДЕРЖАЛИСЬ» – нет.

Решение принято.

Председатель собрания ____________ А.В. Львов

Секретарь собрания ____________ А.С. Глебова

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

Подборка наиболее важных документов по запросу Решение о выплате дивидендов (нормативно-правовые акты, формы, статьи, консультации экспертов и многое другое).

Нормативные акты. Решение о выплате дивидендовФедеральный закон от 08.02.1998 N 14-ФЗ

(ред. от 29.12.2015)

"Об обществах с ограниченной ответственностью" 1. Общество вправе ежеквартально, раз в полгода или раз в год принимать решение о распределении своей чистой прибыли между участниками общества. Решение об определении части прибыли общества, распределяемой между участниками общества, принимается общим собранием участников общества.

Федеральный закон от 26.12.1995 N 208-ФЗ

(ред. от 02.06.2016)

"Об акционерных обществах" 1. Общество вправе по результатам первого квартала, полугодия, девяти месяцев отчетного года и (или) по результатам отчетного года принимать решения (объявлять) о выплате дивидендов по размещенным акциям, если иное не установлено настоящим Федеральным законом. Решение о выплате (объявлении) дивидендов по результатам первого квартала, полугодия и девяти месяцев отчетного года может быть принято.

Путеводитель по корпоративным процедурам. Порядок выплаты дивидендов в акционерном обществе 3.4. Принятие на общем собрании акционеров решения по вопросу повестки дня о выплате (объявлении) дивидендов

Формы документов. Решение о выплате дивидендовФорма: Протокол внеочередного общего собрания акционеров публичного акционерного общества о выплате дивидендов по результатам первого квартала/полугодия/девяти месяцев отчетного года

(Подготовлен для системы КонсультантПлюс, 2016)

Форма: Решение единственного акционера о выплате дивидендов

(Подготовлен для системы КонсультантПлюс, 2015)

ООО имеет целый ряд преимуществ перед ИП: в частности, это касается того факта, что учредители общества с ограниченной ответственностью не отвечают по долгам фирмы собственным имуществом. Кроме того, такой тип организации позволяет открывать филиалы и расширять сферу деятельности.

ООО имеет целый ряд преимуществ перед ИП: в частности, это касается того факта, что учредители общества с ограниченной ответственностью не отвечают по долгам фирмы собственным имуществом. Кроме того, такой тип организации позволяет открывать филиалы и расширять сферу деятельности.

Однако, наряду с этим есть и существенный минус – учредители общества не могут свободно распоряжаться заработанным капиталом. Выплата дивидендов осуществляется по законодательно зафиксированным правилам.

Чем регламентируется данная процедура По своей сути дивиденды являются частью прибыли (а точнее, чистой прибыли), которая осталась после уплаты налогов. Соответственно, если, например, ООО работает на ЕНВД, то это та сумма, которая осталась после того, как был выплачен единый налог на вмененный доход.

По своей сути дивиденды являются частью прибыли (а точнее, чистой прибыли), которая осталась после уплаты налогов. Соответственно, если, например, ООО работает на ЕНВД, то это та сумма, которая осталась после того, как был выплачен единый налог на вмененный доход.

Прибыль распределяется между учредителям пропорционально тем долям, которые они вносили в уставной капитал общества. Однако, компания вправе установить собственный порядок распределения выплат, который будет осуществляться вне зависимости от участия учредителей в уставном капитале .

Существует целый ряд документов, регламентирующих порядок выплат:

Законом регламентируется, что при отсутствии денежных средств компания может выплачивать дивиденды имуществом (в частности, основными средствами или товарами). Однако, этот способ при кажущейся выгоде таковым не является, поскольку обществу придется выплатить дополнительные налоги – это налог на прибыль и НДС .

Все нюансы данной процедуры подробно разобраны на следующем видео:

Порядок выплат Максимальный срок осуществления выплаты составляет 60 календарных дней со дня принятия решения о необходимости совершения этой процедуры. При этом допустимо указание точного срока уплаты, если он указывается в Уставе. Согласно законодательству РФ, если выплаты не были осуществлены в указанный срок, учредители могут обратиться к обществу по вопросу их взыскания в течение 3-5 лет (3 года согласно законам, более – в случае указания этой информации в Уставе).

Максимальный срок осуществления выплаты составляет 60 календарных дней со дня принятия решения о необходимости совершения этой процедуры. При этом допустимо указание точного срока уплаты, если он указывается в Уставе. Согласно законодательству РФ, если выплаты не были осуществлены в указанный срок, учредители могут обратиться к обществу по вопросу их взыскания в течение 3-5 лет (3 года согласно законам, более – в случае указания этой информации в Уставе).

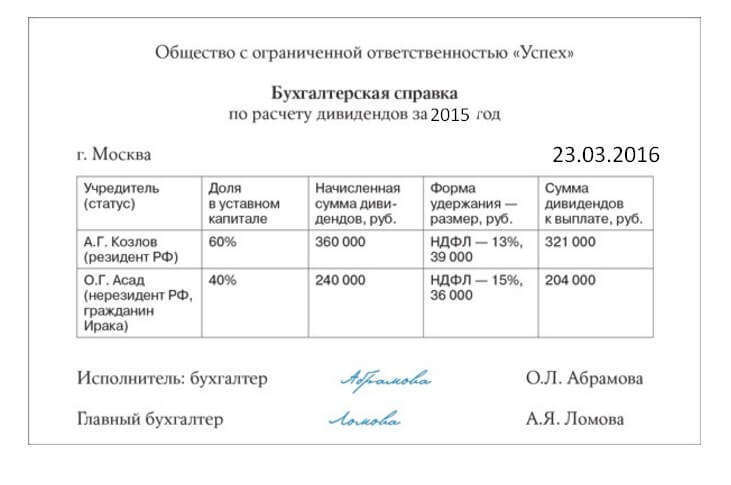

Расчет производится непосредственно организацией. До 2015 года ставка НДФЛ составляла 9%, на момент 2016 года она составит 13%. При этом, в случае осуществления уплаты доходов иностранным гражданам, ставка налога на доходы физического лица будет выше и составит 15%.

Так, в случае если общество получало дивиденды, то НДФЛ считается следующим образом (для российского участника):

Решение о том, что дивиденды будут выплачиваться, принимается на общем собрании учредителей. Соответственно, после его проведения обязательно должен быть оформлен протокол (в двух экземплярах), в котором должны быть указаны следующие сведения:

В самом решении об осуществлении распределения прибыли должны быть данные, представленные ниже:

Специального документа, существующего для оформления выплат, законодательно не установлено. Именно поэтому организация может самостоятельно разработать бланк. Но в этом случае потребуется утверждение формы документа с помощью приказа об учетной политике.

Специального документа, существующего для оформления выплат, законодательно не установлено. Именно поэтому организация может самостоятельно разработать бланк. Но в этом случае потребуется утверждение формы документа с помощью приказа об учетной политике.

Подойдет также использование типовых форм, которые заполняются в случаях перечисления на другой счет либо в ситуации осуществления выдачи финансовых средств из кассы. Среди них можно выделить:

В случае выплат единственному учредителю (равно как и для ситуации с несколькими учредителями) страховые взносы не выплачиваются, поскольку они не рассматриваются как заработная плата. При этом сама процедура осуществляется значительно проще, поскольку единственный учредитель может самостоятельно вынести соответствующее решение о распределении и затем осуществить уплату. Он получит чистую прибыль в полном размере (за вычетом налогов), поскольку его доля в уставном капитале составляет 100%.

В случае выплат единственному учредителю (равно как и для ситуации с несколькими учредителями) страховые взносы не выплачиваются, поскольку они не рассматриваются как заработная плата. При этом сама процедура осуществляется значительно проще, поскольку единственный учредитель может самостоятельно вынести соответствующее решение о распределении и затем осуществить уплату. Он получит чистую прибыль в полном размере (за вычетом налогов), поскольку его доля в уставном капитале составляет 100%.

Также существуют дополнительные нюансы, которые регламентируют случаи, в которых дивиденды выплачивать нельзя ни при каких условиях:

С дивидендов выплачивается налог на прибыль. который должен быть перечислен не позднее срока непосредственного осуществления выплат учредителям. В случае задержки штраф составит 20% от неперечисленной суммы. Также будет удержана пеня в сумме одной трехсотой от ставки рефинансирования (выплачивается за каждый день просрочки).

С дивидендов выплачивается налог на прибыль. который должен быть перечислен не позднее срока непосредственного осуществления выплат учредителям. В случае задержки штраф составит 20% от неперечисленной суммы. Также будет удержана пеня в сумме одной трехсотой от ставки рефинансирования (выплачивается за каждый день просрочки).

Кроме того, с выплачиваемых дивидендов (согласно 208 статье Налогового кодекса РФ) удерживается налог на доход физических лиц (НДФЛ). поскольку они считаются источниками дохода. Налоговая база учитывает как доходы плательщика в денежной, так и в натуральной формах. Последствия неуплаты заключаются в том, что общество будет обязано выплатить учредителям проценты за использование чужих денежных средств.

Поскольку общество является источником дохода физического лица (учредителя общества), который получается в виде дивидендов, само общество будет рассматриваться как своего рода налоговый агент и определять размер НДФЛ индивидуально для каждого из учредителей. Важно понимать, что базой является не общая сумма дивидендов, а разница между ее значением и суммой дивидендов, которые были получены налоговым агентом, которым выступает ООО.

НДФЛ удерживается сразу же после осуществления выплаты дивидендов, а его сумма должна быть перечислена в бюджет до того, как денежные средства будут фактически получены в банке учредителями.

Даже в случае отказа учредителя от выплаты в пользу предприятия необходимо провести процедуру удержания НДФЛ.

Таким образом, уплата дивидендов для учредителей общества с ограниченной ответственностью имеет целый ряд особенностей и тонкостей, которые необходимо учитывать для того, чтобы осуществление этой процедуры производилось в законном порядке. Для этого важно отслеживать все изменения законодательства, связанные с заполнением форм, сроками и порядком выплат.

Остались вопросы? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

Это быстро и бесплатно !