Рейтинг: 4.4/5.0 (1878 проголосовавших)

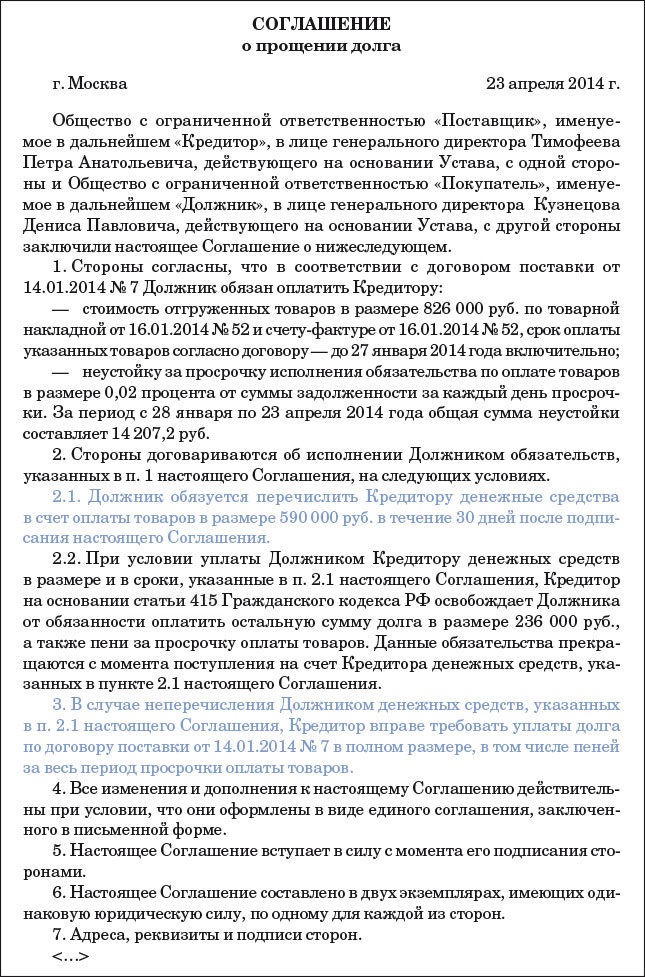

Рейтинг: 4.4/5.0 (1878 проголосовавших)Категория: Бланки/Образцы

Учредитель (участник, акционер) может оказать организации финансовую помощь:

- для пополнения оборотных средств;

- для предотвращения банкротства;

- для покрытия убытков.

Обычно финансовая помощь оказывается в форме:

- займа;

- безвозмездной передачи имущества (денежных средств) в собственность организации;

- передачи имущества в безвозмездное пользование.

Кроме того, если учредитель (участник) оказывает финансовую помощь обществу с ограниченной ответственностью, она может быть предоставлена в виде вклада в имущество ООО или дополнительного вклада в уставный капитал ООО.

Варианты оформления, особенности учета и ограничения, связанные с каждым видом финансовой помощи учредителя (участника, акционера), представлены в таблице .

Помощь в неденежной форме

Если финансовая помощь от учредителя (участника, акционера) поступает в неденежной форме (в виде основных средств, материалов, товаров, нематериальных активов), порядок ведения бухучета зависит от конкретного вида полученного имущества.

Если финансовая помощь от учредителя (участника, акционера) поступает в денежной форме, порядок ведения бухучета зависит от периода, в котором она получена:

- в течение отчетного года (на любые цели);

- по окончании отчетного года (на покрытие убытка, сформированного на счете 84 «Нераспределенная прибыль (непокрытый убыток)»).

Деньги, полученные от учредителя (участника, акционера) в течение года, включите в состав прочих доходов (абз. 10 п. 7 ПБУ 9/99). В учете сделайте запись:

Дебет 50 (51) Кредит 91-1

– отражено безвозмездное поступление денежных средств от учредителя (участника, акционера).

Счет 98-2 «Безвозмездные поступления» при получении денежных средств не используйте. Он предназначен для учета доходов от безвозмездного поступления только неденежных активов. Такой вывод позволяет сделать Инструкция к плану счетов.

Пример отражения в бухучете финансовой помощи, оказанной учредителем в денежной форме

В марте текущего года учредитель ЗАО «Альфа» А.В. Львов оказал организации финансовую помощь в денежной форме. Назначение финансовой помощи – пополнение оборотных средств организации, сумма – 500 000 руб. Деньги поступили на расчетный счет организации 15 марта.В бухучете «Альфы» сделана запись.

15 марта:

Дебет 51 Кредит 91-1

– 500 000 руб. – получена финансовая помощь от учредителя.

Если деньги от учредителя (участника, акционера) поступают для погашения убытка, сформированного по итогам отчетного года, счет 91 не используйте. Как правило, решение учредителей (участников, акционеров) о предоставлении финансовой помощи на покрытие убытков принимается после окончания отчетного года, но до утверждения годовой бухгалтерской отчетности. Такое решение признается событием после отчетной даты (п. 3 ПБУ 7/98). Финансовая помощь сразу же относится на счет 84 «Нераспределенная прибыль (непокрытый убыток)». При этом никакие записи в бухучете отчетного периода не производятся (п. 10 ПБУ 7/98).

Для учета поступающих средств используйте счет 75 «Расчеты с учредителями». К нему целесообразно открыть субсчет «Средства учредителей, направленные на погашение убытка».

Поступление финансовой помощи на покрытие убытка, сформированного по итогам отчетного года, в бухучете отразите проводками.

1. На дату оформления протокола общего собрания участников (акционеров) или решения единственного учредителя (участника, акционера):

Дебет 75 субсчет «Средства учредителей, направленные на погашение убытка» Кредит 84

– принято решение о погашении убытка за счет средств учредителей (участников, акционеров).

2. На дату поступления денежных средств:

Дебет 50 (51) Кредит 75 субсчет «Средства учредителей, направленные на погашение убытка»

– получены средства от учредителей (участников, акционеров) на покрытие убытка, сформированного по итогам отчетного года.

Такой порядок следует из Инструкции к плану счетов (счет 75).

Ситуация: как отразить в бухучете поступление от учредителя (участника, акционера) безвозмездной денежной помощи на пополнение резервного фонда (капитала).

Формирование резервного фонда (капитала) допускается только за счет нераспределенной прибыли (Инструкция к плану счетов). Поэтому сразу же пополнить резервный фонд (капитал) за счет финансовой помощи нельзя. Это можно сделать только в конце года, поскольку в этот момент подводятся итоги по счету 84 «Нераспределенная прибыль» (Инструкция к плану счетов (счета 84, 99), письмо Минфина России от 23 августа 2002 г. № 04-02-06/3/60). Поэтому вначале учтите средства, полученные от учредителя (участника, акционера), на счете 91-1 в составе прочих доходов (п. 7 ПБУ 9/99).

Обороты по дебету счета 91-1 «Прочие доходы» увеличат чистую прибыль организации, формируемую на счете 99 «Прибыли и убытки».

Поступление финансовой помощи на пополнение резервного фонда (капитала) в бухучете отразите проводками:

Дебет 50 (51) Кредит 91-1

– отражено безвозмездное поступление денежных средств от учредителя (участника, акционера);

Дебет 91-1 Кредит 99

– отражена прибыль по итогам года;

Дебет 99 Кредит 84

– отражена чистая прибыль по итогам года;

Дебет 84 Кредит 82

– произведены отчисления в резервный фонд (капитал) по нормативам, утвержденным уставом.

Такой вывод следует из Инструкции к плану счетов (счета 84, 82).

Если после увеличения резервного капитала (фонда) его стоимость превысит ограничения, установленные в уставе организации, внесите изменения в устав (п. 1 ст. 35, ст. 12 Закона от 26 декабря 1995 г. № 208-ФЗ, п. 1 ст. 30, п. 4 ст. 12 Закона от 8 февраля 1998 г. № 14-ФЗ).

Порядок учета финансовой помощи при расчете налога на прибыль зависит от доли учредителя (участника, акционера) в уставном капитале организации.

Безвозмездно полученное имущество (кроме имущественных прав) не включается в состав доходов, если:

- уставный капитал организации-получателя более чем на 50 процентов состоит из вкладов учредителя (участника, акционера);

- уставный капитал организации-учредителя (участника, акционера) более чем на 50 процентов состоит из вкладов организации-получателя финансовой помощи.

При этом полученное имущество не признается доходом для целей налогообложения при условии, что в течение года оно не будет передано третьим лицам. Если же имущество (часть имущества) передано третьим лицам до истечения года, то его стоимость (стоимость переданной части) нужно включить в налоговую базу по налогу на прибыль.

Исключение сделано в отношении денежных средств. Деньги, поступившие от учредителя (участника, акционера) в качестве финансовой помощи, организация-получатель может сразу же расходовать по своему усмотрению.

Такой порядок следует из положений пункта 2 статьи 38, пункта 8 статьи 250, подпункта 11 пункта 1 статьи 251 Налогового кодекса РФ и писем Минфина России от 18 апреля 2011 г. № 03-03-06/1/243, от 9 июня 2009 г. № 03-03-06/1/380.

Данный порядок распространяется на все организации вне зависимости от их формы собственности (письмо Минфина России от 9 ноября 2006 г. № 03-03-04/1/736).

Если доля учредителя (участника, акционера) в уставном капитале составляет 50 или менее процентов, имущество, безвозмездно полученное от учредителя (участника, акционера), учтите в составе внереализационных доходов (п. 8 ст. 250 НК РФ). Доход признайте:

- в день поступления денег на расчетный счет или в кассу;

- на дату поступления имущества (например, оформления акта приема-передачи).

Эти правила применяются как при методе начисления (подп. 1 и 2 п. 4 ст. 271 НК РФ), так и при кассовом методе (п. 2 ст. 273 НК РФ).

Если поступившее от учредителя (участника, акционера) имущество не увеличивает налоговую базу по налогу на прибыль, в бухучете возникает постоянная разница, с которой нужно рассчитать постоянный налоговый актив (п. 7 ПБУ 18/02).

Если поступившее от учредителя (участника, акционера) имущество увеличивает налоговую базу по налогу на прибыль, но не отражается в составе доходов в бухучете, образуется постоянная разница, с которой нужно рассчитать постоянное налоговое обязательство (п. 4 и 7 ПБУ 18/02). Например, такая ситуация может возникнуть при получении денег на погашение убытка, сформированного по итогам отчетного года, или при получении имущества в безвозмездное пользование.

Пример отражения в бухучете и при налогообложении денежных средств, безвозмездно поступивших от учредителей на погашение убытка по итогам отчетного года. Организация применяет общую систему налогообложения

По результатам 2013 года ООО «Торговая фирма Гермес» получило убыток в размере 1 000 000 руб. Учредителями «Гермеса» являются А.В. Львов (доля в уставном капитале «Гермеса» составляет 51%) и А.С. Глебова (доля – 49%).

В марте 2014 года (до утверждения годовой бухгалтерской отчетности) учредители решили покрыть сформированный убыток за счет собственных средств в следующих пропорциях:

- Львов в сумме 510 000 руб.;

- Глебова в сумме 490 000 руб.

В этом же месяце деньги от учредителей поступили на расчетный счет «Гермеса».В марте 2014 года в бухучете «Гермеса» сделаны следующие записи:

Дебет 75 субсчет «Средства Львова, направленные на погашение убытка» Кредит 84

– 510 000 руб. – принято решение о погашении части убытка Львовым;

Дебет 75 субсчет «Средства Глебовой, направленные на погашение убытка» Кредит 84

– 490 000 руб. – принято решение о погашении части убытка Глебовой;

Дебет 51 Кредит 75 субсчет «Средства Львова, направленные на погашение убытка»

– 510 000 руб. – поступили деньги от Львова на погашение убытка;

Дебет 51 Кредит 75 субсчет «Средства Глебовой, направленные на погашение убытка»

– 490 000 руб. – поступили деньги от Глебовой на погашение убытка.

В бухучете при получении от учредителей средств на погашение убытка дохода не возникает. При расчете налога на прибыль в состав доходов включаются денежные средства, полученные от Глебовой (т. к. доля учредителя составляет менее 50%). В результате возникает постоянная разница и постоянное налоговое обязательство:

Дебет 99 субсчет «Постоянные налоговые обязательства» Кредит 68 субсчет «Расчеты по налогу на прибыль»

– 98 000 руб. (490 000 руб. × 20%) – отражено постоянное налоговое обязательство.

Ситуация: нужно ли включать в расчет налога на прибыль безвозмездную помощь, полученную от коммерческой организации (учредителя)? Размер предоставленной помощи превышает 3000 руб.

Ответ на этот вопрос зависит от того, подпадает полученный вклад под действие подпункта 11 пункта 1 статьи 251 Налогового кодекса РФ или нет.

Статья 575 Гражданского кодекса РФ запрещает дарение между коммерческими организациями на сумму более 3000 руб. Однако из положений главы 25 Налогового кодекса РФ следует, что такие сделки допускаются. Понятие безвозмездно переданного (полученного) имущества для целей расчета налога на прибыль определено в пункте 2 статьи 248 Налогового кодекса РФ. При этом каких-либо стоимостных ограничений в отношении этого имущества главой 25 Налогового кодекса РФ не установлено.

Поэтому если организация получила безвозмездную помощь от коммерческой организации (учредителя), то ее сумму нужно включить в доходы при расчете налога на прибыль на основании пункта 8 статьи 250 Налогового кодекса РФ.

Аналогичная позиция выражена в письме Минфина России от 8 февраля 2010 г. № 03-02-07/1-52.

Исключением из этого правила является безвозмездная помощь, полученная от учредителя, доля участия которого в уставном капитале составляет более 50 процентов или в уставном капитале которого организация имеет долю участия, превышающую половину вкладов. Такая помощь не учитывается при определении налоговой базы при условии, что в течение года полученное имущество (кроме денег) не будет передано третьим лицам. Об этом сказано в подпункте 11 пункта 1 статьи 251 Налогового кодекса РФ.

В отношении безвозмездной помощи, размер которой превышает 3000 руб. возможность применения данного порядка подтверждает арбитражная практика (см. например, постановления ФАС Северо-Западного округа от 23 декабря 2005 г. № А56-4986/2005, Поволжского округа от 6 декабря 2007 г. № А65-5602/2007-СА1-7). Вместе с тем, существуют и противоположные судебные решения (см. например, постановления ФАС Московского округа от 5 декабря 2005 г. № КА-А40/11321-05, от 30 июня 2005 г. № КА-А40/3222-05). В них судьи указывают, что при налогообложении прибыли стоимость безвозмездно полученного имущества не учитывается, только если одновременно соблюдаются условия подпункта 11 пункта 1 статьи 251 Налогового кодекса РФ и статьи 575 Гражданского кодекса РФ.

Поэтому в сложившейся ситуации организации целесообразно оформить полученное финансирование от учредителя договором беспроцентного займа или (если речь идет об ООО) как вклад в имущество.

Увеличение чистых активов

Если участник (акционер) передал организации имущество, имущественные или неимущественные права, чтобы увеличить чистые активы, то независимо от его доли в уставном (складочном) капитале полученные активы (их денежную оценку) не включают в налоговую базу по налогу на прибыль. При этом полученное в целях увеличения чистых активов имущество не включают в доходы, даже если оно будет передано третьим лицам.

Такой порядок следует из подпункта 3.4 пункта 1 статьи 251 Налогового кодекса РФ и подтверждается письмами Минфина России от 20 февраля 2012 г. № 03-11-06/2/26 и ФНС России от 22 ноября 2012 г. № ЕД-4-3/19653. Несмотря на то что письмо Минфина России адресовано налогоплательщикам, применяющим упрощенку, выводами, которые в нем содержатся, могут руководствоваться и организации на общей системе налогообложения (подп. 1 п. 1.1 ст. 346.15 НК РФ).

Данное правило распространяется и на те ситуации, когда в соответствии с российским законодательством, учредительными документами или по желанию участников (акционеров) задолженность общества перед ними уменьшается или прекращается и одновременно увеличиваются чистые активы. Например, если общество не исполнило обязательства перед участником (акционером) по договору займа, он может передать предмет займа на увеличение чистых активов, прекратив тем самым обязательства общества по договору (письмо ФНС России от 20 июля 2011 г. № ЕД-4-3/11698).

В то же время проценты, начисленные по такому займу и списанные путем прощения долга, не признаются безвозмездно полученным имуществом в целях увеличения чистых активов. Фактически эти средства обществу не передаются и должны включаться в состав внереализационных доходов на основании пункта 18 статьи 250 Налогового кодекса РФ. Такие разъяснения даны в письме ФНС России от 2 мая 2012 г. № ЕД-3-3/1581.

Пример отражения в бухучете и при налогообложении основного средства, безвозмездно поступившего от учредителей на увеличение чистых активов. Организация применяет общую систему налогообложения

По результатам 2013 года ООО «Торговая фирма Гермес» выявила, что размер чистых активов меньше уставного капитала.

В марте 2014 года один из участников А.С. Глебова решила внести имущественный вклад в общество с целью увеличения чистых активов – компьютер Sony VAIO VPC-L22Z1R/B стоимостью 78 000 руб. В этом же месяце на общем собрании участников это решение было одобрено и закреплено в протоколе. Компьютер передан Глебовой обществу и введен в эксплуатацию в том же месяце. В марте в бухучете «Гермеса» сделаны следующие записи:

Дебет 08 Кредит 83 субсчет «Вклад Глебовой на увеличение чистых активов»

– 78 000 руб. – учтено основное средство, полученное от Глебовой для увеличения чистых активов;

Дебет 01 субсчет «Основное средство в эксплуатации» Кредит 08

– 78 000 руб. – принято к учету и введено в эксплуатацию основное средство.

При расчете налога на прибыль стоимость безвозмездно полученного компьютера не учитывается (подп. 3.4 п. 1 ст. 251 НК РФ).

Ситуация: можно ли при расчете налога на прибыль учесть расходы, оплаченные за счет финансовой помощи от учредителя? Доля учредителя в уставном капитале превышает 50 процентов

После того как организация оприходовала денежные средства, безвозмездно полученные от учредителя, они становятся ее собственностью. Поэтому их использование нужно рассматривать как расходование собственных средств. Соответственно, затраты, оплаченные за счет этих средств, можно учесть при расчете налога на прибыль при условии, что они экономически обоснованны и документально подтверждены (п. 1 ст. 252 НК РФ).

Аналогичная точка зрения отражена в письмах Минфина России от 20 марта 2012 г. № 03-03-06/1/142, от 29 июня 2009 г. № 03-03-06/1/431, от 21 января 2009 г. № 03-03-06/1/27 и подтверждена арбитражной практикой (см. например, постановления ФАС Северо-Западного округа от 12 апреля 2007 г. № А56-13199/2006, Волго-Вятского округа от 28 августа 2006 г. № А29-13543/2005а).

Пример отражения в бухучете и при налогообложении расходов, оплаченных за счет денежной финансовой помощи учредителя. Доля учредителя в уставном капитале организации составляет 55 процентов

В феврале учредитель ООО «Торговая фирма Гермес» А.В. Львов оказал организации безвозмездную финансовую помощь в денежной форме. Деньги были предоставлены на пополнение собственных оборотных средств. Размер помощи – 150 000 руб. В этом же месяце полученные деньги были направлены на покупку материалов. Стоимость приобретенных материалов – 150 000 руб. (в т. ч. НДС – 22 881 руб.). В марте материалы были отпущены в производство.

Организация применяет метод начисления. Налог на прибыль уплачивает помесячно.В учете организации сделаны проводки.

В феврале:

Дебет 51 Кредит 91-1

– 150 000 руб. – получены денежные средства от учредителя;

Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 99

– 30 000 руб. (150 000 руб. × 20%) – отражен постоянный налоговый актив;

Дебет 60 Кредит 51

– 150 000 руб. – перечислены денежные средства поставщику материалов;

Дебет 10 Кредит 60

– 127 119 руб. – оприходованы материалы;

Дебет 19 Кредит 60

– 22 881 руб. – отражен «входной» НДС;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– 22 881 руб. – принят к вычету «входной» НДС.

В марте:

Дебет 20 Кредит 10

– 127 119 руб. – списаны в производство материалы.

При расчете налога на прибыль в феврале бухгалтер «Гермеса» не включил в состав доходов денежные средства, полученные от учредителя. При расчете налога на прибыль в марте стоимость материалов, списанных в производство, была учтена в составе расходов.

При расчете НДС средства, полученные от учредителя (участника, акционера) в качестве безвозмездной помощи, не учитывайте. Объясняется это тем, что поступление денег облагается НДС только в том случае, если оно связано с расчетами за реализованные товары (работы, услуги) (подп. 2 п. 1 ст. 162 НК РФ). Оказание безвозмездной финансовой помощи в денежной форме реализацией не признается. Аналогичная точка зрения отражена в письме Минфина России от 9 июня 2009 г. № 03-03-06/1/380.

Ситуация: можно ли принять к вычету НДС по товарам (работам, услугам), которые были приобретены за счет средств, безвозмездно полученных от учредителя (участника, акционера)?

Условия, при которых организация вправе принять к вычету «входной» НДС, определены в статьях 171 и 172 Налогового кодекса РФ. От того, за счет каких источников были приобретены товары (работы, услуги), право организации-покупателя на вычет по НДС не зависит. Поэтому в рассматриваемой ситуации «входной» НДС можно принять к вычету на общих основаниях.

Аналогичная точка зрения отражена в письмах Минфина России от 29 июня 2009 г. № 03-03-06/1/431, от 6 июня 2007 г. № 03-07-11/152 и подтверждена арбитражной практикой (см. например, постановления ФАС Волго-Вятского округа от 28 августа 2006 г. № А29-13543/2005а, от 17 ноября 2005 г. № А29-933/2005а, Московского округа от 12 марта 2008 г. № КА-А40/1240-08).

Порядок учета финансовой помощи при расчете единого налога при упрощенке зависит от доли учредителя (участника, акционера) в уставном капитале организации.

Безвозмездно полученное имущество не включается в состав доходов, если:

- уставный капитал организации-получателя более чем на 50 процентов состоит из вкладов гражданина-учредителя (участника, акционера);

- уставный капитал организации-учредителя более чем на 50 процентов состоит из вкладов организации-получателя финансовой помощи.

При этом полученное имущество не признается доходом для целей налогообложения при условии, что в течение года оно не будет передано третьим лицам. Если же имущество (часть имущества) передано третьим лицам до истечения года, то его стоимость (стоимость переданной части) увеличивает базу по единому налогу на упрощенке.

Исключение сделано в отношении денежных средств. Деньги, поступившие от учредителя (участника, акционера) в качестве финансовой помощи, организация-получатель может сразу же расходовать по своему усмотрению.

Такой порядок следует из положений статьи 346.15, пункта 8 статьи 250, подпункта 11 пункта 1 статьи 251 Налогового кодекса РФ и писем Минфина России от 18 апреля 2011 г. № 03-03-06/1/243, от 9 июня 2009 г. № 03-03-06/1/380. Хотя приведенные письма посвящены порядку учета финансовой помощи при расчете налога на прибыль, их положения могут быть распространены и на расчет единого налога при упрощенке.

Данный порядок распространяется на все организации вне зависимости от их формы собственности (письмо Минфина России от 9 ноября 2006 г. № 03-03-04/1/736).

Если доля учредителя в уставном капитале составляет 50 или менее процентов, имущество, безвозмездно полученное от учредителя (участника, акционера), учитывайте в составе внереализационных доходов (ст. 346.15 и п. 8 ст. 250 НК РФ). Доход признавайте:

- в день поступления денег на расчетный счет или в кассу;

- на дату поступления имущества (например, оформления акта приема-передачи).

Это следует из положений пункта 1 статьи 346.17 Налогового кодекса РФ.

Если участник (акционер) передал организации имущество, имущественные или неимущественные права, чтобы увеличить чистые активы, то независимо от его доли в уставном (складочном) капитале полученные активы (их денежную оценку) не включают в налоговую базу по единому налогу на упрощенке (подп. 1 п. 1.1 ст. 346.15, подп. 3.4 п. 1 ст. 251 НК РФ). При этом полученное в целях увеличения чистых активов имущество не включают в доходы, даже если оно будет передано третьим лицам (письмо Минфина России от 20 февраля 2012 г. № 03-11-06/2/26).

Объектом налогообложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК РФ). Поэтому доходы в виде финансовой помощи, как правило, на расчет ЕНВД не влияют.

По общему правилу если доля учредителя (участника, акционера) в уставном капитале организации составляет 50 процентов и менее, то у организации – получателя финансовой помощи возникает внереализационный доход (п. 8 ст. 250, подп. 11 п. 1 ст. 251 НК РФ). Действующее налоговое законодательство не содержит механизма распределения внереализационных доходов между разными видами деятельности. Если организация не может определить принадлежность внереализационного дохода к тому или иному виду деятельности, то всю его сумму следует включить в налоговую базу по налогу на прибыль и начислить налог по ставке 20 процентов. Такой позиции придерживается Минфин России в письме от 15 марта 2005 г. № 03-03-01-04/1/116.

Но если участник (акционер) передал организации имущество, имущественные или неимущественные права, чтобы увеличить чистые активы, то независимо от его доли в уставном (складочном) капитале полученные активы (их денежную оценку) не включают в налоговую базу по налогу на прибыль (подп. 3.4 п. 1 ст. 251 НК РФ).

Решение учредителя о покрытии убытка образец

Если собственниками будет принято решение о погашении убытка отчетного года за счет нераспределенной прибыли прошлых лет, то на основании этого решения в учете может быть сделана, например, такая запись:

Дебет 84, субсчет Нераспределенная прибыль Кредит 84, субсчет Непокрытый убыток

- нераспределенная прибыль прошлых лет направлена на погашение убытка.

Решение собственников о покрытии убытков отчетного года - это факт хозяйственной деятельности организации, который имеет место не в отчетном, а в следующем году.

Поэтому отражать в бухгалтерском учете такое решение необходимо в следующем отчетном периоде (п. 3 ПБУ 7/98 События после отчетной даты (далее - ПБУ 7/98)).

Решение собственников о покрытии убытков отчетного года - это факт хозяйственной деятельности организации, который имеет место не в отчетном, а в следующем году.

Поэтому отражать в бухгалтерском учете такое решение необходимо в следующем отчетном периоде (п. 3 ПБУ 7/98 События после отчетной даты (далее - ПБУ 7/98)).

да тоже прочла в К+, печалька блин, опять что ли всё переделывать, как то поздно спохватилась с этим убытком:(

придется переделывать бух. отчетность, завтра посмотрю, может все так же и заполняется, мечты мои мечты :rolleyes:

Образец решения Ед.учредителя - Решение о распределении прибыли

Может, у кого есть образец решения Единственного участника ООО об утверждении итогов деятельности за год, о нераспределении прибыли по итогам года (дивиденды не выплачивались) - все осталось на Обществе.

Примерно это будет указано так:

1. Утвердить годовой отчет, годовую бухгалтерскую отчетность, в том числе отчет о прибылях и убытках Общества по итогам 2012 года,

2. Прибыль в размере ____ руб. по итогам 2012 года не распределять.

И вопрос на засыпку:

1. Какой пункт Закона, гласит о невозможности использовании прибыли участника по своему усмотрению кроме распределения на дивиденды, никак не найду?

2. Получается прибыль общества нельзя направить:

на развитие Общества

на резервный фонд имущества Общества

на резервный фонд предстоящих отпусков

Практика учредительного финансирования Попав в затруднительное финансовое положение, когда буквально все потенциальные кредиторы отказываются участвовать в судьбе компании, снабдив ее необходимым количеством денежных ресурсов, помощь можно ожидать только от собственников бизнеса - учредителей организации. Интересно, что бухгалтерский и налоговый учет подобных вливаний разнится в зависимости от того, какой именно метод оказания поддержки выбрали владельцыАвтор: А. Тараненко

Финпомощь учредителяВ условиях финансового кризиса организации могут испытывать затруднения с привлечением заемных средств, возникают перебои в расчетах с контрагентами, становится проблематичным уплачивать обязательные платежи. Все это мешает фирмам нормально вести бизнес. В подобных ситуациях нередко на помощь приходят учредители, оказывая финансирование с целью пополнения оборотных средств, необходимых для того, чтобы не допустить простоев в деятельности, а порой и вовсе предотвращая таким образом полную ликвидацию компании. Итак, учредитель может оказать организации финансовую помощь:

При этом подобная поддержка может осуществляться собственниками в следующих формах:

Рассмотрим каждый из этих способов финансирования подробнее.

Учредительный заемДанный способ поддержания предприятия на плаву является наиболее распространенным. При этом учредитель может предоставить заем как под проценты, так и на бесплатной основе.

Независимо от того, какую сумму учредитель одалживает организации, подобную передачу средств необходимо подкрепить договором в письменной форме (п. 1 ст. 808 ГК). В данном контракте необходимо либо указать размер процентов, которые собственник желает получить в результате предоставления займа, либо прописать условие бесплатности, если заем беспроцентный. В противном случае фирма будет обязана выплатить учредителю проценты исходя из ставки рефинансирования, действующей на дату возврата займа (или его части). Кроме того, в контракте необходимо оговорить и порядок выплаты процентов, иначе организация будет вынуждена выплачивать проценты по займу каждый месяц до его полного погашения.

В тех случаях когда заем выдается под проценты, во внимание необходимо принимать положения статьи 269 Налогового кодекса, регулирующей особенности отнесения процентов по долговым обязательствам к расходам. Поскольку в последнее время ставка рефинансирования Центробанка меняется довольно часто, то для того чтобы не возникало проблем при расчете процентов, проще прописать фиксированный размер ставки, который не будет зависеть от ЦБ. А вот если такое условие в договоре не предусмотреть, то для расчета процентов нужно будет пользоваться текущей ставкой рефинансирования на конец каждого месяца.

Наиболее простой способ финансирования собственного бизнеса - беспроцентный заем. Такой вариант привлекателен тем, что сумма материальной выгоды, которая возникает вследствие экономии на процентах, налогом на прибыль не облагается. Связано это с тем, что Налоговый кодекс не содержит оснований, по которым можно было бы рассчитывать доход от беспроцентного займа.

Выдача займа не подлежит обложению НДС и налогом на прибыль. Так, на основании подпункта 15 пункта 3 статьи 149 Налогового кодекса НДС не облагаются операции по предоставлению займов в денежной форме, а также оказание соответствующих финансовых услуг. При расчете налога на прибыль деньги, полученные (возвращенные) по договору займа, в состав доходов (расходов) не включаются (подп. 10 п. 1 ст. 251 и п. 12 ст. 270 НК). Обратите внимание, в тех случаях, когда учредитель предоставляет заем на условиях платности, при расчете налога на прибыль сумму процентов можно учесть лишь в пределах норм (п. 1 ст. 269 и подп. 2 п. 1 ст. 265 НК).

Безвозмездная передача средствБезвозмездная передача денежных средств или иного имущества, пожалуй, самый удобный способ, с помощью которого совладелец может помочь своей компании. Бухгалтерский учет таких пожертвований будет зависеть как от периода, в котором учредитель передал деньги, так и от цели, для осуществления которой были произведены финансовые вливания. Например, если деньги поступают в течение года фактически на любые цели (покупка сырья и основных средств, погашение старых долгов и так далее), то в бухгалтерском учете данные суммы отражаются в составе прочих доходов (п. 7 ПБУ 9/99 Доходы организации, утвержденного приказом Минфина от 6 мая 1999 г. 32н далее - ПБУ 9/99). Эта операция отражается проводкой:

Дебет 50 (51) Кредит 91-1

- отражено безвозмездное поступление денежных средств от учредителя.

Кроме того, предоставлять средства своей организации учредитель может и на конкретные цели, например на покрытие убытка. В данном случае поступление денег происходит в конце года, поэтому счет 91 использовать нецелесообразно. Связано это с тем, что оказание денежной помощи на покрытие убытков происходит поле отчетной даты (п. 3 ПБУ 7/98 События после отчетной даты, утвержденного приказом Минфина от 25 ноября 1998 г. 56н далее - ПБУ 7/98). Для отражения такой операции нужно использовать счет 84 Нераспределенная прибыль (непокрытый убыток), причем в бухучете отчетного периода эти сведения не фиксируются (п. 10 ПБУ 7/98).

Для того чтобы учесть поступившую финансовую помощь на покрытие убытка, используется счет 75 Расчеты с учредителями, к которому отрывается субсчет Денежные средства учредителей, направленные на погашение убытка. В бухучете эта операция отражается следующим образом. Сперва принимается решение о безвозмездном финансировании организации, что документально отражается протоколом общего собрания учредителей, а в том случае, если владелец один, - решением единственного учредителя.

Дебет 75 субсчет Денежные средства учредителей, направленные на погашение убытка Кредит 84

- принято решение о направлении финансирования учредителей на погашении убытка.

После того как денежные средства поступили на счет компании, делается проводка:

Дебет 50 (51) Кредит 75 субсчет Денежные средства учредителей, направленные на погашение убытка

- получены денежные средства от учредителей на покрытие убытка отчетного года.

Помимо денежных средств совладелец может отказать финансовую помощь, предоставив в безвозмездное пользование имущество. В бухгалтерском учете данные средства отражаются на забалансовом счете:

- принято к учету имущество, полученное в безвозмездное пользование от учредителя.

В составе доходов переданное учредителем имущество не отражается, так как безвозмездное право пользования имуществом доходом не признается (п. 2 и 7 ПБУ 9/99 ).

Что касается налогового учета финансовой помощи, то при расчете налога на прибыль основополагающее значение имеет доля учредителя в уставном капитале. Так, если доля данного владельца в уставном капитале принимающей организации превышает 50 процентов, то безвозмездно полученные денежные средства и имущество в состав доходов не включаются (подп. 11 п. 1 ст. 251 НК).

Если же доля учредителя в уставном капитале составляет менее 50 процентов, безвозмездно полученное от него имущество или денежные средства отражаются в составе внереализационных доходов (п. 8 ст. 250 НК). Датой их признания в таком случае считается либо день поступления денег на расчетный счет или в кассу, либо на число подписания акта приемки-передачи имущества. Указанный порядок должен применяться независимо от того, какой метод применяет организация: начисления (подп. 1 и 2 п. 4 ст. 271 НК) или кассовый (п. 2 ст. 273 НК РФ).

В том случае если имущество не увеличивает базу по налогу на прибыль, в бухгалтерском и налоговом учете возникает постоянная разница, с которой нужно рассчитать постоянный налоговый актив (п. 7 ПБУ 18/02 Учет расчетов по налогу на прибыль организаций, утвержденного приказом Минфина от 19 ноября 2002 г. 114н). Когда переданное имущество увеличивает базу по налогу на прибыль, однако не отражается в составе доходов, возникает постоянная разница, с которой необходимо рассчитать постоянное налоговое обязательство.

Полученные и оприходованные деньги становятся собственностью организации, а значит, их расходование отражается так же, как и трата средств фирмы. При расчете налога на прибыль расходы, оплаченные за счет полученных от учредителя сумм, можно учесть при условии, что они документально подтверждены и экономически обоснованы, то есть соответствуют требованиям статьи 252 Налогового кодекса. Такой вывод подтверждается письмом Минфина от 23 января 2008 г. 03-03-05/2.

Иванов И.И. является учредителем ЗАО Респект, его доля в уставном капитале составляет 60%. ЗАО Респект применяет метод начисления, налог на прибыль уплачивает помесячно. В марте Иванов И. И. в связи с финансовыми сложностями, возникшими в компании, принял решение оказать организации финансовую помощь в виде безвозмездной передачи денежных средств в сумме 118 000 рублей.

ЗАО направило денежные средства на пополнение оборотных средств, а именно на покупку материалов стоимостью 118 000 рублей (в том числе НДС - 18 000 рублей). В мае материалы были задействованы в производстве.

Бухгалтер ЗАО Респект отразил в учете эти операции следующими проводками.

Дебет 51 Кредит 91-1

- 118 000 руб. - получены денежные средства от учредителя

Дебет 68 субсчет Расчеты по налогу на прибыль Кредит 99

- 23 600 руб. (118 000 руб. × 20%) - отражен постоянный налоговый актив

Дебет 60 Кредит 51

- 118 000 руб. - перечислены денежные средства поставщику материалов

Дебет 68 субсчет Расчеты по НДС Кредит 19

- 18 000 руб. - принят к вычету входной НДС.

Дебет 20 Кредит 10

- 100 000 руб. - списаны в производство материалы.

При расчете НДС средства, которые учредитель предоставляет организации в виде безвозмездной финансовой помощи, в налоговую базу не включаются, ведь подобная передача не считается реализацией. Напомним, что поступление денег облагается НДС только в том случае, если оно связано с расчетами за реализованные товары, работы, услуги (подп. 2 п. 1 ст. 162 НК).

Вклад в имущество ОООТакой вид финансовой помощи, как вклад в имущество или в уставный капитал, могут оказывать только учредители общества с ограниченной ответственностью. Данное право обусловлено положениями пункта 1 статьи 27 Закона от 8 февраля 1998 г. 14-ФЗ Об обществах с ограниченной ответственностью. При этом внести денежные средства в качестве вклада в имущество учредитель вправе, только когда подобная возможность предусмотрена уставом общества.

Если учредитель решил профинансировать деятельность организации путем вклада в имущество, это не изменит размер и номинальную стоимость его доли в уставном капитале. Следовательно, если участник решит выйти из ООО, он не получит средства, внесенные им в имущество общества. Такой порядок касается и безвозмездного вклада в имущество.

Для того чтобы внести вклад в имущество, потребуется дополнительно созвать участников общества, провести общее собрание. Обратите внимание: оформление подобного вклада не требует процедуры государственной регистрации.

В бухгалтерском учете вклад учредителя в виде безвозмездно полученного имущества оценивается по текущей рыночной стоимости (п. 10.3 ПБУ 9/99 ). Для определения цены можно воспользоваться услугами оценщика.

Получив вклад учредителя в имущество общества, бухгалтер должен отразить это следующей проводкой:

Дебет 50 (51, 41,10, 08. ) Кредит 83

- поступили деньги (товары, материалы, основные средства) от учредителей в виде вклада в имущество организации.

При определении базы по налогу на прибыль вклад учредителя в имущество организации доходом не признается, если доля этого участника в уставном капитале превышает 50 процентов. В том случае если доля равна или меньше 50 процентов, стоимость полученного отражается в составе внереализационных доходов (п. 8 ст. 250 НК).

Единственным учредителем ООО Респект, испытывающего трудности с финансированием, является ЗАО Валенсия компани. Для устранения финансового дефицита ООО Респект получило от учредителя вклад в имущество, который составил 3 000 000 рублей.

Бухгалтер ЗАО Валенсия компани отразит эти операции в учете следующими проводками:

Дебет 91 субсчет Прочие расходы Кредит 76

- 3 000 000 руб. - принято решение учредителя о внесении вклада в имущество общества

Дебет 76 Кредит 51

- 3 000 000 руб. - перечислены денежные средства в качестве вклада в имущество общества

10.3.2. Распределение прибыли и покрытие убыткаВ соответствии с Планом счетов бухгалтерского учета, учет нераспределенной прибыли или непокрытого убытка ведется на счете 84 «Нераспределенная прибыль (непокрытый убыток)». К нему могут быть открыты три субсчета:

84-1 «Прибыль, подлежащая распределению»

84-2 «Непокрытый убыток»

84-3 «Нераспределенная прибыль прошлых лет».

Так как на счете 84 отражается сумма уценки в результате переоценки основных средств, то бухгалтер должен предусмотреть для этих целей отдельный субсчет 84-4 «Переоценка основных средств».

Заключительными записями декабря кредитовое сальдо по счету 99 «Прибыли и убытки» переносится на счет 84 «Нераспределенная прибыль (непокрытый убыток)».

Бухгалтер организации делает такую запись:

ДЕБЕТ 99 КРЕДИТ 84 субсчет 1 «Прибыль, подлежащая распределению».

Эта сумма представляет собой нераспределенную прибыль отчетного года. Она поступает в распоряжение организации и может быть израсходована в соответствии с решением собственников. Порядок использования нераспределенной прибыли по итогам прошедшего года определяется на общем собрании собственников.

Отчисления в резервный капитал

По решению общего собрания часть прибыли направляется в резервный капитал. Резервный капитал является часть собственного капитала предприятия. Он формируется за счет чистой прибыли предприятия и имеет строго целевое назначение. При этом в бухгалтерском учете делается запись:

ДЕБЕТ 84-1 КРЕДИТ 82 «Резервный капитал»

- отражена сумма резервного капитала, образованного за счет прибыли прошлого года. Резервный капитал акционерного общества должен составлять не менее 5% размера уставного капитала (п. 1 ст. 35 Закона № 208-ФЗ). Ежегодные отчисления в резервный фонд не должны быть менее 5% от своей чистой прибыли. Отчисления прекращаются, когда резервный фонд достигает размера, установленного уставом.

Общества с ограниченной ответственностью могут создать резервный капитал, если это предусмотрено уставом обществом (ст. 30 Закона № 14-ФЗ). Таким образом, если участники ООО решили создать резервный капитал, то нет никаких ограничений ни по порядку его формирования, ни по его размерам.

Средства резервного фонда имеют исключительно целевое назначение. Они могут быть израсходованы: -

на покрытие убытков общества -

на погашение облигаций общества в случае отсутствия иных средств -

на выкуп акций общества в случае отсутствия иных средств.

На другие цели средства резервного капитала использовать нельзя.

Дивиденды по итогам года

Оставшаяся часть прибыли направляется на выплату дивидендов учредителям и на выплату премий работникам организации по итогам года.

В бухгалтерском учете необходимо сделать такие записи:

ДЕБЕТ 84-1 КРЕДИТ 75 «Расчеты с учредителями» субсчет 2 «Расчеты по выплате доходов»

- отражена сумма начисленных дивидендов

ДЕБЕТ 84-1 КРЕДИТ 70

- отражена сумма премии для работников организации.

В ООО часть прибыли организации, предназначенная для распределения между ее участниками, распределяется пропорционально их долям в уставном капитале.

Законом «Об акционерных обществах» и Законом «Об обществах с ограниченной ответственностью» установлены некоторые ограничения на выплату дивидендов (см. табл.). 1 2 3 АО не вправе выплачивать объявленные дивиденды по акциям, ООО не вправе выплачивать участникам общества прибыль, решение о распределении которой между участниками общества принято 1. Если на день выплаты общество отвечает признакам несостоятельности (банкротства) или если указанные признаки появятся у общества в результате выплаты дивидендов.

2. Если на день выплаты стоимость чистых активов общества меньше суммы его уставного капитала, резервного фонда и превышения над номинальной стоимостью определенной уставом общества ликвида- ционной стоимости размещенных привилегированных акций либо станет меньше указанной суммы в резуль- тате выплаты дивидендов.

3. В иных случаях, предусмотренных федеральными законами. 1. Если на момент выплаты общество отвечает признакам несостоятельно- сти (банкротства) или если указанные признаки появятся у общества в ре- зультате выплаты.

2. Если на момент выплаты стоимость чистых активов общества меньше его уставного капитала и резервного фонда или станет меньше их размера в результате выплаты.

3. В иных случаях, предусмотренных федеральными законами. Что касается акционерных общество, то статьей 43 Закона № 208-ФЗ установлены дополнительные ограничения на принятие решение о выплате дивидендов.

Первый случай, когда акционерным обществом не принято решение о полной выплате дивидендов по всем типам привилегированных акций, которые предоставляют преимущество в очередности получения дивидендов перед привилегированными акциями этого типа. В этой ситуации АО не вправе принимать решение (объявлять) о выплате дивидендов по привилегированным акциям определенного типа, по которым размер дивиденда определен уставом общества (п. 3 ст. 43 Закона № 208-ФЗ).

Второй случай, когда акционерным обществом не принято решение о выплате в полном размере дивидендов по всем типам привилегированных акций, размер дивидендов по которым определен уставом общества. В этой ситуации АО не вправе принимать решение (объявлять) о выплате дивидендов по обыкновенным акциям и привилегированным акциям, размер дивидендов по которым не определен (п. 2 ст. 43 Закона № 208-ФЗ).

В акционерных обществах размер годовых дивидендов не может быть больше рекомендованного советом директоров (наблюдательным советом) общества (п. 3 ст. 42 Закона № 208-ФЗ).

Расходы социального характера

По решению общего собрания акционеров (участников) часть чистой прибыли может быть направлена на финансирование расходов, которые не включаются в расходы по обычным видам деятельности.

Например, на выплату материальной помощи сотрудникам, на приобретение подарков для них или на организацию праздничного мероприятия.

В этом случае сумма чистой прибыли, которая выделена на эти мероприятия, должна быть отражена на счете 84 «Нераспределенная прибыль (непокрытый убыток)» обособленно. Для этого можно использовать дополнительный субсчет 4 «Расходы социального характера».

При этом в бухгалтерском учете необходимо сделать такую запись: ДЕБЕТ 84-1 КРЕДИТ 84-4

- отражена сумма чистой прибыли, которая по решению собственников направлена на финансирование расходов социального характера в 2007 году.

В течение года расходы, на которые собственники организации выделили часть чистой прибыли, должны финансироваться за счет этого источника. Например: ДЕБЕТ 84-4 КРЕДИТ 70 -

отражена сумма материальной помощи, выделенной работнику организации. ДЕБЕТ 84-4 КРЕДИТ 76 -

отражены расходы на приобретение подарков для работников организации.

Возможно, что организация в течение следующего использует не всю сумму чистой прибыли, выделенной собственниками на социальные расходы. В конце года сумму остатка по субсчету 84-4 необходимо присоединить к прибыли, подлежащей распределению.

В бухгалтерском учете эта операция отражается следующим образом: ДЕБЕТ 84-4 КРЕДИТ 84-1

- списан остаток чистой прибыли, не использованный в течение года на расходы социального характера.

На общем собрании акционеров (участников) будет принято решение о том, куда будет направлена указанная сумма.

Распределение прибыли на другие цели

По решению общего собрания акционеров чистая прибыль может быть использована на увеличение номинальной стоимости акций АО или на увеличение уставного капитала ООО.

После государственной регистрации изменений в учредительных документах в бухгалтерском учете будет сделана такая запись:

ДЕБЕТ 84-1 КРЕДИТ 80 «Уставный капитал»

- увеличен уставный капитал за счет нераспределенной прибыли прошлых лет или отчетного года. Если общее собрание решило направить нераспределенную прибыль на погашение убытков прошлых лет, в

учете делается проводка:

ДЕБЕТ 84-1 КРЕДИТ 84 субсчет 2 «Непокрытый убыток»

- чистая прибыль направлена на погашение убытков прошлых лет.

После того, как в учете отражено использование прибыли, сальдо по субсчету «Прибыль, подлежащая распределению» счета 84 показывает сумму нераспределенной прибыли. Ее можно перенести на соответствующий субсчет:

ДЕБЕТ 84-1 КРЕДИТ 84-3

- отражена сумма нераспределенной прибыли предприятия.

ПРИМЕР На утверждение годового собрания акционеров ОАО «Заря» была представлена годовая бухгалтерская отчетность.

По итогам работы за 2007 год ОАО «Заря» получило прибыль в размере 200 000 руб.

Уставной капитал общества составляет 400 000 руб. Размер резервного капитала, сформированного в прошлые годы, равен 5000 руб. то есть он меньше, чем установлен законодательством (400 000 руб. х 5% = 20 000 руб.). Поэтому общее собрание акционеров, состоявшееся 10 марта 2008 года, решило направить часть прибыли в размере 10 000 руб. (200 000 руб. х 5%%) на пополнение резервного капитала.

Кроме того, общее собрание акционеров приняло решение, направить на погашение убытков прошлых лет 7000 руб. а также: -

на выплату дивидендов учредителям - 100 000 руб. -

на премирование сотрудников по итогам года - 40 000 руб. -

на проведение корпоративной вечеринки по случаю юбилея генерального директора организации- 20 000 руб.

Остальная сумма чистой прибыли в размере 23 000 руб. осталась нераспределенной.

В бухгалтерском учете АО «Заря» были сделаны следующие записи:

31 декабря 2007 г.

ДЕБЕТ 99 КРЕДИТ 84-1

- 200 000 руб. - отражена сумма нераспределенной прибыли отчетного года 10 марта 2008 г.

ДЕБЕТ 84-1 КРЕДИТ 82 -

10 000 руб. - часть прибыли направлена на формирование резервного капитала ДЕБЕТ 84-1 КРЕДИТ 84-2 -

7 000 руб. - погашен убыток прошлых лет

ДЕБЕТ 84-1 КРЕДИТ 75-2 -

100 000 руб. - часть прибыли отчетного года направлена на выплату дивидендов учредителям ДЕБЕТ 84-1 КРЕДИТ 70 -

40 000 руб. - часть прибыли передана на премирование сотрудников организации ДЕБЕТ 84-1 КРЕДИТ 84-4 -

20 000 руб. - отражена сумма чистой прибыли, зарезервированная для финансирования расходов по проведению корпоративной вечеринки

ДЕБЕТ 84-1 КРЕДИТ 84-3

- 25 000 руб. - списана сумма чистой прибыли организации, которая осталась нераспределенной.

Покрытие убытков отчетного года

Если по итогам года организация получила убыток, то общее собрание учредителей решает, за счет каких источников можно ее покрыть. Как и распределение прибыли, покрытие убытка будет отражаться в бухгалтерском учете только в следующем году.

Нераспределенная прибыль прошлых лет

Непокрытый убыток отчетного года учитывается по дебету субсчета 84-2. Он может быть погашен за счет нераспределенной прибыли прошлых лет, которая числиться по кредиту субсчета 84-3.

На основании протокола общего собрания акционеров (учредителей) в бухгалтерском учете необходимо сделать такую запись:

- убыток отчетного года погашен за счет нераспределенной прибыли прошлых лет.

Кроме того, убыток отчетного года может быть погашен за счет чистой прибыли, которая направлялась на финансирование в 2006 году расходов социального характера, но была использована не полностью. Как мы уже говорили, остаток этой суммы бухгалтер в конце года списал на субсчет 84-1 «Прибыль, подлежащая распределению».

Если общее собрание собственников примет решение о том, чтобы направить ее на погашение убытков отчетного года, то запись в бухгалтерском учете организации будет такая: ДЕБЕТ 84-1 КРЕДИТ 84-2

- убыток отчетного года погашен за счет чистой прибыли прошлых лет.

Можно ли использовать добавочный капитал?

Добавочный капитал - это часть собственного капитала организации, которая показывает общую собственность ее участников и является самостоятельным показателем отчетности.

Учет добавочного капитала ведется на счете 83 «Добавочный капитал». По кредиту этого счета отражается формирование добавочного капитала, а по дебету - использование средств добавочного капитала.

Источниками формирования добавочного капитала коммерческой организации служат суммы: -

дооценки объектов основных средств при проведении переоценки -

положительной курсовой разницы в случае погашения задолженности по взносам в уставный капитал, выраженный в иностранной валюте.

Как правило, суммы, учтенные по дебету счета 83, не списываются. Однако в некоторых случаях снижение величины добавочного капитала все же возможно. Такие случаи указаны в Инструкции по применению Плана счетов бухгалтерского учета. Они могут быть связаны: -

с уменьшением стоимость объектов основных средств на дату переоценки, которые раньше подвергались дооценке -

с выбытием объектов основных средств, которые были дооценены в ходе переоценки -

с распределением сумм добавочного капитала между учредителями -

с увеличением уставного капитала предприятия.

Направление сумм добавочного капитала на покрытие убытков в Инструкции не предусмотрено.

Уменьшение уставного капитала

Убыток, полученный по итогам отчетного года, можно погасить, уменьшив уставный капитал организации до величины чистых активов. Обычно это делается в том случае если по окончании второго и каждого последующего финансового года стоимость чистых активов общества оказывается меньше его уставного капитала. В этом случае организация обязана объявить об уменьшении своего уставного капитала до величины, не превышающей стоимости его чистых активов. Такое положение установлено пунктом 4 статьи 35 Закона РФ № 208-ФЗ и пунктом 3 статьи 20 Закона РФ № 14-ФЗ.

После того, как общество приняло решение об уменьшении своего уставного капитала, оно должно: -

уведомить об этом всех известных кредиторов общества -

опубликовать сообщение о принятом решении в органе печати, в котором публикуются данные о государственной регистрации юридических лиц.

На это акционерному обществу или обществу с ограниченной ответственностью отводится 30 дней (п. 1 ст. 30 Закона РФ № 208-ФЗ, п. 4 ст. 20 Закона РФ № 14-ФЗ). В течение 30 дней с даты направления им уведомления или с даты опубликования сообщения о решении общества, кредиторы могут письменно потребовать досрочного прекращения или исполнения соответствующих обязательств общества и возмещения им убытков.

После того, как соответствующие изменения, внесенные в учредительные документы, пройдут государственную регистрацию, в бухгалтерском учете необходимо сделать такую проводку: ДЕБЕТ 80 КРЕДИТ 84-2

- уставный капитал уменьшен до величины чистых активов. Использование резервного капитала

Резервный фонд общества используется для покрытия его убытков в случае отсутствия иных средств (п. 1

ст. 35 Закона № 208-ФЗ).

При этом на основании протокола общего собрания учредителей делается запись: ДЕБЕТ 82 «Резервный капитал» КРЕДИТ 84-2

- за счет средств резервного капитала погашен убыток отчетного года.

Кроме того, убыток может покрываться за счет целевых взносов учредителей, если такое решение примет общее собрание учредителей.

Тогда в бухгалтерском учете будет сделана такая запись: ДЕБЕТ 75 субсчет 1 КРЕДИТ 84-2

- убыток отчетного года погашен за счет целевых взносов учредителей.

Если источников для покрытия убытка отчетного года недостаточно, то сумма непокрытого убытка будет отражаться по дебету субсчета 84-2.

ПРИМЕР На утверждение годового собрания акционеров ООО «Прометейй» была представлена годовая бухгалтерская отчетность. Показатели третьего раздела бухгалтерского баланса включают в себя: -

уставный капитал общества - 10 000 руб. -

добавочный капитал в виде прироста стоимости имущества по переоценке - 3000 руб. -

резервный капитал, образованный в соответствии с учредительными документами в прошлые годы, - 1000 руб. -

нераспределенная прибыль прошлых лет - 4000 руб.

По результатам работы за 2006 год ООО «Прометей» получило убыток в размере 6000 руб.

10 марта 2007 года состоялось общее собрание учредителей, на котором был утвержден годовой отчет организации. На погашение убытков была направлена вся нераспределенная прибыль прошлых лет в размере 4000 руб. а также средства резервного капитала в размере 1000 руб.

Таким образом, убыток в размере 1 000 руб. остался непокрытым.

В бухгалтерском учете ООО «Прометей» были сделаны такие записи:

31 декабря 2006 г.

ДЕБЕТ 84-2 КРЕДИТ 99

- 6000 руб. - списан убыток отчетного года 10 марта 2006 г.

Отражение убытка в балансе

Данные о непокрытых убытках отчетного года и прошлых лет отражаются в разделе III Капитал и резервы бухгалтерского баланса. Расшифровка изменения статей этого раздела приводится в отчете об изменении капитала (форма 3 ).

В месячных и квартальных балансах по статье Чистая прибыль (убыток) отчетного периода (стр.440 баланса) показывается сумма полученного убытка, учитываемого на счете 99 Прибыли и убытки, со знаком минус.

В годовом бухгалтерском балансе по данной статье ставится прочерк.

Если в учетной политике организации предусмотрено ежемесячное (ежеквартальное) закрытие счета 99 Прибыли и убытки, то данную статью не следует заполнять в месячном и квартальном бухгалтерском балансе.

По статье Нераспределенная (неиспользованная) прибыль (непокрытый убыток) (стр.450) показывается сумма убытка, непокрытого в прошлые и отчетные периоды и учитываемого по счету 84 Нераспределенная прибыль (непокрытый убыток) (по соответствующим субсчетам), со знаком минус.

Полученные убытки также следует указывать в форме 2 отчетности. В стр.200, 250-290 необходимо заполнить суммы доходов и расходов, отражаемых на счете 99 Прибыли и убытки.

По статье Прибыль (убыток) (стр.200) приводится полученный за отчетный период финансовый результат деятельности организации, который слагается из данных статей Прибыль (убыток) от реализации товаров, продукции, работ, услуг (стр.070), Прибыль (убыток) от операционных доходов и расходов (стр.120) и Прибыль (убыток) от внереализационных доходов и расходов (стр.160).

По статье Чистая прибыль (убыток) (стр.300) приводится величина конечного финансового результата деятельности организации - чистая прибыль или чистый убыток, подлежащие перенесению на счет 84 Нераспределенная прибыль (непокрытый убыток) и покрытию или распределению в соответствии с законодательством или учетной политикой организации: ежемесячно, ежеквартально или в конце отчетного года.

По статье Непокрытый убыток - всего (стр.070 формы 3) показывается сумма полученного организацией убытка, образованного по счетам 99 Прибыли и убытки и 84 Нераспределенная прибыль (непокрытый убыток) (или по счету 84 Нераспределенная прибыль (непокрытый убыток) после закрытия статей бухгалтерского баланса (форма 1 ) (п.129 Инструкции № 19).

Справочно по группе стр.071-078 источники покрытия убытков отчета на конец года отражаются данные о собственных (капитал и резервы, кроме средств фонда переоценки активов) и привлеченных (средства учредителей, целевое финансирование и др.) источниках, направленных на покрытие убытков прошлых лет и отчетного года.

Только учредители принимают решение по источникам покрытия убытков

Несмотря на то что Инструкция № 19 четко оговаривает, за счет каких источников можно покрывать убытки организации, бухгалтерская служба организации не может самостоятельно направить эти источники на покрытие убытков. Решение о направлении тех или иных источников на покрытие убытков принимают учредители (участники).

Юридическое лицо действует на основании устава, либо учредительного договора и устава, либо только учредительного договора (ст.48 Гражданского кодекса РБ (далее - ГК РБ)). Договором определяются также условия и порядок распределения прибыли и убытков между участниками.

Например, в отношении общества с ограниченной ответственностью ст.90 ГК РБ установлено, что высшим органом управления обществом с ограниченной ответственностью является общее собрание его участников.

К исключительной компетенции общего собрания участников общества с ограниченной ответственностью относятся в т.ч. утверждение годовых отчетов и бухгалтерских балансов общества и распределение прибыли и убытков. Аналогичные права установлены ст.103 ГК РБ в отношении общего собрания акционеров.

Аналогичные нормы содержатся в ст.14. 34. 36 и 45 Закона РБ от 09.12.1992 № 2020-ХII О хозяйственных обществах (с изменениями и дополнениями) (далее - Закон № 2020-XII). Хозяйственное общество обязано ежегодно проводить годовое общее собрание участников хозяйственного общества, на котором утверждаются годовые отчеты, бухгалтерские балансы, счета прибыли и убытков и распределение прибыли и убытков этого общества. Утверждение годовых отчетов, бухгалтерских балансов, счетов прибыли и убытков и распределение прибыли и убытков хозяйственного общества осуществляются при наличии и с учетом заключения ревизионной комиссии (ревизора), а в установленных Законом случаях - аудиторского заключения.

Годовое общее собрание участников хозяйственного общества проводится в срок, установленный учредительными документами, но не позднее 3 месяцев после окончания отчетного года.

На покрытие убытков текущих периодов, образовавшихся по вине акционерного общества, акционерное общество может направлять начисленные дивиденды (ст.72 Закона № 2020-ХII).

Таким образом, при рассмотрении итогов деятельности за отчетный период собственники (учредители) принимают решение (протокол собрания учредителей, приказ собственника унитарного предприятия и т.д.), за счет какого источника покрыть убытки.

Источники покрытия убытков

На цели покрытия убытков разрешено направлять:

- нераспределенную прибыль текущего года и прошлых лет

- неиспользованный резервный фонд, образованный в соответствии с законодательством

- дивиденды, начисленные учредителям

- неиспользованный фонд накопления

- неиспользованный фонд потребления.

Не могут быть направлены на погашение убытков:

- средства добавочного фонда в виде прироста стоимости внеоборотных активов, выявляемого по результатам переоценки в соответствии с законодательством

- средства фонда накопления использованного, т.е. числящиеся на счете 83 Добавочный фонд.

Увеличение уставного фонда акционерного общества для покрытия понесенных этим обществом убытков не допускается (ст.74 Закона № 2020-XII).

Уменьшение добавочного фонда может иметь место, если оно связано с направлением средств на покрытие убытков от списания остаточной (недоамортизированной) стоимости основных средств согласно законодательству в пределах суммы переоценки, начисленной по списанным основным средствам (п.127 Инструкции № 19). Такой операцией является списание основных средств в соответствии с Указом Президента РБ от 29.08.2008 № 480 О некоторых вопросах списания неиспользуемых объектов и Указом Президента РБ от 27.02.2007 № 108 О некоторых мерах по вовлечению в хозяйственный оборот неиспользуемого имущества.

Отражение в учете покрытия убытков

Погашение убытка в первую очередь производится за счет прибыли текущего года и прошлых лет, что отражается записью: