Рейтинг: 5.0/5.0 (1854 проголосовавших)

Рейтинг: 5.0/5.0 (1854 проголосовавших)Категория: Бланки/Образцы

Требования к представлению бухгалтерского баланса в МСФО 1.

Напомним, что именно в форме отчетности "Бухгалтерский баланс" отражаются элементы, характеризующие финансовое положение организации: активы, обязательства и капитал. В МСФО 1 перечислены общие правила составления бухгалтерского баланса, при этом отсутствуют жесткие требования к его форме: конкретная форма разрабатывается каждой компанией самостоятельно. В указанном стандарте не регламентированы исчерпывающий перечень статей баланса, порядок их расположения, не приводятся их названия, но предписан перечень статей, которые должны раскрываться в бухгалтерском балансе как минимум. Этот перечень составляют статьи:

инвестиции, учтенные по методу участия,

задолженность покупателей и заказчиков и другая дебиторская задолженность,

денежные средства и их эквиваленты и др.;

- торговые и другие кредиторские задолженности;

- налоговые обязательства и требования;

- долгосрочные обязательства, включающие выплату процентов;

- выпущенный капитал и резервы.

Поясним некоторые термины в приведенном перечне. Напомним, что под финансовыми активами понимаются следующие активы:

1) денежные средства;

2) право на получение денежных средств или других финансовых активов от другой компании, обусловленное договором, иными словами - дебиторская задолженность;

3) право на обмен финансовыми инструментами с другой компанией на потенциально выгодных условиях, обусловленное договором;

4) долевые инструменты другой компании - инвестиции, учтенные по методу участия.

Термин "доля меньшинства" означает часть в капитале и чистых результатах материнской компании, приходящуюся на долю дочерних компаний, которой материнская компания не владеет напрямую или косвенно через дочерние компании.

Под термином "капитал и резервы" понимается собственный капитал, который состоит из двух частей: вложенного капитала, накопленной прибыли.

Под вложенным капиталом в мировой практике понимаются инвестиции, сделанные акционерами или иными участниками капитала. В акционерном обществе вложенный капитал раскрывается по количеству разрешенных к выпуску, выпущенных, оплаченных полностью и частично, находящихся в обращении акций. Под накопленной прибылью понимается чистая прибыль предприятия, которая не распределена между акционерами. Часть нераспределенной прибыли может отчисляться в резервы, сумма которых также учитывается по статье "Капитал и резервы". Создание данных резервов может предусматриваться национальным законодательством или собственными намерениями предприятия с целью дополнительной защиты кредиторов и страхования от возможных будущих убытков. В некоторых странах национальное законодательство по налогообложению предусматривает освобождение от налогов или их снижение при переводе средств нераспределенной прибыли в указанные резервы.

В отличие от резервов, сформированных за счет нераспределенной прибыли и учитываемых по статье "Капитал и резервы", в статье "Резервы" могут быть отражены такие резервы, суммы которых признаются затратами на производство и продажи.

Перечисленные выше статьи бухгалтерского баланса в МСФО 1 называются линейными. Кроме линейных статей, по усмотрению администрации хозяйствующего субъекта в балансе могут представляться и другие. МСФО 1 рекомендует при решении вопроса о предоставлении дополнительных линейных статей принимать во внимание характер и существенность активов (целесообразно, например, раздельно отражать деловую репутацию и расходы на разработки); функции активов в рамках компании (для некоторых компаний, например, целесообразно раздельно представлять различные финансовые активы); размер, характер и вид обязательств (например, в некоторых случаях может быть целесообразным раздельное представление процентных и беспроцентных обязательств).

Линейные статьи, в соответствии с характером компании, могут разбиваться на подклассы. Статьи, относящиеся к подклассам, МСФО 1 рекомендует раскрывать в балансе и в примечаниях к нему. При этом классификация статей в подклассах может производиться в зависимости от рекомендаций МСФО, регламентирующих учет конкретных объектов (например, основных средств, запасов и т.д.), или от характера операций по усмотрению руководства компаний. Например, в линейных статьях:

"Основные средства" может представляться общая учетная стоимость подклассов, практикуемых в соответствии с классификацией основных средств, рекомендуемой МСФО 16;

"Дебиторская задолженность" - учитываться суммы задолженности покупателей и заказчиков, дочерних компаний, выданных авансов и т.п.;

"Запасы" - представляться группировки на подклассы в соответствии с МСФО 2 (например, сырье и материалы, готовая и незавершенная продукция, товары, хранящиеся для перепродажи);

"Резервы" - обобщаться суммы резервов на пенсионное обеспечение и прочих резервов;

"Капитал и резервы" можно детализировать по различным классам оплаченного капитала и эмиссионного дохода.

Помимо перечисленных статей в бухгалтерском балансе или в примечаниях необходимо раскрыть информацию об акциях или долях уставного капитала:

- количестве акций, разрешенных к выпуску;

- количестве выпущенных и полностью оплаченных акций, а также выпущенных, но не полностью оплаченных акций;

- номинальной стоимости акций (или указать на то, что акции не имеют номинальной стоимости);

- сверенном (проинвентаризированном) количестве акций в обращении на начало и конец года;

- правах, привилегиях и ограничениях, связанных с соответствующим классом акций, в том числе ограничениях на распределение дивидендов и возмещение капитала;

- акциях, принадлежащих компании или ее дочерним или ассоциированным компаниям;

- акциях, зарезервированных для выпуска по договорам опциона или продажи, включая условия и суммы.

МСФО 1 уточняет, что аналогичную информацию, но не об акциях, а о долях в капитале раскрывают и компании, не являющиеся акционерными обществами, например товарищества.

Вместе с информацией об акциях или долях капитала в бухгалтерском балансе или в примечаниях необходимо поместить:

- описание структуры и целей каждого резерва в рамках капитала владельцев;

- данные о суммах, включенных в обязательства, в случае, когда дивиденды были предложены, но не были официально утверждены к выплате;

- сообщения о суммах любых непризнанных дивидендов по привилегированным кумулятивным акциям.

Раскрываемые в балансе статьи активов и обязательств могут группироваться в зависимости от срока и разделяться на краткосрочные и долгосрочные. Однако МСФО 1 не предписывает подобное деление активов и обязательств, и решение о его применении определяется мнением администрации хозяйствующего субъекта. Если такое деление не признается целесообразным, то активы и обязательства представляются в порядке их ликвидности, но независимо от принятого порядка представления статей бухгалтерского баланса суммы по статьям активов и обязательств, погашение или возмещение которых ожидается до и после 12 месяцев, учитываются отдельно.

Форма "Бухгалтерский баланс" в российских нормативных документах.

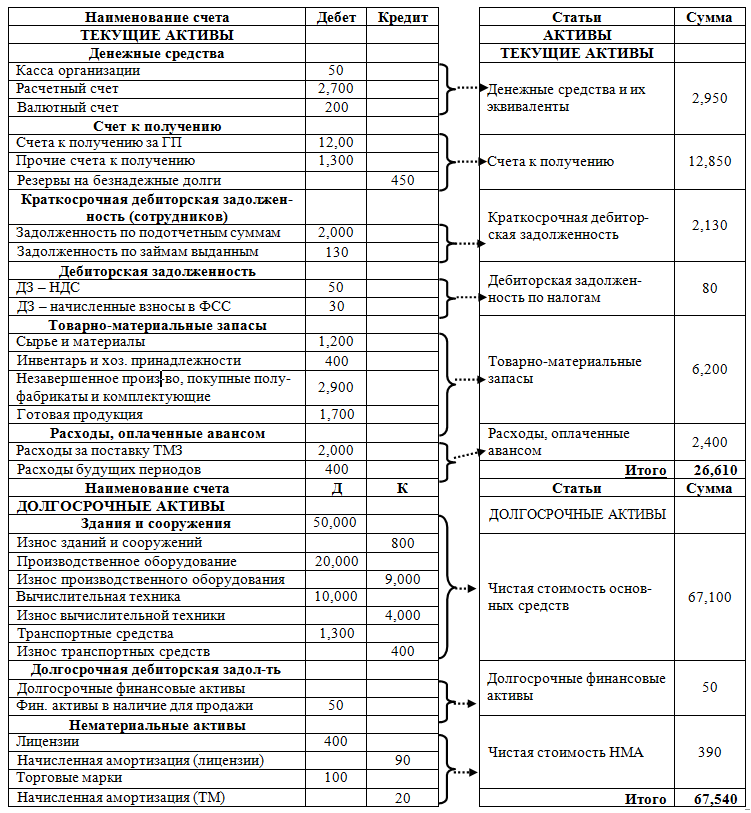

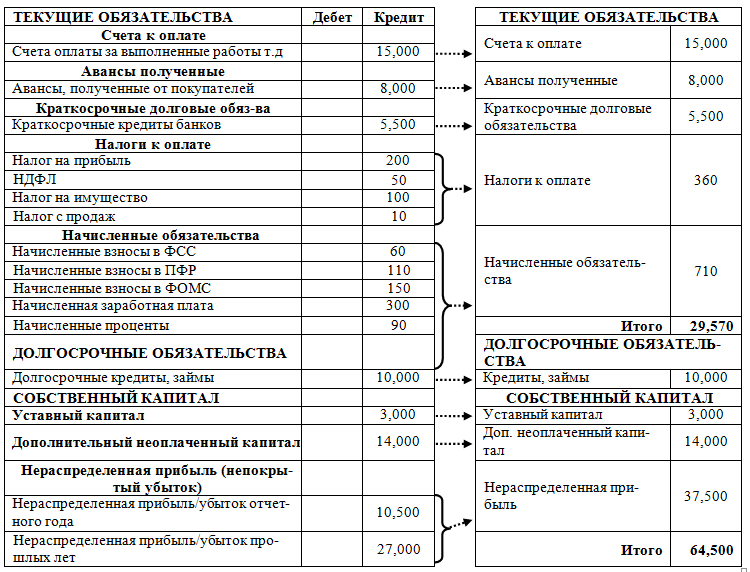

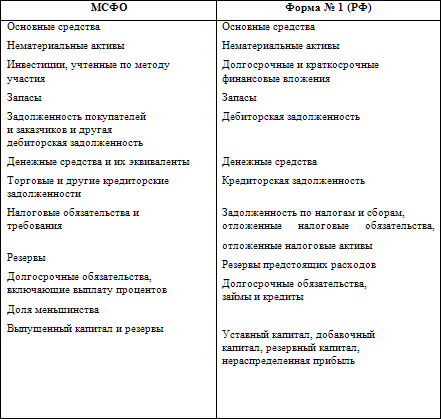

Сравнение номенклатуры статей бухгалтерского баланса, представленной в Приказе Министерства финансов РФ "О формах бухгалтерской отчетности организаций", с регламентациями МСФО 1 свидетельствует об очевидности ее сходства с линейными статьями бухгалтерского баланса, составляемого по правилам МСФО 1. В таблице 5.1 приведено соотношение статей отечественной формы N 1 "Бухгалтерский баланс" с линейными статьями, предусмотренными МСФО 1.

Выпущенный капитал и резервы

Уставный капитал, добавочный капитал, резервный капитал, нераспределенная прибыль

Как видно из приведенной таблицы, в отечественном бухгалтерском балансе имеются практически все линейные статьи, регламентируемые МСФО 1. Исключение составляет статья "Доля меньшинства".

Статья "Выпущенный капитал и резервы" бухгалтерского баланса по МСФО 1 характеризует собственный капитал предприятия. В российской форме N 1 ей соответствуют статьи "Уставный капитал", "Добавочный капитал", "Резервный капитал", "Нераспределенная прибыль". Как говорилось выше, согласно МСФО 1 резервы, учитываемые по статье "Выпущенный капитал и резервы", формируются за счет нераспределенной прибыли. В соответствии с российским законодательством за счет нераспределенной прибыли в обязательном порядке должен создаваться резервный капитал в акционерных обществах и совместных предприятиях. Другие отечественные организации могут формировать его по своему усмотрению. По статье "Резервный капитал" формы N 1 показываются резервы, образованные в соответствии с законодательством и учредительными документами, что соответствует регламентациям МСФО 1 относительно содержания статьи бухгалтерского баланса "Выпущенный капитал и резервы".

Статья "Резервы" бухгалтерского баланса, составленного по МСФО 1, характеризует резервы, суммы которых включены в затраты на производство продукции и продажи. В отечественной форме N 1 к ним относятся резервы предстоящих расходов. Оценочные резервы - по сомнительным долгам, под снижение стоимости материально-производственных запасов и ценных бумаг - как в российской, так и в международной практике в бухгалтерском балансе отдельно не отражаются, но включаются в нетто-оценку соответствующих активов.

Более подробный перечень статей в форме N 1 не противоречит МСФО 1, поскольку последним допускается деление линейных статей на подклассы. Форма N 1 бухгалтерского баланса приводится как рекомендуемый образец, следовательно, российские предприятия вправе разрабатывать собственные формы отчетности. При этом Приказом Министерства финансов РФ "О формах бухгалтерской отчетности организаций" рекомендуется сохранять коды итоговых строк, разделов и групп статей, а потому, если предприятием принято решение об использовании собственной формы бухгалтерского баланса, соотношение, показанное в таблице 5.1, не нарушится.

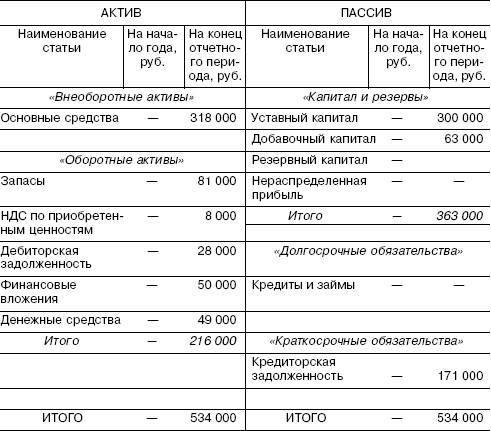

Тем не менее ряд расхождений между отечественными и международными стандартами в части отражения положения хозяйствующего субъекта в бухгалтерском балансе остается. В форме N 1 в составе запасов выделена самостоятельная статья "Товары отгруженные", что не свойственно для МСФО, так как это всего лишь разновидность товаров. Остается в форме N 1 статья "Налог на добавленную стоимость по приобретенным ценностям", которая отсутствует в бухгалтерском балансе, регламентируемом МСФО 1. Ранее уже говорилось о том, что согласно МСФО 12 "Налоги на прибыль" возможны взаимозачет текущих налоговых требований и текущих налоговых обязательств и отражение в балансе сальдированного платежа по НДС в обязательствах перед бюджетом; при этом НДС по приобретенным ценностям характеризуется в примечаниях к финансовой отчетности. В форме N 1 отсутствует статья "Доля меньшинства", не раскрывается предусматриваемая МСФО 1 информация о категориях акций и долях капитала.

Обобщая практически все данные о финансовой жизни компании, бухгалтерский баланс является одной из важнейших составляющих отчетности любой организации. По международным стандартам финансовой отчетности (МСФО) баланс содержит данные не только об активах и обязательствах, но и собственном капитале организации.

Согласно российской практике, бухгалтерский баланс отражает данные об активах и пассивах компании в денежном выражении. Причем здесь собственный капитал признается пассивом и, соответственно, отражается в балансе.

В данной статье хотелось бы остановиться подробнее на различиях между содержанием некоторых разделов отчета о финансовом положении компании (по МСФО) и бухгалтерского баланса (по РПБУ).

Классификация статейПо МСФО при предоставлении отчета о финансовом положении компания подразделяет активы и обязательства на оборотные/текущие и внеоборотные/нетекущие за исключением случаев, когда их предоставление в порядке ликвидности несет в себе более точную и комплексную информацию. РПБУ же требует классифицировать активы на оборотные и внеоборотные, а обязательства — на краткосрочные и долгосрочные (данная форма была утверждена с 1 января 2011 года).

Кроме того, МСФО содержит перечень конкретных критериев, позволяющих классифицировать актив в качестве оборотного (а остальные, соответственно, как внеоборотные), а обязательство — как текущего (а остальные, соответственно, в качестве нетекущих). Российские правила не содержат перечня таких условий: здесь активы представляются от срока их обращения, а обязательства — от срока погашения.

МСФО раскрывает понятие «операционного цикла» (период между приобретением актива и его обращением в денежные средства или их эквиваленты). Из-за отсутствия данного определения в рамках РПБУ несколько затрудняется понимание принципа деления активов на краткосрочные и долгосрочные, оборотные и внеоборотные.

В отличие от МСФО, в российской практике активы, удерживаемые для продажи, учитываются в общем порядке в связи с отсутствием в РПБУ используемой в международных стандартах концепции о таких активах в принципе.

Как и в РПБУ, в МСФО вознаграждения сотрудников тоже могут являться краткосрочными обязательствами. Отличие состоит в том, что международные стандарты более полно раскрывают учет вознаграждений сотрудников, особенно в части пенсионных отчислений. В МСФО они могут быть как краткосрочными так и долгосрочными. В РПБУ такая классификация не упоминается, однако вполне может существовать на практике.

Основные средстваНесмотря на то, что и в МСФО, и в РПБУ к основным средствам относятся все имущество (недвижимое), оборудование и установки, и изначально отражаются они по фактической стоимости, в российской практике последняя определяется ценой приобретения, то есть стоимость возмещения не дисконтируется.

Также к различиям можно отнести и то, что по РПБУ в фактическую стоимость основных средств не заложены затраты на их последующий демонтаж. Более того, затраты на вывод того или иного актива из эксплуатации не влияют на размер изначально капитализированной суммы и относятся к доходам или расходам с последующим отражением этих данных в отчете о прибылях и убытках.

Также МСФО предусматривают обязательную проверку на предмет обесценивания того объекта, балансовая стоимость которого выше величины, которую необходимо возместить. Напротив, согласно РПБУ в случаях, когда объект перестает приносить компании выгоды, он подлежит полному списанию.

Если в МСФО объект подлежит амортизации в случае простоя (за исключением ситуации, когда средство удерживается для последующей продажи), то в РПБУ амортизация в таких случаях приостанавливается.

И МСФО, и РПБУ предусматривают переоценку объектов основных средств, хотя согласно российским правилам она происходит по восстановительной стоимости, которая не всегда находится на том же уровне, что и справедливая стоимость, на которую опираются в данном вопросе международные стандарты.

Нематериальные активыРПБУ формально не определяют понятие нематериального актива, но приводят примеры объектов, которые можно отнести к данной категории, в то время как в МСФО к нему относят не имеющие физической формы немонетарные активы.

И в МСФО, и в РПБУ оценка стоимости нематериального актива происходит по фактической стоимости (в международных стандартах говорят о фактической себестоимости, а в российском учете — о первоначальной стоимости). Также в стоимость нематериального актива включаются расходы на его приобретение. Отличие заметно в ситуации, когда нематериальный актив создается внутри компании: в этом случае по МСФО расходы на исследование не входят в стоимость актива, входит только разработка. В РПБУ же все расходы по НИОКР включаются в первоначальную стоимость.

Кроме того, МСФО подразумевают капитализацию в стоимости объектов будущих затрат на нематериальные активы, а также на их исследования и разработки в качестве расходов в момент возникновения. Напротив, в российской практике затраты, относящиеся к категории последующих не капитализируются, а расходы на исследовательские работы могут быть капитализированы при соблюдении определенных условий и не обязательно будут отнесены к категории нематериальных активов.

Недвижимость, сдаваемая в аренду (инвестиционное имущество)Если в МСФО существует понятие инвестиционного имущества, которое трактуется как объекты, приносящие арендный доход или доход от прироста их стоимости, то в РПБУ нет такого определения.

Более того, в российской практике бухгалтерского учета объекты, которые приносят компании доход за счет их сдачи во временное пользование, учитываются в том же порядке, что и основные средства и, соответственно, в балансе отражаются в категории вложений в материальные ценности. Кроме того, РПБУ не позволяет арендатору отражать объекты недвижимости, находящиеся в условиях операционной аренды, в бухгалтерском балансе.

Говоря о дополнительных услугах, которые арендодатель может оказывать арендаторам, важно отметить, что в МСФО конкретный объект недвижимости может быть отнесен к инвестиционному имуществу только в том случае, когда сумма этих услуг незначительна по сравнению со всей суммой арендного договора. В то же время, согласно РПБУ дополнительные услуги не оказывают никакого влияния на учет того или иного объекта недвижимости.

Кроме того, в отличие от МСФО, в РПБУ компании не обязаны предоставлять данные о восстановительной стоимости недвижимости, сдаваемой в аренду.

Вложения в зависимые обществаЕсли в МСФО под ассоциированной организацией подразумевается то, где инвестор имеет значительное влияние в финансовой и операционной политике, то в РПБУ зависимым признается та организация, доли владения которого имеет другое юридическое лицо. При этом в МСФО более подробно описано то, что является значительным влиянием (здесь подразумевается владение от 20 до 50 % прав голоса) в то время как в РПБУ в принципе нет этого понятия; сказано лишь, что предприятие признается зависимым, если долевой инструмент составляет более 20 %.

Несмотря на то, что МСФО предоставляет венчурным предприятиям и инвестиционным фондам право рассматривать свои инвестиции в качестве финансовых активов, в РПБУ такие исключения не предусмотрены.

В данной статье отражены отнюдь не все различия между правилами составления бухгалтерского баланса по МСФО и РПБУ. Но все же вышесказанное в очередной раз подтверждает, что эти различия есть. Именно поэтому для многих компаний становится все более важным (а для некоторых и необходимым) предоставление финансовой отчетности не только в соответствии с российскими нормами, но и в соответствии с международными стандартами.

Несомненно, современные программные продукты, поддерживающие отчетность в соответствии с МСФО станут лучшими помощниками в данной области.

К таким продуктам стоит отнести:

Преимуществом этих решений является возможность ведения отчетности в соответствии с МСФО, поддержка соответствующих методов отчетности (параллельный учет, трансформация отчетности, трансляция операций), консолидация и легкая интеграция с другими решениями в данной области.

¹ В МСФО отчет об изменениях капитала не представляется в составе основных форм финансовой отчетности, если в ее составе представляется отчет о признанных прибылях и убытках. Дополнительная информация в отношении капитала раскрывается в примечаниях к финансовой отчетности. Признанные прибыли и убытки могут отражаться отдельной строкой в отчете об изменениях в акционерном капитале, если отчет о признанных прибылях и убытках не представляется в составе форм отчетности.

² В ОПБУ США отчет о прочем совокупном доходе и накопленном прочем совокупном доходе может комбинироваться с отчетом о прибылях и убытках, отчетом об изменении акционерного капитала, либо представляться отдельно в составе основных форм отчетности.

³ За исключением определенных компаний, таких как инвестиционные.

Сравнительные данные МСФОВ финансовой отчетности требуется представить сравнительные данные за предыдущий год для всех числовых показателей, с ограниченными исключениями при раскрытии информации.

В требованиях КЦББ говорится, что все компании, зарегистрированные в КЦББ, должны представлять сравнительные данные за два предыдущих года для всех отчетов, входящих в комплект отчетности, за исключением бухгалтерского баланса, для которого сравнительные данные требуются только за один год. Это правило является обязательным вне зависимости от того, по какому стандарту составлена финансовая отчетность.Для компаний, переходящих на МСФО, в год перехода требуется представление сравнительных данных только за один год, предшествующий фискальному году, начинающемуся 1 января 2007 года или позднее. Это единовременное исключение было сделано с тем, чтобы позволить указанным компаниям избежать трансформации отчетности за наиболее ранний представляемый период (три года назад) в соответствии с МСФО. Общие требования для непубличных компаний – сравнительные данные за один год представляются для всех числовых показателей финансовой отчетности.

РПБУПо каждому числовому показателю бухгалтерской отчетности должны быть приведены данные минимум за два года – отчетный и предшествующий отчетному.

Бухгалтерский балансВо всех системах бухгалтерского учета содержится требование, чтобы бухгалтерский баланс представлялся отдельно как самостоятельная форма отчетности.

Баланс обычно представлен с отдельным выделением суммы активов, которая балансируется с суммой обязательств и акционерного капитала. Состав бухгалтерского баланса аналогичен требованиям МСФО, но обычно статьи располагаются в порядке убывания ликвидности. Бухгалтерский баланс должен быть достаточно подробным, чтобы позволять идентифицировать все существенные статьи. Публичные компании должны руководствоваться подробными рекомендациями КЦББ по данному вопросу.

РПБУОрганизации могут самостоятельно разрабатывать форму на основе образцов, рекомендованных Министерством финансов РФ. На практике формы отчетности российских компаний, как правило, не отличаются от рекомендованных. В бухгалтерском балансе активы и обязательства должны представляться с подразделением на краткосрочные и долгосрочные. Отдельные показатели должны приводиться в бухгалтерском балансе обособленно в случае их существенности, а также если без знания о них заинтересованными пользователями невозможна оценка финансового положения организации или финансовых результатов ее деятельности, или общей суммой с раскрытием в пояснениях, если каждый из этих показателей в отдельности несущественен.

Разделение на краткосрочные и долгосрочные статьи является обязательным (если не используется формат представления информации в порядке ликвидности). В тех случаях, когда делается такое разделение, активы следует классифицировать как краткосрочные, если они предназначены для продажи или компания предполагает использовать их в обычном операционном цикле; а также если они представляют собой денежные средства или их эквиваленты. Активы и обязательства классифицируются как краткосрочные, если компания владеет ими для торговли или если реализация ожидается в течение 12 месяцев после отчетной даты. Обязательства, на которые начисляется банковский процент, классифицируются как краткосрочные, если их планируется реализовать или погасить в течение 12 месяцев после отчетной даты, даже если первоначальный срок погашения превышал 12 месяцев. Договор на рефинансирование или изменение графика долгосрочных платежей, который заключается после отчетной даты, не приводит к класификации финансовых обязательств как долгосрочных, даже при подписании соответствующего договора до утверждения финансовой отчетности.

ОПБУ СШАЕсли бухгалтерский баланс составляется на основе принципов классификации, то требования совпадают с требованиями МСФО. Комиссия по ценным бумагам и биржам разрабатывает собственные рекомендации для публичных компаний относительно минимальной информации, подлежащей включению в бухгалтерский баланс. Обязательство может быть классифицировано в качестве долгосрочного по состоянию на отчетную дату при условии, что соглашение по переводу условий и сроков выплат на долгосрочную основу (включая отказ от какого-либо условия договора) завершено до даты выпуска финансовой отчетности.

РПБУПринцип разделения на долгосрочные и краткосрочные статьи в целом аналогичен МСФО. Однако правила классификации статей в РПБУ более общие по сравнению с МСФО.

Во всех системах бухгалтерского учета содержится требование, чтобы отчет о прибылях и убытках представлялся как самостоятельная форма отчетности.

МСФО Стандартная форма для отчета о прибылях и убытках не предусмотрена. Компания должна выбрать, как показывать свои расходы – по статьям затрат или по экономическим элементам. Если при составлении отчета о прибылях и убытках расходы были раскрыты по статьям, то необходимо представить расходы по экономическим элементам в примечаниях к финансовой отчетности. Доли прибылей и убытков, относящихся к доле миноритарных акционеров и материнской компании, должны раскрываться в отчете о прибылях и убытках отдельно. МСФО требуют обязательного включения в отчет как минимум следующих статей:МСФО не используют термин «исключительные статьи», но требуют отдельного раскрытия таких статей доходов и расходов, информация о размере, характере или периодичности возникновения которых необходима для объяснения результатов деятельности за период. Раскрытие информации может делаться как в самом отчете о прибылях и убытках, так и в примечаниях к отчетности.

ОПБУ СШАКак и в МСФО, сам термин «исключительные статьи» не используется, но существенные статьи должны раскрываться в отчете о прибылях и убытках отдельной строкой до прибыли от основной деятельности и расшифровываться в примечаниях к финансовой отчетности.

РПБУ ОПБУ СШАОпределяются как редкие и нетипичные. Отрицательный гудвил, возникающий в результате объединения бизнеса, списывается на доходы как чрезвычайная прибыль, представляемая в отчете о прибылях и убытках отдельной строкой за вычетом налогов. Информация о влиянии налогов может раскрываться как в самом отчете о прибылях и убытках, так и в примечаниях к финансовой отчетности.

Правилами учета финансовых результатов предусмотрено подразделение доходов и расходов в отчете о прибылях и убытках на обычные и чрезвычайные. Чрезвычайные события подлежат раскрытию в отчетности. Состав чрезвычайных событий, приведенный в Положениях по учету доходов и расходов, определяется скорее природой самих событий (стихийные бедствия, пожары, аварии, национализация и т.п.), нежели их нетипичностью для деятельности компании. В образцах форм, рекомендуемых Министерством финансов РФ, показатели чрезвычайных доходов и чрезвычайных расходов исключены из перечня статей и не выделяются из состава прочих доходов и расходов.

Компании, представляющие отчет о признанных прибылях и убытках, не могут представлять отчет об изменениях в капитале в составе основных форм отчетности; в этом случае дополнительная информация в отношении капитала приводится в примечаниях к финансовой отчетности. Признанные прибыли и убытки могут отражаться отдельными строками в отчете об изменениях капитала, если отчет о признанных прибылях и убытках не представляется в составе основных форм отчетности. Компании, принявшие решение о признании актуарных прибылей и убытков по планам вознаграждений по окончании трудовой деятельности на счетах капитала в том периоде, в котором они возникли, обязаны представлять отчет о признанных прибылях и убытках.

Не является отдельной формой отчетности и на практике не составляется.

МСФО требуют, чтобы отчет о движении денежных средств отражал поступление и выбытие денежных средств и их эквивалентов. Отчет о движении денежных средств может быть составлен прямым методом (денежные потоки, представляющие собой совокупные денежные поступления и денежные платежи, связанные с операционной деятельностью) или косвенным методом (денежные потоки, рассчитываемые путем корректировки чистой прибыли с учетом операций неденежного характера, таких как амортизация). Косвенный метод метод распространен шире.

ОПБУ СШАОтчет предоставляет соответствующую информацию о денежных поступлениях и денежных выплатах. Применение прямого метода приветствуется КЦББ, однако допускается и косвенный метод, который шире распространен на практике. Если применяется прямой метод, то необходимо предоставить информацию о выверке чистой прибыли и денежных потоков от операционной деятельности. Необходимо раскрыть информацию о всех значительных операциях, осуществленных безналичным путем.

РПБУОтчет о движении денежных средств должен характеризовать наличие, поступление и расходование денежных средств в организации. Разрешен только прямой метод.Косвенный метод не предусмотрен правилами и на практике не применяется.

Определение денежных средств и их эквивалентов МСФОДенежные средства и их эквиваленты – это краткосрочные высоколиквидные вложения, легко обратимые в определенную сумму денежных средств и подвергающиеся незначительному риску изменения стоимости. Инвестиции обычно квалифицируется как эквиваленты денежных средств, если срок их погашения не превышает трех месяцев со дня приобретения. Денежные средства могут включать банковские овердрафты, погашаемые по требованию, и не включают краткосрочные банковские займы, которые рассматриваются как финансовая деятельность.

ОПБУ СШАОпределение денежных средств аналогично их определению в МСФО, за исключением того, что банковский овердрафт не включается в денежные средства и их эквиваленты; соответственно, изменения в сальдо овердрафтов классифицируются как денежные потоки финансовой деятельности, и не включаются в денежные средства и их эквиваленты.

РПБУПонятие денежных эквивалентов отсутствует. На практике денежные средства не включают денежные эквиваленты. Денежные средства включают средства, находящиеся в кассе организации, на расчетных, валютных, специальных счетах. Однако термин «эквиваленты денежных средств» содержится в образце формы отчета о движении денежных средств, рекомендованной Министерством финансов РФ.

ФормаОперационная деятельность ²

¹ ОПБУ США требуют раскрытия дополнительной информации в отношении определенных операций, осуществленных наличным и безналичным путем в конце отчета о движении денежных средств.

² В ОПБУ США есть определенные требования в отношении классификации налоговых выгод по выплатам, основанным на акциях и классификации производных финансовых инструментов, которые содержат финансовый элемент.

Изменения в учетной политике и другие изменения в бухгалтерском учете Изменения в учетной политике МСФОИзменения в учетной политике должны отражаться ретроспективно, при этом производится пересчет сравнительной информации и величина поправки, относящейся к предыдущим периодам, учитывается при расчете вступительного сальдо нераспределенной прибыли самого раннего из представляемых в отчетности периодов. Исключение предусмотрено только для случаев, когда изменение сравнительной информации практически не возможно. Изменения учетной политики, обусловленные принятием нового стандарта, должны отражаться в соответствии с положениями о порядке перехода на новый стандарт. Если специальный порядок перехода не определен, используется метод, описанный выше.

ОПБУ СШААналогично МСФО после вступления в силу FAS 154 «Изменения в бухгалтерском учете и исправление ошибок», т. е. с годовых отчетных периодов, начинающихся после 15 декабря 2005 года.

РПБУАналогично МСФО; производится корректировка включенных в бухгалтерскую отчетность сравнительных данных за периоды, предшествующие отчетному. При невозможности оценить последствия изменения в учетной политике в отношении предшествующих периодов с достаточной степенью надежности, изменения применяются к фактам, свершившимся после введения изменения в учетной политике. Изменения в учетной политике в результате изменения законодательства или нормативных актов по бухгалтерскому учету отражаются в порядке, предусмотренном соответствующим законодательством или нормативным актом. В противном случае эти изменения отражаются в порядке, изложенном выше.

Исправление ошибокРост налогов - основное событие для малого бизнеса в этом году

Госдума приняла законопроект о сокращении проверок малого бизнеса

Аванс, уплаченный контрагенту, расходом не является

Срок перерегистрации ООО отменят

Ставка рефинансирования снова снижается

Коэффициент-дефлятор К1 на 2010 год

Арендатор вправе вычесть НДС по капвложениям

Петербургские налоговики составили списки главных должников

Окончание лицензии не приводит к отмене сбора

Баланс предназначен для представления информации, необходимой для оценки ресурсов организации, финансовой структуры, ликвидности и платежеспособности, способности адаптироваться к изменениям окружающей среды.

К статьям, подлежащим обязательному отражению в балансе, относятся:Согласно МСФО 1, кроме перечисленных выше обязательных статей, дополнительно в балансе или в примечаниях к отчетности, организация обязана раскрыть расшифровку акционерного капитала и описание резервов, созданных в рамках собственного капитала.